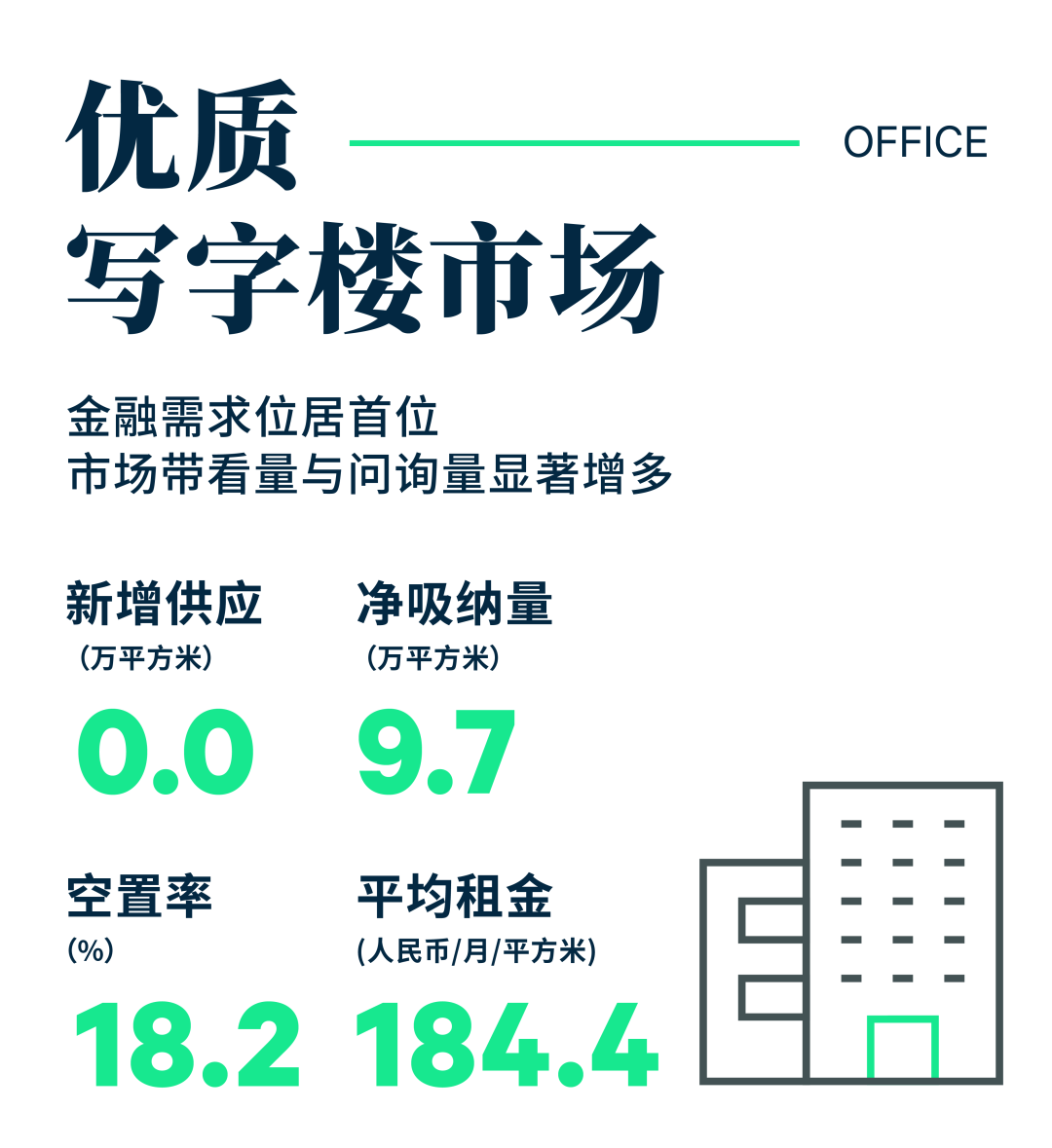

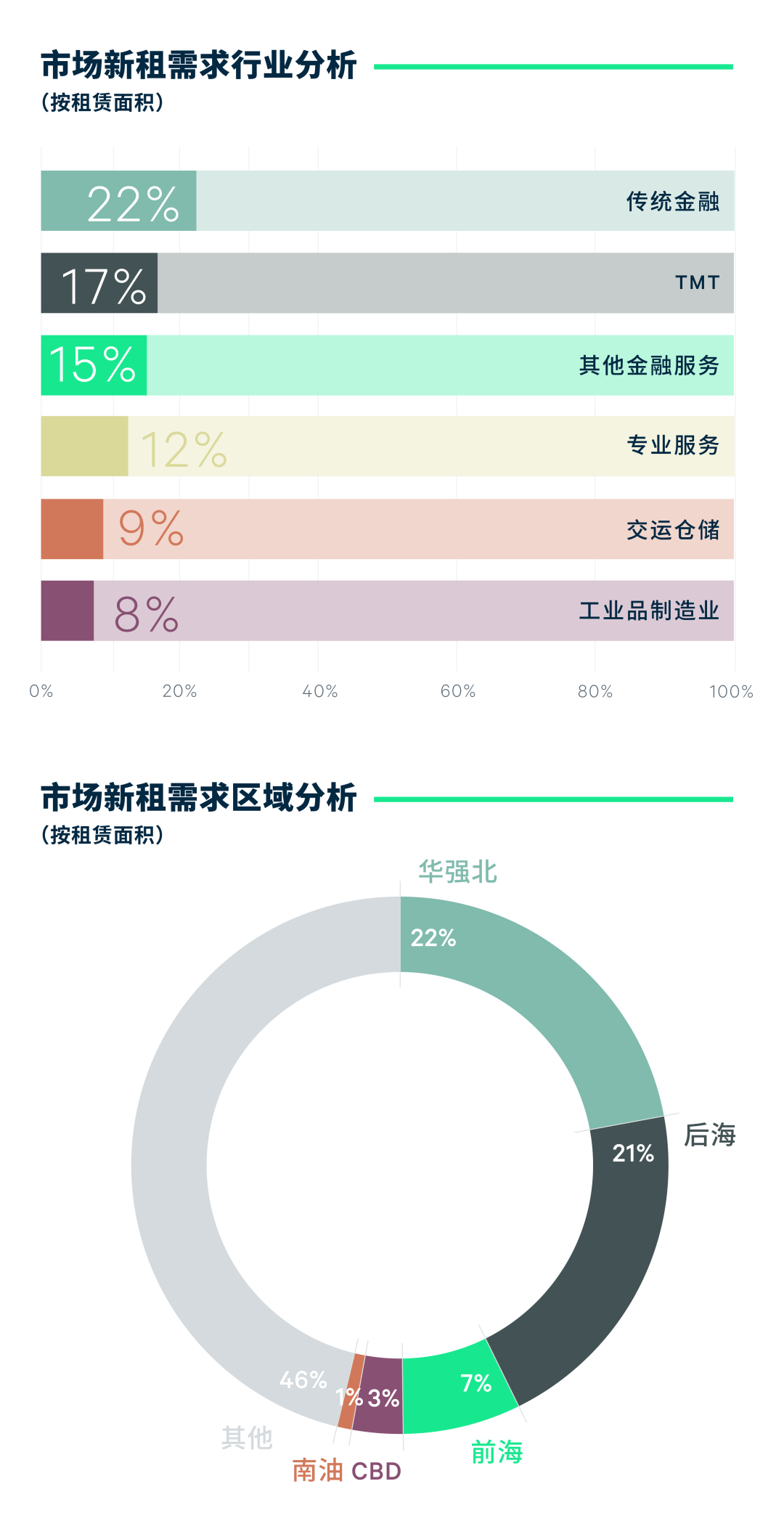

2023年首季并未录得新增供应入市,年内新项目主要集中在二季度。整体市场租赁需求稳定,空置率持续改善,租赁市场情绪积极。单季新增吸纳量9.7万平方米,环比基本持平,但较历史同期有较为明显的差距,市场仍处于缓慢恢复中。在无新增供应交付的情况下,市场的持续去化令空置率继续改善,环比下降0.6个百分点至18.2%。金融与科技板块需求对调后,以37.4%的需求占比重新回至榜首,主要贡献来自某大型证券企业的搬迁需求,并带动证券类新租需求,占全市比例12%。此外,来自金融行业中的保险、金融科技以及其他金融服务中的财富管理的需求表现也较为活跃。而科技板块以16.7%的需求占比位列第二,软件系统开发和平台互联网板块需求占比各半,共同支撑科技办公需求增长。值得一提的是,某外资科技巨头企业本季在深业上城T1租赁了6,000平方米用来开展其研发业务。以法律和供应链管理为主的专业服务以12.5%的需求占比成为市场的第三大需求驱动。

搬迁需求依然主导市场,占比为67%,其中约4成来自升级搬迁。新设立需求在本季录得明显上升,占比为22%,主要来自外地来深的律所、疫情后回归的留学教育类以及外地来深发展的金融企业的扩张。本地企业依然是需求主力,占比超6成,在国内企业在深扩张步伐加快的情况下,国内企业需求占比环比提升7个百分点至29.9%。本季华强北和后海片区为全市贡献了主要的吸纳量,主要来自科技及电子企业的新租和扩租推动。

租金方面,在租赁需求回暖实地落地前,业主依然延续2022年的租赁优惠策略,令全市平均租金环比小幅下跌0.2%至每月每平方米184.4元。但与此同时,市场有监测到少量租金增长的项目案例,释放了市场复苏的积极信号。

深圳第一季度录得一个新项目入市,为位于罗湖4.3万平方米的万象城三期,该项目由底商改造而成,高零售占比且定位小众潮流,为市场引入了众多优质及首入品牌,入驻率表现良好。

需求方面,单季共录得1.6万平方米的新增吸纳,受个别项目影响整体市场空置率环比虽有微升,但依然在4.7%的低位运行。

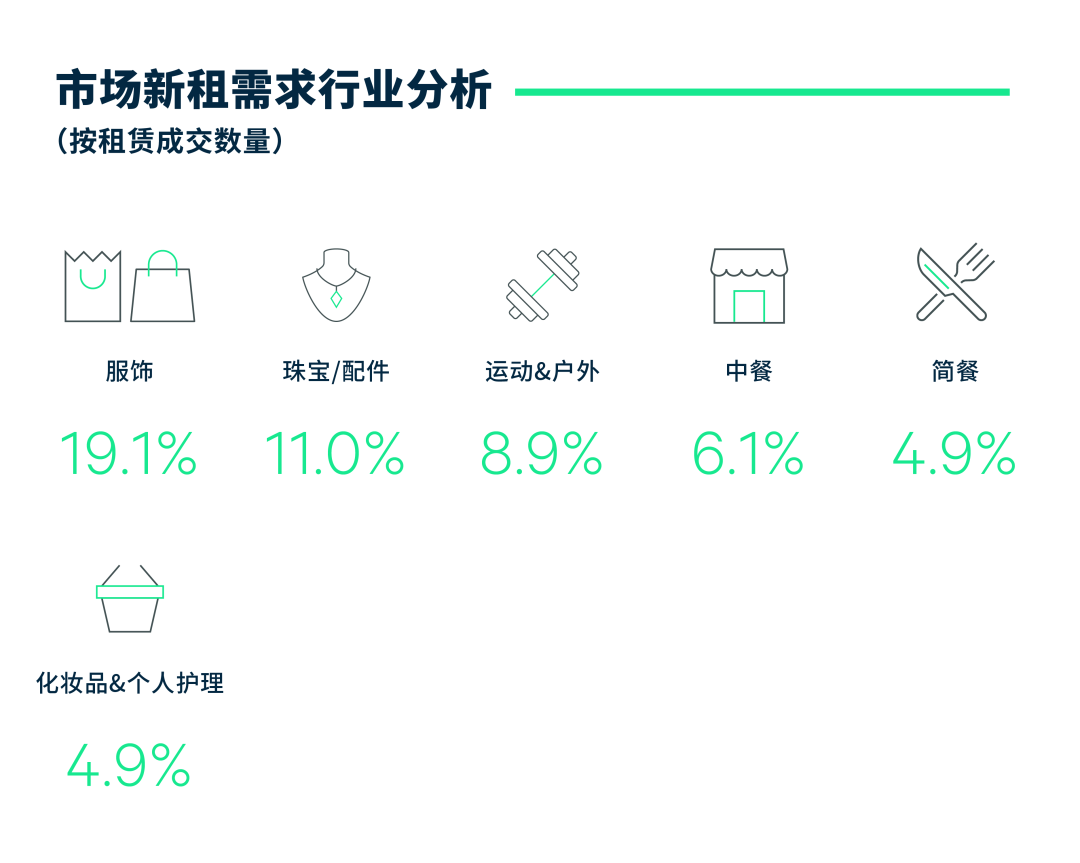

受新项目带动,单季零售业态占比同比及环比分别上升了20和10个百分点,依然延续了一直以来以服饰和珠宝配件为前两大需求的态势。其中服饰类新租赁需求占比为19.1%,品牌不但涵盖国内连锁女装、潮牌,而且还有来自于美国、法国和日本的国际品牌。珠宝配件品牌为全市贡献了11.0%的需求,除热度持续的传统珠宝品牌周大福、谢瑞麟和老凤祥外,美国钻石品牌Tiffany & Co.也在深圳开出了第二家店。此外,同样受新项目的带动,运动品牌在本季表现不俗,共录得22个品牌入市,全市需求占比为8.9%,其中New Balance和安踏均开出3家,Descente开出2家。

餐饮业态需求季内表现稳定,存量项目积极引入餐饮品牌进行租户调改。随着全面放开后人们实体消费的回归,餐饮扩张表现积极且更为多元,中餐、简餐、特色餐饮、甜品及茶饮店的扩张力度相当。中餐方面,李师傅脆肚开出两家,而海门鱼仔和南乡也在深圳开出了第二家门店。简餐方面,最为活跃的是老碗会面馆,季内开出三家门店。特色餐饮方面,湘辣辣现炒黄牛肉、海南鸡饭和大渔铁板烧均有开出。茶饮方面,依然来自传统茶饮品牌的扩张,霸王茶姬和奈雪的茶分别开出两家。

汽车品牌的扩张力度有所减缓,季内仅录得10家店铺新开,同比和环比下降较为明显,主要原因在于新能源汽车品牌的竞争导致的优胜劣汰以及新能源车企对于收益的更高追求。本季依然在购物中心扩张的汽车品牌有沃尔沃、蔚来、大众、LOTUS、阿维塔和理想。

随着全面重启后线下消费的逐步回归,业主市场信心不断增强,市场平均租金在本季实现了止跌回稳,平均租金保持在每天每平方米19.8元。

深圳

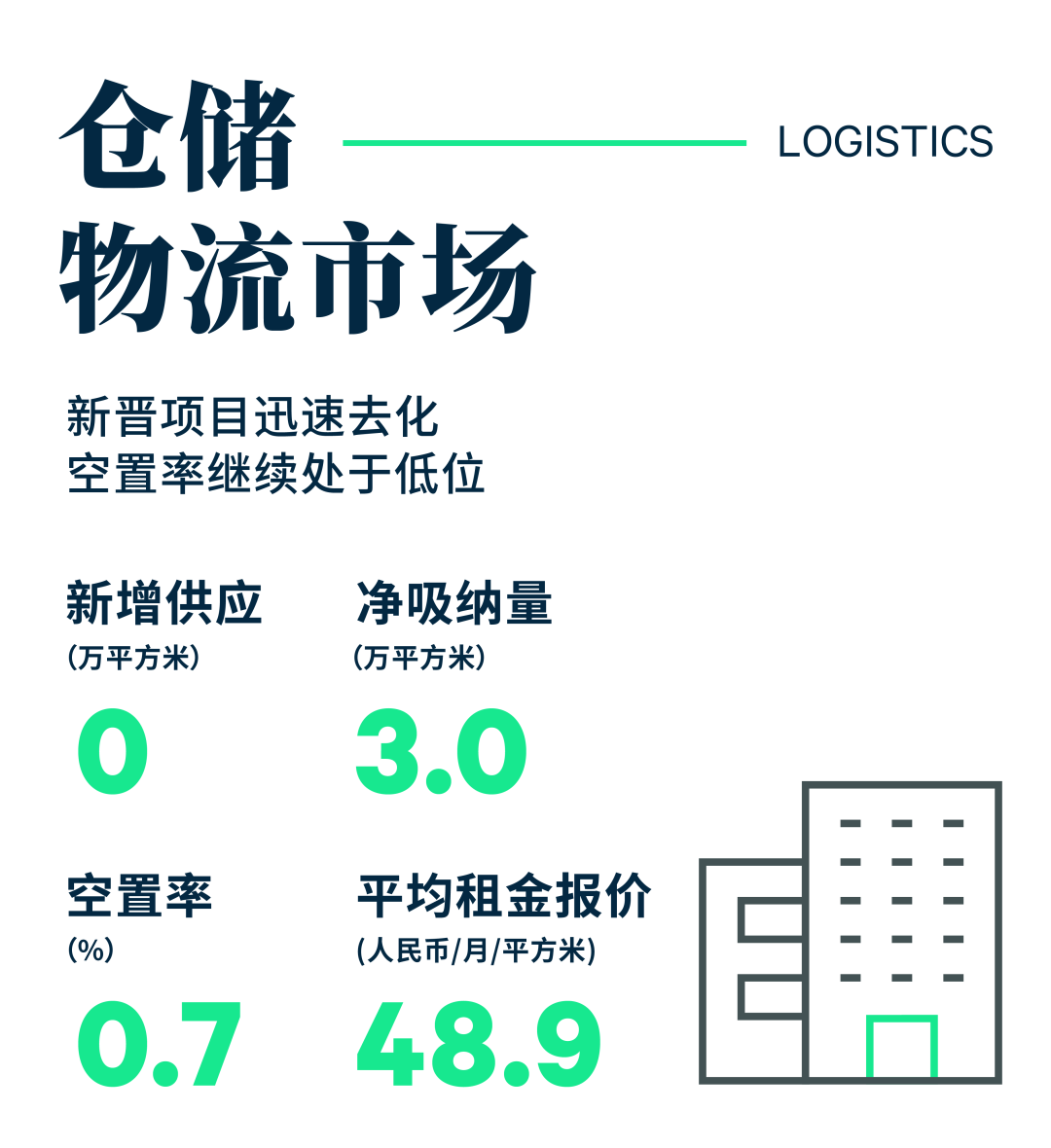

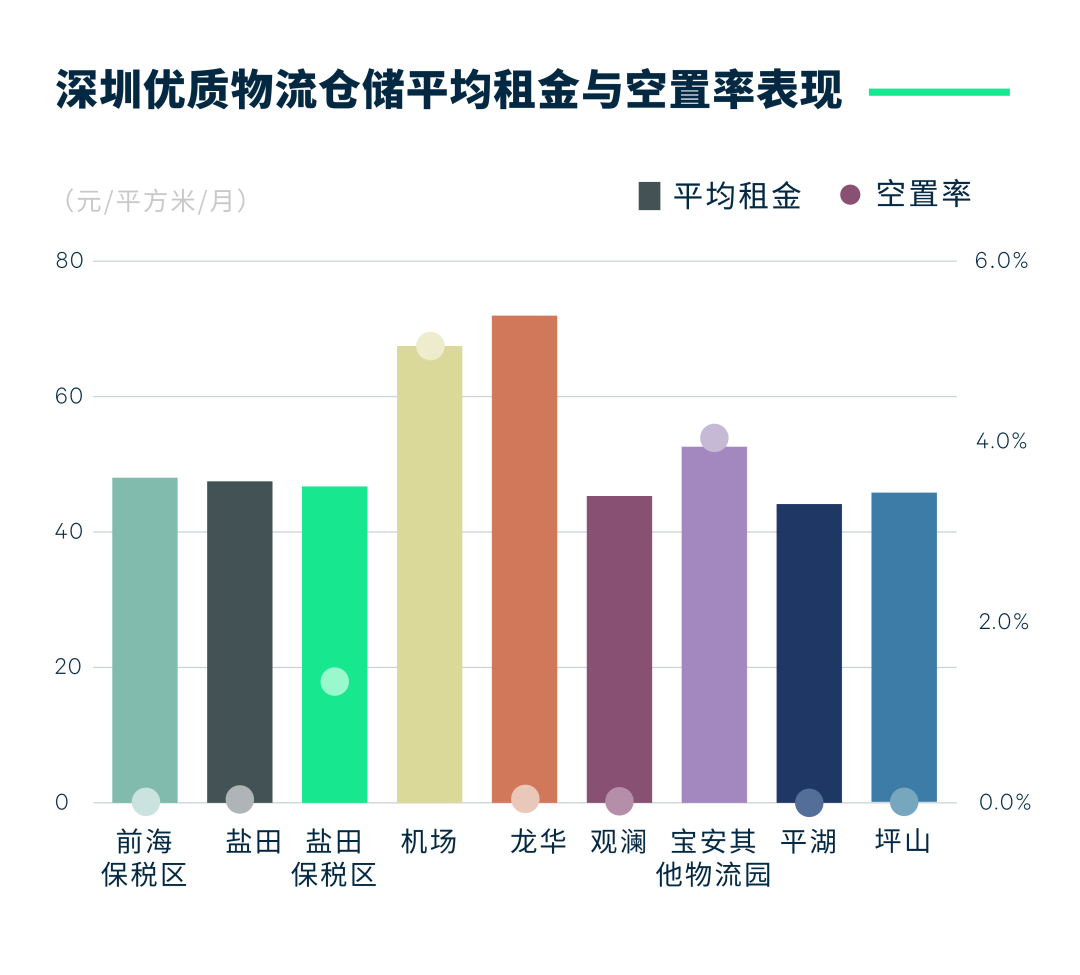

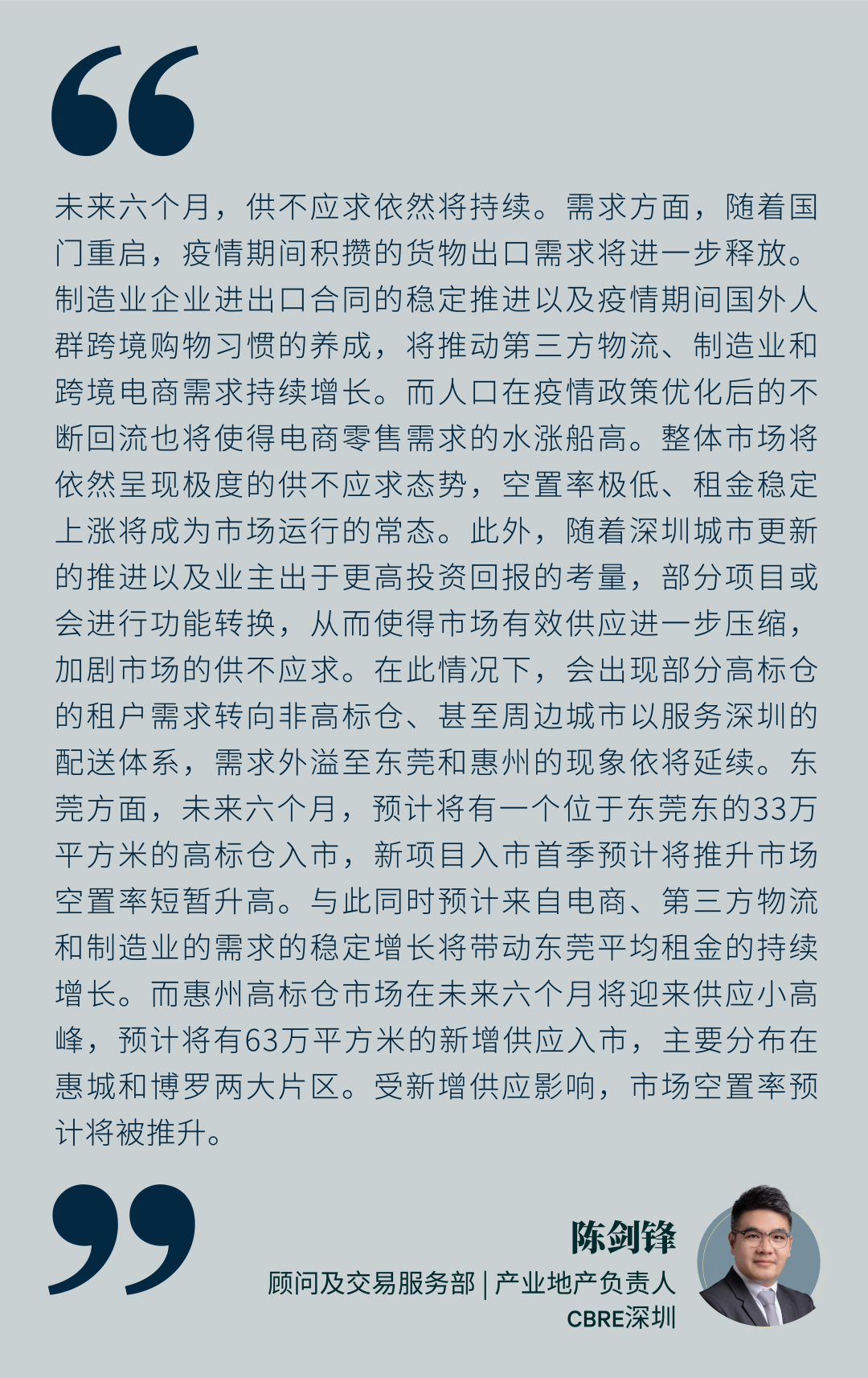

国门开放后物流渠道的畅通令保税仓的出货频率增加,原本在疫情期间囤积的货物得以离岸,带动第三方物流成为本季的主要需求来源。此外,以生物医药和电子产品为主的制造业也为整体市场贡献了不俗的需求。旺盛市场需求带动于上个季度新交付的项目在本季实现了入驻率的大幅提升,并由此带动整体市场空置率环比下降1.1个百分点至0.7%的极低水平,整体市场依然呈现极度的供不应求。租金方面,极度供不应求推动市场平均租金保持稳定增长,环比增长0.6%至每月每平方米48.9元。

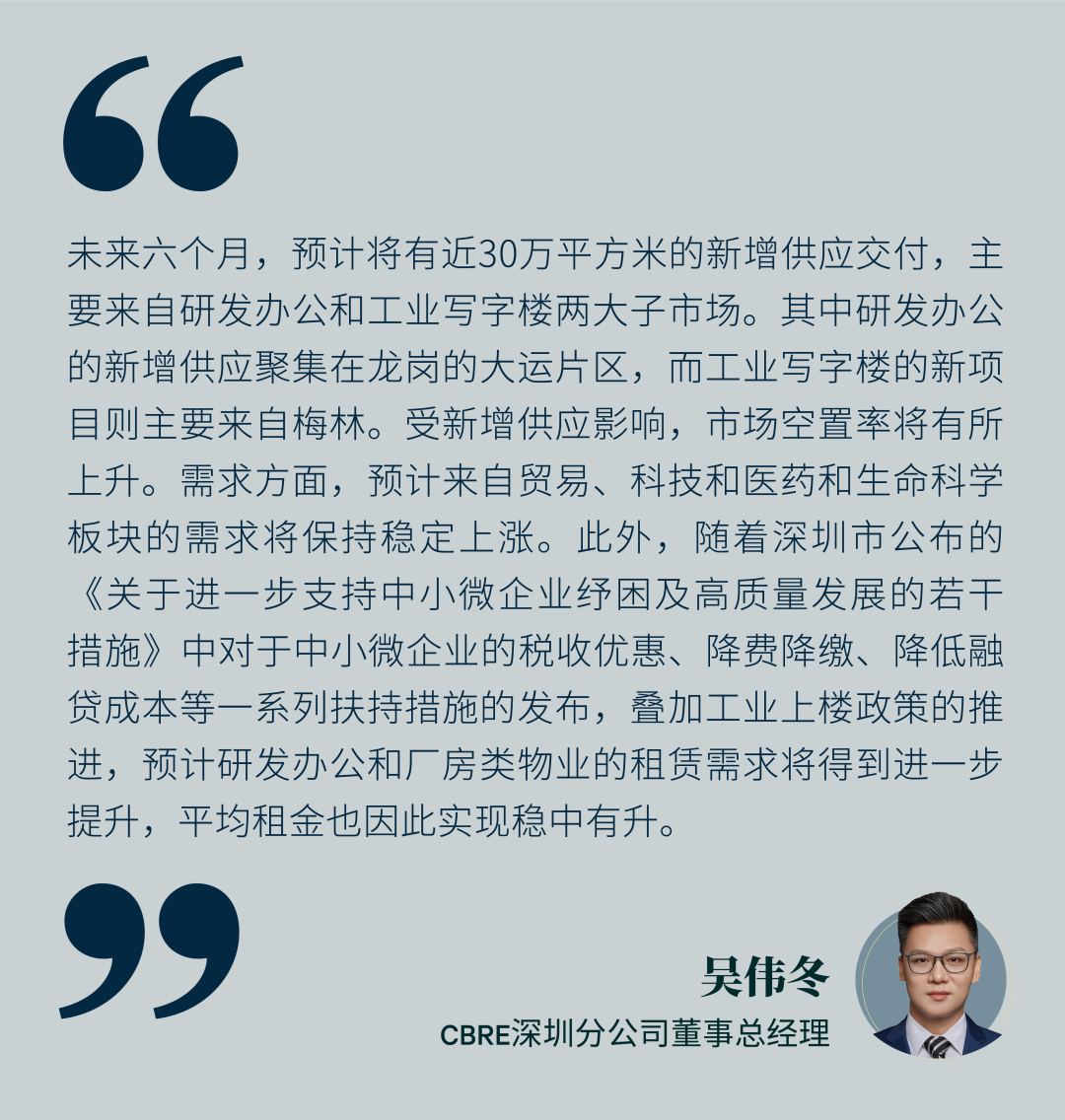

深圳优质产业园市场单季共录得1.6万平方米的净吸纳量,同比及环比均有所减少。因无新增供应入市,在需求带动下,整体市场空置率环比下降0.3个百分点至9.6%。

需求主要贡献自研发园区,以深圳本地企业搬迁为主,主要来自零售贸易、科技及专业服务,需求占比分别为41.9%、11.7%和5.9%。其中零售贸易需求以电子产品贸易企业为主,而科技细分需求聚焦于软件与信息服务板块,专业服务则以企业管理类的咨询公司租赁居多。与此同时,工业写字楼也录得了少量去化,以科技和专业服务业需求为主,其中科技板块以36.4%的占比位居首位,软件开发及律所类企业扩张活跃。而厂房子市场的需求则主要源自电子产品和充电桩制造企业的扩张。

市场平均租金环比持平,停留在每月每平方米98.2元。不同类型子市场租金表现分化,厂房类园区得益于长租约效应,租金环比上涨0.6%至每月每平方米49.2元。研发办公园区租金季内保持稳定。而工业写字楼市场因业主继续延用2022年租金优惠政策,平均租金环比下调0.1%至每月每平方米149.1元。

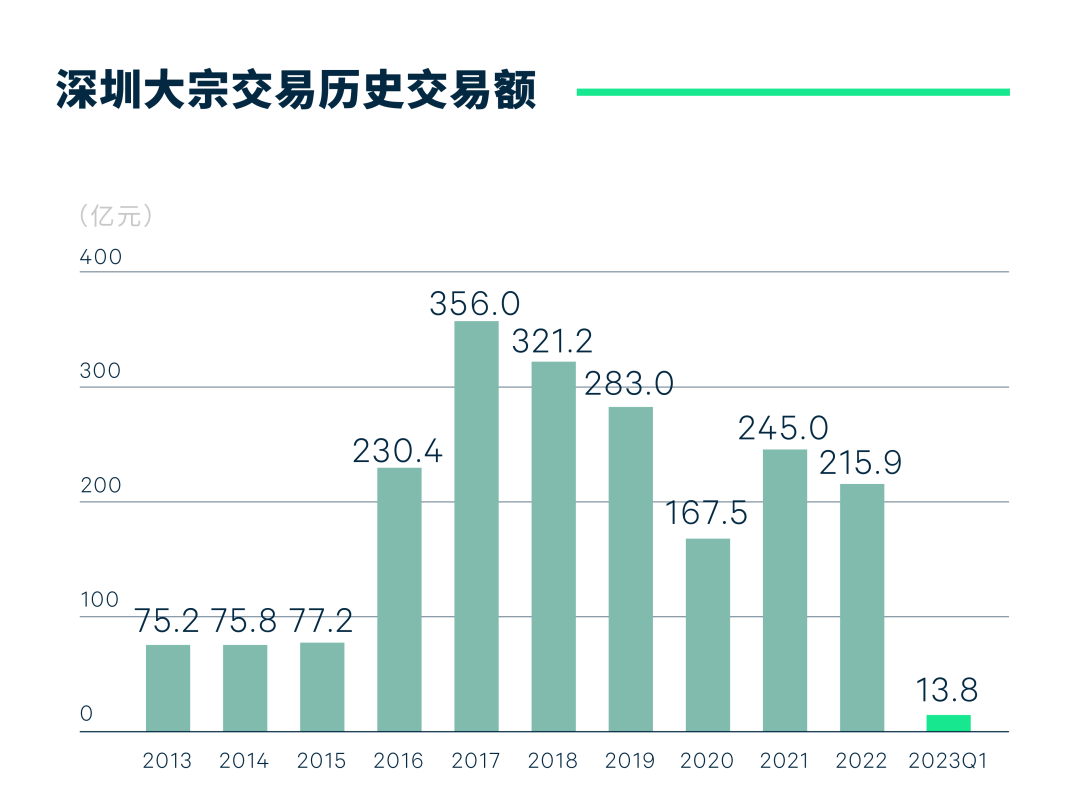

深圳大宗交易市场在一季度依然保持了一定的活跃度,共录得10宗交易,交易总额共计人民币13.8亿元,成交物业类型多样化,涵盖工业、写字楼和商业。虽然成交宗数较多,但成交总额环比及同比下降较为明显,整体市场情绪仍在逐步修复中。

不同于以往季度的是,商业为本季的成交主力,交易额占比为44.1%,共录得六宗交易,均位于佳兆业城市广场,交易总额共计人民币6.1亿元。写字楼成交位列第二,共录得3宗成交总额为人民币4.6亿元,交易额占比为42.3%,主要来自新建或在建的散售型项目的购买,购买目的均为自用。此外还录得了一宗位于宝安区的工业厂房的交易。从成交方式来看,本季的所有成交均以资产交易的方式达成。

市场参与主体方面,季内的卖家以大型的开发商为主,包括华润、华侨城和佳兆业,主要通过出售存量和增量物业来实现资金回笼。而从买方来看,企业买家依然是主力军,写字楼的自用买家主要来自于本地与外地的科技公司。

更多阅读: