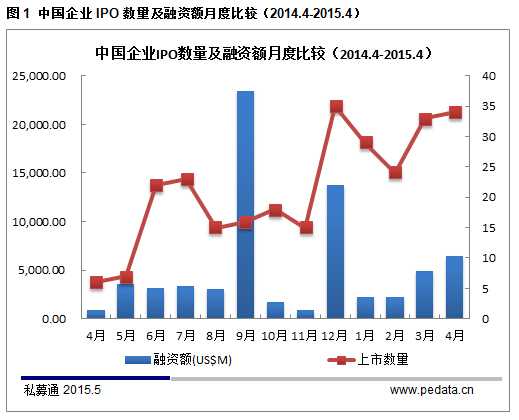

根据清科私募通数据统计:2015年4月,全球共有34家中国企业完成IPO,IPO数量环比增加3.0%,同比增加466.7%。中企IPO总融资额为64.99亿美元,融资额环比增加31.8%,同比增加626.1%。2015年4月,全球市场中企IPO数量和融资额持续呈上升趋势。得益于广发证券在香港主板完成2015年中企最大规模IPO,融资额上升较为明显。

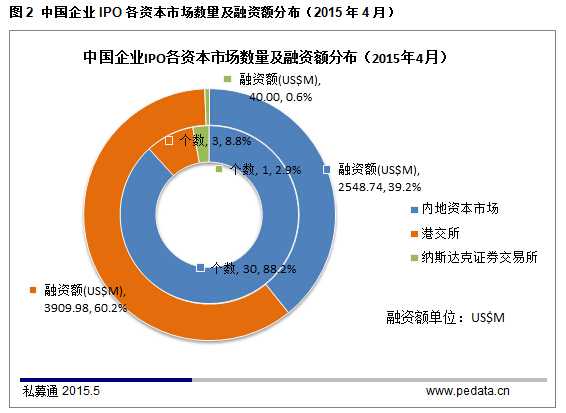

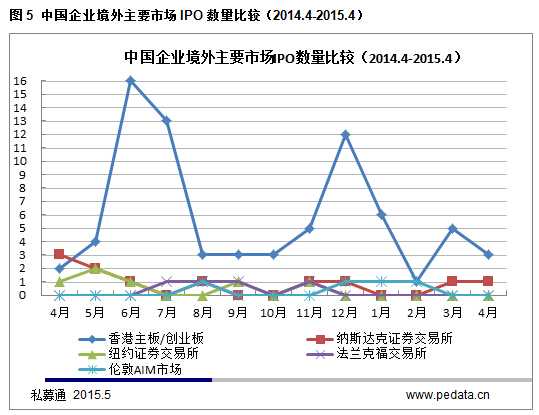

根据清科私募通数据统计2015年4月,34家上市企业中有30家登陆内地资本市场,占比88.2%;3家登陆港交所,占比8.8%;1家登陆纳斯达克证券交易所,占比2.9%。从IPO融资额分布来看,4月中企在港交所融资额最多,总融资额39.10亿美元,占比60.2%;其次为内地资本市场,共融资25.49亿美元,占比39.2%;在纳斯达克证券交易所融资0.4亿美元,占比0.6%。根据清科研究中心观察:内地资本市场新股发行进入新常态,注册制日渐明朗,内地资本市场IPO 越发活跃,同时吸引VIE结构企业回归A股,中企海外上市数量减少。

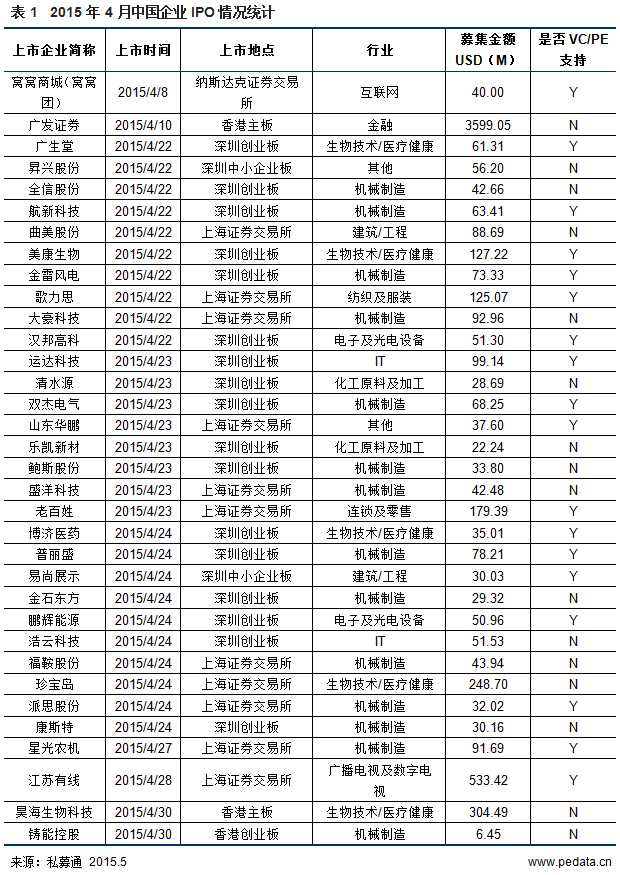

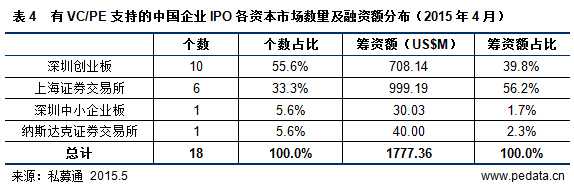

根据清科私募通数据统计:2015年4月,完成IPO的中企涉及12个一级行业,登陆4个交易市场的6个板块,包括上海证券交易所、深圳中小企业板、深圳创业板、香港主板、香港创业板和纳斯达克证券交易所。4月中企IPO平均融资额1.91亿美元,最高融资额35.99亿美元,最低为0.06亿美元。34家IPO的中企中18家企业有VC/PE支持,占比52.9%。

4月中企IPO生物技术/医疗健康行业是亮点,地区分布广泛

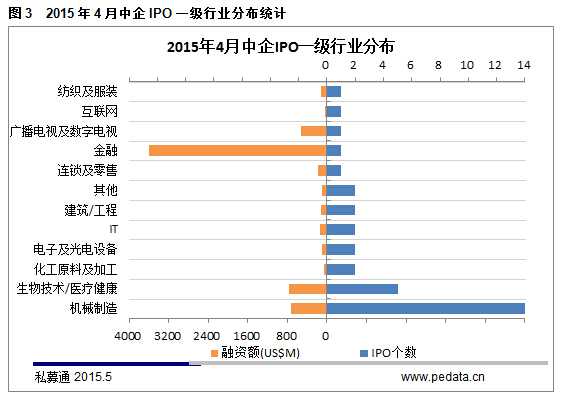

根据清科私募通数据统计:按私募通一级行业分布,4月中企IPO共涉及12个行业。从IPO数量来看,机械制造、生物技术/医疗健康、化工原料及加工分列前三位,分别完成14、5、2起IPO;分别占比41.2%、14.7%、5.9%,累计占比61.8%。从融资额来看,金融行业凭借2015年IPO最大单广发证券融资额最高,共融资35.99亿美元,占比55.4%;其次为生物技术/医疗健康行业,共融资7.77亿美元,占比12.0%;第三为机械制造行业,共融资7.29亿美元,占比11.2%。根据清科研究中心观察:4月,金融行业名列融资榜首,虽然只有1家券商企业IPO,但是融资额却占半壁江山。机械制造行业一向是IPO主要力量,数量和融资额一直名列前茅。值得关注的是,4月份5家生物技术/医疗健康行业企业IPO,数量排名第二,而融资额超过机械制造行业,紧随金融业之后。平均一家生物技术/医疗健康企业融资1.55亿美元,而机械制造行业企业平均融资0.52亿美元,几乎是机械制造平均融资额的3倍,生物技术/医疗健康行业IPO融资额表现抢眼。

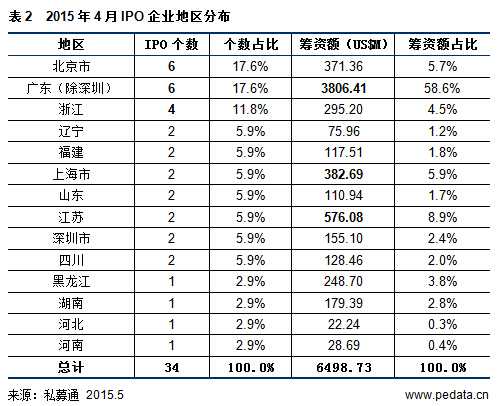

根据清科私募通数据统计:从IPO数量来看,北京市、广东(除深圳)、浙江位列中企IPO地区前三,分别完成6、6、4起IPO,分别占比17.6%、17.6%、11.8%。从融资额分布来看,广东(除深圳)企业融资最高,共融资38.06亿美元,占比58.6%;其次为江苏企业,融资5.76亿美元,占比8.9%;第三为上海市企业,融资3.83亿美元,占比5.9%。根据清科研究中心观察:4月IPO的中企地区分布较广泛,共涉及14个地区,其中来自北京市、广东(除深圳)、浙江的企业最多,累计占比47.1%。

4月中企IPO主战内地资本市场,深圳创业板表现抢眼

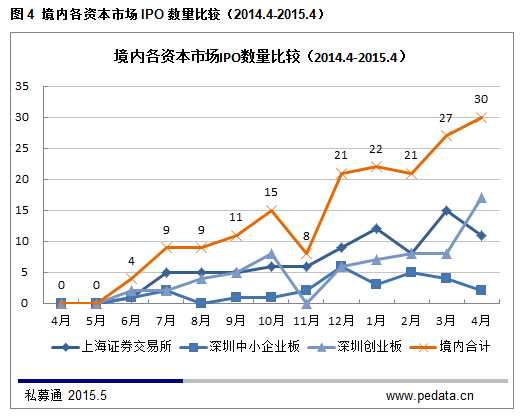

根据清科私募通数据统计:4月份共30家企业登陆内地资本市场,其中11家登陆上海证券交易所、2家登陆深圳中小企业板、17家企业在深圳创业板完成IPO。根据清科研究中心观察:4月共30家中企登陆内地资本市场,连创2014年IPO开闸以来的IPO数量最高值。4月份深圳创业板IPO最为活跃,17家中企在深圳创业板IPO,占内地IPO总数的56.7%。清科研究中心认为,内地新股发行进入新常态,新股供给量持续增高,2015年中企内地资本市场IPO将愈发火热。随着2015年李克强总理提出“全民创业、万众创新”、“互联网+”,我国大力促进新兴、创新、高新技术产业,越来越多的创新型企业、互联网企业实现IPO,吸引更多投资,以带动整个产业的发展。深圳创业板承载着培育新兴创新产业的使命,致力于促进创新创业、帮助经济结构转型。在创新创业的大环境下,2015年将有更多的企业登陆深圳创业板,为市场增加更多活力。

根据清科私募通数据统计:2015年4月,4家企业登陆海外市场,包括香港主板2家、香港创业板1家、纳斯达克证券交易所1家,相比3月中企海外IPO共6起减少33.3%。清科研究中心认为,内地IPO火爆、注册制改革在即、VIE架构被纳入监管范围等因素,使一些中国企业放弃海外架构回归A股,海外上市的热情随之减少。

根据清科私募通数据统计:广发证券是4月中企最大IPO,在香港主板融资35.99亿美元。江苏有线以5.33亿美元、昊海生物科技以3.04亿美元位列融资第二、第三。根据清科研究中心观察:广发证券是4月IPO最大单,广发证券的主要业务包括:投资银行业务、财富管理业务、交易及机构客户服务业务和投资管理业务。从募集资金的用途来看,50%将用于发展财富管理业务,包括融资融券和互联网平台;30%将用于国际业务;另外20%将用于发展投资管理、投资银行和客户服务等。

IPO退出57起平均回报3.12倍,达晨创投5家企业获退出

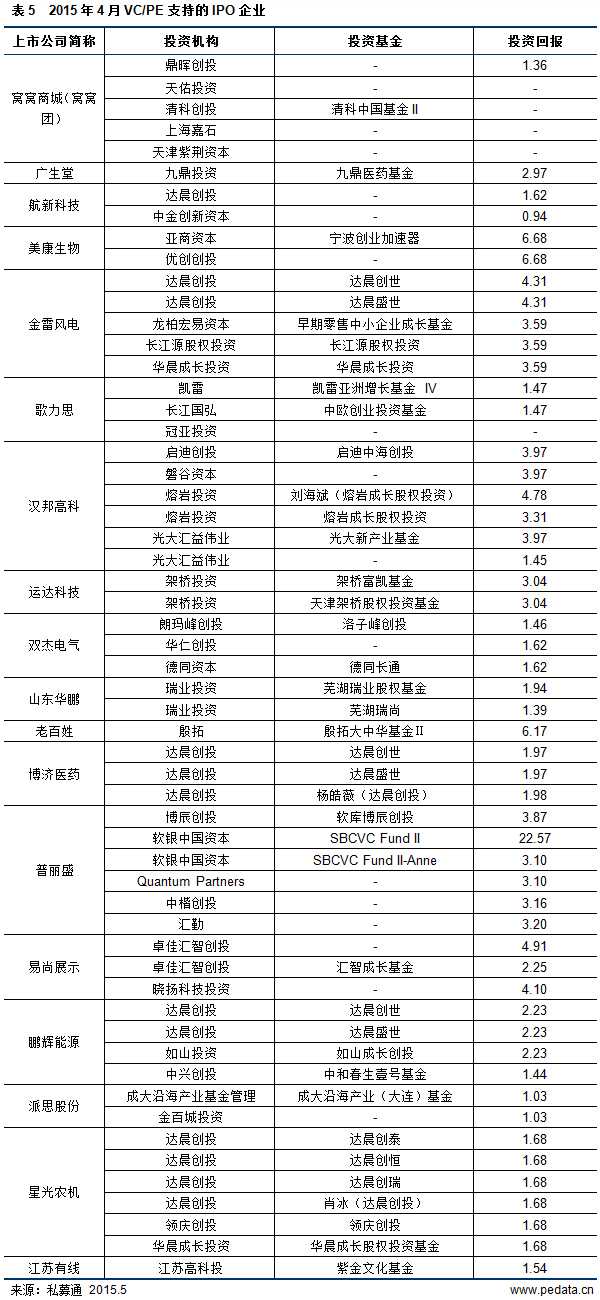

根据清科私募通数据统计:2015年4月,34家IPO的中国企业中18家企业有VC/PE支持。IPO退出共57起,共涉及40家机构、33支基金、3位投资人。18家有VC/PE支持的企业中,17家登陆境内资本市场,共融资17.37亿美元;另外1家登陆纳斯达克证券交易所,共融资0.40亿美元。

根据清科私募通数据统计:以发行价计算,2015年4月IPO退出平均回报倍数为3.12倍,略高于3月的2.32倍,其中投资了普丽盛的SBCVC Fund II(管理机构:软银中国资本)获得22.57倍的账面退出回报,为4月IPO退出回报最高值。

根据清科研究中心观察:4月份,共有5家达晨创投投资的企业实现IPO,包括登陆深圳创业板的航新科技、金雷风电、博济医药、鹏辉能源和登陆上海证券交易所的星光农机。这5家企业IPO后,达晨创投及旗下5支基金:达晨创世、达晨盛世、达晨创泰、达晨创恒、达晨创瑞,投资人杨皓薇,投资人肖冰获得退出。按发行价计算,5家企业IPO后,达晨创投获得2.28倍平均账面退出回报、20.0%的平均内部收益率。达晨创投肖冰曾表示,2015年将是达晨创投退出的最大丰收年,其中一大批退出项目是2010-2012年期间所投,另一小部分是2007-2008年所投,而IPO退出是主要退出方式。

注: 从2015年2月开始,清科研究中心海外研究市场范围由原十三个扩大到十六个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易所、澳大利亚证券交易所、多伦多证券交易所主板和创业板,其中澳大利亚证券交易所、多伦多证券交易所主板和创业板为新增加的市场,特此说明。清科研究中心默认企业IPO时所有VC/PE获得退出,退出金额及投资回报倍数按股票发行价格计算,特此说明。

更多阅读: