2022年最后几个月,金融机构债券经历了一波快速的下跌,使得债市投资者有点猝不及防。站在新的一年的起点,Choice金融数据带你回顾一下金融机构债券一级市场波澜壮阔的2022年。

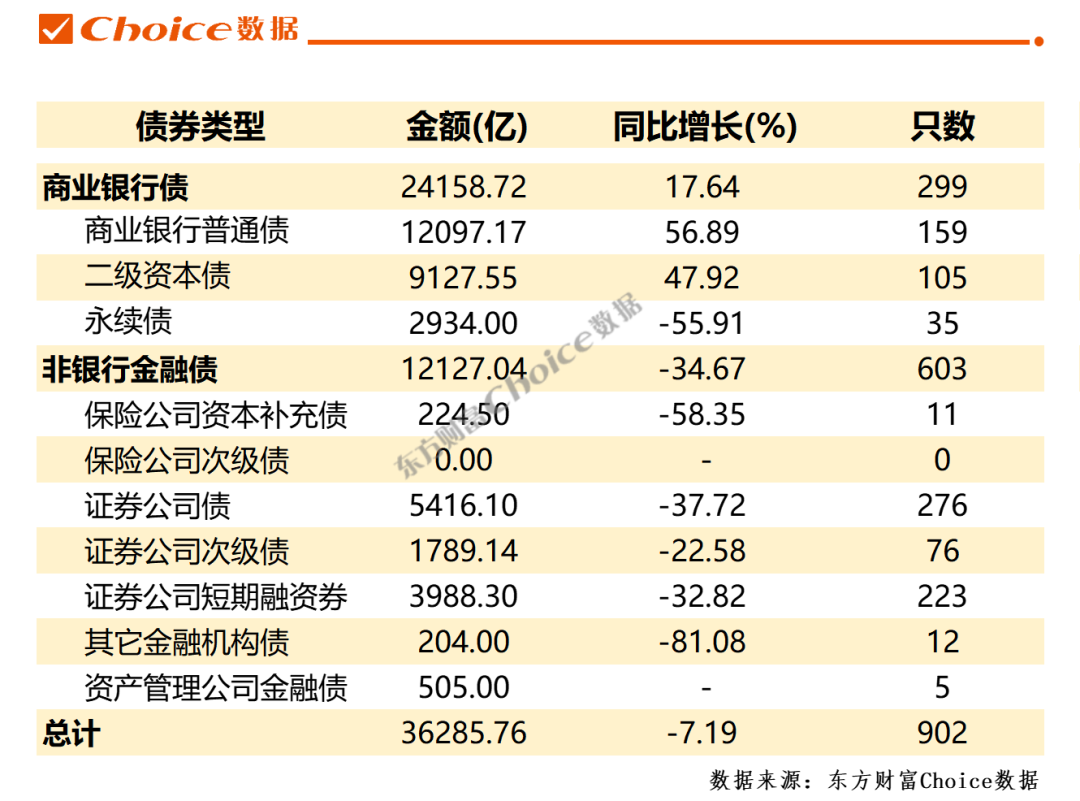

根据 Choice 东财债券分类(2021)口径统计,2022 年全年金融债共发行 902 只,发行金额为 36285.76 亿,其中,商业银行债发行了 24158.72 亿,同比增长 17.64%。

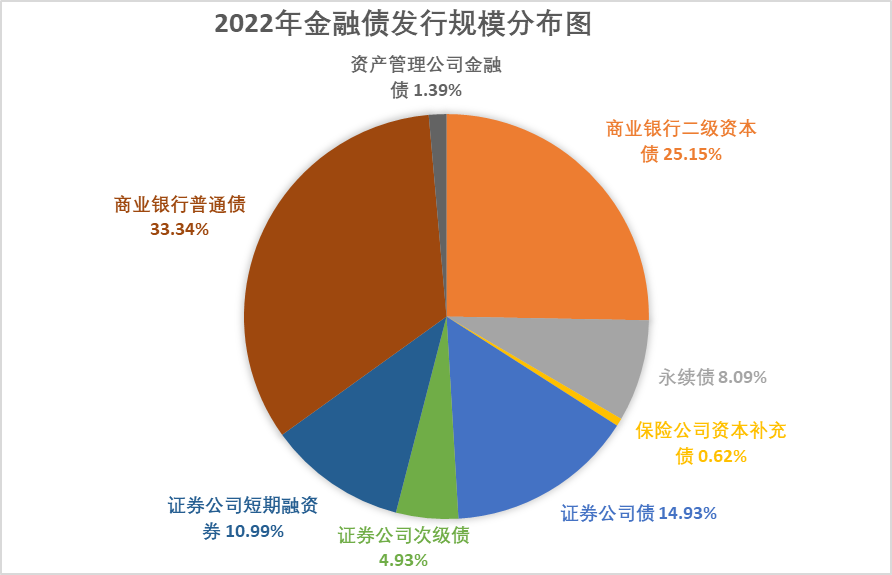

从发行规模分布图来看,2022 年发行的金融债中,商业银行普通债占比最高,占比达到 33.34%;商业银行二级资本债发行次之,占比达到 25.15%;证券公司债发行规模占比 14.93%,位于第三。

2022 年度发行排行榜

1、2022 年度商业银行普通债发行排行榜

根据 Choice 东财债券分类(2021)口径统计,2022 年商业银行普通债发行规模居前的机构分别是中国银行股份有限公司、交通银行股份有限公司、上海浦东发展银行股份有限公司,发行额分别为 1000 亿、900 亿、900 亿。全年发行规模突破 500 亿的有 7 家银行。

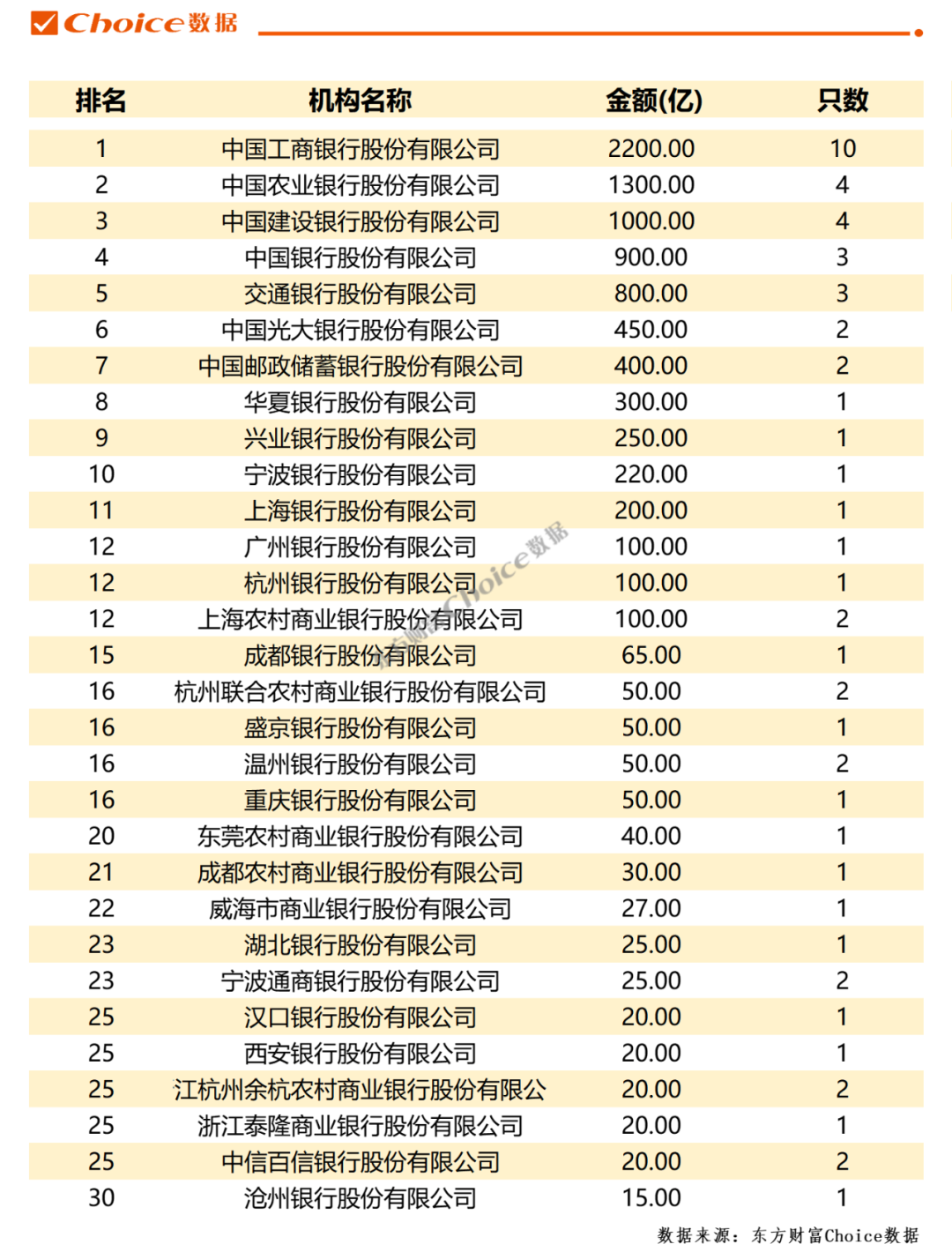

2、2022 年商业银行二级资本债发行排行榜

根据 Choice 东财债券分类(2021)口径统计,2022 年商业银行二级资本债发行超过 1000 亿规模的机构分别是中国工商银行股份有限公司、中国农业银行股份有限公司、中国建设银行股份有限公司,发行额分别为 2200 亿、1300 亿、1000 亿。

3、2022 年商业银行永续债发行排行榜

根据 Choice 东财债券分类(2021)口径统计,2022 年商业银行永续债发行居前的机构分别是中国农业银行股份有限公司、中国银行股份有限公司、中国建设银行股份有限公司,发行额分别为 800 亿、500 亿、400 亿。其中,农业银行已累计 2100 亿的规模(二级资本债 + 永续债)紧随工商银行之后。

4、2022 年证券公司债发行排行榜

根据 Choice 东财债券分类(2021)口径统计,2022 年证券公司债发行居前的机构分别是华泰证券股份有限公司、海通证券股份有限公司、国泰君安证券股份有限公司,发行额分别为 420 亿、333 亿、272 亿。其中,全年发债超过 200 亿的有 7 家券商。

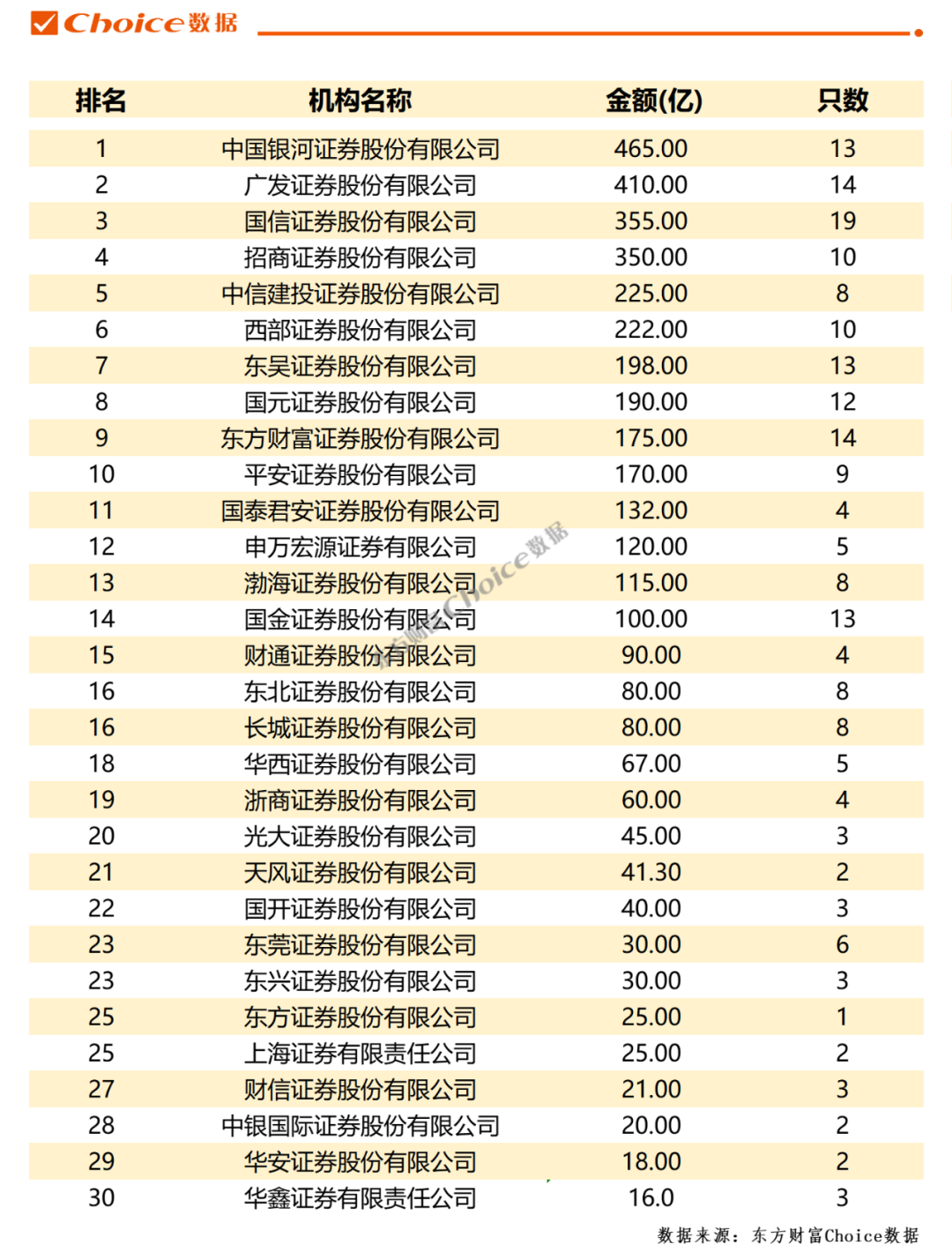

5、2022 年证券公司短期融资券排行榜

根据 Choice 东财债券分类(2021)口径统计,2022 年证券公司债发行居前机构分别是中国银河证券股份有限公司、广发证券股份有限公司、国信证券股份有限公司,发行额分别为 465 亿、410 亿、355 亿。

金融机构融资成本排行榜

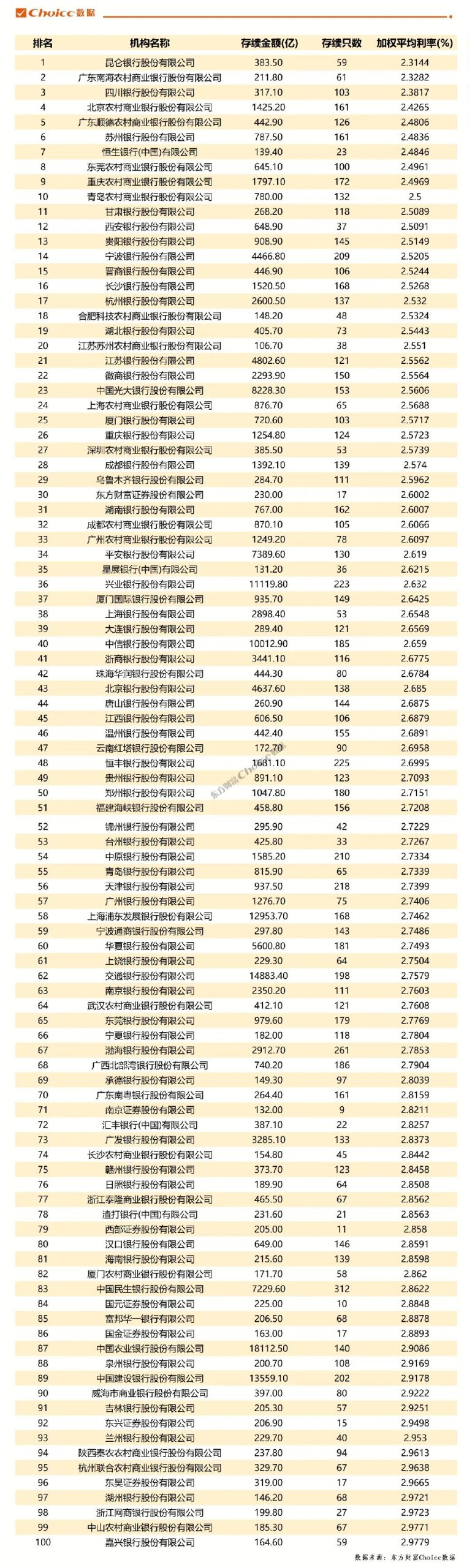

1、2022 年度金融机构融资成本排行总榜

Choice 金融数据显示,截至 2022 年 12 月 31 日,存续债券余额大于 100 亿的所有金融机构融资成本控制最好的前三甲分别是昆仑银行股份有限公司、广东南海农村商业银行股份有限公司、四川银行股份有限公司,融资成本分别是 2.3144%、2.3282%、2.3817%,存续债规模分别是 383.50 亿、211.80 亿、317.10 亿。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

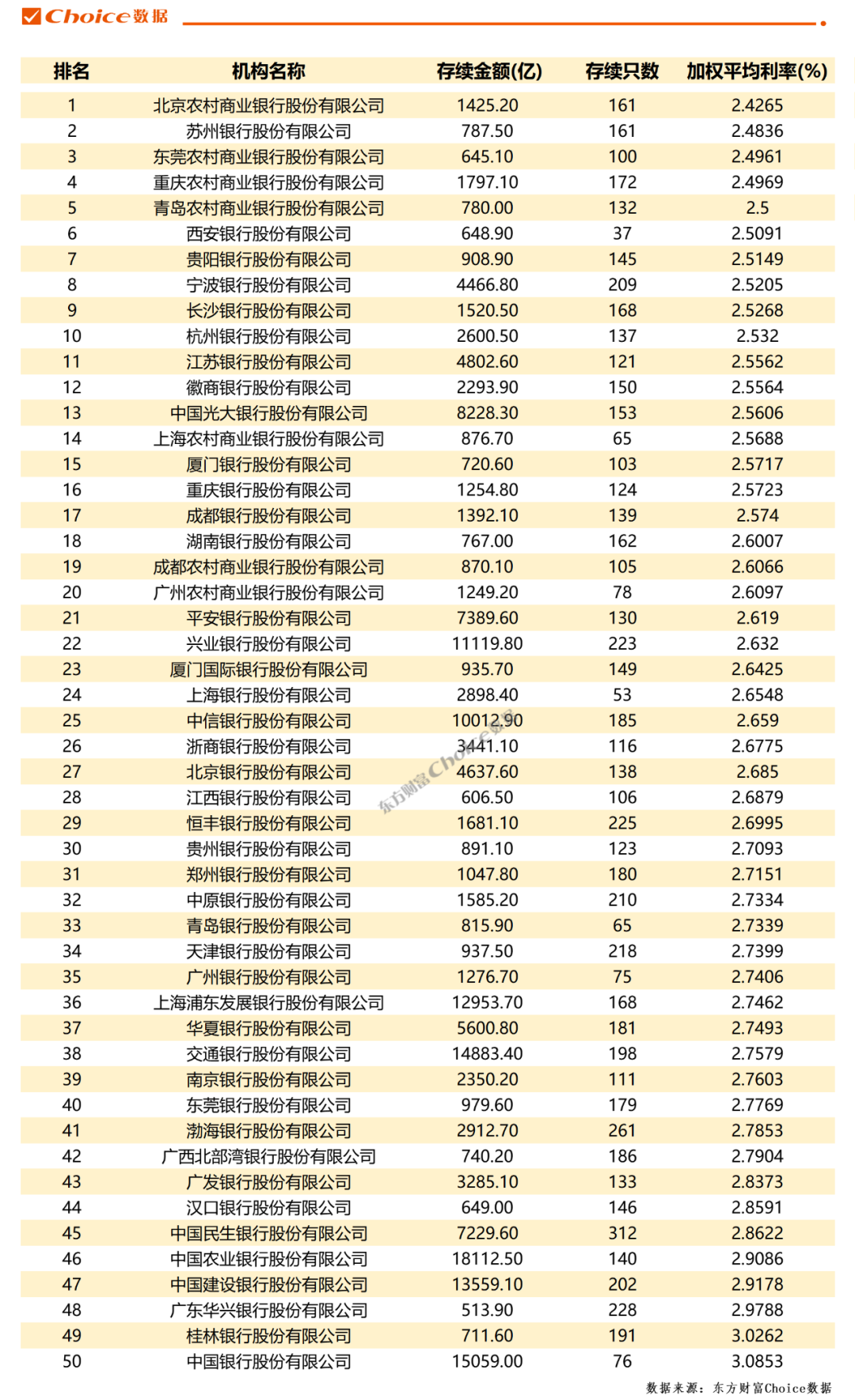

2、2022 年度银行融资成本排行总榜

Choice 金融数据显示,截至 2022 年 12 月 31 日,存续债券余额大于 500 亿的所有银行融资成本控制最好的前三甲分别是北京农村商业银行股份有限公司、苏州银行股份有限公司、东莞农村商业银行股份有限公司,融资成本分别是 2.4265%、2.4836%、2.4961%,存续债规模分别是 1425.20 亿、787.50 亿、645.10 亿。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

3、2022 年度银行融资成本排行榜 (债务规模≥1000 亿)

截至 2022 年 12 月 31 日,在债务总规模大于等于 1000 亿的银行中,存续债券融资成本最低前三甲分别是北京农商行、渝农商行、宁波银行,融资成本分别是 2.4265%、2.4969%、2.5205%。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

4、2022 年度银行融资成本排行榜 (500 亿 < 债务规模 < 1000 亿)

截至 2022 年 12 月 31 日,在债务总规模大于 500 亿且小于 1000 亿的银行中,存续债券融资成本最低前三甲分别是苏州银行、东莞农商银行、青农商行,融资成本分别是 2.4836%、2.4961%、2.5000%。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

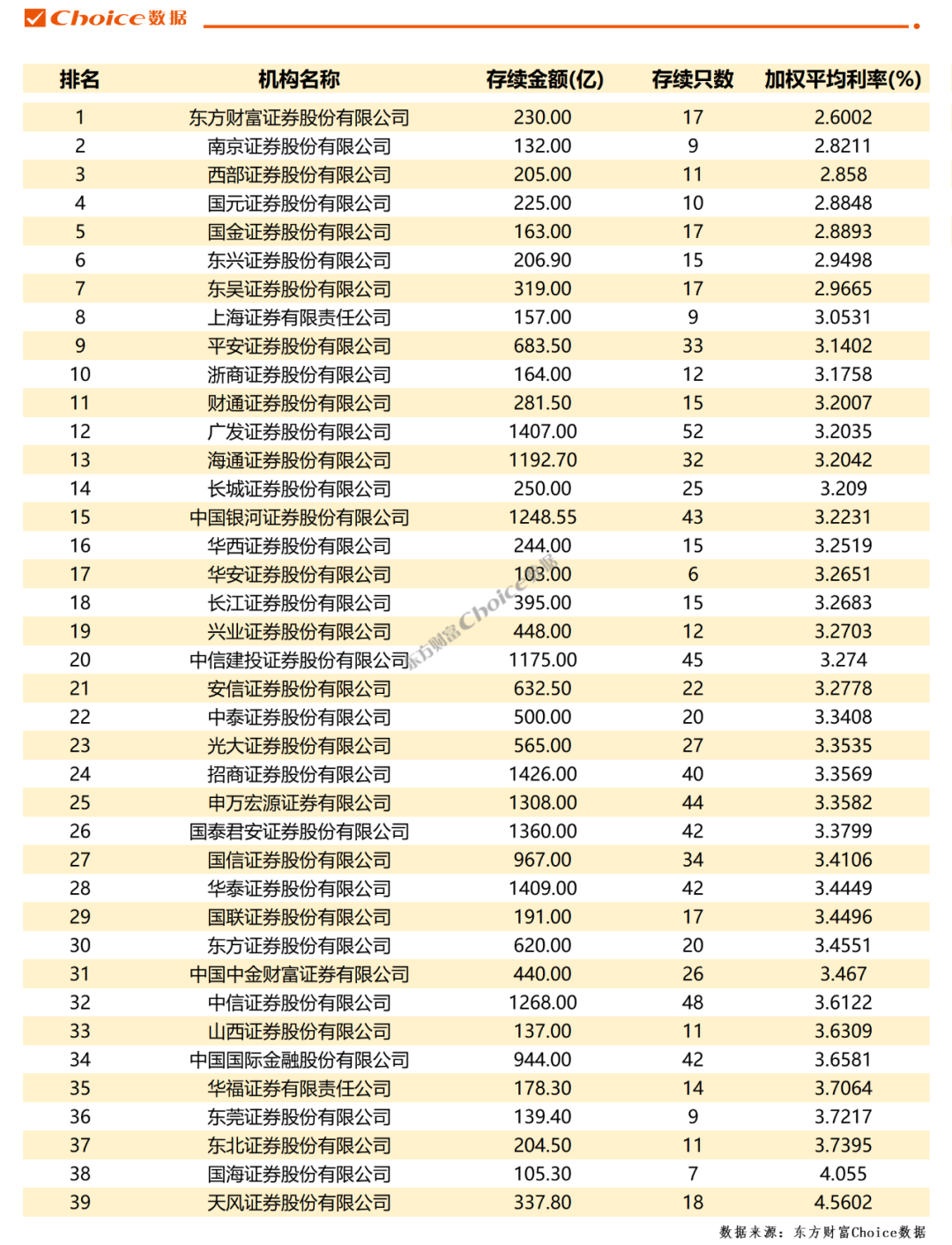

5、2022 年度证券公司融资成本排行总榜

Choice 金融数据显示,截至 2022 年 12 月 31 日,存续债券余额大于 100 亿的所有证券公司融资成本控制最好的前三甲分别是东方财富证券、南京证券、西部证券,融资成本分别是 2.6002%、2.8211%、2.8580%,存续债规模分别是 230 亿、132 亿、205 亿。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

6、2022 年度证券公司融资成本排行榜 (债务规模≥500 亿)

截至 2022 年 12 月 31 日,在债务总规模大于等于 500 亿的券商中,存续债券融资成本最低前三甲分别是平安证券、广发证券、海通证券,融资成本分别是 3.1402%、3.2035%、3.2042%。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

7、2022 年度证券公司融资成本排行榜 (100 亿 < 债务规模 < 500 亿)

截至 2022 年 12 月 31 日,在债务总规模大于 100 亿且小于 500 亿的券商中,存续债券融资成本最低前三甲分别是东方财富证券、南京证券、西部证券,融资成本分别是 2.6002%、2.8211%、2.8580%。

注:存续债融资成本计算范围不包含可转债、资产支持证券。

来自:

更多阅读: