公司整体情况:17财年营收同比增长12.4%,调整后运营利润同比增长50%

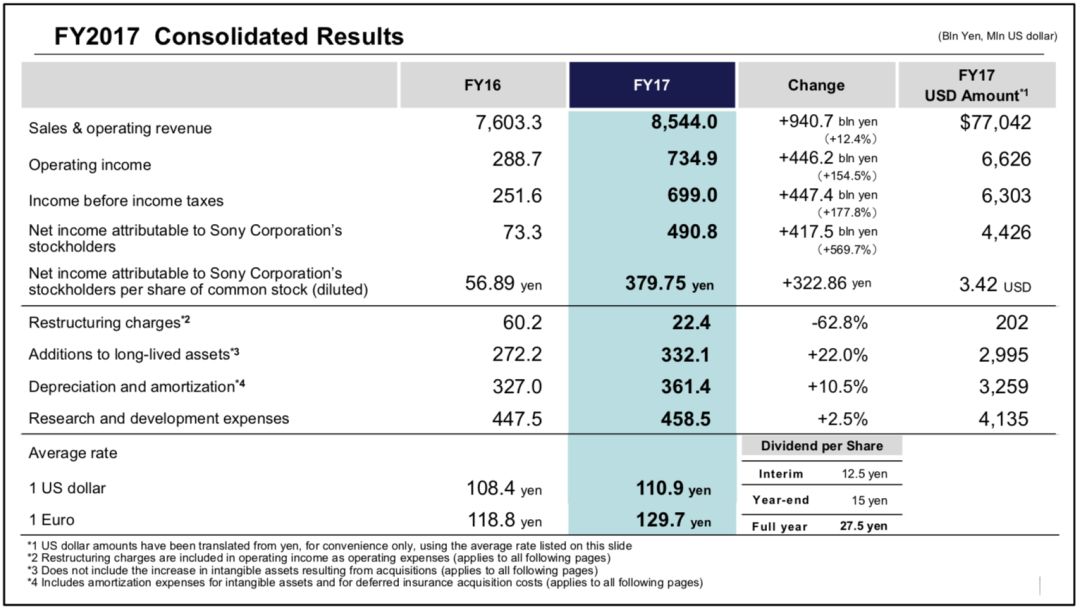

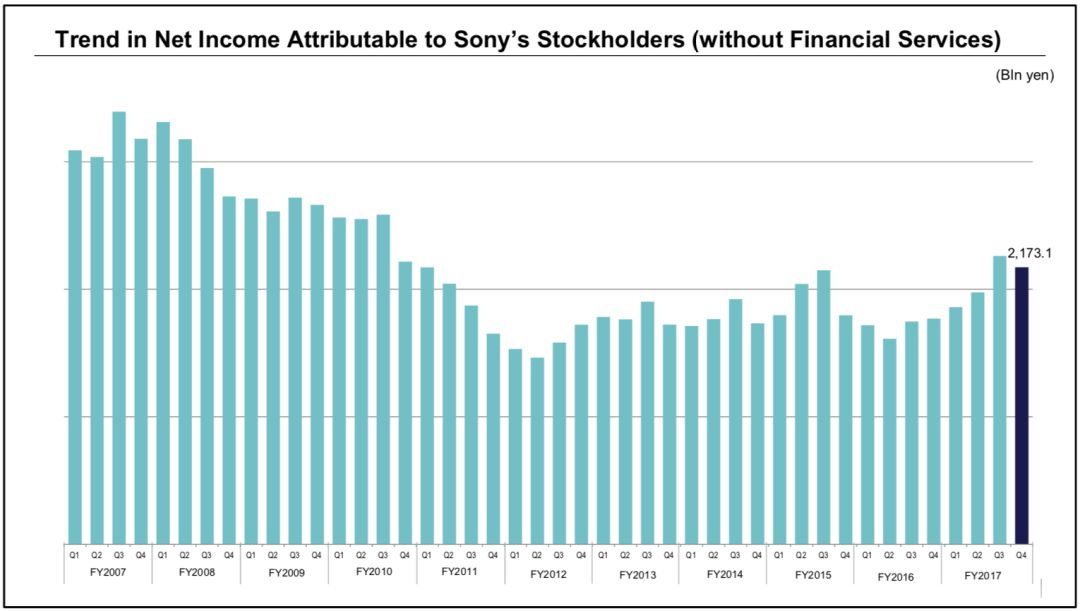

索尼(Sony)2017财年营收同比增长12.4%至85,440亿日元,运营利润为7,349亿日元,是2016财年的2.5倍。归属于Sony公司股东的净利润为4,908亿日元,去去年同期的6.7倍。

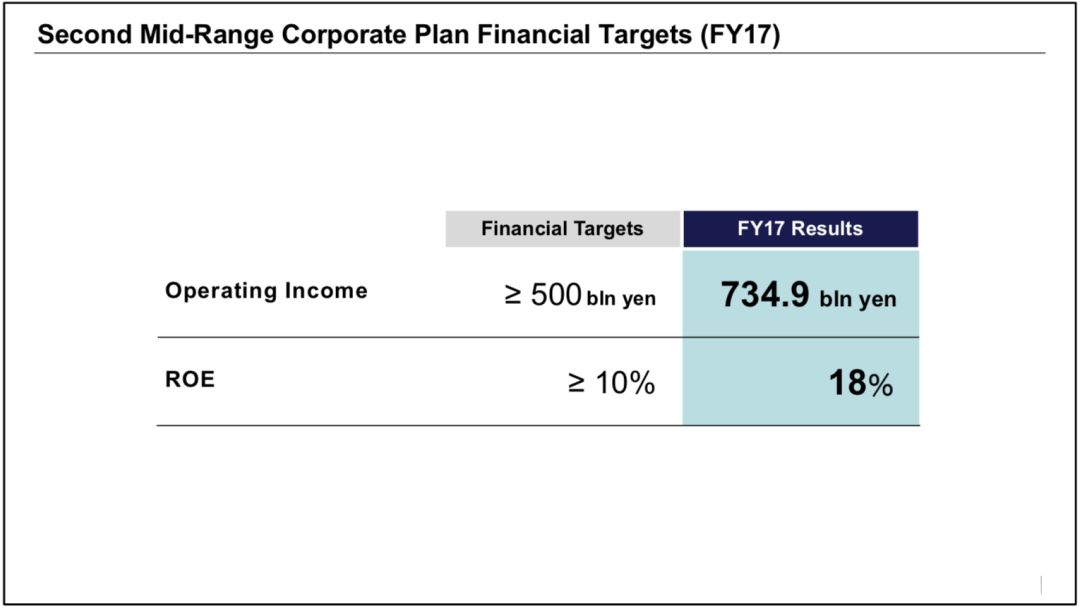

公司达到了2017财年的财务目标,实现了更高的运营利润和ROE。

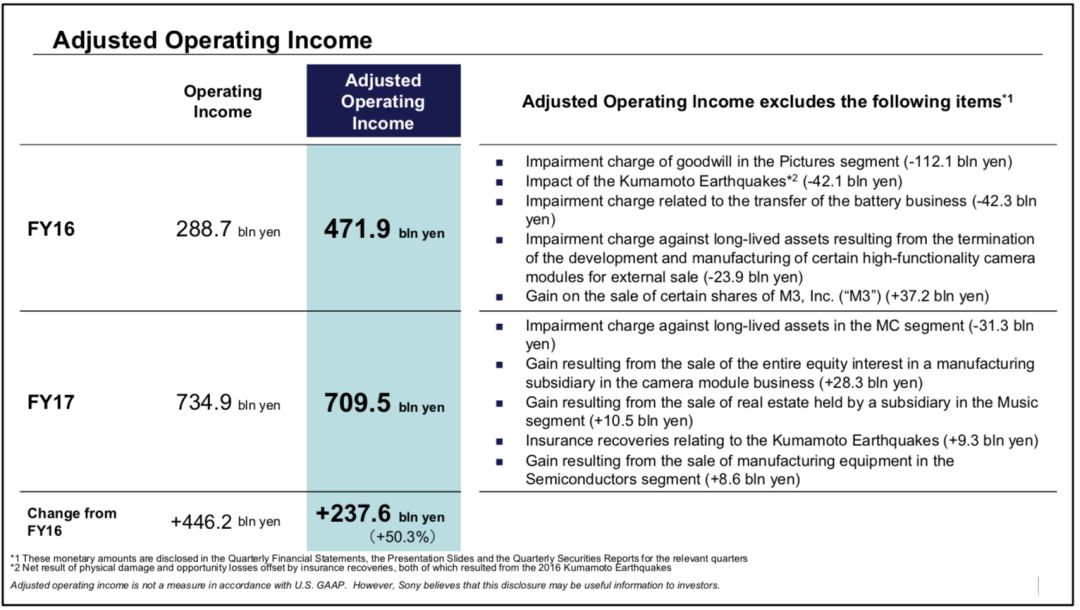

如下图所示,运营利润中包含了非经常性项目,扣除掉这些项目后,运营利润净增2,376亿日元,同比增长50%。

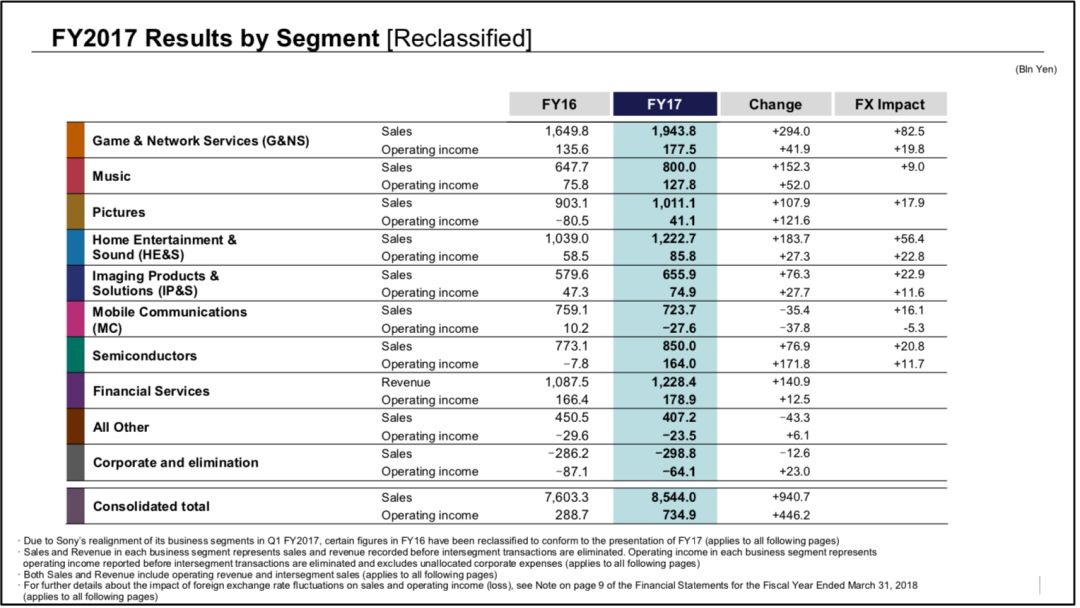

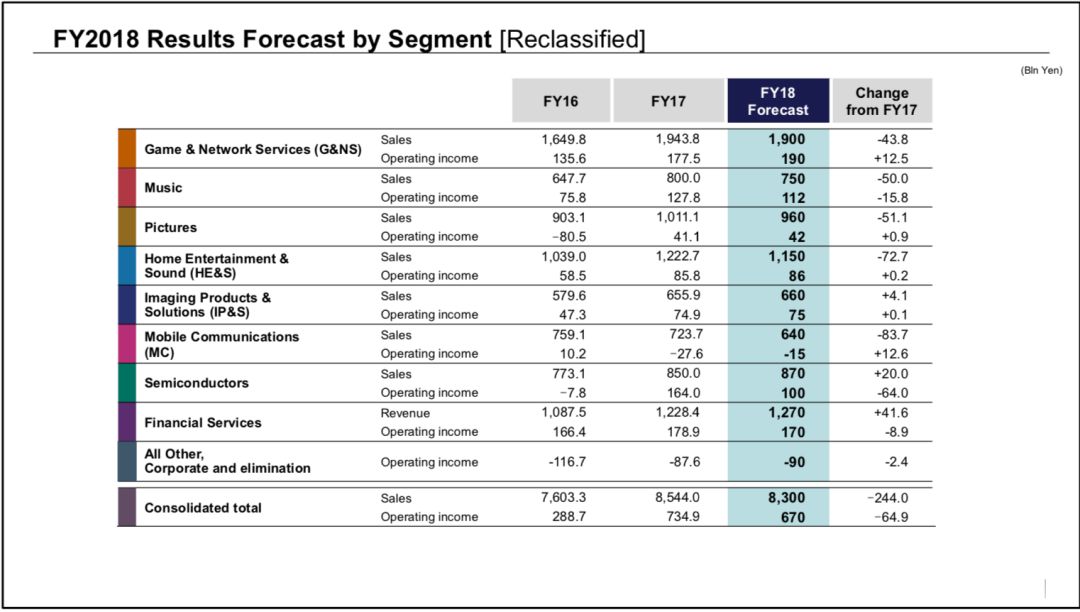

下图是索尼不同业务在2017财年的表现。

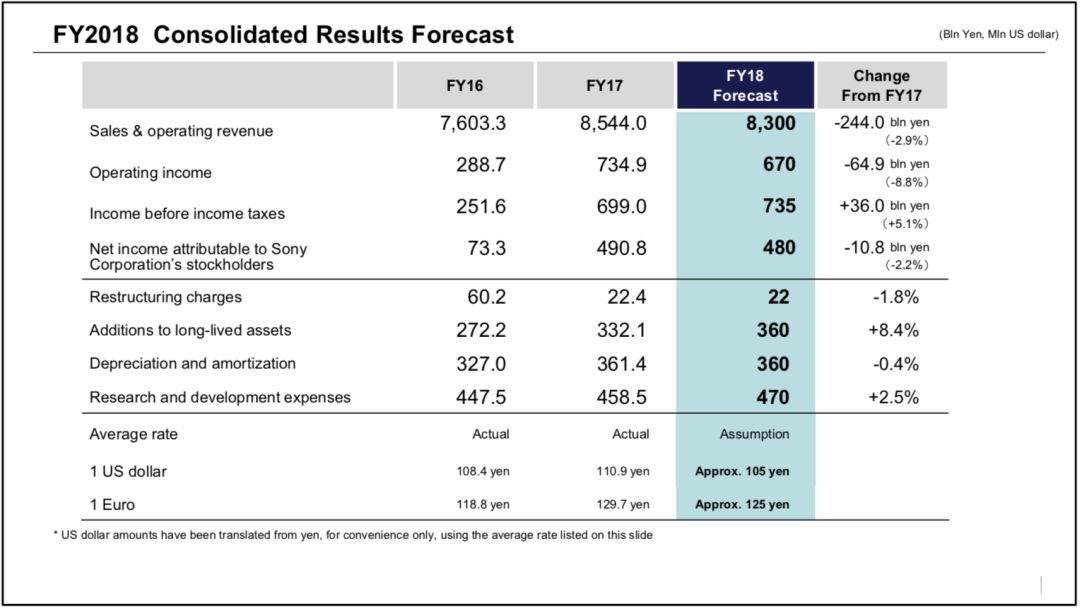

公司预计2018财年营收同比减少3%至83,000亿日元。归属于索尼股东的净利润为4,800亿日元,略低于2017财年。

下图是公司对2018财年每块业务的预期。

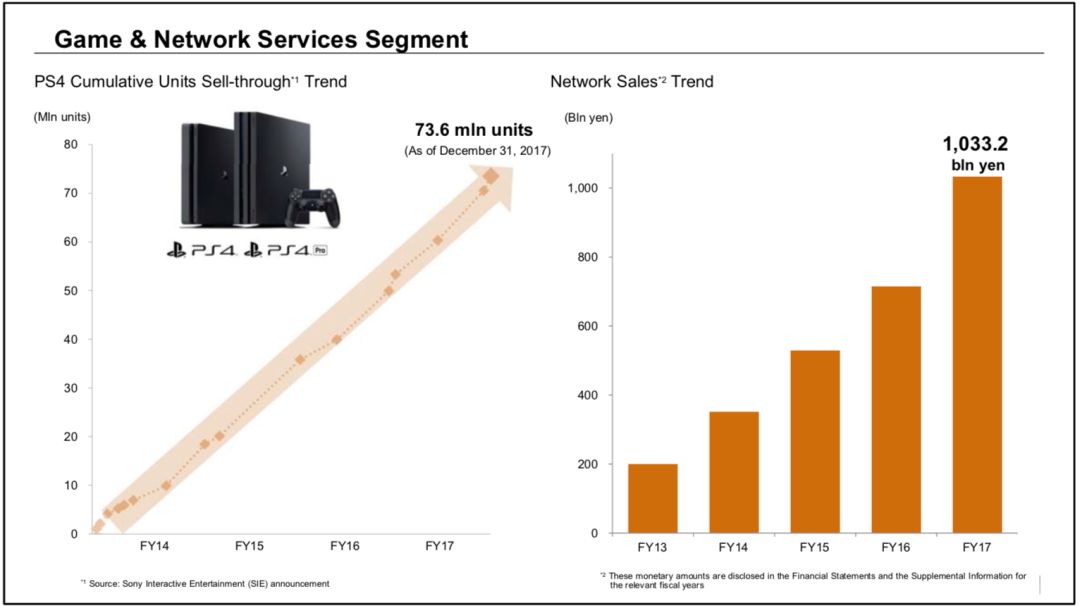

游戏和网络业务:17年同比增长18%,预期18财年硬件销售减少将导致营收下降2%

首先是索尼的游戏和网络业务,17财年营收同比增长18%至19,438亿日元,主要得益于PS4软件销售收入的增长。运营利润增加419亿日元至1,775亿日元,主要受销售收入增长所致。

公司预计18财年,游戏和网络业务同比将降低2%,主要是因为PS4硬件销售的减少,但公司预计运营利润将净增125亿日元至1,900亿日元,主要归因于PS4软件的销售增加。

对游戏和网络业务而言,PS4的装机量和网络营收的扩张驱动利润增长。因此进一步提升稳定的网络营收,以及聚焦于硬件渗透率提升和软件销售对索尼游戏机业务而言是至关重要的。

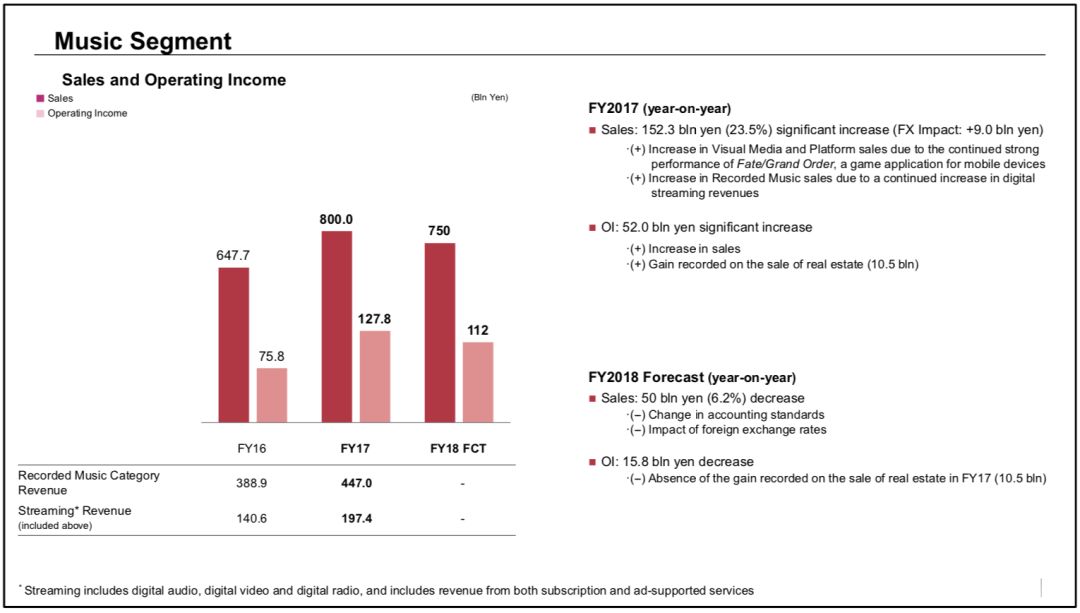

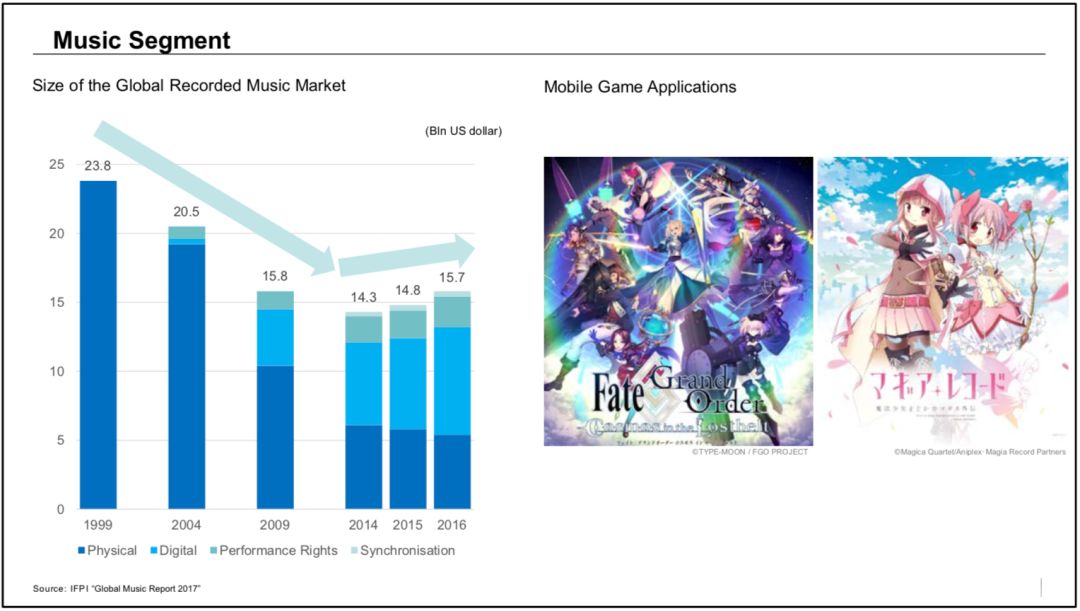

索尼音乐:手游和流媒体业务驱动业务增长

索尼音乐方面,17财年营收同比增长24%,运营利润净增520亿日元至1,278亿日元。运营利润增长主要归因于手机游戏Fate/Grand Order 的持续流行,以及音乐流媒体收入的增加。手机游戏运营利润占音乐业务运营利润的30%多一点,是去年的两倍。

公司预计2018财年索尼音乐影响将下降6%,主要受财务口径和汇率变化的影响。运营利润预计减少至1,120亿日元,主要是因为去年有一笔高达105亿日元的不动产销售收入。

公司认为索尼音乐业务应进一步发挥其在行业中的有利位置,扩大由流媒体驱动增长的音乐市场规模,并转变为利润的增长。公司也将持续推广手机游戏以充分发挥动漫IP的潜力。

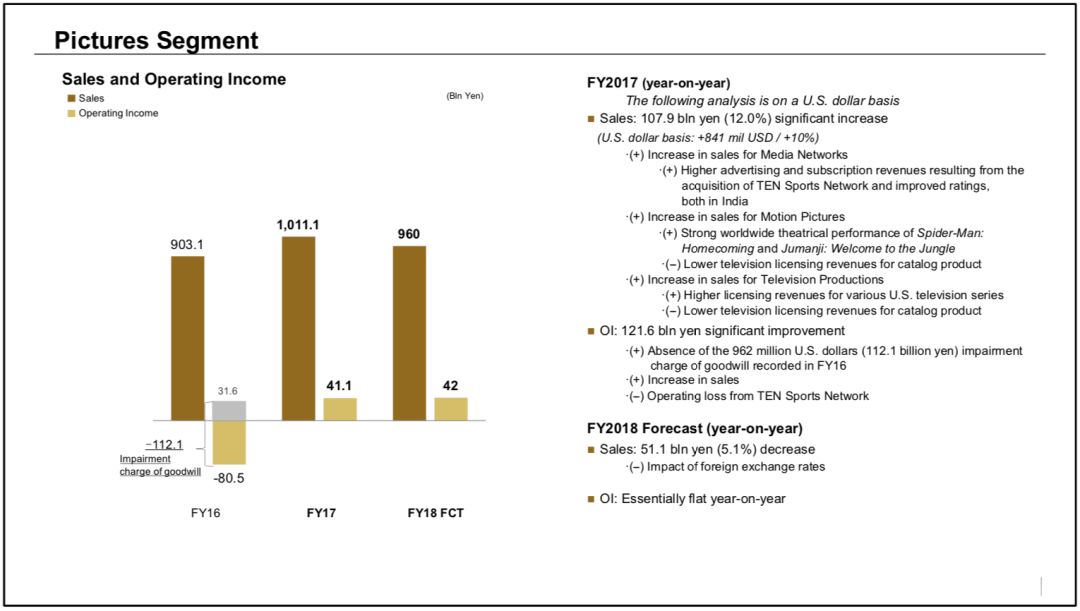

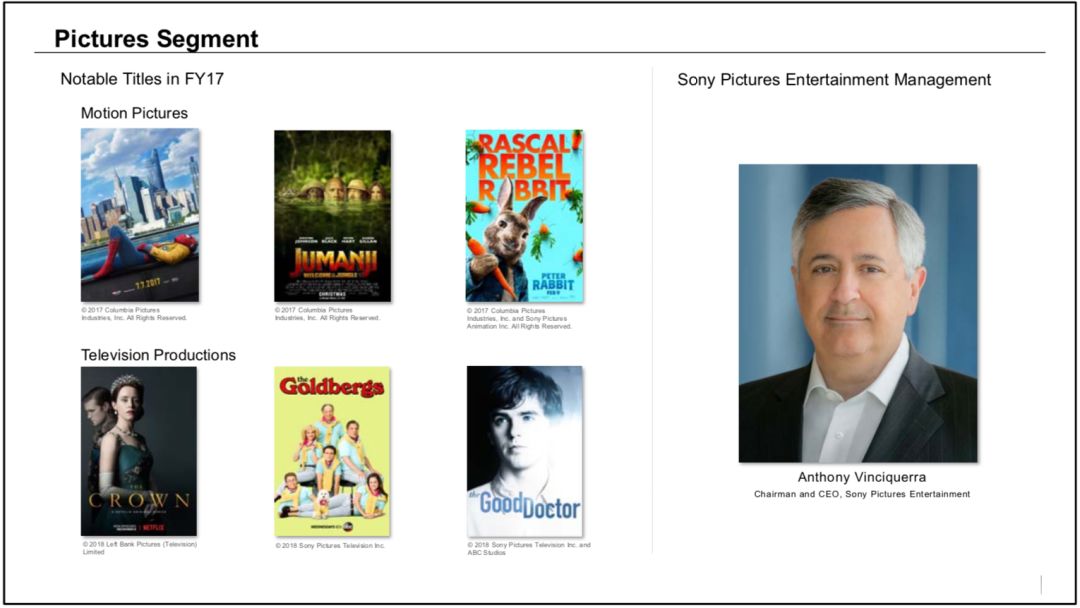

索尼影业:蜘蛛侠和决战丛林提升业绩表现

2017财年索尼影业营收同比增长12%,运营利润提升至411亿日元,主要是去年有一笔商誉损失1,121亿日元。同时得益于 Spider-Man;Homecoming andJumanji: Welcome to the Jungle的热映,索尼影业的利润好于公司早先预期。

公司预计2018年索尼影业的营收同比下降5%,主要是因为汇率的不利影响。公司预期运营利润为420亿日元,与17财年持平。

2017年索尼影业小有斩获,但其利润水平仍然低于同行。公司期望未来索尼影业将在新领导层的带领下提升盈利水平。

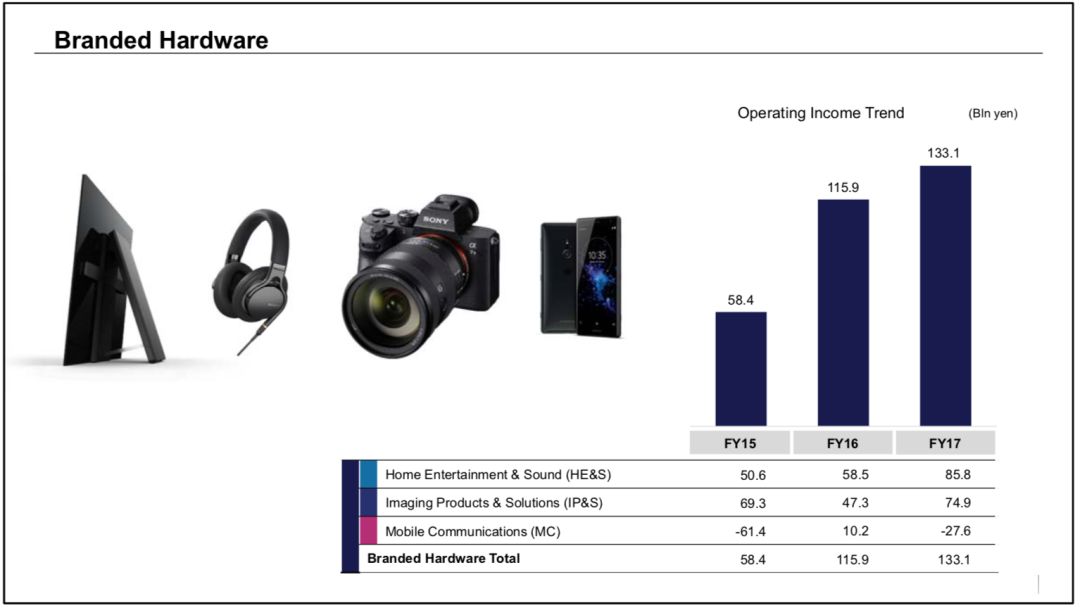

索尼品牌硬件:高端机型推动电视,相机业务发展,手机业务拖后腿

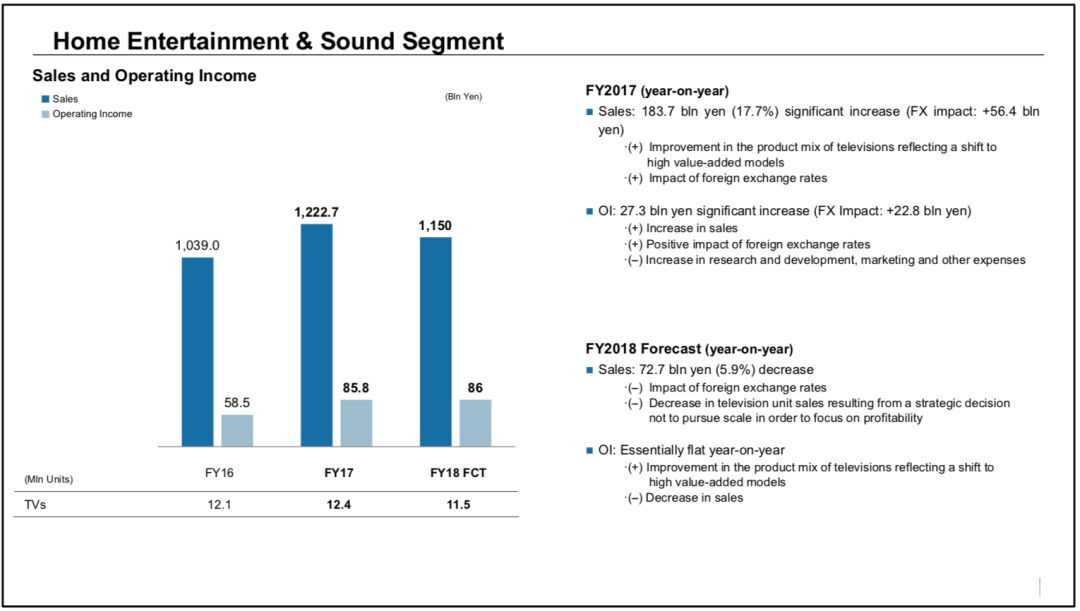

2017财年,索尼家庭娱乐和音频业务营收同比增长18%至12,227亿日元,运营利润净增273亿日元至858亿日元。营收和利润增长主要是高端机型如4K BRAVIA OLED TVs销售火爆,以及汇率的影响。

但公司预计2018财年家庭娱乐和音频业务同比将减少6%,运营利润年对年基本持平,为860亿日元。

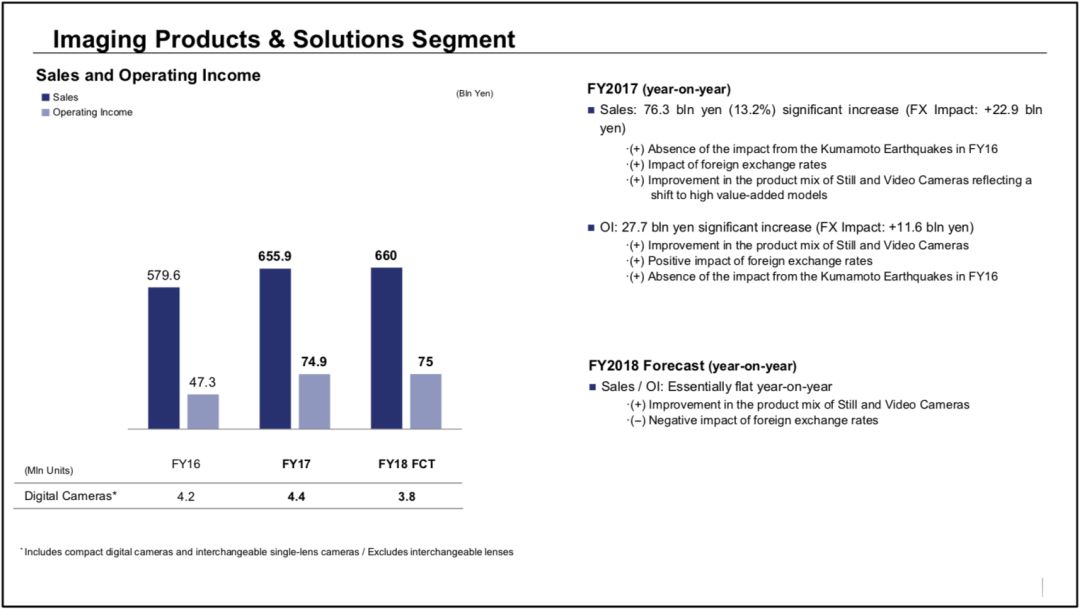

图像产品和解决方案业务部门方面,2017财年营收同比增长13%,运营利润增长277亿日元至749亿日元。营收和利润的增长主要归因于Alpha高端相机产品,以及可换镜头产品线,汇率的正向影响,以及熊本地震的远去。

2018年公司预计该业务营收达到6,600亿日元,运营利润为750亿日元,与去年持平。

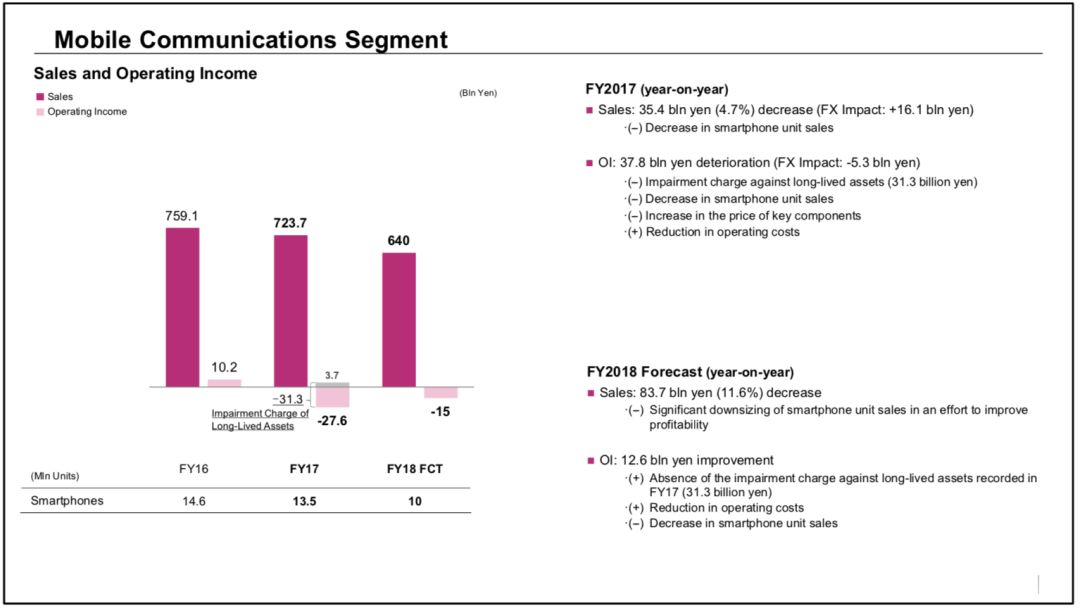

移动通信业务方面,2017年营收同比下降5%至7,237亿日元,运营亏损276亿日元,主要受手机销量下降的影响。考虑到手机市场的形势,公司调低了未来盈利预期。

公司预计2018财年移动通信部门营收同比将下降12%,因为公司对智能手机销售的预期为1000万台,这个数字明显低于上个财年,但公司将努力提升运营效率,预期运营亏损将控制在150亿日元左右。

索尼将家庭娱乐和音频,移动通信,图像产品三块业务称为品牌硬件,公司预期这些产品吸引力和运营效率的提升,品牌硬件的整体盈利水平将会改善。未来公司将继续提升品牌硬件的运营效率,通过提升利润率和跨业务协同来持续驱动现金流增长。

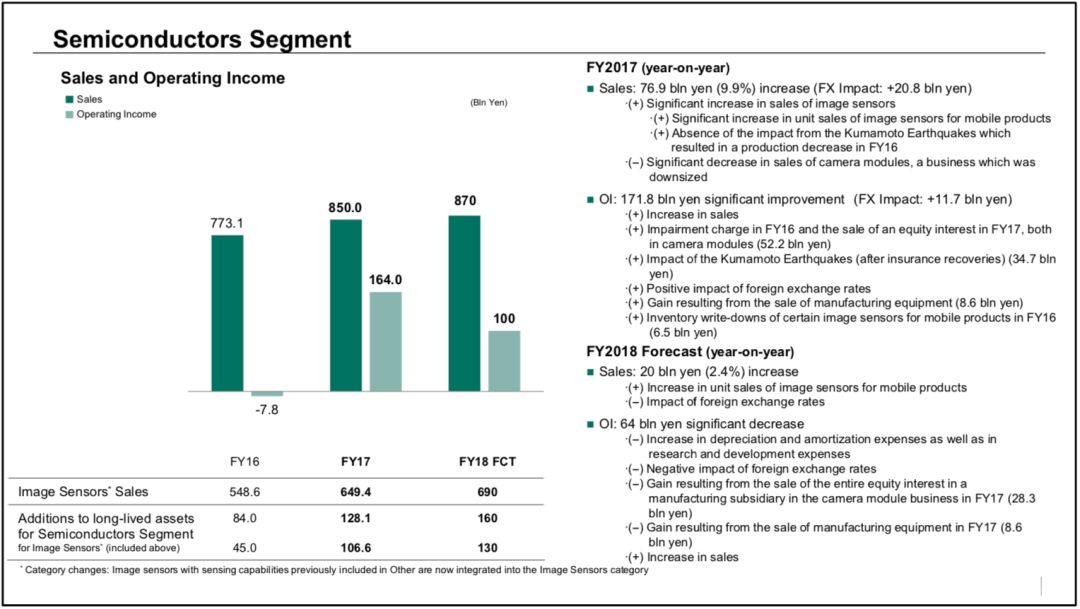

半导体业务:营收增长10%,但手机市场增长停滞影响短期增长前景

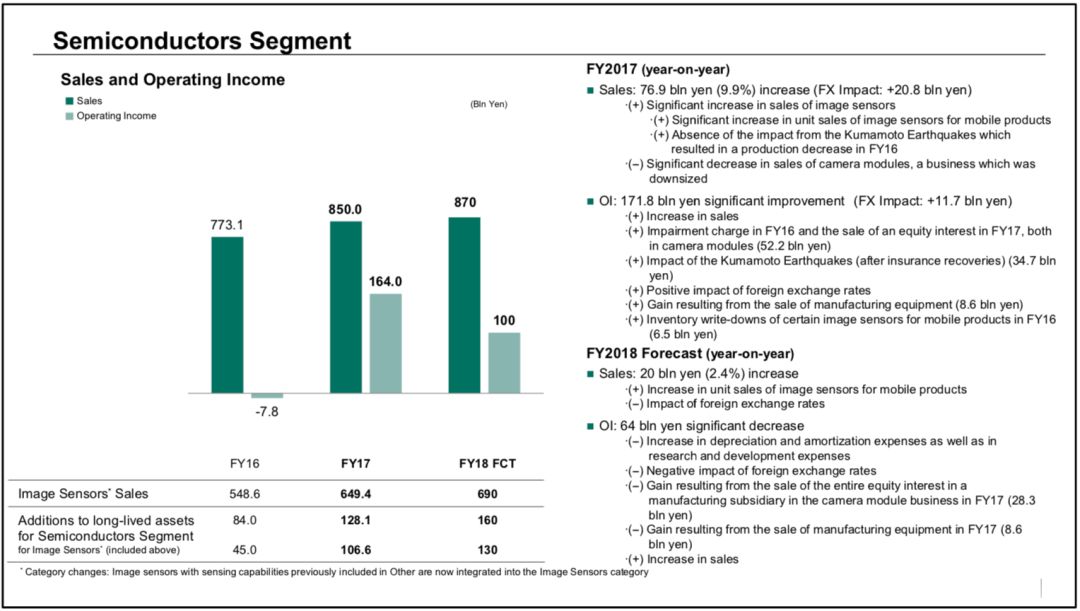

2017财年公司半导体业务营收同比增长10%,运营利润提升1,718亿日元至1,640亿日元。利润大幅上升,主要是2016财年有非经常性财务项目的影响,导致2016年账面出现运营亏损,同时2017财年半导体设备销售数量也有所增加。

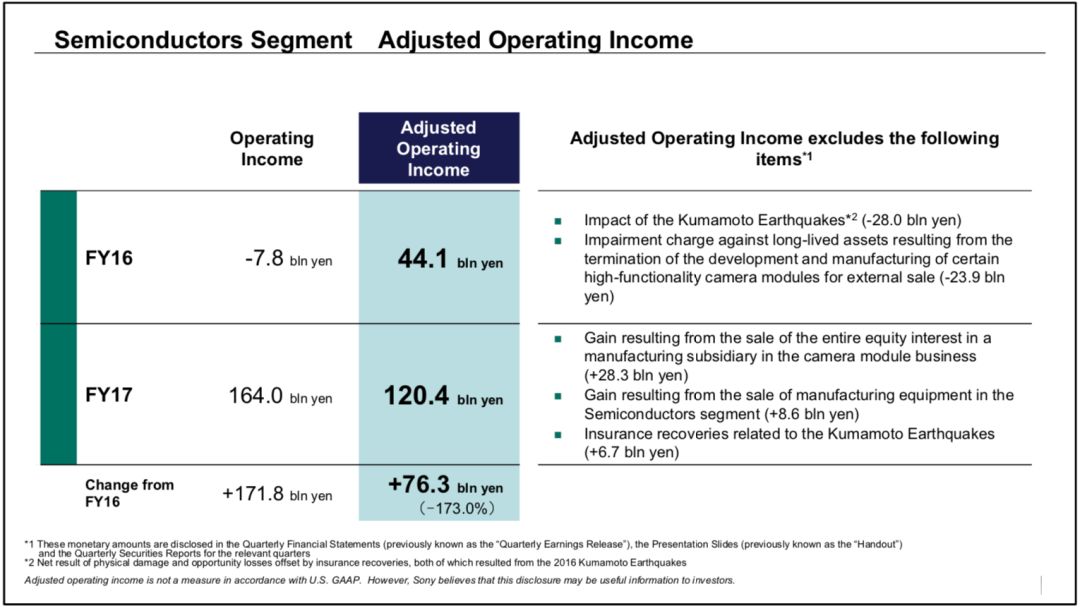

如下图所示,半导体业务调整后运营利润增长763亿日元。

展望2018年,索尼预期半导体业务营收将同比增长2%至8,700亿日元,运营利润预期将达到1,000亿日元,尽管营收预期增长,但公司对运营利润的预计为负增长,主要是因为2017财年,公司有一笔430亿日元的非经常性项目的盈利。

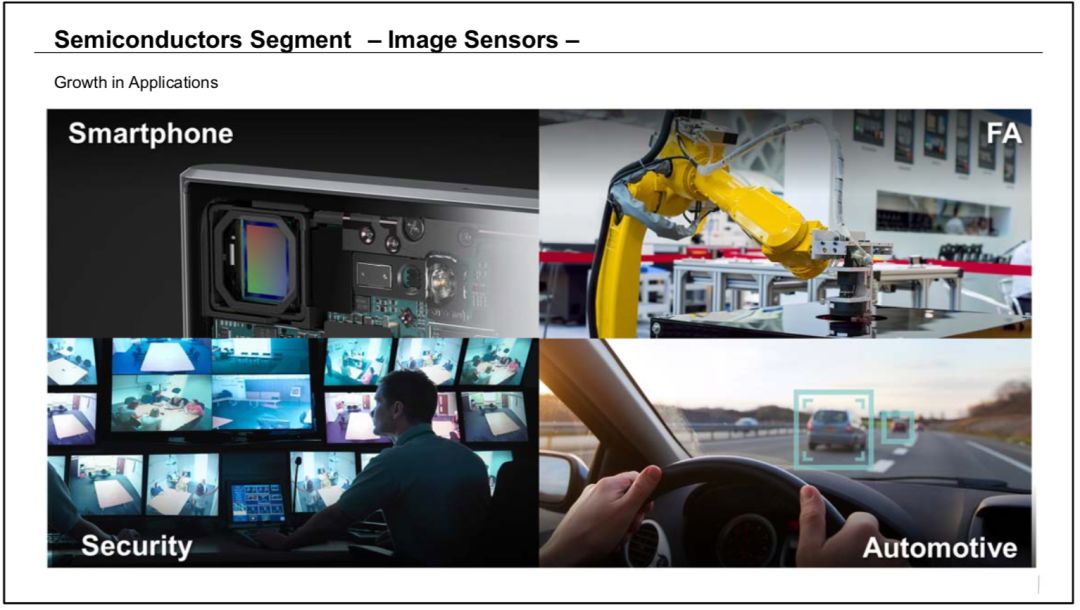

半导体是资本密集型行业,故需要拥有较高的利润率以对抗商业风险。索尼认为需要聚焦于现有的竞争优势领域,保持市场领导地位。由于智能手机市场增长的停滞,对图像传感器的需求很有可能短期有所下降,但从中长期看,随着图像传感器应用扩展至3D传感,安全,工厂自动化和自动驾驶领域,行业将会重拾增长。

金融服务:稳健贡献现金流

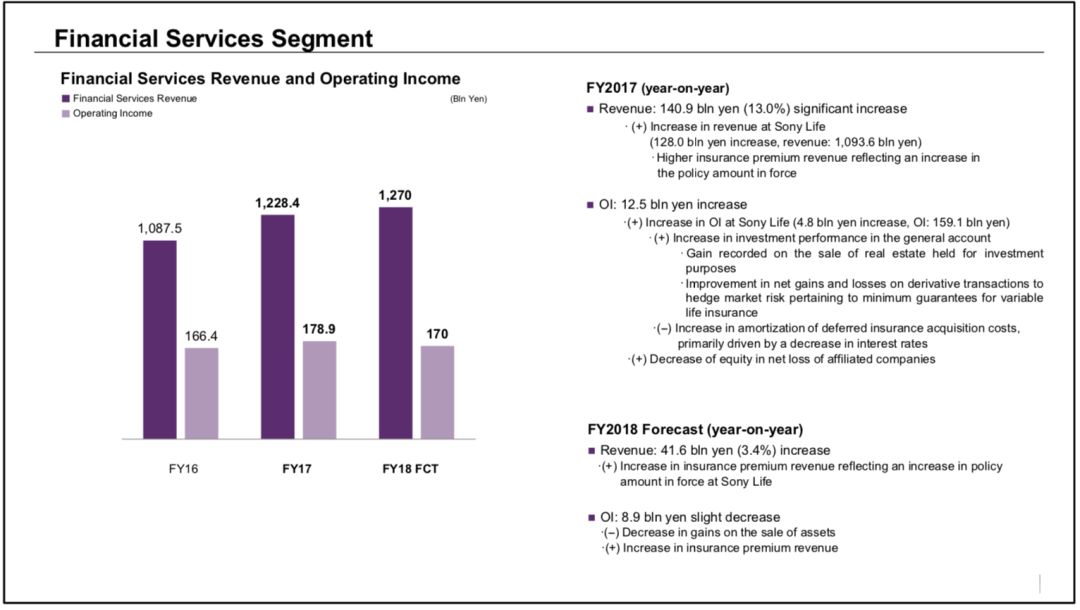

金融服务方面,2017财年,金融服务营收同比增长13%,受益于Sony Life的保单增长。运营利润增长125亿日元至1,789亿日元,其中包括一笔以投资为目的不动产的销售收益。

公司预期18财年金融服务营收为12,700亿日元,运营利润为1,700亿日元,运营利润低于17财年的原因是2018财年缺少17财年出现的不动产的销售收入。

公司预计索尼金融业务未来将持续贡献稳定的利润。

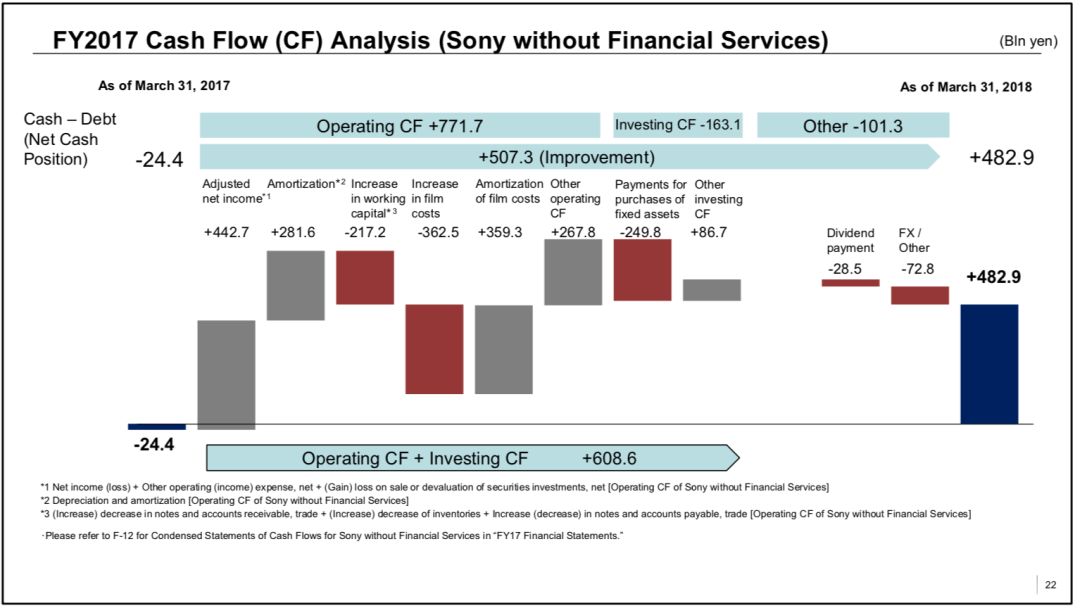

资产负债表方面,如下图所示,扣除掉金融服务后,公司的现金流从上个财年稳步提升至本财年。

另一方面,公司的股东权益开始得到改善。公司过去在半导体业务中投入相对较多的资金,预计未来将会增加股东的权益。同时公司将会为未来的增长继续保持投入。

via:199IT财报数据中心

更多阅读: