为全面深入地了解居民家庭财富变动状况,西南财经大学中国家庭金融调查与研究中心联合蚂蚁集团研究院共同开展了中国居民家庭财富变动趋势及未来预期的调查。该调查主要围绕家庭财富变化、未来预期及疫情对家庭决策的影响等几方面展开,并于每季度末展开调研。本报告主要基于2022年第二季度调研分析所得。

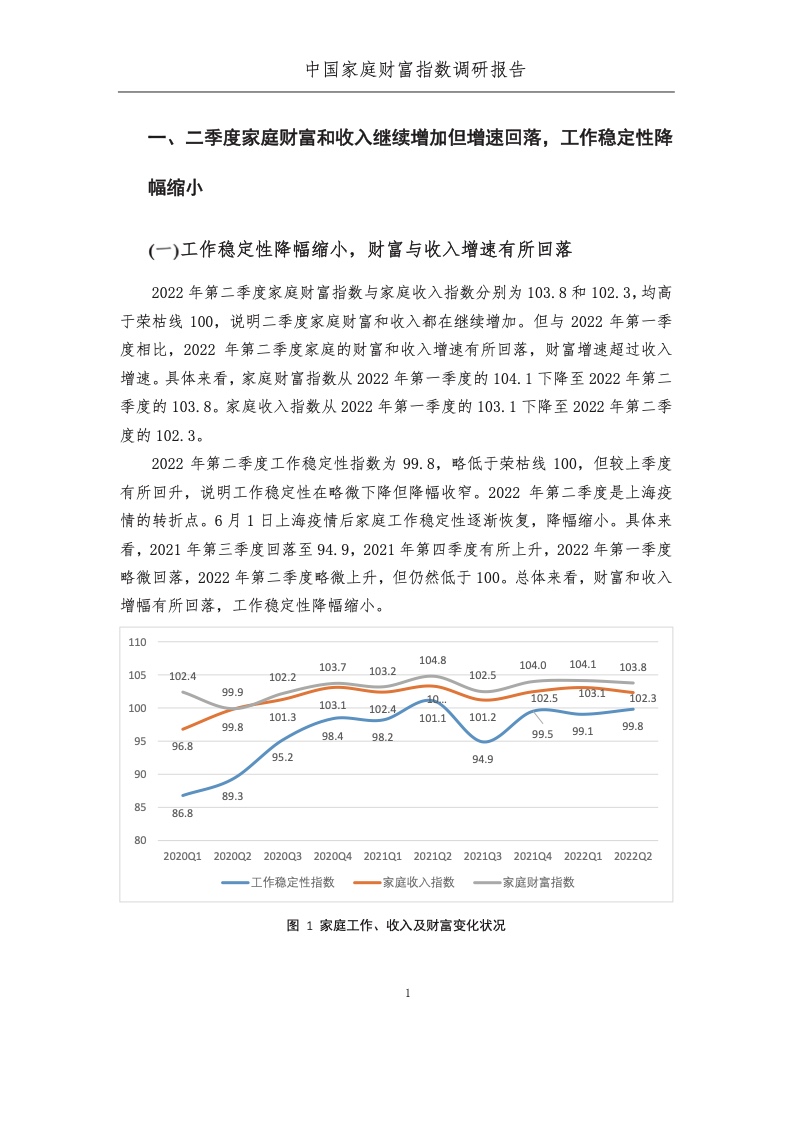

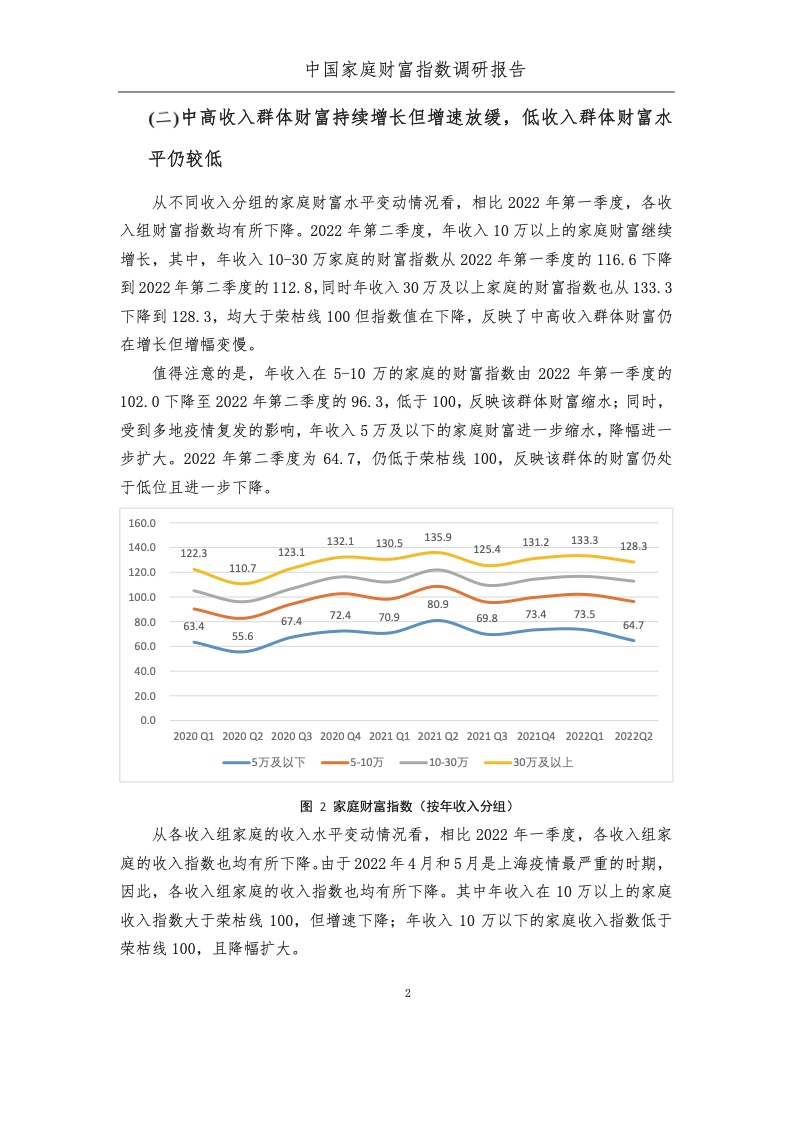

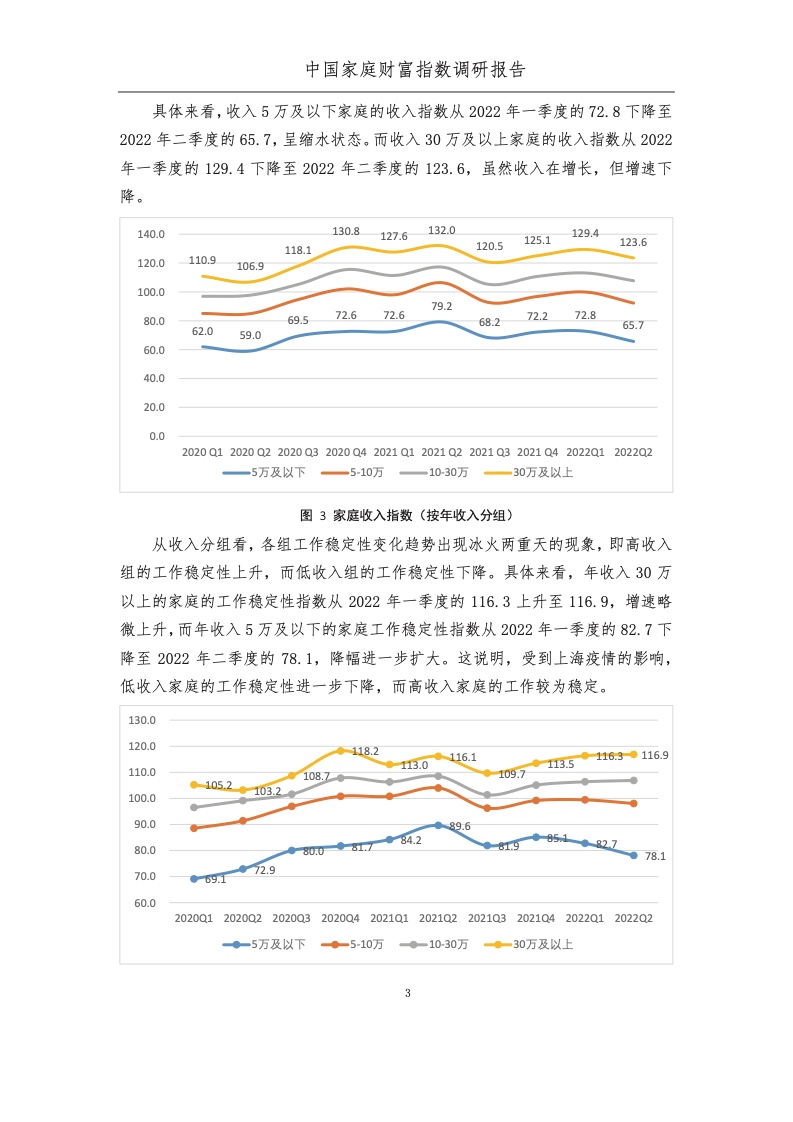

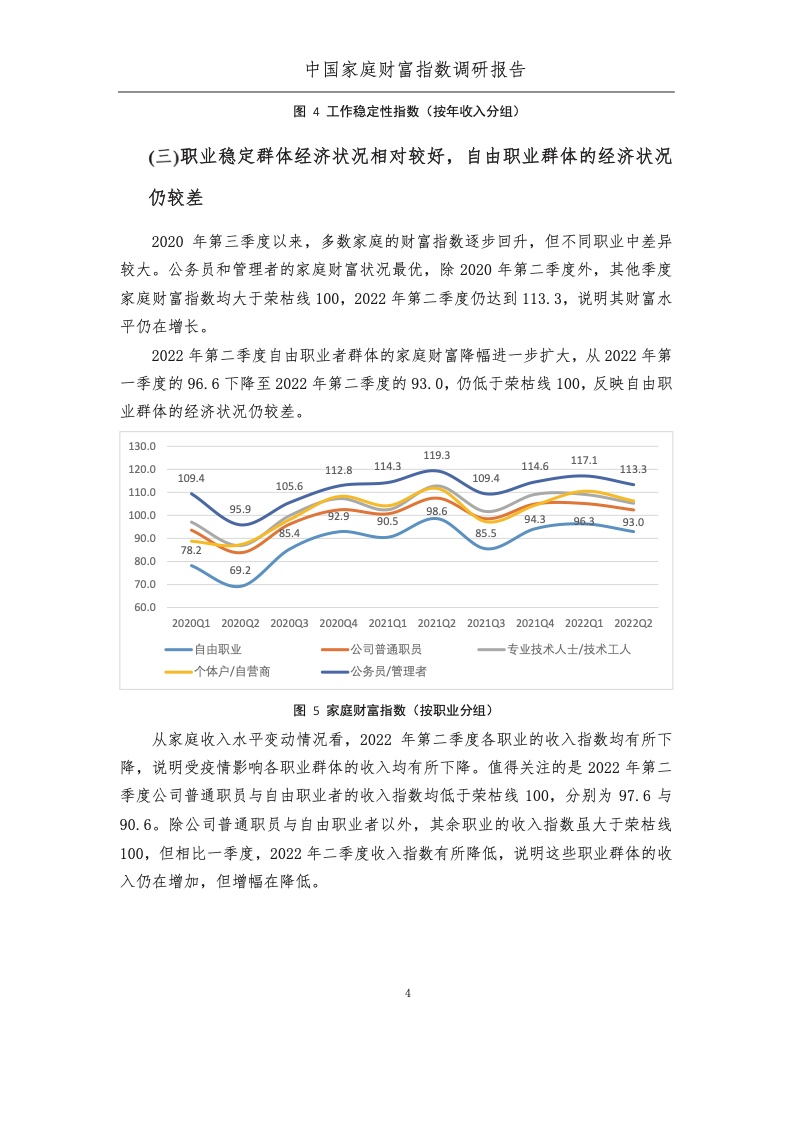

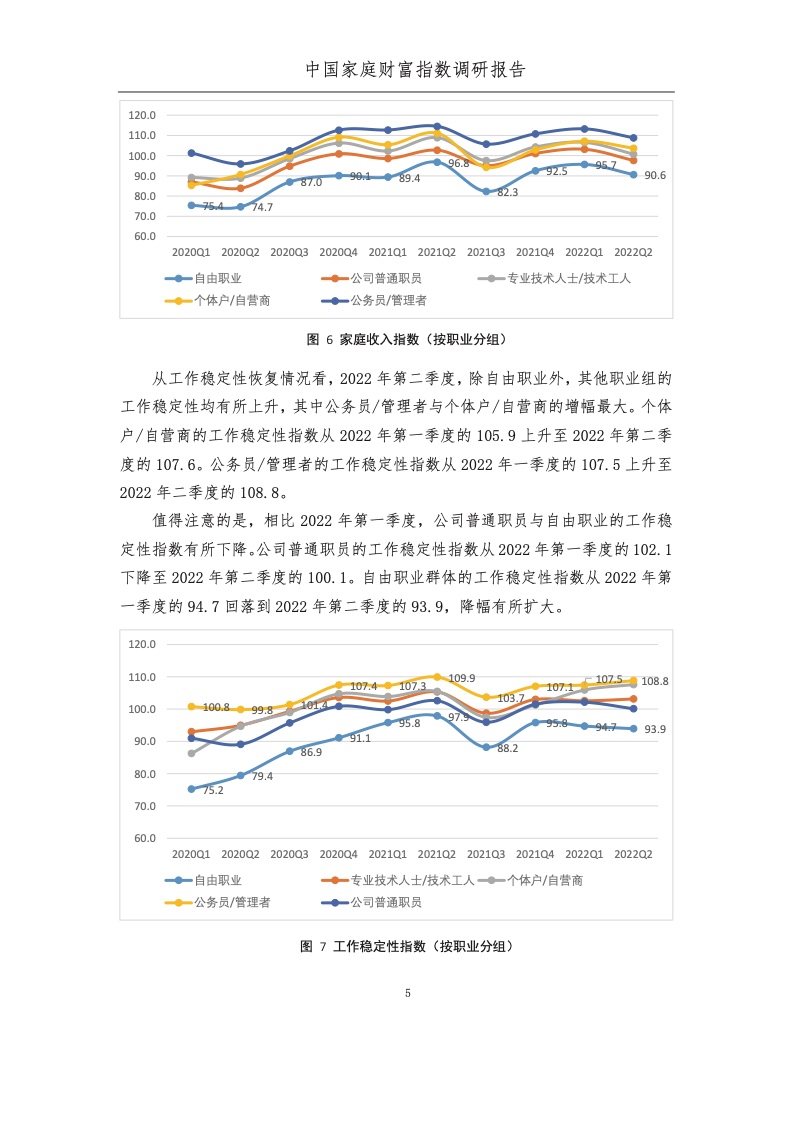

报告发现,首先,2022年第二季度,家庭财富和收入继续增加,指数分别为103.8和102.3,增速略有回落,财富增速继续超过收入增速,工作稳定性指数虽低于100,但指数有所回升。分群体特征看,高收入组的财富指数增速下降;低收入组家庭的财富和收入仍处较低水平、工作稳定性下滑;自由职业群体的经济状况仍较差,降幅扩大,其财富指数为93.0。

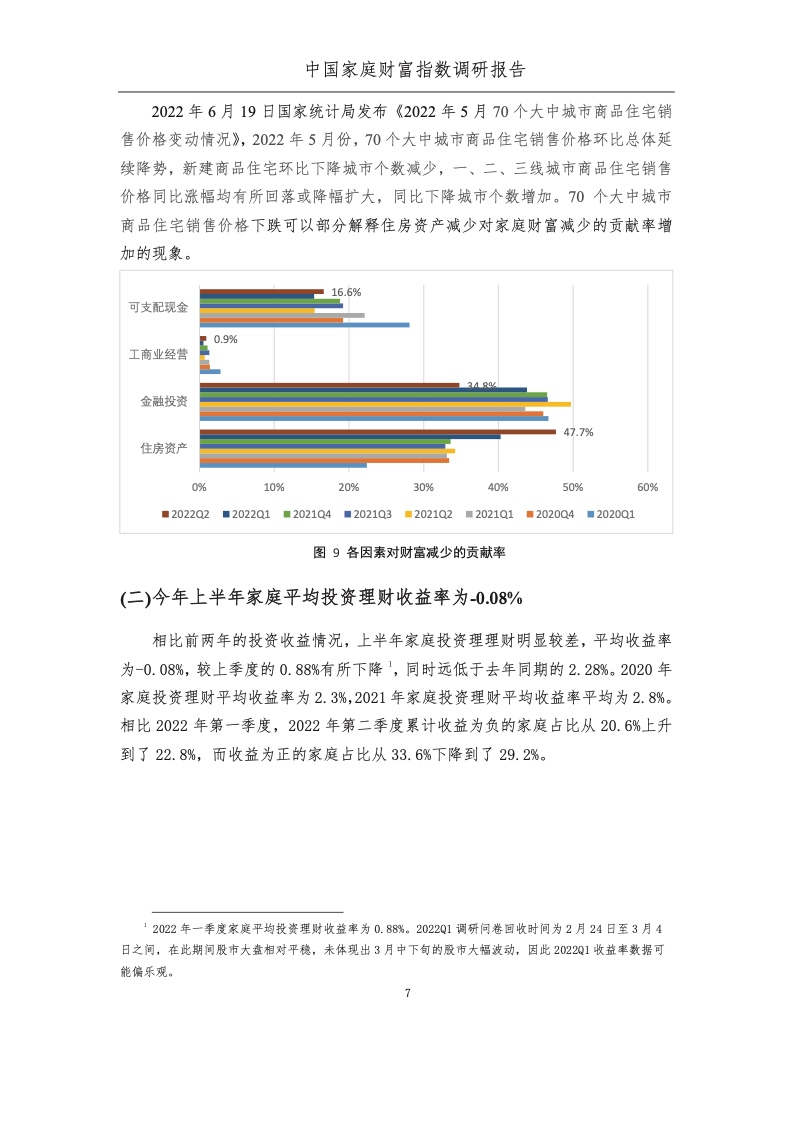

其次,相比上季度,金融投资对财富增加的贡献率有所上升,房产对财富增加的贡献率有所回落。对财富增加的家庭来说,房产依然是影响家庭财富变动的最主要因素,2022年第二季度住房资产对财富增加贡献了 60.9%,金融投资价值对财富增加贡献了 29.3%。对财富减少的家庭来说,住房资产价值减少是最主要因素,贡献率为 47.7%,金融投资减少贡献率为 34.8%。受房价波动影响,相比上季度,房产对财富减少的贡献率增加。

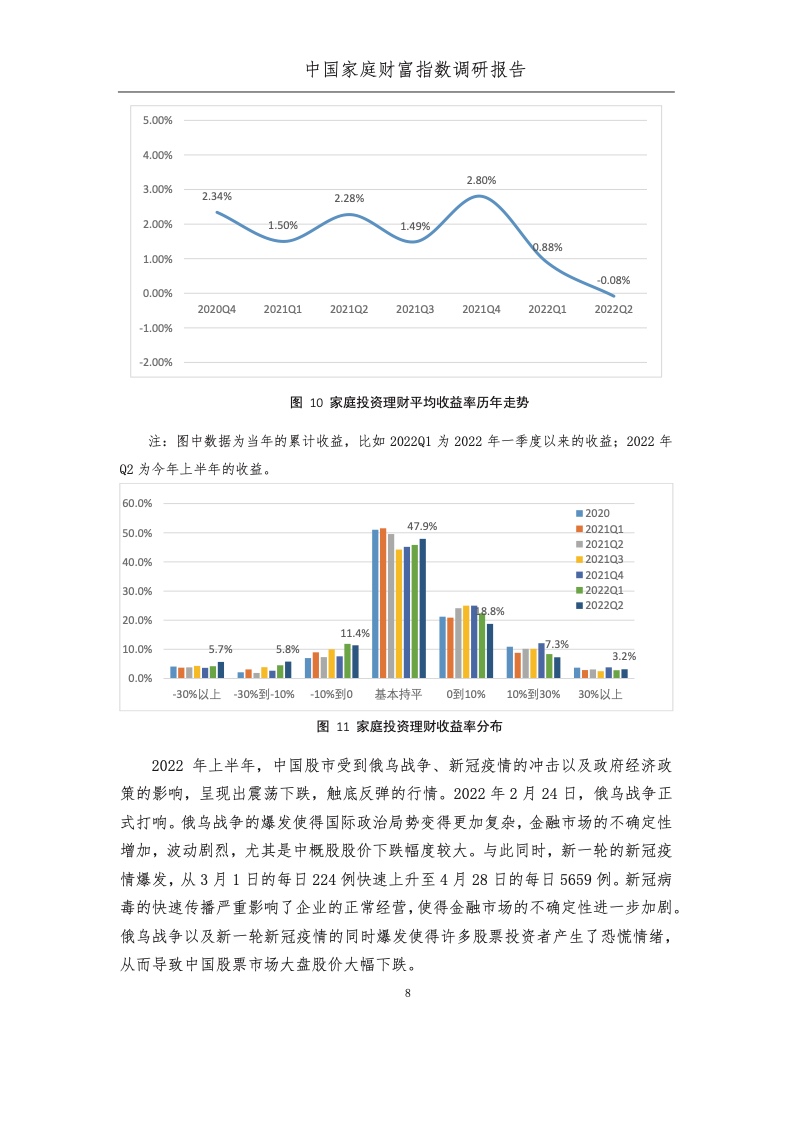

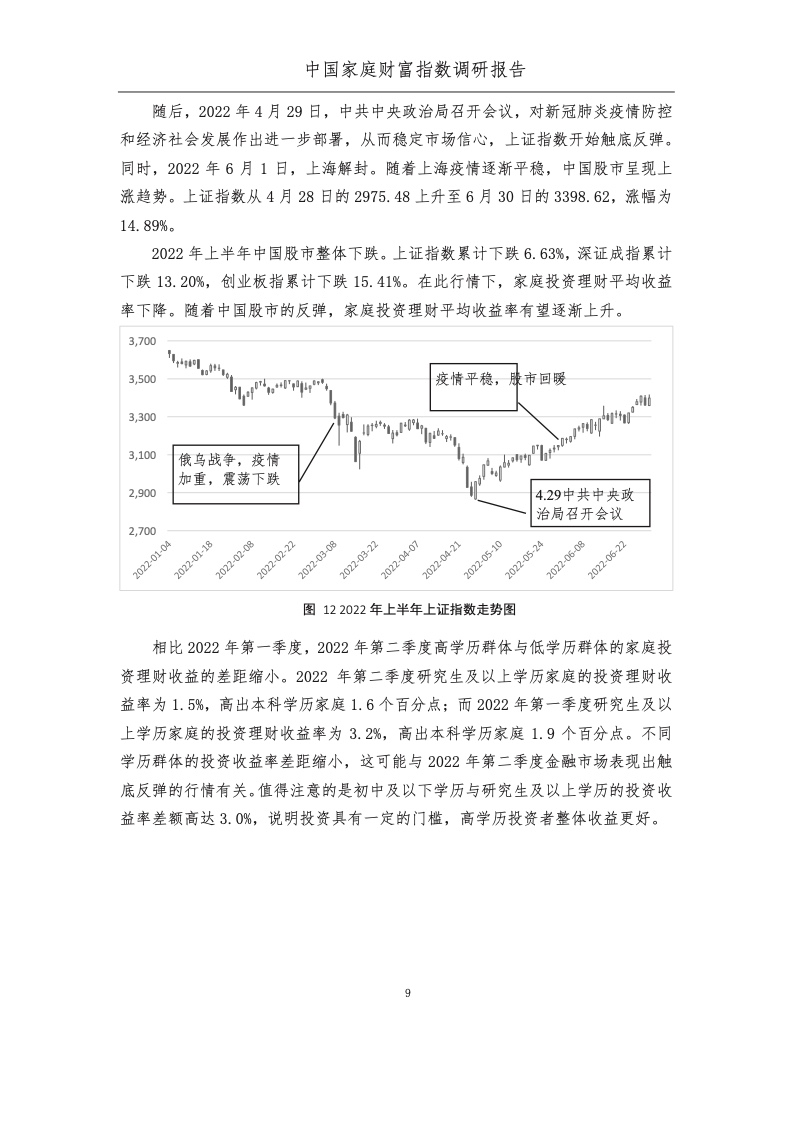

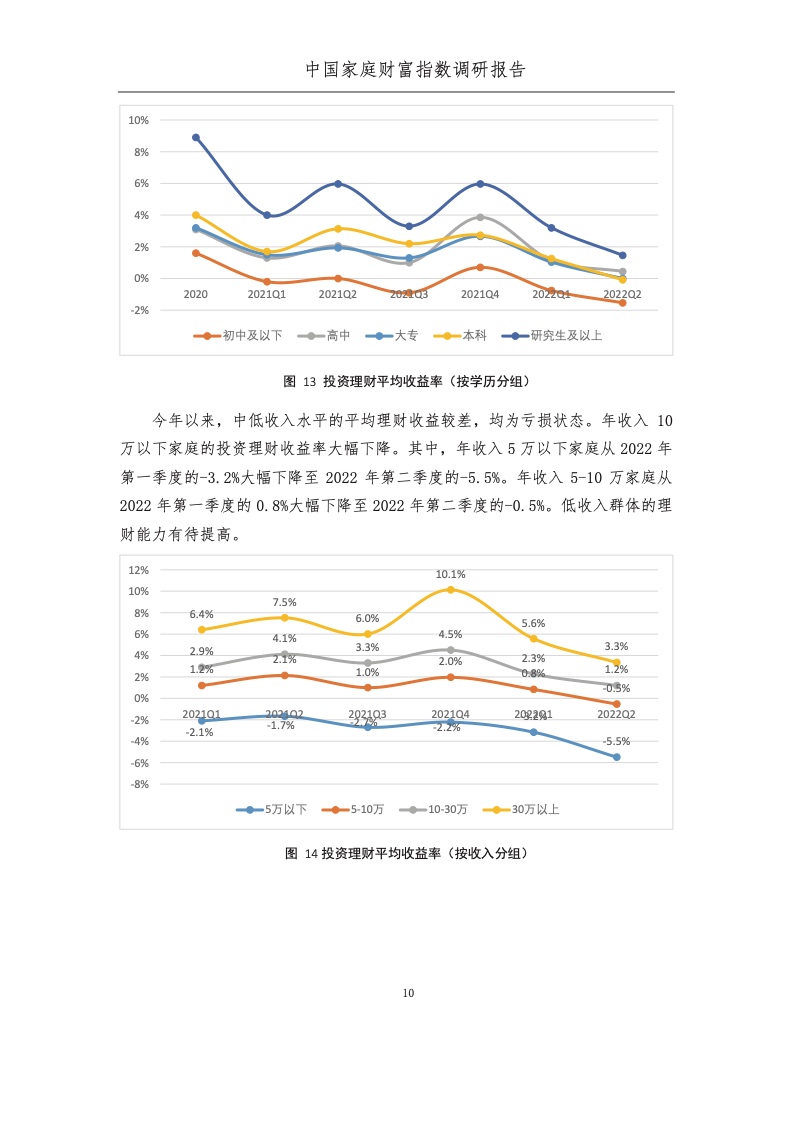

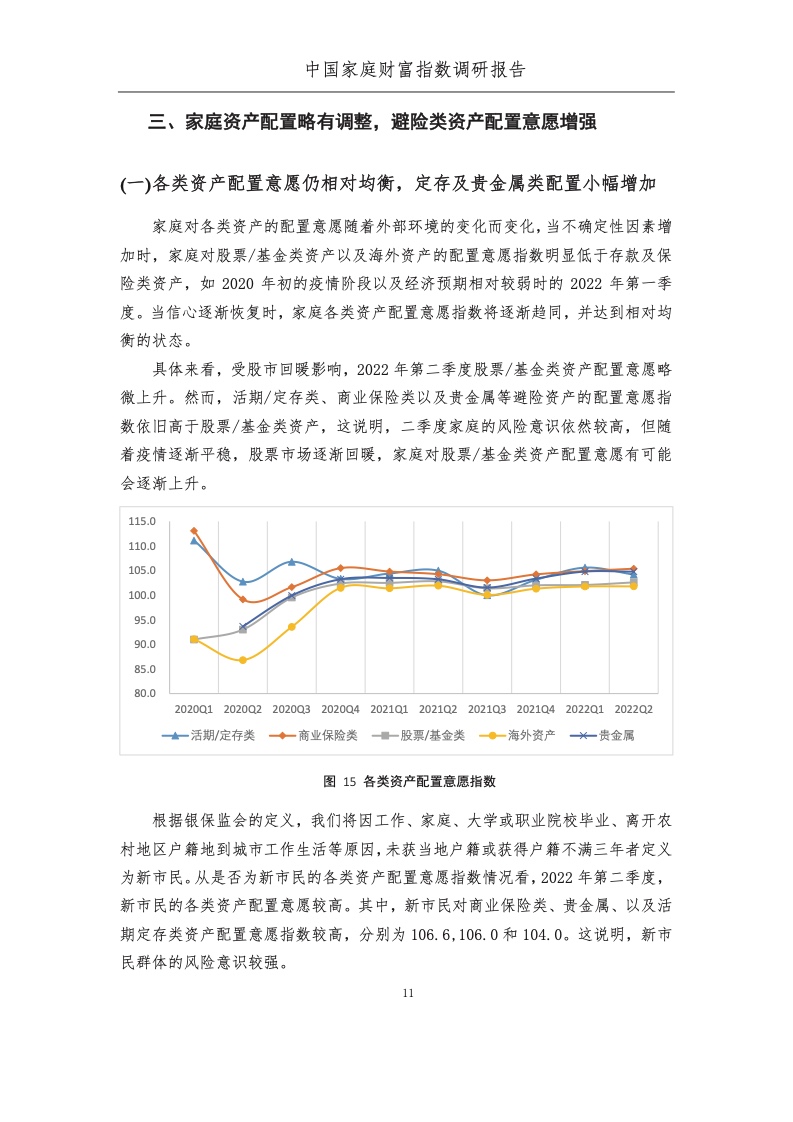

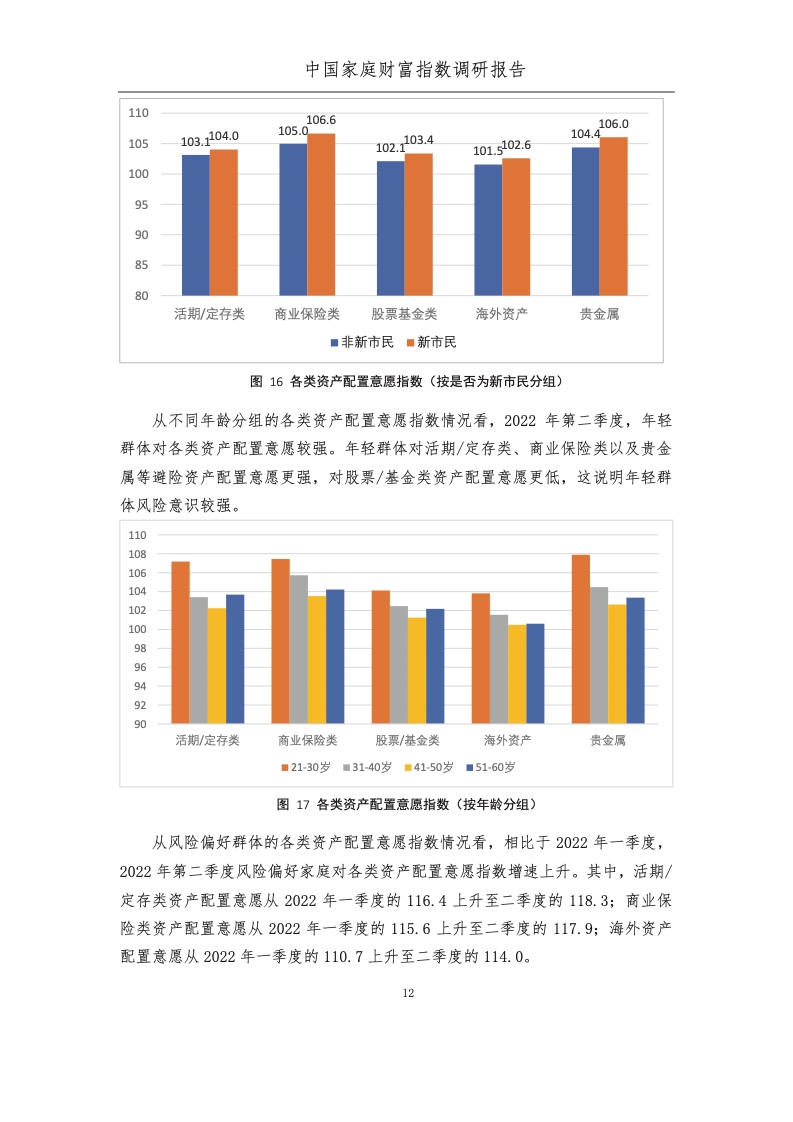

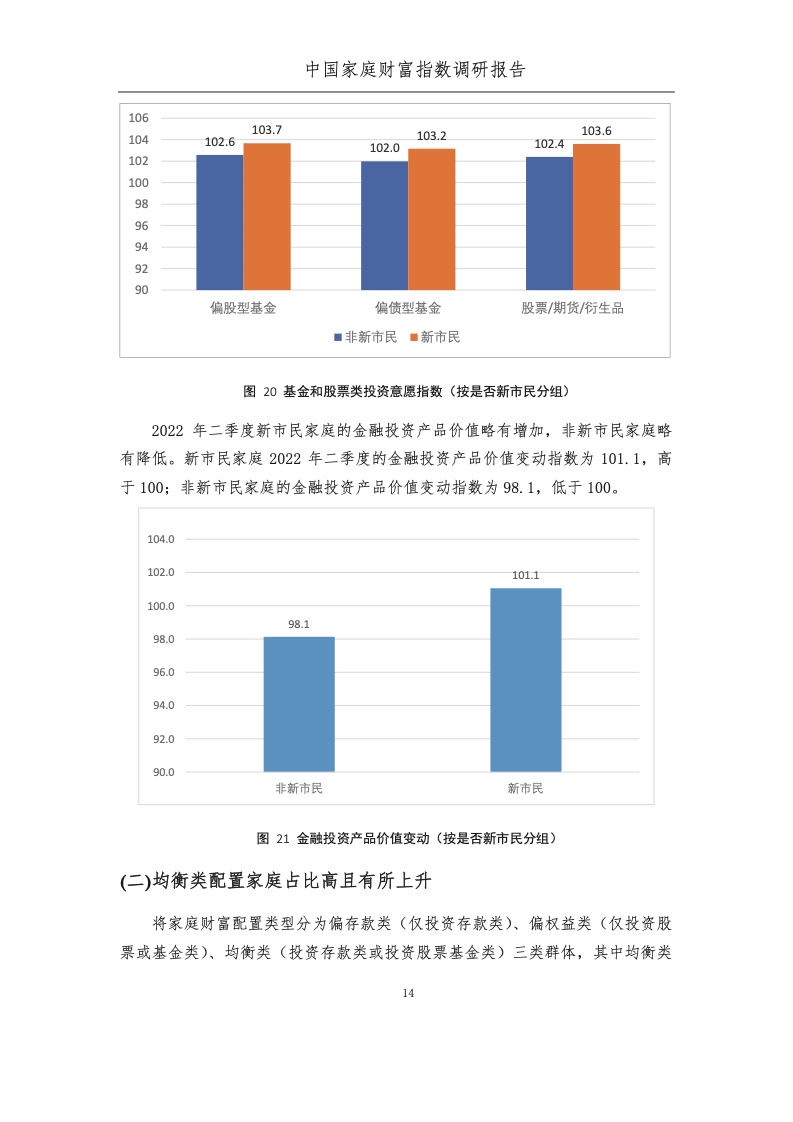

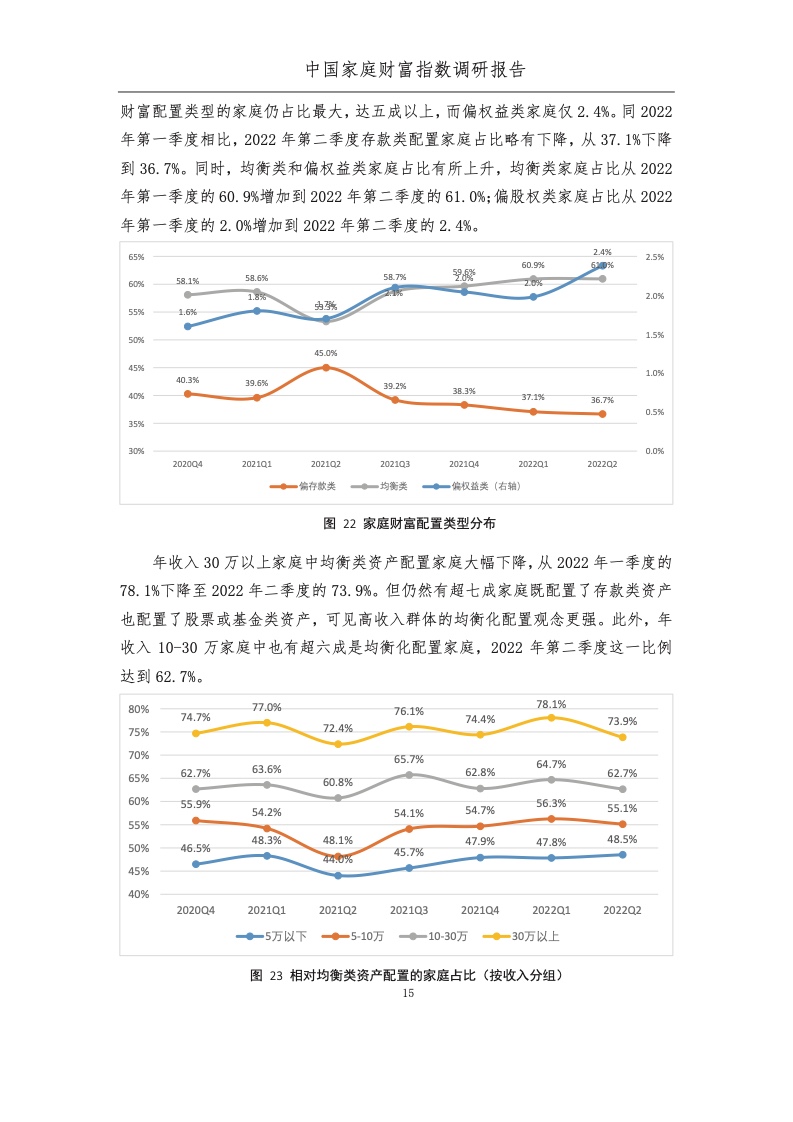

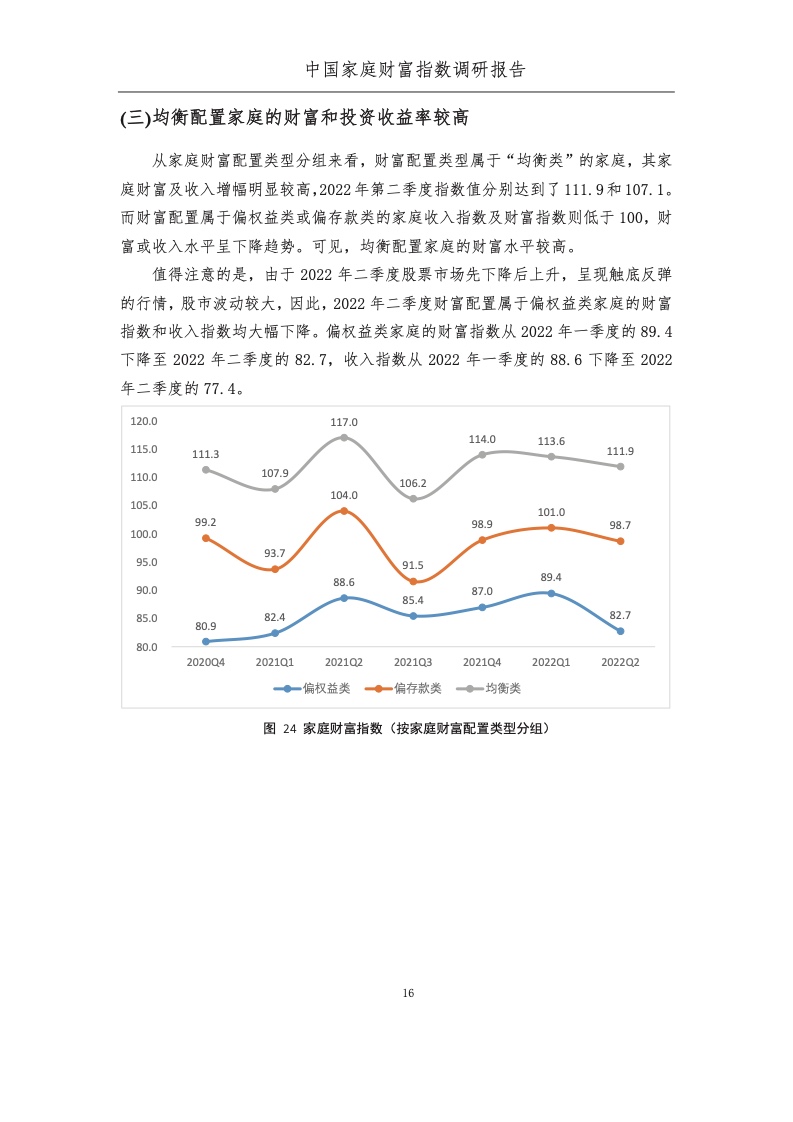

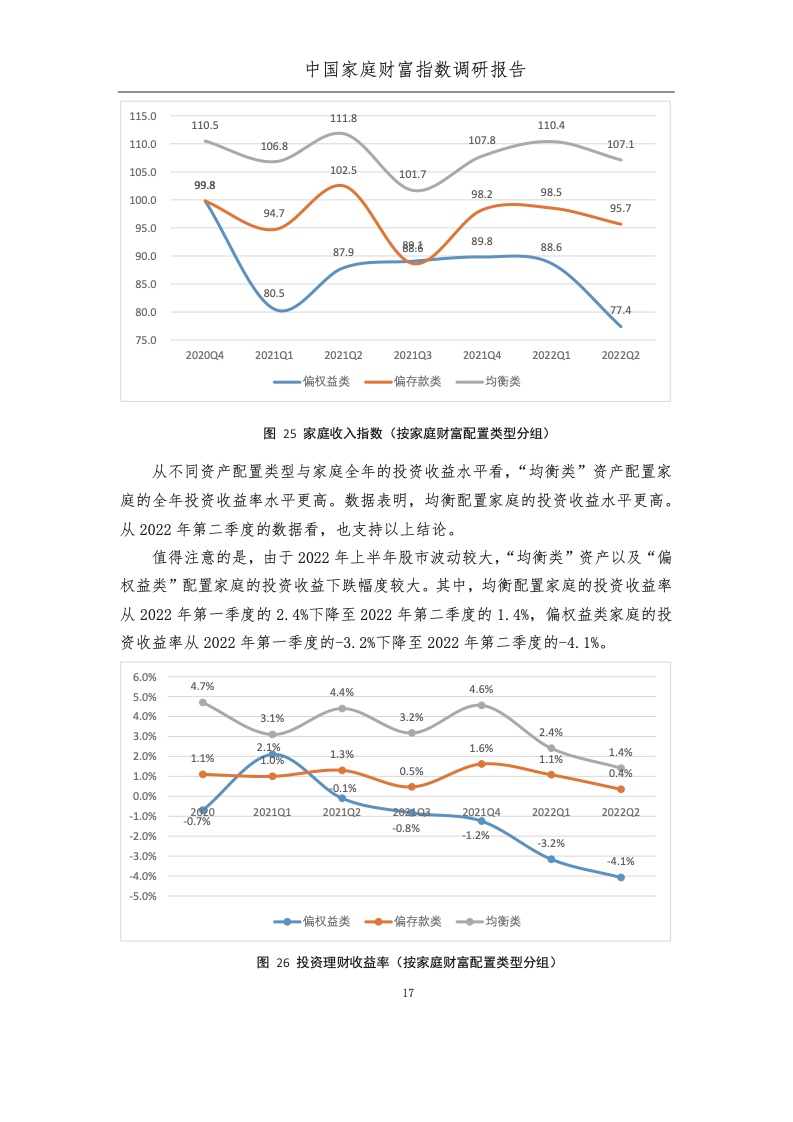

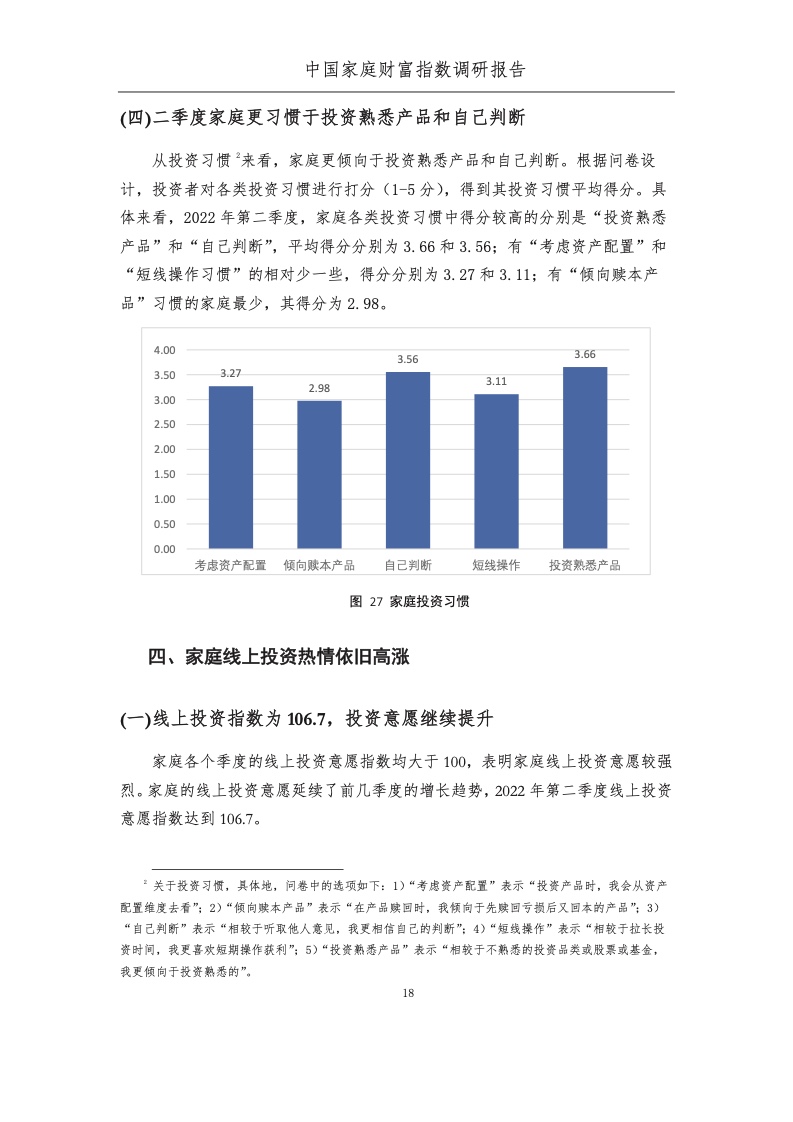

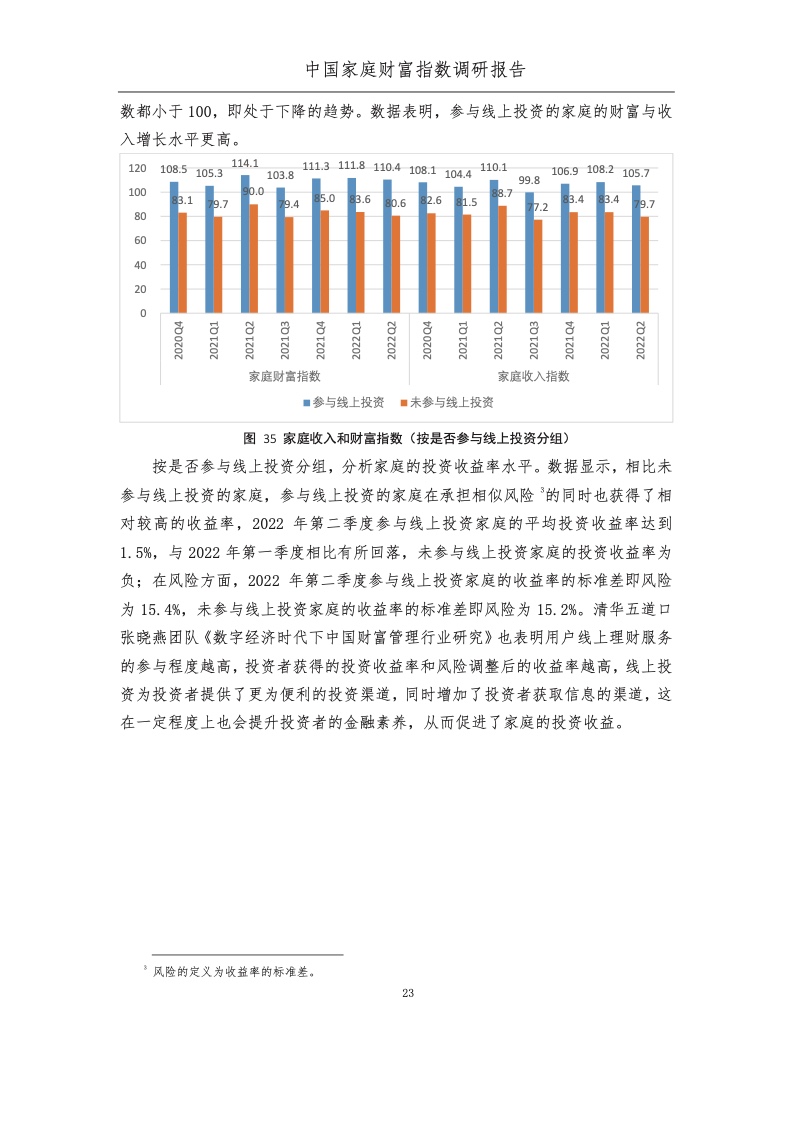

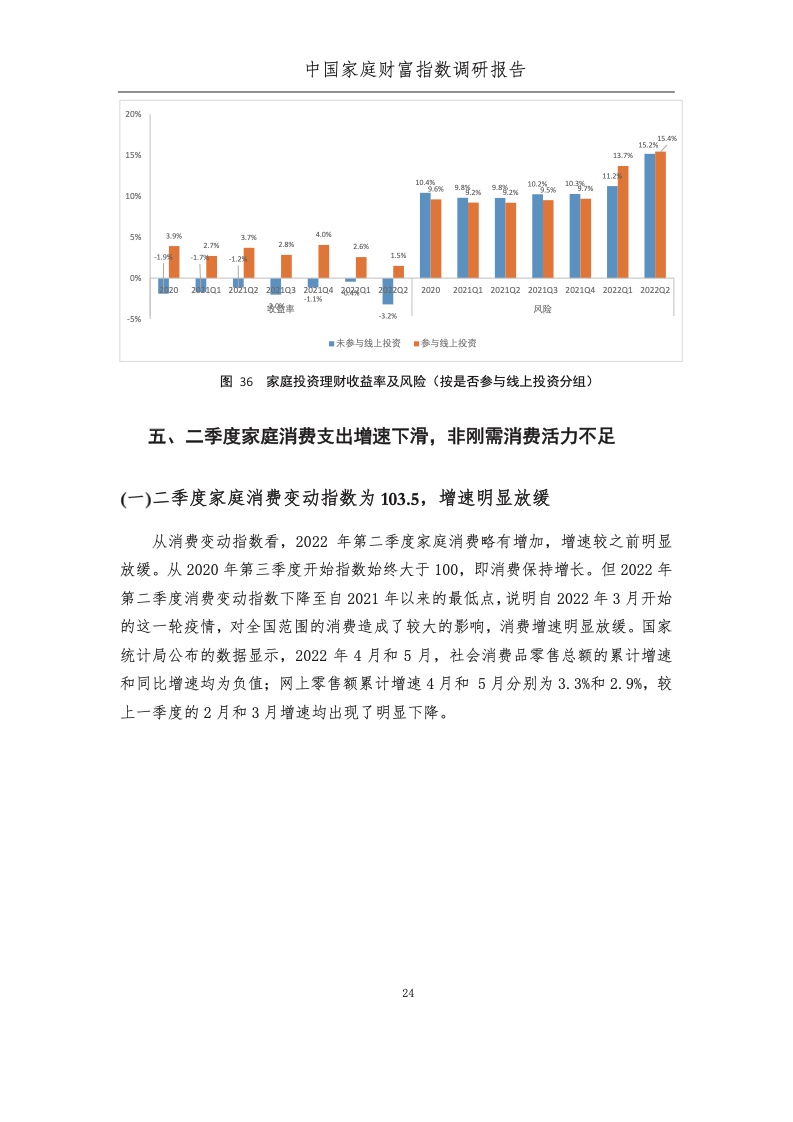

再次,相比去年,今年上半年家庭投资理财收益率表现较差,平均收益率为-0.08%。各类资产配置意愿仍相对均衡,均衡类资产配置家庭财富和投资收益率较高。家庭对各类金融资产配置的意愿有所调整,家庭对存款类、保险类、股票 /基金类、海外资产类和贵金属类各类资产配置意愿继续增加,较非新市民家庭,新市民家庭各类资产配置意愿增加更为明显,金融投资产品价值实现正增长。活期/ 定存类、商业保险类以及贵金属等避险资产的配置意愿指数依旧高于股票 / 基金类资产,这说明,二季度家庭的风险意识较高,但随着疫情逐渐平稳,股票市场逐渐回暖,家庭对股票 / 基金类资产配置意愿逐渐上升,新市民家庭的股票 / 基金类资产配置意愿上升更加明显。20 21年三季度之前,家庭更偏向于投资偏股型基金,这可能是受到各类爆款基金的影响。自2021年三季度后,该趋势逐渐减弱。与上季度相比,2022年第二季度偏股型基金与股票类资产投资意愿增幅上升,偏债型基金投资意愿略微上升。2022年二季度家庭的投资习惯更倾向于投资熟悉产品和自己判断。此外,家庭的线上投资意愿在 2022年第二季度继续提升,年轻、高资产、一线城市及新市民家庭的线上投资意愿相对最高。值得注意的是,上半年,随着股市回暖,高资产家庭线上投资增幅高于上季度;年老家庭的线上投资意愿增幅也高于上季度。

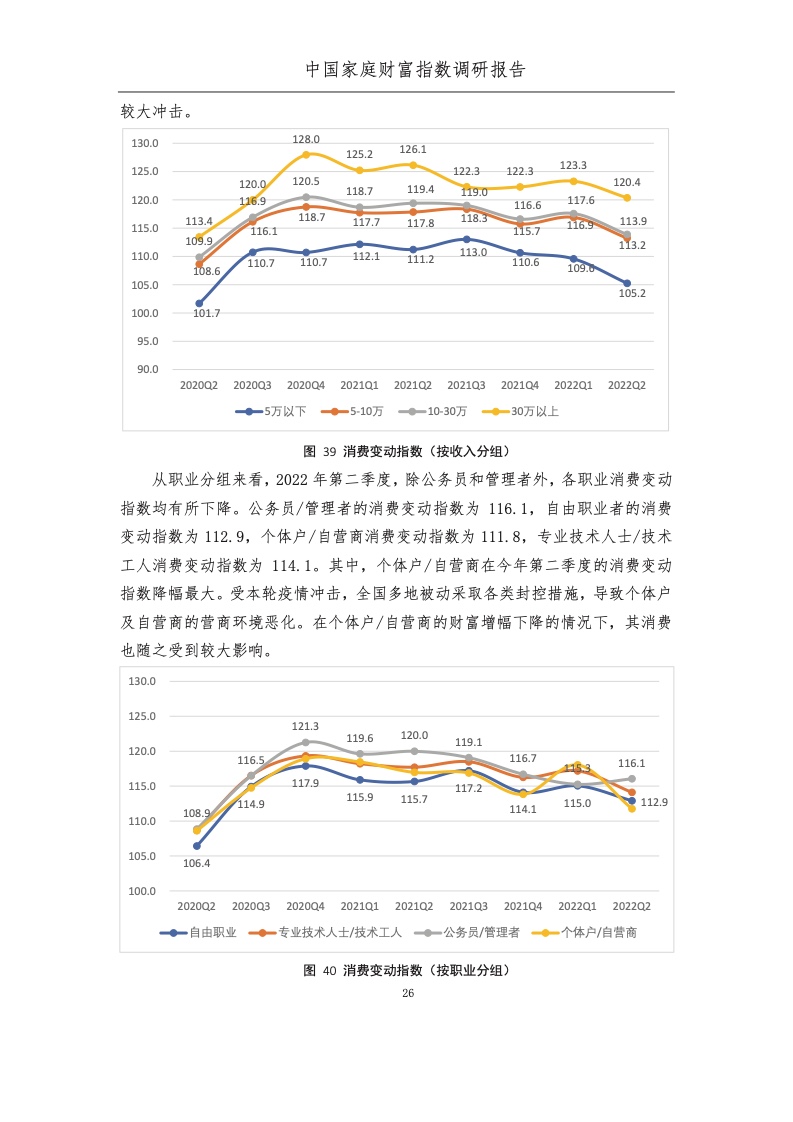

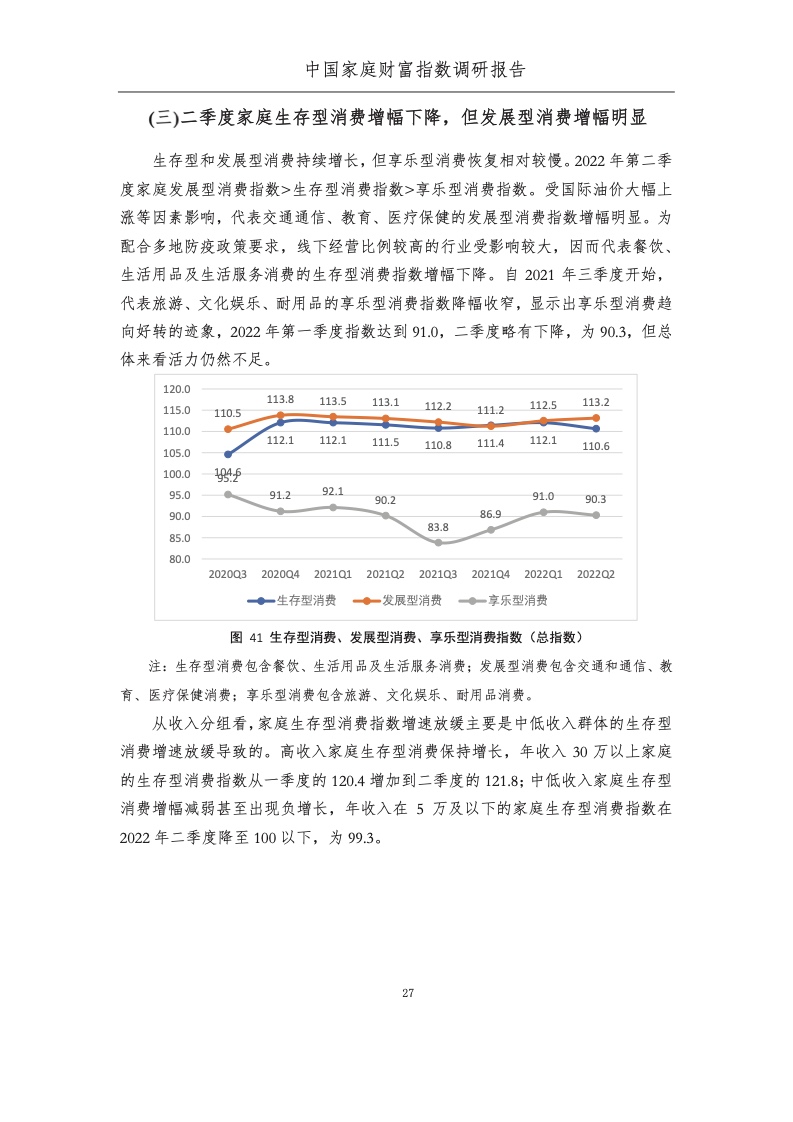

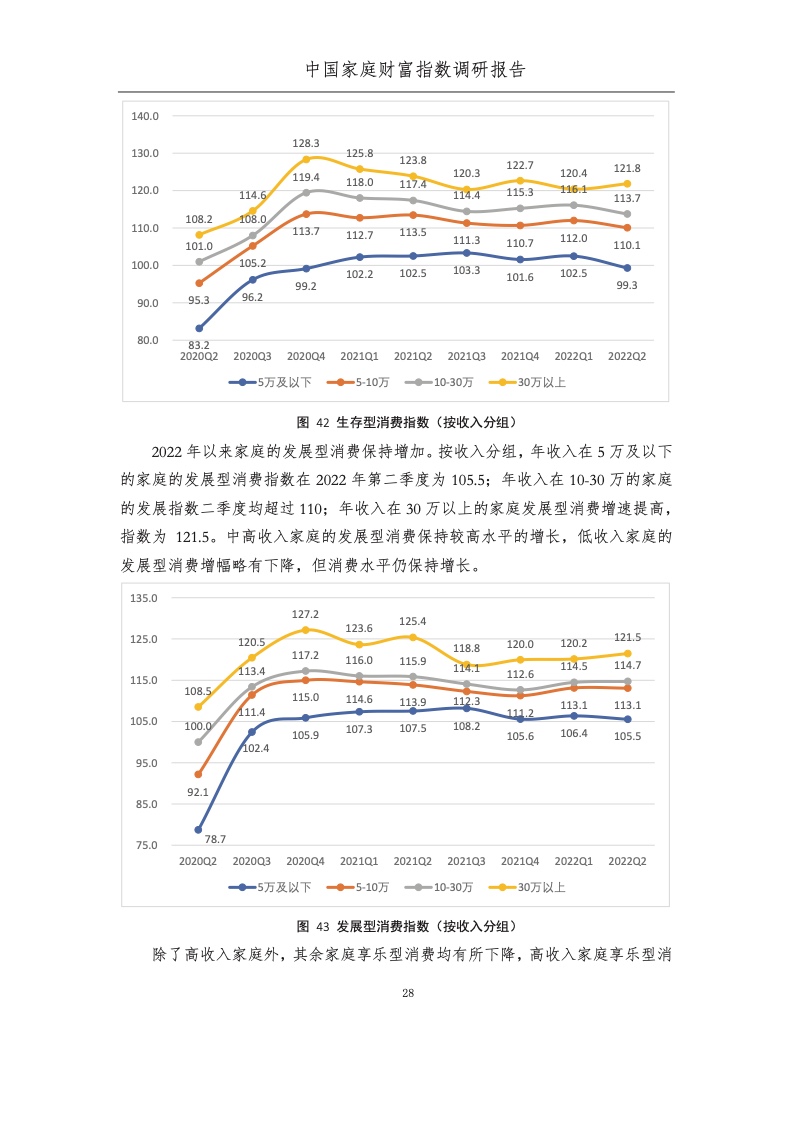

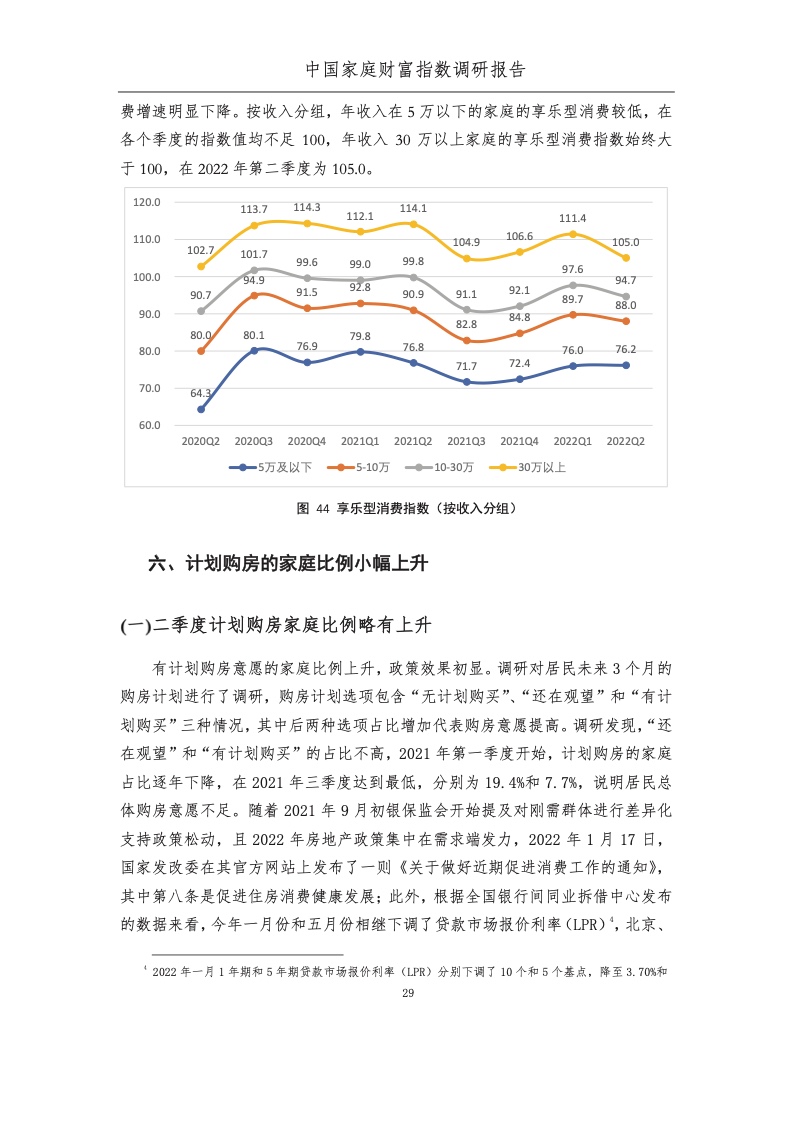

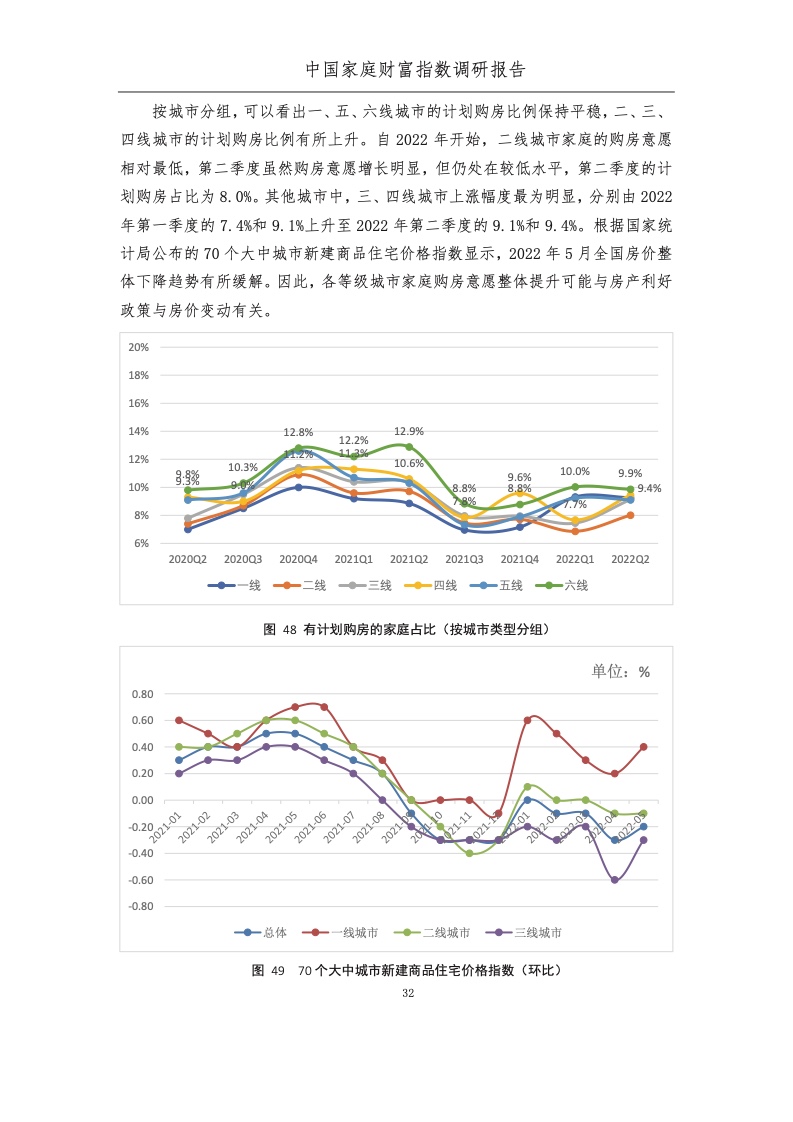

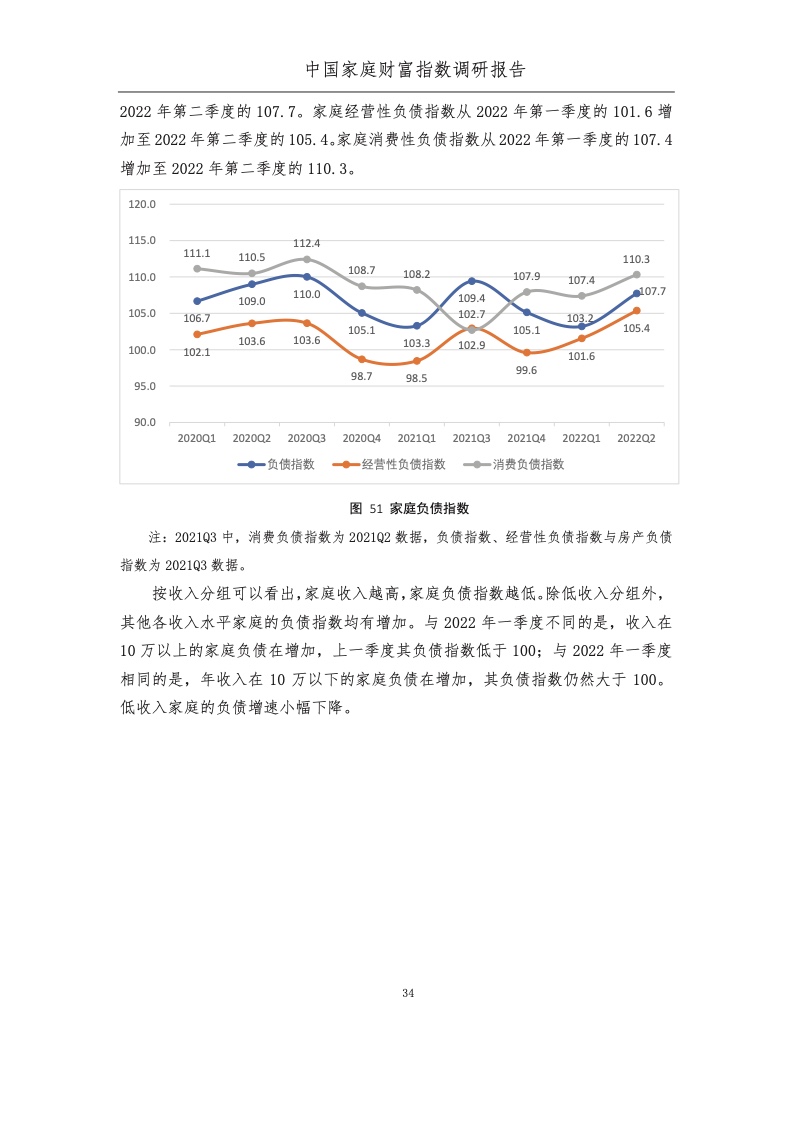

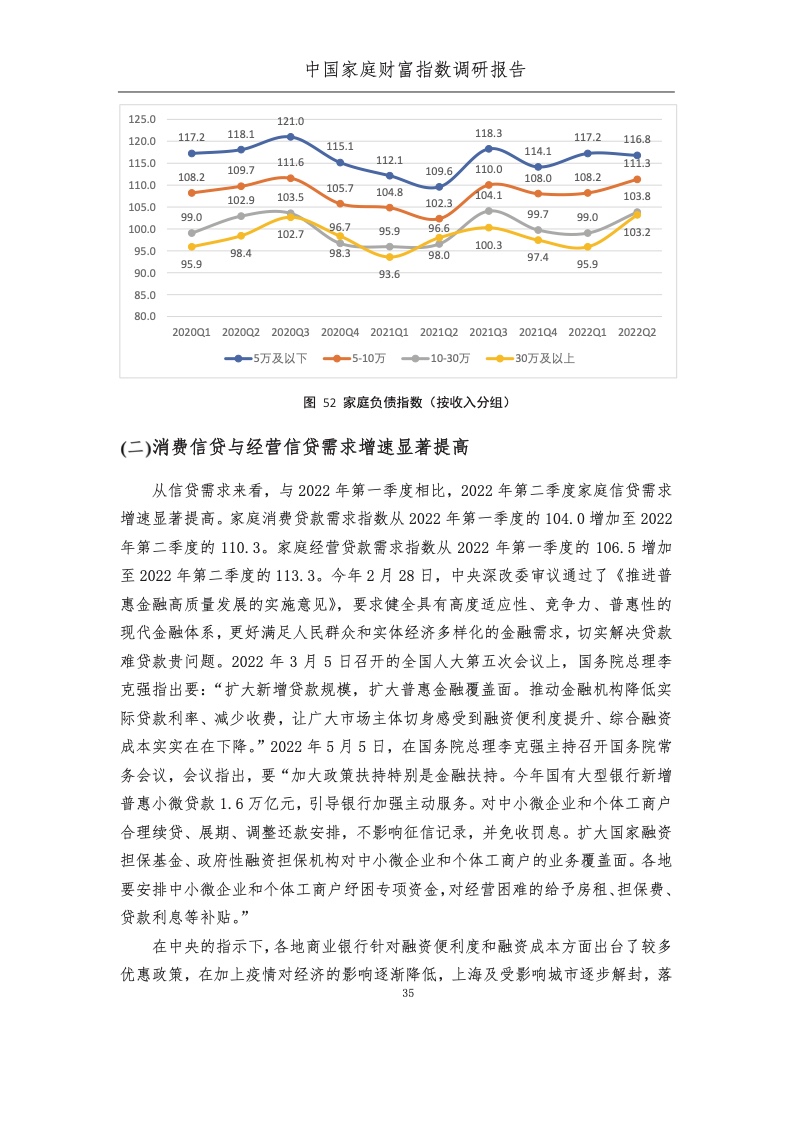

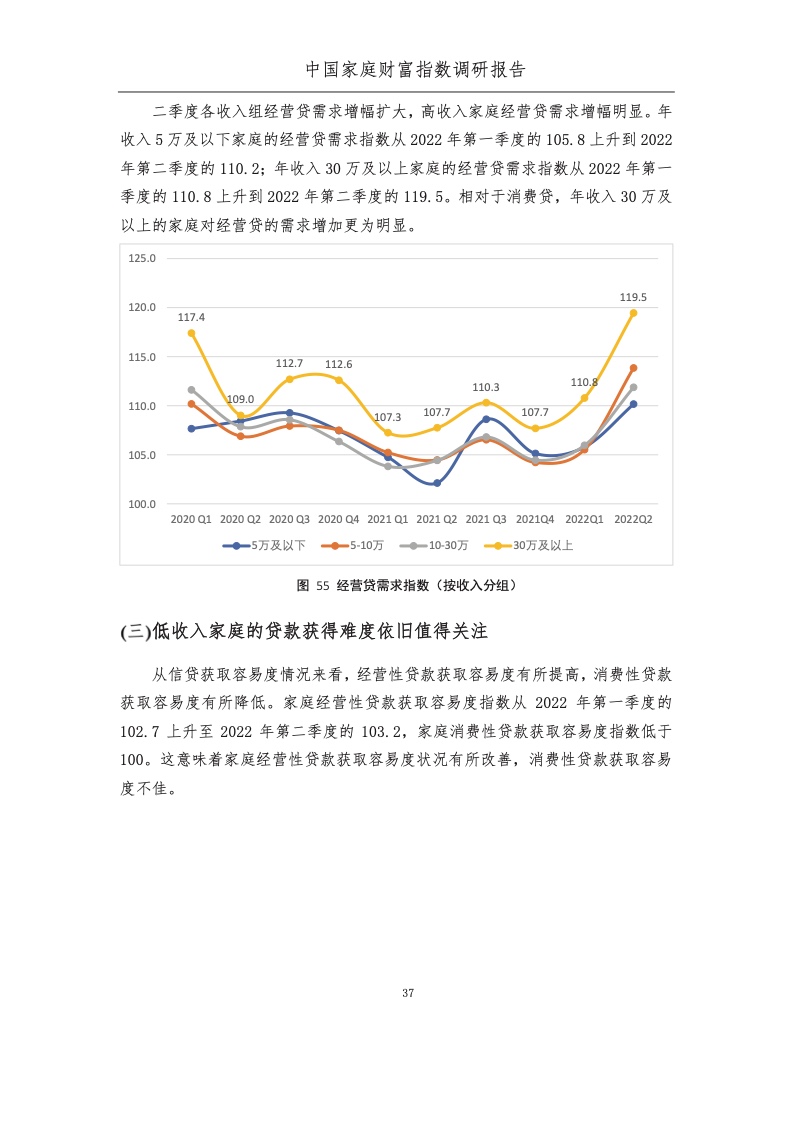

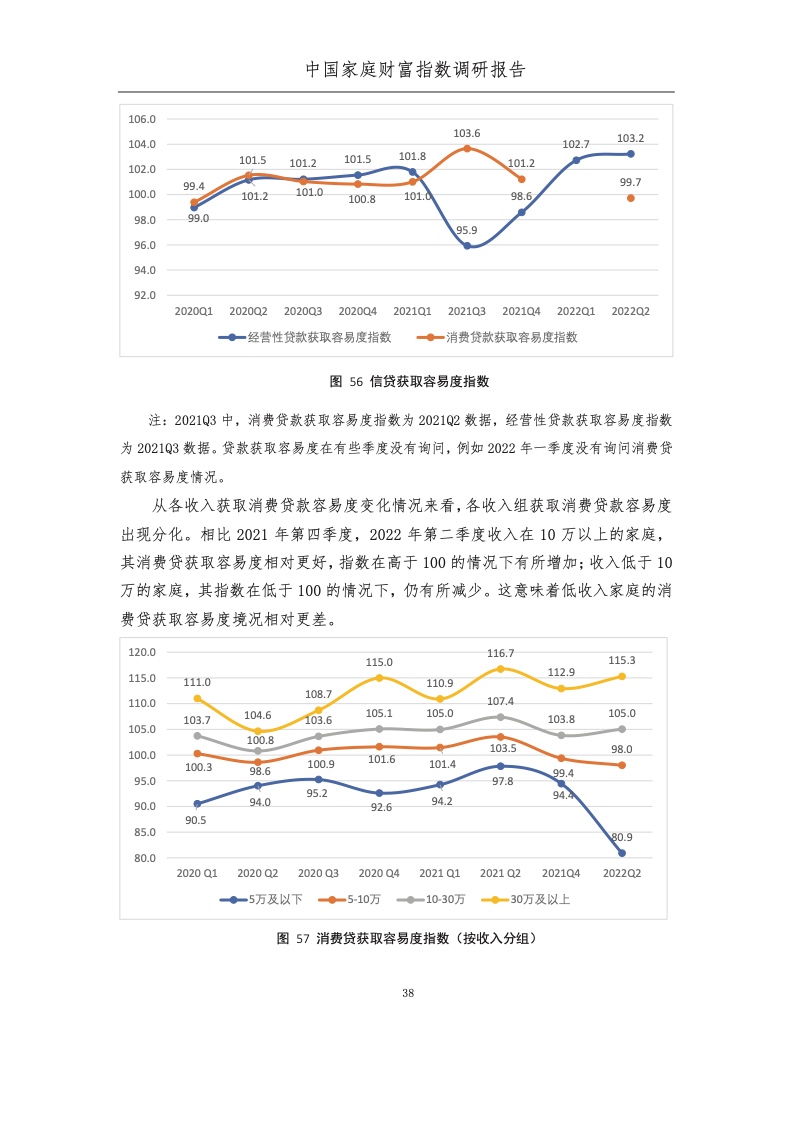

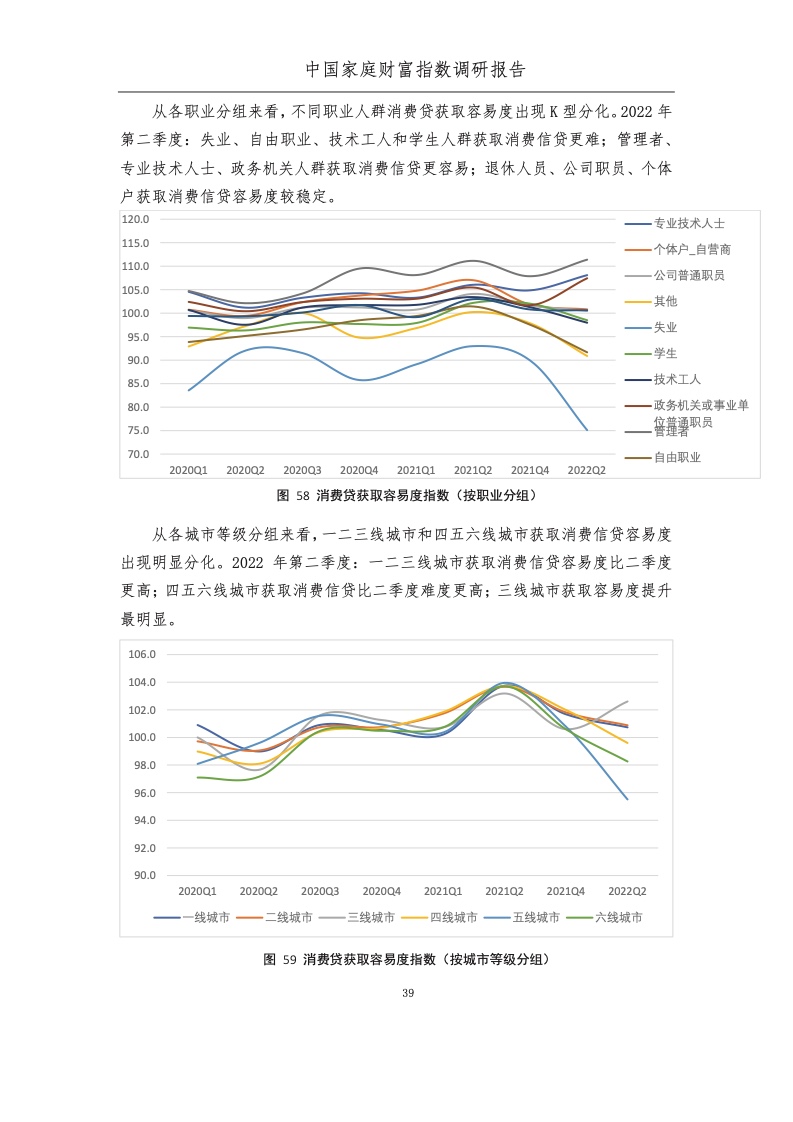

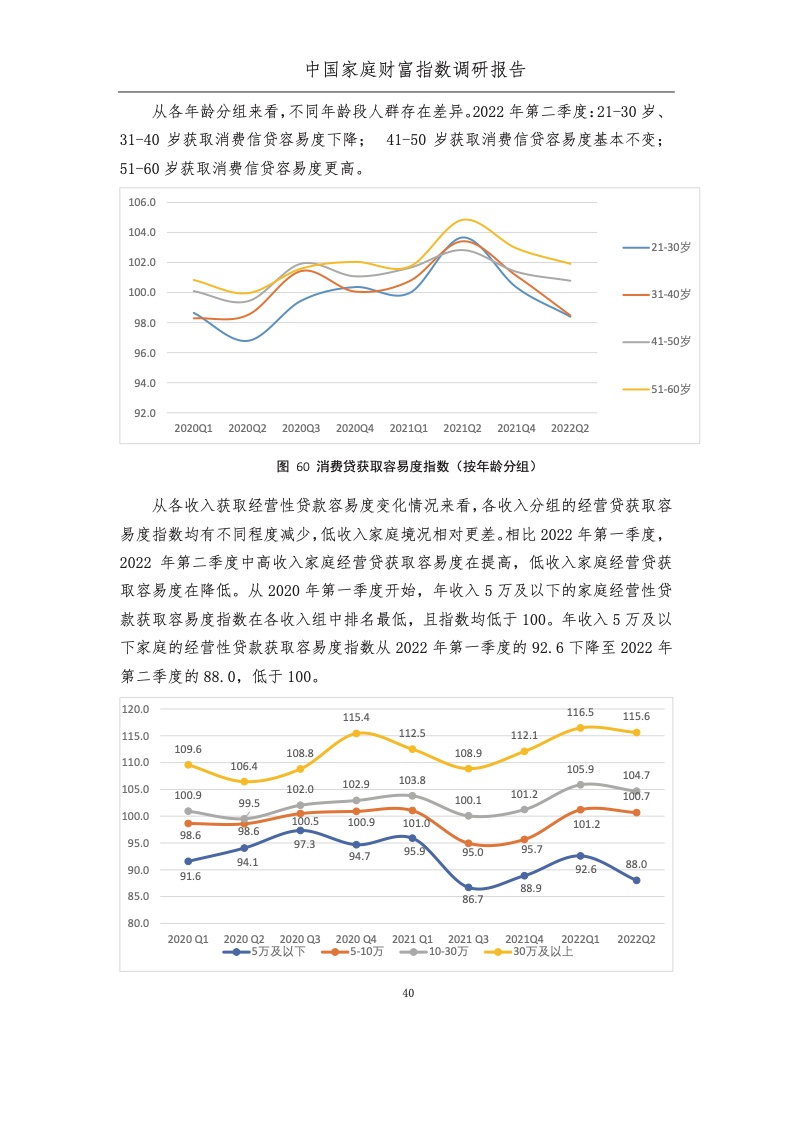

最后,二季度家庭消费增速下滑,发展型消费增幅明显,生存型消费增幅下降,享受型消费活力不足。负债方面,相比于上季度,本季度负债继续增加,反映出家庭对未来收入及财富预期仍有一定信心:负债需求方面,消费贷与经营贷需求增长明显;负债获得方面,经营贷获取容易度增加,消费贷获取容易度略有降低,但在不同群体之间存在分化,低收入、退休失业及自由职业、四五六线城市及高龄群体获取消费贷相对更难。购房计划上,二季度计划购房家庭比例为8.9%,有计划购房意愿的家庭比例上升,政策效果初显,有房家庭的整体购房意愿提高。

从未来预期看,消费预期增幅略有提升。从股市及物价预期看,家庭对下季度股市预期相对乐观,预期金融投资产品升值,预期下季度物价将继续增长,且增幅提高。从整个经济发展预期看,2022年第二季度家庭对下季度经济发展预期指数降到125.5,宏观经济预期相对温和,新市民家庭对宏观经济的预期相对更为乐观。

本报告建议:1)均衡化配置家庭资产是实现家庭财富保值增值的重要途径,不仅因为均衡化资产配置的收益更高,而且在外部市场环境多变的情况下,家庭分散化、多样化投资对抵御市场波动尤为重要。面临市场波动风险,家庭应有理性的认知,既不应盲目悲观,也应清晰的认知到家庭财富管理面临的挑战,偏股类基金和股票的配置意愿在上升,鼓励家庭在外部环境变动下,积极调整家庭的资产配置结构。鼓励家庭在自身金融素养不足的情况下,积极寻找专业投资机构的咨询和帮助,机构也要继续做好对长尾客户的渗透;2)家庭生存型消费增幅下降,享受型消费活力不足,消费贷需求增长明显,但消费贷获取容易度在不同群体间存在分化,部分群体获贷难度增加,建议关注重难点群体的信贷需求。从家庭宏观经济预期看,相比上季度,本季度家庭的宏观经济预期指数下降,因此要继续提振家庭对经济的信心。温和而非悲观的经济预期,在一定程度上能更好地促进经济发展的良性循环。

更多阅读: