大盘看餐饮,从整个市场的规模和占有率,以及下沉市场的表现等维度分析餐饮业的现状与趋势,洞察餐饮业正在面对的挑战与机会。

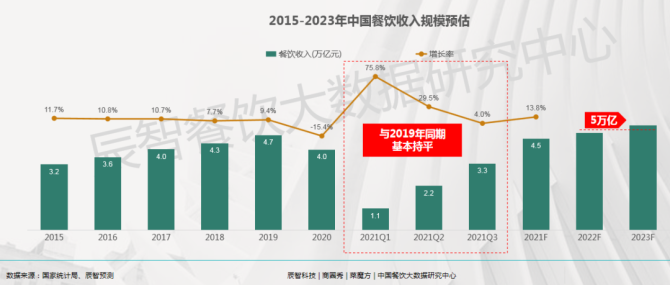

1、2021年中国餐饮收入规模有望回升至4.5万亿元

2020年初的疫情令餐饮收入整体跌回至2017年水平,但随着抗疫的常态化运作,我国餐饮业已打磨出自身的“内功”。我国餐饮业呈现出向上发展的态势,预计今年餐饮规模将恢复到疫情前水平。

预计我国餐饮未来5年收入增速约为6%~8%,未来两年内有望突破5万亿规模。

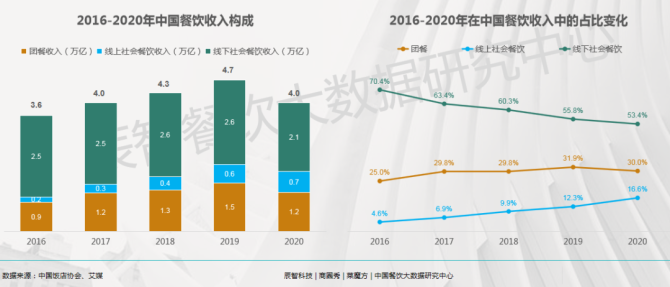

2、团餐与外卖发展迅猛,线下社会餐饮市场份额已降至约50%

从2016年至2020年,团餐、线上社会餐饮和线下社会餐饮的结构出现了明显的趋势性变化,特别是2020年的疫情对团餐与线下的社会餐饮业都造成了冲击,反而对线上外卖业的发展起到一定的促进作用,餐饮线上化趋势明显。

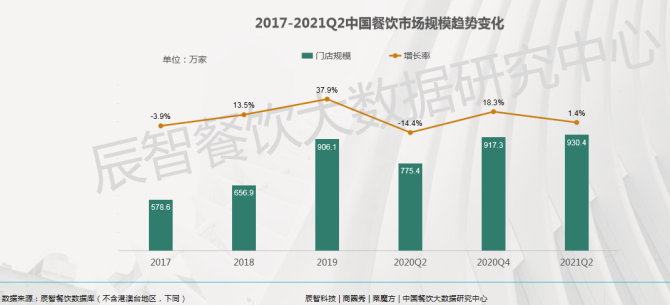

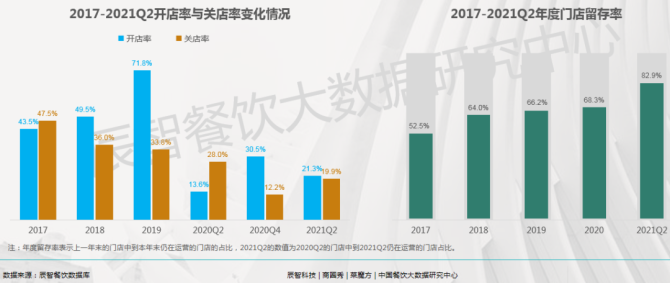

3、2021年中国餐饮门店规模突破930万家

2021年中国餐饮门店总规模再创新高,突破930万家,但增速明显放缓,市场处于“增量”向“增质”转变的过渡期。

新冠疫情导致中国餐饮门店在2020年上半年出现大规模闭店潮,而后在下半年又迅速恢复,到2020年末门店规模甚至超过疫情前规模,这反映出中国餐饮市场蓬勃的发展活力。

4、中国餐饮市场平稳复苏,最近一年门店留存率超80%

进入2021年,餐饮业的开关店率比较均衡,开店率略高于关店率。经过疫情锻炼,中国餐饮企业的抗风险能力明显提升,最近一年门店留存率超80%,明显高于之前几年。

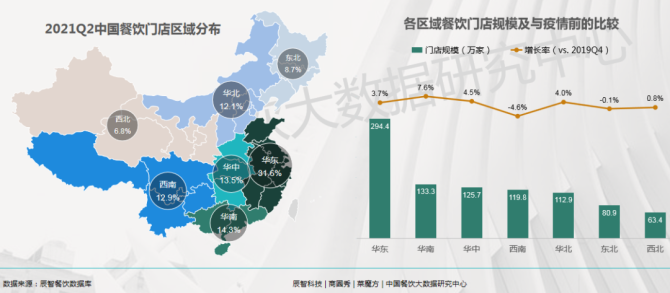

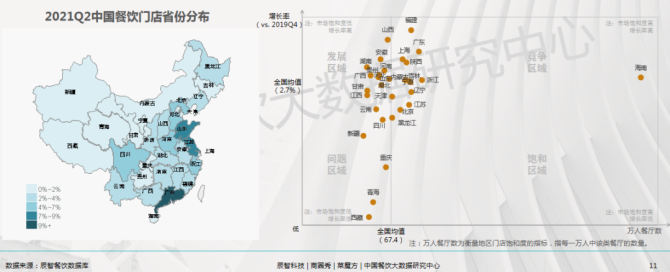

5、华东区域独占全国门店规模近三分之一

就区域分布而言,华东区域牢居榜首,门店规模占全国近三分之一;大区域而言,南部区域门店规模远超北方区域。

6、广东省为我国第一餐饮大省

餐饮规模较大的省份均聚集在人口密度大及经济较发达的东、南沿海区域。其中,广东省餐饮门店规模最大,超100万家。

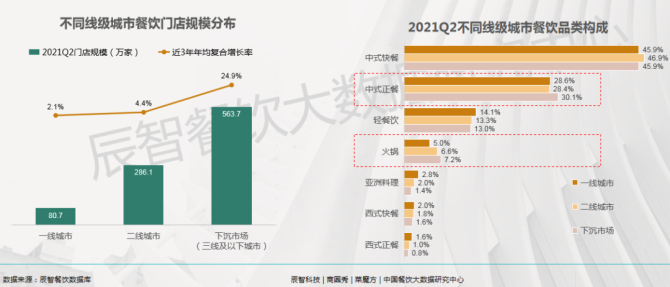

7、近3年下沉市场餐饮门店平均增速超20%,市场下沉趋势明显

近3年一二线城市餐饮市场门店规模年均增幅较小,市场趋于饱和;下沉市场年均增幅超20%,餐饮市场下沉已成大趋势。

但并不是所有品类都适合下沉市场,相对而言,火锅与中式正餐更易在下沉市场存活;此外平价茶饮与小吃也较适配下沉市场。

8、餐饮连锁率超35%,万店时代即将来临

中国餐饮千店时代已经来临,正在进入万店时代。

从整个数据来看,近5年来,中国餐饮连锁率持续走高。目前,我国餐饮门店中约37%为连锁品牌门店。

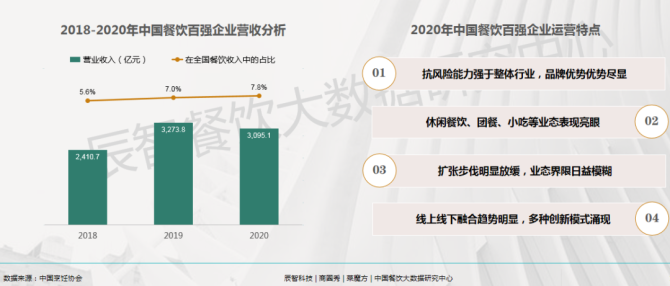

9、2020年餐饮百强企业收入占比为7.8%,行业集中度进一步提升

百强企业后疫情时期恢复动力也更为强劲,2020年全国餐饮百强企业营业总收入占到全国餐饮收入的7.8%,行业集中度进一步提升。疫情强化餐饮行业“马太效应”,推动我国餐饮行业向品牌化、规模化方向发展。

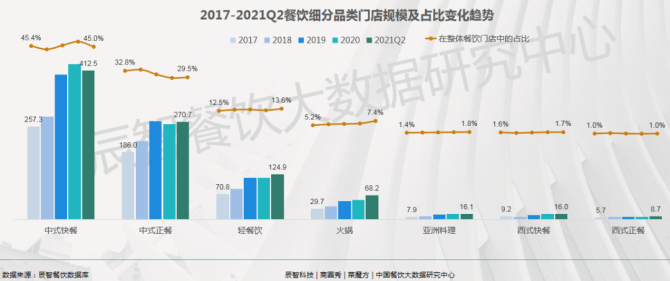

10、中式快餐是最大赛道,近5年首次出现负增长

中式快餐牢牢占据中国餐饮市场第一赛道,门店数占比达45%,在2020年疫情期间逆势增长,但进入2021年首次出现负增长。

中式正餐赛道规模在整体餐饮中的占比呈萎缩态势,近5年占比上升较快、表现更为突出的赛道是火锅与轻餐饮赛道。

餐饮品类聚焦

2021年TOP4餐饮品类分别为中式快餐、中式正餐、轻餐饮、火锅

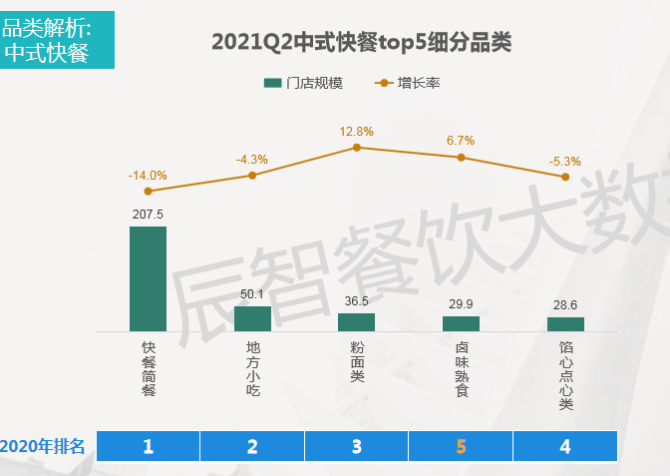

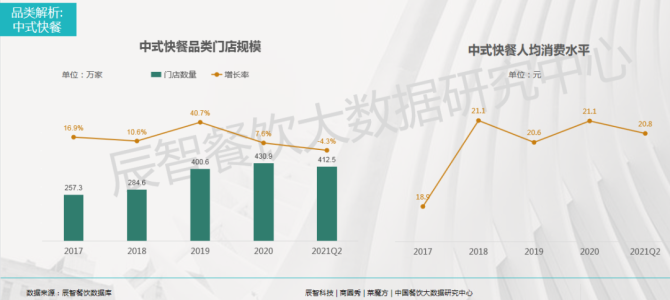

1、中式快餐门店规模盛极而缓

中式快餐人均消费水平大体上呈增长趋势,但在规模上盛级而缓,出现负增长。其中,快餐简餐类餐厅规模锐减,粉面类餐厅热度提升,麻辣烫仍是近几年快餐中最热销的产品。近四成中式快餐消费者偏爱蔬菜类食材,其次为粉面类。

2021年Q2中式快餐TOP5细分品类分别为快餐简餐、地方小吃、粉面类、卤味熟食,以及馅心点心类。

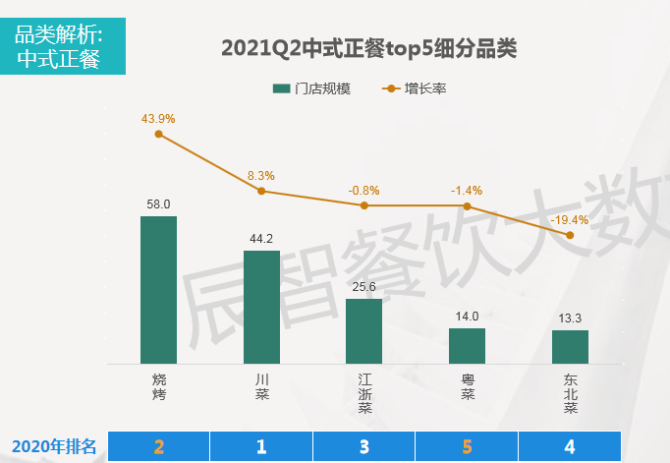

2、中式正餐门店涨速较缓,尚未恢复至疫情前水平

2020年的疫情导致中式正餐品类门店数量有一定幅度的下滑,2021年门店数量有所恢复,但仍未达到疫情前水平。

在中式正餐菜品中,羊肉串、酸菜鱼近三年来始终占据榜单前两位,拥有较高的国民喜爱度;肉蟹煲首次入围TOP10榜单。

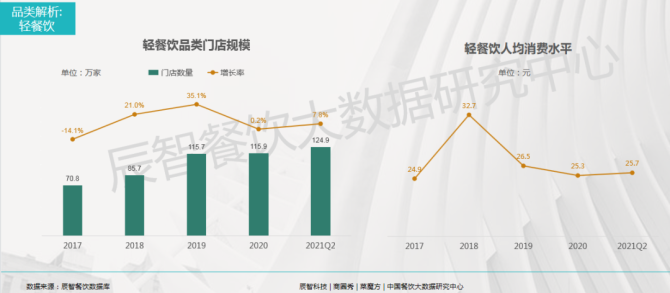

3、轻餐饮门店稳定增长,消费水平无明显波动

轻餐饮总体门店规模增长率喜人,门店规模近几年呈明显增长趋势,疫情期间门店增长率有所下降。

轻餐饮点选最多的饮品是杨枝甘露和拿铁;众多饮品店将杨枝甘露纳入产品线,杨枝甘露产品近两年热度攀升。

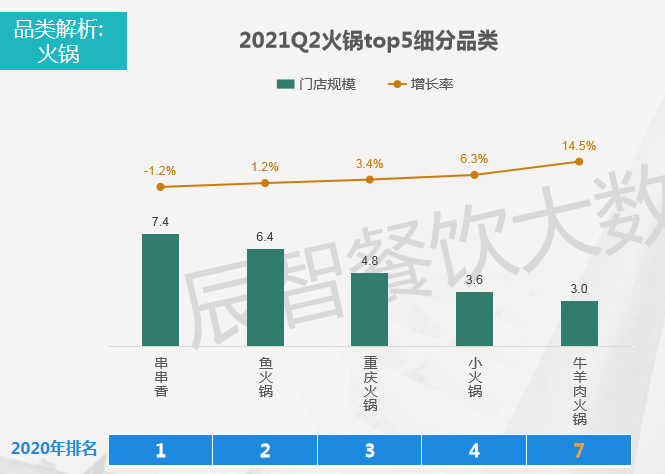

4、火锅品类后疫情时期增速强劲,消费呈现小幅度降级趋势

火锅品类中,门店数量最多的串串香火锅,其门店规模有小幅度下滑;牛羊肉火锅增速明显,超越四川火锅跻身火锅TOP 5的细分品类。

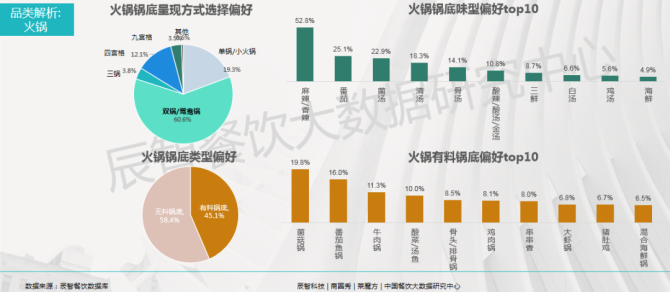

在锅底方面,消费者更偏爱重口味涮菜锅底、养生清淡有料锅底,目前鸳鸯锅占据主导地位,且有料锅底更受欢迎。涮菜用锅底消费者口味较重,而有料锅底口味较为清淡适合养生。

餐饮投资热点

餐饮与资本的关系愈加紧密,且投资风向与特点正在发生变化。

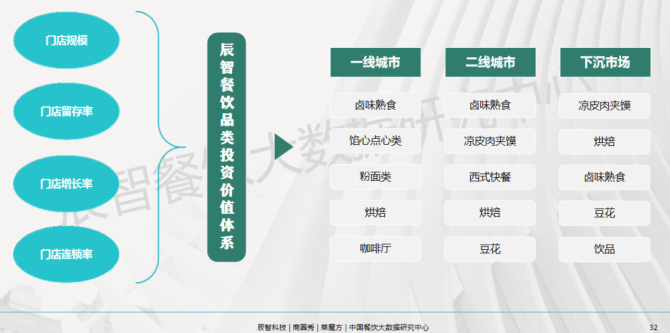

1、上线与下沉市场投资热点有所差异

餐饮与资本的关系愈加紧密。辰智科技从门店、赛道、品类规模、品类留存率以及门店增长率、连锁率等维度提出了餐饮品类投资价值体系。不同的线级城市有着不同的投资热点,比如在一线城市,卤味熟食、点心类、馅心、粉面类、咖啡最具投资价值;二线城市中,卤味、凉皮、肉夹馍、中式快餐包括烘焙、豆花等最具投资价值;在下沉市场中,凉皮、肉夹馍、烘焙、卤味、熟食、豆花以及饮品是最具投资价值。

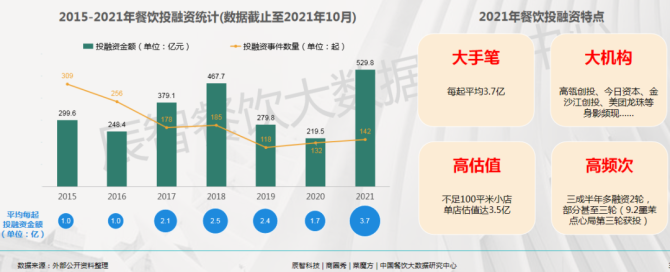

2、后疫情时期,餐饮行业出现“投资热”现象

后疫情时期餐饮行业出现投资热的现象。

2021年1-10月中国餐饮行业共发生142起融资事件 ,共融资529.8亿元,超过2020年全年的2倍。

2021年餐饮投融资呈现“二大二高”特点:大手笔、大机构、高估值与高频次。

3、为什么餐饮受到资本热宠?

从物质需求消费的层面进行解构,衡量消费产品有两个最核心的因素:上瘾性和保鲜周期。上瘾性决定着消费的粘性,而保鲜周期则可以体现消费的频次,餐饮正处于上瘾性较强、消费频次高的区间,这也是餐饮受到资本热宠的原因。

4、什么样的餐饮企业容易受到资本青睐?

产品不断升级,更新迭代;品牌自身不断进化;视觉审美不断升级的品牌更受资本青睐。其中,产品的高度记忆点、高度标准化、普适性、不断迭代;品牌名称的记忆点、单一品类化品牌名称、品牌自身的社会价值与文化;视觉审美方向不断贴合新时代消费者求,场景与包装设计不断升等,均是资本重视的企业表现维度。

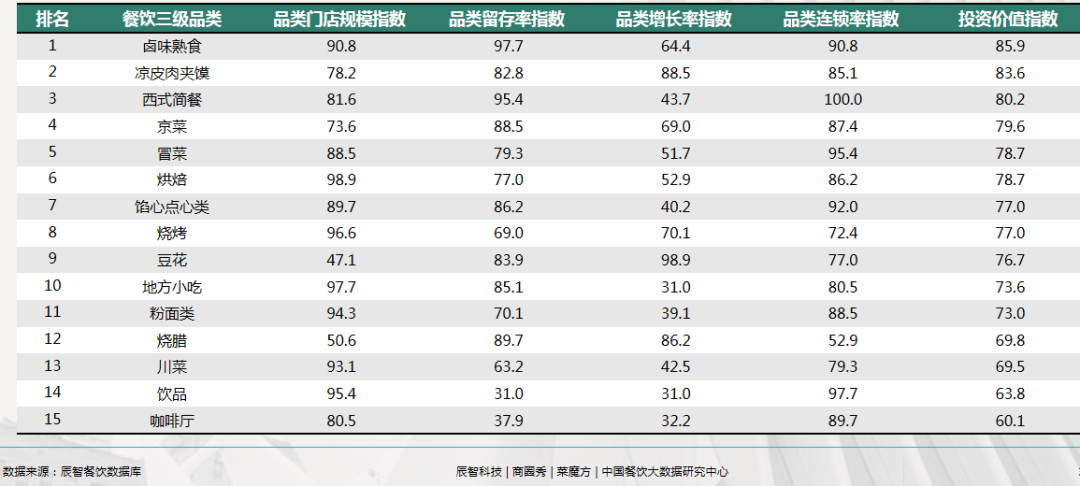

5、辰智餐饮投资价值体系构建

一个赛道是否有投资价值,取决于赛道的宽度、长度与深度。宽度代表赛道的容纳空间,即市场的容量;广度表示赛道的成长空间,即市场的增长潜力;而深度则代表赛道的成长逻辑,即市场成长的驱动因素。辰智选取门店规模与留存率代表宽度,门店增长率代表广度,门店连锁率代表深度,综合这4个指标构建辰智餐饮投资价值体系。

6、二级品类投资价值排名:快餐、烘焙与火锅是投资价值最高的餐饮品类

中式快餐门店规模最大,西式快餐留存率与连锁率最高,火锅疫情前后对比门店增幅最大,综合评价得出:快餐、烘焙与火锅是投资价值最高的餐饮品类。

不同线别城市中,二级品类投资价值排名有所不同,其中,一线城市中式快餐投资价值最高;二线及下沉市场西式快餐投资价值最高。

7、餐饮三级品类投资价值top15榜单

卤味熟食、凉皮肉夹馍、西式简餐(如汉堡、三明治、轻食沙拉等)、北京烤鸭、冒菜与烘焙是最具投资价值的餐饮细分品类

未来,资本将与餐饮融合更为紧密。餐饮企业上市门槛降低,高化品类更容易上市,餐饮零售化更受资本青睐,同时,餐饮行业规范度不断提高,包括冷链、供应链等基础设施不断完善,将促进资本与餐饮产生更高频次、更深度的融合。

餐饮消费洞察

从人群洞察、行为特征、选择偏好三大维度看餐饮消费者,都发生了哪些变化?

1、人群洞察

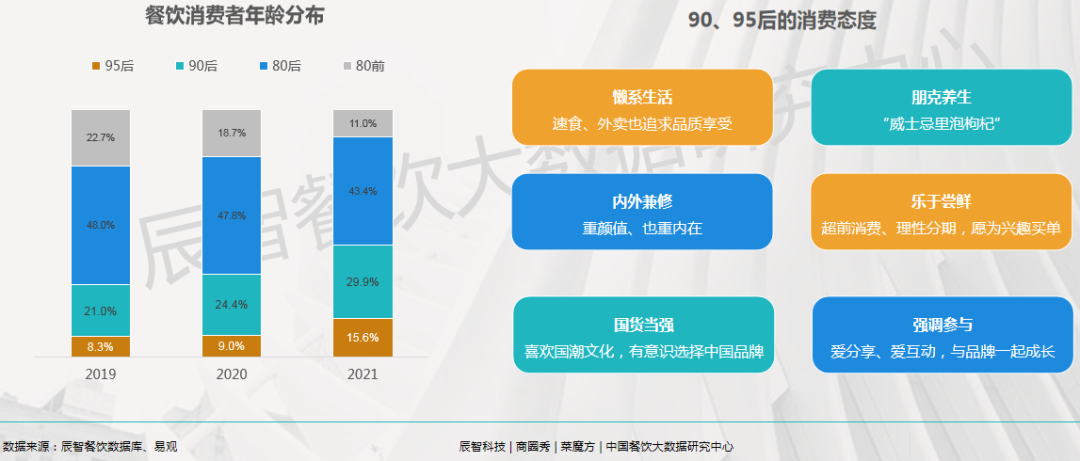

90、95后逐渐成为消费主流,未来消费向个性化发展。 目前80后仍是我国餐饮市场消费主力人群,但90后正在迅速崛起,特别是Z世代人群占比近3年增长近一倍,中国餐饮市场全面迎来90、95后为核心的新主流消费人群。90、95后人群消费理念复杂多变,拥有更为鲜明、个性的消费特点,将影响未来餐饮消费向个性及多元化发展。

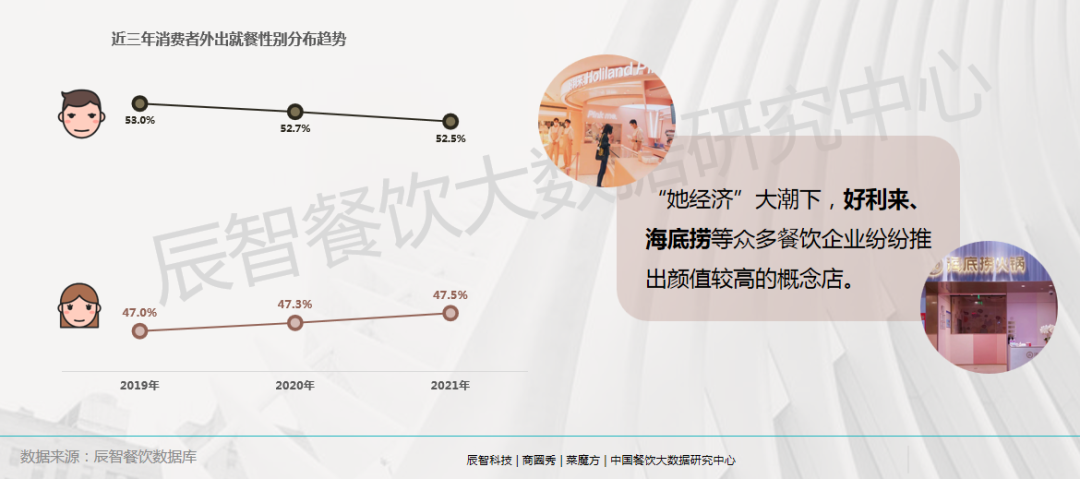

“她经济”崛起,超八成餐饮消费由女性决定。 整体外出就餐的消费者性别比例分布较为平均,近三年女性比例逐年增加。根据国外研究表明,女性对餐饮消费决策的影响占比为85%,因此女性消费意愿对餐饮消费市场的影响不容忽视。

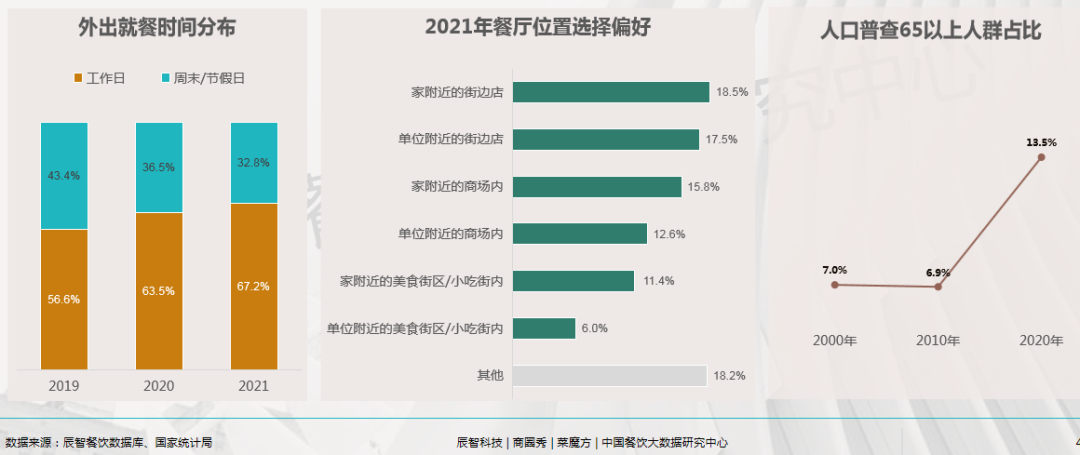

工作日就餐需求增多,加之老龄化加剧,“社区食堂”模式大有可为。 疫情后,消费者就餐仍侧重刚性需求,非必要时间也在尽量减少外出就餐。所以工作日就餐占比明显升高,而且多就近选择门店消费。这对于离消费者更近的社区店模式是一种发展机遇。此外,随着我国老龄化的加剧,社区内老年人的就餐问题也正成为政府关注的焦点。

2、行为特征

早餐与夜间消费需求增多,推动餐饮门店开展全时段运营。 总体而言,三餐时段是一天内的就餐高峰,早餐与夜间消费需求在增多,全时段运营成为越来越多餐饮企业的选择。

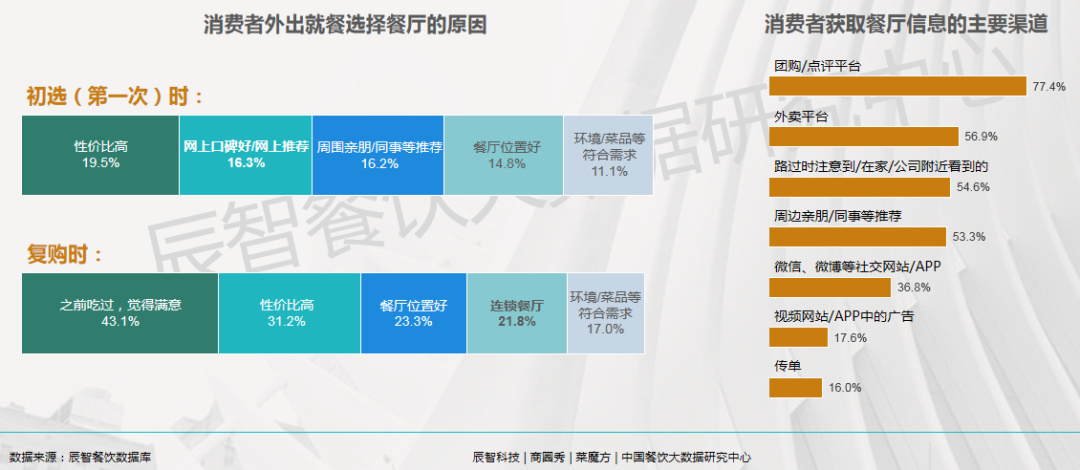

3、选择偏好

消费者初选餐厅时更看重价位与口碑,网络是信息获取第一渠道。 消费者初选餐厅时最看重性价比与口碑推荐,特别是会去专业餐饮平台(如美团、大众点评等)查看网上的评价或推荐,加之短视频与直播等也成为当地年轻人最常使用的获取信息的工具,餐饮企业应有效运用这些新媒体工具,精准触达消费者。除此之外,连锁餐厅也成为复购的一项重要考虑因素。

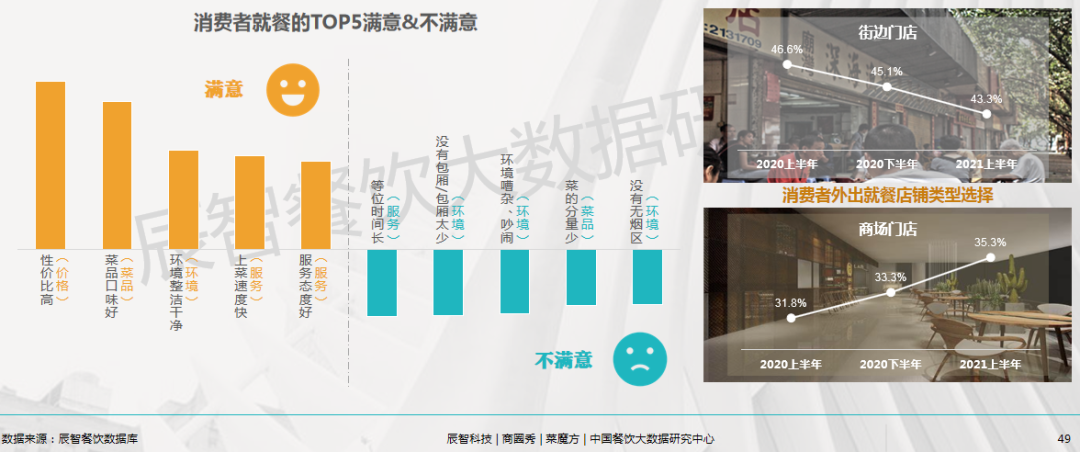

后疫情时期,就餐环境汇聚最多不满,商场店热度回升。 后疫情时期,除性价比与口味外,整洁的环境会让消费者更为满意;且不满也更多聚焦环境,top5不满意中有3个是环境因素,餐饮门店升级已成为大势所趋,而商场店也因为就餐环境相对较佳的优势实现了热度回升。

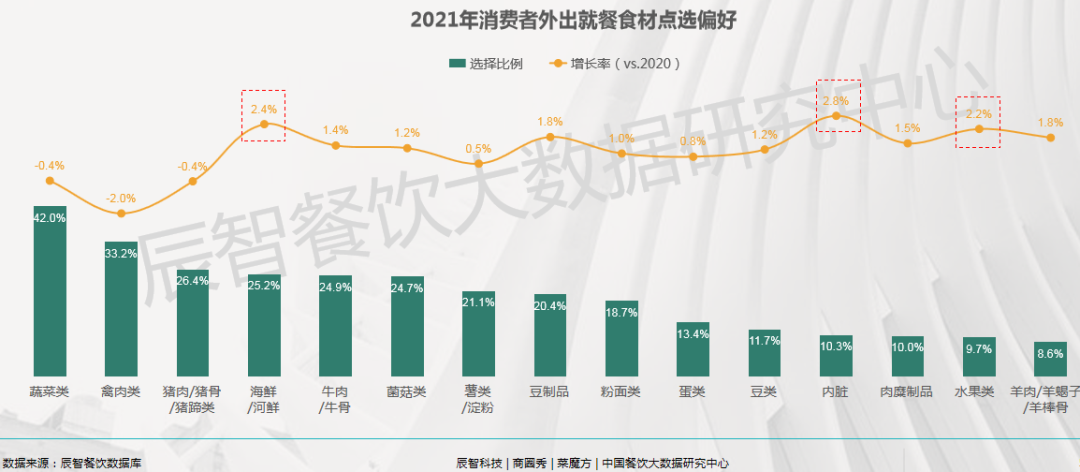

蔬菜及禽肉食材成为消费者心头好,内脏类成为食材新贵。 消费者外出就餐食材丰富多样,但整体蔬菜类、禽肉类、猪肉类是消费者最常点选的三大类食材。与2020年相比,内脏类、海鲜/河鲜及水果食材的消费者点选频率有相对较大幅度的增长。

餐饮行业趋势

从80后到90后,中国消费市场迎来新主流消费人群。疫情按下了90后“抢班夺权”的快进键,也加快了品牌更迭的进度。同时,中 国“00后一代”也可能提前引领全球消费。 消费主力更迭,引发消费市场结构性变革。 餐饮业随之表现出以下变革:

1、品质升级

体验成为品质核心标准;“材质”成为品质代名词;健康成为品质升级主方向;标准成为品质的基础保证。

2、模式演变

业态边界逐渐消失,餐饮产业正迎来新一轮的品牌更迭浪潮。传统认知中的正餐与快餐、中餐与西餐的界限正在逐渐消融,品类分化、融合趋势明显,餐饮企业呈现“正餐快餐化”、“快餐小吃化”、“小吃正餐化”的发展趋势变化,餐饮产业正迎来新一轮的品牌更迭浪潮。

新品类,小酒馆规模持续走高,风潮下低度酒将走上餐桌;新产品,餐饮新零售加码预制菜飞速发展;新场景,“国潮风”刮入餐饮圈;新赛道,地域性美食广受资本追逐正在席卷各个细分餐饮赛道;新市场,有钱有闲的新一代县城年轻人,成为隐形的“消费巨人”……餐饮模式在新品类、新产品、新场景、新赛道、新市场、新趋势中发生变化。

3、数字革命

数字化正在重构产业底层逻辑。

DTC模式,没有中间商,未来餐饮品牌直接触达消费者;顾客数字化打造餐饮企业私域流量库,数字化带来了从开店选址到产品、渠道、品牌营销、运营服务、会员管理等方面的变革,率先完成数智化模式升级的品牌有望成为行业新领袖。

4、营销破圈

数字化驱动餐饮营销开启了“破圈”式新玩法。比如,餐饮品牌联名,多方位触达消费者需求;让惊喜成为驱动,盲盒类营销大行其道;社交及电商渠道助力餐饮品牌持续曝光,小视频、直播等新内容渠道加入餐饮营销矩阵。

更多阅读: