来源:Kevin策略研究

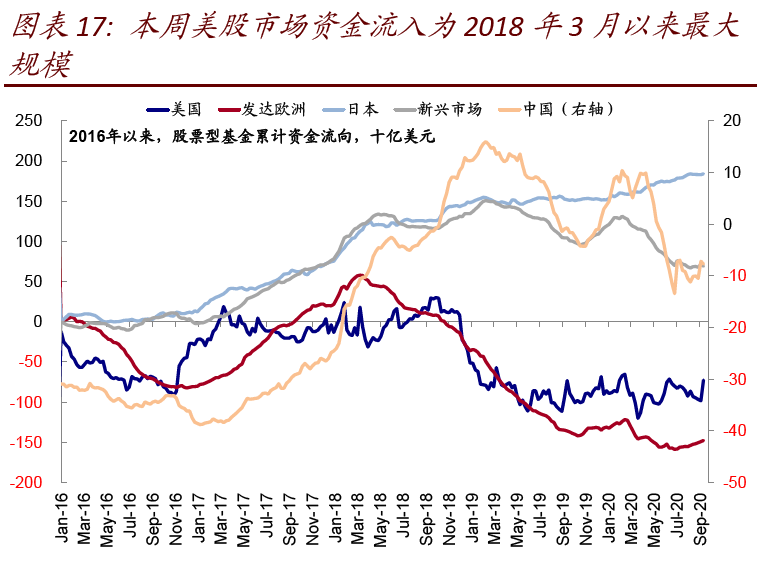

过去一周,由科技股引发的波动仍未完全平息,风格上继续呈现再平衡及“顺周期”逻辑演变。整体市场情绪和资金面相关指标均出现不同程度改善,资金流入规模创2018年3月以来新高。

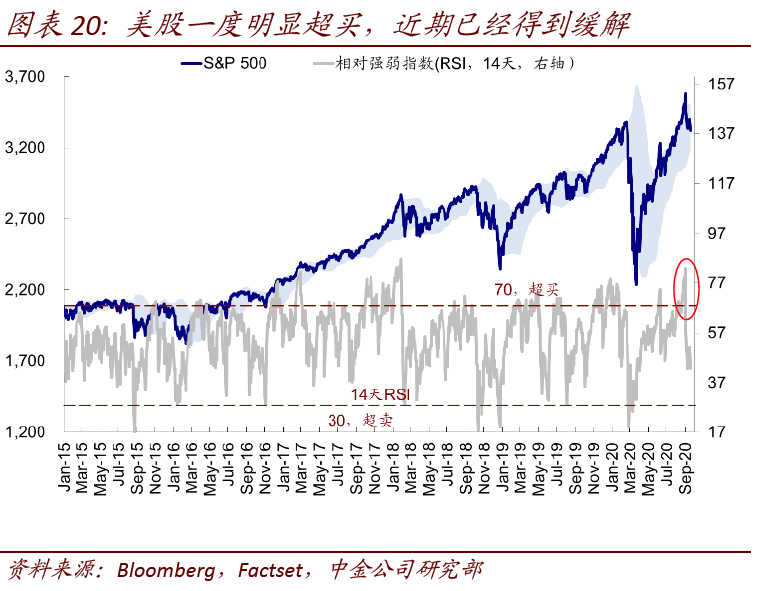

整体而言,我们认为只要疫情改善和复工进展仍在推进,“顺周期”逻辑仍能持续,成长股在充分消化超买后也仍有价值;但成长短期获利、对指数影响更大、以及大选临近背景下,整体指数不排除维持震荡格局。

近期美股科技龙头股的剧烈波动引发了不少投资者对美股市场个人投资者参与度的关注。我们通过美国主要的零售交易平台、主要头部ETF基金的分投资者类型的资金流入、以及融资融券规模等三个维度间接估算,发现疫情以来,散户活跃度维持高位,成交贡献约为16~17%,相比历史正常水平有明显攀升。不难看出,个人投资者的确参与了相当程度此轮市场的反弹,因此在一定程度上可能放大了市场的涨跌。

市场动态:波动尚未平息;美联储维持宽松、变化中性;疫情略有抬头

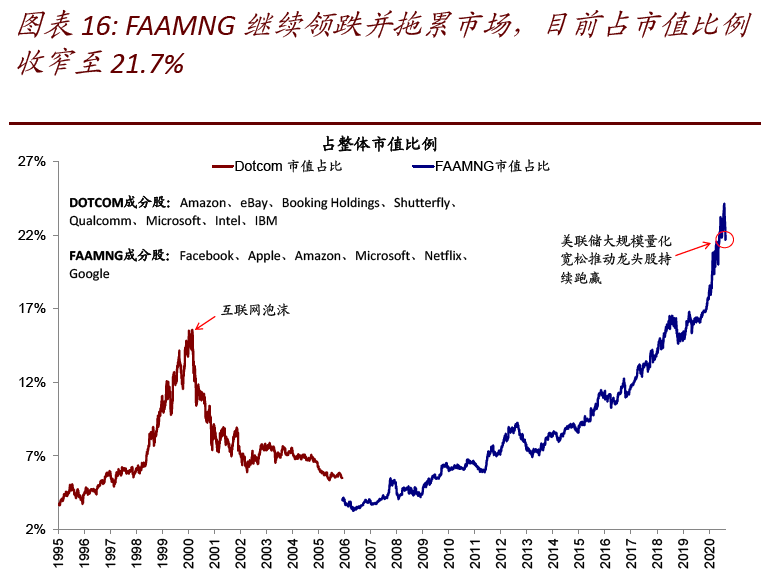

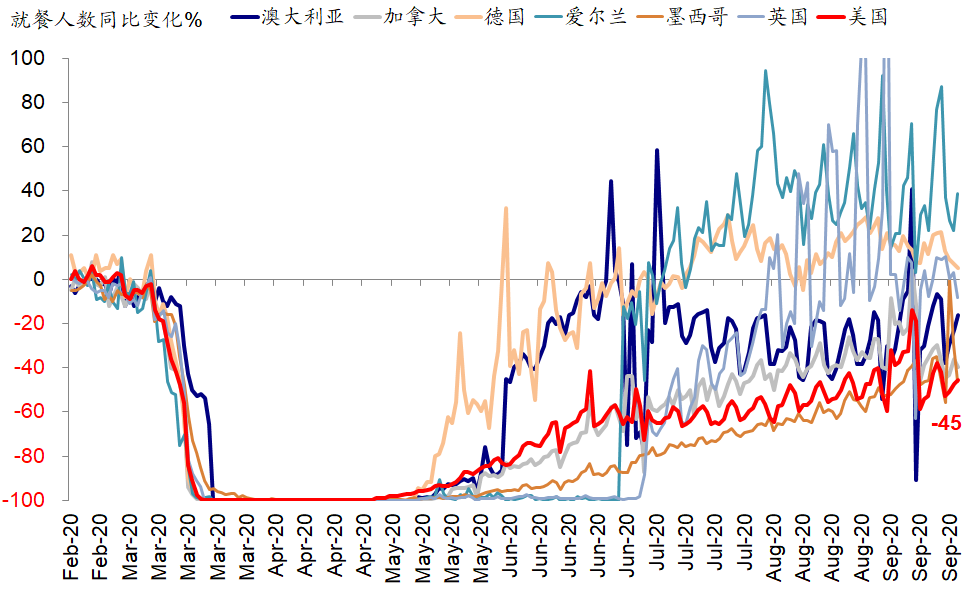

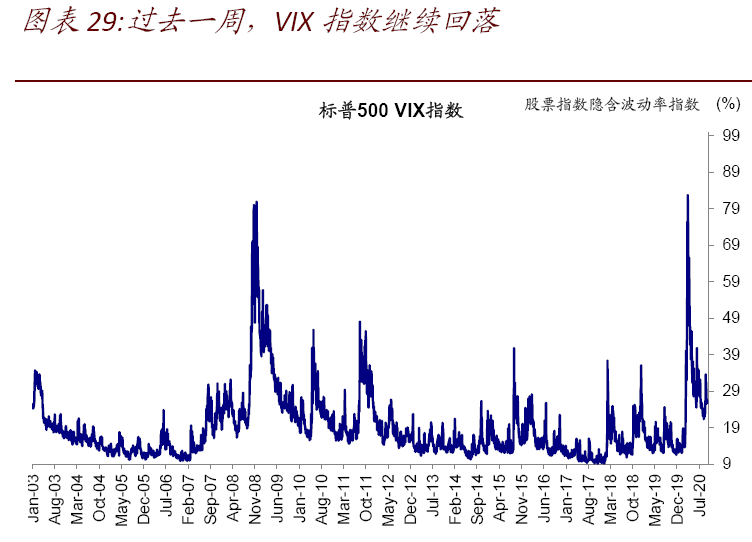

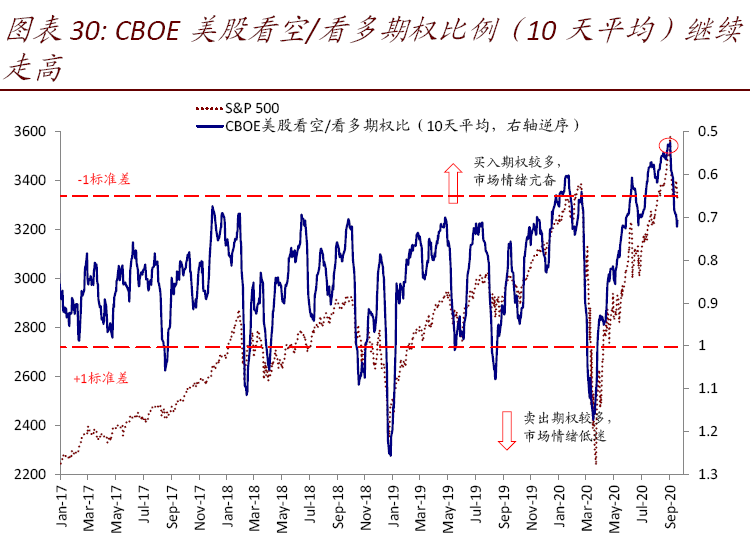

过去一周,由科技股引发的波动仍未完全平息,美股龙头FAAMNG再度下跌4%,进而拖累整体市场表现。不过疫情受损多的板块和价值风格如汽车、交运、资本品继续领涨,体现了风格上的再平衡及“顺周期”逻辑演变,这既与疫情整体改善和复工推进方向一致、也得益于成长股回调下的“资金腾挪”效应。与此同时,整体市场情绪和资金面相关指标均出现不同程度改善,如VIX、put/call比例、多头仓位、以及资金流入规模创2018年3月以来新高等。

货币政策方面,美联储9月FOMC议息维持宽松基调,进一步明确并重申了平均通胀目标制的政策框架,即把“实现充分就业”放在比“控制通胀”更重要的位置上,但同样也没有提供任何市场已知外的增量信息。因此对于市场而言,此次会议增量信息不大,是一个中性变化,既不用担心过快收紧、但期待进一步加大力度也不太现实。

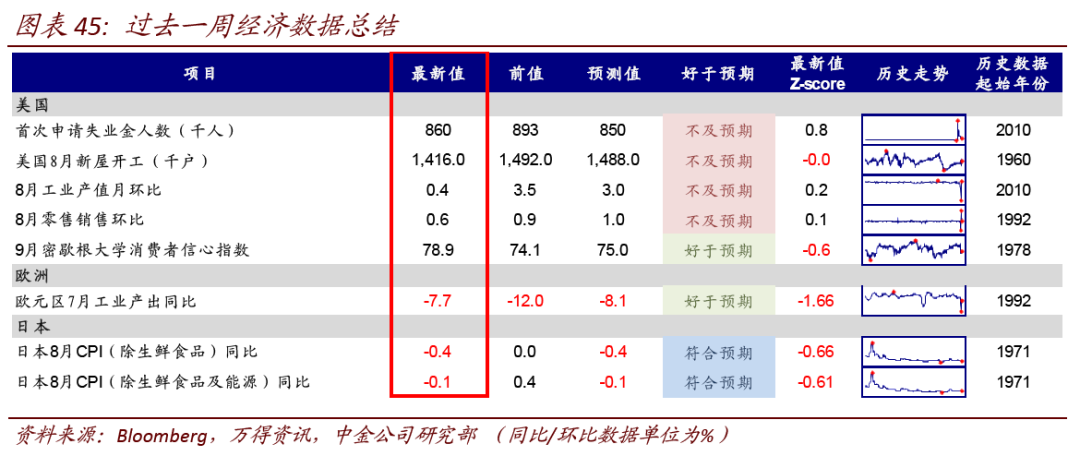

此外,上周也出现一些不太积极的变化,值得关注:1)随着大选临近,政策和政治不确定性因素可能增多,例如美国商务部决定9月20日开始禁止抖音和微信在美国的部分功能和交易等;2)上周公布的美国主要经济数据如零售消费、新屋开工、工业产出等均不及预期,使得经济意外指数下滑;3)美国疫情新增和死亡病例都略有增多。

整体而言,我们认为只要疫情改善和复工进展仍在推进,“顺周期”逻辑仍能持续,成长股在充分消化超买后也仍有价值;但成长短期获利、对指数影响更大、以及大选临近背景下,整体指数不排除维持震荡格局。

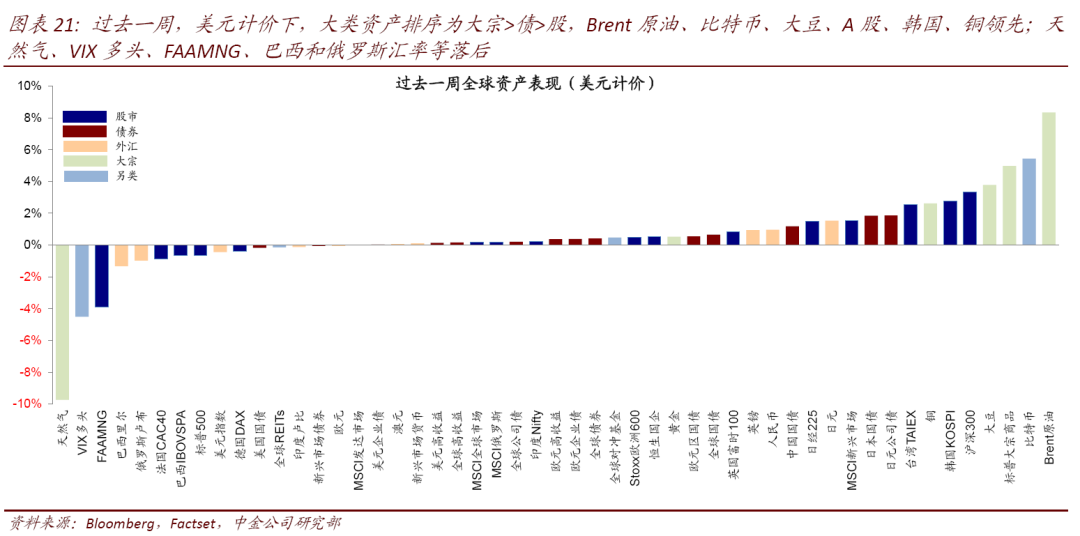

► 资产表现:价值继续领先,美元小幅走弱。美元计价下,大类资产排序为大宗>债>股,Brent原油、比特币、大豆、A股、韩国、铜领先;天然气、VIX多头、FAAMNG、巴西和俄罗斯汇率等落后。美股市场依然以价值板块领先,而技术硬件、零售、食品烟草等下跌。美国10年期国债利率和实际利率均有所抬升,信用利差收窄。

► 情绪仓位:VIX继续回落、看空/看多比例走高、美股多头增加。尽管市场尚未完全稳定,但VIX整体继续回落,看空/看多期权比例也继续抬升。仓位上,美股多头仓位继续增加,铜多头也继续增加。

► 资金流向:美股流入创两年半新高,信用债转为流出。美股上周资金流入创2018年3月以来新高,新兴市场转为流出,发达欧洲持续流入。同时,高收益债和利率债持续流入,但信用债转为流出。

► 基本面与政策:美联储宽松延续,中性变化;美国数据普遍低于预期。美联储9月FOMC会议维持宽松,但也没有提供新增信息。不过上周公布的美国主要数据普遍低于预期,如8月零售销售、新屋开工、工业产出、首次申请金失业金人数等。盈利方面,标普500指数2020年EPS一致预期同比上修至-18.8%,2021年为25.9%。

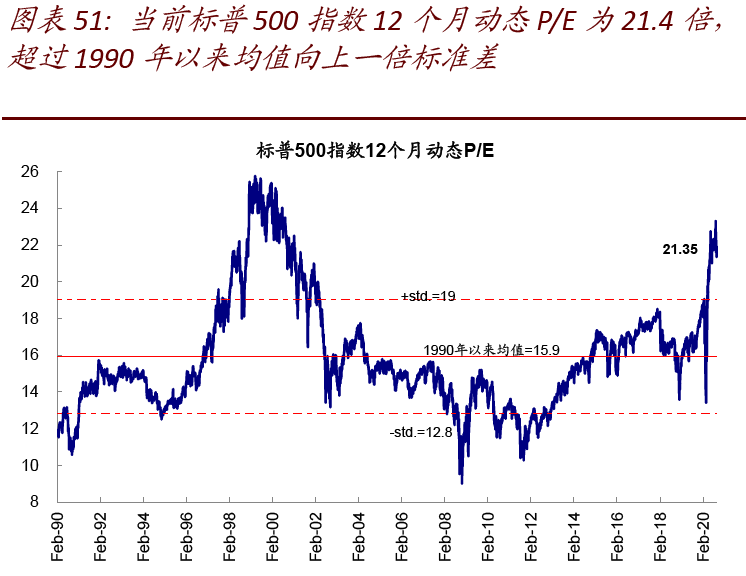

► 市场估值:估值略有回落,但仍处高位。美股12月动态PE微降至21.4倍;当前25.8倍静态PE低于增长和(6.015, -0.14, -2.20%)利率隐含的水平(29.0倍)。

焦点讨论:个人投资者贡献了今年美股市场的多少交易?

近期美股科技龙头股的剧烈波动引发了不少投资者对美股市场个人投资者参与度的关注。这一担心并非没有理由,前期美股科技龙头股涨幅过多过快、呈现拥挤和抱团交易特征,以及近期突然和快速的下跌,都似乎有过多散户化交易导致投机性行为的影子。

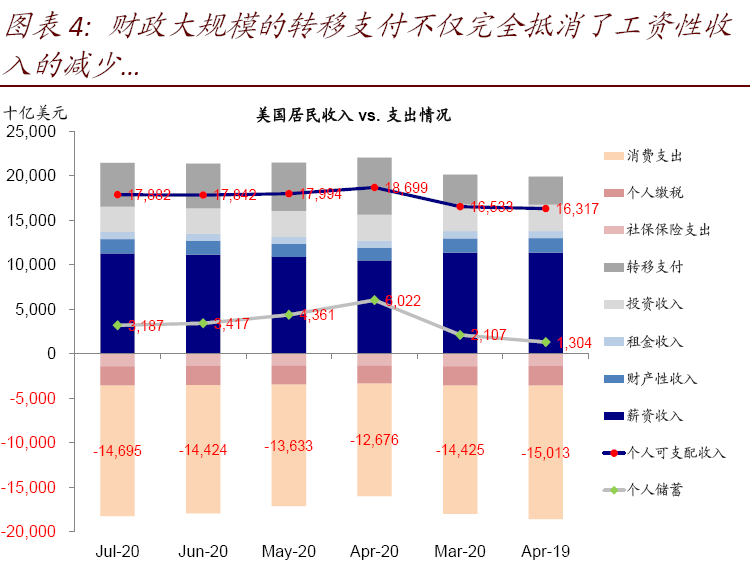

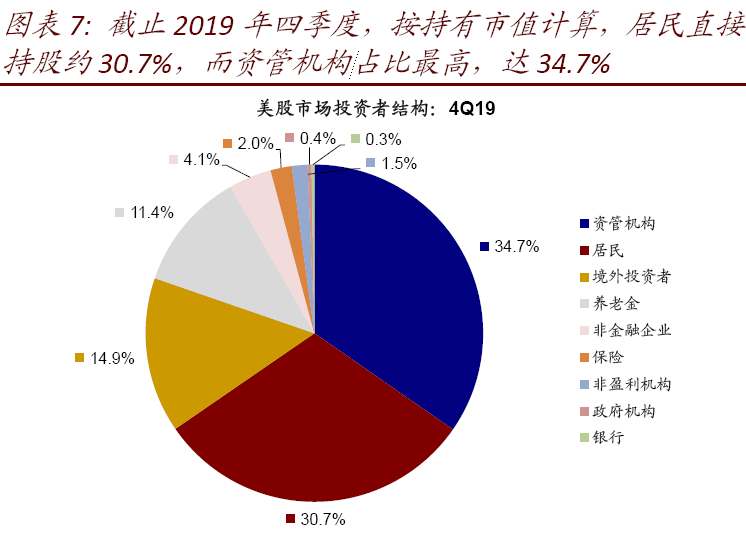

这一担心也并非没有可能,尽管美股是以机构为主导的市场,我们估算的居民直接持股约为31%;不过,疫情以来,为了应对疫情对经济、就业和居民收入的巨大冲击,政府通过直接补贴、薪资保护计划以及失业救助等方式的转移支付不仅完全抵消了居民部门因失业造成的工资性收入的损失、反而使得可支配收入大幅增多,截至7月份的居民储蓄率仍高达17.8%;叠加在此期间大部分居民均隔离在家,因此有一部分钱流入股市也并非没有可能。

那么,这其中有多少钱流入了股市?或者说此轮股市的反弹有多少是个人投资者贡献的?不同于美股的持股和仓位数据,美联储金融账户表提供了季度更新的详细拆分,而美股成交数据一直则没有比较好的全局性数据。为了测算散户对于此轮市场反弹的成交贡献,我们通过美国主要的零售交易平台、主要头部ETF基金的分投资者类型的资金流入、以及融资融券规模等三个维度间接估算。具体而言,

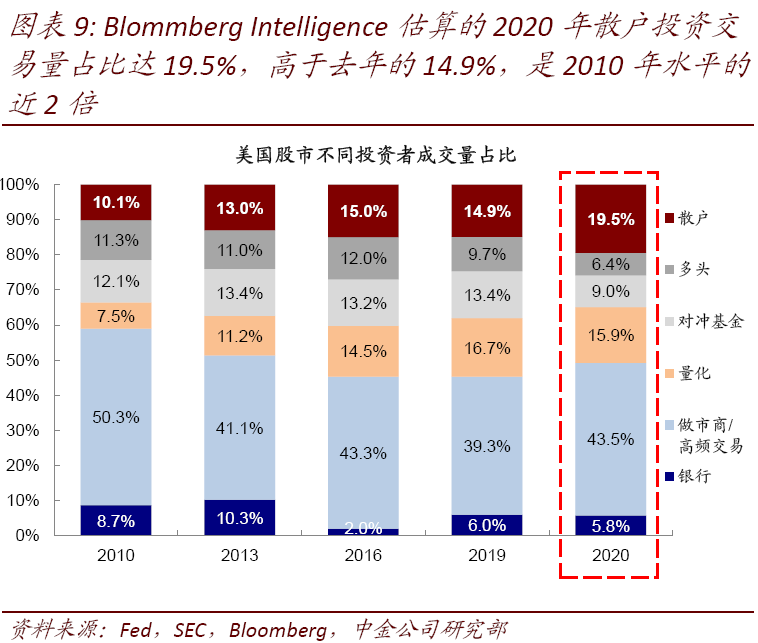

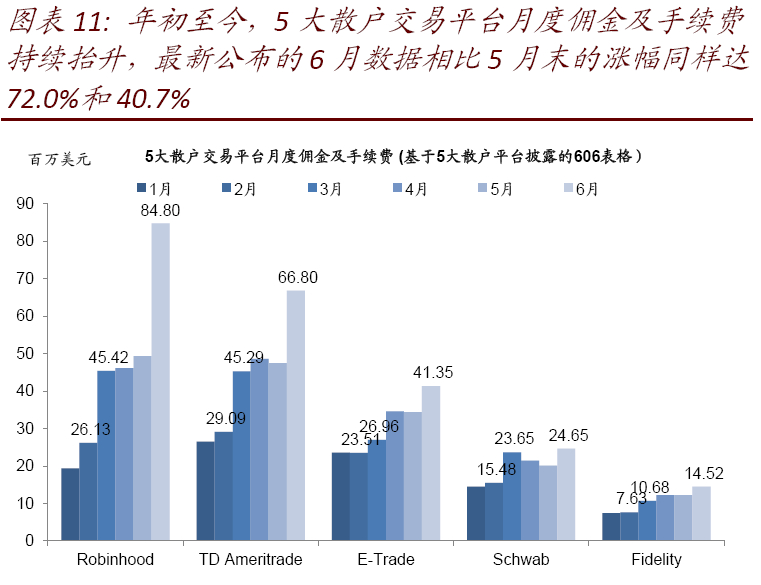

i. 疫情以来,美国五大交易平台佣金费用持续增加,二季度散户活跃度维持高位,成交贡献约为16~17%。SEC在2019年末要求经纪交易商按季度公开披露其个人投资者及机构投资者的相关交易信息(月度数据)[1],我们选取了美股5大零售交易平台Robinhood、E-trade、TDAmeritrade、Charles Schwab、以及Fidelity,并分别统计了各机构月度交易订单产生的佣金及手续费(Net payment received)和每股净收入(Netpayment received per share),进而可以计算出其隐含的成交量。年初至今,5大散户交易平台月度佣金及手续费持续抬升,Robinhood和TDAmeritrade 3月末佣金及手续费较2月末的环比增速达73.9%和55.7%,而最新公布的6月末数据相比5月末的涨幅同样达72.0%和40.7%。进一步看,如若将5大零售交易平台月度隐含成交量与美股市场整体成交量对比,可以得出散户成交量占比从1月的7.76%跳升至4月的17.5%,5~6月也依然维持高位,成交占比达15.9%和17.4%。这一水平和Bloomberg Intelligence估算的19.5%的比例也基本一致。

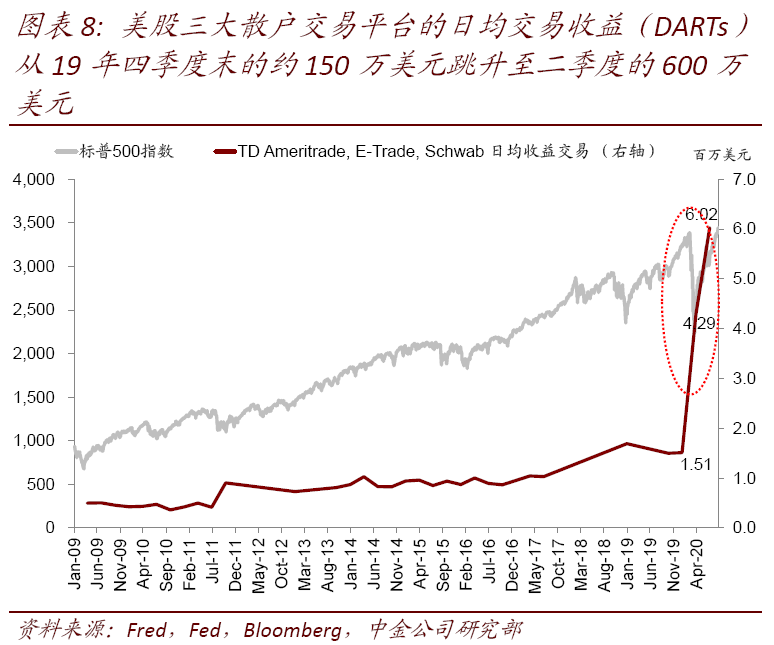

这一水平相比历史正常水平也有明显攀升。由于上文中提到的SEC数据仅从2020年开始,因此无法与较长的历史周期作对比,因此我们选择美股三大散户交易平台的日均交易收益(DARTs)作为参考,这一水平从2019年四季度末的约150万美元跃升至二季度的约600万美元。此外,Bloomberg Intelligence的估算也是如此。相比做市商、对冲基金等机构投资者,美股个人投资者2010年以来一直处于10~15%的区间,但2020年以来这一比例激增至19.5%。

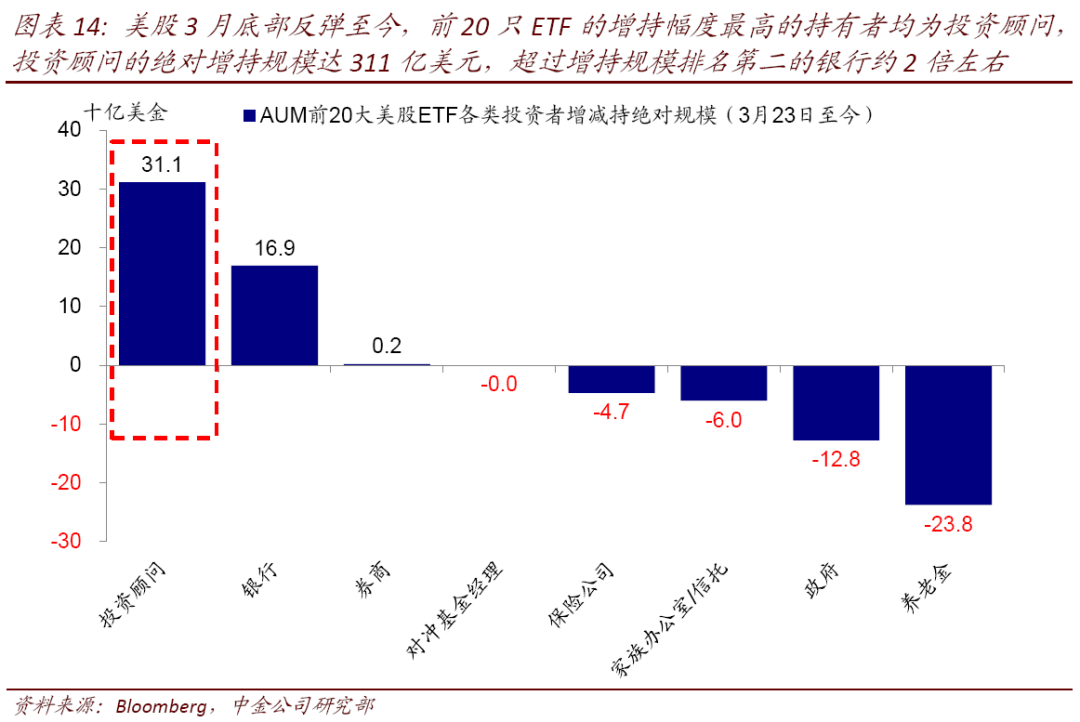

ii. 投资顾问是底部以来加仓美股头部ETF的主要力量。如我们在《谁在加仓美股?》中所分析的那样,相比机构和个股季度披露的投资者仓位变化,ETF有更为及时更新的日度资金流向和投资者仓位数据,因此可以作为一个观测的近似代表,当然必须要说明的是,仅仅观察头部ETF无法反应市场全貌、必然会存在一定偏差。

通过观察AUM前20大的美股ETF在3月23日至今的投资者持仓情况,我们发现,前20只美股ETF 3月底市场反弹以来增持规模最多的均为投资顾问(Investment Advisor,即相对更多面向高净值个人客户的理财和投资顾问),明显领先其他类型投资者;其绝对增持规模达311亿美元,达到排名第二的银行客户近2倍左右。

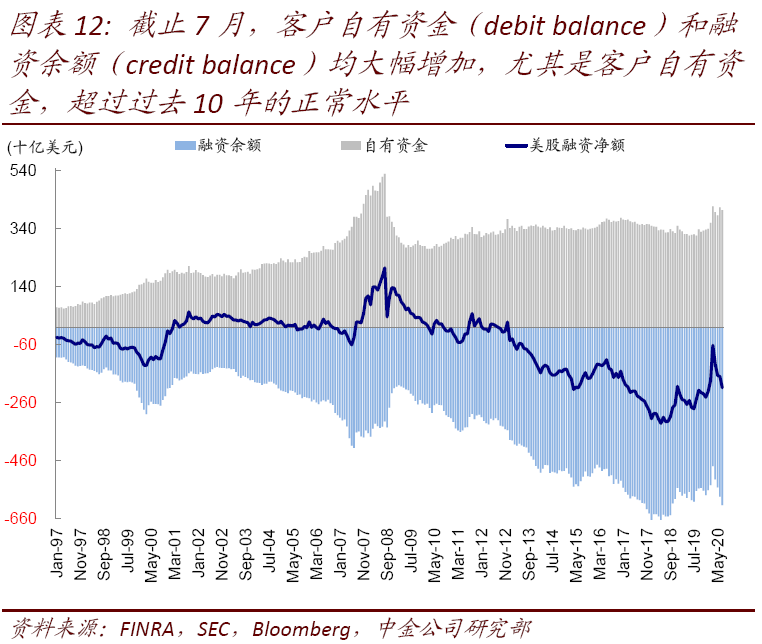

iii.自有资金和融资余额均大幅增加。FIRNA统计的券商融资业务数据显示,截止7月,客户自有资金(credit balance)和融资余额(debit balance)均大幅增加,尤其是客户自有资金(超过4000亿美元),明显超出2008年以来过去10年的正常水平(3500亿美元左右)。由于直接的融资通常被认为更多涉及个人交易账户,因此这一规模的增加也可以侧面反映个人投资者入市的热情。

综上,从多个维度的测算和印证可以发现,个人投资者的确参与了相当程度此轮市场的反弹,而且活跃度相比此前明显抬升,因此在一定程度上可能放大了市场的涨跌。

更多阅读: