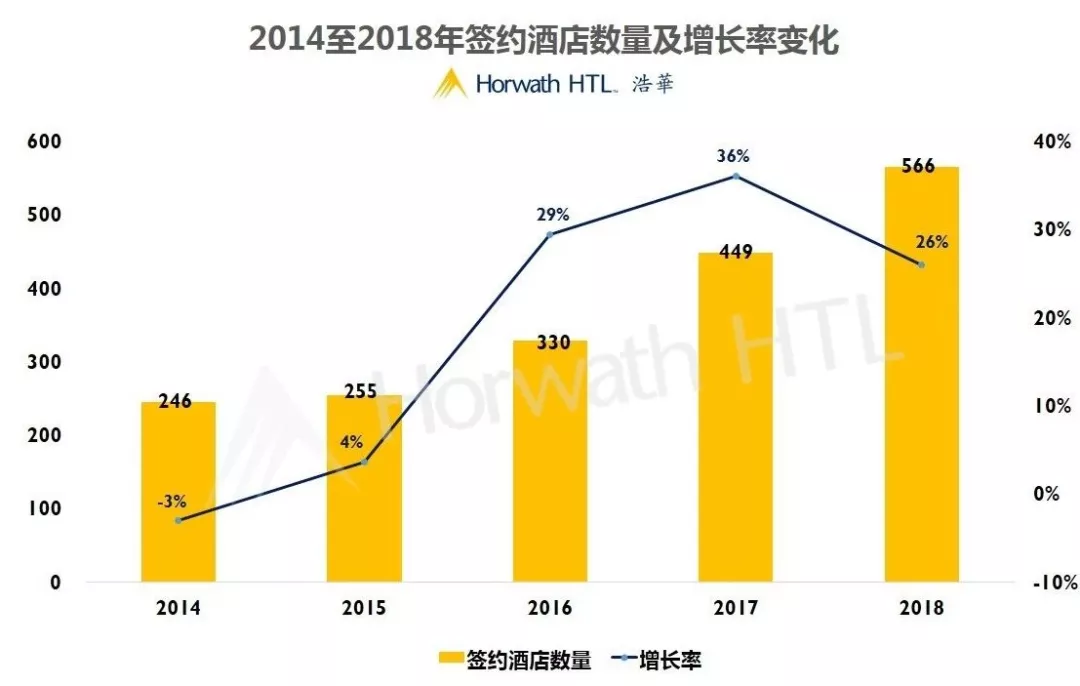

2014年至2018年,中国大陆地区中档及以上国际品牌酒店的签约情况呈现逐年递增的趋势。2018年全年的酒店签约数量为566家,达到近五年来历史最高点。

从增长率看,2016年是一个转折年,从这年开始,酒店签约量的年增速均超过25%,这很大程度上得益于几大国际酒店集团在中档市场采取了与国内管理公司深度合作的战略举措,极大刺激了中档酒店的签约量。中档酒店的准入门槛低,开发流程简单,投资成本可控,回收周期短,这些鲜明的投资特征,加上恰逢中国消费升级的市场契机,中档酒店的投资热潮一触即发。值得注意的是,2017年的签约增长率达到峰值的36%,但进入2018年后,增长率有所放缓,这很可能归因于在中档市场上国际品牌面临着诸多国内管理集团的激烈竞争。

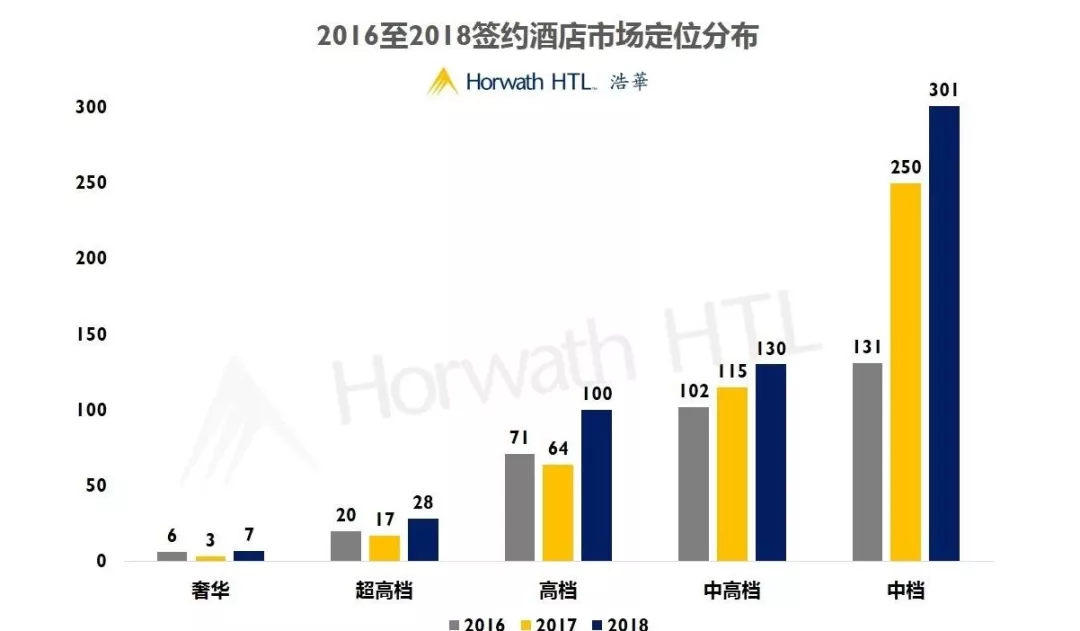

有趣的是,高档及以上酒店签约量历经了2017年的下滑,在2018年时回升趋势突显,总签约量达到135家,较2017年增长了61%。在酒店投资越趋理性与务实的形势下,高档及以上酒店投资热度不减,一方面是由于中国市场博大深广,不同层级城市的酒店市场位于生命周期的不同阶段。一批处于快速成长周期的二线城市,其核心新区的高档酒店开发如火如荼,推动了整体市场签约量的提升。另一方面,在高档酒店开发中,国资背景的企业扮演着举足轻重的角色,对于优质地段的项目开发,他们更着眼于长期的资产价值和综合效益,而非绝对地以投资回报最大化为驱动。在合理财务回报的前提下,他们对高档及以上酒店产品更青睐有加。

中档及中高档酒店层级上,其总签约量为431家,占全年签约量的76%,在体量上依旧是签约主力军。但从增长率的角度看,2018年的增幅为18%,相较2017年的57%有明显放缓。如前文所述,此层级市场群雄逐鹿的剧烈竞争态势使得国际品牌的快速增势不再;国内品牌快速迭代、灵活机变的打法重塑了这一市场的竞争格局。

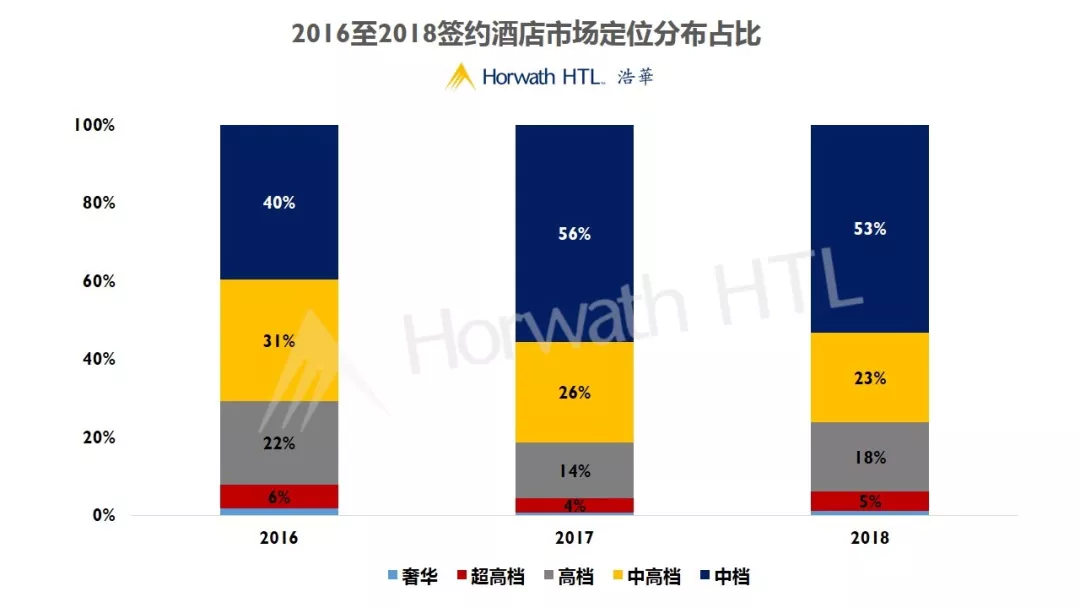

从酒店定位层级分布的历史占比看,2017年与2018年的市场结构十分相似。2017年开始,中档酒店占比稳定在55%左右,成为每年签约量最庞大的市场;而中高档至奢华定位酒店的占比则依次渐小,形成较为典型的金字塔结构。这样的签约层级架构与酒店需求的支付层级架构契合,预示着一个健康可持续的市场格局。

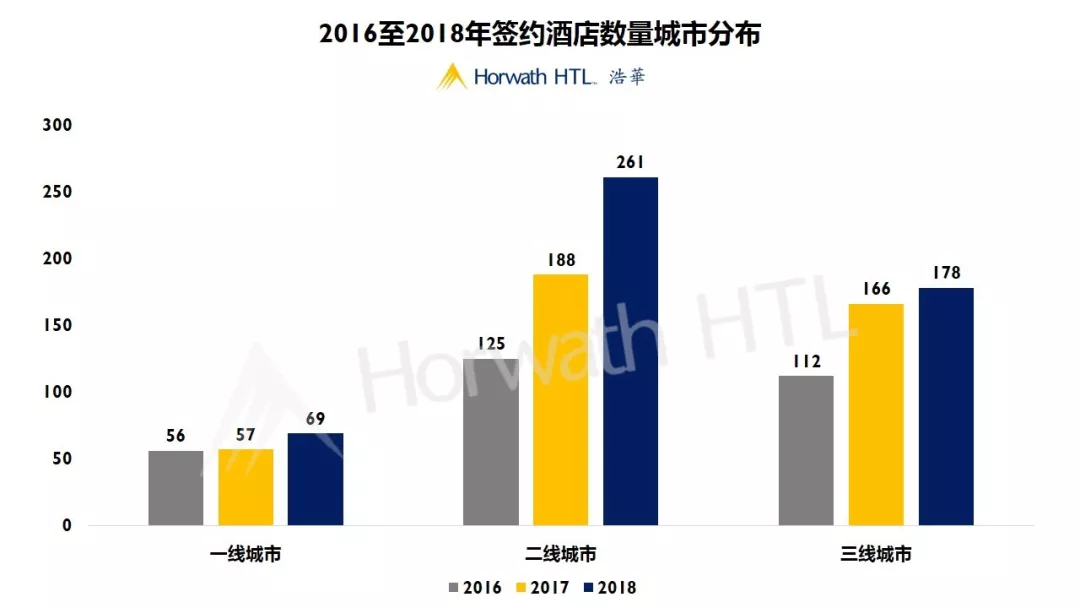

从城市层级分布来看,2018年酒店签约的主战场仍集中在二线城市,无论是签约绝对值(261家)还是同比增幅(39%)均明显领先于其他层级市场。中国新兴产业向地理纵深迁移的过程使得近年来中西部核心二线城市群迅速崛起,兼及国家利好政策扶持,刺激了核心二线城市的酒店市场供需两端均实现了快速发展。二线城市的新增酒店供给普遍性地集中在城市新区中,这些新区在城市规划中战略地位凸显,开发规模庞大,业态组合丰富,为酒店新增供给增长提供了广阔空间。

2018年目的地酒店签约数量达到58家,较上年显著增长了53%。随着度假生活方式的普及,国民旅游消费需求旺盛。顺应这一消费大势,城市近郊度假及远途目的地度假酒店开发风生水起。2018年,目的地酒店的签约热点主要集中在拥有独特自然及/或人文禀赋的知名旅游目的地,包括三亚、海口、文昌、九寨、峨眉、黄山、桂林、丽江、张家界等地。我们预计,目的地酒店产品将随着旅游市场的进一步成熟获得长足发展。

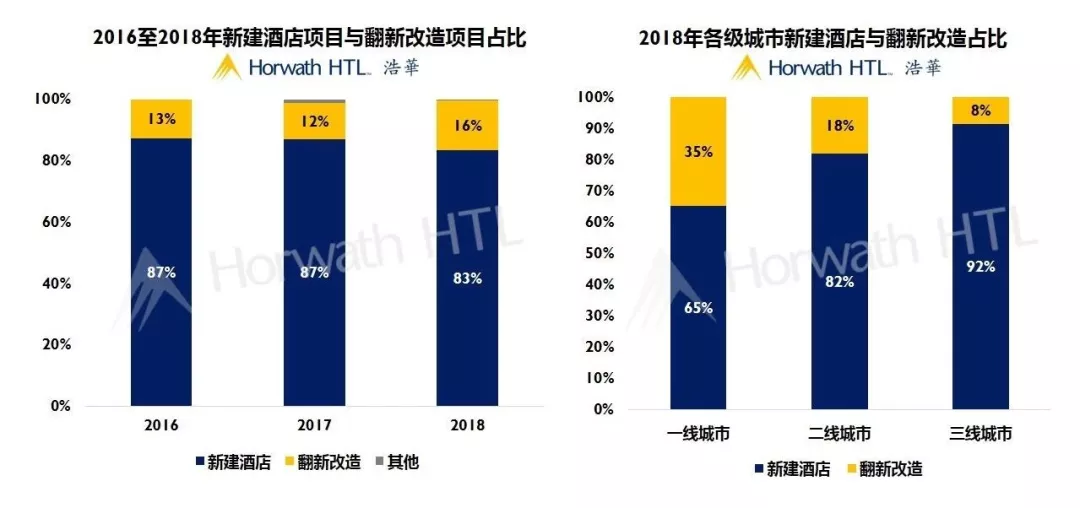

2018年,翻新改造酒店的签约占比表现出上升趋势,达到了16%;其中一线城市的改造项目占比(35%)明显高于二线和三线城市。不难理解,一线城市的酒店业起步较早,已逐渐步入成熟期,其土地资源稀缺为新建酒店的签约设置了难度。但伴随着城市更新及诸多老旧酒店恰逢管理合同到期或面临资产重组转折点,一线城市酒店业通过产品迭代更新重焕生机。

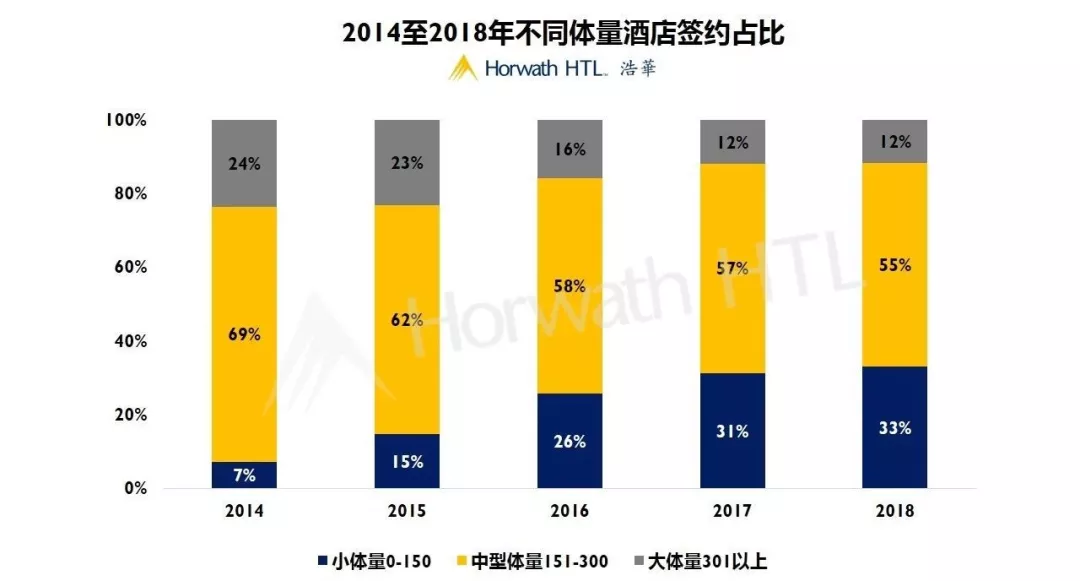

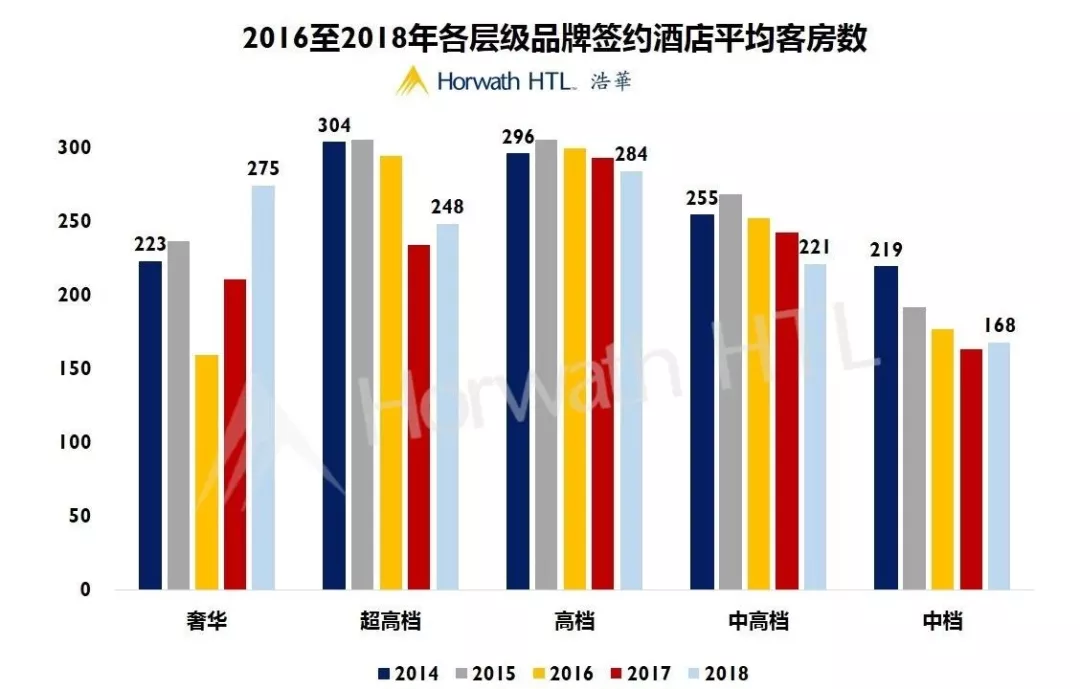

按酒店客房体量划分,不难发现,过去五年小体量酒店(客房量在150间以下)的签约量呈现显著增长趋势,签约占比由2014年的7%跃升至2018年的33%。反之,大体量酒店(客房量在301间以上)签约占比呈现下滑态势,由五年前的24%骤降至近两年的12%。此占比变化主要是受到中端酒店签约数量大幅增长的影响。以老旧物业改造为主的中端酒店受限于原物业形态,通常客房规模不大。此外,各档次酒店的平均客房数呈现缓慢下降趋势也影响了此体量占比变化。

纵览过去五年的客房体量变化,除奢华酒店外,各层级酒店的平均客房数总体呈现下滑趋势。这主要由于整体中国酒店市场的投资越趋理性与财务驱动,在市场竞争激烈,业绩不振的情况下,规划合理的客房数量有助于控制投资成本,提升运营效率。这种投资者的共识转换为市场的行动力,刺激了酒店开发体量的理性回归。

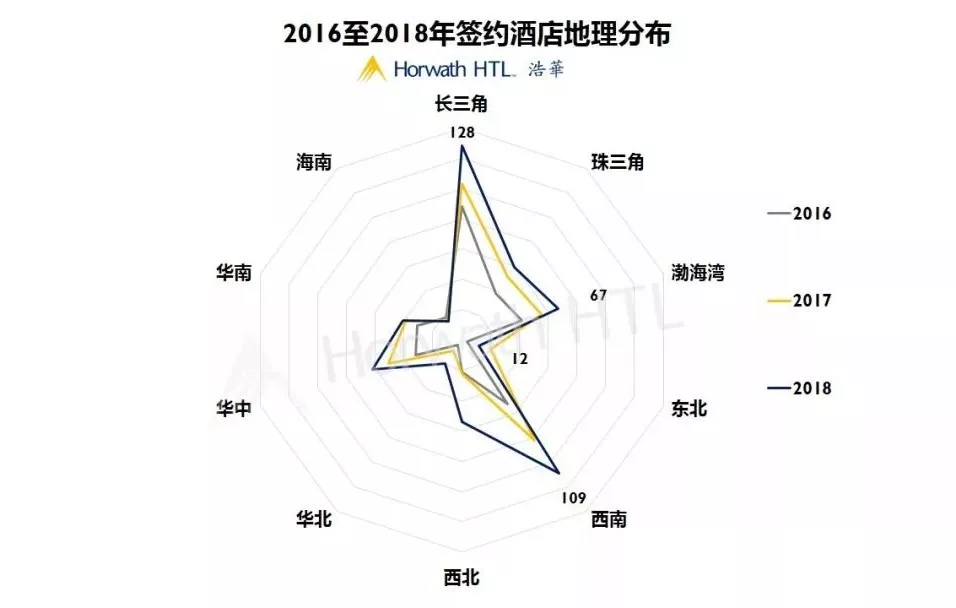

纵览2016至2018年签约酒店的地理分布,位居前三的区域始终是长三角、西南和渤海湾区域。2018年,长三角区域一如既往领跑全国,签约了128家酒店,占全年签约量的23%;西南区域仅次于长三角地区,签约量也过百,占比19%;渤海湾区域虽排名第三,但在签约量上与冠亚军仍有较大差距。

从城市维度看,上海以32家的签约量荣登全国城市榜首,其签约项目中一半为中端酒店的翻新改造。二线城市中,成都和西安两座西部门户城市成绩突出,并列第一,各签约26家,签约项目多为新区开发所带来的新建项目。值得一提的是,武汉签约了17家酒店,首次跃升为二线城市第三名,成为华中地区最受欢迎的投资城市。成都、西安和武汉的投资热度很好的呼应了国家中心城市的选定与其战略发展规划。

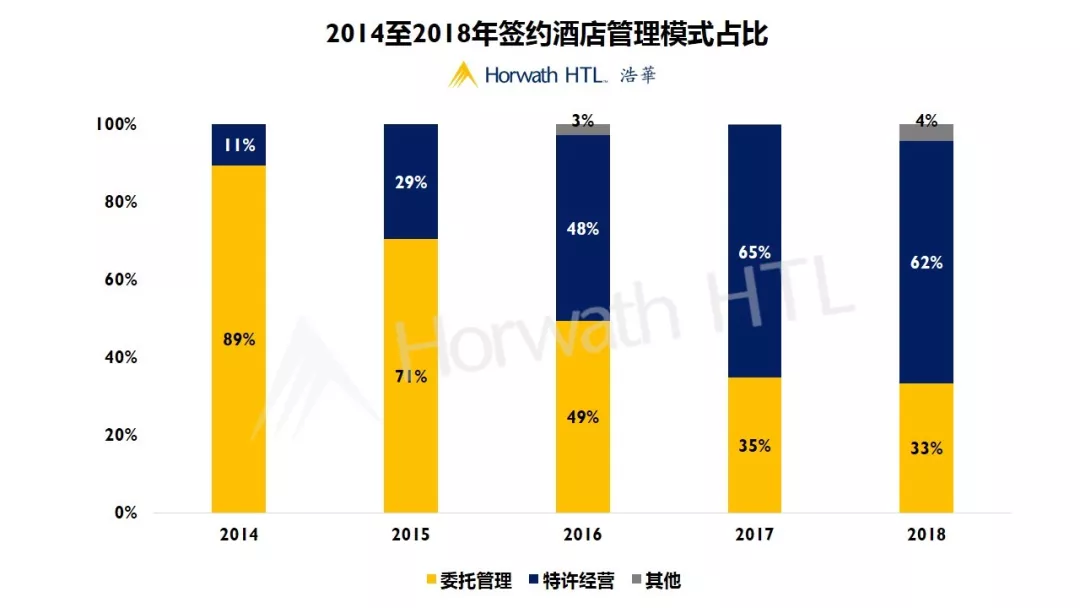

对比过去五年签约酒店的管理模式,可明显看出,特许经营模式近年来扩张迅猛。五年前特许经营模式仅占比11%,而最近两年则跃升至60%以上。特许经营已彻底告别过去的小众地位而转变为如今的主流管理模式。值得注意的是,2018年特许经营模式的增长率仅为20%,相比2017年的85%明显放缓。这与2018年中档酒店签约速度放缓,高档及以上酒店签约量显著提升相关。

进一步分析特许经营模式中各层级酒店的占比,我们发现,2018年中高档酒店占比较2017年提升了5个百分点,这表明紧随中档酒店的步伐,越来越多国际品牌正悄然开放中高档层级酒店的特许经营权。究其原因,一方面源自中国业主日益丰富的酒店运营经验,另一方面来自日益显著的品牌竞争压力。从长远来看,国际品牌对高档酒店的特许经营权开放目前仅仅拉开序幕。

总体而言,2018年566家签约酒店再次刷新了历史签约记录,但从增长率来看,则较前两年有所放缓。从定位层级看,高档及以上国际品牌酒店签约回温趋势明显,中档酒店增速有所放缓。

从城市布局上看,产业迁移及利好政策推动了二线城市投资热度依然高涨;度假生活方式的普及促使旅游目的地酒店的投资热度持续上扬。从管理模式上看,特许经营模式仍是市场主流但增速收缩,且特许经营模式中涌现了更多中高档及高档酒店的身影。在地理区域上,长三角和西南地区一如既往荣登中国酒店投资热度排行榜的冠亚军宝座。

综合而言,中国酒店行业的投资正从过去的野蛮成长逐渐迈入成熟理性的轨道。投资者依据各自的背景与实力所做的投资选择,不论是注重长期资产持有价值亦或是追求短期现金流回报,均呈现出渐趋务实与科学的一面,这有助中国酒店业回归良性与健康发展。

更多阅读: