截止到 2023 年 1 月 30 日,IT 桔子共收录全球独角兽 1400 家。

从数量分布来看,独角兽企业的洲际数量呈现「北多南少、两极分化」的特点,集中分布在北美洲、亚洲、欧洲等赤道以北的大洲。其中北美洲聚集着最多的独角兽企业,共计 679 家;亚洲以 501 家独角兽企业略逊于北美洲;欧洲独角兽企业的数量相近于北美洲与亚洲的差值,共有 162 家;余下南美洲、大洋洲、非洲分别仅有 25、8、4 家独角兽企业。

根据国家统计局数据,全球当前共有 224 个国家和地区。其中,位于非洲的国家和地区数量最多,共有 59 个;亚洲次之,共有 48 个国家和地区,欧洲、北美洲、南美洲、大洋洲分别有 44、36、13、24 个。

根据 IT 桔子独角兽数据库,各大洲持有独角兽的国家数量分布则呈现负相关,如非洲的国家总体数量最多,但仅有 3 个国家持有独角兽,占总体数量的 5%,而南美洲虽然只有 13 个国家,但其中 6 个国家都持有独角兽企业;亚洲和欧洲的国家总体数量相近,但欧洲有 21 个国家持有独角兽企业,约占总体数量的 50%,而亚洲持有独角兽企业的国家仅有 12 个,占总体数量的 25%。

从地理的分布来看,各大洲持有独角兽企业的国家呈现集中分布的特征。如在亚洲,独角兽企业集中分布在以中国为首的东亚,以印度、新加坡等国家为代表的南亚与东南亚;在欧洲,独角兽企业则主要集中分布在北欧与西欧。

而在美洲、非洲与大洋洲,核心国家则更为突出,如北美洲近 97% 的独角兽企业集中在美国。非洲则只有少数几个国家拥有独角兽企业,如南非、尼日利亚。而大洋洲持有独角兽企业的国家只有澳大利亚。

从行业分布来看,不同大洲的独角兽企业呈现差异性的行业赛道聚集趋势。各大洲内独角兽数量 Top 1 的行业各不相同,其中,北美洲的企业服务领域吸纳了 227 家独角兽企业,亚洲的独角兽企业最多分布在先进制造领域,共有 73 家,欧洲则以金融领域 42 家独角兽独占鳌头。

而这种洲际的行业差异背后是全球化浪潮下国际生产分工的结果。

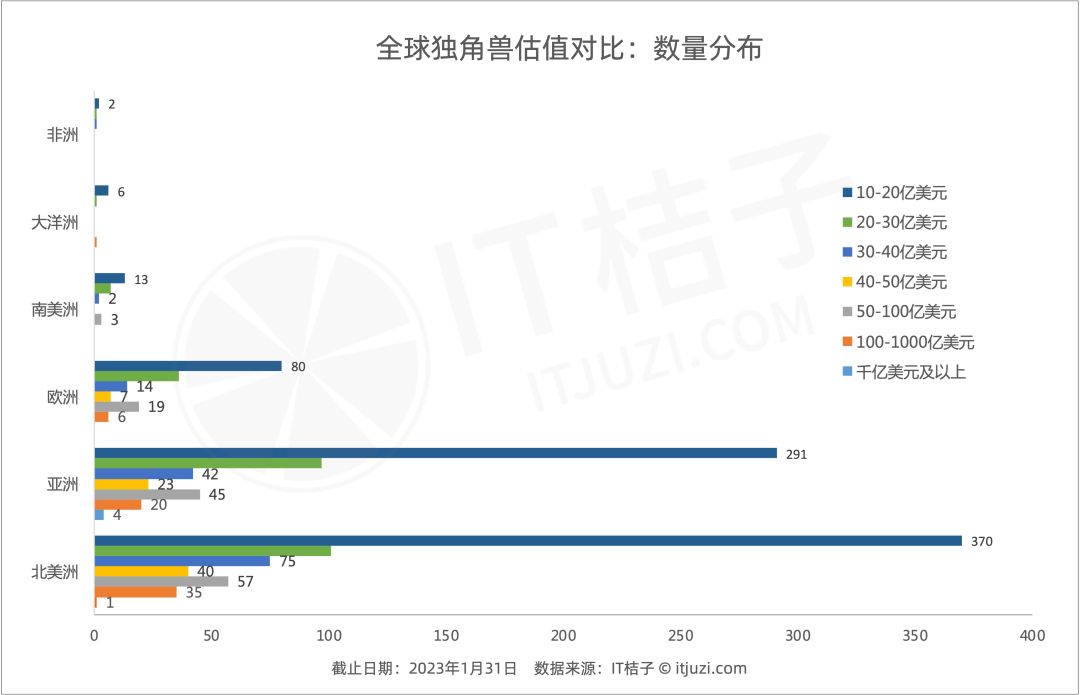

从估值分布来看,各大洲独角兽企业保持着相似的金字塔结构——随着估值金额的增长,独角兽企业的数量逐步下降。其中,北美洲有 370 家独角兽企业的估值在 10-20 亿美元之间,占比整体的 54%,而估值突破千亿美元大关的独角兽企业仅有 1 家。相比之下,亚洲独角兽企业总体数量少于北美洲,但估值在千亿美元以上的独角兽企业却有 4 家之多。

中美独角兽企业主要分布在企业服务、先进制造、金融、医疗健康等 22 大领域。二者在相对数量、各行业占比、行业估值上均存在一定差异,而这种差异的背后既是中美两国的政治、经济乃至文化背景的不同,也是中美两国企业创新、市场的投资偏好的不同。

从各行业的独角兽数量来看,中国独角兽企业主要集中在先进制造领域,共 68 家,占总体数量近 20%;而美国拥有独角兽企业最多的行业是企业服务,有近 35% 的独角兽企业来自企业服务领域。

在美国独角兽企业以 650 家独角兽企业的总量远超中国的 347 家独角兽企业的前提下,中国独角兽企业的数量仍在一些行业上领先美国,如先进制造、汽车交通、物流。其中在汽车交通领域,美国仅有 16 家独角兽企业,而中国则有 47 家;在美国,与物流相关的独角兽企业有 14 家,比中国少 7 家。

截止到 2023 年 1 月底,中美共 997 家独角兽,估值总额超 3 万亿美元。根据 IT 桔子数据,我们将独角兽按照不同估值区间进行分类,如 10-20 亿美元、20-30 亿美元等,并总结中美独角兽在各估值区间占总体的百分比,以及对比分析各估值区间下独角兽的数量等。

对比各估值区间的总体占比,中美独角兽整体上具有相似的分布特点,即随着估值数额的增加,独角兽企业数量逐渐减少,绝大部分独角兽企业的估值不超过 50 亿美元,中美两国估值在 10-20 亿美元之间的独角兽企业均占总体的 54% 左右。

从各估值区间的数量分布来看,值得关注的是,美国估值超过百亿美元的超级独角兽有 35 家,而中国共有 19 家企业,其中,估值在千亿美元以上的企业中国却有 4 家独角兽,美国则仅有 1 家。以下是中美超级独角兽企业列表:

相较于中国而言,美国超级独角兽中行业分布相对丰富,如区块链、工具软件、体育运动等领域都产生了估值超百亿美元的独角兽企业,且集中度也更高,如近 30% 的企业来自于企业服务。不同于中国已拥有 4 家独角兽估值突破千亿美元,美国现有的千亿美元级别的独角兽仅有 SpaceX 一家,余下超级独角兽企业估值大多数在 100-200 亿美元区间浮动。

整体上看,中美新晋独角兽数量均逐年增加,呈上升趋势,并且在 2020-2022 年期间发生相似的新晋企业数量上的波动,即均在 2020-2021 年迎来新晋独角兽的增长,从 2021-2022 年面对一定幅度的回落收缩,但不同的是二者的波动程度。

如在 2020-2021 年度美国新晋独角兽从 68 家攀升到 234 家,而中国仅从 74 家新晋独角兽变化到了 112 家。除此之外,中美两国在个别年份上呈现异常波动,如美国在 2016 年新晋独角兽跌破至 7 家,是近十年内的一个谷底年份,而中国新晋独角兽数量在 2018 年增长到 95 家,使其成为仅次于 2021 年的波峰。

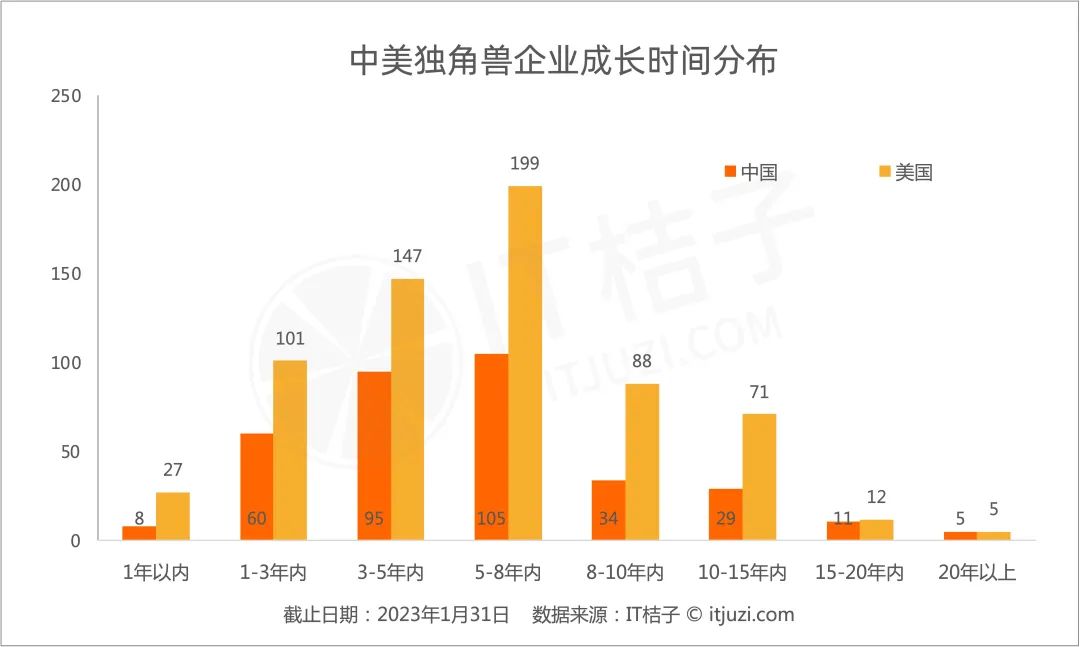

IT 桔子统计发现,无论中国还是美国,一个企业成长为独角兽的时间均呈正态分布,即在 5-8 年以内成长为独角兽的企业数量最多,而成立 1 年就成为独角兽企业也相对较少,极少数企业需要花费 20 年以上的时间才能成长为独角兽。

根据 IT 桔子数据,截止到 2022 年底,中国独角兽企业共有 347 家。

城市分布虽然仍然较为集中,但是已有向其他省份分散转移的趋势,如北京市独角兽企业共有 98 家,与去年的数量相近,仍是中国独角兽企业聚集的中心,而上海市、广东省的独角兽企业分别有 74 家、71 家,相较于去年两个地区的差距越来越小,今年已近乎平分秋色,同时,河北省,青海省等地区突破了「零」的现状,开始拥有独角兽企业。

从各省份拥有的独角兽企业估值总额来看,排名则出现一定的变化。估值总额排在第一的依然为北京市,独角兽估值总额 6161.89 亿美元,平均估值为 63 亿美元;排在第二的为浙江省,28 家独角兽企业,估值总额 3737.61 亿美元,平均估值达到 133 亿美元,广东省排在第三,为 3415.83 亿美元,平均估值为 48 亿美元;上海以 2284.18 亿美元估值总额,排在第四,平均估值为 30 亿美元。相较于去年,北京市估值总额降低 612 亿美元,广东省降低 178 亿美元,而上海市、浙江省估值总额都有所上升。

更多阅读: