在市场经历多年低利率环境后,货币政策的快速收紧正使金融体系的薄弱之处暴露出来。

全球金融危机后,银行业监管显著加强。其中,银行被要求持有更多资本金和流动性资产并接受压力测试,以帮助确保银行拥有抵御不利冲击的抗风险能力。

然而,随着利率上升动摇了市场对部分机构的信任,全球金融体系正面临相当大的压力。美国硅谷银行和签名银行的倒闭(原因是缺乏存款保险的储户意识到高利率已导致这些银行的证券投资组合遭受了巨大损失,因而纷纷提款逃离),以及在瑞士政府支持下瑞信银行被其竞争对手瑞银集团(UBS)收购,均动摇了市场信心,导致两国当局采取了重大的应急响应措施。

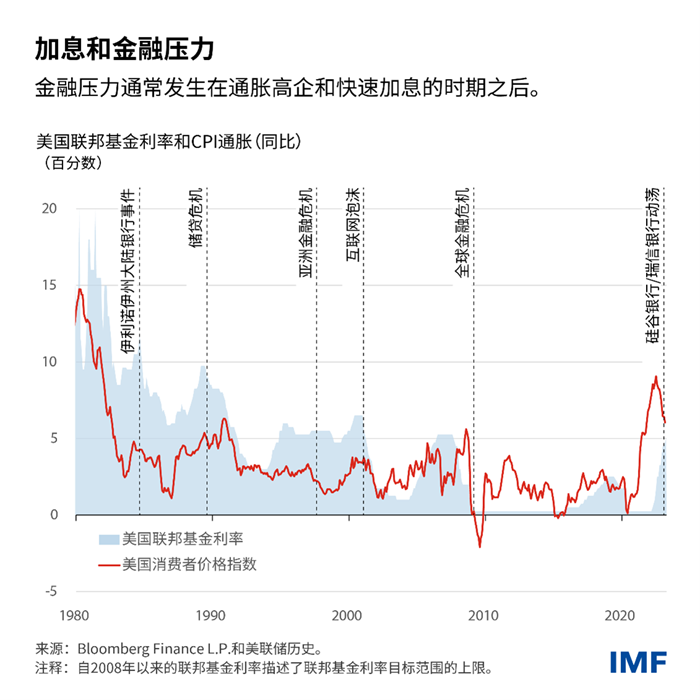

我们最新一期《全球金融稳定报告》显示,随着央行快速加息以遏制通胀,银行和非银行金融中介机构面临的风险已经上升。从过去的情况看,央行大力度加息之后往往会带来金融体系薄弱问题暴露的压力。

IMF拥有评估全球金融稳定的职能。其指出,金融机构的监管和处置都存在着不足。此前的《全球金融稳定报告》曾警告称,当利率上升时,银行和非银行金融中介机构将面临压力。

现在不同于 2008 年

尽管银行业的动荡增加了金融稳定风险,但是其根源与全球金融危机不同。从今天的角度来看,2008年之前大部分银行的资本金都过于不足,所持流动资产匮乏,同时也面临更高的信用风险。除此之外,金融体系还普遍存在着过多的期限和信用风险转换的问题,同时金融工具的复杂程度也较为显著。并且风险资产主要由短期贷款提供资金。由于系统高度相关,一些银行的问题快速扩散至非银行金融机构和其他实体。

近期的金融市场动荡与此不同。银行系统有更多的资本和资金以应对不利冲击,表外实体的问题也已得到解决,全球金融危机后更为严格的监管遏制了信用风险。这次金融动荡的症结在于:利率急遽增长,而同时尚未准备好应对利率上行的金融机构在快速扩张。

同时,我们发现,小型机构的问题会严重影响金融市场的信心,这在持续的高通胀继续造成银行资产损失的情况下尤为明显。因此,可以认为当前的混乱局面与上世纪80年代的储贷危机及导致伊利诺伊州大陆国民银行和信托公司破产的事件异曲同工。该公司倒闭事件曾是美国历史上最严重的银行倒闭事件。这些机构的注册资本较低,存款也不够稳定。

日益增长的威胁

最近,银行股因为行业困境而出现下跌,这种情况导致银行的融资成本上涨,同时还可能影响到贷款的降低。同时,金融环境整体并未明显收紧,与去年10月相比仍然宽松。股票估值仍然过高,这在美国尤为明显。企业信用利差小幅扩大,这在很大程度上被较低的利率所抵消。

这就使得投资者保持了相当乐观的态度,预计通胀将在后续不大幅加息的情况下得到缓解。尽管市场参与者普遍预测到经济衰退出现的概率很高,但他们认为经济可能会仅面临程度较小的衰退。通胀加速可能对这种乐观观点造成挑战,引发投资者重新评估未来利率路径,并导致金融环境的突然紧缩。这将使金融体系再次承压,进而削弱金融基石——“信心”。银行和非银行机构的资金可能会迅速消失,而恐慌情绪可能会蔓延,社交媒体和私人聊天群则可能扩大其效应。非银行金融机构——金融体系中快速增长的一个部分——也可能面临与经济放缓相关的信用风险的恶化。例如,某些房地产基金的资产估值已大幅下降。

截至目前,新兴市场的银行股几乎未受到美欧银行业不稳定的波及。虽然一些贷款机构受到利率上升的风险,但其影响有限。这些机构通常持有信贷质量较低的资产,而且部分银行的存款保险范围较窄。除此之外,也有许多评级较低的新兴市场和前沿经济体,它们因高主权债务脆弱性而面临压力,这有可能对其银行业带来溢出效应。

量化风险

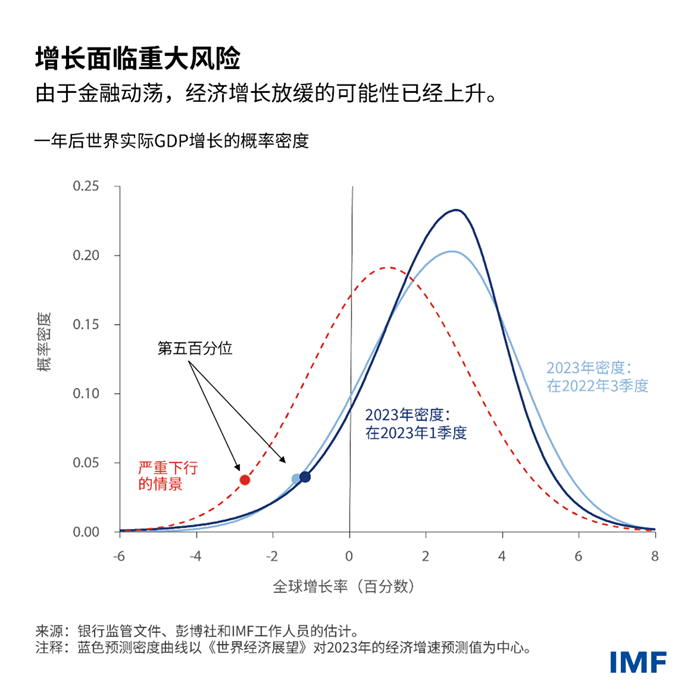

我们的“在险增长”评估指标(用于评估金融动荡对全球经济增长的潜在风险)表明,明年全球产出收缩1.3%的风险约为1/20。如果金融环境持续紧缩,GDP下滑2.8%的可能性也为1/20。这将导致大多数新兴市场企业和主权融资利差扩大,股票价格下跌,货币将贬值。

坚定的政策

政策制定者应果断行动维护信心,以应对高风险金融稳定挑战。

必须立即解决金融监管方面的漏洞,增强国家处置机制和存款保险计划。央行在严峻的危机管理情况下可能需要加大对银行和非银行机构的资金支持。

这些工具将有助于中央银行维持金融稳定,进而使货币政策更专注于实现物价稳定的目标。

当金融部门陷入困境时,可能会对更广泛的经济产生严重影响,这时政策制定者可能需要调整货币政策来支持金融稳定。如果发生上述情况,政策制定者应该明确传达其将在金融压力减轻后尽快将通胀拉回目标水平的坚定决心。

本文作者

Tobias Adrian

国际货币基金组织金融顾问

兼货币和资本市场部主任

更多阅读: