概要

在减碳目标、电动化转型、地缘政治及政策法规的驱动下,全球电池市场势头强劲,需求爆发。短中期而言,中国市场依旧是全球最大市场,但欧洲、北美正紧随其后,且以东南亚为代表的新兴市场也成为全新增长极,全球格局正快速演进。在国内市场,电池需求高增背景之下,厂商正面临多重机遇及挑战。

其一,行业竞争白热化,集中度不断提升,对企业精益化运营及治理能力提出更高要求;

其二,原材料价格波动上涨,主机厂降本诉求提升,电池厂商利润持续承压,开源节流仍是核心议题;

其三,铁锂三元并行发展,钠离子技术正快速孵化,半固态、固态等技术持续迭代。面对行业内卷化现状,动力电池企业亟需持续寻求业务扩张以维持高盈利表现。

本文重点围绕全球锂电池行业趋势及中国市场现状及挑战,提出电池厂商的潜在突围举措:纵向整合及新兴技术布局,试水探索创新业务。电池厂商亟需梳理自身能力禀赋及战略诉求,强化海外业务的治理能力;实现保供、降本,提高整个价值链的透明度并增强竞争力;在布局新技术方面,以内化、战略投资等多种方式把握新兴技术趋势,实现前瞻占位、弯道超车;在考量新技术布局时,制定优先级及相应的产品导入策略;在试水创新业务时,明晰潜在价值及实施路径。

全球电池市场爆发,新兴市场崛起

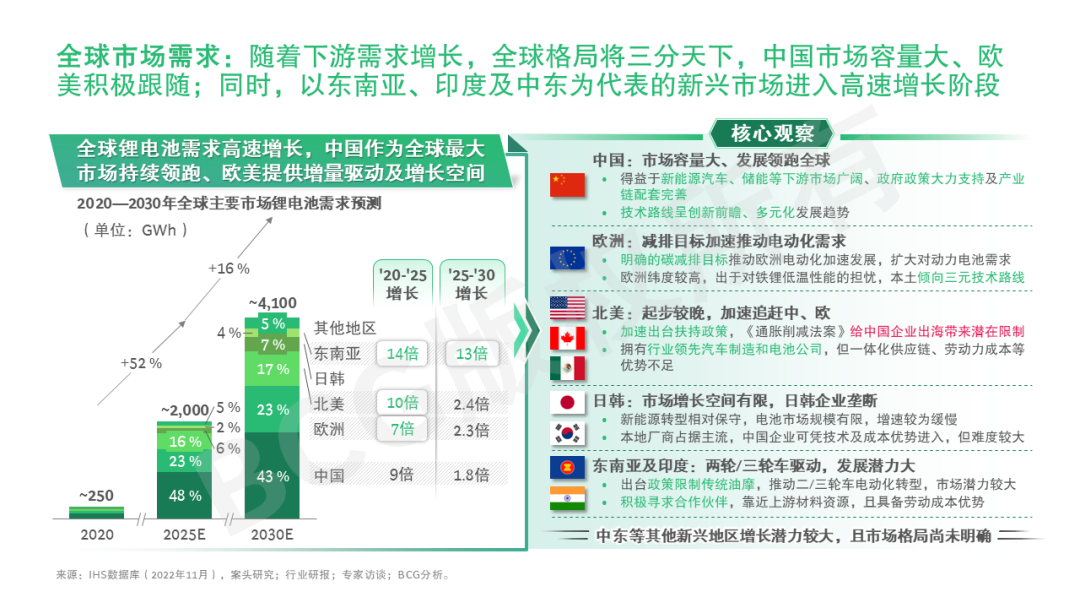

预计至2030年,全球锂电池市场将以约25%的年增速高速扩张,市场规模将达近4 TWh。中国继续领跑全球市场,欧美市场正积极跟随,将三分天下。同时,东南亚、印度等全新增长极正在涌现。

中国:得益于新能源汽车、储能等下游场景需求高位增长、政策向好及产业链配套成熟,市场容量最大,继续领跑全球,占据约40%—50%的需求;同时,市场高度持续提升,技术路线创新前瞻、多元化演进;

欧洲:减碳目标明晰且激进,受地缘政治局势影响,能源独立的目标愈加明确,进一步推进电动化转型,扩大电池需求,预期未来市场规模将占全球约20%—25%;现阶段市场较为分散,全球头部厂商及本地初创企业均积极规划产能,以快速抢占市场,实现先发优势;

北美:电池需求强劲增长,2022年通胀消减法案(IRA)出台,推动新能源产业链加速回流;当前市场由日韩系厂商主导,且呈分散化趋势。“排除实体”条款对中国动力电池及电池材料企业出海美国构成限制,进入美国市场难度较大;

日韩:本土市场容量相对有限,仅占全球规模的10%左右,高度依赖出口及海外市场;本地厂商占据市场绝对主流,国内厂商可思考通过技术、供应链等层面的合作,发挥韩国、日本企业与本土车企的联系,以实现“借船出海”合作关系的建立;

东南亚及印度:正积极搭建新能源产业能力,以此带动区域产业经济发展;二轮/三轮车将率先启动新能源转型,电动车紧随其后,电池需求爆发,预期全球市场份额可达5%左右。格局尚未明确,由于拥有上游材料资源、供应链及成本等优势,全球主流厂商正纷纷通过本地建厂或投资等方式布局,展开深度合作;

其他新兴市场(如中东、土耳其):市场刚刚起步,在中东等区域,储能电池需求更为明确,整体市场增长潜力大;格局未定,但存在政局不稳定、经济增长有限等潜在风险,需谨慎对待。

中国市场需求强劲,电池厂商盈利承压

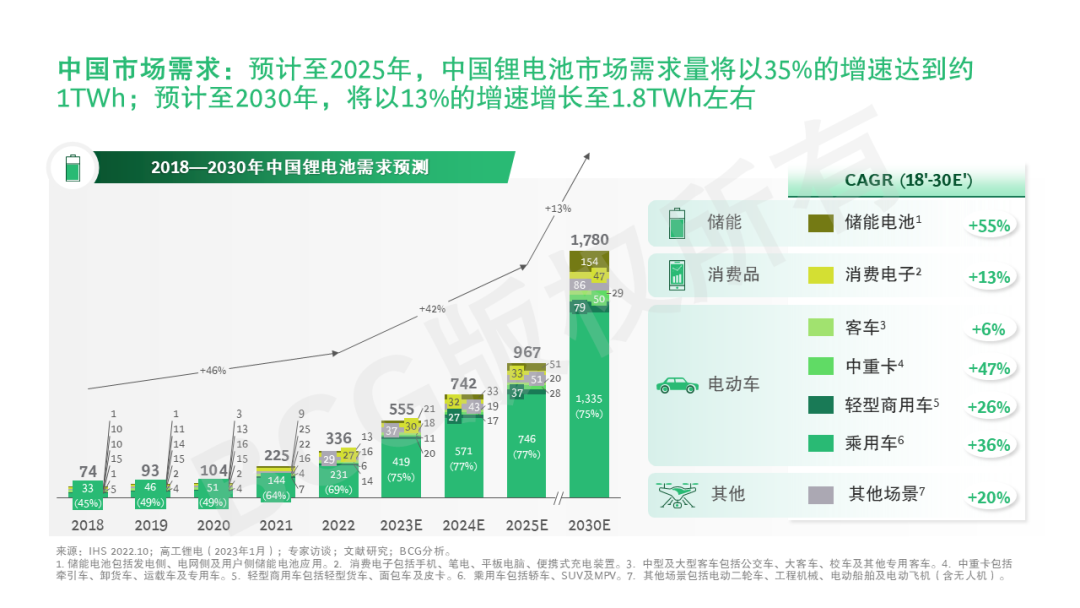

在双碳目标之下,中国锂电池市场需求量持续增长,预计至2025年,市场规模将达近1TWh,至2030年,规模可达约2TWh。然而,在需求爆发的同时,动力电池行业面临多重挑战。

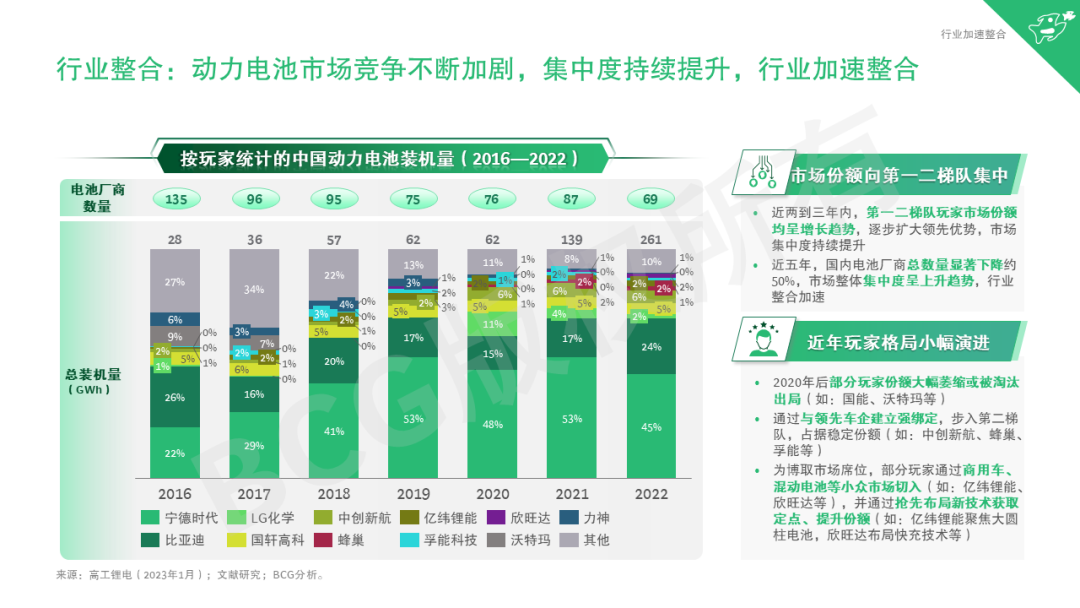

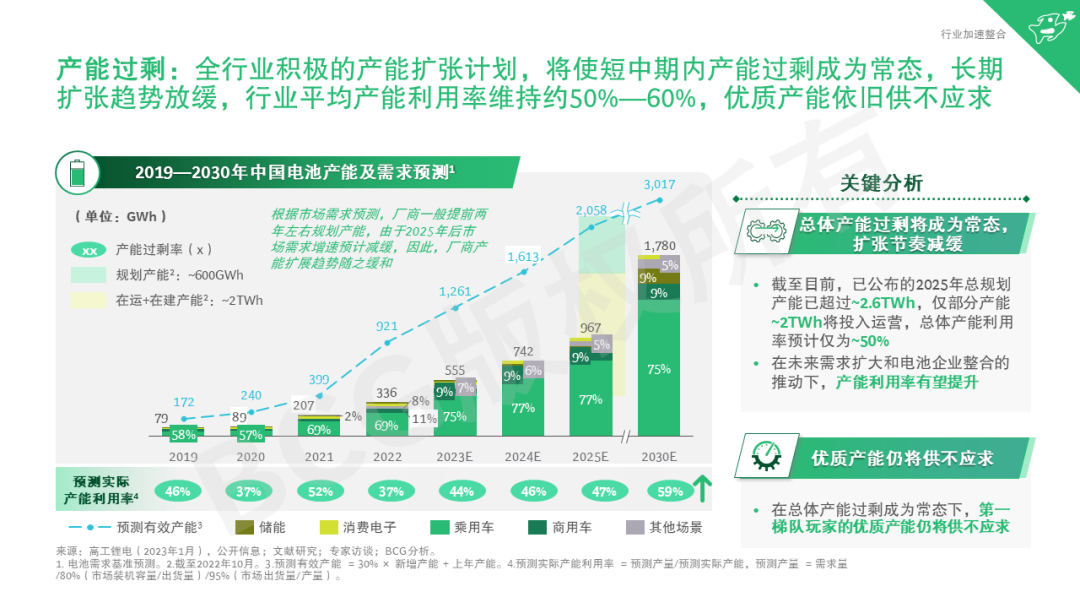

竞争加剧,集中度不断提升:市场持续向第一二梯队玩家集中,已占据约90%的市场份额。同时,近一半电池厂商已被淘汰退市,行业加速整合。全行业积极的产能扩张计划,将使短中期内产能过剩成为常态。由于2025年后市场需求增速趋缓,产能扩张节奏正放缓,行业平均产能利用率将继续维持约50%—60%,但优质产能依旧供不应求。

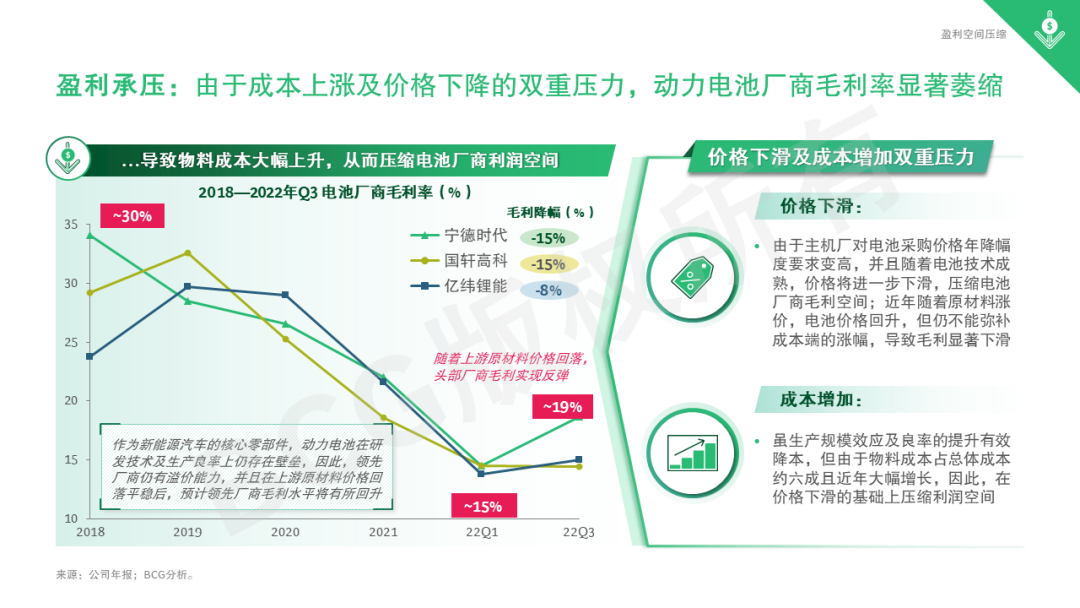

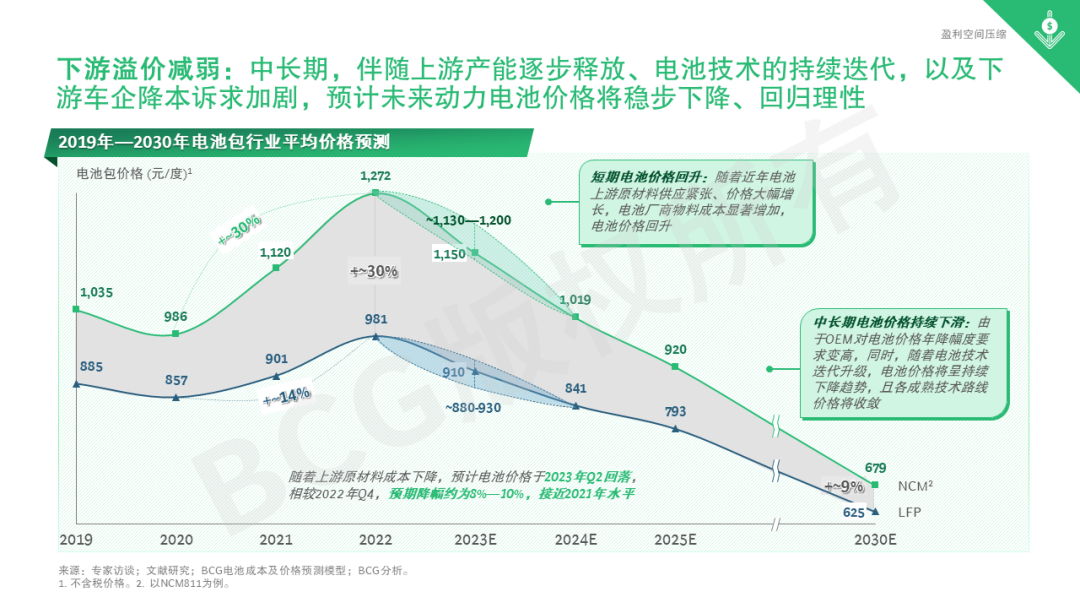

成本+溢价,利润双重承压:主流厂商盈利下滑。一方面,锂、镍、钴、铜等金属价格波动上涨,处于高位,电池厂商成本压力较大;另一方面,车企对电池采购价格降幅要求变高,成本压力转移至上游电池厂商,对电池厂商的盈利提出压力;随着电芯技术及模组封装制造工艺的技术迭代和成熟,预期电池价格将持续下滑。领先厂商仍具备较强的溢价能力,拥有较强的成本传递能力,伴随原材料价格回落及自身的资源布局,领先厂商盈利水平将有所回升。

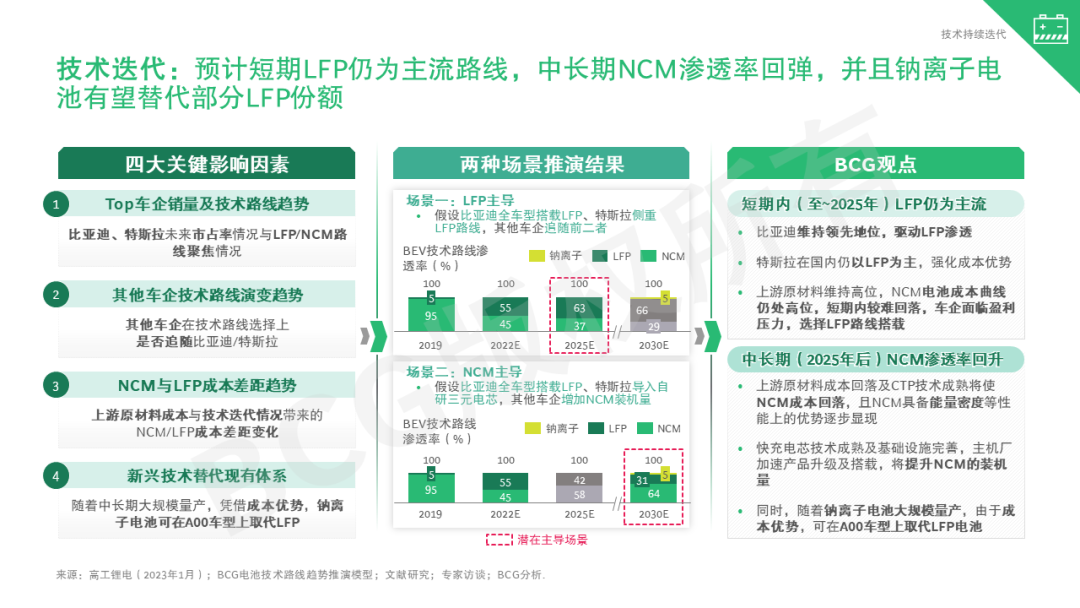

技术迭代更替,布局侧重亟待考量:凭借成本优势及下游需求,LFP电池市占率首次超过NCM路线,成为国内纯电市场主流化学体系。预计短期内,受下游市场需求、成本优势的驱动,LFP仍为主流路线;中长期,随着原材料成本回落、电池技术成熟及快充超充诉求的增加,NCM在能量密度、快充等方面的性能优势将更为突显,渗透率将回弹;同时,预期钠离子电池将凭借潜在的成本优势,在产业链布局完备后,有望大规模量产,并在A00车型上取代部分LFP电池。电池厂商需积极考量未来技术趋势,合理布局技术路线及相应资源投入,以充分把握技术演进带来的新机会、规避潜在的技术演进及换道风险。

面对行业竞争加剧、盈利承压、技术迭代等挑战,电池企业亟需保持求变求新态度,重点聚焦垂直整合资源及布局新技术,并试水探索创新业务,以积极应战。

垂直资源整合,保供降本

为稳定供应、优化成本及掌控核心技术,新能源产业链上各类企业均在提速纵向整合,一体化、多元化经营渐成趋势。

整车企业:由于动力电池占整车成本的40%左右,且为新能源汽车性能差异化的关键,因此,主流车企均通过自研自产、战略投资、合资建厂、财务投资等多元方式布局,以掌控技术、强化成本竞争力。例如:特斯拉通过内化4680电池,进一步节降整车成本达10%—15%,持续提高价格竞争力。

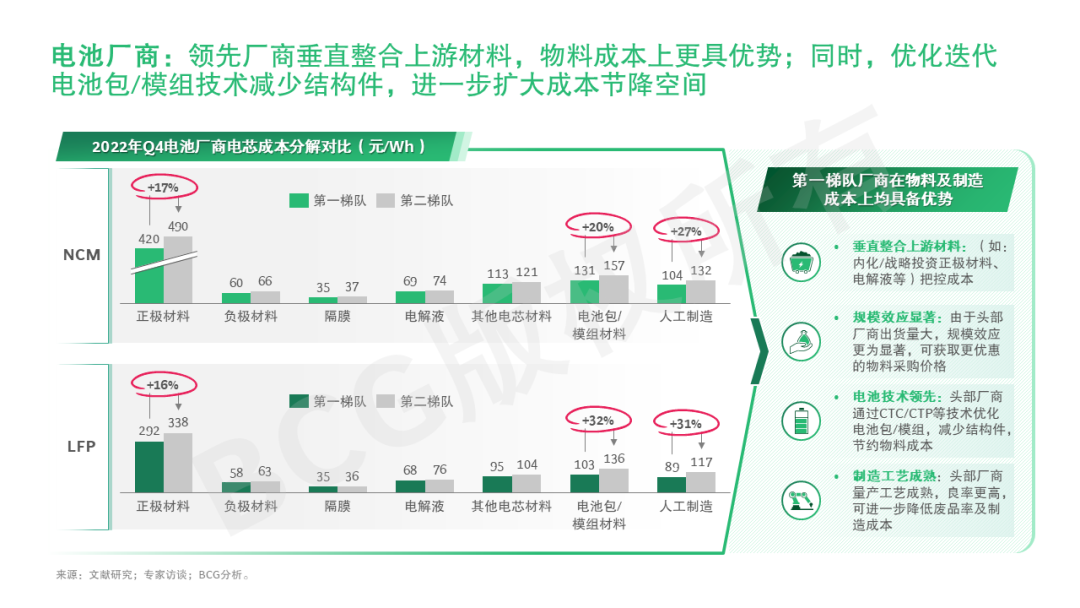

电池厂商:全球领先电池厂商在努力强化成本竞争力。例如:部分头部厂商正深度内化正极材料,几近自供,可降本约15%—20%。同时,通过领先的电池包/模组技术和成熟稳定的制造工艺,进一步扩大成本优势。

布局新兴技术,弯道超车

传统电池技术在电芯材料及电池结构上持续迭代优化,例如:高镍、高锰电池、4680大圆柱电池、CTP/CTC技术;同时,行业积极布局半固态、固态电池,以追求能量密度提升,但研发及量产瓶颈难以攻克;此外,厂商正另辟蹊径,加速快充/超充技术、钠离子电池布局,成为新的技术及资本投入方向。

快充/超充电池:在终端消费者对补能效率及主机厂搭载高压平台的双重需求下,快充超充电池技术快速发展。由于高成本、高压平台及生态成熟等限制,预计至2025年,超充仍为小众技术,至2030年将演进为主流技术。主流电池厂商普遍看好快充和超充方向,积极规划产能,至2025年,行业超过30%的产能可规划为生产快充超充电池。

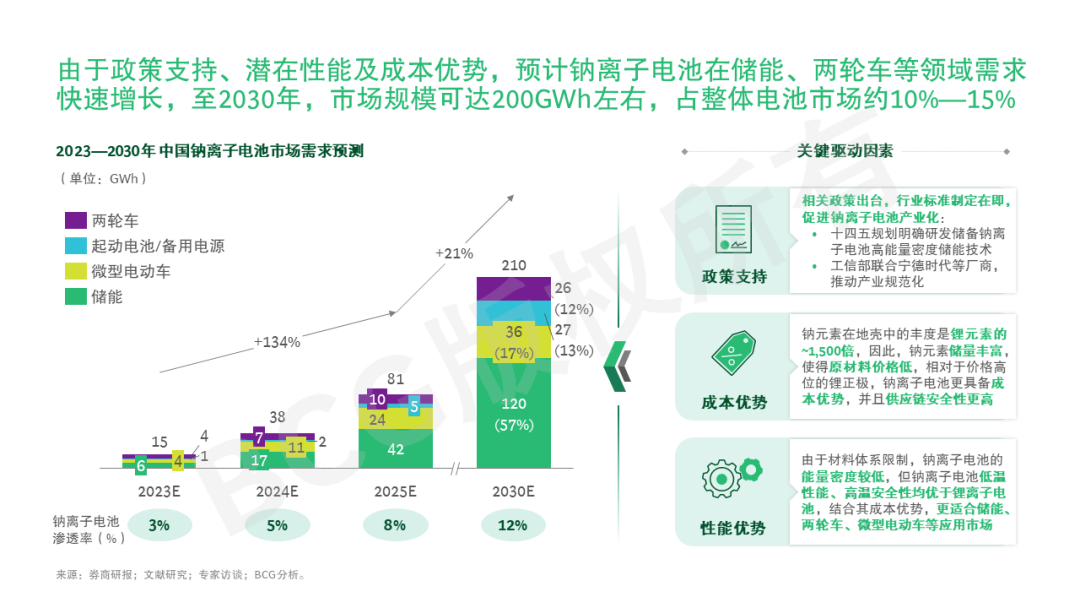

钠离子电池:考虑到钠元素在地壳中的丰度是锂元素的约1,500倍,储量丰富,更具备成本优势,量产后钠离子电池成本可比磷酸铁锂电池低约30%。同时,鉴于锂离子电池的低温性能及安全性,虽电池能量密度有限,但更适合储能、两轮车、备用电源及微型电动车等应用场景。预计至2030年,市场规模可达近200 GWh,渗透率约10%。传统锂电厂商、钠离子电池初创企业、材料厂商及跨界企业纷纷入局。其中,锂电池厂商可直接切换产线,具备生产优势;初创企业研发技术上具备先发优势,保持领先身位,预计2023年该技术将可逐步实现量产。伴随钠离子产业链的逐步建立及成熟,其成本优势也将在未来快速释放。考虑到全行业当下整体产能规划依旧过剩,未来面临潜在整合,具备量产经验及成本优势的玩家将有望在该技术路线上胜出。

结语

中国依旧是全球锂电池最大市场,但欧美、东南亚正成为全新增长极。在国内市场竞争白热化、厂商盈利承压的环境下,电池企业均在持续寻求业务扩张机会。电池厂商需培养更强的海外市场洞察、政策法规应对及国际业务治理能力。在布局新技术时,需明确投入的侧重及优先级,研判潜在应用市场及其特征,以此指导产品设计及市场导入节奏。在试水创新业务时,基于自身现状及未来战略方向,需明晰创新业务为企业带来的价值,在品牌、营销、销售、售后服务模式上革新迭代,并完善人才、组织及流程体系以支撑变革。

来自:

更多阅读: