Meta反攻TikTok,Reels正在抢夺短视频竞争对手的份额?

2022年3季度Meta的财报四面楚歌,但让扎哥聊以自慰的是,在历经两年的打磨后,Reels似乎可以抢别家短视频的饭碗了。

因此,扎哥在Meta的财报中说道:“ 在Facebook和Instagram上Reels每天有超过1400亿次的播放量,比6个月前增长50%。Reels增加了我们APP的使用时长,趋势看起来很不错,我们相信取得了TikTok等竞争对手的时长份额。”

那么Reels到底有没有在抢别人的份额呢?海外短视频的竞争最终将会如何走向呢?我们暂且不回答这个问题,而是先来回顾下一路走来,Meta是如何忽视竞争,然后又如何靠重金收购和平台嫁接建立防守和壁垒的。

2012年买下了图片社交网站Instagram,构筑图片社交帝国

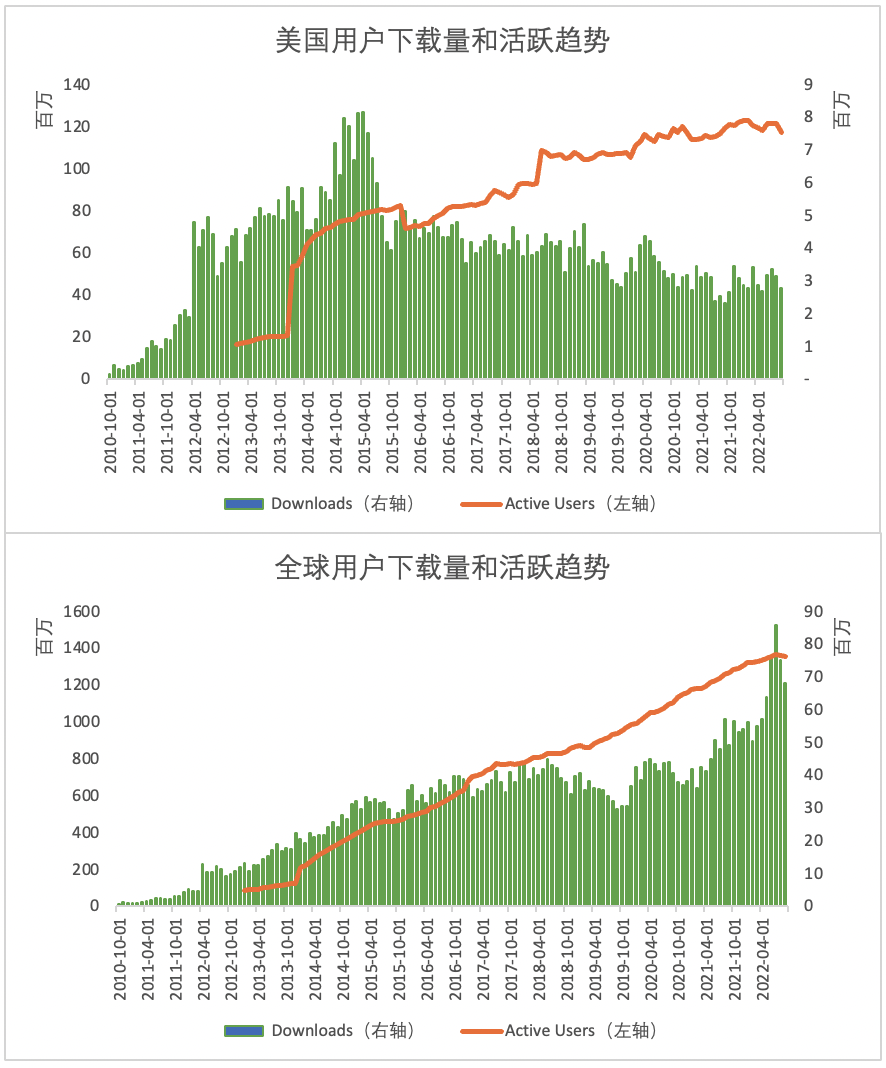

2012年10月,Facebook(现在改名为Meta)完成对Instagram收购时,智能手机互联网才刚兴起不久。当时智能手机的普及、摄镜头的改进带来了图片分享和移动社交浪潮。看到增长势头迅猛的Instagram,感到威胁的扎哥,果断以7.15亿美金的高价买下了发展初期的Instagram。

Meta对Instagram及其后的一系列大手笔收购都是成功了,这些被并购业务后来的发展也验证了扎哥花大价钱买的时候,都是真爱,而且也验证了其眼光不俗。

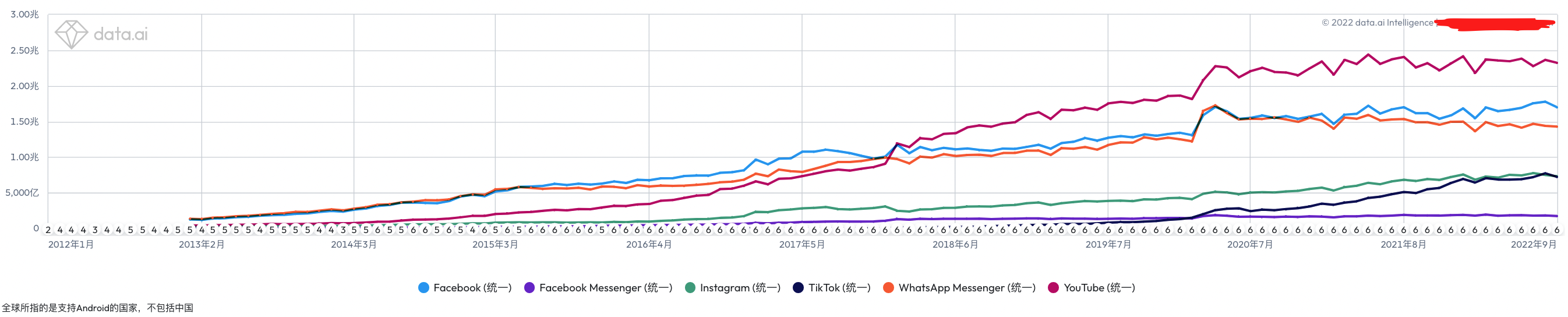

从Instagram后来的发展可以看到,在Meta要钱给钱,要人给人,要战略有战略的支持下,Intagram迈入了10亿+活跃的殿堂级应用,其月度活跃用户数接近14亿(也有媒体报道说月活超过了20亿人)。

Instagram发展的早中期,扎哥也很好留住了创始团队,其两大创始人直至2018年才离职,而当时原创团队离职的原因多半和Instagram陷入增长困境,押注竖屏长视频IGTV战略失误,在扎哥看来已经跟不上时代不无关系。

2013-2016年:Snapchat崛起,Meta忙于打造移动消息应用帝国无暇顾及

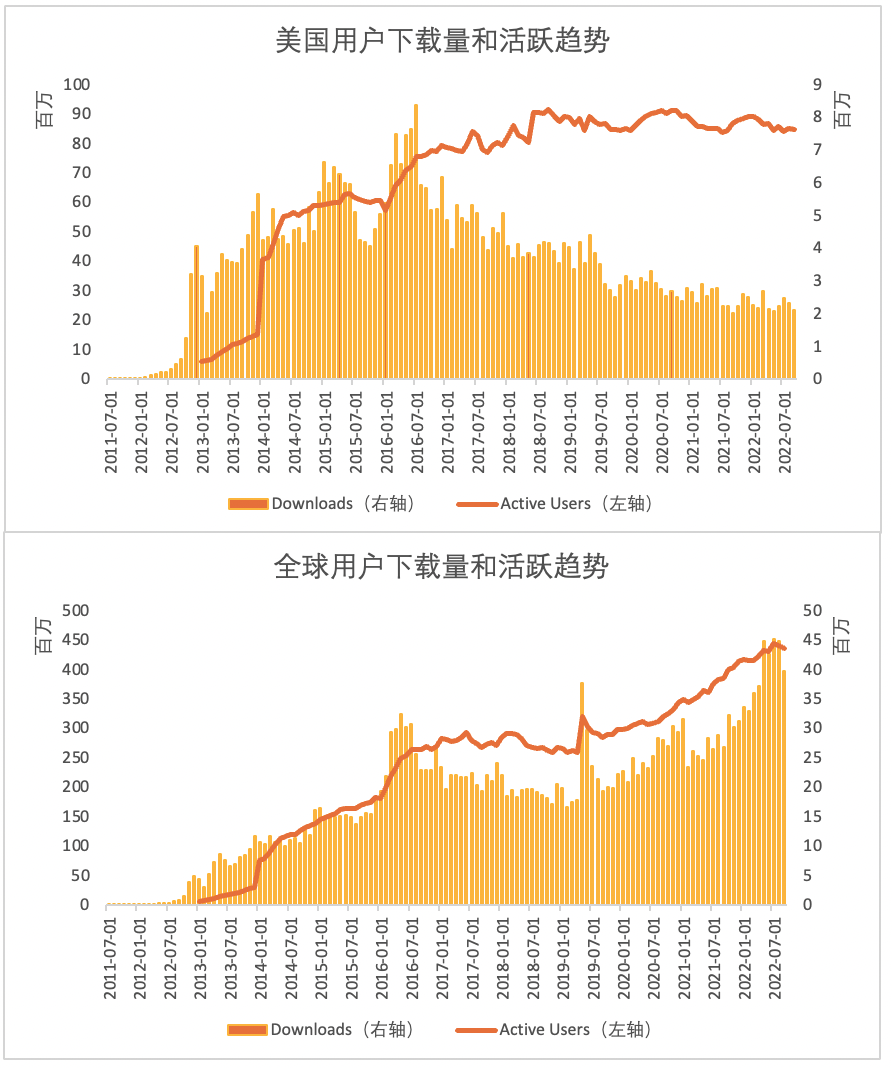

就在Meta收购完Instagram不久后的2012年底,Snap旗下的Snapchat凭借着阅后即焚和AI滤镜的有趣玩法,获得了火箭式的增长,其快速增长趋势一直延续至2016年。

当时Snapchat用户增长极为迅猛,并且吸引了非常多的年轻人在使用,而且也早在2013年就拿到了腾讯的投资,被坊间称为Facebook杀手。但Meta在3-4年后2016年才开始重视并嫁接Snapchat的功能,其原因无非三点,看不见,看不清,忙其他。

当时扎哥和Meta确实在忙其他,那就是移动即时通信领域。那是手机互联网方兴未艾,并起了很多即时通信工具。Meta自家脱胎于Facebook的Messenger消息应用疲于应战,看起来要输掉很大一部分市场。

【尽管Messenger的前身Facebook Chat在2008年就推出,但只是内嵌在Facebook里面的私信服务,直到2011年才以独立移动应用的面目出现,并于2015年4月才将功能从Facebook这款应用中分离。】

当时一款名为Whatsapp的移动消息应用增长最为迅猛,深知打不过的扎哥再一次出手大方买了它。2014 年 2 月,Facebook 正式宣布收购 WhatsApp,收购金额高达 190 亿美金,这个金额在当时谁都无法拒绝。

迎娶了Whatsapp的扎哥向世界证明了其眼光和这又是一场真爱,今天Whatsapp的日活用户已经超过20亿人,而其原配FB Messenger日活用户也超过了10亿人。

2016-2019年,忙完移动消息应用战场后,开始全面Copy Stories,挤压Snapchat

时间来到2016年8月,此时距离Snap的快速增长已有3-4年,抽身出来的Meta开始高调地复制 Stories(快拍)这种玩法,扎哥打的旗号是AR是移动互联网的未来,并搞出了一堆AR滤镜。

当时Instagram、Facebook、Whatsapp这三大平台已经初具规模,因此Meta暴击Snap的战略是平台嫁接战略,AR+Stories的玩法先被搬到了Instagram上面,并于2017年推广至Facebook应用上。

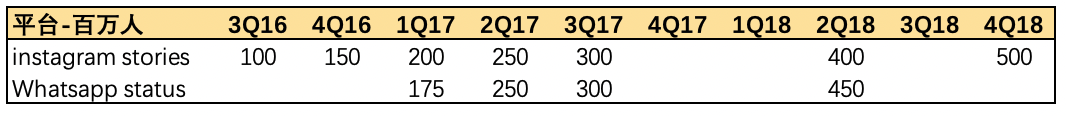

凭借着旗下三大社交平台的庞大用户基数,Stories在用户中的渗透非常迅速。3Q16在Ins上的日活就超过了1亿人,并于4Q16达到1.5亿。到2019年1季度时,使用Stories的人数已经占Facebook 和 Messenger, Instagram, WhatsApp平台一半以上。

2018年初剑桥分析丑闻发酵,扎哥被国会请去喝茶,随后公司的注意力不得不放在平台的内容审核、用户数据隐私和安全方面,在将近18个月的时间里面,没有咋搞新功能。直到2019年公司才重新将注意力放在新的产品和体验上。

2017年开始,字节跳动大力出奇迹下TikTok的强势崛起

全面Copy Stories的战略压缩了Snap的成长空间,但在搞这场战争同时,新竞争对手TikTok正在崛起,并在疫情期间成为Meta必须要下手的“敌人”。

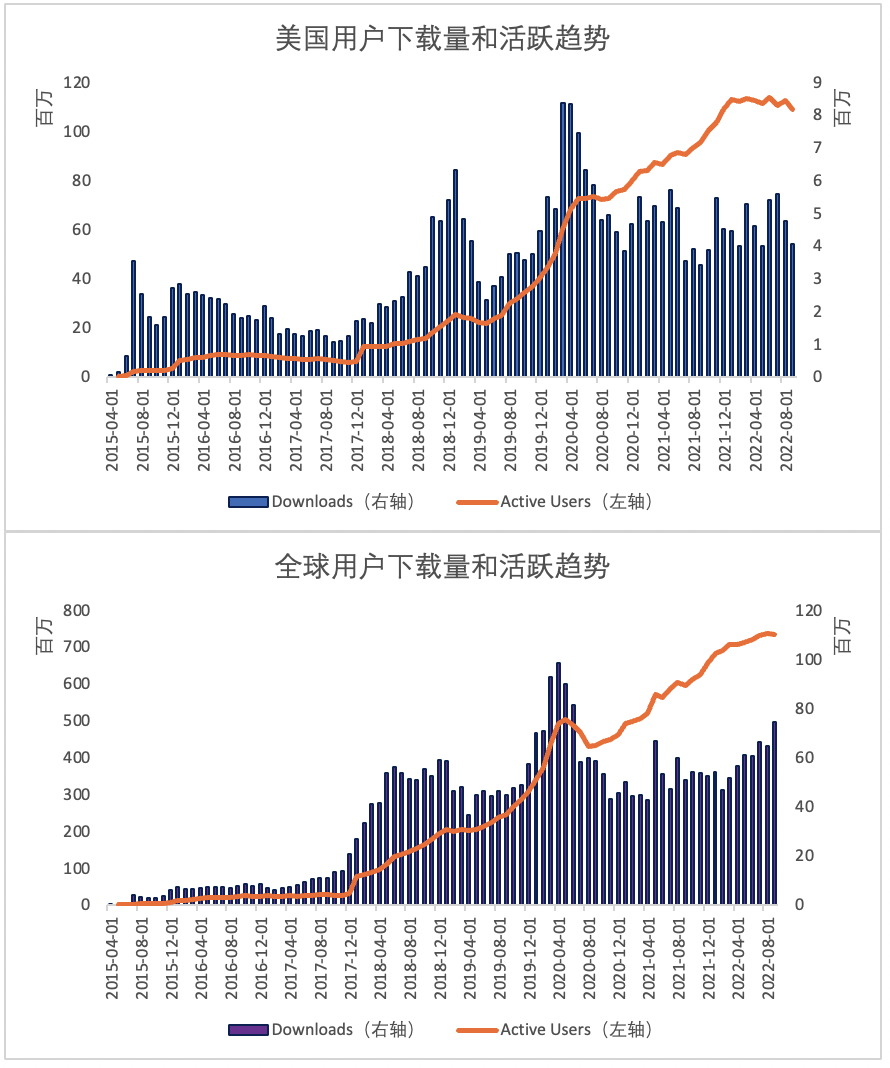

【海外TT的前身可以追溯到2014年上线的Musical.ly,该产品上线后火过一阵子,但因为缺乏资源并没有成为国民级的应用。2017年8月,TikTok在150多个国家和地区同时上线。2017年11月,字节也收购音乐视频分享和互动社交应用//Musical.ly。2018年8月,Musical.lyAPP停止使用,其用户、数据等一切资源、资产并入TikTok。收购//Musical.ly时,//Musical.ly已经在海外运营6年,拥有海外用户2.3亿,月度活跃用户近7000万,而当时TikTok也才刚刚上线三个月】

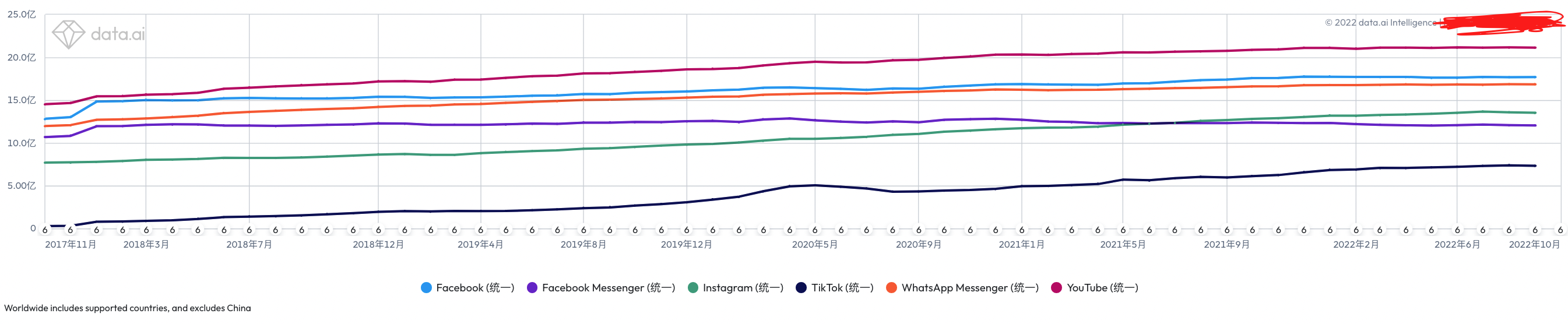

下图可以看到TT海外的两个阶段,分界点大概在2017年收购时,收购前是猥琐发育缓慢潜行,收购后是火箭上升。这与字节大力出奇迹不无关系,在中国市场验证了成功模式后,字节凭借经验、技术、资源和人才等优势快速推动TT在海外的增长。2020年因为遭受印度的封禁,TT的用户略有波动,但挡不住其在全球市场的崛起。

TikTok受到了命运眷顾,当TT从2017年开始快速增长时,2018年Meta却正在焦头烂额地应对剑桥分析带来的危机,使得其直到2018年年底,才推出独立的短视频应用Lasso应战,但从这款应用的动作看,扎哥当时并没有调动公司的资源全力以赴,于是这款应用在2020年7月低调关闭。

随后是2020年年初,疫情在海外爆发,Meta也将注意力放在员工安全、居家办公和扶持平台广告主方面。疫情的爆发无疑拖累了Meta和TT打仗的部署,所以直到2020年8月份,Meta才正式在Instagram上面推出Reels这个沉浸式短视频功能,并于3季度正式推向全球50多个市场。

4Q20,Meta推出的平民版的VR头显Quest2大卖,兴奋过头的扎哥在2Q21年的财报上大吹大擂VR和元宇宙的美妙前景,并于2021年10月宣布公司从Facebook改名为Meta。

在对元宇宙前景感到莫名兴奋的同时,Meta对Reels的重视并没有减少。扎哥在2Q21的财报上表示:“视频占Facebook一半的使用时长,而Reels是Instagram互动量增加的最大因素”。当时Reels也已覆盖100个国家,公司开始不忌讳提到TikTok是其面临的最牛逼的竞争对手。

1Q22 Reels占到Instagram使用时长的20%,Facebook上一半的使用时间来自视频,Reels在Facebook上增长非常之快。

2Q22用户在Facebook和instagram上使用Reel的时长增加了30%。在Instagram上,分享到消息里面的内容中,Reels占到了一半。Reels广告的年化收入也达到了10亿美元。

3Q22,扎哥在Meta的财报中说道:“ 每天在Facebook和Instagram上有超过1400亿次的播放量,比6个月前增长50%,Reel增加了我们APP的使用时长,趋势看起来很不错,我们相信取得了TikTok等竞争对手的时间份额。”

除了用户端的喜人数据外,Reels当季度贡献的广告年化收入为30亿美元,尽管因为发展Reels带来对季度收入的负面影响仍有5亿美元,公司认为将在12-18月中,商业化程度跟上Stories和Feeds。

问题来了:Reels真的压制了TikTok了吗?

我们从用户数看,进入2022年TikTok的用户数增速是有所放缓,已经没有了过去那般气势如虹的增长,估计跟字节在经济环境不好的背景后,主动调整节奏有关系,其中有多少是Meta推出Reels的压制带来的并不好说。另外顺便提一嘴,Google旗下的Youtube也在主APP上嫁接了短视频Shorts的功能,成为杀时间的新功能。

短视频是用户的时间黑洞,从使用时长看,TikTok的使用时间已经可以和Instagram媲美,当然最近的总时长增速也放缓下来。鉴于Ins的用户数比TT要多,可以看出TT的用户显然是更加沉醉于短视频本身。

从数据上看,TT的用户和使用时长是放缓了,但无法推知的是这是暂时还是就这样被Meta的全家桶压制了。从Meta的短视频战略看,扎哥组织的针对TT的围剿策略在一定程度上是有效的,这些策略包括:

平台嫁接策略:这个策略之前和Snapchat打仗时就用过,并且帮助Meta打赢了。目前Reels全面嫁接到了旗下三大社交平台上,凭借着社交的飞轮加持,Reels功能很快渗透到社交平台的用户中。Meta披露短视频贡献了主要的使用时长增长,这说明平台上还是有不少用户被吸引过去看短视频了,当这些用户的需求在这里被满足了,TikTok再去抢就比较难了。

社交还是内容?Meta不再摇摆:2017年-2018年Meta纠结于社交和内容何者重要,最终站队了社交,因为调查得出的结论是有意义的社交连接增强人们的幸福感,消极地消费内容则不能,于是当时Meta的重点在于打造有意义的群组,一起看视频这类看起来可以构建连接的服务,并清理了平台上受用户欢迎,但不合社交的视频内容。当Meta回头神来打造Reels这个纯内容产品时,扎哥有没有感到跟当年的认知非常打脸呢?

【3Q17的扎哥:“But too often right now, watching a video is just a passive consumption experience.Time spent is not a goal by itself. We want the time people spend on Facebook to encourage meaningful social interaction.”

2Q22的扎哥:“In Instagram, we see the Reels makes up more than half of content reshared into messages. So our strategy isn’t about public versus social content and interaction. It’s really about enabling a flywheel that compounds both.”】

也就是说Meta不再分什么是公开内容,什么是社交内容和互动了,而是将社交当作内容产品增长的飞轮来使用。用中国这边的话说这很类似视频号,公域+私域结合,双轮驱动增长。

沉浸式+AI:最近几个财报,Meta强调了对AI的投资,无疑是看到了AI在沉浸式短视频中发挥的威力,而这也是抖音和TikTok的制胜法宝,Meta是个好的徒弟。另外Reels上来就是全屏的沉浸式,这无疑也是Meta对自家社交应用的颠覆和重生,可以认为沉浸式+AI是短视频成为时间黑洞的鸟之双翼,缺一不可。

创作者:当然Meta也没有忘记创作者,包括工具、玩法、运营和商业化激励,一个都没有拉下。

从以上数据和分析看,Meta压制TikTok显然是起到了一定的效果,但TT不是Snapchat,相比之前的Snapchat,TT最大的优势是通过闪电战建立了足够的规模用户。

闪电战之所以成功在TT这边来说是因为母公司字节打法娴熟而且有钱也敢砸。在短短的时间窗口里,TT野蛮成长的速度远超过当时的Snapchat,当Meta回头神来应战时,TT已经拥有了不小的规模,TT这些用户是Meta无法抢走的。考虑到海外互联网的发展程度,TT还是有新增用户可以去继续渗透的。另外TT作为独立的短视频应用,在建立用户认知和心智上具备独特的优势,这也使得其在竞争核心用户时拥有独特的优势。

Meta对短视频建立了自己的成功防护,但下一个威胁将来自何方?想来这是扎哥最关心的问题,是AR/VR元宇宙?Roblox?还是什么呢?

更多阅读: