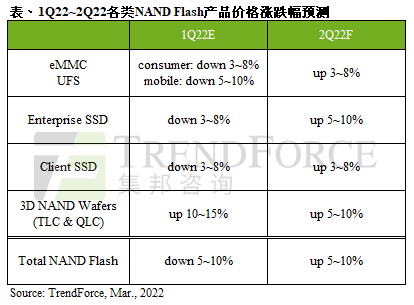

据TrendForce集邦咨询研究显示,由于买卖双方库存略偏高,再加上PC、笔电、智能手机等受近期俄乌冲突和高通膨影响,需求面持续转弱,但在铠侠(Kioxia)与西部数据(WDC)原料污染事件影响下,整体供给明显下修,成为第二季NAND Flash价格翻涨5~10%的关键。

Client SSD方面,受俄乌冲突影响,引发PC OEM对第二季的订单采保守备货策略,且可能持续影响下半年旺季订单情形,进而下修今年的出货目标。而SSD产出今年正式走出半导体晶圆吃紧阴霾,随着铠侠产能陆续在5月恢复供应SSD产品,原厂产能仍大致满足客户需求下,采取较积极定价策略,预估第二季价格涨幅将较原先预期收敛至3~8%。

Enterprise SSD方面,随着服务器及超大规模(Hyperscale)数据中心采购容量及订单增加,但铠侠与西部数据的Enterprise SSD产品出货受污染事件而导致交期延长,而客户早在第一时间转向三星(Samsung)及Solidigm寻求供应,PCIe 4.0产品供应受限,故原厂采取强硬议价的态势,推动第二季Enterprise SSD价格上涨5~10%。

eMMC部分,包含电视、Chromebook及平板等消费性产品需求持续疲弱,使得中低容量的eMMC产品需求保持低档。尽管主要供给低容量的2D NAND产出并未受到原料污染影响,但仍改变了整体市场议价氛围,再加上供货商缓步减少2D产能的规划未变,故供货商为维持获利也欲调涨容量相对较低的eMMC产品价格,预估第二季eMMC合约价上涨3~8%。

UFS部分,受俄乌冲突、高通膨等冲击,影响最主要的应用如智能手机需求疲弱。同样受原物料污染影响,3D NAND的总产出明显下修,对于采用容量较大、使用层数较高的UFS产品供给下修程度远比需求面更显著,预估第二季UFS价格仍会上涨约3~8%。NAND Flash wafer部分,尽管U盘、闪存卡在内的产品需求疲弱,但该类产品供给的优先级本就较低,故原料污染严重影响NAND Flash wafer供给,预估第二季价格将上涨5~10%。

更多阅读: