随着人们生活水平不断提高,航空出行已成为一种非常普及的运输方式,经济发展和城市化的推进使得每年航空旅客运输量大幅提升,航空出行成为人们中远程出行的首选。然而,2020 年疫情爆发使全国航空客运市场受到冲击,全年国内需求侧市场规模减半,地区疫情反复导致市场波动性变化明显。随着第三季度跨省旅游开放,航空客运市场逐渐复苏,呈现阶梯上升趋势。在疫情常态化的双循环格局背景下,国内出游市场红利加速释放,已形成以国内市场为主的、国内国外相互促进的新航空运输发展格局。此次报告发布均为国内市场恢复情况,不包含港澳台及国际客运数据。

一、国内航空客运市场整体情况

(一)民航客运规模现状

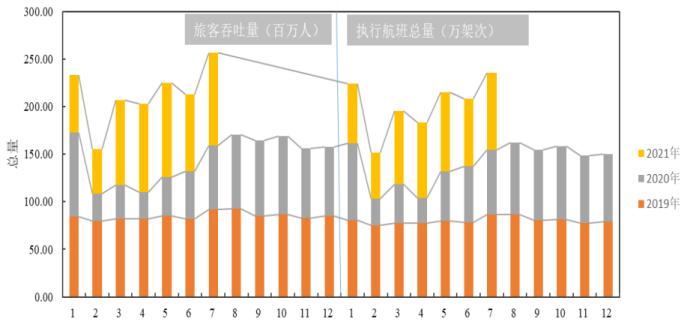

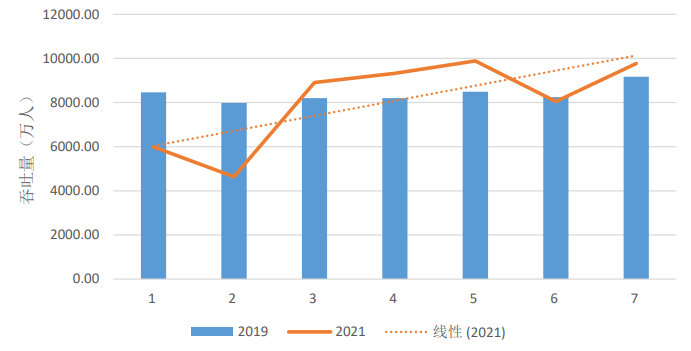

2020 年新冠疫情影响下,全年国内机场旅客吞吐量累计 7.23 亿人次,比 2019 年同期下降 41.1%,航班执飞总量 724.22 万架次,同比下降 32.6%。全国客运市场从 2020 年第四季度逐渐回升。2021 年 1-7 月,全国机场旅客吞吐量总体恢复至 19 年同期的 96.4%,航班执飞总量恢复至 90.4%,三月以来保持高位增长,超过疫前同期水平。国内旅游大循环促进国内航空市场快速回暖。

图 1 2019-2021 年国际机场旅客吞吐量和执行航班总

(数据来源:经 OAG 数据计算)

(二)区域市场恢复呈现东快西缓态势

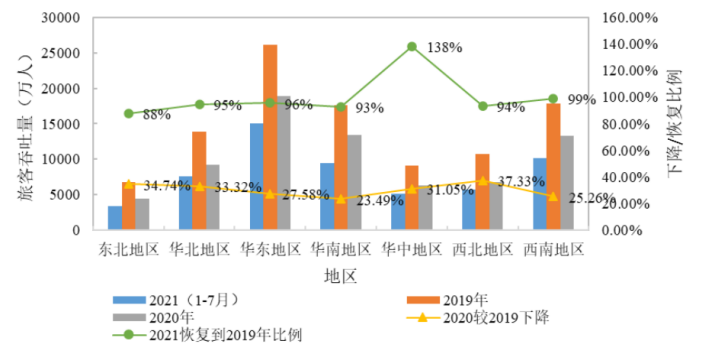

2020 年各地区国内旅客吞吐量较 2019 年平均下降 30.24%,其中西北地区降幅最大,达 37.33%。2021 年 1-7 月,各地区旅客吞吐量基本恢复到 2019 年同期的 90% 以上,华中地区恢复情况相对乐观,超过 2019 年同期的 38%。2021 年各地区机场旅客吞吐量排名为:华东 > 西南 > 华南 > 西北 > 华中 > 东北。

图 2 2019-2021 年各地区旅客吞吐量变化

(数据来源:经 OAG 数据计算)

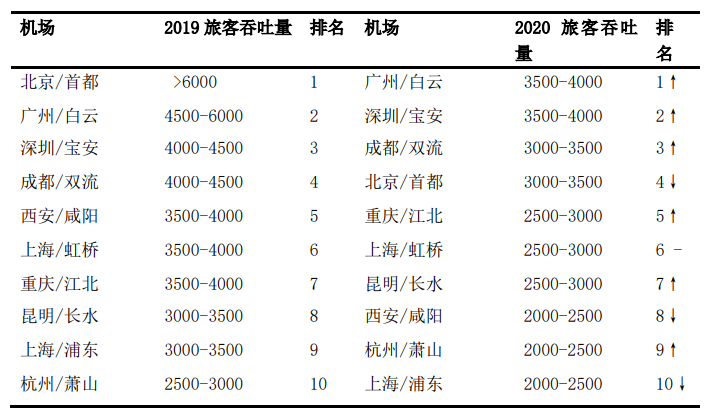

(三)全国主要城市市场恢复情况

2021 年,我国民用机场 235 个,2021 年 1-7 月,旅客吞吐量 1000 万以上的机场有 18 个,完成 7 月旅客吞吐量的 55.38%,北京、上海、广州机场旅客吞吐量占总量的 24.9%。对比 2019 和 2020 年机场旅客吞吐量,排名前十的机场未发生变化,仅在名次上略有增减。其中北京名次下滑 3 位,深圳升至第二位,进一步缩小了与广州白云机场的差距,粤港澳大湾区机场位于前两位,市场潜力较大。湖北受疫情影响,下降至 23 位。

(数据来源:OAG 数据)

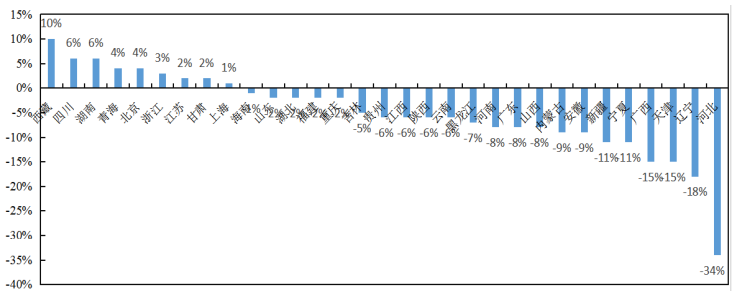

目前,全国旅客吞吐量平均恢复率为 95.14%,和疫前同期相比,大部分省市均未恢复到疫情水平,现共有 9 个省市、自治区恢复甚至超过疫前同期水平,西南地区恢复程度较好,华北市场恢复相对较慢。

图 3 2021 年较 2019 年各省恢复率(数据来源:经 OAG 数据计算)

(四)市场恢复时间

1、湖北省受疫情影响严重,恢复时间约为阶段性疫情结束后 6 个月左右

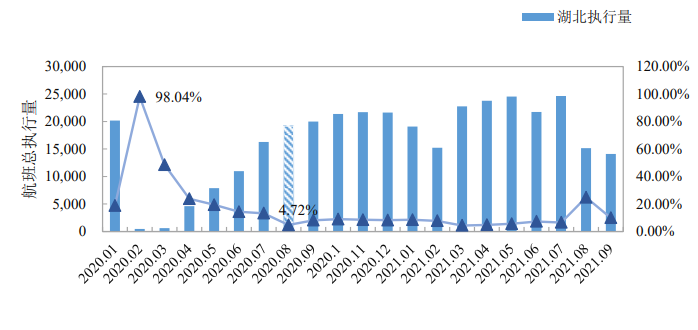

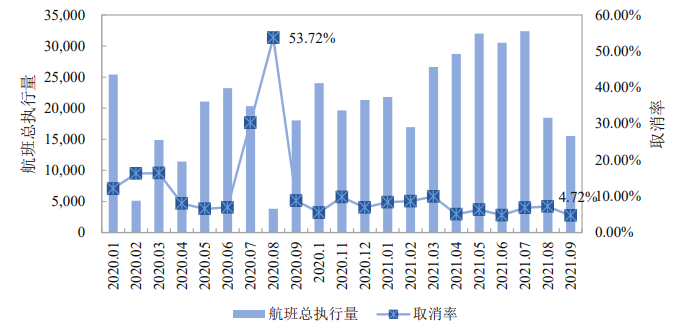

从市场恢复时间来看,2020 年 1 月底武汉封城,全国进入战时状态,各类旅游活动全面停止,航班大面积取消。2 月份湖北省航班取消率达 98.04%,执飞航班量较同期下降 97.9%。3 月开始缓慢恢复,到 8 月恢复至 2019 年同期的 78.8%,取消率降至 4.72%。总体恢复时间为 6 个月。

图 4 2020-2021 年湖北省航班执行总量与取消率(数据来源:经 OAG 数据计算)

2、零星多点疫情恢复时间总体跟随疫情波动,恢复时间不超过阶段性疫情结束后的 1 个月

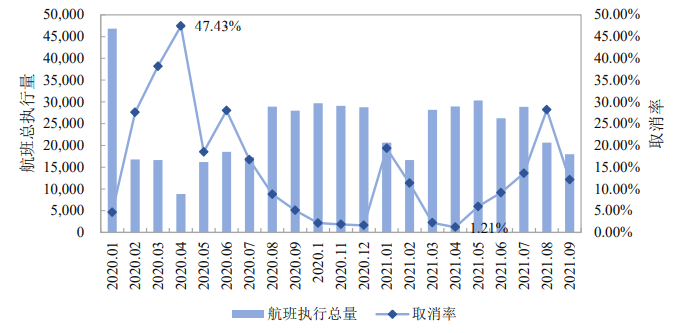

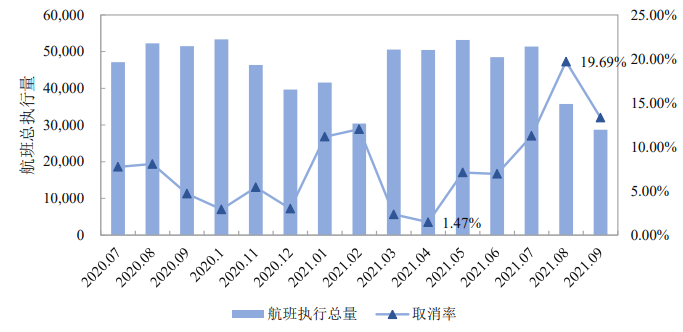

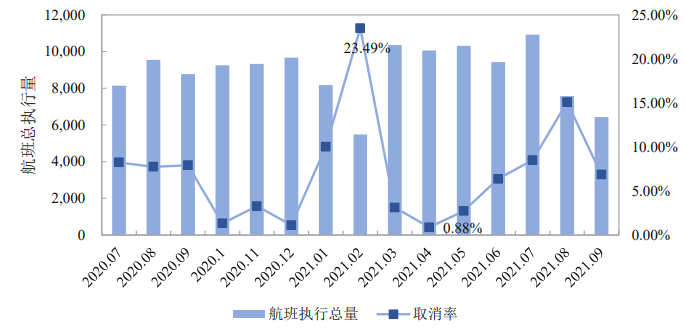

2020 年 8 月以来有 25 个省的 80 个县市(区)发生零星疫情,选取北京、上海、吉林、新疆 4 个疫情持续时间超过 15 天的地区,观察其航班恢复情况。图中可知,疫情持续的时间内,航班取消量大幅增长,随疫情结束后,航班逐渐恢复到之前水平,综合观察看,恢复时间不超过 1 个月。

图 5 2020-2021 年北京市航班执行总量与取消率(数据来源:经 OAG 数据计算)

图 6 2020-2021 年上海市航班执行总量与取消率(数据来源:经 OAG 数据计算)

图 7 2020-2021 年吉林省航班执行总量与取消率(数据来源:经 OAG 数据计算)

图 8 2020-2021 年新疆维吾尔自治区航班执行总量与取消率(数据来源:经 OAG 数据计算)

二、国内航空客运市场特征

(一)区域市场运力稳步回升,北部航线资源运用充分

2021 年 1-7 月,我国进出港航班平均客座率为 55.3%,较 2020 年上升 7.3 个百分点,恢复到 2019 年的 86.4%。各地区进出港客座率呈现北高南低态势,出港客座率平均高于进港。

从区域分布来看,东北和西北地区区域内部航班占比较大且客座率最高,平均客座率为 63.1%% 和 57.6%。华中地区客座率最低仅 46.4%。

从恢复情况来看,2021 年整体恢复到疫前的 86%,北方地区恢复程度普遍高于南方,东北、华北恢复较好,恢复到 2019 年的 90% 以上,其次是西北、华东地区,恢复程度均高于平均值,西南、华中地区恢复相对较慢。

客座率最高航线为:黑龙江→辽宁、山东,辽宁→北京、天津、上海,海南 3、4、5 月进港航班,内蒙古自治区内航线和上海虹桥机场 3、4、5 月至全国各地航班。

图 9 国内航空客运市场运力情况(数据来源:经 OAG 数据计算)

(二)国内航线变化呈现南升北降

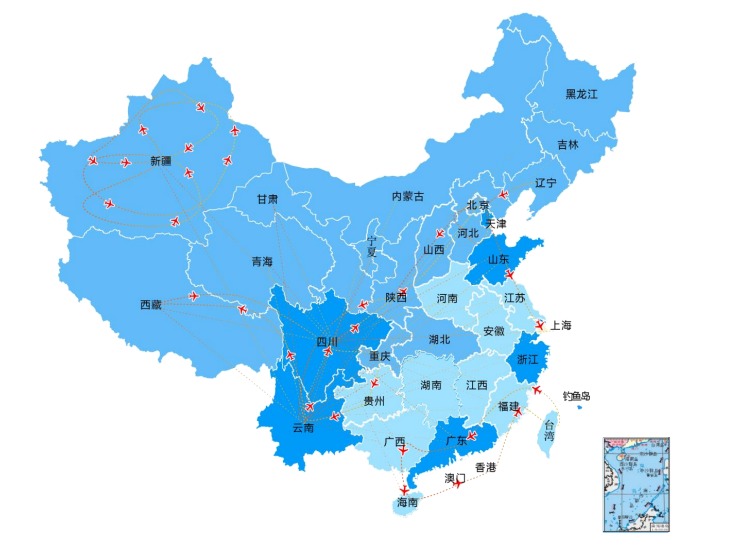

我国国内航线集中分布于 – 北京 – 西安 – 成都 – 昆明一线以东地区,华东、华北、华南地区依托京津冀、长三角及粤港澳大湾区世界级机场群优势,航线覆盖面广、占有率高,西南地区以四川、云南两省为核心,航线向全国范围辐射。华中、西北地区航线相对较少,东北地区最少。整体上看,航线密度由东向西逐渐减小。

截至 2021 年 7 月,全国直航航线数量较 2019 年增加 2%,较 2020 年略有减少。西南地区增幅较大,较 2019 年增长 18.9%,四川、云南增量明显。华北、华南地区航线缩减较多,较 2019 年下降 1.61% 和 8.5%,受疫情管控影响,北京、广州航线降幅较大。

航线分布密度来看,长三角地区吸附力较强,形成以长三角为核心,向各地区发散态势,华东、华南、西南三个地区之间航线密度较高,北部和西部地区航线密度较均匀,各地区内以其核心城市为中心,向各地发散,北京、上海、广州、四川、山东、云南、浙江核心地位明显,内蒙古和新疆两地幅员辽阔,省内航线较为密集。

图 10 国内航空客运市场航线情况 (数据来源:经 OAG 数据计算)

(三)跨省航班数量较省内航班份额增加

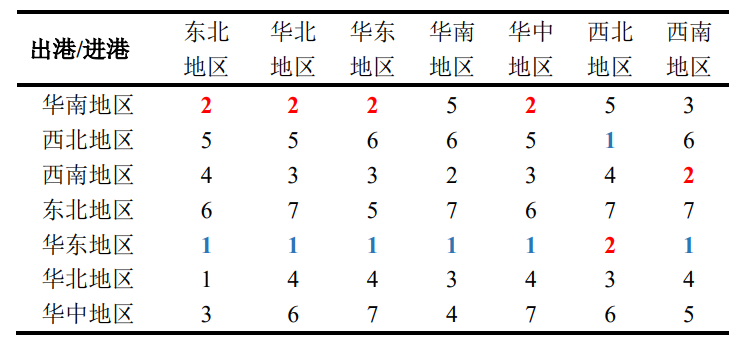

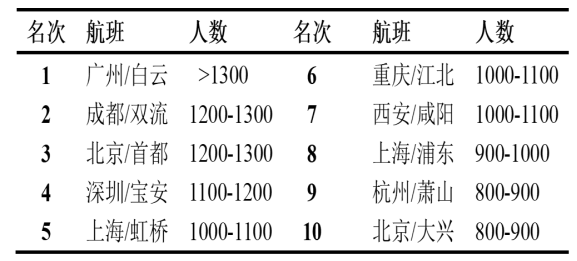

我国航线市场开发一定程度上影响着跨省航线市场,2020 年全年我国跨省旅客人数较 2019 年下降 28.3 个百分点。2021 年 1-7 月恢复至疫前同期的 99.3%,跨省旅客比例相对省内旅客比重较疫前略有上升。各地区之间跨省旅客数呈现东部发散,西部收缩态势,华北地区吸力和推力作用均明显,西部地区区域内跨省旅客量较大。一线城市仍为主要目的地,进港航班排名前十位为:广州白云、成都双流、深圳宝安、上海虹桥、重庆江北、西安咸阳、上海浦东、杭州萧山和北京大兴机场。

表 2 各地区市场进出港旅客数量比较

(数据来源:OAG 数据)

表 3 全国各机场市场进出港旅客数量排名 (单位:万人)

(数据来源:OAG 数据)

(四) 假日市场呈阶梯上升趋势

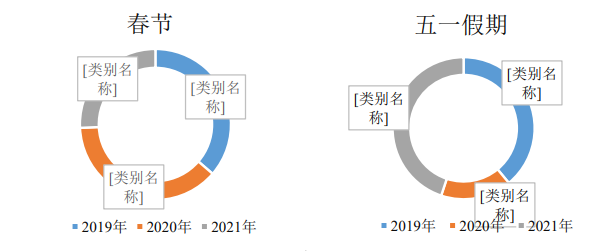

2020 年清明、五一假日旅客量受疫情影响较大,假日旅客量缓慢上升态势。2020 年疫情没有影响春节客运,全国发送旅客量较 2019 年同期增长 0.04 个百分比。今年受疫情影响,各地提倡就地过年,全国发送旅客量较 2020 年下降 0.29 个百分比。

图 11 2019-2021 春节、五一旅客量占比(数据来源:经 OAG 数据计算)

2021 年节假日旅客量恢复呈阶梯上升趋势,五一期间恢复到疫前同期的 115%,较 2020 年涨幅约 178%。

图 12 2019 和 2021 年 1-7 月国内机场旅客吞吐量恢复情况(数据来源:经 OAG 数据计算)

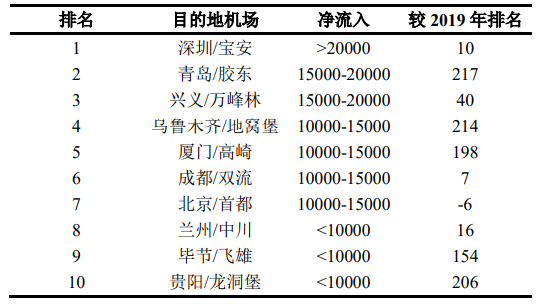

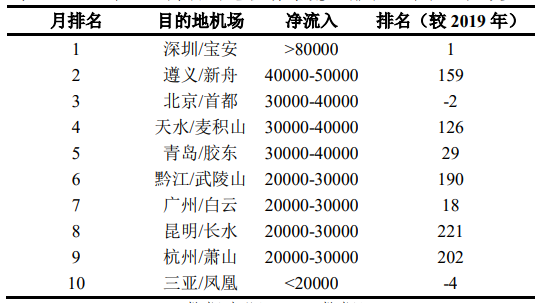

假日热门目的地向二三线城市转移,昆明、杭州、青岛、乌鲁木齐等地净流入排名涨势明显。

表 4 2020 年 10 月目的地机场净流入排名

(数据来源:OAG 数据)

表 5 2021 年 1-2 月目的地机场净流入排名(单位:人次)

(数据来源:OAG 数据)

表 6 2021 年 4-5 月目的地机场净流入排名

(数据来源:OAG 数据)

小结:

1、内循环背景下,我国国内航空市场恢复势头向好,7 月旅客量超出疫情同期水平,释放出积极信号。疫情常态化下,旅客出行意愿回升将进一步扩大市场容量,加速市场回暖。

2、华东地区市场依靠长三角机场群,活跃度较高,深圳宝安机场凭借粤港澳大湾区强大经济腹地优势,旅客运输量增势较快,需求潜力大。

3、疫情影响大众出行方式和出游选择,散客化、自驾游的兴起促使省内航空量客运量收缩,未来航空市场的布局要考虑到交通工具的替代性。

4、假日出游目的地的选择从都市转向小众目的地,自然环境好、人群密度低、地域特色强的新兴旅游目的地,西南、西北地区市场增长潜力较大。

注:上述报告由中国旅游研究院(文化和旅游部数据中心)和 OAG 共同完成。

作者:吴羽涵

来源:中国旅游研究院

更多阅读: