Shopify是全球领先的电商服务商,专注电商SaaS十余年,2019年平台整体GMV达到611亿美元,是电商SaaS领域当之无愧的领头羊。在这篇报告中,我们通过分析Shopify的商业模式、发展路径、估值逻辑,以期取他山之石,对国内电商服务行业的投资框架进行梳理。

Shopify如何以电商SaaS成为电商新势力

Shopify:迅速崛起的北美电商第二极

Shopify是全球领先的电商服务商,总部位于加拿大渥太华。公司成立于2004年,专注电商SaaS十余年,秉承“Put merchant first”商户第一的理念,帮助各类零售商搭建电商独立站,打通线上销售渠道;同时改善消费者的线上购物体验。Shopify为客户提供销售界面搭建、订单管理、客户管理、营销推广、在线支付等一站式服务。截至2019年,公司已经帮助全球175个国家约107万家企业建立了在线商户,其中包括Allbirds、Gymshark、PepsiCo、Staples等大型品牌客户。目前公司已超越加拿大皇家银行(Royal Bank of Canada),成为加拿大市值最高的公司。

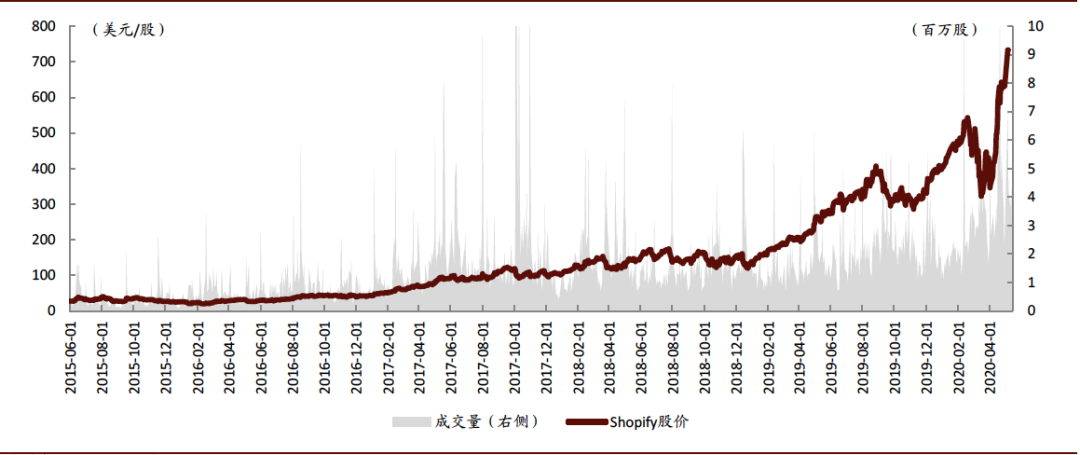

图表: Shopify股价走势与成交量

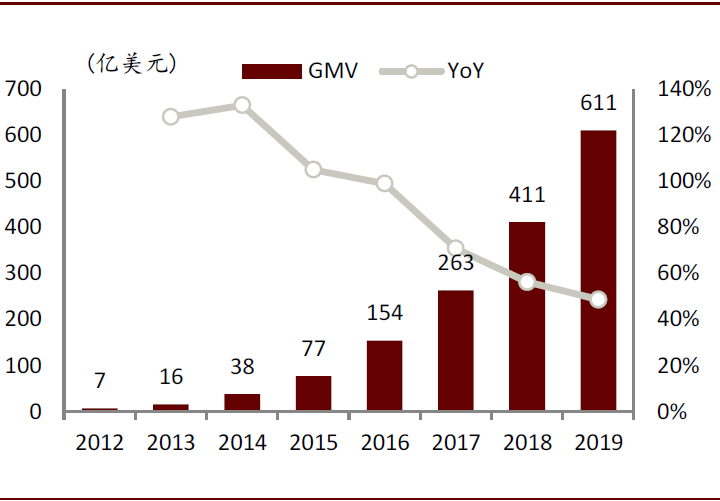

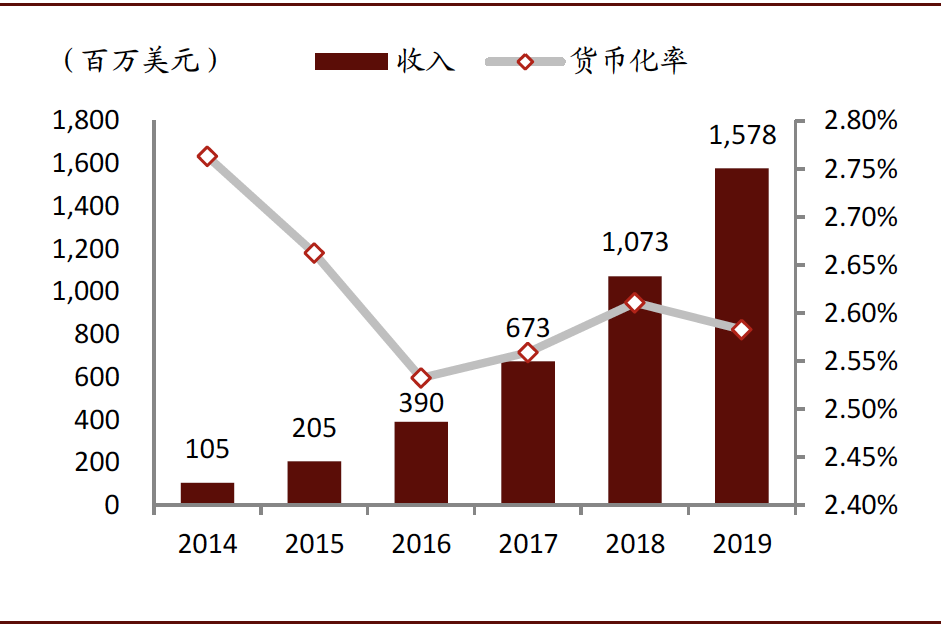

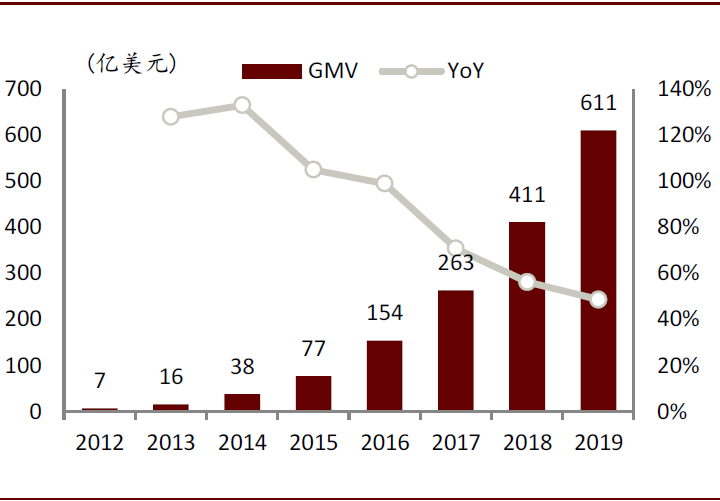

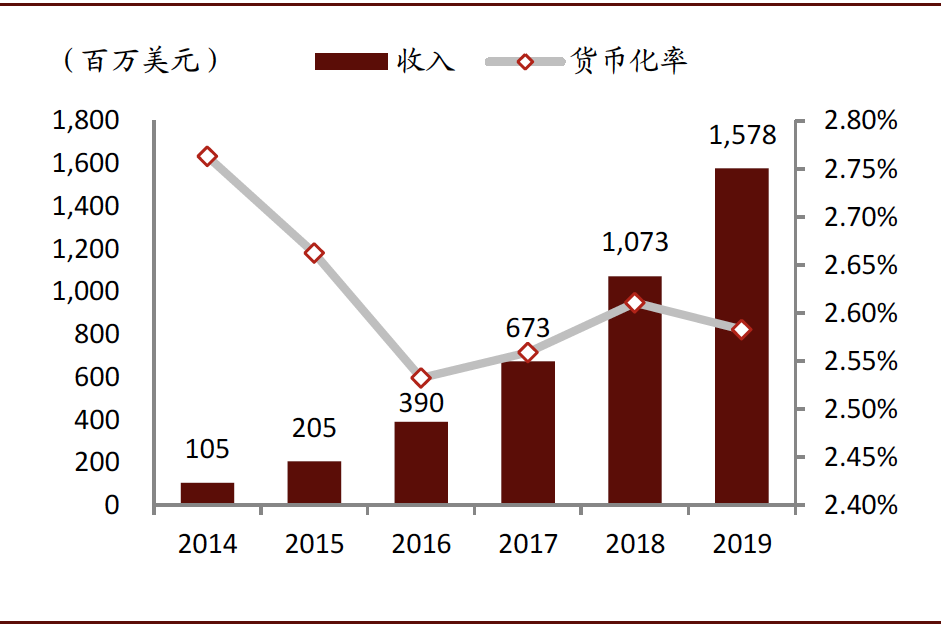

图表: Shopify的GMV持续增长,2012-2019 图表: Shopify的收入及货币化率,2014-2019

图表: Shopify的收入及货币化率,2014-2019

注:货币化率=收入/GMV

资料来源:公司公告,中金公司研究部

GMV节节高升,迅速崛起成为北美电商第二极。2019年,全球共有约2.2亿消费者在Shopify上进行购物;平台整体GMV达到611亿美元,同比增长49%,2014-2019年CAGR高达75%,GMV节节高升;收入达到15.8亿美元,货币化率为2.6%,目前仍处于较低的水平。

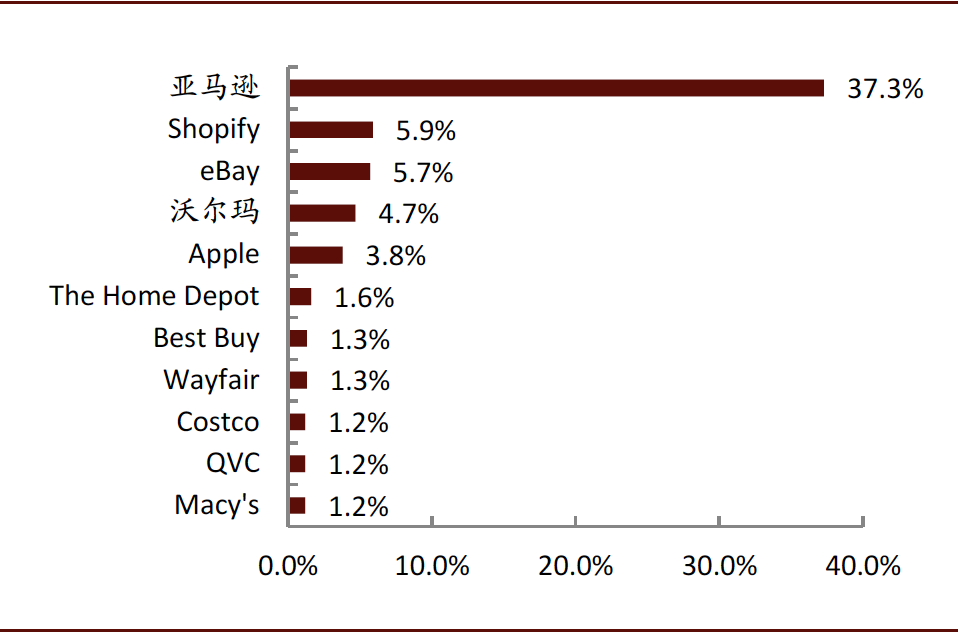

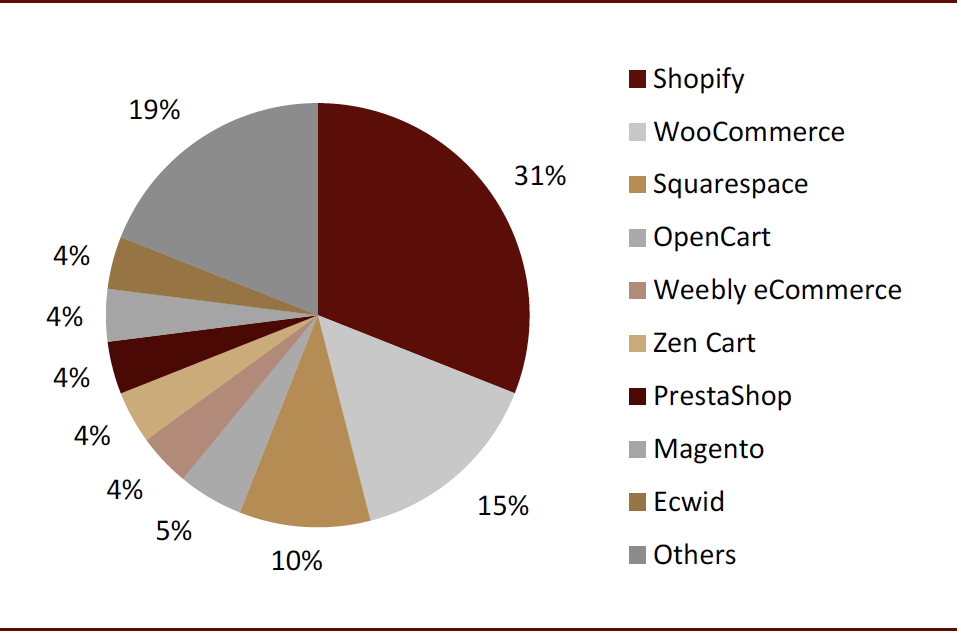

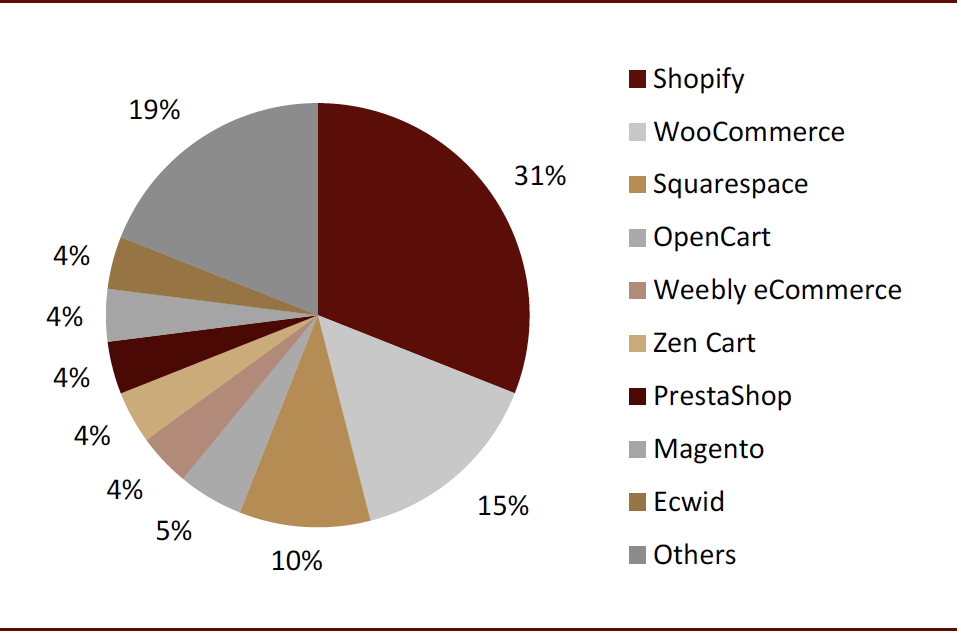

从市场格局的角度来看,作为电商平台,eMarketer的数据显示2019年Shopify在美国零售电商市场的份额已经达到5.9%(按照Shopify美国地区的GMV来计算,2018年为4.7%),正式超过eBay成为北美电商第二级。而作为电商软件服务提供商,根据Builtwith提供的数据,2019年其在美国电商SaaS市场的份额已达到了31%,Shopify已经成为SaaS领域当之无愧的领头羊。

图表: Shopify在美国零售电商的销售额份额上升

注:数据基于Shopify 2019年美国地区的GMV(不含Shopify POS的销售额)

资料来源:eMarketer,Shopify,中金公司研究部

图表: 美国电商SaaS头部厂商市场份额,2019 Shopify的业务主要分为SaaS订阅服务以及商户服务两块:► 订阅服务是公司的核心业务,Shopify为企业建立电商独立站,为其提供稳定的服务器,兼容的前端多渠道销售,包括订单管理、客户管理、销售数据分析等统一的后端管理以及7×24小时的在线运维服务,帮助其从线下走向线上。

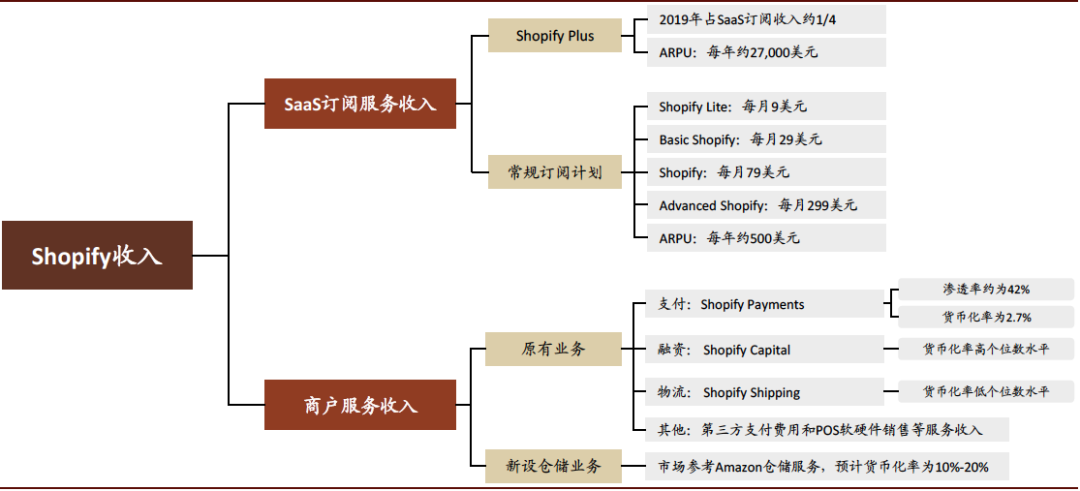

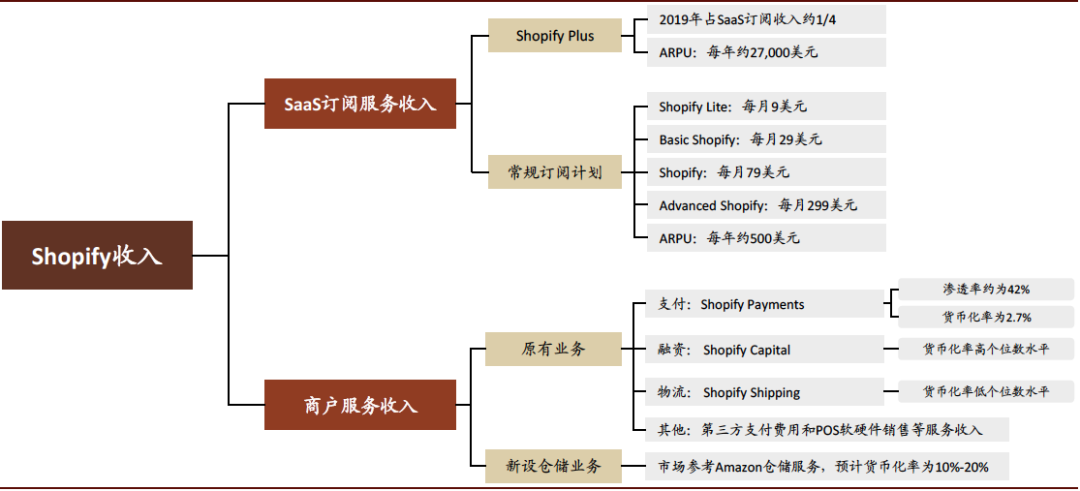

Shopify的业务主要分为SaaS订阅服务以及商户服务两块:► 订阅服务是公司的核心业务,Shopify为企业建立电商独立站,为其提供稳定的服务器,兼容的前端多渠道销售,包括订单管理、客户管理、销售数据分析等统一的后端管理以及7×24小时的在线运维服务,帮助其从线下走向线上。

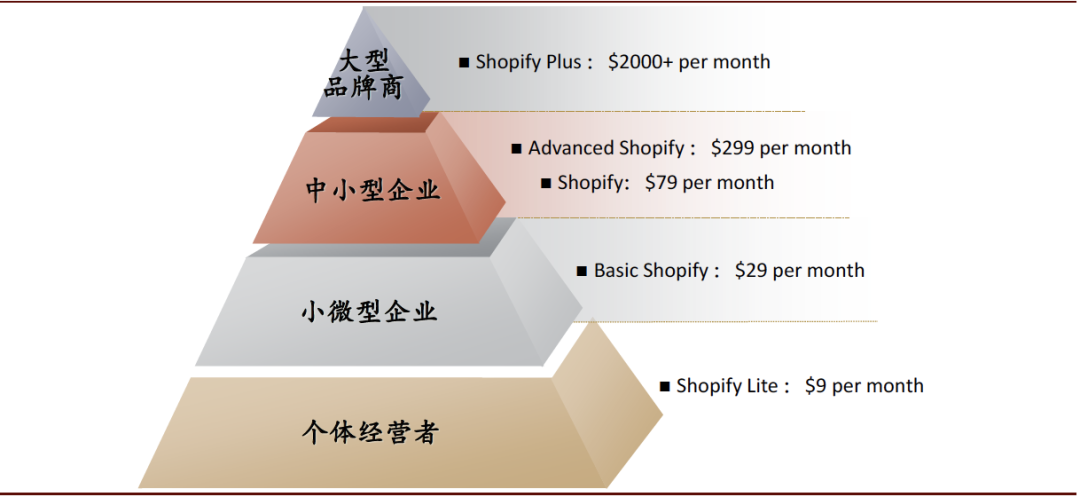

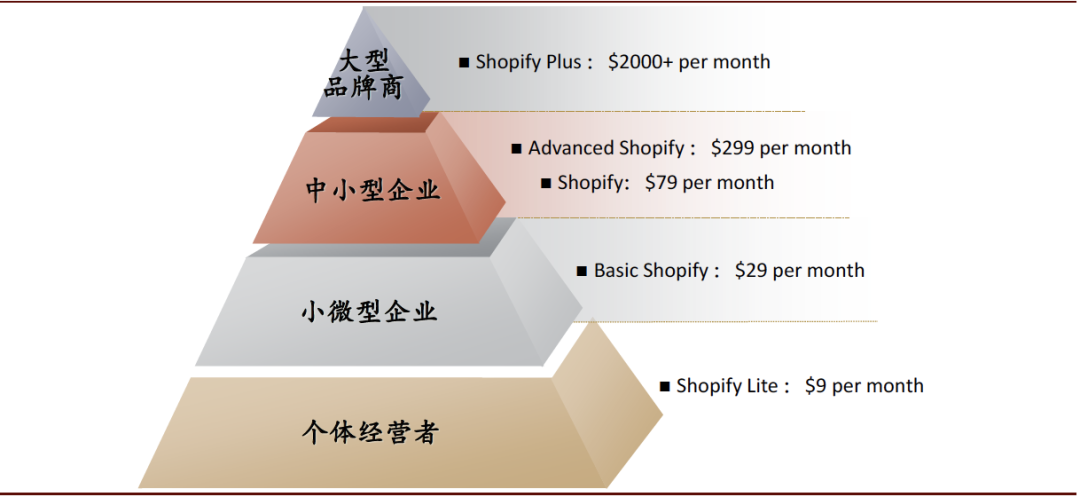

针对不同规模的用户的需求,Shopify推出Shopify Lite、Shopify Basic、Shopify Standard、Shopify Advanced和Shopify Plus 从低到高5种不同的套餐,用户以支付月度服务费的方式来购买其所对应的套餐。此外用户还可以根据自身的需求来购买付费商户模板、付费App等增值服务,这部分服务主要由Shopify的生态伙伴来提供。

►商户服务是Shopify近年来发力的重点,公司为客户提供包括支付、融资、仓储等增值服务,将业务向企业具体的经营层面延伸。在满足客户确实需求的同时,扩宽了业务的广度,我们认为Shopify通过商业服务业务的开展能够切入更深层电商价值链的分享中。

简而言之,我们认为Shopify为订阅商户提供服务的核心是多渠道的前端以及统一整合的后端:

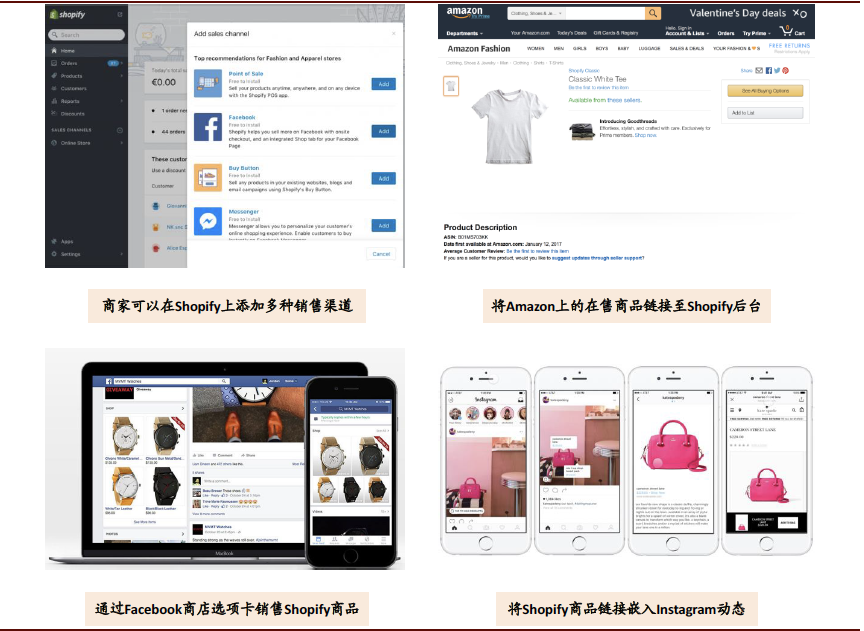

►多渠道的前端:Shopify为商户提供多种线上线下销售渠道的选择,可以让商户在自建的在线商店、电商平台、实体的零售地点、快闪店、社交网络等多处销售自己的商品,2019年有超过2/3的商户在2个以上的渠道同时销售。多样化的销售渠道能够帮助商户迅速开源引流,我们认为和各类电商平台、社交网站无缝对接的能力是Shopify的核心优势之一。

线上渠道:商户可以直接通过Shopify搭建在线商店来进行销售与结账,在线商店是以独立站的形式,商户自行选择个性化模板、定制域名,在上面发布博客和销售商品;Shopify也支持和Amazon、eBay等电商平台结合,能够将商户在Amazon上创建的产品页面链接到Shopify的后台,电商平台作为前端入口,Shopify负责后端产品订单管理。Shopify同时帮助商户发展社交电商渠道,商户可以在Facebook、Instagram上展示Shopify商品,以社交网络作为营销渠道。Shopify还支持嵌入任意网站,能够通过Buy Bottom将产品信息与购买按钮直接嵌入网站、博客进行销售。

图表: Shopify对接各类电商平台、社交网站,支持多种线上销售渠道

资料来源:Shopify官网,Amazon,Facebook,Instagram,中金公司研究部

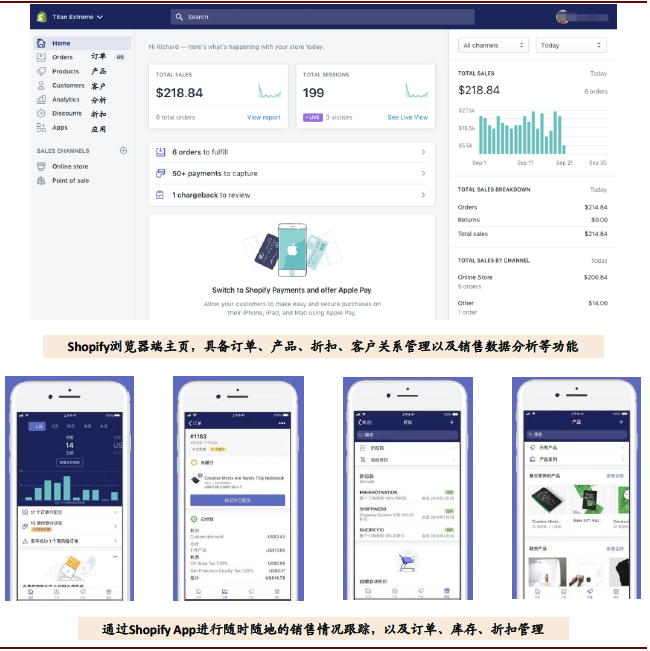

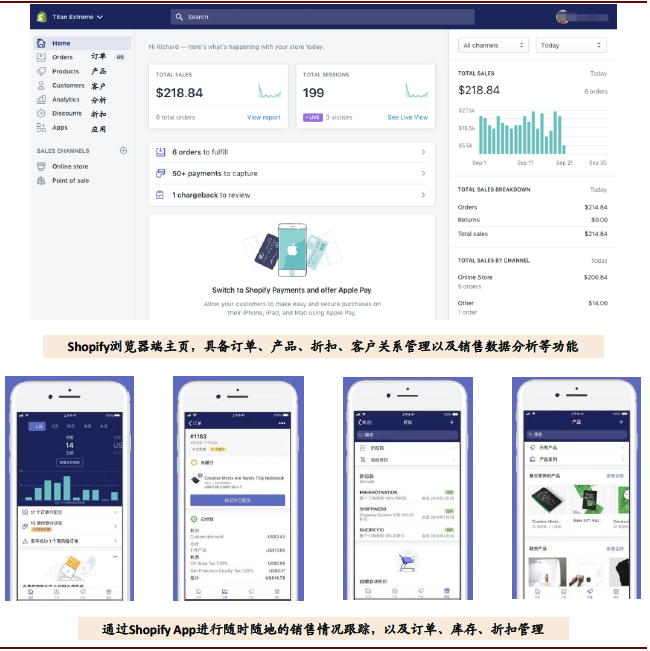

线下渠道:Shopify POS是适用于iOS和Android的POS应用系统,商户使用Shopify POS可以在包括市场、交易会和快闪店等线下场景实地进行销售。Shopify POS 与 Shopify实时同步,系统为客户创建独立的购物车,客户在POS终端上下单后,订单数据就会即时上传至Shopify后台,同时返回库存与产品价格信息,客户再在POS终端上选择付款方式以完成付款。► 统一整合的后端:Web端方面,商户可以通过浏览器访问Shopify个人商户主页追踪库存及销量信息,对于多个销售渠道订单进行集中处理,同时对于后续的支付、交付和发货等流程进行统一管理;主页同时也提供客户关系管理、销售数据分析、营销手段定制等功能。移动端方面, Shopify App同样具备Shopify 主页的各类功能,帮助用户对商户进行随时随地的管理。我们认为Shopify整合后端、化繁为简,提升用户使用效率,围绕其最核心的需求来打造服务。

图表: Shopify 浏览器端及移动端界面,实现统一的后端整合管理 资料来源:Shopify商户界面,AppStore,中金公司研究部

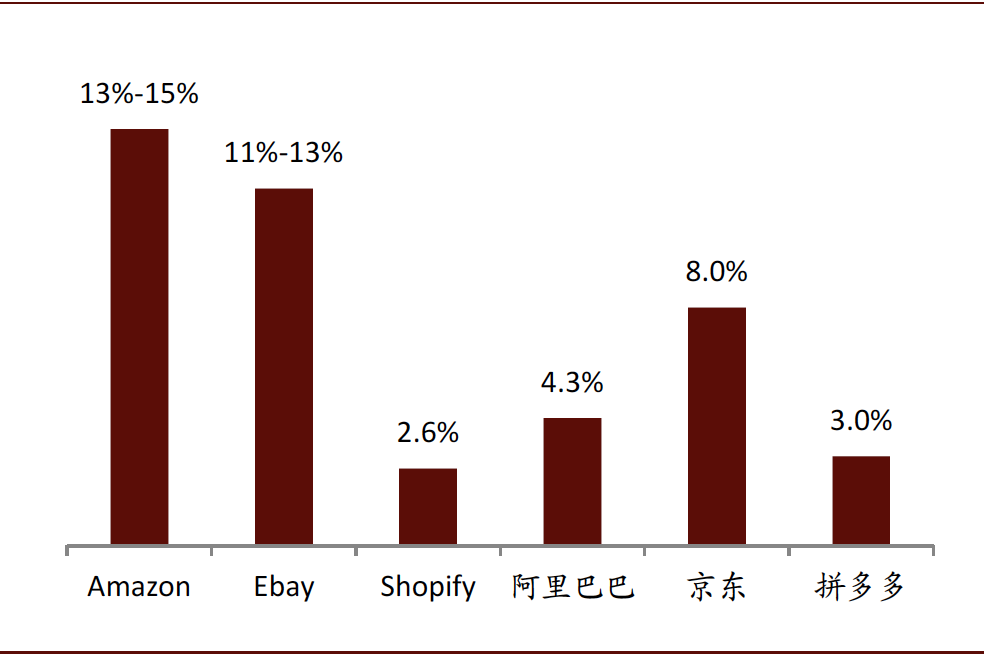

► 帮助商户建立私域流量:Shopify和Amazon等电商平台最大的区别在于商户可以在Shopify的帮助下多渠道引流,建立私域流量;而电商平台的商户主要获得的是平台带来的公域流量。随着传统电商格局的逐渐固化,其高货币化率(Amazon 13%-15%,eBay 11%-12%,均为第三方商户服务的货币化率)也使得商户更乐意尝试更为廉价的Shopify。从商户流量获取的角度来看,我们认为后者的优势较为明显,电商平台上的小型商户能够取得一定的公域流量红利,但目前在Amazon等平台已逐渐发展成熟,货币化率居高不下,公域流量的获取成本逐渐提高。中小型商户在成熟的电商平台上已经较难获取廉价的公域流量,而大型品牌商本身的品牌力就较强,具有一定的客户基础,电商平台在流量获取上的优势对品牌商的吸引力并不明显。

资料来源:Shopify商户界面,AppStore,中金公司研究部

► 帮助商户建立私域流量:Shopify和Amazon等电商平台最大的区别在于商户可以在Shopify的帮助下多渠道引流,建立私域流量;而电商平台的商户主要获得的是平台带来的公域流量。随着传统电商格局的逐渐固化,其高货币化率(Amazon 13%-15%,eBay 11%-12%,均为第三方商户服务的货币化率)也使得商户更乐意尝试更为廉价的Shopify。从商户流量获取的角度来看,我们认为后者的优势较为明显,电商平台上的小型商户能够取得一定的公域流量红利,但目前在Amazon等平台已逐渐发展成熟,货币化率居高不下,公域流量的获取成本逐渐提高。中小型商户在成熟的电商平台上已经较难获取廉价的公域流量,而大型品牌商本身的品牌力就较强,具有一定的客户基础,电商平台在流量获取上的优势对品牌商的吸引力并不明显。

从商户流量保有的角度来看,相较平台带来的公域流量,通过自身品牌价值建立的私域流量更为稳固。Shopify为商户提供电商平台、社交网络、第三方网站等多种引流渠道,同时在销售界面、营销手段、商户再凭借自身的商品与服务将其转化为自有的私域流量,尤其对于大型的品牌商,Shopify的模式更能够发挥其自身的品牌效力,因此选择Shopify的商户能够更好地去运营私域流量。

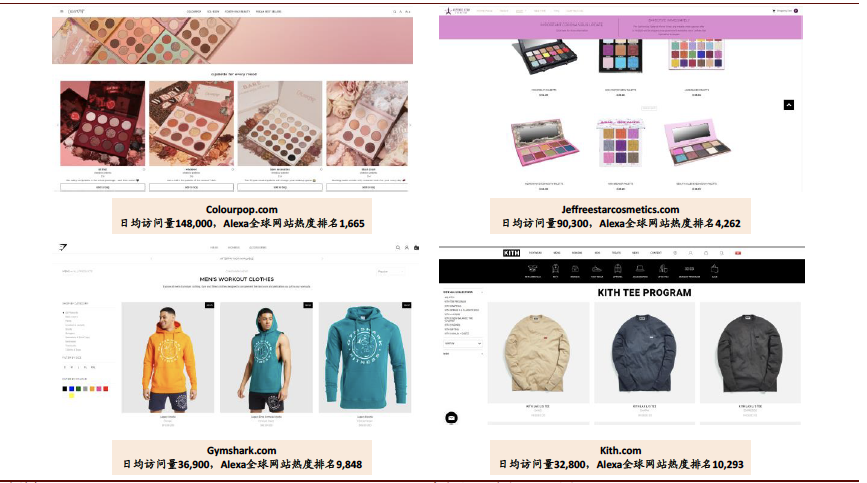

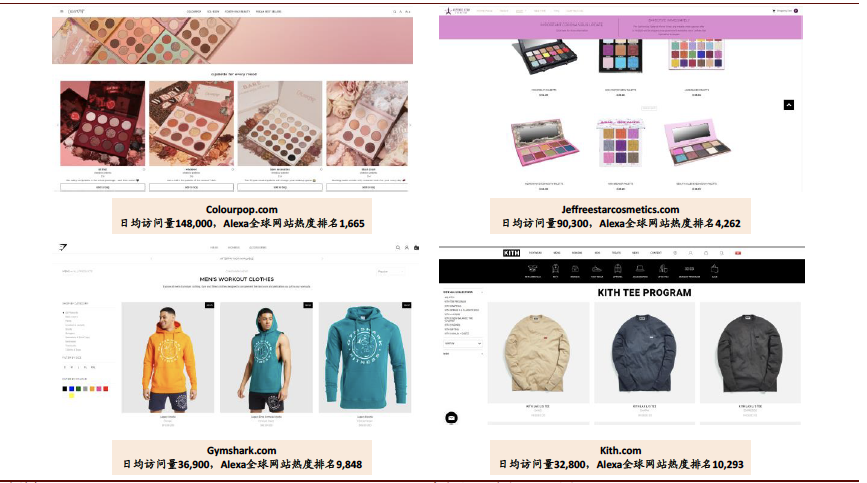

图表: Shopify帮助用户建立私域流量,头部客户的线上店铺能够进入Alexa全球网站排名前10,000名 资料来源:Shopistores, World Web Sites Hosting Information Directory,Shopify商户界面,中金公司研究部

根据Shopistores提供的Top 500 Most Successful Shopify Stores排行以及World Web Sites Hosting Information Directory的统计。在2019年的Alexa全球网站热度排行中(Google、天猫、Youtube位列前三),Colourpop、Gymshark等Top 5 Shopify独立站能够进入前10,000名(均为Shopify Plus品牌商客户),日均访问量均达到数万人次,这证明了Shopify帮助了这些品牌商建立了稳固的私域流量。► 可靠的企业级架构:Shopify平台的设计按照企业级应用的框架和标准,基于大型多租户架构,具有较高的平台稳定性与可靠性,能够有效应对新产品发布、限时抢购活动、假日购物节等时点出现的高峰流量。在2019年的Black Friday“黑五”购物节中,Shopify支持了全球2,550万名消费者完成在线消费,总销售额超过29亿美元,支撑了最高达到每分钟150万美元的峰值销售量和每分钟10,978单的峰值交易量。

资料来源:Shopistores, World Web Sites Hosting Information Directory,Shopify商户界面,中金公司研究部

根据Shopistores提供的Top 500 Most Successful Shopify Stores排行以及World Web Sites Hosting Information Directory的统计。在2019年的Alexa全球网站热度排行中(Google、天猫、Youtube位列前三),Colourpop、Gymshark等Top 5 Shopify独立站能够进入前10,000名(均为Shopify Plus品牌商客户),日均访问量均达到数万人次,这证明了Shopify帮助了这些品牌商建立了稳固的私域流量。► 可靠的企业级架构:Shopify平台的设计按照企业级应用的框架和标准,基于大型多租户架构,具有较高的平台稳定性与可靠性,能够有效应对新产品发布、限时抢购活动、假日购物节等时点出现的高峰流量。在2019年的Black Friday“黑五”购物节中,Shopify支持了全球2,550万名消费者完成在线消费,总销售额超过29亿美元,支撑了最高达到每分钟150万美元的峰值销售量和每分钟10,978单的峰值交易量。

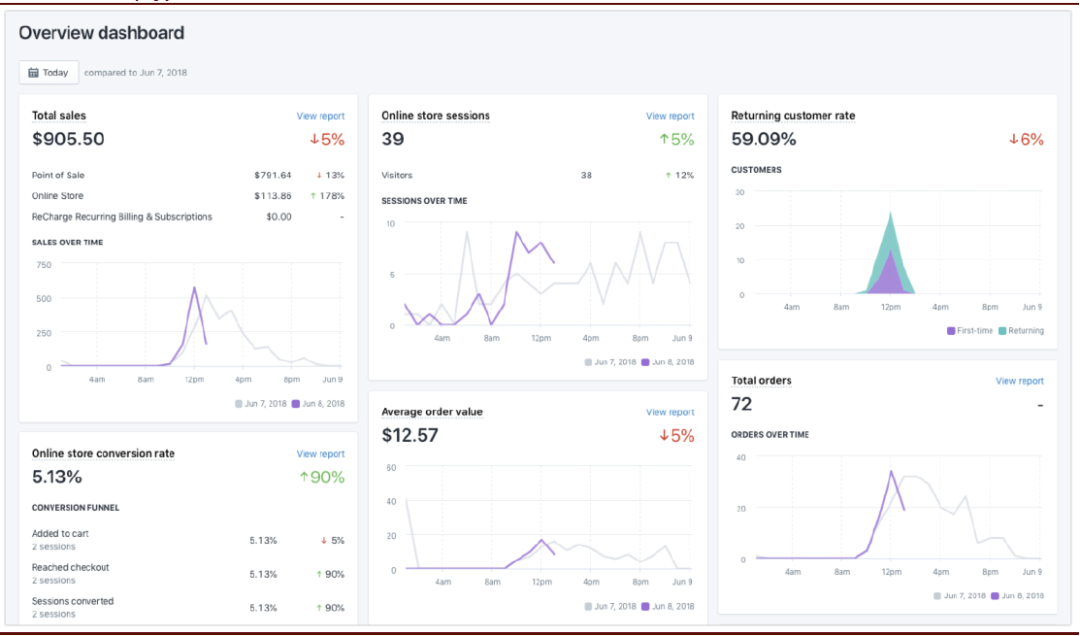

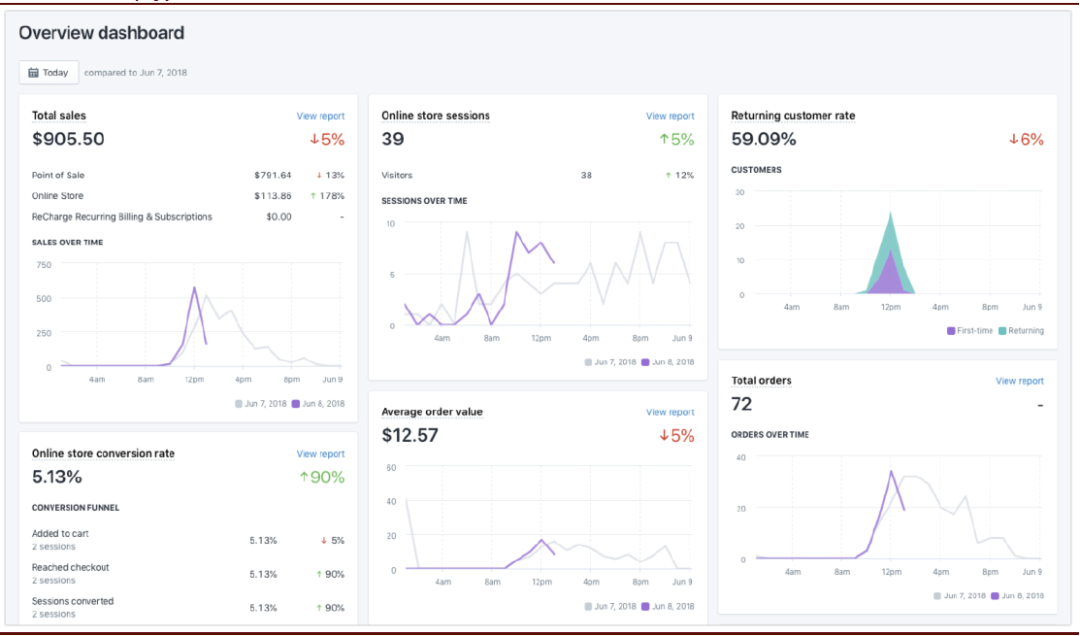

► 先进的数据分析工具:Shopify以数据服务客户,平台通过实时追踪商户经营数据,帮助其分析自身经营情况,作出正确的商业决策。此外,平台汇聚了约107万家商户的海量用户数据,能够结合AI、大数据等技术,在为用户建言献策的同时帮助Shopify自身了解市场的动向,发挥数据的价值。

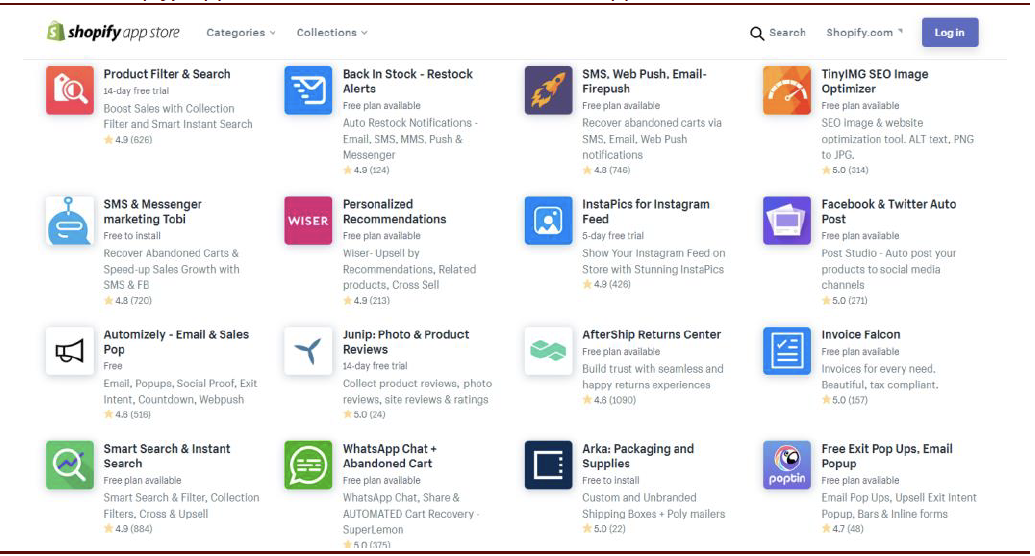

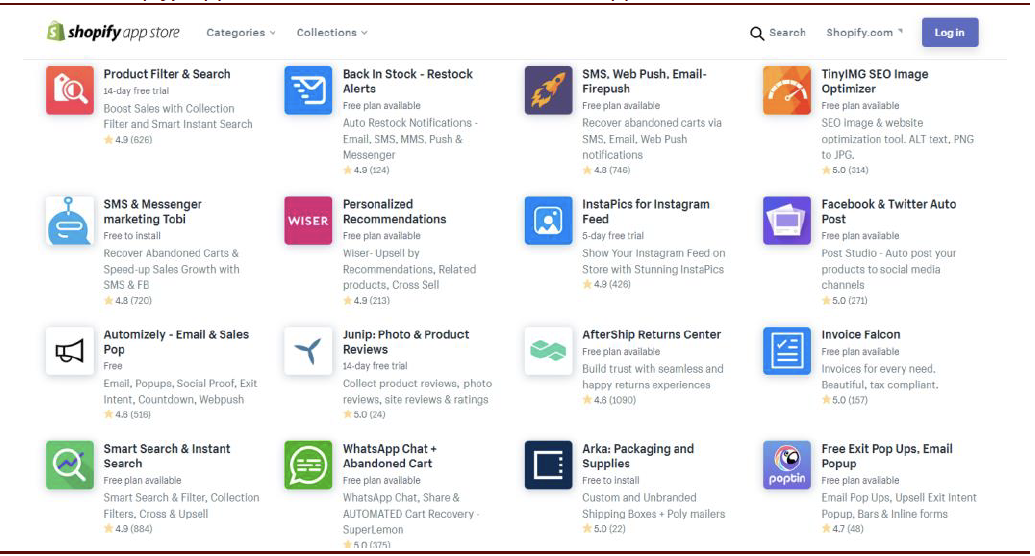

图表: Shopify帮助商户进行全面的经营数据分析,同时积累了海量的用户数据 ► 丰富的生态App应用:Shopify Appstore为商户提供了大量实用的App功能插件,在Shopify本体的服务之外,帮助用户实现批量订单管理、批量库存管理、安全支付、邮件营销、SNS营销、SEO、高阶数据分析等高级应用。其中最为畅销的App包括Trust Hero(安全支付)、Privy(邮件营销)、Sales Notification(订单提醒)等。丰富的App从功能上对Shopify进行了补全,也给予了用户自主选择的空间。截至2019年底,Shopify Appstore已上架3,700个App,有87%的商户使用App,累计安装量达到2,580万次,大部分的App在试用期之后都是付费的。第三方生态伙伴深度参与App开发,有80%的用户使用的是第三方App,Shopify会与生态伙伴进行分成。我们认为Shopify Appstore已经建立了健康的生态,利用App为平台赋能的同时也能够取得额外的收入。

图表: Shopify AppStore为商户提供了大量实用的App功能插件

► 丰富的生态App应用:Shopify Appstore为商户提供了大量实用的App功能插件,在Shopify本体的服务之外,帮助用户实现批量订单管理、批量库存管理、安全支付、邮件营销、SNS营销、SEO、高阶数据分析等高级应用。其中最为畅销的App包括Trust Hero(安全支付)、Privy(邮件营销)、Sales Notification(订单提醒)等。丰富的App从功能上对Shopify进行了补全,也给予了用户自主选择的空间。截至2019年底,Shopify Appstore已上架3,700个App,有87%的商户使用App,累计安装量达到2,580万次,大部分的App在试用期之后都是付费的。第三方生态伙伴深度参与App开发,有80%的用户使用的是第三方App,Shopify会与生态伙伴进行分成。我们认为Shopify Appstore已经建立了健康的生态,利用App为平台赋能的同时也能够取得额外的收入。

图表: Shopify AppStore为商户提供了大量实用的App功能插件 资料来源:Shopify AppStore,中金公司研究部

业务分析:订阅服务+商户服务,Shopify高速发展的双核

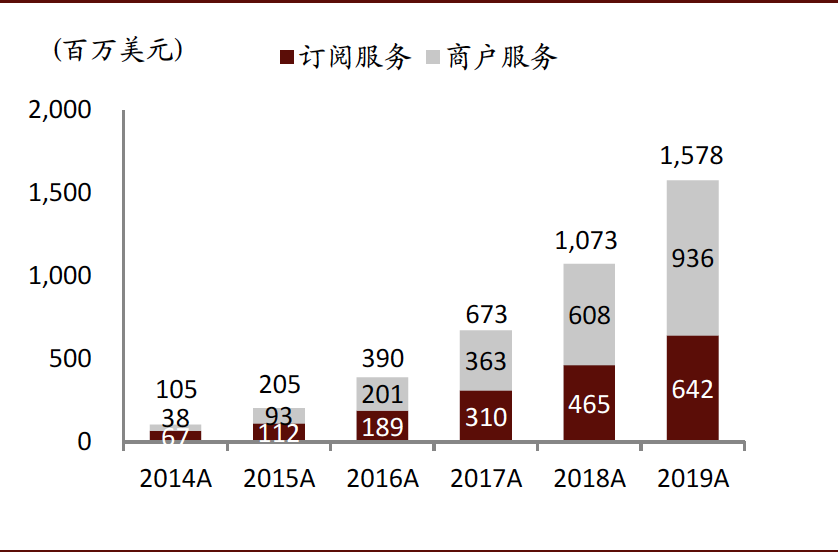

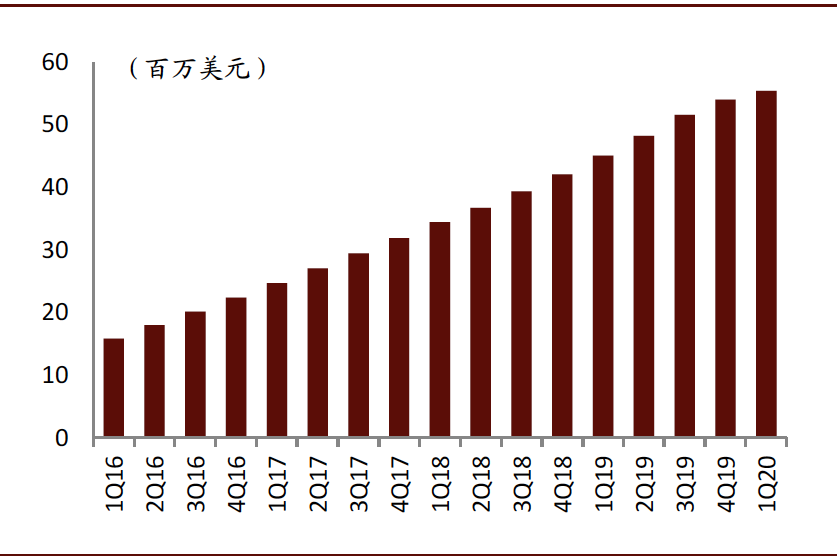

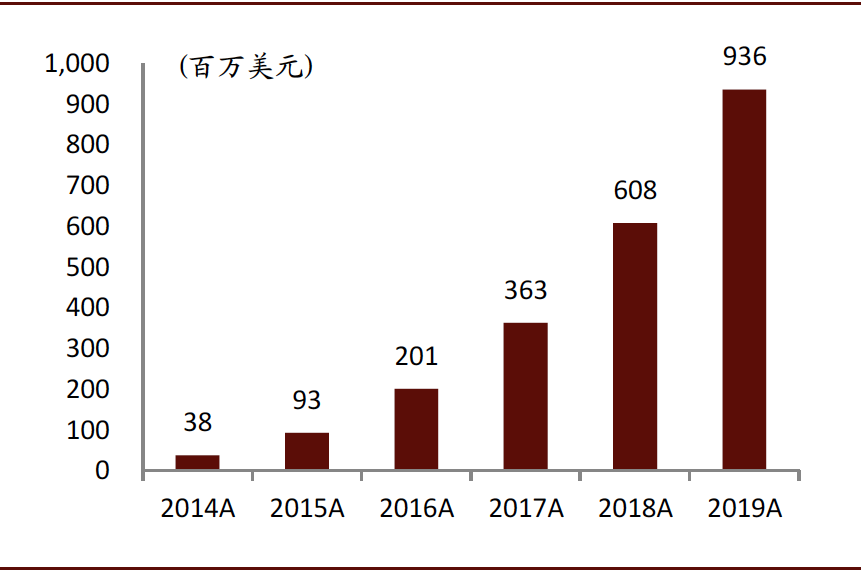

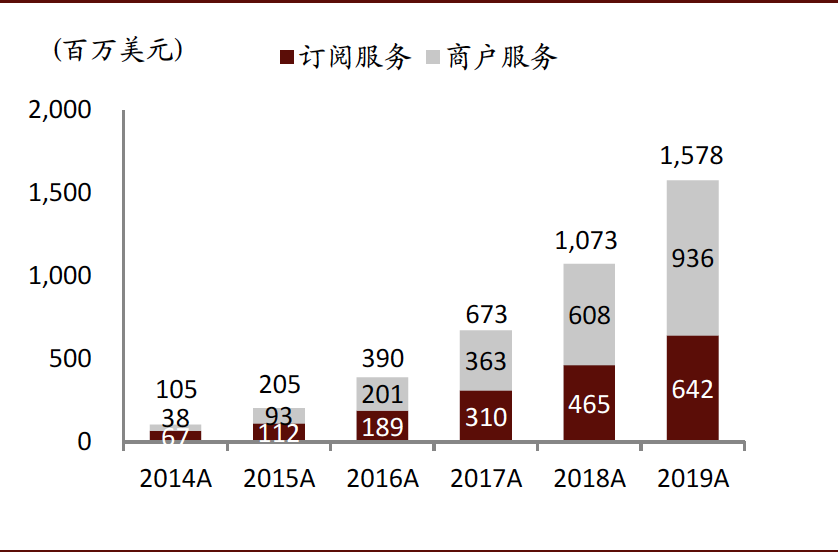

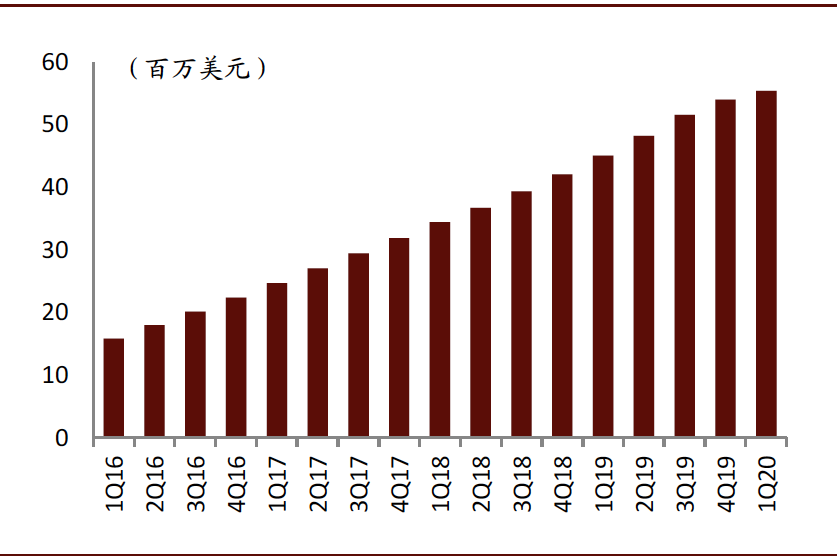

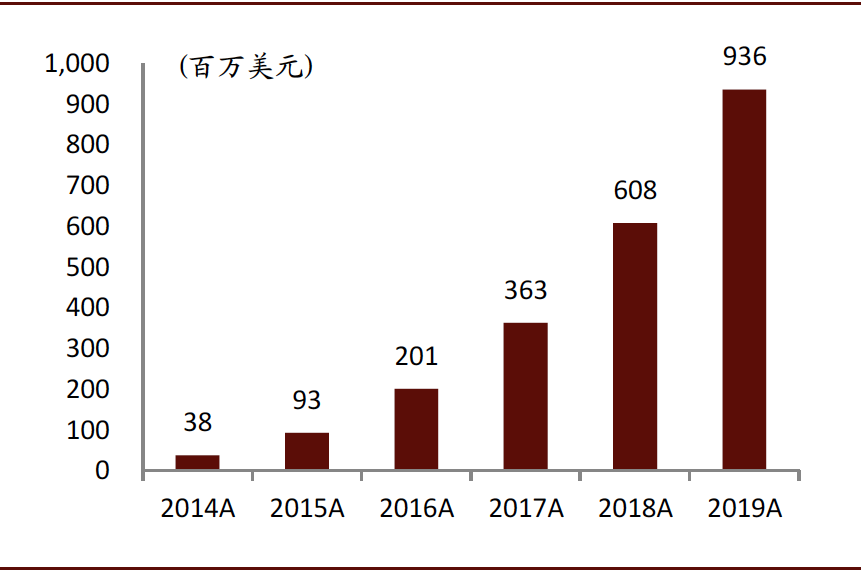

2019年Shopify收入15.8亿美元,同比增长47%;其中有6.4亿美元来自于订阅服务,同比增长38%;9.4亿美元来自于商户服务,同比增长54%。商户服务贡献接近60%的收入(2018年为57%),其较快增长的原因主要为Shopify通过外延收购,将业务覆盖的范围拓展到了运输、仓储等领域。来自于订阅服务的MRR(Monthly recurrent revenue)保持稳步上升,2020一季度达到5,540万美元。

图表:Shopify的收入保持高速增长,2014-2019

资料来源:Shopify AppStore,中金公司研究部

业务分析:订阅服务+商户服务,Shopify高速发展的双核

2019年Shopify收入15.8亿美元,同比增长47%;其中有6.4亿美元来自于订阅服务,同比增长38%;9.4亿美元来自于商户服务,同比增长54%。商户服务贡献接近60%的收入(2018年为57%),其较快增长的原因主要为Shopify通过外延收购,将业务覆盖的范围拓展到了运输、仓储等领域。来自于订阅服务的MRR(Monthly recurrent revenue)保持稳步上升,2020一季度达到5,540万美元。

图表:Shopify的收入保持高速增长,2014-2019 图表: Shopify订阅服务 MRR持续上升

图表: Shopify订阅服务 MRR持续上升 注:MRR=当期现有订阅用户数x平均月订阅费用资料来源:公司公告,中金公司研究部

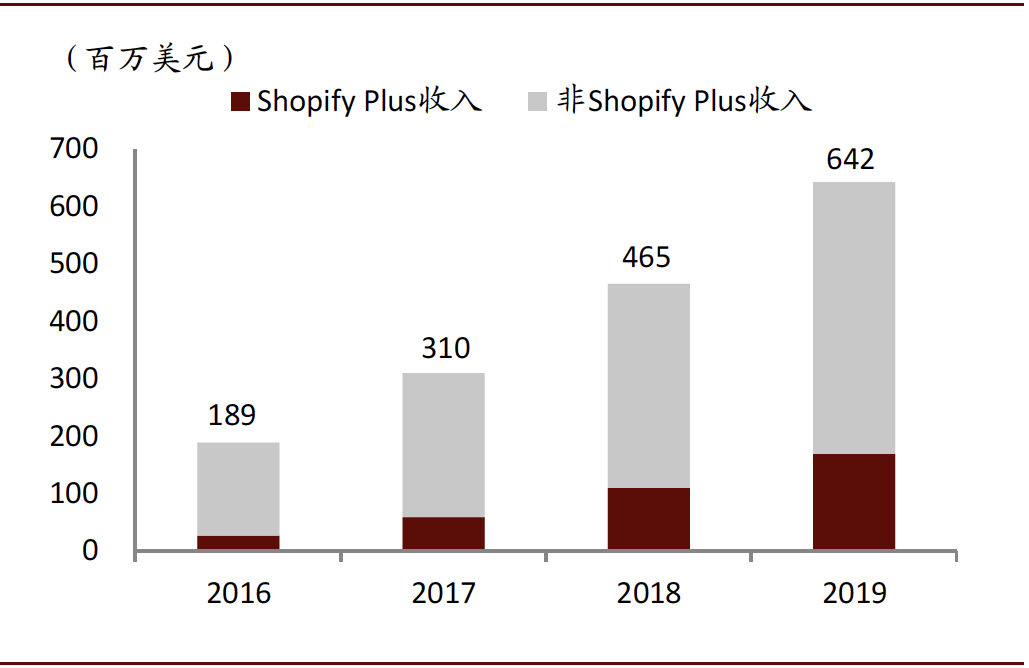

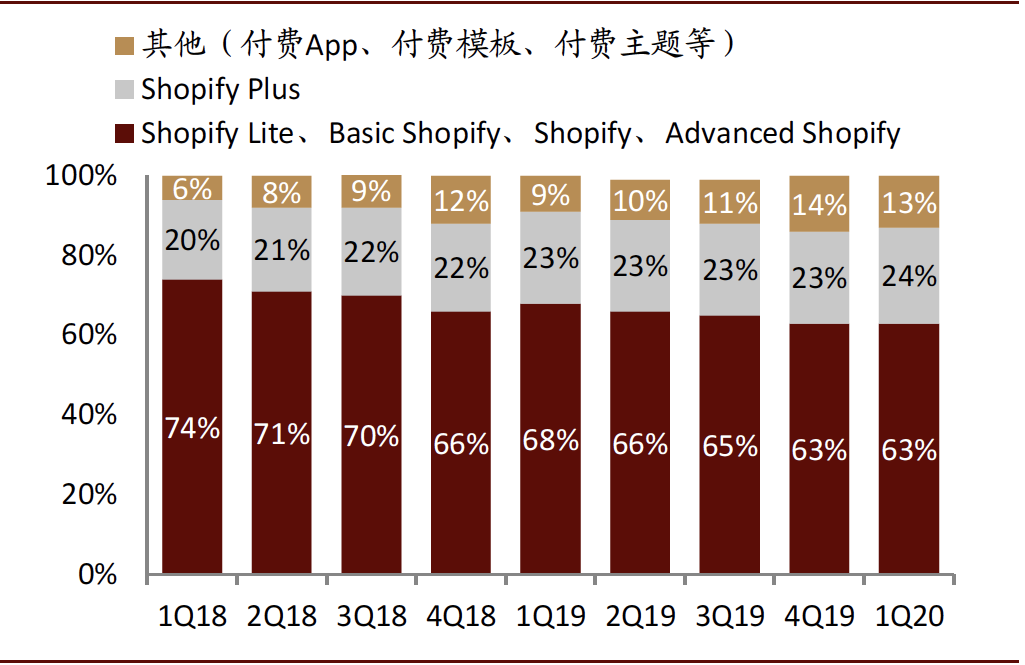

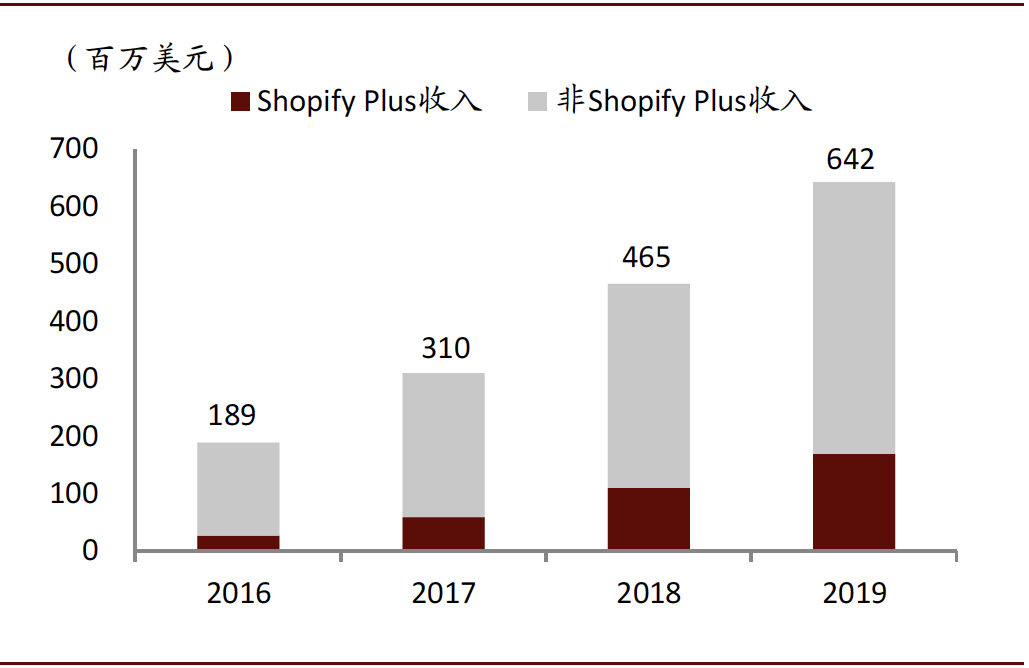

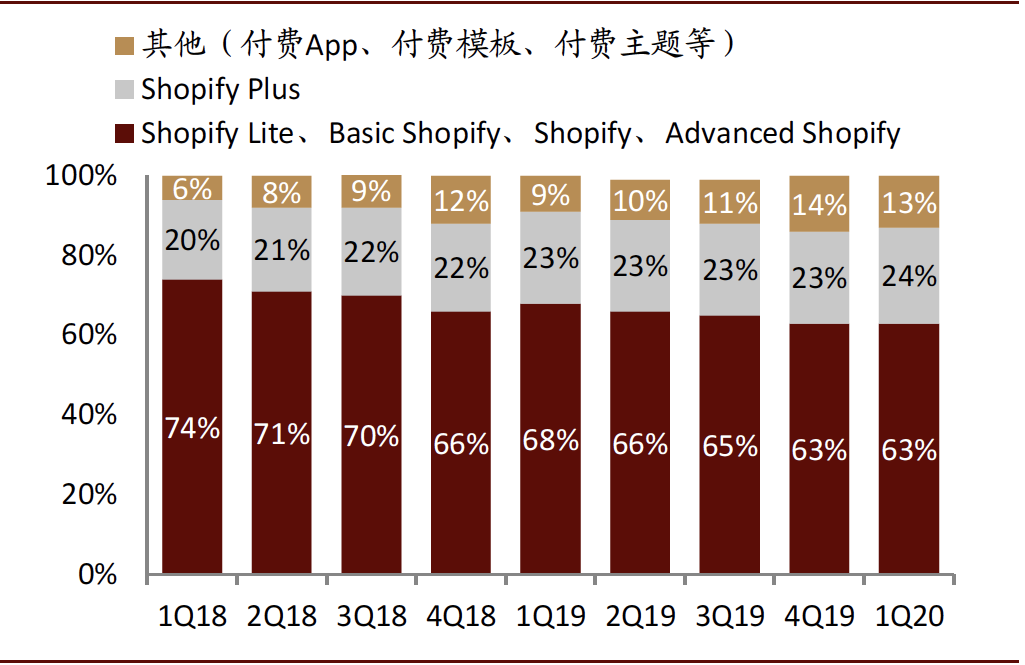

Shopify为客户提供从低到高共5种SaaS订阅套餐:针对个体经营者的Shopify Lite、三类主要订阅方案Basic Shopify、Shopify、Advanced Shopify以及面向大型品牌商客户的Shopify Plus。截至2019年底,Shopify已有107万家订阅商户(不包括Shopify Lite),其中包括约7,100家Shopify Plus商户;大部分的订阅商户都是Basic Shopify和Shopify的用户,但是大部分的GMV是来自于Advanced Shopify和Shopify Plus的用户。2019年Shopify订阅服务共收入6.4亿美元,其中来自Shopify Plus的收入为1.7亿美元,来源于Shopify Lite、Basic Shopify、Shopify、Advanced Shopify四种订阅套餐以及付费App、付费模板等增值服务的收入为4.7亿美元。Shopify Plus近年来增长态势良好,2016-2019年收入CAGR达到84%;增值服务在订阅服务收入中的占比在近两年也出现上升势头。

图表: Shopify针对不同规模的商户提供多种订阅计划

注:MRR=当期现有订阅用户数x平均月订阅费用资料来源:公司公告,中金公司研究部

Shopify为客户提供从低到高共5种SaaS订阅套餐:针对个体经营者的Shopify Lite、三类主要订阅方案Basic Shopify、Shopify、Advanced Shopify以及面向大型品牌商客户的Shopify Plus。截至2019年底,Shopify已有107万家订阅商户(不包括Shopify Lite),其中包括约7,100家Shopify Plus商户;大部分的订阅商户都是Basic Shopify和Shopify的用户,但是大部分的GMV是来自于Advanced Shopify和Shopify Plus的用户。2019年Shopify订阅服务共收入6.4亿美元,其中来自Shopify Plus的收入为1.7亿美元,来源于Shopify Lite、Basic Shopify、Shopify、Advanced Shopify四种订阅套餐以及付费App、付费模板等增值服务的收入为4.7亿美元。Shopify Plus近年来增长态势良好,2016-2019年收入CAGR达到84%;增值服务在订阅服务收入中的占比在近两年也出现上升势头。

图表: Shopify针对不同规模的商户提供多种订阅计划 图表: Shopify订阅服务收入,2016-2019

图表: Shopify订阅服务收入,2016-2019 注:我们按照各类订阅计划收入在MRR中的占比估算其在总收入中的比例

注:我们按照各类订阅计划收入在MRR中的占比估算其在总收入中的比例

资料来源:公司公告,中金公司研究部

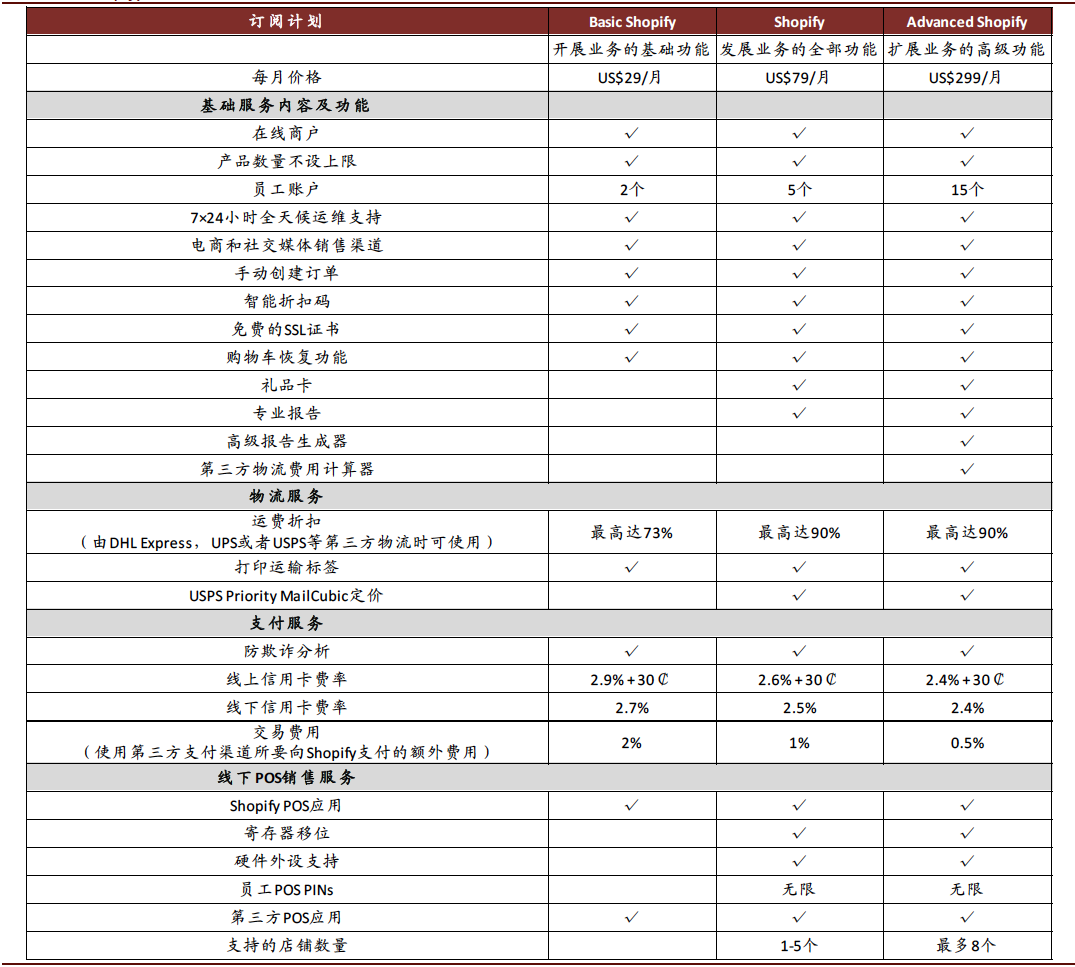

图表: 订阅服务MRR拆分,1Q18-1Q20 Shopify Lite是针对个体经营者的轻量级订阅计划,帮助其在个人的博客、网站、以及社交网络上嵌入商品购买按钮并搭建购物车系统,并不提供Shopify完整的在线商户独立站的功能,单月费用也仅为9美元。Basic Shopify、Shopify、Advanced Shopify是三类主要的常规订阅计划,帮助用户搭建在线商户,不同级别的套餐在服务内容、功能以及物流、支付服务的政策上会有差别。2019年不包括Shopify Plus的订阅商户数已达到106万家,保持30%以上的较快增速。平均单商户年付费额为503美元(根据Ecommerce Platform估计,Shopify活跃商户比例在60%左右,因此真实的单商户年付费额应比这一数据更高),与前几年相比波动幅度不大,基本介于Basic Shopify和Shopify的年费之间,体现了这部分客户还是以小型零售商为主。

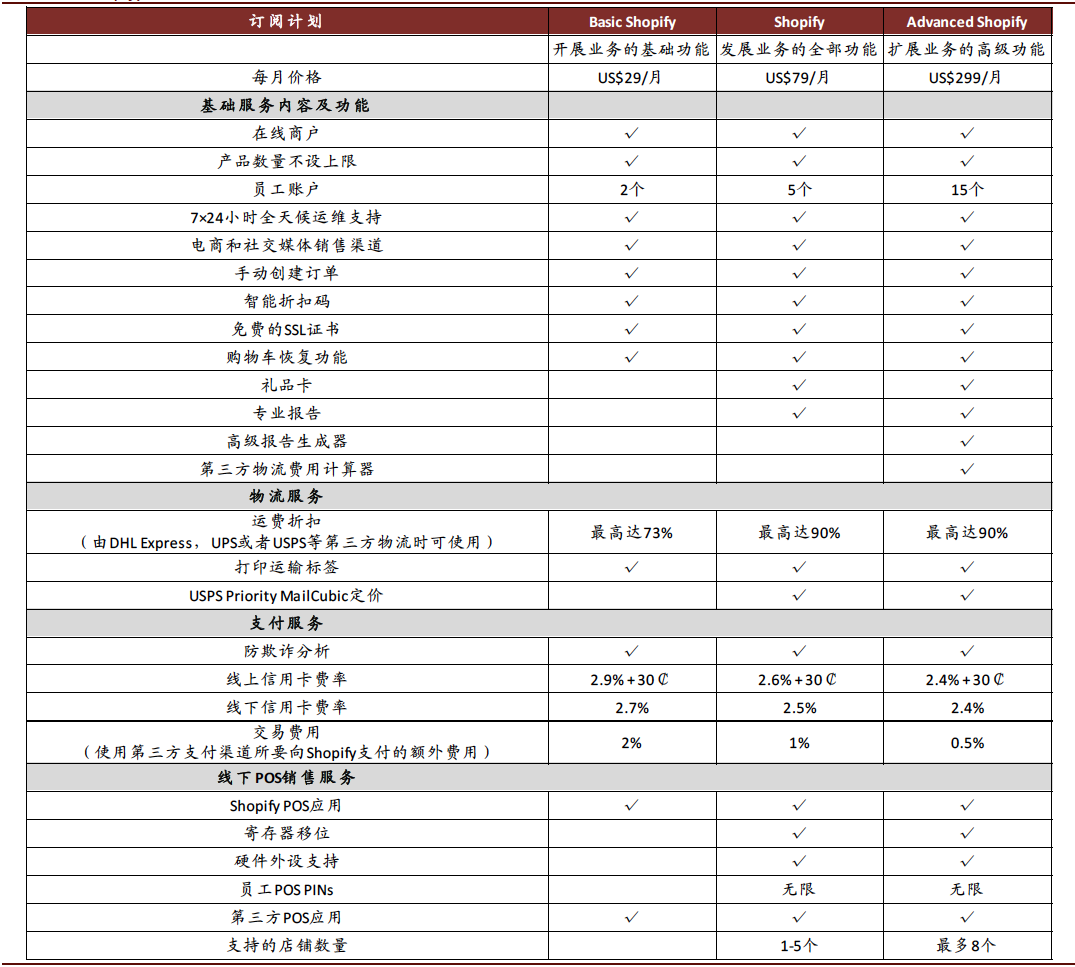

图表: Shopify三类常规订阅计划的定价和功能

Shopify Lite是针对个体经营者的轻量级订阅计划,帮助其在个人的博客、网站、以及社交网络上嵌入商品购买按钮并搭建购物车系统,并不提供Shopify完整的在线商户独立站的功能,单月费用也仅为9美元。Basic Shopify、Shopify、Advanced Shopify是三类主要的常规订阅计划,帮助用户搭建在线商户,不同级别的套餐在服务内容、功能以及物流、支付服务的政策上会有差别。2019年不包括Shopify Plus的订阅商户数已达到106万家,保持30%以上的较快增速。平均单商户年付费额为503美元(根据Ecommerce Platform估计,Shopify活跃商户比例在60%左右,因此真实的单商户年付费额应比这一数据更高),与前几年相比波动幅度不大,基本介于Basic Shopify和Shopify的年费之间,体现了这部分客户还是以小型零售商为主。

图表: Shopify三类常规订阅计划的定价和功能 Shopify Plus为大型品牌商客户量身定制,面向的是收入数百万美元的大型品牌商用户。其为品牌商提供的不仅仅是在线销售渠道,更是要帮助其在线上形成品牌效力。针对这部分客户销量大、市场覆盖广、功能需求多的特点,Shopify Plus主要提供了以下三方面的升级服务。► 无限制的带宽:Shopify Plus不设带宽的限制,完全具备应对大型品牌商销售旺季期间流量高峰的能力;同时提供高达200TB的存储空间,帮助用户保存海量的销售、产品、库存数据。

Shopify Plus为大型品牌商客户量身定制,面向的是收入数百万美元的大型品牌商用户。其为品牌商提供的不仅仅是在线销售渠道,更是要帮助其在线上形成品牌效力。针对这部分客户销量大、市场覆盖广、功能需求多的特点,Shopify Plus主要提供了以下三方面的升级服务。► 无限制的带宽:Shopify Plus不设带宽的限制,完全具备应对大型品牌商销售旺季期间流量高峰的能力;同时提供高达200TB的存储空间,帮助用户保存海量的销售、产品、库存数据。

► 支持多币种结算:大型品牌商往往都会覆盖多个国家的市场,Shopify Plus允许商店以多种货币进行销售。当消费者进入商户界面后,系统会识别消费者所在地区,自动使用其对应地区的货币对商品进行标价,并优先使用该货币进行结算。目前Shopify Plus已支持美元、英镑、欧元、日元、港币、加拿大元、澳币、新西兰元、新加坡元共9种地区货币。

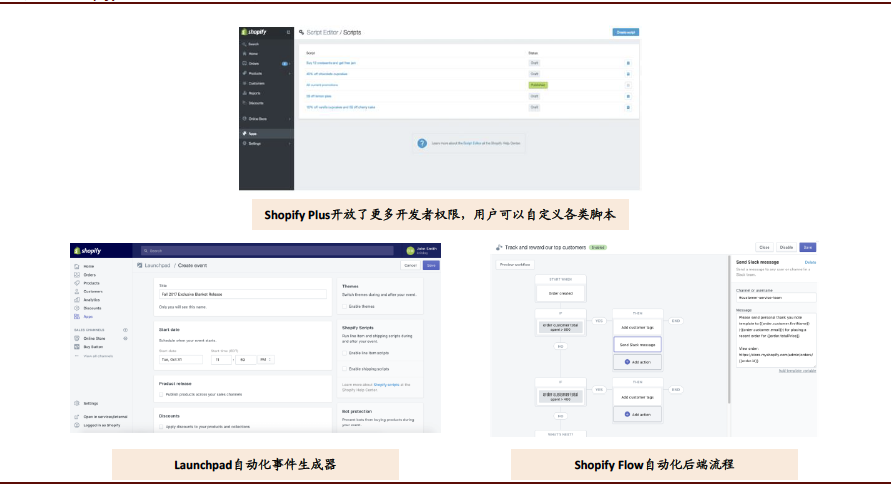

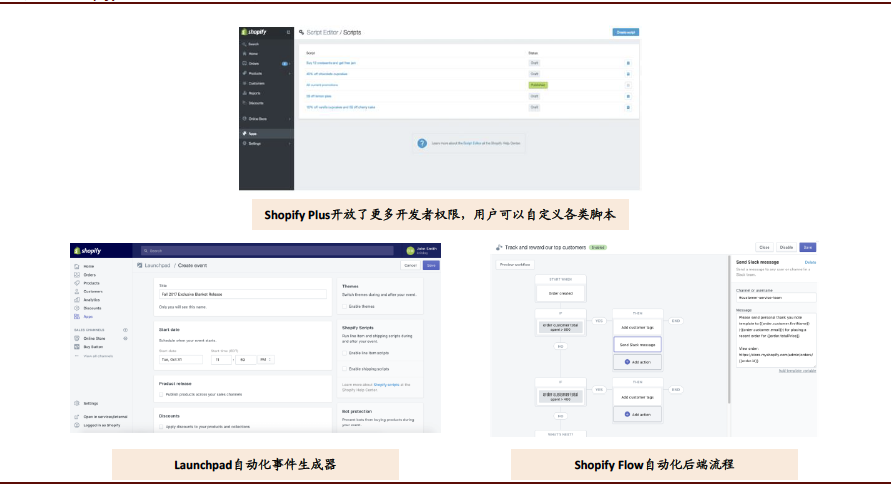

► 更多样化的功能:Shopify Plus的特色功能包括Launchpad自动化事件生成器(自动发布定期促销等活动),Shopify Flow自动化后端流程(当某些条件被触发时后台自动响应,比如消费者单次购买超过800美元后系统自动向其邮箱发送感谢邮件及代金券)等。Shopify Plus同时开放了更多的API及开发者权限,使得用户能够自定义脚本,同时与企业ERP等外部系统进行对接。

图表: Shopify Plus为大型品牌商用户提供了更多样化的功能 平均年付费额仍有上升空间。Shopify Plus的基础月费为2,000美元,当商户的月销售额超过80万美元时其月费会变为月销售额的0.25%。因此Shopify Plus平均年付费额是远高于常规订阅计划的,我们估算得其在2019年达到了近27,000美元。考虑到Shopify Plus的定价规则,我们相信其平均年付费额未来还有一定上升空间。订阅商户数增长潜力较大。2019年Shopify Plus的订阅商户数量增长了38%达到7,100家,增速高于非Plus商户。近年来大部分的国际品牌商都开始越来越重视线上销售渠道, Shopify Plus切中大型品牌商向线上拓展时遇到的业务痛点,公司认为其订阅商户数在未来很长一段时间都能够保持良好的增长势头。

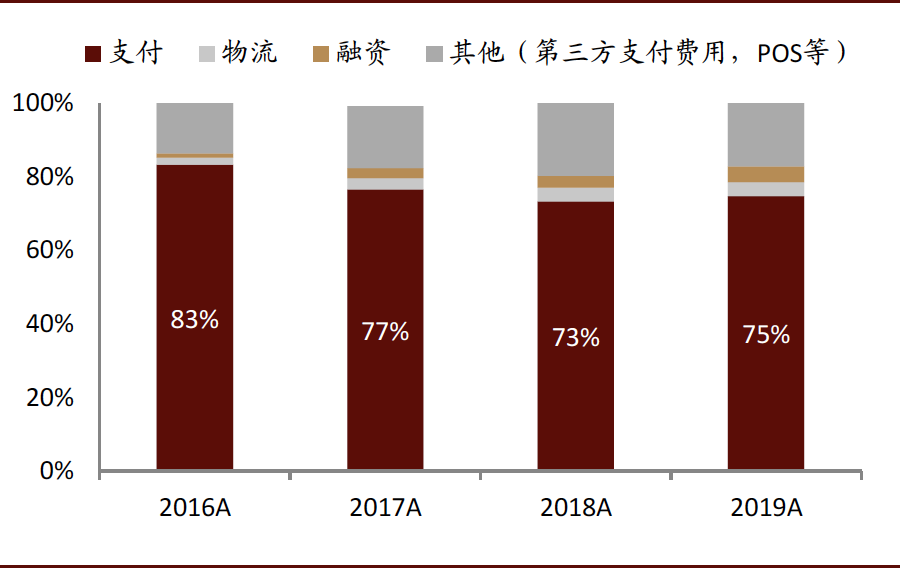

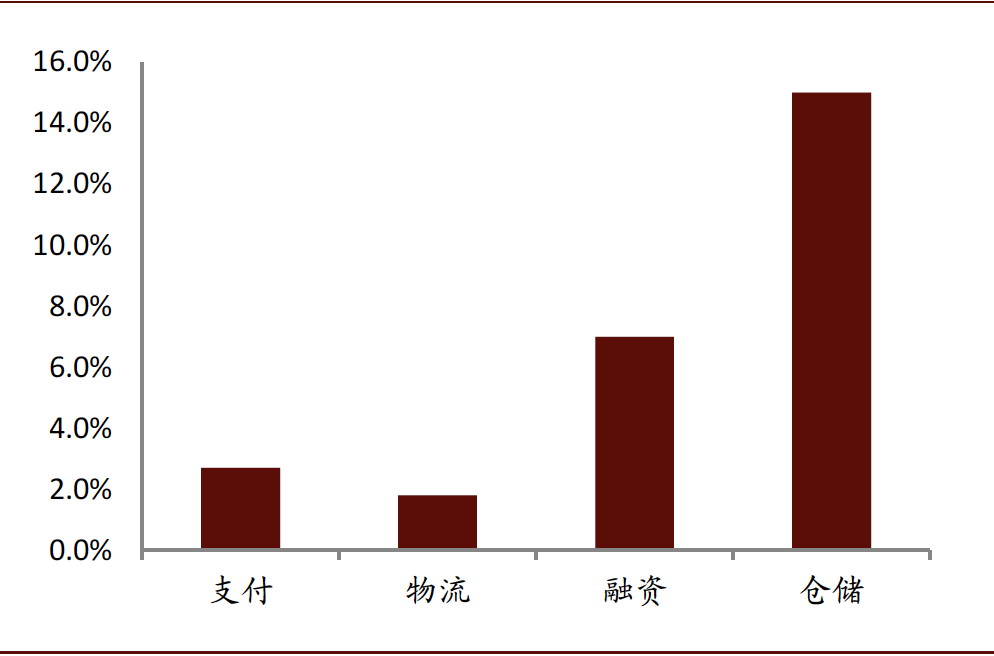

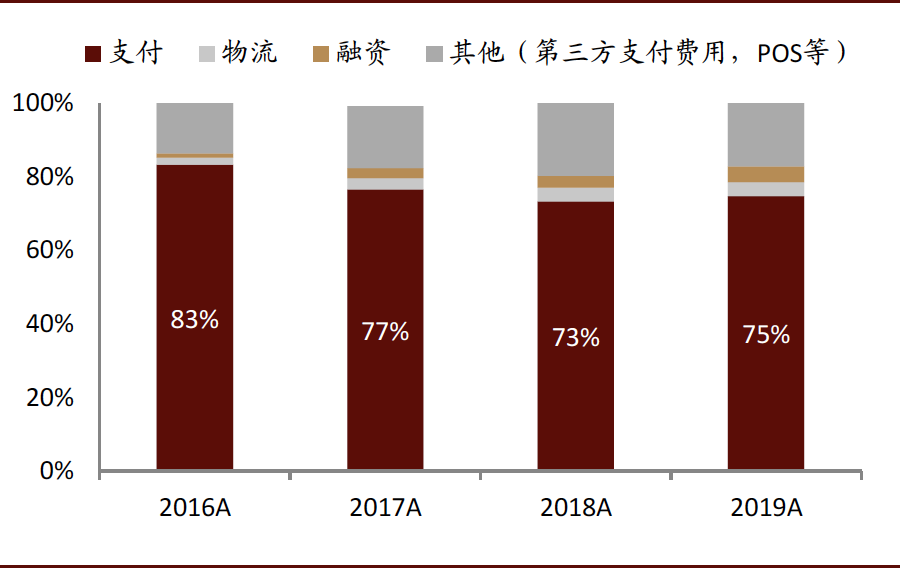

Shopify商户服务针对用户在经营中出现的具体业务需求,为其提供支付、融资、物流、仓储等增值服务。由于SaaS订阅服务较低的货币化率,Shopify希望参与到商户更多经营环节的服务中,而不是仅仅为其提供一个在线销售的渠道,由此在更多价值链条上为商户服务,提升货币化率;同时通过更好的配套服务深度绑定客户,进一步提高用户粘性。2019年Shopify商户服务收入达到9.4亿美元,同比增长54%,已经超过订阅服务成为公司收入的主要来源。其中大部分收入还是来自于支付业务,而Shopify在年报中并未披露2019年物流、融资等细分业务的收入。支付业务是Shopify所有订阅商户的“刚需”,而物流、融资、仓储等业务目前仍处于起步阶段,因此我们认为支付业务在未来一段时间内仍将贡献商户服务业务大部分的收入。

图表: Shopify商户服务收入,2014-2019

平均年付费额仍有上升空间。Shopify Plus的基础月费为2,000美元,当商户的月销售额超过80万美元时其月费会变为月销售额的0.25%。因此Shopify Plus平均年付费额是远高于常规订阅计划的,我们估算得其在2019年达到了近27,000美元。考虑到Shopify Plus的定价规则,我们相信其平均年付费额未来还有一定上升空间。订阅商户数增长潜力较大。2019年Shopify Plus的订阅商户数量增长了38%达到7,100家,增速高于非Plus商户。近年来大部分的国际品牌商都开始越来越重视线上销售渠道, Shopify Plus切中大型品牌商向线上拓展时遇到的业务痛点,公司认为其订阅商户数在未来很长一段时间都能够保持良好的增长势头。

Shopify商户服务针对用户在经营中出现的具体业务需求,为其提供支付、融资、物流、仓储等增值服务。由于SaaS订阅服务较低的货币化率,Shopify希望参与到商户更多经营环节的服务中,而不是仅仅为其提供一个在线销售的渠道,由此在更多价值链条上为商户服务,提升货币化率;同时通过更好的配套服务深度绑定客户,进一步提高用户粘性。2019年Shopify商户服务收入达到9.4亿美元,同比增长54%,已经超过订阅服务成为公司收入的主要来源。其中大部分收入还是来自于支付业务,而Shopify在年报中并未披露2019年物流、融资等细分业务的收入。支付业务是Shopify所有订阅商户的“刚需”,而物流、融资、仓储等业务目前仍处于起步阶段,因此我们认为支付业务在未来一段时间内仍将贡献商户服务业务大部分的收入。

图表: Shopify商户服务收入,2014-2019 图表: Shopify商户服务收入拆分,2016-2019

图表: Shopify商户服务收入拆分,2016-2019 注:2019年支付、物流、融资及其他业务收入来自于我们的估计资料来源:公司公告,中金公司研究部

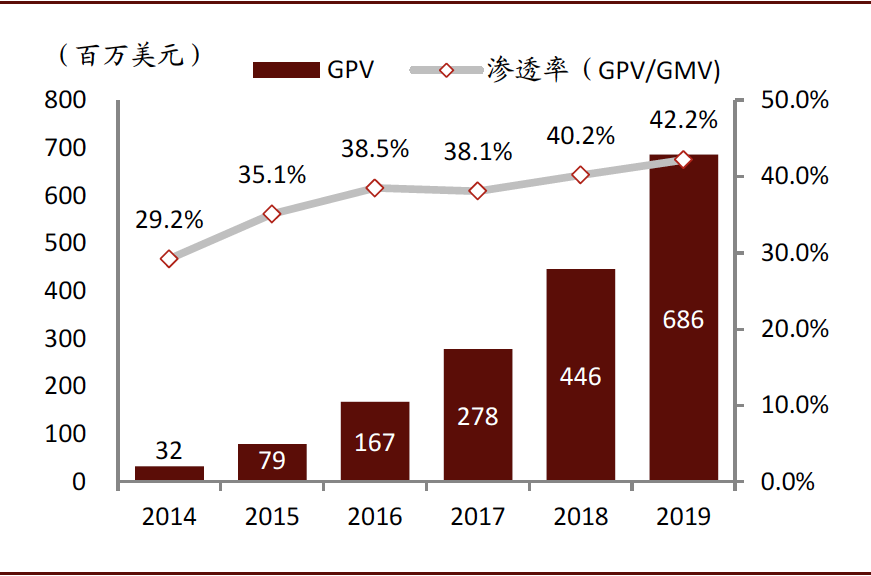

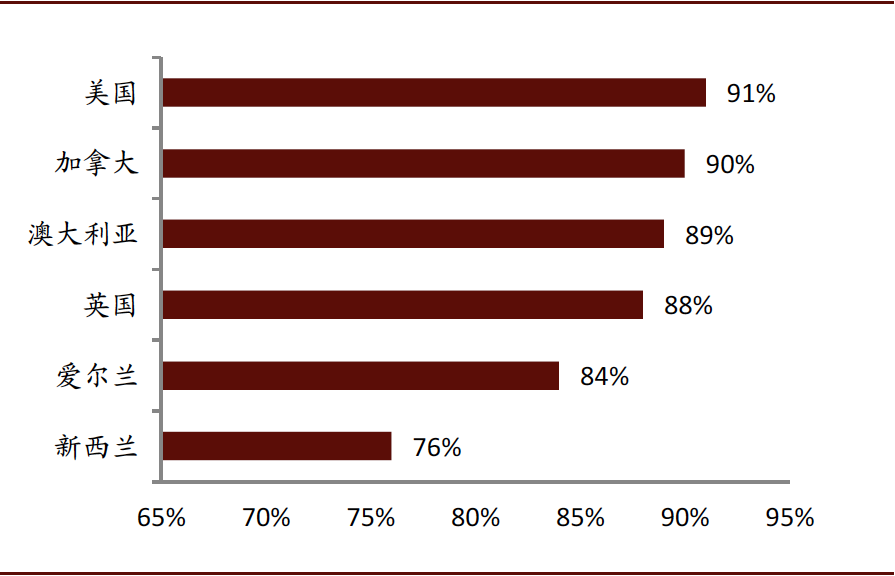

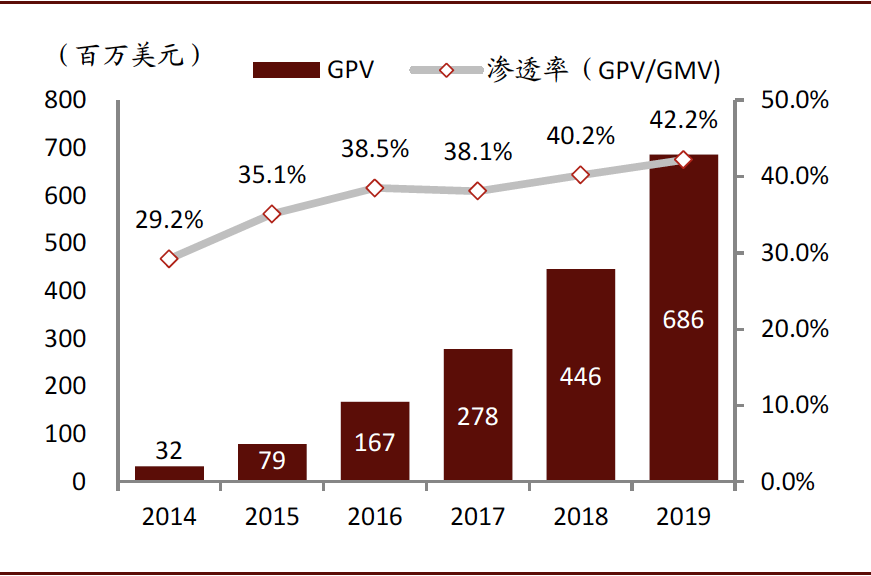

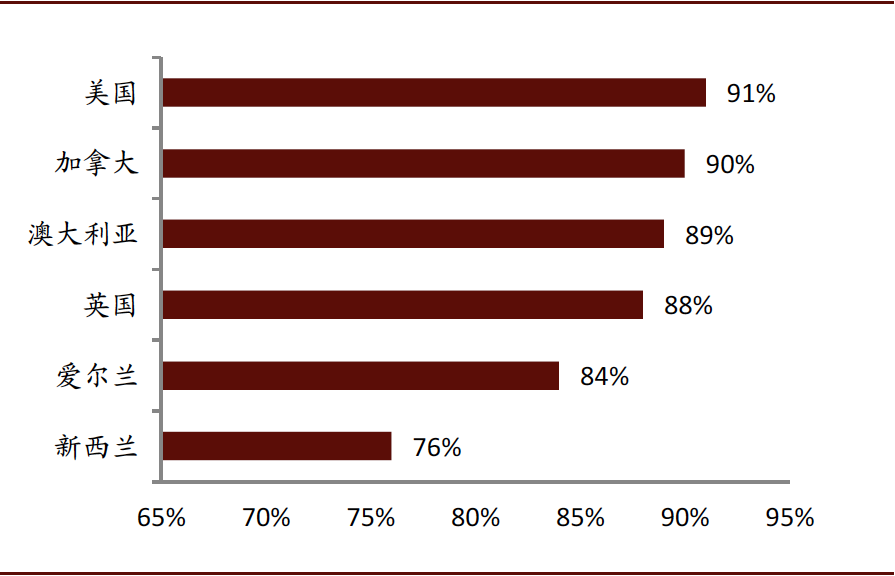

► 支付:Shopify Payments为平台上的商户、消费者提供便捷的收付款渠道,Shopify与Stripe支付平台合作,将其信用卡支付系统集成至Shopify Payments系统上。消费者可通过Shopify Payments系统使用信用卡向商户付款, Shopify将从中收取一定比例(2.4%-2.9%)的交易费,其中有相当比例的交易费会由Shopify支付给Stripe。因此Shopify支付业务的毛利率是较低的,进而拉低了商家服务业务整体的毛利率。2019年,支付业务收入6.9亿美元,同比增长53%;Shopify Payments的GPV(使用其进行支付的GMV)达到257亿美元,同比增长55%;Shopify Payment渗透率(GPV/GMV)上升1.7个百分点达到42.2%。目前Shopify Payment只支持15个国家,而在其在已覆盖国家的渗透率已经处于较高水平(美国91%,加拿大90%,澳大利亚89%,英国88%)。2019年支付业务的货币化率(支付业务收入/GPV)为2.7%。

图表: Shopify Payments GPV及渗透率,2014-2019

注:2019年支付、物流、融资及其他业务收入来自于我们的估计资料来源:公司公告,中金公司研究部

► 支付:Shopify Payments为平台上的商户、消费者提供便捷的收付款渠道,Shopify与Stripe支付平台合作,将其信用卡支付系统集成至Shopify Payments系统上。消费者可通过Shopify Payments系统使用信用卡向商户付款, Shopify将从中收取一定比例(2.4%-2.9%)的交易费,其中有相当比例的交易费会由Shopify支付给Stripe。因此Shopify支付业务的毛利率是较低的,进而拉低了商家服务业务整体的毛利率。2019年,支付业务收入6.9亿美元,同比增长53%;Shopify Payments的GPV(使用其进行支付的GMV)达到257亿美元,同比增长55%;Shopify Payment渗透率(GPV/GMV)上升1.7个百分点达到42.2%。目前Shopify Payment只支持15个国家,而在其在已覆盖国家的渗透率已经处于较高水平(美国91%,加拿大90%,澳大利亚89%,英国88%)。2019年支付业务的货币化率(支付业务收入/GPV)为2.7%。

图表: Shopify Payments GPV及渗透率,2014-2019 图表: Shopify Payments 在主要覆盖国家的渗透率,2019

图表: Shopify Payments 在主要覆盖国家的渗透率,2019 注:渗透率 = Shopify Payments GPV /Shopify GMV

注:渗透率 = Shopify Payments GPV /Shopify GMV

资料来源:公司公告,中金公司研究部

► 融资:Shopify Capital为需要的商户提供的贷款,并通过在抽取商户的一部分未来销售收入来偿还本息。Shopify Capital一般的偿还期限为12个月,会事先确定固定的利率,比如确定以10%的利率向一家商户提供5,000美元的贷款,那么之后Shopify就会在12个月内分批抽取商户合计5,500美元的融资业务收入。2019年底,Shopify Capital为商户提供贷款的账面金额为1.3亿美元。为了扶持商户,Shopify Capital的利率水平偏低,因此我们估计其融资业务货币化率(融资业务收入/当年Shopify Capital新增贷款金额)处于高个位数的水平。

► 物流:Shopify Shipping与DHL、UPS、USPS等第三方物流商合作,为商户提供多家物流公司的选择,同时将物流方的运单追踪系统集成至Shopify的平台上,使得用户可以通过Shopify Shipping直接进行物流管理。

商家通过Shopify Shipping可以享受一定比例的物流费用折扣(三种的订阅计划对应的最高折扣幅度分别为64%、72%和74%),而Shopify会从折扣中抽取一定比例的费用(不到10%)作为其物流业务的收入,因此这部分业务不会产生成本。由于Shopify Shipping收入来自于抽成,我们估计其货币化率(物流业务收入/当年通过Shopify Shipping运送的总商品价值)应处于低个位数的较低水平。

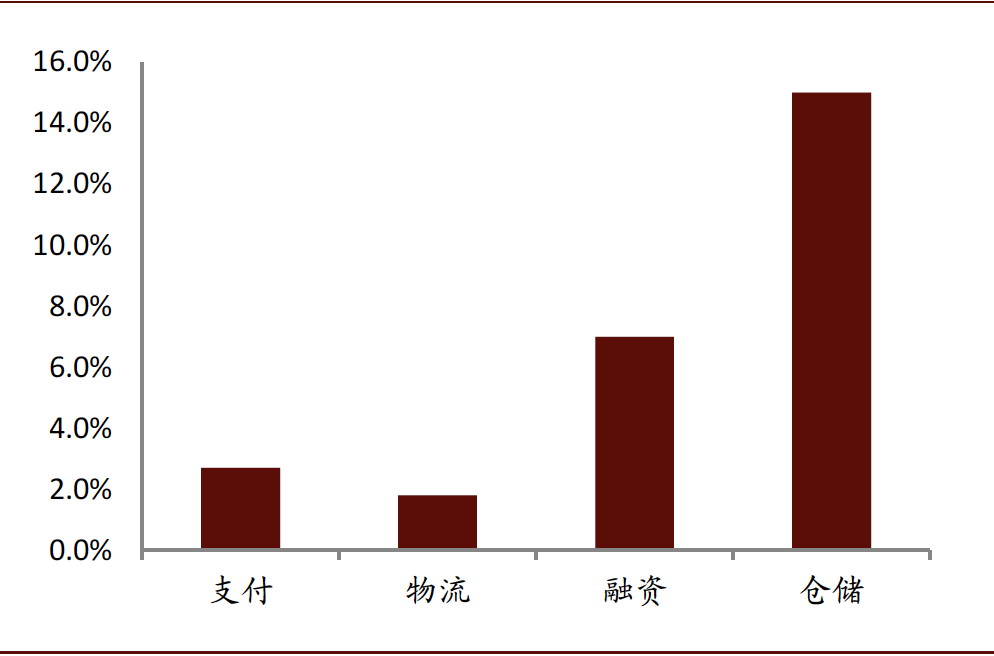

► 仓储:Shopify Fullfillment是公司在2019年开展的新业务,公司同时于2019年9月以4.5亿美元收购了自动化仓储解决方案提供商6 River Systems以加强在仓储领域的综合服务能力。市场参考Amazon仓储业务的货币化率,预计Shopify仓储服务的货币化率(仓储服务收入/使用仓储服务的商品总价值)在10%-20%左右,明显高于其他商户服务业务的抽成比例,我们看好其成为公司未来收入的有力增长点。

在收购6 River Systems后,Shopify已经具备了一定的综合仓配服务能力。2019年7月,Shopify推出基于人工智能的Shopify分发配送网络SFN,在内华达州、加利福尼亚州和得克萨斯州的7个仓库集中不同Shopify商家的商品并进行集中配送,提升物流效率并降低成本。Shopify在物流仓配领域正加速追赶Amazon的步伐。

► 其他收入主要包括第三方支付费用和POS软硬件销售等收入。对于未使用Shopify Payments,而使用Paypal、Square等第三方支付平台作为收付款渠道的商家,他们需要向第三方支付平台支付交易费,同时也向Shopify支付0.5%-2%的交易费;另外不使用Shopify Payments进行支付的Shopify Plus消费者也需向平台支付0.15%的交易费用,这部分收入也会被Shopify计入商户服务中的其他收入中。

图表: Shopify收入拆分思路以及关键数字/假设 2020年一季度,尽管线下POS机销售额受到新冠疫情影响出现较大下滑,但Shopify主体SaaS及商户服务业务继续实现高速增长。公司收入47.0亿美元,同比增长47%;其中订阅服务收入同比增长34%至18.8亿美元,商户服务收入同比增长57%至28.2亿美元。归母净利润亏损3.14亿美元,亏损同比扩大30%;平台一季度GMV达到174亿美元,较去年同期增长46%;MRR同比上升25%达到5,540万美元。公司表明新冠疫情会对公司中小企业客户经营情况造成冲击,进而影响到公司业务。公司说明将持续关注疫情发展,并对2020年的业绩不再做出指引;推出新用户90天免费试用,帮助难以开展线下业务的品牌商、零售商打开线上销路;对老用户推出各项折扣,加大Shopify Capital贷款覆盖范围及额度等措施,扶持公司客户渡过难关。与此同时,公司也表示疫情下零售商、品牌商加速将业务向线上迁移,在3月13日至4月24日的6周间,Shopify新开设线上商户的数量同比去年增长了62%,4月份Shopify访问量及GMV的增长也在提速,公司对于2020年业务整体的发展保持信心。

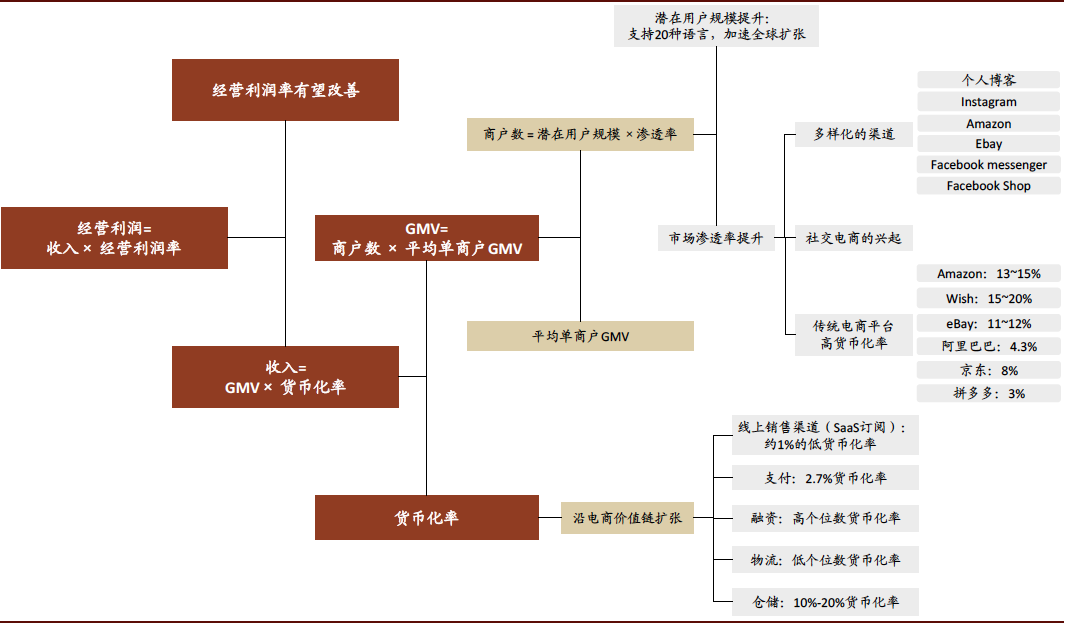

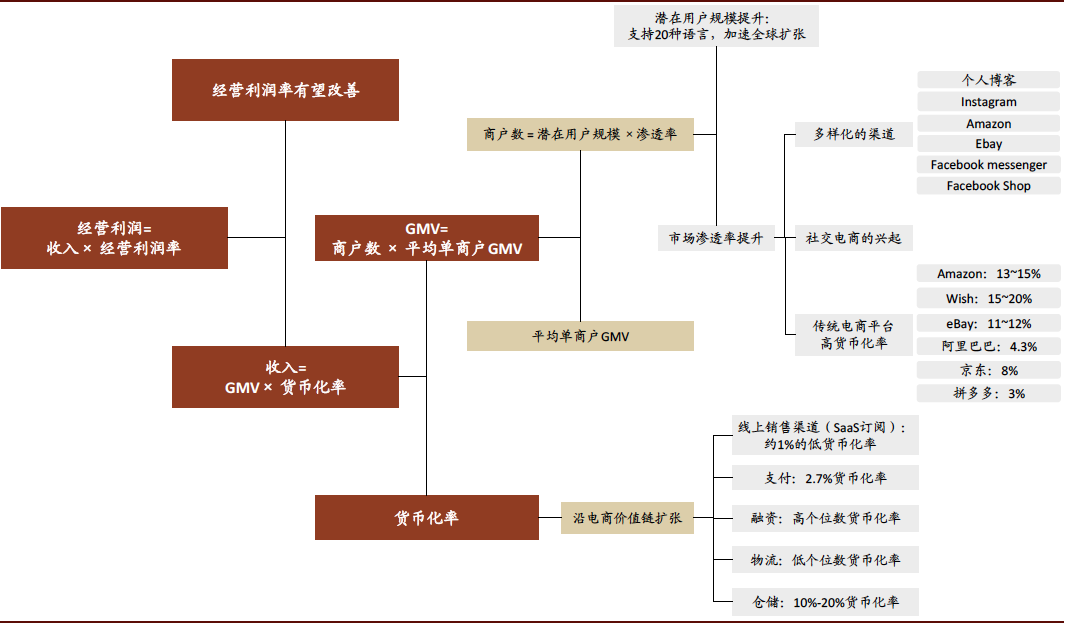

市场对于Shopify的估值主要是综合DCF估值以及EV/Sales估值。其中DCF估值主要假设Shopify在未来5年仍能够保持30%左右的GMV增速,之后增速下滑至10%左右;同时整体货币化率也能够逐步爬升,最终在2030年左右达到300亿美元左右的收入水平。基于20%-25%的长期经营利润率以及20倍左右的终期EV/FCF给出估值。而EV/Sales基本是基于20倍左右的较高估值倍数。作为一家电商服务商,Shopify收入的增长来源于GMV和货币化率双重的驱动,在商户平均交易额较为稳定的情况下,潜在市场的拓展(TAM)以及市场渗透率的提高成为了GMV增长的主要动力;而随着Shopify参与到电商价值链更多环节的分享中,市场认为其货币化率也有望提升。我们理解市场是从一个较为长期的角度来看待Shopify的估值,其给予Shopify超高估值的背后有三大支撑因素:

2020年一季度,尽管线下POS机销售额受到新冠疫情影响出现较大下滑,但Shopify主体SaaS及商户服务业务继续实现高速增长。公司收入47.0亿美元,同比增长47%;其中订阅服务收入同比增长34%至18.8亿美元,商户服务收入同比增长57%至28.2亿美元。归母净利润亏损3.14亿美元,亏损同比扩大30%;平台一季度GMV达到174亿美元,较去年同期增长46%;MRR同比上升25%达到5,540万美元。公司表明新冠疫情会对公司中小企业客户经营情况造成冲击,进而影响到公司业务。公司说明将持续关注疫情发展,并对2020年的业绩不再做出指引;推出新用户90天免费试用,帮助难以开展线下业务的品牌商、零售商打开线上销路;对老用户推出各项折扣,加大Shopify Capital贷款覆盖范围及额度等措施,扶持公司客户渡过难关。与此同时,公司也表示疫情下零售商、品牌商加速将业务向线上迁移,在3月13日至4月24日的6周间,Shopify新开设线上商户的数量同比去年增长了62%,4月份Shopify访问量及GMV的增长也在提速,公司对于2020年业务整体的发展保持信心。

市场对于Shopify的估值主要是综合DCF估值以及EV/Sales估值。其中DCF估值主要假设Shopify在未来5年仍能够保持30%左右的GMV增速,之后增速下滑至10%左右;同时整体货币化率也能够逐步爬升,最终在2030年左右达到300亿美元左右的收入水平。基于20%-25%的长期经营利润率以及20倍左右的终期EV/FCF给出估值。而EV/Sales基本是基于20倍左右的较高估值倍数。作为一家电商服务商,Shopify收入的增长来源于GMV和货币化率双重的驱动,在商户平均交易额较为稳定的情况下,潜在市场的拓展(TAM)以及市场渗透率的提高成为了GMV增长的主要动力;而随着Shopify参与到电商价值链更多环节的分享中,市场认为其货币化率也有望提升。我们理解市场是从一个较为长期的角度来看待Shopify的估值,其给予Shopify超高估值的背后有三大支撑因素:

1) GMV潜力;2)货币化率潜力;3)经营利润率潜力。

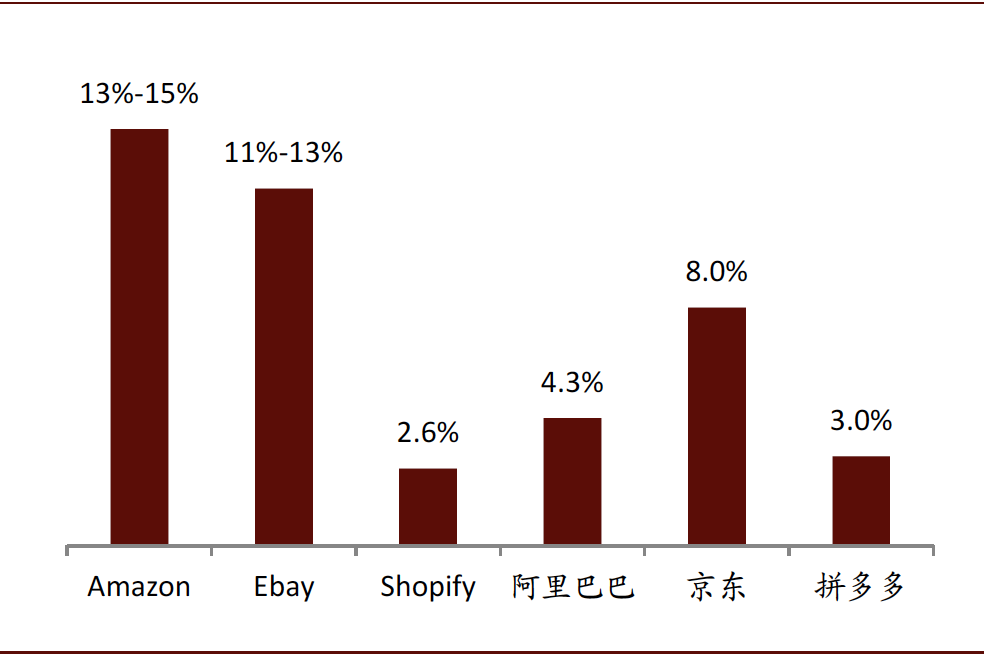

图表: 公司股价的三大支撑因素(“市场审美”),2019 注:货币化率计算口径 (阿里货币化率 = FY19国内核心电商收入 / FY19 GMV,京东货币化率 = 2019年服务收入(平台收入) / 2019年平台商户总GMV(非自营),拼多多货币化率 = 2019年营业收入 / 2019年GMV)

注:货币化率计算口径 (阿里货币化率 = FY19国内核心电商收入 / FY19 GMV,京东货币化率 = 2019年服务收入(平台收入) / 2019年平台商户总GMV(非自营),拼多多货币化率 = 2019年营业收入 / 2019年GMV)

资料来源:各公司公告,中金公司研究部

GMV潜力:国际化、多渠道、社交电商► 全球扩张仍有想象空间

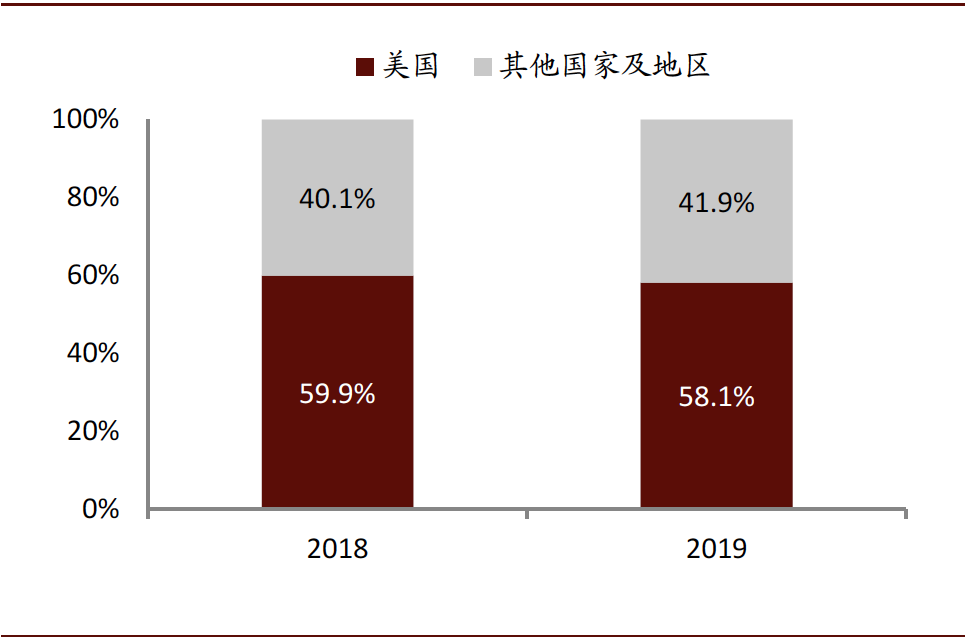

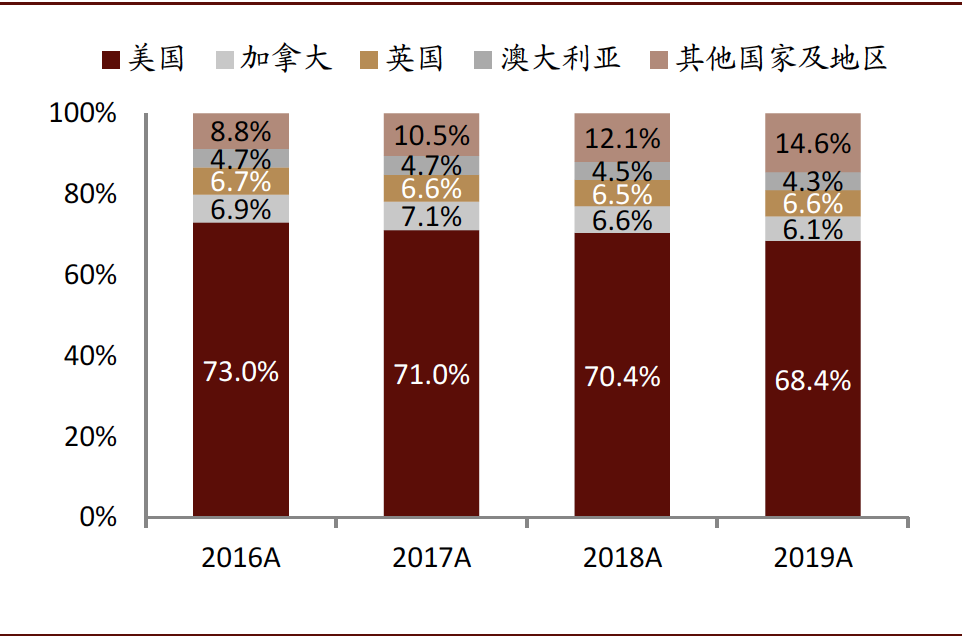

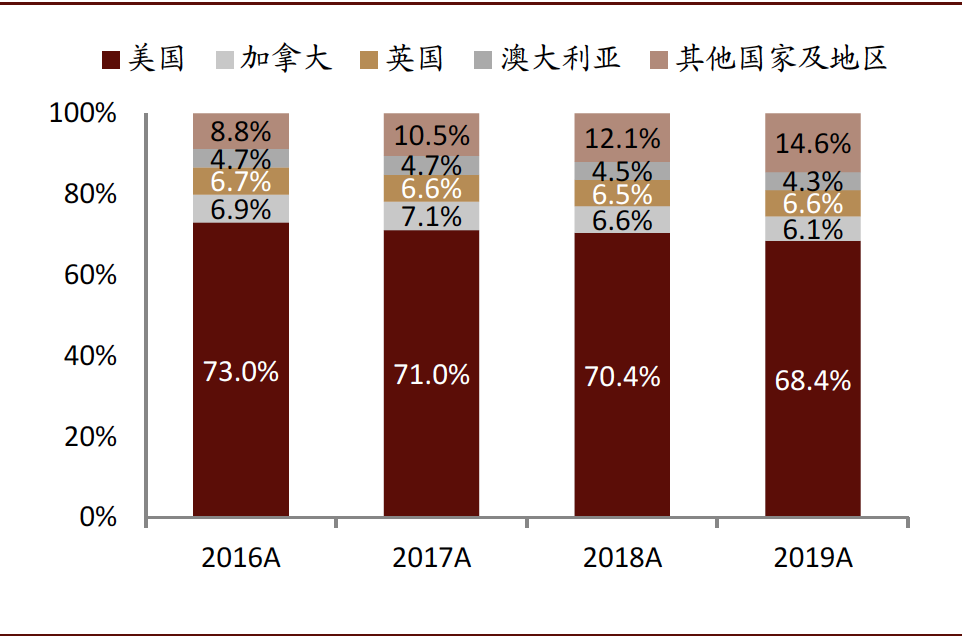

收入:根据Shopify年报披露的数据,2019年公司在美国地区收入占总收入的68.4%,占比在2016-2019年虽有小幅下滑但仍处于较高水平;加拿大、英国、澳大利亚三块成熟市场的收入占比也基本处于稳中有降的状态;而亚太、南美等新兴市场的份额则出现了明显上升。

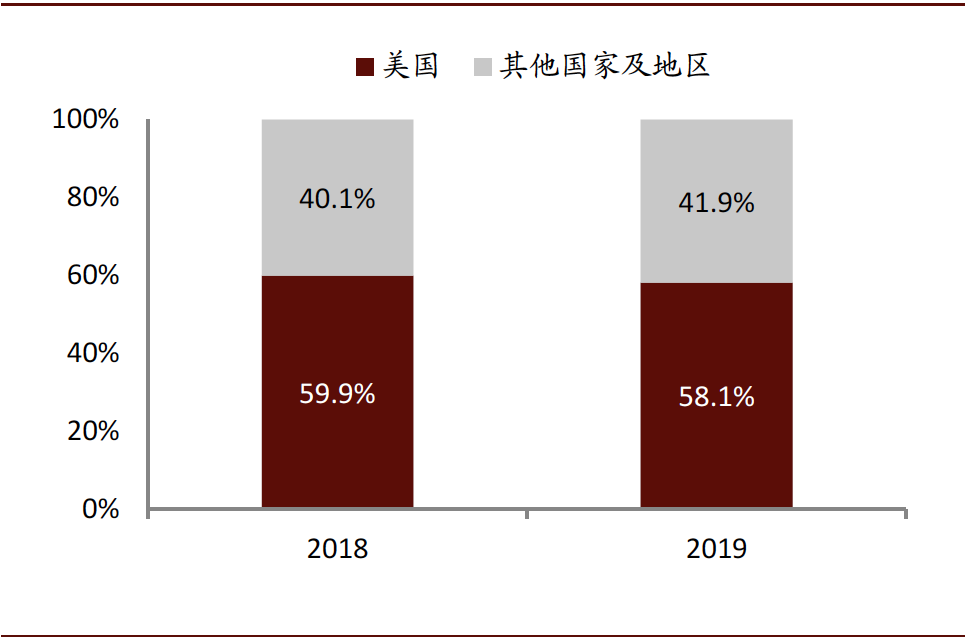

GMV:我们根据eMarket提供的2018-2019年美国电商整体GMV以及Shopify的市场占比数据,倒算得Shopify 2018/2019年在美国市场的GMV分别为246/355亿美元,占全球GMV的59.9%/58.1%。市场认为目前Shopify还是比较依赖于美国市场,亚太、南美等新兴市场的开辟还有相当大的空间。

图表: Shopify GMV分地区拆分,2018-2019 资料来源:eMarketer,公司公告,中金公司研究部

图表: Shopify收入分地区拆分,2016-2019

资料来源:eMarketer,公司公告,中金公司研究部

图表: Shopify收入分地区拆分,2016-2019 ► 市场渗透率有望提升从2019年美国电商市场的格局来看,Shopify GMV在总体GMV中占比仅为5.9%,具有较大的提升空间。Shopify支持多渠道销售,能够获取多方的流量,提升平台知名度并吸引更多用户;Shopify同时能够帮助用户在Facebook、Instagram上嵌入购买按钮,是社交电商的天然载体,市场相信近年来社交电商的兴起也将助力Shopify在现有市场的渗透率进一步攀升;Shopify相较于传统电商较低的货币化率也将为其吸引更多的商户。

► 市场渗透率有望提升从2019年美国电商市场的格局来看,Shopify GMV在总体GMV中占比仅为5.9%,具有较大的提升空间。Shopify支持多渠道销售,能够获取多方的流量,提升平台知名度并吸引更多用户;Shopify同时能够帮助用户在Facebook、Instagram上嵌入购买按钮,是社交电商的天然载体,市场相信近年来社交电商的兴起也将助力Shopify在现有市场的渗透率进一步攀升;Shopify相较于传统电商较低的货币化率也将为其吸引更多的商户。

► 单商户GMV具有提升潜力

2017-2019年,Shopify全球订阅商户数量的增速持续下滑,但是平均单商户GMV的增速呈现上扬趋势。我们认为其主要原因是Shopify Plus的顺利推广,为平台带来了一批百万美元GMV以上的大型品牌商客户。未来随着Shopify Plus用户数量的进一步积累,市场认为Shopify单商户的GMV能够继续保持当前增速。

货币化率提升:商户服务的渗透将是催化剂

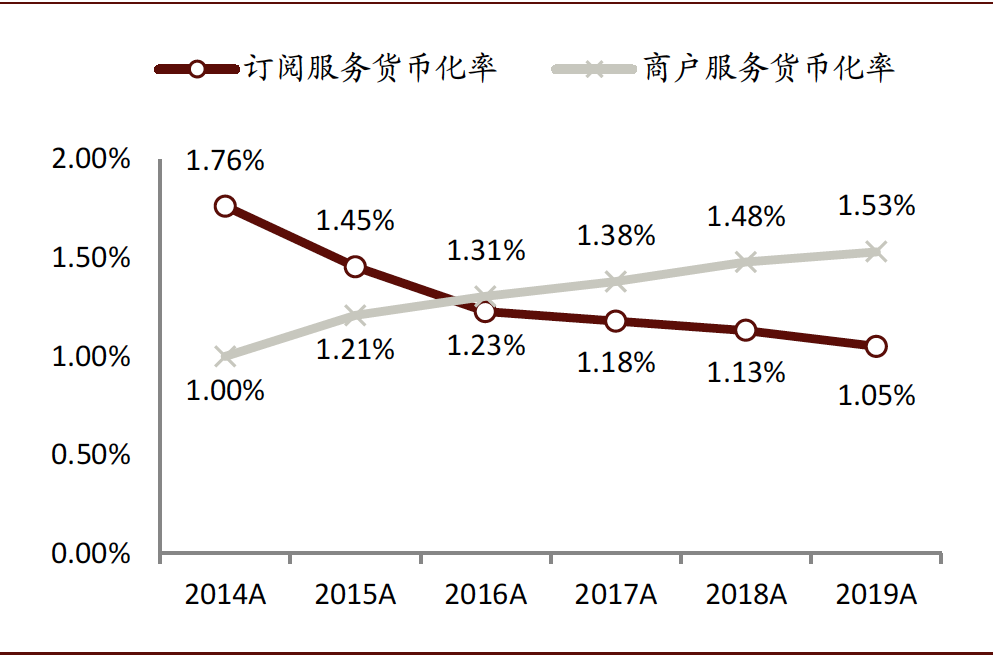

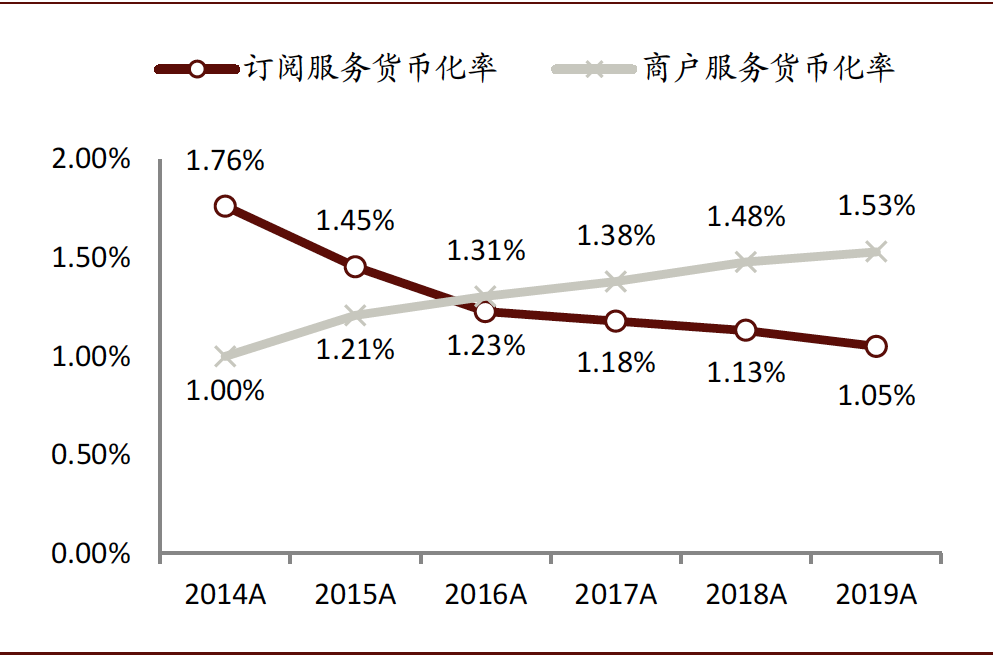

近三年来,Shopify整体货币化率(当年收入/当年GMV)一直维持在2.6%-2.7%的水平,其中订阅服务的货币化率出现持续下滑,而商户服务货币化率持续上升。

订阅服务货币化率的下滑难以避免。除了Shopify Plus的计费模式之外,订阅服务大部分的收入都是来自于固定的月费,商户增长的GMV并不能直接为公司带来直接的收益。在GMV迅速增长而Shopify订阅月费较为固定的情况下,我们认为未来订阅服务货币化率的下滑不可避免。

图表: Shopify订阅服务及商户服务货币化率,2019 注:货币化率=该业务当年收入/Shopify当年整体GMV

注:货币化率=该业务当年收入/Shopify当年整体GMV

资料来源:公司公告,中金公司研究部

图表: Shopify各类商户服务货币化率,2019 注:除支付业务之外均来自于我们的估计

注:除支付业务之外均来自于我们的估计

资料来源:公司公告,中金公司研究部

商户服务的渗透将拉动货币化率提升。商户服务的货币化率由两方面因素决定,一是支付、融资、物流、仓储等服务的渗透率,有多少商家会使用这些服务;二是这些业务本身的货币化率。由于各项业务的特性,其货币化率是较为固定的,但是市场认为其渗透率都还有较大的提升空间,将在未来带动货币化率的提升。► 支付:Shopify Payments在美国、加拿大、英国等核心市场的渗透率均高达90%左右,但由于目前仅支持在15个国家使用,导致整体渗透率(GPV/GMV)仅为42%。未来随着Shopify Payments在更多的国家及地区投入使用,填补目前的空白市场,我们看好其渗透率迎来大幅的提升。

► 物流:Shopify Shipping目前仅支持美国及加拿大地区的商户使用,根据公司披露1Q18时有约1/3北美地区商家使用Shopify Shipping来配送商品。由于Shopify Shipping主要的业务形式是与第三方物流商进行合作,市场认为其在英国、澳大利亚等成熟市场的推广完全具有可行性,同时在北美地区的渗透率也有望进一步提升。

► 仓储:Shopify 2019年强势进军仓储领域,并通过收购6 River Systems进一步加码,作为从零开始的新业务,市场看好仓储服务未来为公司货币化率带来新的增量。

经营利润率:稳中有升,持续改善

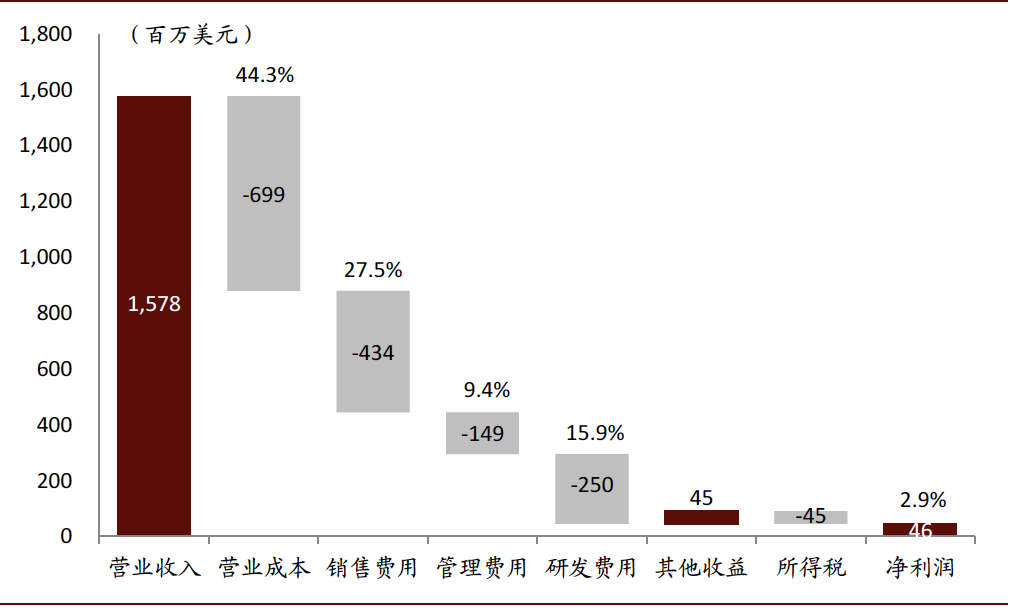

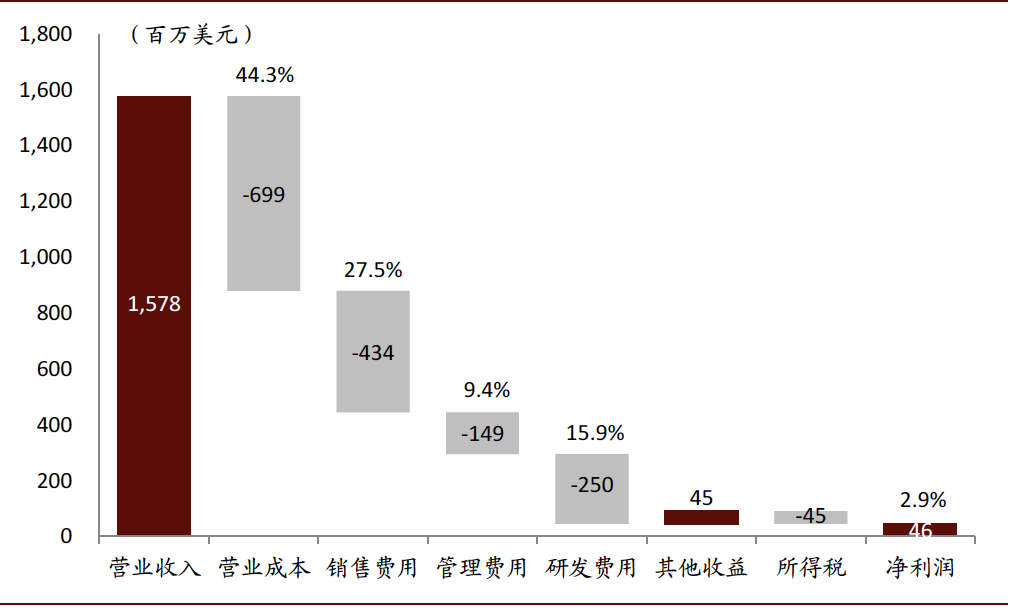

从费用结构来看,由于商户服务占收入比重的上升,2019年Shopify毛利率为55.7%,略有下滑。营业费用中销售费用仍占大头,2019年为4.3亿美元,销售费用率为27.5%,费率同比下滑2.9个百分点,费用管控较为得力;管理费用为1.5亿美元,研发费用为2.5亿美元,费用率分别为9.4%及15.9%,费率相对较为稳定,近年来波动幅度不大。

2019年Shopify净利润同比增长4.4%达到4,574万美元,净利润率为2.9%,连续第三年实现盈利。2014-2019年,Shopify销售费用率的回落带来经营费用率的上升,并于2017年扭亏为盈。市场认为Shopify近年大力发展的Shopify Affiliate Program生态获客渠道是其实现高效销售费用管控的原因之一。

图表: Shopify费用结构,2019 与传统获客渠道相比,生态渠道更为高效。Shopify Affiliate Program将知名企业家、网红以及内容制造者纳入Shopify的生态伙伴,利用伙伴的流量为Shopify引流。伙伴推荐一名Shopify常规订阅计划用户就能够获得58美元的返佣,带来一名Shopify Plus用户则能获得2,000美元的返佣。截至2019年上半年,已有约24,500名伙伴累计为Shopify带来超过20万家订阅商户,累计贡献约640亿美元的GMV。目前Shopify的经营利润率还是处于较低水平。展望未来,由于业务特性,我们认为商户服务部分新业务毛利率提升空间较小,随着其收入比重的上升长期来看仍会拉低Shopify整体的毛利率。但随着生态渠道的良性发展,市场认为其销售费用率还有进一步压低的空间,未来经营利润率能够继续爬升。

与传统获客渠道相比,生态渠道更为高效。Shopify Affiliate Program将知名企业家、网红以及内容制造者纳入Shopify的生态伙伴,利用伙伴的流量为Shopify引流。伙伴推荐一名Shopify常规订阅计划用户就能够获得58美元的返佣,带来一名Shopify Plus用户则能获得2,000美元的返佣。截至2019年上半年,已有约24,500名伙伴累计为Shopify带来超过20万家订阅商户,累计贡献约640亿美元的GMV。目前Shopify的经营利润率还是处于较低水平。展望未来,由于业务特性,我们认为商户服务部分新业务毛利率提升空间较小,随着其收入比重的上升长期来看仍会拉低Shopify整体的毛利率。但随着生态渠道的良性发展,市场认为其销售费用率还有进一步压低的空间,未来经营利润率能够继续爬升。

Shopify的投资故事总结:市场相信随着平台GMV的增长,其知名度、渠道流量、生态规模及整体服务能力会不断提高,进而吸引更多的商户入驻;而订阅商户规模的扩大又会带来GMV的增长,形成良性循环;而随着商户服务切入更多的领域,Shopify将会挖掘更多潜在的市场,并通过商户服务的向下渗透提升货比化率,兑现潜在的市场规模;最终结合费用端的管控,转化为经营利润的增长。

我们对Shopify投资故事的理解:随着全场景服务、国际化服务以及Shopify生态的建设,我们相信其GMV能够持续增长;同时随着商户服务覆盖领域的扩大,其潜在市场规模及货币化率的提升也是顺理成章。我们认为这两点也是目前最吸引市场,Shopify接近900亿美元市值的主要支点。但是从目前的情况来看,商户服务的低毛利率是由其业务特征决定的,长期来看会对其经营利润率造成持续拖累,因此我们认为未来几年Shopify利润端的增长具有一定的不确定性。

图表: Shopify“飞轮”,形成良性循环 资料来源:Shopify官网,公司公告,中金公司研究部

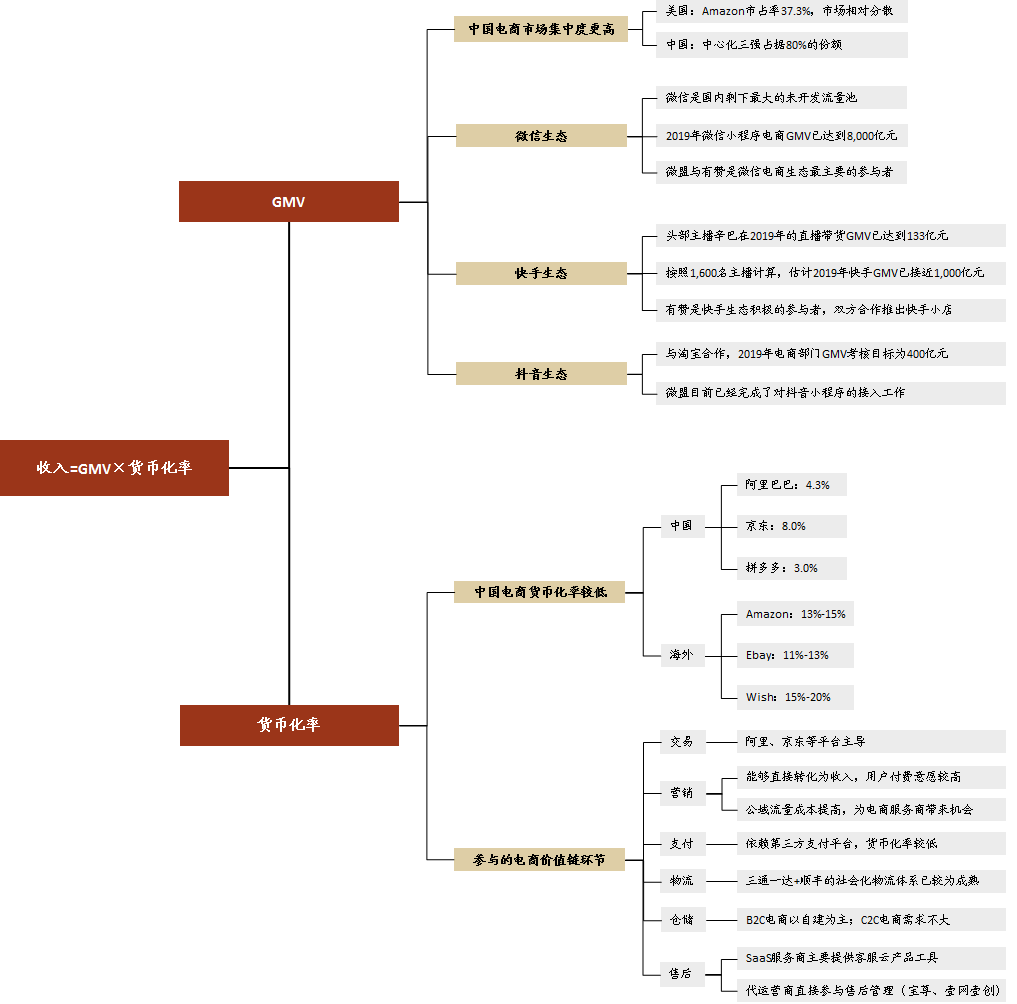

从市场格局的角度看,高集中度与低货币化率是中国电商市场的典型特征

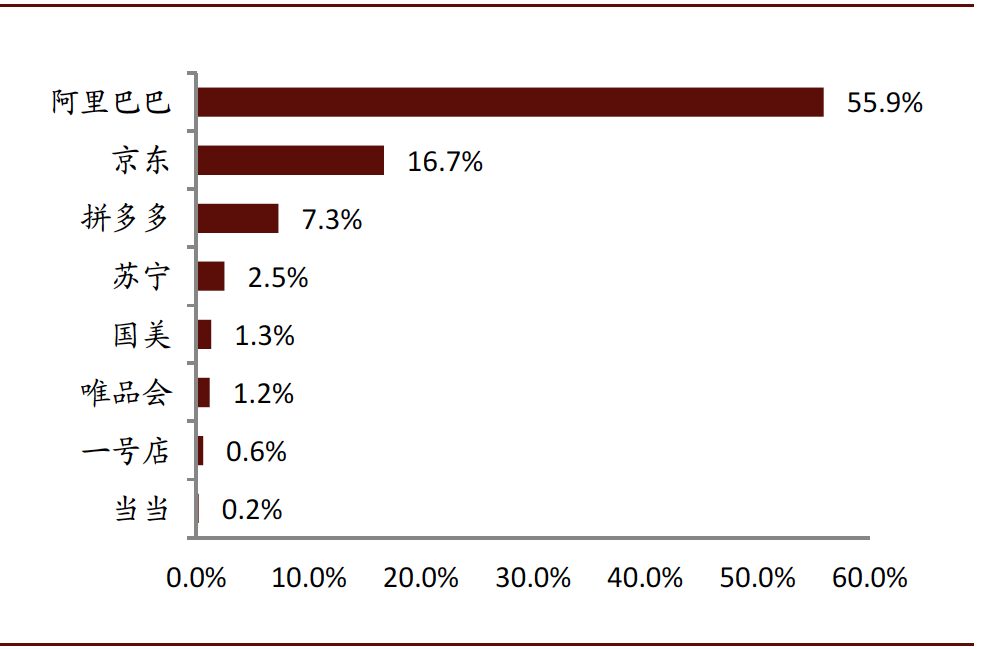

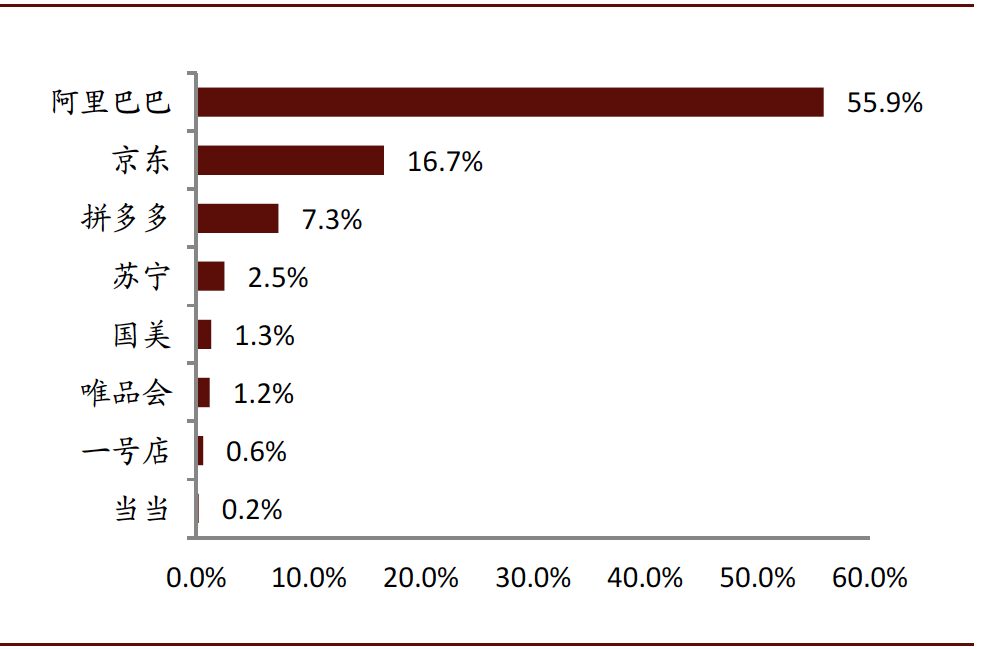

中国电商市场集中度较高。根据eMarketer提供的数据,2019年国内零售电商GMV已超过10万亿元,中心化电商三强阿里、京东、拼多多占据了80%的市场份额,集中度明显高于美国电商市场。在存量市场基本被三强瓜分的情况下,国内电商服务商想要效仿Shopify“自立门户”的难度较大,机会主要在于依附“去中心化”下的新兴生态。

图表: 中国头部零售电商平台市场份额,1H19

资料来源:Shopify官网,公司公告,中金公司研究部

从市场格局的角度看,高集中度与低货币化率是中国电商市场的典型特征

中国电商市场集中度较高。根据eMarketer提供的数据,2019年国内零售电商GMV已超过10万亿元,中心化电商三强阿里、京东、拼多多占据了80%的市场份额,集中度明显高于美国电商市场。在存量市场基本被三强瓜分的情况下,国内电商服务商想要效仿Shopify“自立门户”的难度较大,机会主要在于依附“去中心化”下的新兴生态。

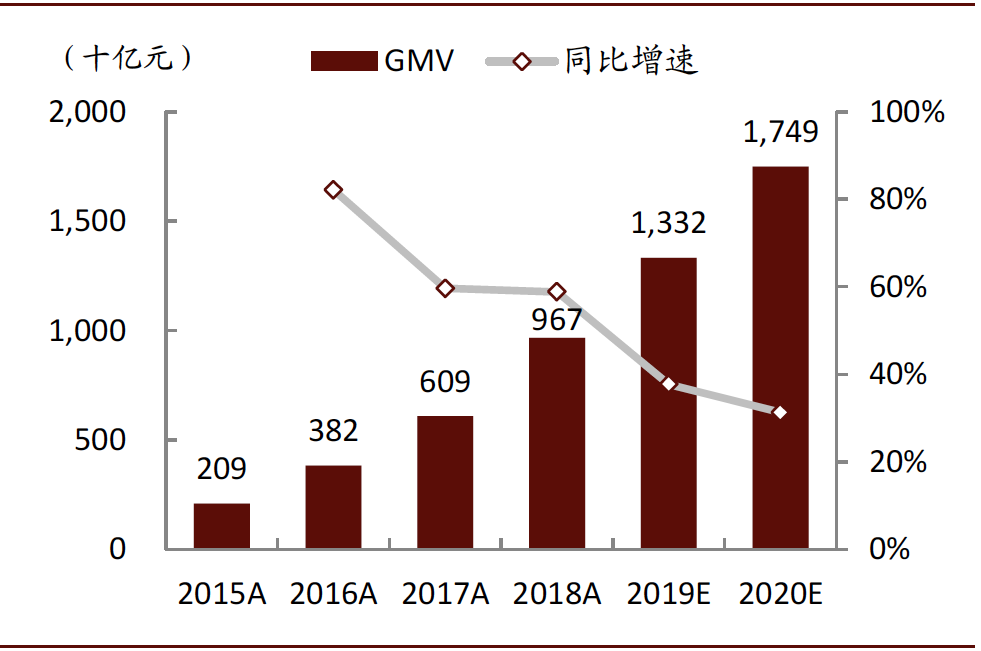

图表: 中国头部零售电商平台市场份额,1H19 图表: 中国社交电商GMV,2015-2020e

图表: 中国社交电商GMV,2015-2020e 资料来源:Frost&Sullivan,中金公司研究部

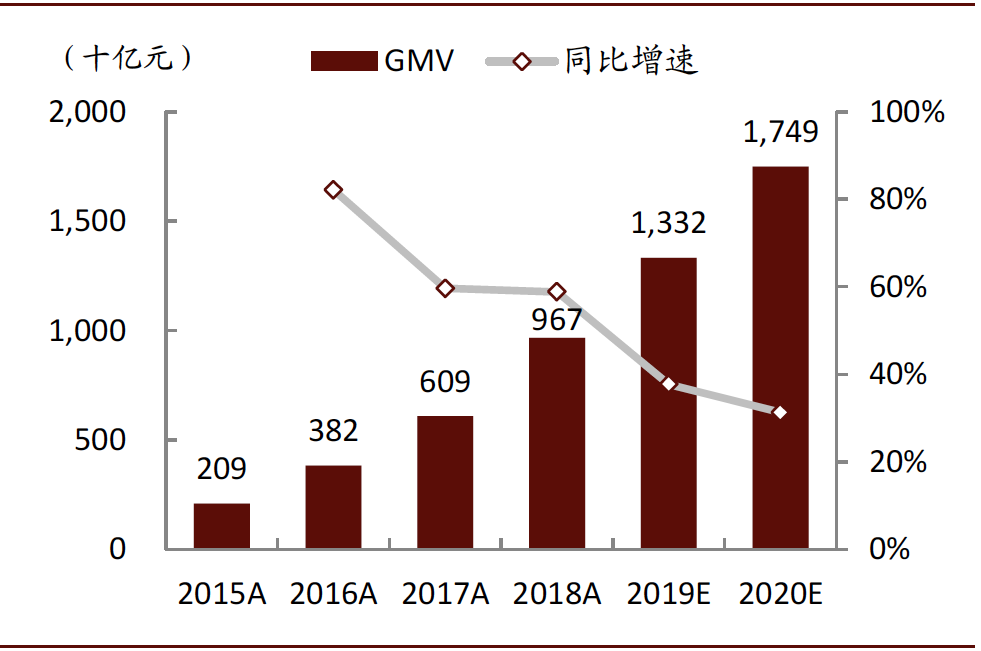

► 微信是国内目前剩下最大且未完全开发的电商流量池,根据2020年1月在广州举行的微信公开课,2019年微信小程序电商GMV已达到8,000亿元,同比增速超过100%,微信领衔的社交电商正在加速成为电商新势力。根据Frost&Sullivan的预测,2020年我国社交电商GMV将达到1.7万亿元。微盟与有赞是微信电商生态最主要的参与者,为零售商提供基于微信的交易与营销SaaS服务,2019年有赞的GMV已经达到645亿元。除了传统意义上的电商商家,微盟、有赞为一些知名品牌商提供服务(微盟:林清轩、特步、劲霸;有赞:周黑鸭、高露洁),帮助其向线上线下结合OMO商业模式升级。

资料来源:Frost&Sullivan,中金公司研究部

► 微信是国内目前剩下最大且未完全开发的电商流量池,根据2020年1月在广州举行的微信公开课,2019年微信小程序电商GMV已达到8,000亿元,同比增速超过100%,微信领衔的社交电商正在加速成为电商新势力。根据Frost&Sullivan的预测,2020年我国社交电商GMV将达到1.7万亿元。微盟与有赞是微信电商生态最主要的参与者,为零售商提供基于微信的交易与营销SaaS服务,2019年有赞的GMV已经达到645亿元。除了传统意义上的电商商家,微盟、有赞为一些知名品牌商提供服务(微盟:林清轩、特步、劲霸;有赞:周黑鸭、高露洁),帮助其向线上线下结合OMO商业模式升级。

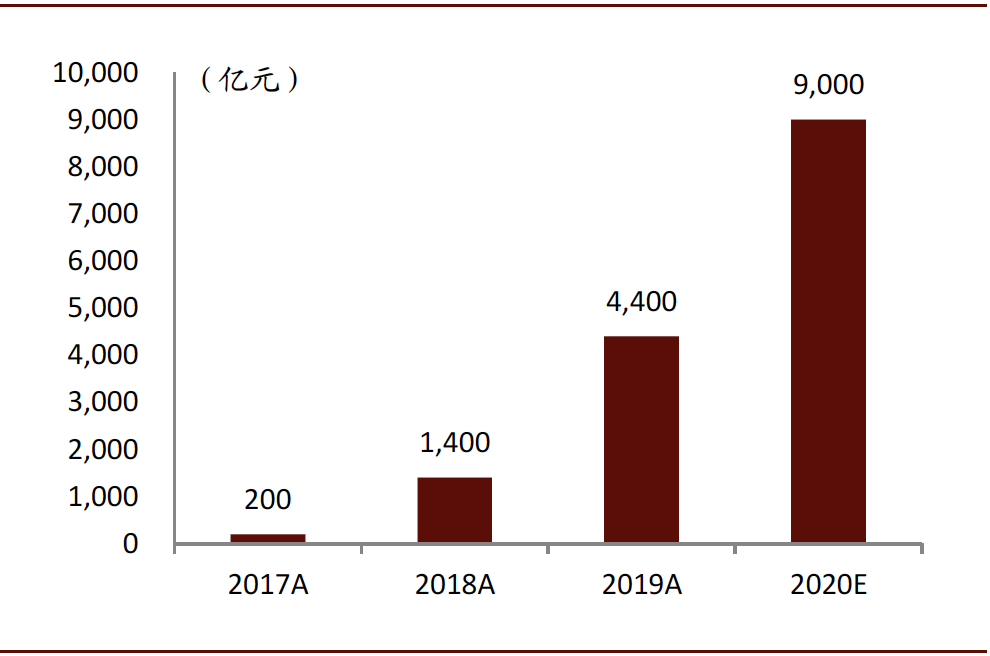

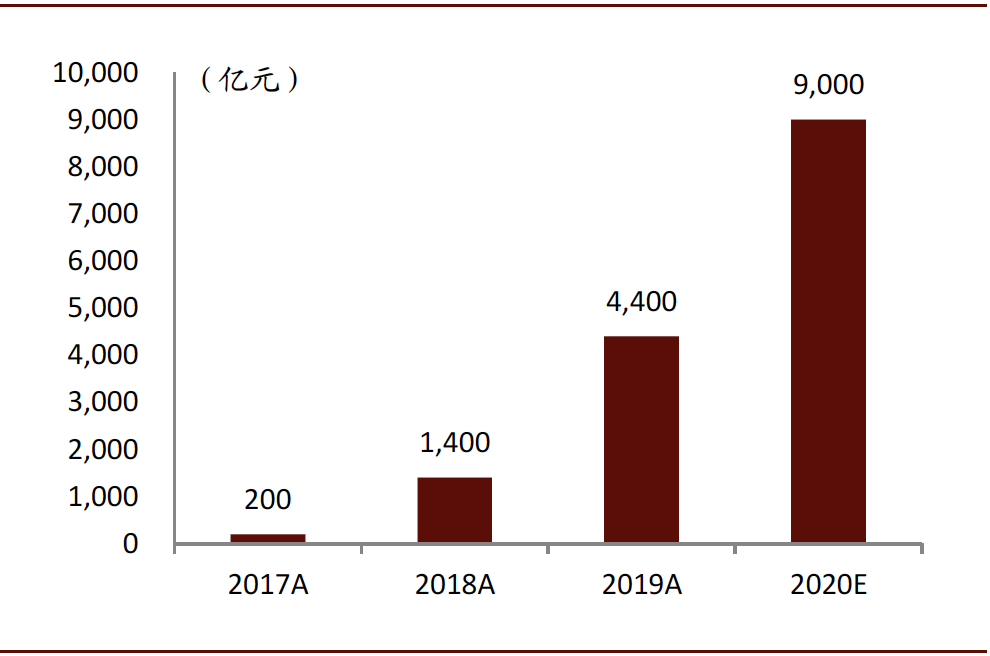

► 抖音&快手通过短视频嵌入商品购买链接来进行商品销售,而随着直播电商的兴起网红带货也为快手&抖音的电商生态带来新的机会。根据中研产业研究院的数据,2019年直播电商GMV约为4,400亿元,并有望在2020年突破9,000亿元。

快手:2019年快手10万粉丝量以上的商家增长了36倍,多个国货品牌月GMV达到数千万元;头部主播辛巴在2019年的直播带货GMV就已达到133亿元。按照2019年在快手有1,600名直播取得带货收入的数据计算,我们估计快手GMV已达到近1,000亿元。有赞是快手生态积极的参与者,双方合作推出快手小店,带货主播的粉丝可以直接点击快手App内的商品信息进行购物。

抖音:与快手相比,抖音在电商领域暂时是与淘宝合作,用户能够在抖音发布的视频中添加商品信息,引流到淘宝店铺。根据抖音与淘宝于2019年6月签订的框架协议,其电商部门年度考核的GMV目标为400亿元。在与淘宝的合作之外,微盟目前也已完成了抖音小程序的接入工作。

► 品牌商家是Shopify一大重要的客户来源,事实上电商服务商的长处正是服务这类自带私域流量,且有长期私域流量运营需求的客户。但目前国内能够建立品牌影响力,建立私域流量的品牌商数量较为有限,大多数仍正在成长中,因此目前国内品牌商以官网直营电商方式能够独立创造的市场空间相对较小。

中国电商平台货币化率较低。根据从各大电商年报中统计得到的数据,我们发现国外Amazon(13%-15%)、Ebay(11%-12%)等电商平台的货币化率要远高于国内头部电商阿里(4.3%)、京东(8%)和拼多多(3%)。我们认为由于海外电商企业的高利润率、高承受度,激烈的国内电商平台竞争以及平台上虚拟商品和长尾商户的拖累造成了海内外电商平台货币化率的鸿沟。

我们认为国内电商平台的低货币华率对电商服务商造成了两方面的限制,一方面是降低了其凭借以低成本吸引客户的优势,以Shopify为例,其2.6%的货币化率远低于Amazon和Ebay,对海外商户有较强的吸引力;但和国内的阿里、拼多多等平台对比,其成本优势就不再明显。另一方面国内电商平台的低货币化率也一定程度上限制了电商服务商货币化率提升的空间,而Shopify货币化率的提升空间就相对较大。

因此从高度集中的GMV和低天花板的货币化率两方面来看,我们认为国内电商服务商面对的市场格局要比Shopify面对的更为严峻,打造“中国Shopify”需要企业自身付出更多的努力,为客户创造出更多的价值,并在商业模式创新上多下苦工。但以动态的眼光来看,阿里、拼多多的货币化率近年来都处于上升趋势。其中阿里的货币化率从2017财年的3.0%上升至了2019财年的4.3%;拼多多货币化率从2017年的1.2%上升至2019年的3.0%。未来随着电商平台货币率的提升,我们认为电商服务商货币化率的天花板也将随之提高。

图表: 中国直播电商GMV,2017-2020e 图表: Shopify与主要电商平台的货币化率对比,2019

图表: Shopify与主要电商平台的货币化率对比,2019 注:货币化率计算口径 (阿里货币化率 = FY19国内核心电商收入 / FY19GMV,京东货币化率 = 2019年服务收入(平台收入) / 2019年平台商户总GMV(非自营),拼多多货币化率 = 2019年营业收入 / 2019年GMV)

注:货币化率计算口径 (阿里货币化率 = FY19国内核心电商收入 / FY19GMV,京东货币化率 = 2019年服务收入(平台收入) / 2019年平台商户总GMV(非自营),拼多多货币化率 = 2019年营业收入 / 2019年GMV)

资料来源:各公司公告,中金公司研究部

从电商价值链的角度看,营销环节是电商服务商能够参与分享的最大“富矿”

我们认为创造价值、取得回报是一切商业模式的基础。从Shopify的发展路径上我们可以看到,电商服务商需要参与到更多、更核心的服务环节中,进而参与到更深层面的利润分享、提升货币化率。借鉴刘强东的“十节甘蔗”理论,目前国内的电商服务商主要参与的是交易(包含支付)、营销、配送、仓储及售后环节。► 交易:根据国家统计局的数据,2019年我国零售电商交易额达到10.6万亿元,目前大部分的电商GMV还是通过淘宝、天猫、京东等平台来完成交易,例如宝尊等代运营商大多选择依托平台而并未直接参与交易环节,通过微盟、有赞等电商SaaS服务商搭建的在线商城来交易的GMV目前占比较低。

► 支付:收付款同样是其电商价值链的核心环节之一,电商服务商主要是与第三方支付平台合作,在后台整合多种支付方式,代商户向消费者收款,再与商户结算货款。Shopify、微盟、有赞的支付业务基本都是上述形式,其中有赞持有支付牌照,还能够提供担保、分期付款等增值服务。

由于支付环节主要还是依赖第三方支付平台,因此电商服务商在此环节的货币化率很低。特别是在国内支付宝、微信支付基础设施建设较为完善的背景下,电商服务商在支付环节所能分得的“蛋糕”较为有限。

► 营销:主流电商平台和电商服务商都会为商户提供营销服务,服务内容主要包括直接的流量导流或间接的引流手段,帮助商户开拓获客渠道、提升获客效率。由于营销服务能够为商户带来直接的收入,因此其对于这类服务的付费意愿也相对较高。以电商平台提供的服务为例,阿里服装类营销服务的货币化率能够达到10%以上;拼多多社区拼团的团长分佣比例在10%-20%左右;而根据我们的调研,网红带货的分成比例目前也可达到10%-30%。

随着国内电商格局的固化,电商平台上公域流量的获取成本越来越高,这为能够帮助商户获取私域流量的电商服务商提供了机会。因此我们认为营销环节对于电商服务商而言价值更高、机会更多,是目前市场参与者竞争的焦点,其中微盟在精准营销领域的布局较为领先。

► 物流:目前国内由三通一达(中通、圆通、申通、韵达)及顺丰建立的社会化物流体系已较为成熟,同时圆通、申通、韵达、顺丰净利润率都在5%-8%之间,盈利水平不高。我们认为电商服务商直接参与配送环节的可行性与必要性都较低,未来有可能会学习Shopify的模型与物流商合作来开展这方面的业务。

► 仓储:国内天猫、京东等B2C电商基本是采用自建仓储,而淘宝等C2C电商大多采用网络式点对点配送,对于仓储的需求不大。因此国内的电商服务商对于仓储环节涉及较少,目前主要参与者仅有宝尊电商,其旗下的宝通易捷为品牌电商提供仓储物流服务。仓储环节的货币化率方面参考Amazon仓储服务,我们估计在10%-20%的范围内。

► 售后:微盟计划为客户提供客服云产品,协助商户进行售后管理。而宝尊、壹网壹创等电商代运营商则会直接参与电商的售后服务环节。参考宝尊的财务数据,我们估计宝尊售后环节的货币化率在10%左右。

根据对上述的分析,我们认为无论是从竞争格局还是从货币化率的角度,营销环节都是目前国内电商价值链中的“富矿”。因此Shopify从交易、支付、物流、仓储等环节切入的布局不一定适用于国内市场,“中国Shopify”需要探索一条更适合本国市场的商业路径。

图表: 国内电商服务价值链各环节分析 资料来源:国家统计局,《中国电子商务报告2019》,各公司公告,中金公司研究部

国产电商服务市场群雄逐鹿,谁能成为中国Shopify

国内电商服务市场可大体分为两类参与者,宝尊、壹网壹创等电商代运营商会直接参与到电商具体的产品设计、营销策划、广告投放、仓储物流等运营环节;而微盟、有赞等电商SaaS服务商为客户提供的更多是基于SaaS软件,更偏向于工具类的服务,其业务模式和Shopify更为类似,因此下文我们主要从电商SaaS的角度来展开讨论。当然从Shopify的发展路径来看,其业务从原本的SaaS订阅也开始逐渐向融资、配送、仓储等环节延伸,因此我们认为两类玩家之间没有明确的区分,其内在的商业逻辑仍是一致的。根据我们之前的讨论,国内电商服务商目前仍主要依赖于阿里、拼多多等传统电商生态,或希望于新兴的微信、快手、抖音生态带来的增量GMV,其效仿Shopify“另起炉灶”的可行性较低。所以我们研究国内电商服务行业更应关注的是玩家参与的服务环节,能够实现的货币化率以及内部生态的建设能力。

资料来源:国家统计局,《中国电子商务报告2019》,各公司公告,中金公司研究部

国产电商服务市场群雄逐鹿,谁能成为中国Shopify

国内电商服务市场可大体分为两类参与者,宝尊、壹网壹创等电商代运营商会直接参与到电商具体的产品设计、营销策划、广告投放、仓储物流等运营环节;而微盟、有赞等电商SaaS服务商为客户提供的更多是基于SaaS软件,更偏向于工具类的服务,其业务模式和Shopify更为类似,因此下文我们主要从电商SaaS的角度来展开讨论。当然从Shopify的发展路径来看,其业务从原本的SaaS订阅也开始逐渐向融资、配送、仓储等环节延伸,因此我们认为两类玩家之间没有明确的区分,其内在的商业逻辑仍是一致的。根据我们之前的讨论,国内电商服务商目前仍主要依赖于阿里、拼多多等传统电商生态,或希望于新兴的微信、快手、抖音生态带来的增量GMV,其效仿Shopify“另起炉灶”的可行性较低。所以我们研究国内电商服务行业更应关注的是玩家参与的服务环节,能够实现的货币化率以及内部生态的建设能力。

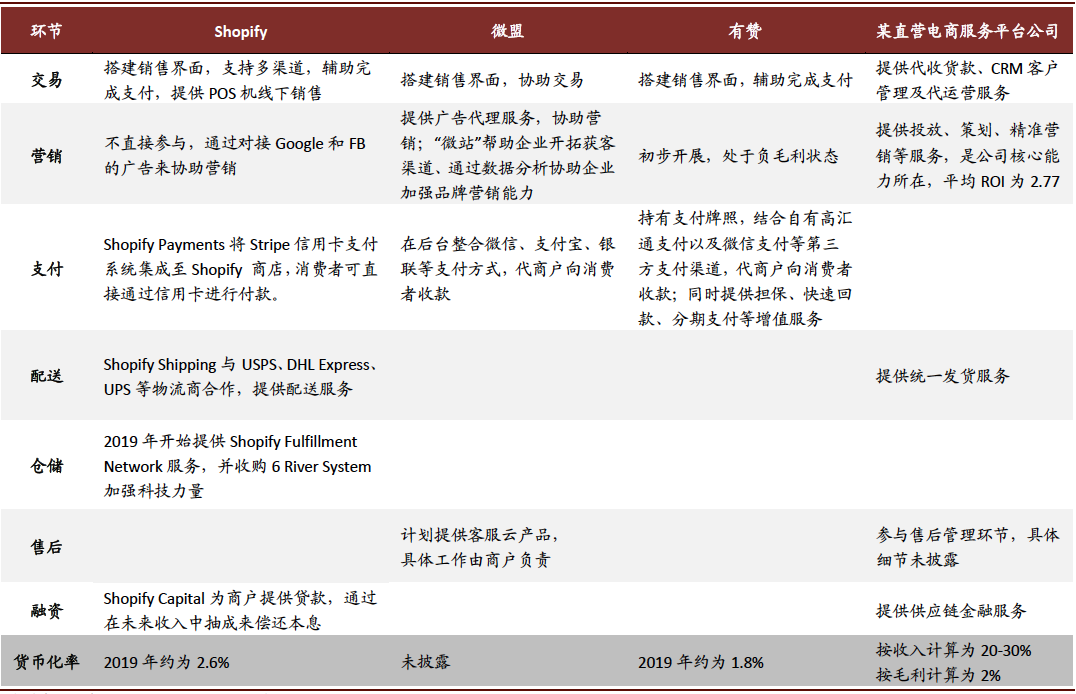

从参与的环节来看,微盟、有赞等主要玩家的布局都较为全面,其中微盟战略的重心更倾向于营销,而有赞的优势则在于支付环节。从货币化率来看,有赞2019年货币化率(按照收入/GMV计算)为1.8%,我们认为其他玩家大致也应和其相近,略低于Shopify目前的2.6%的货币化率。

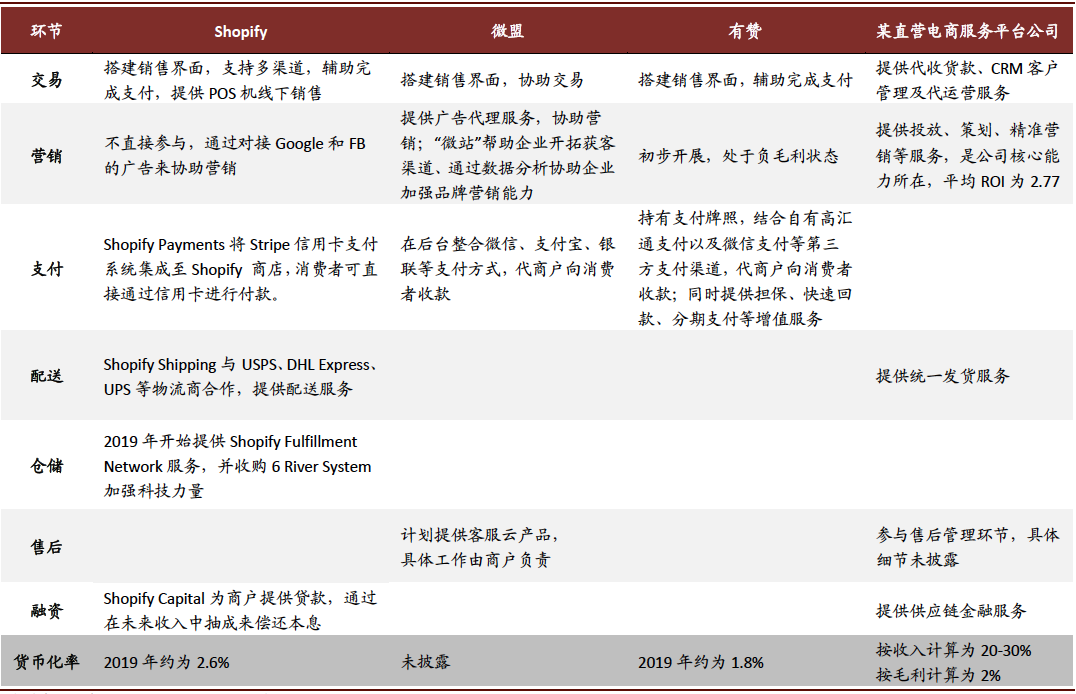

图表: Shopify和中国主要电商SaaS服务商参与的服务环节及货币化率对比 从内部生态的建设来看,目前微盟、有赞等头部玩家都已具备了较为成熟的生态能力,其自建的应用市场或PaaS平台都已上线了数百个生态应用,提供多种生态服务。但从生态的规模上看距离Shopify还有不小的差距。

图表: Shopify和中国主要电商SaaS服务商生态建设情况对比

从内部生态的建设来看,目前微盟、有赞等头部玩家都已具备了较为成熟的生态能力,其自建的应用市场或PaaS平台都已上线了数百个生态应用,提供多种生态服务。但从生态的规模上看距离Shopify还有不小的差距。

图表: Shopify和中国主要电商SaaS服务商生态建设情况对比 资料来源:Shopify公司官网,各公司公告,各公司服务市场,中金公司研究部

综合以上分析,我们认为要成为“中国Shopify”需要面对更严峻的市场格局,同时不能照搬Shopify的商业路线,需要拿出更适合中国市场、符合中国电商商家需求的打法。目前来看,微盟、有赞等中国电商SaaS玩家要成为“中国Shopify”任重而道远。

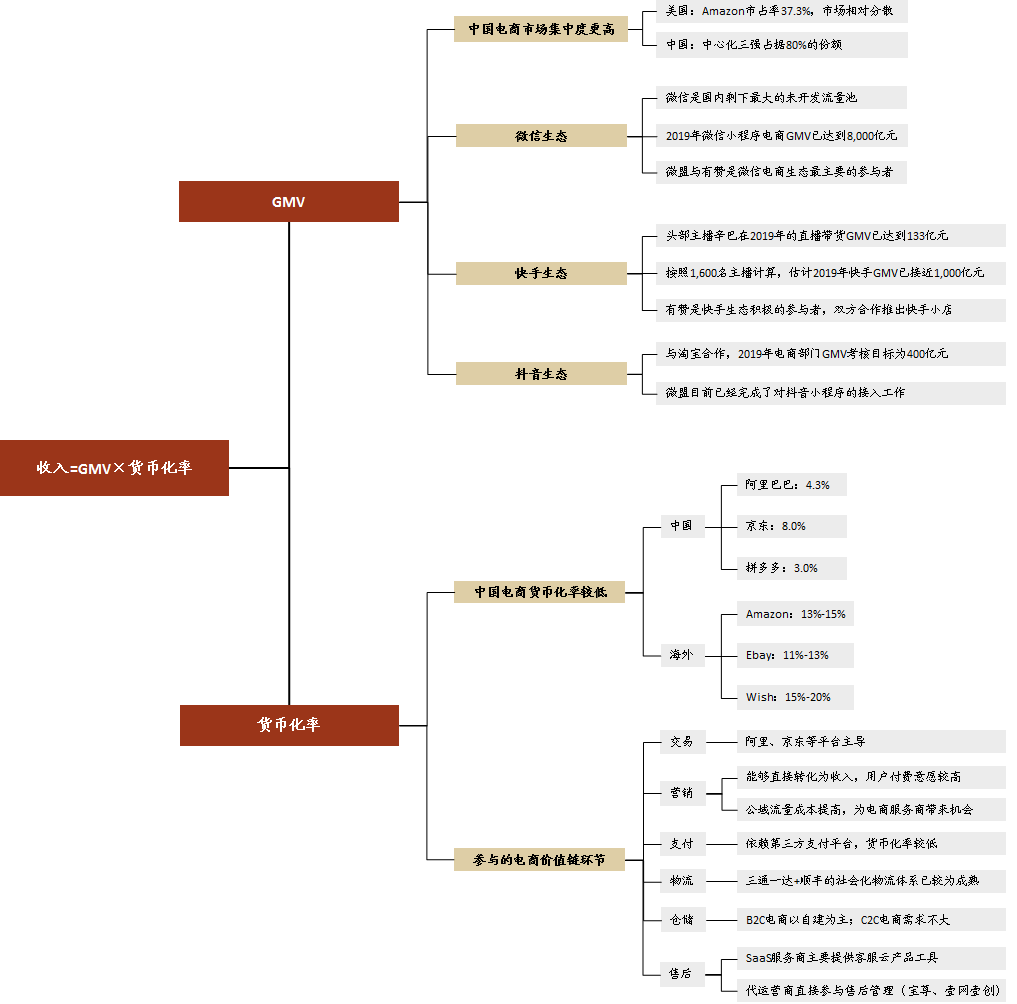

图表: 电商服务行业投资框架

资料来源:Shopify公司官网,各公司公告,各公司服务市场,中金公司研究部

综合以上分析,我们认为要成为“中国Shopify”需要面对更严峻的市场格局,同时不能照搬Shopify的商业路线,需要拿出更适合中国市场、符合中国电商商家需求的打法。目前来看,微盟、有赞等中国电商SaaS玩家要成为“中国Shopify”任重而道远。

图表: 电商服务行业投资框架

注:货币化率计算口径 (阿里货币化率 = FY19国内核心电商收入 / FY19 GMV,京东货币化率 = 2019年服务收入(平台收入) / 2019年平台商户总GMV(非自营),拼多多货币化率 = 2019年营业收入 / 2019年GMV)

注:货币化率计算口径 (阿里货币化率 = FY19国内核心电商收入 / FY19 GMV,京东货币化率 = 2019年服务收入(平台收入) / 2019年平台商户总GMV(非自营),拼多多货币化率 = 2019年营业收入 / 2019年GMV)

资料来源:各公司公告,中金公司研究部

新冠疫情对中小企业电商造成冲击,行业整体货币化率提升不及预期。「中金看海外 · 主题」聚焦行业层面热点或趋势,扫描全球动态,力图绘制所研究专题的全景图像,为定位目标行业和公司提供导航。

来自:中金点睛