在上周结束的白鲸出海创业营第 Ⅱ 期——出海印度 & 印尼创业营上,App Annie 大中华南区商务总监 Jason 祝振生,以“两印市场 App 热点与赛道分析”为主题,与创业营同学们做了内部分享,对两印市场的热点赛道进行了深度解读,白鲸出海摘录了 Jason 老师分享的部分内容,与大家分享。

1、2018 年双印下载量超 200 亿,但收入增长还没跟上印度和印尼将继续引领亚洲移动市场增长

App Annie 的数据显示,2015 年至 2018 年期间,印度和印尼两国的总下载量在逐年增长,且与其他地区相比增长幅度较大。相较于总下载量的逐年增长,印度印尼两国的移动消费总额却几乎没有增长,远低于全球其他市场。

2018 年印度和印尼地区贡献了超过 200 亿次的 App 下载量,强劲的下载量是两印新兴市场进入移动成熟早期阶段的重要特征,随着移动习惯的形成,用户的参与度、支出率必然会有所增加,因而两印地区移动消费的机遇巨大,其潜力还有待挖掘。

2、视频播放类、财务类 App 增长迅速

2018 年全球应用总下载量较 2016 年增长了 35%,而印度 2018 年 App 下载量较 2016 年增幅为 165%,印尼为 55%,均超过了全球平均增长比例。

从各类 App 下载量增长率来看,印尼增长速度最快的应用类别为财务类,财务类 App 2018 年下载量较 2016 年增长 350%,而娱乐类、购物类、图片/视频类、出行/导航类、新闻/杂志类 App 和游戏的下载量增长率最高为 150%,最低仅不到 50%,可见印尼财务类 App 的增长速度之迅猛。

印度增长速度最快的应用类别为图片/视频类,2018 年下载量较 2016 年下载量增长幅度超过了 250%。财务类、娱乐类 App 和游戏的下载量增长率低于图片/视频类 App,但相差不大。

赛道分析:印尼财务类下载增长近 400%,印度流媒体支出增长近 600%

1、财务类App

2016 年至 2018 年,印度尼西亚、印度和巴西等新兴市场的财务类 App 下载增长最为强劲。值得注意的是,2018 年印尼的财务类 App 下载量较 2016 年增长了近 400%,印度紧随其后,财务类 App 2018 年下载量超过了 2016 年的 200%。

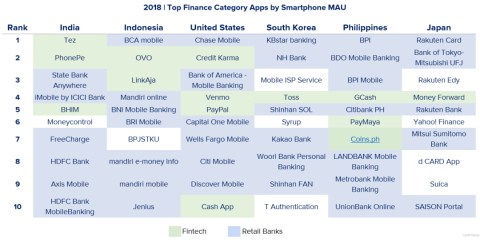

2018 年财务类 App 月活跃用户数量前十榜单中,印度榜单主要集中在支付赛道,移动银行 App 和电子钱包大约各占一半,谷歌在印度推出的电子钱包 Tez 月活最高。

在印尼市场,OVO 占据了印尼 2018 年财务类 App 月活跃用户数量榜单第二位,仅次于 BCA 银行电子 App。目前 OVO 已经成为印尼第五个估值超过 10 亿美元的独角兽。

2、流媒体与直播 App

在流媒体与直播 App 的使用时长上,印度的增长幅度最高,为 185%;印尼的增长幅度为 155%。

从流媒体应用内支出来看,与 2016 年相比,印度 2018 年在前五流媒体中的支出增长接近 600%,但印尼 2018 年前 5 名流媒体应用中的支出增长率不到 100%。

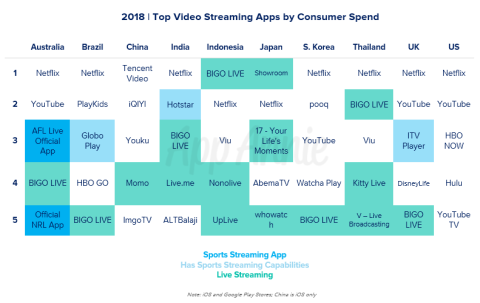

2018 年,全球前五名流媒体的收入超过 22 亿美元。2018 年,网飞作为全球最赚钱的流媒体 App 占据了第一的位置。但在两印市场,中国出海企业占据了很大比重。

在印度市场,排名前五的流媒体 App 中直播 App 占据两席,都来自中国企业,分别是中国欢聚时代公司(又称为 YY)旗下的 BIGO LIVE 和猎豹移动推出的流媒体直播应用 Live.me,可以看出中国企业出海印度市场做得比较成功的项目是直播。

这里面包含两方面因素,一方面中国互联网公司在直播 App 的研发和运营上有着较多的经验,另一方面受印度整体的文化氛围和用户素养影响,印度用户更热衷于通过直播等流媒体来娱乐。

而在印尼市场,跻身排名前五的流媒体 App 中的直播 App 有三个,分别是欢聚时代的 BIGO LIVE、世讯信息的 Nonolive 和亚洲创新集团(AIG)的 UpLive。

下一个机会在哪里?

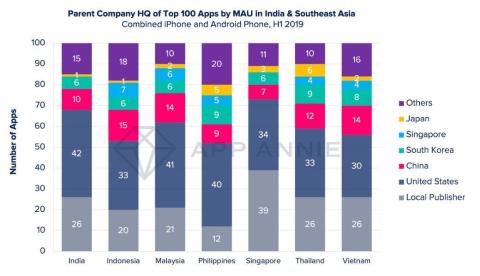

东南亚及印度超过一半的常用 App 来自全球各个发行商,包括美国、中国、韩国、新加坡和日本。在 2019 H1 中,印度月活跃用户数量最高的前 100 名 App 中有 10 个来自中国,而在印尼有 15 个,在马来西亚和越南各有 14 个。

游戏方面,中国厂商已经在双印市场占据相当大的份额。在印度,2019 H1 iOS 和安卓端消费支出最高的前 100 名 App 中,有 33% 来自中国;而在印尼该榜单中,有 49% 来自中国,几乎占据一半。

印度历年 Google Play 下载量超过 100 万的 App 中,2018 年有 29 款来自中国发行商,其中 11 款是视频/编辑类,5 款是社交类,数量远超工具类和其他类别 App。而在印尼历年 Google Play 下载量超过 100 万的 App 中,2018 年有 28 款来自中国发行商,其中 12 款是视频/编辑类,5 款是娱乐类,5 款是图片类。

可见不管是印度还是印尼,用户都更偏爱下载视频/编辑类 App。

2019 年目前已有 10 款中国 App 的印度 Google Play 中下载量超过了 100 万,其中有 3 款是生活类 App,且都来自同一家公司,Ira A Moore,说明该公司在 Lifestyle 类别已经找到打造爆款的方法。而生活类 App 下载量的爆发,也在一定程度上显示出生活类 App 在印度市场的巨大潜力,目前涉足这一领域的国内发行商还不多。

在 10 月 25 日,Ira A Moore 的所有应用已从 Google Play 中被删除,厂商在打造爆款 App 的同时,还应关注应用商店的审核规则,避免下架。

案例分享:Meesho 如何玩转社交电商?

Meesho 于 2015 年在班加罗尔创立,经过 7 轮融资已获得超过 2.1 亿美金, 最新估值达到了 6 亿美金到 6.5 亿美金之间。2017 年初, Meesho 推出后电商平台 App,帮助用户通过手机完成商品展示、客户沟通以及订单处理,目前已经覆盖了印度超过 5000 个镇,日订单超过 15 万单。

早前,Meesho 负责人曾表示:“我们希望成为小型企业的平台,任何人都可以在几小时内开设商店并开始销售。”

作为主打社交驱动的电商平台,Meesho 的商业模式是 S2B2C(供应 to 渠道 to 顾客的模式),类似于没有入门费的印度“云集”,利用社交 App 转化“私域流量”。供应商只需将产品目录发布在 Meesho 上,由分销商户将产品分享到社交平台上直接触达用户。而买家下单后,商户会确认接收订单,并由供应商自动发货。

根据 App Annie intelligence 数据显示,Meesho 累计下载量已超过 1800 万,其中 2019 年 1-9 月就获得了超过 1400 万下载量。Meesho 2019 年 9 月 MAU 为 253 万,DAU 为 47 万,平均打开率超过了 73%。

当然,Meesho 也有很多竞争对手,其用户会同时使用多个 Reseller App,包括 Shop 101、Work from Home 等。

今年 6 月,Meesho 成为了唯一一个 Facebook 在印度投资的初创企业。在印度 Facebook 的市场占有率高达 80% 以上,这意味着依靠 WhatsApp 作为变现载体的打法拥有了背书,使得 Meesho 的未来拥有无限可能。

目前,印度仍有大量用户没有形成电商购物的习惯,而 Meesho 竟在互联网还没有完全普及的印度二三线城市和小城镇,获取了大量的女性用户群。Facebook 下注 Meesho,显示着社交化电商产品在印度发展的巨大潜力。

更多阅读: