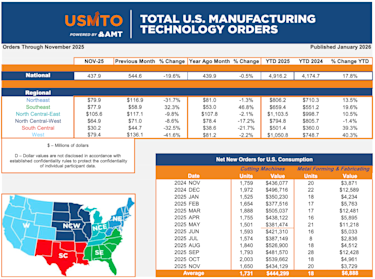

2025年11月,美国金属加工机床新订单为4.379亿美元,较10月环比下降19.6%。但与2024年11月相比几乎持平,金额差距仅略高于200万美元,显示市场处于高位调整而非急剧收缩。以单月口径看,订单从高位回落但仍处于历史较强区间,说明企业在前期集中下单后进入消化阶段。

从累计数据看,2025年1至11月美国制造技术订单合计达到49.2亿美元,较2024年前11个月增长17.8%。更具指示意义的是,即便尚未计入12月,前11个月订单总额已比2024年全年高出近5%。这表明2025年是疫情后美国金属加工设备投资明显回暖的一年,制造企业在扩产与升级上的资本开支显著加速。

从季节性规律看,美国企业往往在年末集中使用资本性支出预算,并利用税收优惠完成当年设备采购。2025年11月不仅延续了这一模式,还接续了自8月以来的订单升势。当月订单水平比“典型年份”的11月高出近26%,若与10月合并观察,已形成自2022年5月以来最大规模之一的三个月累积订单窗口,反映企业在2025年下半年集中押注设备升级。

从行业结构看,11月大多数下游客户行业的订单总体回落,但分化明显。合同机加工企业和航空航天制造商的订单降幅略小于整体市场,显示高精度、高可靠性零部件的需求仍在支撑相关设备投资。即便在短期调整期,这类以高附加值为特征的领域对高端机床与自动化解决方案的依赖度仍然较高。

原材料与装备制造环节则出现阶段性反弹。初级金属制造企业在此前连续三个月订单下滑后,11月实现“显著增长”,与2025年北美地区钢铁和铝产量仍在上升的趋势相呼应。作为少数在2025年继续提升钢铝产出的区域之一,北美对上游冶金和重型加工设备的新增需求在订单数据中得到了直接体现。

同时,工业机械制造商的设备订单在11月有所增加。值得注意的是,模具、金属加工机械以及各类专用工具和冲模制造企业的订单同样录得增长。这类偏向终端工装与专用设备的投资,往往是未来一段时间制造业订单改善的前瞻信号,意味着企业不仅在扩产,也在为潜在的产品结构升级做工艺准备。

从市场景气度角度看,尽管11月单月订单值环比下滑近两成,但整体金属加工机床市场依然“地基稳固”。在年内高基数背景下仍能实现前11个月同比17.8%的增速,且全年大概率显著高于2024年,说明制造企业对中期需求和国内制造竞争力仍具信心。只要12月不出现极端收缩,美国机床市场在2025年的“复苏标签”便基本确认。

不过,报告同时提示外生变量的扰动风险。一方面,税收激励和金融条件边际改善,有望继续支持企业在自动化、数控加工等方向加大投入;另一方面,若地缘政治再度升温或全球经济预期转弱,企业可能推迟或缩减高价值设备采购,打断当前投资恢复轨迹。订单的高位震荡反映出企业在扩张与防御之间的权衡仍在持续。

从先行指标属性看,美国制造技术订单基于企业上报的实际订单数据,被视为衡量制造业投资的关键前瞻指标。当前数据呈现的特征是:总量恢复到高位区间,结构上向高技术、高附加值行业倾斜,显示企业更愿意通过提高单位产能和生产率来对冲成本上升与劳动力约束,而不是简单扩张产能。这一结构性偏好将深刻影响未来数年的产业竞争格局。

综合订单节奏与行业结构变化,可以预判,2026年美国金属加工机床市场更可能在“高位波动中重构”。如果外部环境相对稳定,2025年底新增的模具、专用工具和工业机械产能,或将在2026年转化为更高的产出与出口,推动一轮以效率提升和产品升级为核心的制造周期;若不确定性加剧,新增订单可能从全面扩张转向以更新改造和技术升级为主的“结构性投资”。无论哪种情形,制造技术订单这一前瞻指标在2026年初的月度变化,将成为判断美国制造业由“量的修复”走向“质的分化”的关键观察窗口。

文章来源:AMT, USMTO

注:本文由 AI 生成,内容仅供参考,不代表本站态度或观点,请谨慎鉴别!

更多阅读: