1.10月全国乘用车市场回顾

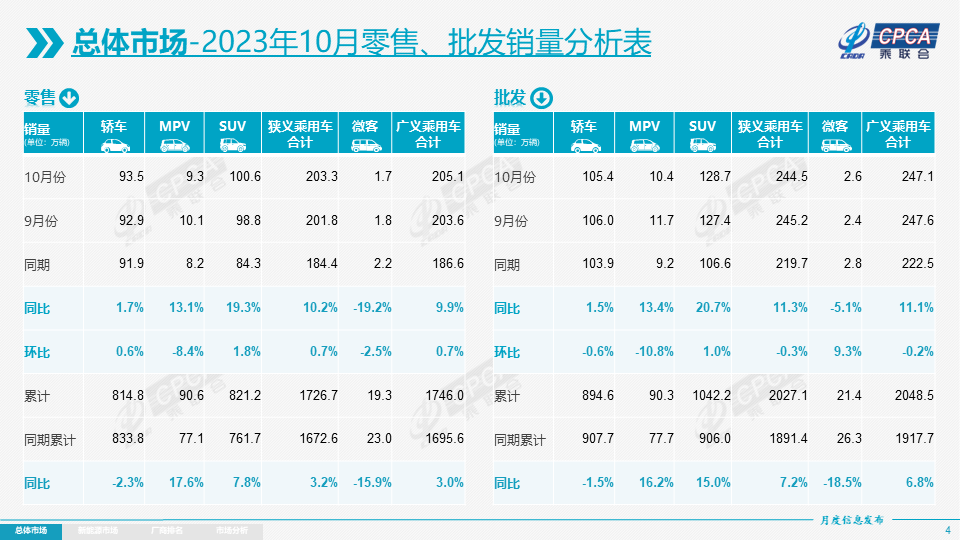

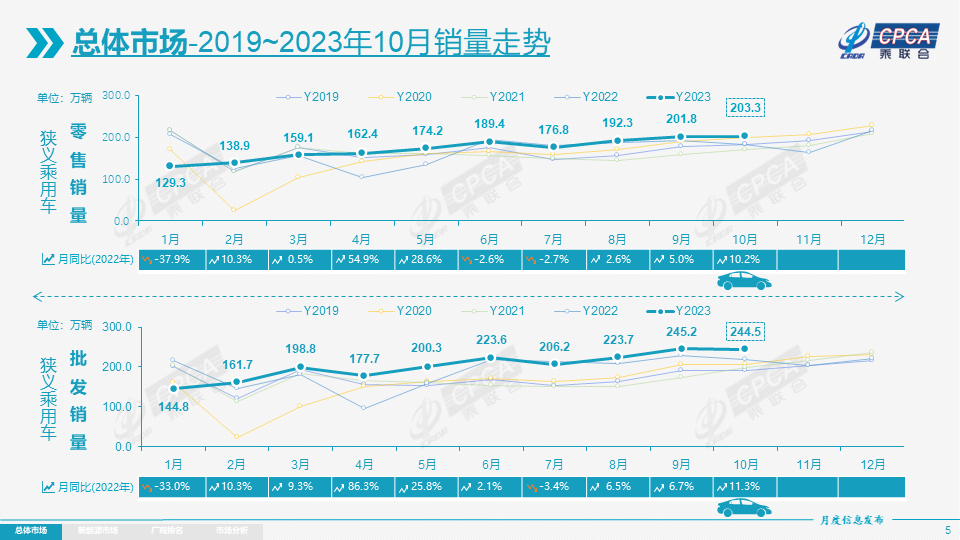

零售:2023年10月乘用车市场零售达到203.3万辆,同比增长10.2%,环比增长0.7%。今年累计零售1726.7万辆,同比增长3.2%。

今年10月车市零售环比走强,形成“银九金十”的较强走势,这也是近几年的常见走势,原因是新能源车的增长动力驱动环比走强。10月车市促销持续增大,燃油车和新能源车促销均环比增大,购车消费需求有所释放。

国家层面针对汽车行业的政策指引频出,旨在进一步稳定和扩大汽车消费。商务部推动“百城联动”汽车节和“千县万镇”新能源汽车消费季活动效果显现,国庆前后各地方车展等活动丰富多彩,各地也仍在陆续发布新的促消费政策,地方补贴发放逐渐常态化,与企业促销合力对年底车市构成稳定支撑。

持续的降价浪潮使得终端消费者观望情绪加重,终端促销边际效益递减,十月下旬观望“双11”等现象也有体现。

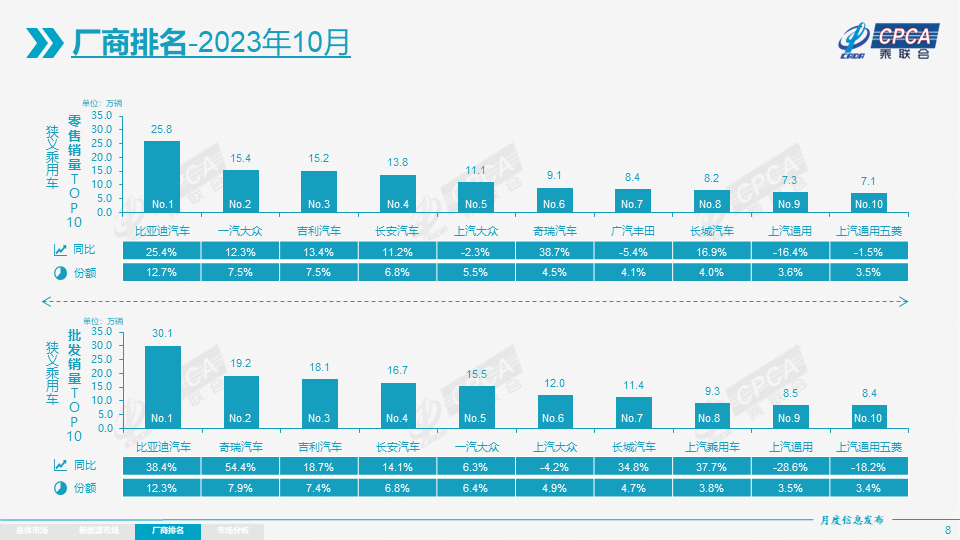

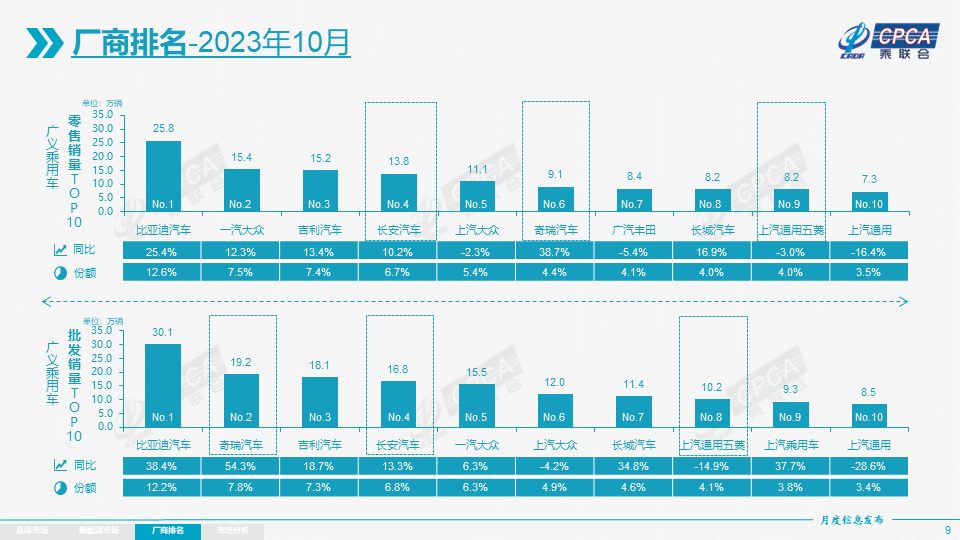

10月自主品牌零售113万辆,同比增长20%,环比增长5%。当月自主品牌国内零售份额为55.6%,同比增长4个百分点;2023年自主品牌累计份额51%,同比增长4.9个百分点。10月自主品牌批发市场份额60.1%,同比增长6.4个百分点;自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪、奇瑞、长安、吉利等传统车企品牌份额提升明显。

10月主流合资品牌零售68万辆,同比下降2%,环比增长1%。10月德系品牌零售份额18.1%,同比下降1.2个百分点,日系品牌零售份额17.7%,同比下降1.2个百分点。美系品牌市场零售份额达到6.1%,同比下降0.8个百分点。

10月豪华车零售22万辆,同比增长8%,环比下降16%。去年受芯片供给短缺影响的豪车缺货问题逐步改善,但传统豪车市场需求并不很强。

出口:今年总体汽车出口延续去年年末强势增长特征。乘联会统计口径下的10月乘用车出口(含整车与CKD)39.1万辆,同比增长49%,环比增长9%。1-10月乘用车出口307万辆,同比增长66%。10月新能源车占出口总量的28.6%。随着出口运力的提升,10月自主品牌出口达到31.8万辆,同比增长69%,环比增长7%;合资与豪华品牌出口7.3万辆,同比下降3%。

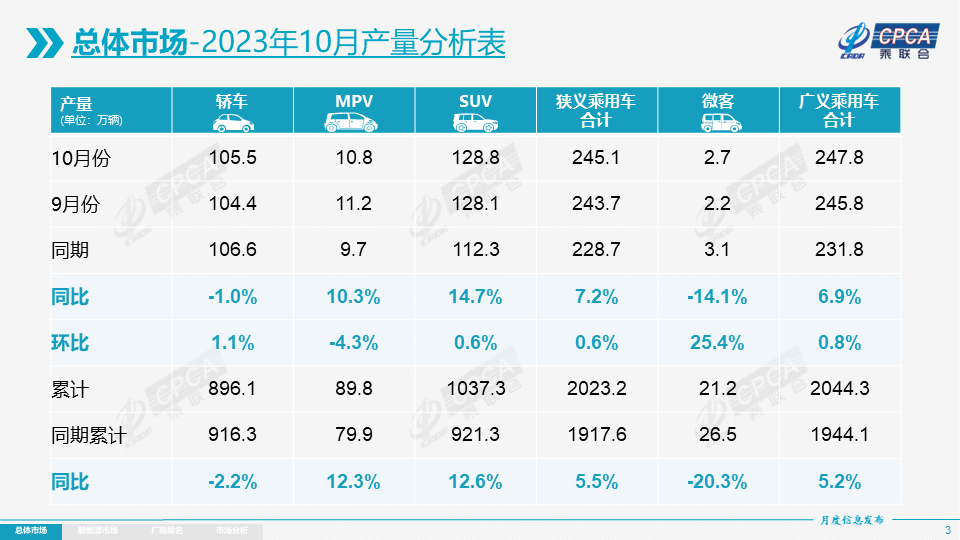

生产:10月乘用车生产245.1万辆,同比增长7.2%,环比增长0.6%。由于市场竞争已发生结构性变化,企业生产极其谨慎。其中豪华品牌生产同比下降15%,环比下降7%;合资品牌生产同比下降13%,环比下降8%;自主品牌生产同比增长26%,环比增长6%。

批发:10月全国乘用车厂商批发244.5万辆,同比增长11.3%,环比下降0.3%。今年累计批发2027.1万辆,同比增长7.2%。受新能源及出口市场拉动的促进,10月厂商销量创出当月历史新高。10月自主车企批发147.2万辆,同比增长26%,环比增长6%。主流合资车企批发71.4万辆,同比下降5%,环比下降7%。豪华车批发26万辆,同比下降5%,环比下降14%。

10月乘用车主力厂商总体表现较强。万辆以上销量的乘用车企业厂商共34家(环比持平),其中同比增速超50%的有7家,同比增速超10%的有18家。

库存:10月厂商生产增产较快,而零售回暖平稳,推动渠道库存增长,形成了厂商产量高于批发0.6万辆,而厂商国内批发高于零售2.1万辆的增库存走势。厂商与渠道从去年12月到今年10月持续去库存42万辆从而减缓了渠道库存压力。

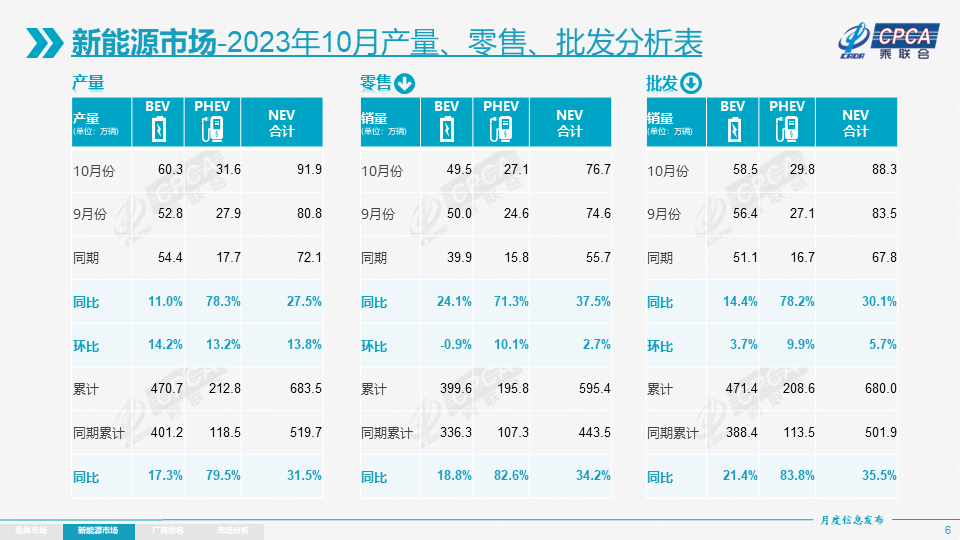

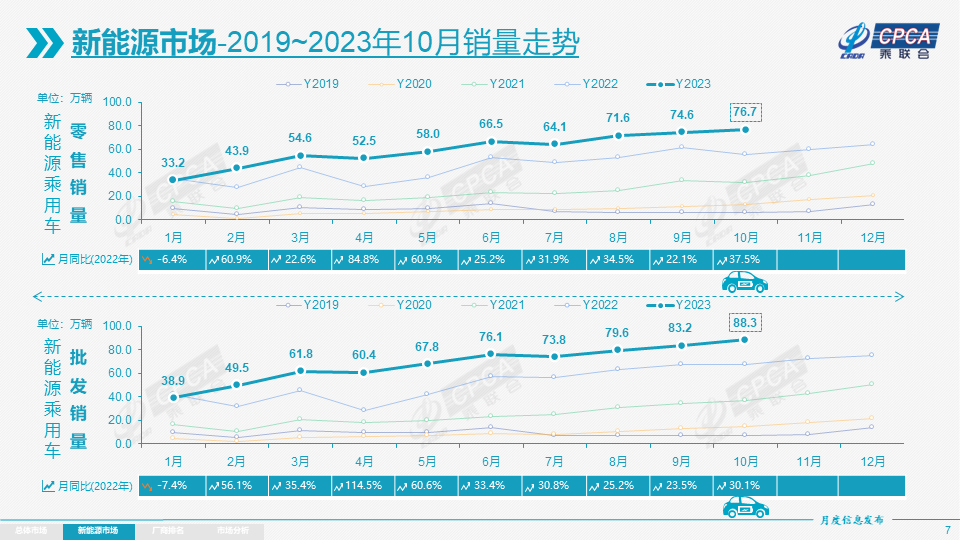

新能源:10月新能源乘用车生产达到91.9万辆,同比增长27.5%,环比增长13.8%。今年累计生产683.5万辆,同比增长31.5%。10月新能源乘用车批发销量达到88.3万辆,同比增长30.1%,环比增长5.7%。今年累计批发680.0万辆,同比增长35.5%。10月新能源车市场零售76.7万辆,同比增长37.5%,环比增长2.7%。今年累计零售595.4万辆,同比增长34.2%。

1)批发:10月新能源车厂商批发渗透率36.2%,较2022年10月30.9%的渗透率提升5.3个百分点。10月,自主品牌新能源车渗透率51%;豪华车中的新能源车渗透率33.6%;而主流合资品牌新能源车渗透率仅有6.4%。10月纯电动批发销量58.5万辆,同比增长14.4%,环比增长3.7%;插电混动销量29.8万辆,同比增长78.2%,环比增长9.9%,新能源车占比34%,较同期占比增加9个点。10月B级电动车销量16.4万辆,同比增长25%,环比增长2%,占纯电动份额28%。纯电动市场的A00+A0级经济型电动车市场崛起,其中A00级批发销量10.7万辆,同比下降17%,环比增长14%,占纯电动18%份额,同比份额下降7个百分点;A0级批发销量20.1万辆,占纯电动34%份额,同比增加13个百分点;A级电动车9.8万辆,占纯电动份额17%;各级别电动车销量相对分化。

10月乘用车批发销量超两万辆的车型有25个:比亚迪宋 63,965辆、Model Y 47,164辆、比亚迪海鸥 43,350辆、比亚迪秦 42,767辆、比亚迪元 41,449辆、轩逸 38,927辆、朗逸 38,778辆、比亚迪海豚 35,189辆、哈弗H6 30,042辆、埃安Y 27,304辆、长安CS75 27,220辆、速腾 26,892辆、五菱缤果 26,703辆、瑞虎7 26,224辆、Model 3 24,951辆、瑞虎8 22,987辆、星越 22,613辆、博越 21,955辆、迈腾 21,501辆、帕萨特 21,296辆、名爵ZS 20,943辆、锋兰达 20,686辆、CR-V 20,504辆、比亚迪汉 20,267辆、名爵5系 20,081辆。其中新能源位列总体乘用车车型销量前5位,优势地位明显。

2)零售:10月新能源车国内零售渗透率37.8%,较去年同期30.2%的渗透率提升7.6个百分点。10月,自主品牌中的新能源车渗透率60.4%;豪华车中的新能源车渗透率19.6%;而主流合资品牌中的新能源车渗透率仅有6.5%。从月度国内零售份额看,10月主流自主品牌新能源车零售份额72.9%,同比下降3.1个百分点;合资品牌新能源车份额5.6%,同比增加0.6个百分点;新势力份额15.8%,同比增加1.8个百分点;特斯拉份额3.7%,同比增加0.7个点。

3)出口:10月新能源乘用车出口11.2万辆,同比增长8.2%,环比增长22.9%,占乘用车出口28.6%;其中纯电动占比新能源出口的90.3%,A0+A00级纯电动出口占新能源出口的41%。伴随着中国新能源的规模优势和市场扩张需求,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升,以及服务网络的不断完善,由此新能源出口市场仍然向好,前景可期。10月厂商出口方面,特斯拉中国43,489辆、比亚迪30,521辆、上汽乘用车14,550辆、智马达汽车4,750辆、东风本田4,614辆、吉利汽车2,112辆、哪吒汽车2,028辆、创维汽车1,726辆、长城汽车1,554辆、东风易捷特1,309辆、上汽通用五菱1,198辆、赛力斯643辆、小鹏汽车610辆。从自主出口的海外市场零售数据监测看,A0级电动车占比近60%,是出口绝对主力,上汽等自主品牌在欧洲表现较强,比亚迪在东南亚市场崛起。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。

4)车企:10月新能源乘用车企业总体走势较强,比亚迪纯电动与插混双轮驱动夯实自主品牌新能源领先地位;以长安、上汽、广汽、吉利等为代表的传统车企在新能源板块表现尤为顽强。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业达到17家(环比持平,同比增2家),占新能源乘用车总量88.8%(上月88.1%,去年同期85.7%)。其中:比亚迪301,095辆、特斯拉中国72,115辆、吉利汽车62,086辆、长安汽车53,990辆、上汽通用五菱44,626辆、广汽埃安41,503辆、理想汽车40,422辆、长城汽车30,461辆、小鹏汽车20,612辆、上汽乘用车20,472辆、零跑汽车18,202辆、蔚来汽车16,074辆、上汽大众15,603辆、赛力斯14,645辆、哪吒汽车12,085辆、奇瑞汽车11,307辆、上汽通用10,003辆。

5)新势力:10月新势力零售份额15.8%,同比增加1.8个百分点;蔚来、小鹏、理想等新势力车企销量同比和环比表现总体仍较强。主流合资品牌中,南北大众强势领先,新能源车批发23,834辆,占据主流合资纯电动48%强份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6)普混:10月普通混合动力乘用车批发8.13万辆,同比增长11%,环比下降8%。其中广汽丰田29,555辆、一汽丰田26,640辆、东风本田6,475辆、广汽本田5,485辆、东风乘用车4,752辆、广汽传祺3,276辆、上汽通用五菱1,611辆、东风日产1,251辆、吉利汽车1,183辆、长安福特1,006辆,混合动力的自主品牌销量逐步提升。

2.11月全国乘用车市场展望

11月有22个工作日,与去年同期工作日数一致。一般年份11月是年内销量第三名,仅次于年末12月和年初1月的销量,而2022年11月是销量第8位的销量低谷期,导致今年11月的低基数高增长潜力很大。

11月的经济形势依旧复杂严峻,10月末的统计局制造业PMI指数从9月的50.2%回落至49.5%。近期政策防风险、补短板、稳增长力度显著加大,地方政府特殊再融债券大规模发行,加发1万亿国债措施出台,这会巩固当前仍处偏高水平的市场预期,有助于在四季度保持经济复苏转强势头。

尤其利好车市的是近两年楼市高位理性回落,存量利率下调使得原本购房消费挤压家庭可支配收入的压力有所缓解,居民购楼投资收益波动较大,作为可选消费品的购车消费开始理性复苏,因此近几个月的车市零售走势始终超预期。随着车市的逐步走强,车企期待努力完成年度目标的信心增强,11月车市同比会暴增20%以上。

欧美利率处于高位,导致海外经济相对低迷,尤其是南美和非洲等地车市持续低迷,受此影响中国汽车出口南半球不断萎缩。但欧洲和东南亚等市场的自主品牌当地销量持续走强,推动近期中国汽车出口形成多种模式全面蜂拥出海的火爆场景。

由于10月的气温异常偏高,不利于冬季购车需求爆发。11月的冷空气逐步加力,借助“双11”电商大促浪潮,购车需求会逐步释放。随着进入冬季天气转冷和秋收完成,农村地区的购车热情会逐步释放,新能源车和中低端燃油车市场也会逐步升温。随着共同富裕的政策推动,县乡市场出行需求规模潜力巨大,推动年末车市逐步走强。

3.电动化带来汽车产业价值不断提升

汽车产业作为国民经济的重要龙头支柱产业,成为新一轮科技革命和产业变革的风口,汽车自身价值不断提升。根据国家统计局数据:2023年1-9月汽车生产2,091万辆,同比增长5%;1-9月汽车行业收入71,150亿元,同比增长10%;平均单车营收34万元。而2017年汽车销量达到峰值时的单车平均营收为29.4万元,6年时间的汽车单车价值增长4.6万元,增长16%。

目前汽车销量已经创出历史新高,而汽车单车价值的大幅上升,进一步提升了汽车行业的社会贡献。汽车作为创新的媒介,具有巨大空间,各种新材料、新技术、纷纷以车辆搭载为最大增长空间。汽车电动化带来电池、电机、电控、芯片等诸多产业的爆发增长,让锂矿、钴矿等小金属焕发新的活力。这对全社会的产业价值贡献更大。

我们一定要坚持整车为王的产业线路,培育龙头产业和龙头自主企业,拉动电动化的汽车产业链转型升级,把芯片、汽车软件等新领域全面拉动,让汽车行业高质量增长带动制造业更高增长。

4.车企效益压力巨大

随着宏观政策“组合拳”效果不断显现,房地产市场合理回落,今年乘用车市场需求持续改善,但车企运营效益压力仍较大。2023年1-9月的汽车行业收入71,150亿元,同比增长10%;成本61,955亿元,增长11%;利润3,460亿元,同比增长0.1%;汽车行业利润率4.9%,相对于整个工业企业利润率5.6%的平均水平,汽车行业仍偏低。

9月汽车营业行业9,498亿元,增长7%;成本8,219亿元,增长8%;利润424亿元,同比下降14%。9月汽车行业利润率4.5%,处于历年9月的绝对低位水平。前期上游碳酸锂成本过高,导致新能源生产成本高,亏损较大。

目前燃油车尚有一些盈利,但萎缩较快。新能源车高增长,但亏损较大,矛盾压力较大。目前中央及各级政府稳定汽车生产,积极扩大市场消费,总体形势稳中向好。稳定和扩大燃油车消费是改善行业盈利困境的有效措施。而新能源车企则需要有效改善产品结构,实现销量和利润的合理再平衡。

5.合资车企出口应加速

合资车企在中国乘用车市场发展史中具有重要的地位,在很长一段时间内是技术先进性和高质量产业链的代表,对自主品牌的发展壮大也具有极其重要的支撑带动作用。

但随着乘用车行业的电动化智能化转型,合资企业原有的产业优势弱化,产能压力加大,面临新时代高质量发展的新课题。

世界汽车市场总体转型发展缓慢,而国际车企的区域性成本差异明显,中国合资车企具有很强的国际成本优势,很多优秀产品国内竞争力下降,但国际竞争力仍很强。

合资车企出口是实现合资企业可持续发展的重要举措。合资车企的国外母公司大部分仍是偏区域性的优势企业,尤其是欧洲和北美国际车企的海外市场布局不够完善,很多市场是偏弱的,与其平均国际份额有巨大偏差,需要有效的补齐短板。

中国合资企业的巨大国际成本优势和逐步培育起来的本土化改进能力已经很强,可以针对部分海外市场进行有效的产品输出,在不改变原有的国际品牌海外零售网络的情况下,有较大的的产品输出空间,同时针对个别有潜力的海外市场,也应该给中国合资车企一定的规划布局的权限,实现深耕市场,提升中国合资品牌的国际贡献度。

更多阅读: