台积电是全球最大、最先进的半导体生产商,因此是半导体行业的“风向标”,也是整个 IT 行业严重依赖半导体作为其关键驱动力的领先指标。 在截至 9 月的第三季度中,这家台湾代工厂的收入增长了 35.9% 至 202.5 亿美元,同比增长47.9%,环比增长也高达14.8%。

数据显示,台积电的毛利率高达60.4%,这主要受惠于有力的汇率和成本改善。查看公司的的营业利润率,也高达50.6%,这些数据都统统超过公司的预期。

虽然从业绩上看,台积电还是高歌猛进,但从他们的财报说明会看来,台积电还是带来了一些寒意。

财务数据的不同

虽然从业绩上看,台积电还是高歌猛进,但从营收数据上看,台积电还是有了一些转变。

从制程贡献上看,如下图所示,台积电5nm和7nm贡献了公司54%的营收,这足以稳固他们作为晶圆代工领头羊的地位。

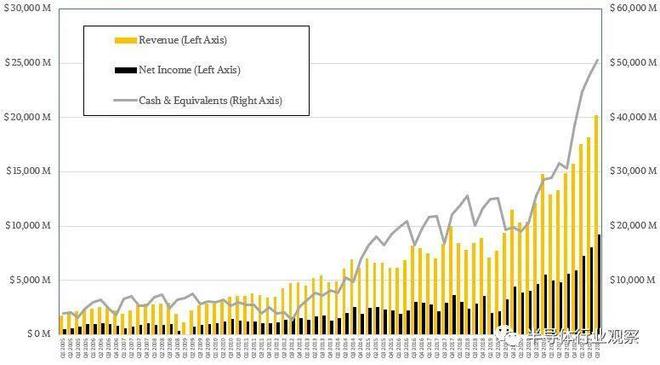

按照nextplatform所说,台积电正在抛弃英特尔数据中心集团在 2010 年至 2018 年之间的那种利润,如果在先进芯片制造方面建立专业知识不是那么难,而且建造芯片工厂的成本那么高,我们会说这样的利润会播种竞争的种子。但在这种情况下,台积电过去十年的增长和盈利能力却产生了相反的效果,迫使一个又一个代工厂倒闭或专注于旧工艺。这就是台积电、三星和英特尔这三个致力于先进芯片制造工艺的代工厂的原因,这些工艺对于作为数据中心基础的计算和网络引擎至关重要。

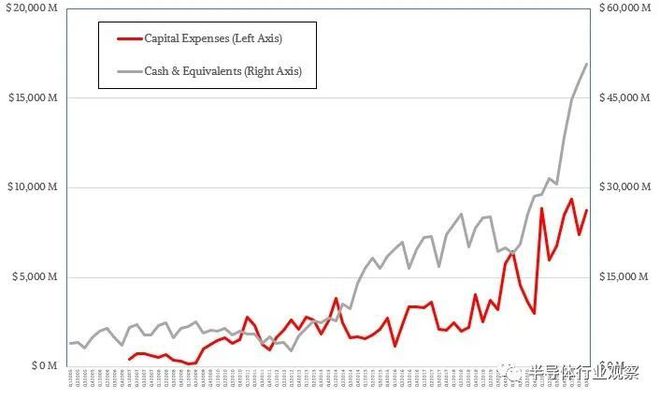

台积电知道它需要大量资金来确定其芯片蚀刻和封装的竞争步伐,因此该公司的高层完全摆脱了实施股票回购的想法,因为担心芯片和芯片制造出口管制而导致股票受到重创。美国对中国的不满以及 GPU 业务的游戏和加密货币挖矿部分以及 CPU 业务的 PC 部分的萎靡不振。台积电目前无意进行股票回购,这表明它是一个理智的长期参与者,不希望像世界上的英特尔和 IBM 那样为股东快速赚钱。它将需要其 443 亿美元现金和投资储备中的每一分钱,然后是一些。

现金储备的增长速度快于晶圆厂价格的通货膨胀率(我们认为),所以这很好。但所有这些辛苦赚来的钱可能只能建造三到四家新工厂,而台积电目前正在美国亚利桑那州建造一座新工厂,并在日本熊本扩建一座,并在中国南京扩建另外两座。.

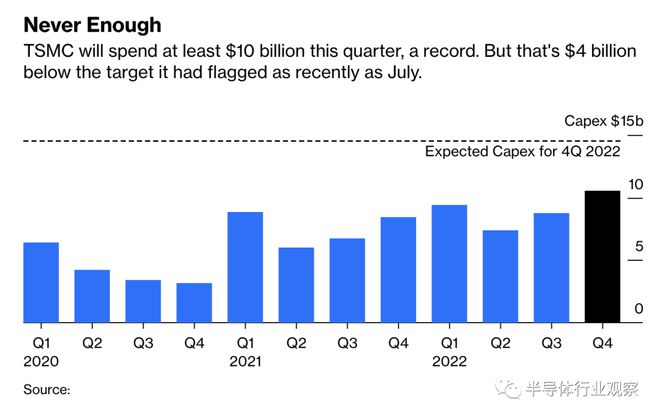

2022 年第三季度是半导体行业的一个跳跃时期,台积电的资本支出增长了 29.2% 至 87.5 亿美元。该公司在本季度支付了 45 亿美元的股息,并以债券形式持有 265 亿美元的债务。它的资产负债表与我们在技术球拍中看到的一样强大。

技术平台的变化

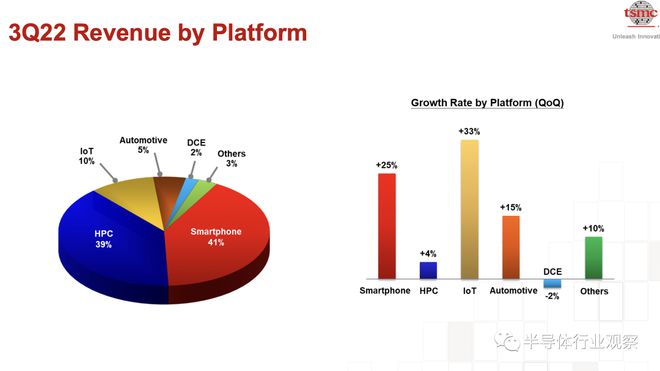

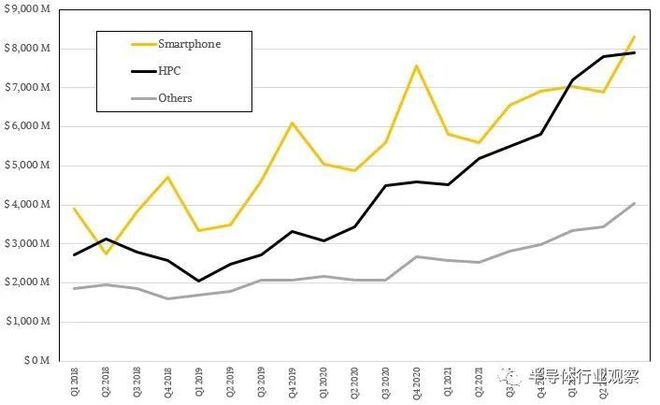

最近几个季度,由于台积电所谓的 HPC 业务(包括 CPU、GPU、FPGA 和定制 ASIC)的增长,其增长速度远远快于收入和资本支出。从平本季度台贡献来看,我们发现智能手机又再度成为台积电最大的营收贡献来源,这一方面可能是因为苹果和高通的拉货,给台积电带来的大力推动;另一方面,HPC厂商的谨慎,进一步成就了当前的结果。

当您不沉迷于切线收购并忘记您是一家必须对冲其技术赌注以实现路线图承诺的先进代工厂时,就会发生这种情况。当英特尔搞砸了其代工路线图时,它只有一个专属客户——英特尔本身——令人失望。如果台积电搞砸了,客户会开始关注三星和英特尔,如果搞砸了,他们会放弃台积电,转而选择三星,也许几年后会放弃英特尔。

台积电在一些制造节点上遇到了困难——28 纳米、10 纳米和 3 纳米——但它似乎已经及时控制了其 3 纳米工艺,以便从明年开始提供最先进的芯片设计。

在与华尔街分析师讨论第三季度数据的电话会议上,台积电首席执行官 CC Wei 表示,这些天用于制造许多智能手机、CPU、GPU 和交换机 ASIC 的 5N 纳米节点的增长越来越多,这抵消了前几代芯片上使用的 7N 节点的放缓,包括随着客户端设备市场在最近几个季度急剧放缓而出现放缓的许多 PC 芯片。事实上,N7 和相关的 N6 精制工艺将不会看到与过去三年相同的代工产能利用率,因为这是生产的先进节点,魏进一步表示,N7 和 N6 的这种低迷生产将持续到 2023 年上半年。

“我们认为 N7 和 N6 需求更多是周期性问题,而不是结构性问题,我们预计 N7 和 N6 需求将在 2023 年下半年回升,”魏解释说。“从长远来看,我们将继续与客户密切合作,开发专业和差异化技术,并有信心在未来几年推动额外的结构性需求浪潮,以回填我们的 N7 和 N6 产能。7纳米系列将继续成为台积电的一个庞大而持久的节点。”

当台积电说持久时,这不是在开玩笑。该公司仍使用 250 纳米及更大几何尺寸制造芯片,使用 16 纳米或更大工艺的芯片仍占收入的 46%。这些节点会持续存在,随着时间的推移,它们会随着时间的推移而变得更有利可图。

数据显示,台积电HPC部门销售额为78.9亿美元,增长43.3%,智能手机芯片部门销售额为82.9亿美元,增长26.7%。从上图可以看出,HPC 细分市场一直在稳步上升,我们认为最终将永久超越智能手机细分市场,成为台积电的最大收入来源。其他领域,包括物联网、汽车、数字消费电子等,大部分都在增长,但与这两个主要领域相比,它们相形见绌。

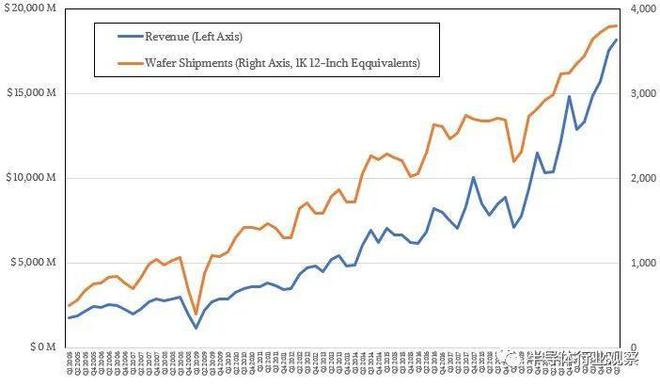

一般来说,晶圆出货量和收入之间存在相关性,但它们以不同的速度上升和下降。可以说,台积电在 2018 年下半年和 2019 年上半年的晶圆出货量都有所下降,到目前为止,即使在整体半导体行业放缓的情况下,台积电仍在出货数百万片12 英寸晶圆——准确地说,第三季度为 397 万,增长 9%。这比过去三个季度的增长速度要慢一些,但它仍然是增长的,因为坦率地说,台积电是世界上最好的代工厂,芯片设计人员别无选择。如果他们想突破他们的设计与制程的极限,他们智能去台积电。

魏哲家说,一年前让台积电有些头疼的3纳米工艺, 有望在今年晚些时候实现量产,预计 2023 年将出现“平稳增长”,这得益于强劲的 HPC 和智能手机细分市场的采用。

魏哲家补充说,由于代工厂工具的限制,3纳米的需求超过供应——这意味着定价对于代工厂来说可能是非常有利可图的——并且 N3 工艺将在明年“充分利用”,实际上将高于 5 纳米工艺。它在 2020 年开始加速。更先进的 N3E 工艺将占明年晶圆收入的“中个位数百分比”,一些 HPC 和智能手机芯片设计将采用这种更先进的工艺。N3 和 N3E 工艺的流片数量在其历史的同一时间点是 N5 工艺的两倍以上,预计 2023 年和 2024 年需求将保持强劲。

此后 N2 2 纳米节点正在开发中,所有这些都有望推动台积电在未来几年内计划实现 15% 至 20% 的年收入增长。

但与此同时,台积电正关注半导体可能长期低迷的情况以及如何避免这种情况。

行业或衰退,下调资本指出

“我们预计可能在 2023 年,半导体行业可能会下滑,”魏哲家解释道。“虽然台积电也不能幸免,但我们相信我们的技术地位、强大的高性能计算产品组合以及与客户的长期战略关系将使我们的业务比整个半导体行业更具弹性。这就是为什么我们说 2023 年整个行业可能会下滑,但对于台积电来说仍然是增长的一年,。”

彭博社进一步指出,虽然这家全球最重要的芯片制造商的高管在周四勇敢地尝试安抚全球对半导体行业前景的紧张情绪。但设备供应商和投资者不太可能从台积电第三季度的财报中获得太多欢呼。

它的重磅炸弹是宣布将今年的支出计划削减 10%。就在 7 月,台积电还预测其将斥资 400 亿美元,而此前的预测为 440 亿美元。现在它的目标是 360 亿美元,这意味着它在短短六个月内就损失了 80 亿美元的订单。

主要设备供应商 ASML Holding NV、Lam Research Corp. 或 KLA Corp. 的高管无法积极推动这一趋势。事实上,应用材料公司仅在 12 小时前在削减自己的第四季度收入预期时就指出了这些问题。

尽管最近的注意力集中在拜登政府收紧对美国芯片技术出口到中国的限制上,但台积电将这种影响描述为“有限且可控的”。该公司证实,它已从美国获得为期一年的授权,可以继续在其南京工厂订购用于 28 纳米和 16 纳米制造的设备,这是一个小而重要的缓刑。

事实上,台积电和全球芯片业所面临的问题,远不止美国试图遏制中国。

台积电首席执行官CC Wei直言不讳。他说,由于智能手机和个人电脑的需求疲软,市场正在走软,而一些客户推迟了新产品的推出,他没有透露客户的名字。甚至台积电也将受到影响,未来六到九个月工厂利用率将保持疲软。该公司还指出了明年降低支出的可能性。

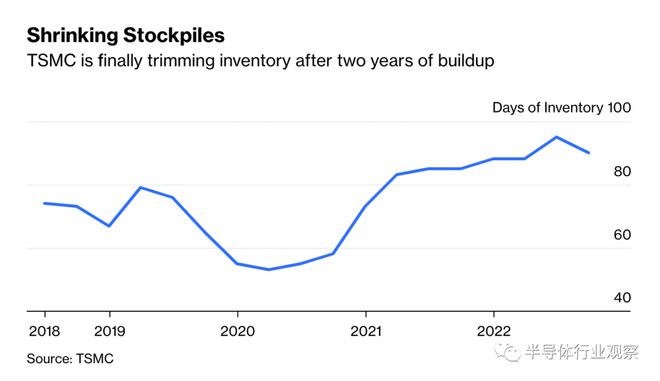

一个亮点可能是自 Covid 大流行以来库存的首次下降,但这也表明 NVIDIA Corp.、Apple Inc. 和 Advanced Micro Devices Inc. 等客户缺乏信心来保持高库存以期待未来的订单。

包括三星电子、英特尔和美光在内的全球芯片制造商都在暗示该行业的痛苦,台积电作为最后的希望灯塔脱颖而出。它作为世界上最先进的半导体公司的地位以及对智能手机、数据中心和高性能计算机中使用的高端组件的垄断地位,似乎使其免受小公司的麻烦。

但即使是台积电也无法与美联储的货币紧缩、莫斯科对乌克兰的持续战争以及导致设备交付停滞的持续供应链摩擦相提并论。

当高管们查看公司的数据、解释其前景和技术路线图并回答问题时,传递的信息是一种平静的信心,相信一切都会好起来的——也许明年的某个时候。其他人可能会有不同的看法。即使是技术丛林之王也很难找到安慰。

自 半导体行业观察

更多阅读: