4 月,因上海疫情封控一定程度上影响半导体各产业链环节的正常运作。疫情反复下需求端进一步受到压制,原本需求相对强劲的新能源汽车销量出现边际放缓,部分半导体产品交期因供给端干扰等因素亦有所延长。随着需求端边际弱化,供给端因疫情亦受到部分影响,叠加21Q2 因行业景气上行带来的业绩高基数,半导体相关公司业绩或在 22Q2 承压。

本期的智能内参,我们推荐招商证券的报告《疫情多维冲击产业运行,关注后续复工复产进度》,解析疫情冲击等因素影响下的最新半导体行业。

一、疫情多维冲击产业稳定

1、需求端:疫情反复加剧需求端结构性调整

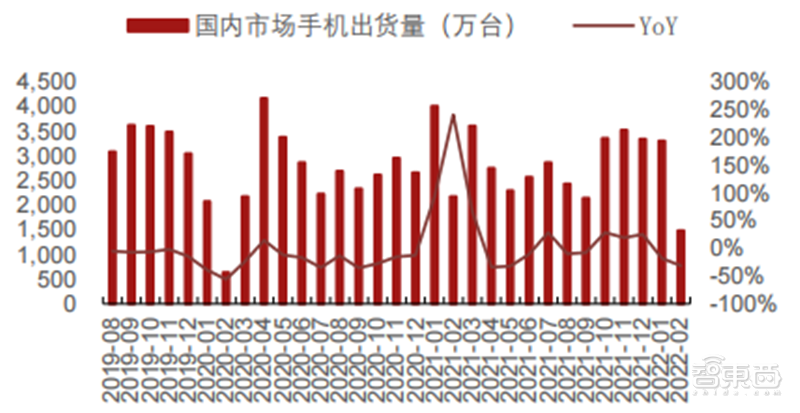

智能手机:国内疫情反复使手机需求进一步疲软。3 月以来受新冠疫情、俄乌战争、通胀等因素的影响,预计国内手机需求将持续走弱。根据 Counterpoint 最新的报告,2022 年第一季度中国的智能手机销量同比下降 14%,为7420 万部,增长动能减弱,季度销量接近于受疫情影响的 2020 年第一季度的水平。

▲中国智能手机月度出货量(万部)(至 2 月)

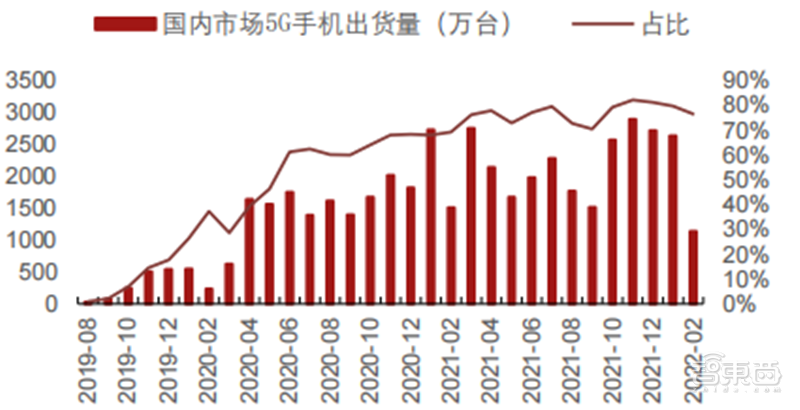

▲中国 5G 手机出货量及占比(至 2 月)

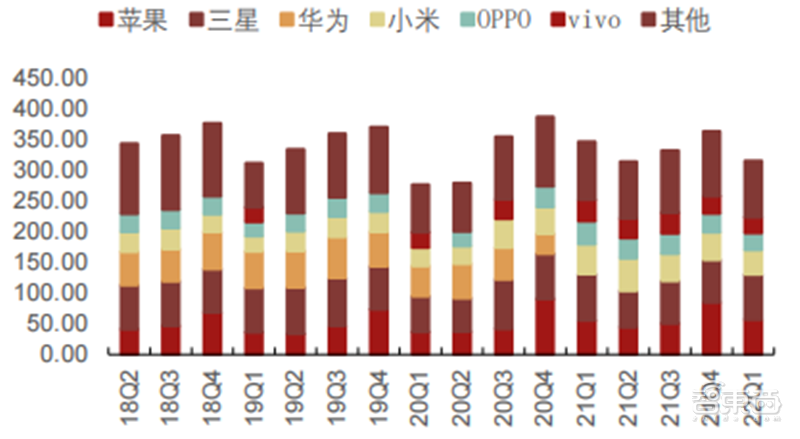

▲全球智能手机出货量(百万台)及市场份额变化

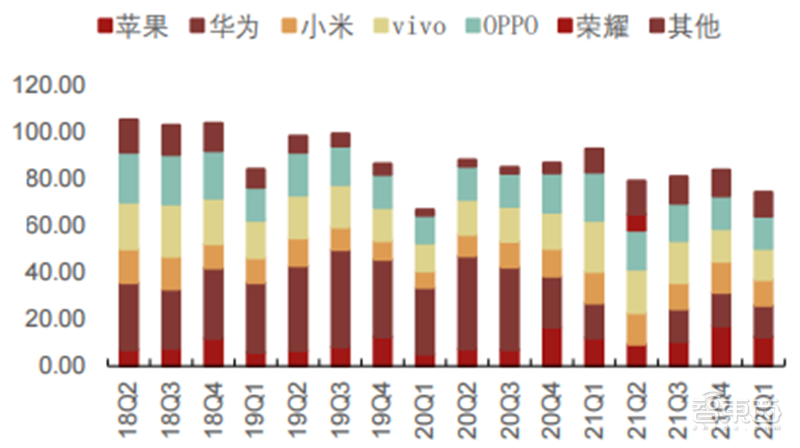

▲中国智能手机出货量(百万台)及市场份额变化

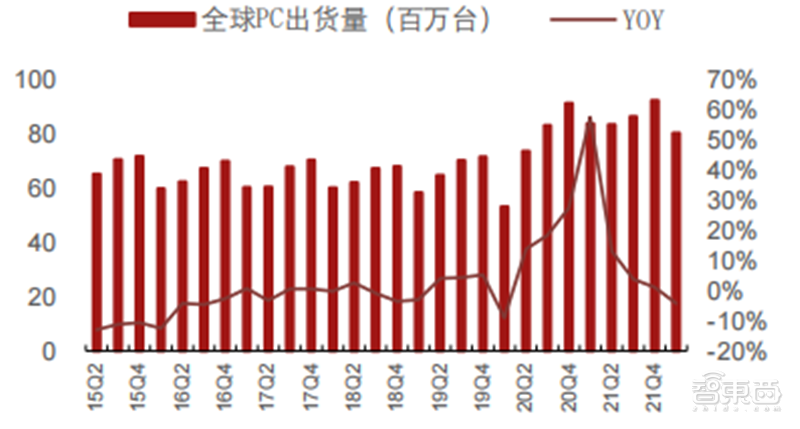

PC:疫情居家经济驱动的行业景气度进入尾声,22 年 Q1 全球出货量增速转负。根据 IDC 数据,20Q2-21Q1 全球PC 出货量同比加速增长,但 21Q2 同比增速开始明显下滑,21Q2 以来增速保持下降趋势,22Q1 全球出货量已经开始下降,增速为负,同比-4.14%/环比-13.12%。国内方面看,3 月中国笔记本电脑出货量为 133 万台,同比-26.14%/环比+14.43%,同比增速再次下行。

▲全球 PC 季度出货量(百万台)及增速(%)

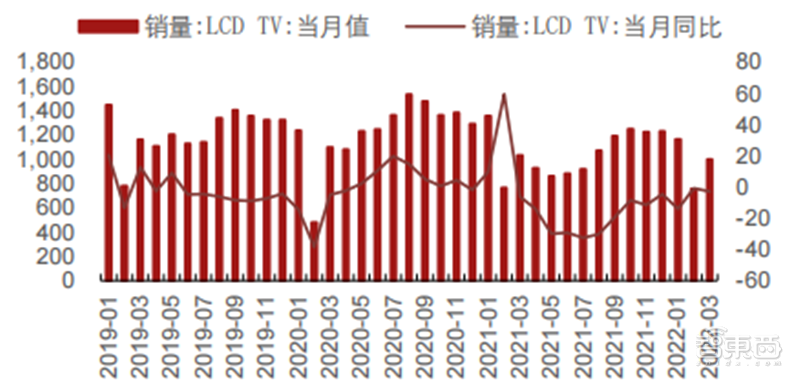

TV:国内 3 月 LCD TV 销量 999.5 万台,同比-2.92%,环比+32%,销量在春节节后有所改善,环比增速显著改善,同比来看销量下降趋势仍在延续。

▲LCD TV 销量(百万台)及当月同比(%)

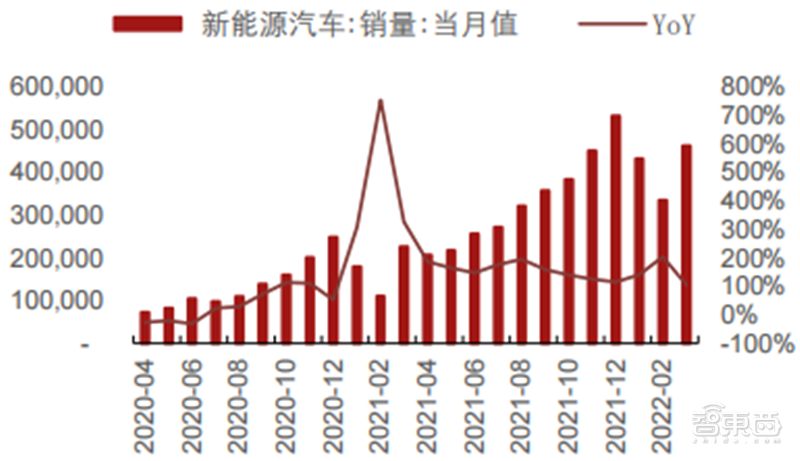

汽车/新能源车:3 月乘用车销量同比基本持平,新能源车 3 月销量环比有所改善,4 月销量受疫情影响较大。根据中国汽车工业协会数据,3 月中国乘用车销量约 186 万辆,同比-0.53%,环比+25.3%。新能源车销量约 46.1 万辆,同比+104%,环比+38%。根据 AFS 数据,受缺芯影响,2021 年全球汽车产能减产 1027.2 万辆,中国市场减产约198.2 万辆,占比为 19.3%。

▲中国乘用车月销量(万辆)及同比增速(3 月)

▲中国新能源车月销量(万辆)及同比增速(3 月)

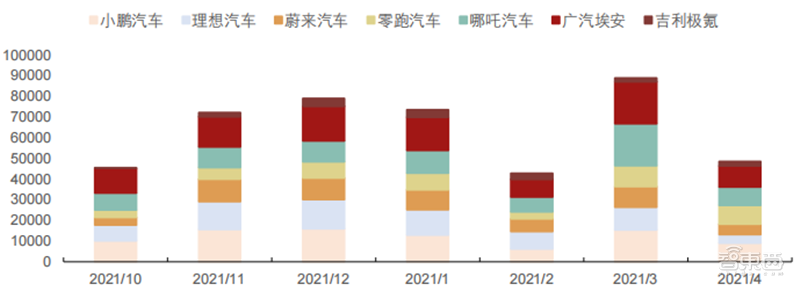

但受疫情影响,4 月份新能源车销量则整体不容乐观。4 月,各新能源汽车厂商销量环比均有所下降,各厂商销量分别为小鹏汽车(9002 辆)、理想汽车(4167 辆)、蔚来汽车(5074辆)、零跑汽车(9087 辆)、哪吒汽车(8813 辆)、广汽埃安(10212 辆)、吉利极氪(2137 辆),环比分别下降-42%、-62%、-49%、-10%、-57%、 -50%、19%,除销量较小的吉利极氪实现正向增长外,其它厂商销量均有较大降幅。主要因疫情影响,各厂商在供应端与交付端均有较大压力,特别是生产基地位于长三角地区的厂商。以降幅最大的理想汽车为例,理想汽车常州基地和超过 80%的供应商位于长三角地区,部分供应商无法供货或完全停产。现有零部件库存消化后无法继续维持生产,对理想汽车 4 月份的生产造成很大影响,导致部分用户的新车交付延期。

▲智能纯电车销量月度情况(辆)

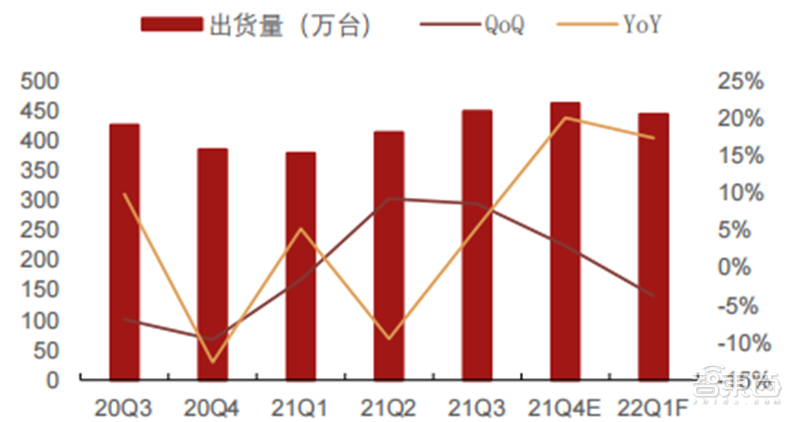

服务器:全球服务器季度出货量同比稳健增长。服务器指标股信骅(全球服务器 BMC 芯片龙头)2022 年 3 月营收达到 4.33 亿新台币,同比增长 66.3%。根据 DIGITIMES,22Q1 全球服务器出货量为 440.6 万台,同比+18%,环比增长-5%。2022 年 Q1 仍有低端 IC(如 PMIC)与 MOSFET 等元器件供应长短脚问题,加上农历过年因素,服务器出货速度较缓,虽有来自前季部分未完全满足的订单递延,全球服务器出货量降幅扩大至 4.5%。预期 Q2 服务器IC、零组件仍有缺口,且封控将影响部分供应链出货进度,但北美大型数据中心需求强劲支撑,预估全球服务器出货量将季增近 9%。

▲全球服务器季度出货量及其增速(2022Q1)

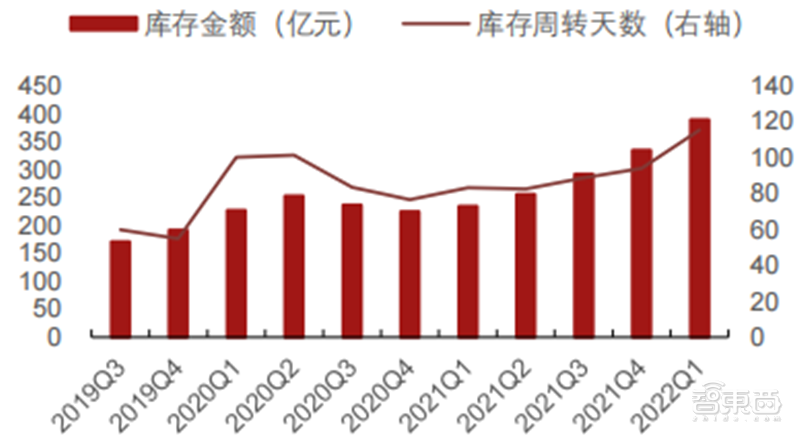

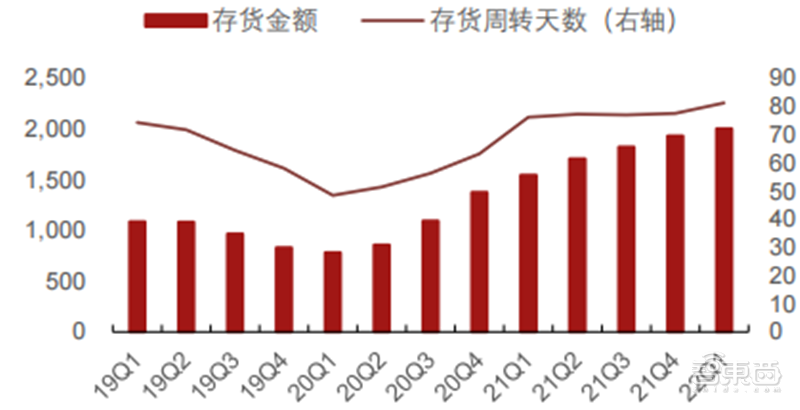

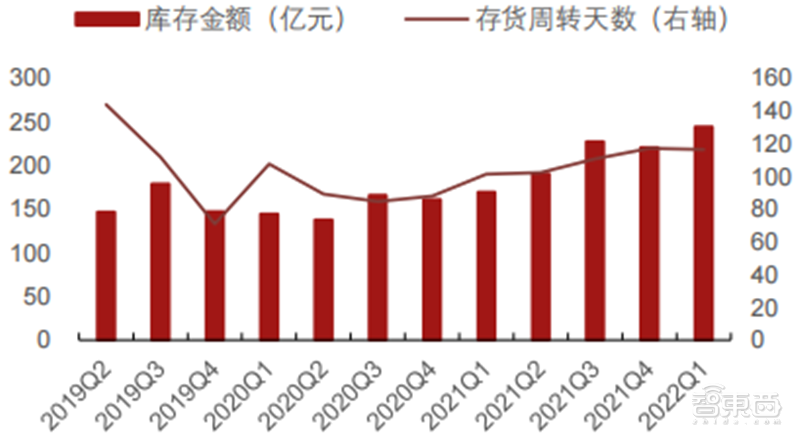

2、库存端:库存水位增长延续,周转天数明显上升

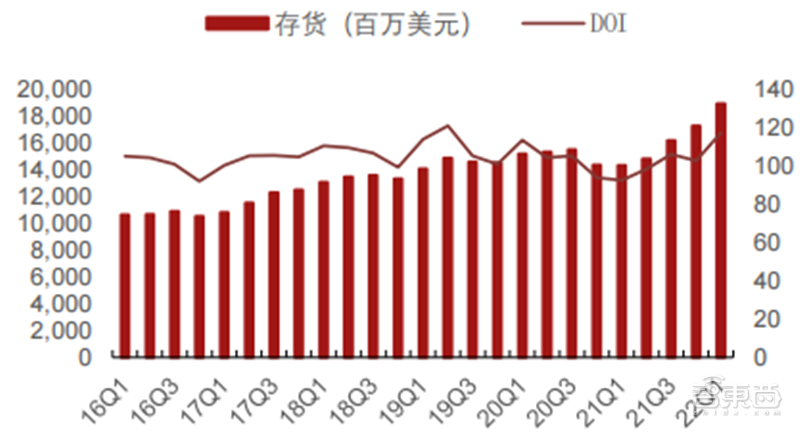

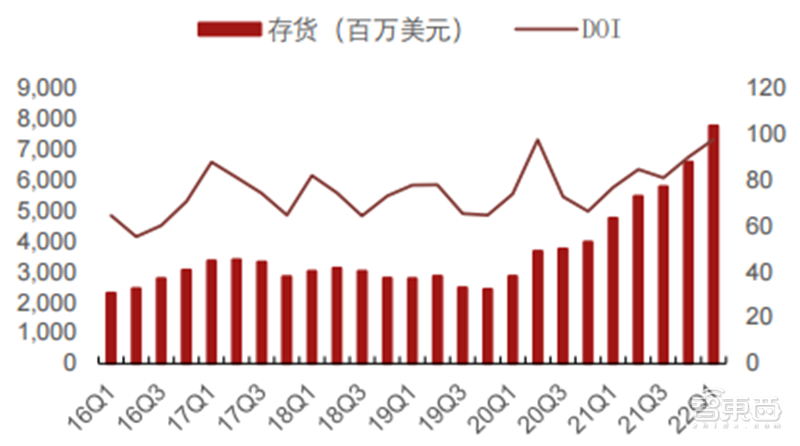

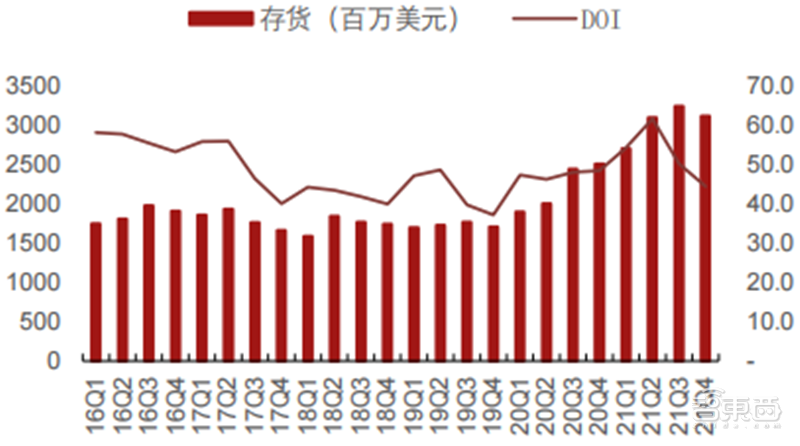

全球半导体库存方面,22Q1 全球主要 Foundry 的库存环比增长延续,存货周转天数继续增加,处于历史高位;海外 IDM/Fabless 库存绝对金额 22Q1 环比增长,营业成本增加的同时存货周转天数有所上涨。总的来看,海外 IDM与 Fabless 存货周转天数均已开始逐步回暖。

▲海外主要 IDM 库存情况

▲海外主要 Fabless 库存情况

▲海外主要 Foundry 库存情况

▲海外主要封测厂商库存情况

分销商:22Q1 主要分销商大厂库存持续提高,库存周转天数与存货金额均走入上行通道。根据全球主要电子元器件分销商的库存和库存周转天数数据,18Q3~18Q4 以来全球代理商库存水位整体逐渐降低,存货周转天数相对稳定或小幅提升;2021 年以来全球知名代理商的库存水位环比不断提升,22Q1 分销商大厂合计库存同比+25%/环比3.9%。3 月,大联大营收 800 亿新台币,同比+17.5%,环比+31.0%,营收季节性回暖,环比明显改善,同比增速仍处于相对高位。

▲主要分销商库存情况

而国内厂商中,IDM 与设计厂商库存均有明显上升趋势,周转天数分别为 21Q4 的 63.2、88.7 上升至 22Q1 的 65.6、115.4,设计业库存周转天数,主因库存金额的上升,销售端保持稳定;国内主要代工厂尚未发布一季报,但从台积电财报数据看,代工厂库存水位有所提升,库存与周转天数均在 22Q1 呈现上升趋势;封测端周转天数则逐渐企稳,行业整体周转天数维持在 115 天左右。

▲国内 IDM 厂商库存情况

▲国内设计厂商库存情况

▲台积电库存情况

▲国内封测厂商库存情况

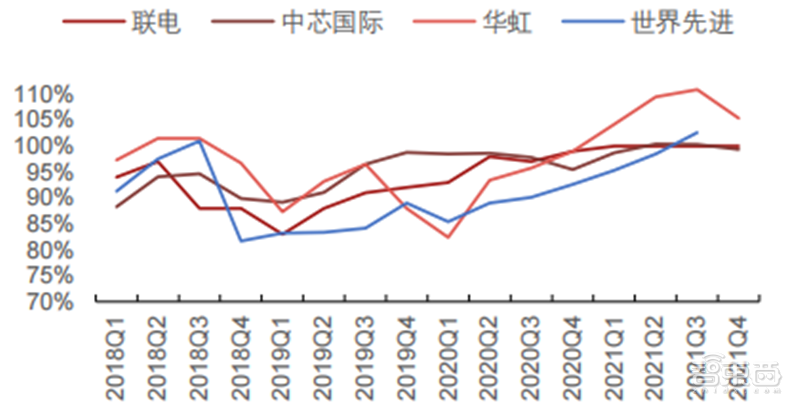

3、供给端:短期产能受疫情冲击,全年产能利用率预计高位运行

从 21Q4 数据来看,主流晶圆厂产能利用率维持满载,产品 ASP 保持季度上升。1)产能利用率:联电和华虹21Q4 产能利用率均维持满载,中芯国际 21Q4 产能利用率为 99.4%接近满载,虽然 21Q4 产能利用率环比小幅下滑,但主要系季节性因素,包括年底检修等影响。根据联电 22Q1 法说会,晶圆连续多个季度超过 100%;根据华虹21Q4 法说会,预计 2022 年产品供不应求,8 寸和 12 寸产能利用率均保持满载;根据中芯国际 21Q4 法说会,预计2022 年产能仍存结构性紧缺;

2)ASP:由于产能持续紧张,主流代工厂 21Q4 ASP 保持环比提升态势。同时,台积电预计在 2022 年 3 月对产品全线涨价 20%,联电预计 22Q1 环比涨价 5%,中芯国际预计 2022 年 ASP 也将有所提升;台积电 22Q1 毛利率为 55.6%,环比+2.9ppts/同比+3.2ppts,接近此前毛利率指引上限(53.0%-55.0%),毛利率环比提升主要系持续的成本改善、产品价值量提升及更有利的汇率,公司预计长期毛利率达到 53%及以上。综合来看,22Q1 下游需求预计保持结构性旺盛,目前产能整体偏紧,行业景气度仍将维持。

▲各 Foundry 先进产能利用率

上海“全域静态管理”主要影响制造环节,头部厂商采用闭环生产,受冲击可控。上海作为全国半导体产业发展的重要腹地,半导体产值占全球产值的 22%。上海疫情对设计、软件、EDA 等环节影响程度相对有限,对制造影响较大,但头部厂商均采用闭环生产模式,受冲击可控。根据 IT 时报,在静态管理期间,积塔半导体临港厂区维持着 98%以上的产能正常运转,虹漕厂区也在稳步推进各项“防疫保产”措施;华虹半导体召回必要人员回五个厂区,采取只进不出的封闭管理保持生产运营;台积电位于上海松江区的厂区也实行了厂房和宿舍“两点一线”的闭环管理;上海半导体大型企业中,除了中芯国际有过 2 个班的停滞,其他都在正常生产中。

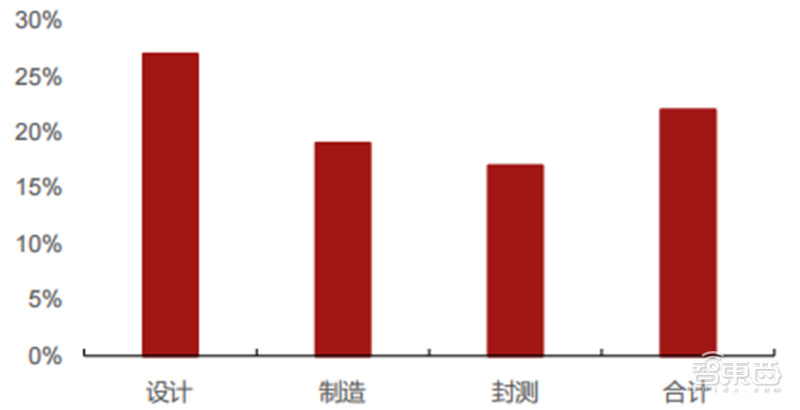

▲上海半导体产值占比

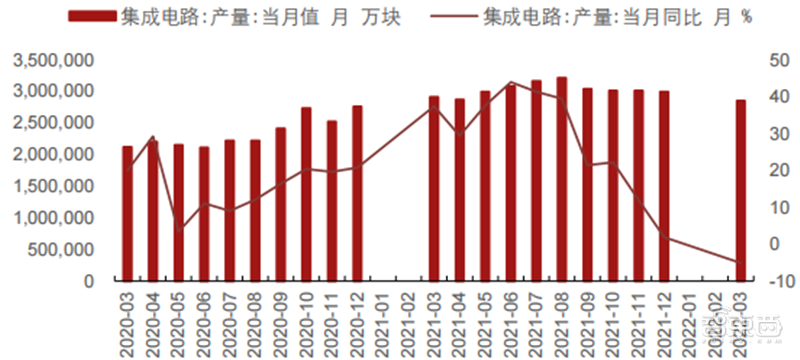

但从整体供给来看,三月我国集成电路产量首次出现萎缩。根据国家统计局的数据,3 月集成电路产量为 285 亿块,同比-4.2%,芯片制造产量大幅下降,出现自从 2019 年初以来的首次萎缩,主因消费电子需求疲软与上海等地区的疫情冲击引发的供给中断。

▲我国集成电路月度产量及其增速

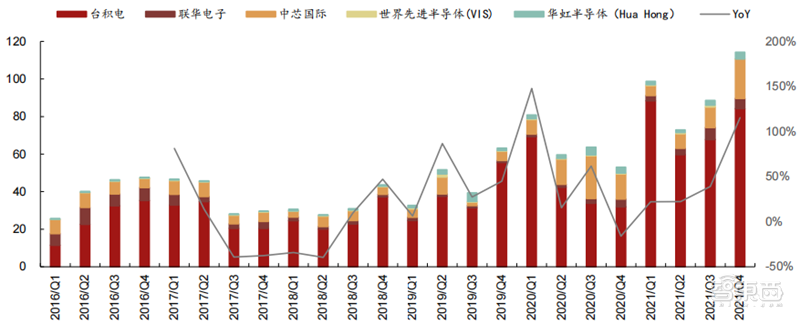

根据 SEMI 最新报告,全球半导体制造商有望在 2020 至 2024 年期间将 8 寸晶圆厂产能提高 95 万片/月,增长 17%, 达每月 660 万片的晶圆产能,创历史新高,资本开支方面,21Q4 全球主流代工厂资本支出环比大幅提升,其中SMIC 21Q4 资本支出大约 21 亿美元,接近 2021 年前三季度支出,华虹和 UMC 全年资本支出虽然受到设备交期一定影响,但华虹 21Q4 资本开支保持环比上升,UMC 部分资本开支转移到 2022 年进行。

22Q1 台积电资本开支达到 84.6 亿美元,展望 2022 年,TSMC 资本支出指引为 400-440 亿美元,同比大幅提升 33-46%,SMIC 从 2021 年的 45 亿美元提升至 2022 年的 50 亿美元,UMC 预计从 2021 年的 18 亿美元提升至 2022 年的 30 亿美元,主流代工厂持续扩产。

▲2016-2021 年晶圆厂季度资本支出(亿美元)

日本半导体设备出货额再次达到新高。1)北美:2021 年以来半导体设备单月出货额突破 30 亿美元,12 月份再次回暖上升至 39.2 亿美元。2)日本:2021 年 5 月份达到 300 亿日元高峰后略有回调,从 2021 年 7 月逐步开始回升,到 2022 年 3 月份升至 3149 亿日元,再次刷新新高,增速上相较于 21 年 12 月与 22 年 1 月的高点略有回落,3 月同比增长 30.8%。3)SEMI 表示 2021 年全球半导体设备支出总额达到 907 亿美元,同比提升 42%,同时 SEMI 预 计 2022 年设备支出有望达到 1070 亿美元,同比+18%。

中国半导体设备进口额持续回升。根据中国海关总署数据,自 2021 年以来,中国半导体设备进口额保持每月同比增加,2021 年 7 月以来环比呈现较大幅度下滑,2021 年 8/9/10 月环比几乎持平,同比增速在 8 月放缓之后逐渐上升, 2021 年 12 月同比增速达+42.7%。2022 年 1 月同比增速有所下滑,但自 2 月有较为明显的回升,到 3 月已回升至 26.3 亿元,同比-10.7%,环比+12%。

▲中国半导体设备进口额及增速

作为半导体景气度跟踪的先行指标,2021 年全球半导体设备销售快速提升。根据 SEMI 数据,2021 年全球半导体制造设备销售额激增,相比 2020 年的 712 亿美元增长 44%,达到 1026 亿美元的历史新高。中国第二次成为半导体设备的最大市场,销售额增长 58%,达到 296 亿美元,连续第四年增长。韩国是第二大设备市场,销售额增长55%,达到 250 亿美元。中国台湾地区增长 45%,达到 249 亿美元,位居第三。半导体设备销售额的激增,反映全球半导体行业对产能扩张的积极态度,半导体行业有望继续扩大规模,以应对各种新兴高科技应用的需求。

4、价格端:产品价格分化,芯片交期再度拉长

存储价格方面,今年以来 DRAM 价格持续走高,DXI 价格指数已突破前高,本月价格指数回调,降幅明显,预计第二季 DRAM 仍有供过于求情形。

据 TrendForce 集邦咨询预估,第二季整体 DRAM 均价跌幅约 0~5%,由于买卖双方库存略偏高,再加上需求面如 PC、笔电、智能手机等受近期俄乌冲突和高通膨影响,进而削弱消费者购买力道,目前仅 server 端为主要支撑存储器需求来源,故整体第二季 DRAM 仍有供过于求情形。

同时,预估第二季 NAND Flash 价格翻涨 5~10%。由于买卖双方库存略偏高,再加上 PC、笔电、智能手机等受近期俄乌冲突和高通膨影响,需求面持续转弱,但在铠侠(Kioxia)与西部数据(WDC)原料污染事件影响下,整体供给明显下修,成为第二季 NAND Flash 价格翻涨 5~10%的关键。

功率器件 2022 年 4 月 MOSFET 和 IGBT 渠道价格整体保持平稳。根据正能量电子网数据,选取了部分热门功率MOSFET 和 IGBT 单管渠道价格作为参考,21Q1 开始功率器件渠道价格开始走入上行通道,部分功率 MOSFETASP 由 2 元左右涨到 4 元左右,实现翻倍涨幅,部分 IGBT 单管 ASP 由 20 元左右甚至涨至 100 元左右,涨幅巨大。在进入 2022 年 3 月之后部分中低压 MOSFET(2N7002LT1G 为安森美的 60V MOSFET)价格持续下滑,高压MOSFET ( 如 IRFP460PBF 和 IRF840PBF 均 为 威 世 的 500V MOSFET )价格相对稳定; IGBT 产 品(IKW40N120H3 为英飞凌 400V IGBT,IKW75N60T 为英飞凌 600V IGBT)持续涨势不再,进入相对平稳状态,总的来看 22M4 MOSFET 和 IGBT 的价格均保持相对平稳。

MCU 渠道价格:21M4 价格下行居多。2022 年 4 月渠道热门 MCU 产品中,以意法半导体的 STM32 和兆易创新的GD32 MCU 产品为例,ST 的大部分产品价格出现下滑, GD 的 MCU 产品总体渠道价格下滑居多。

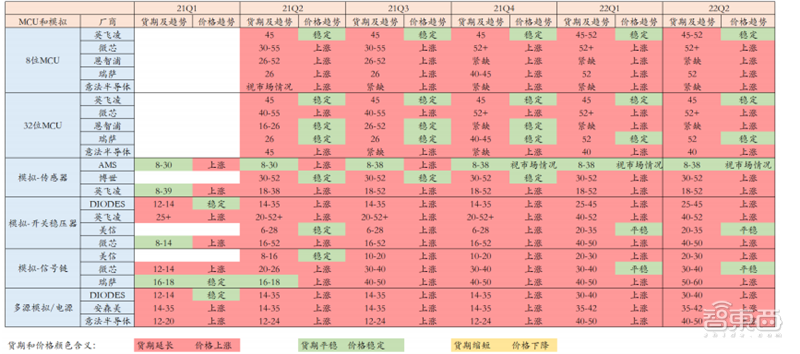

行业动态方面,3 月份全球芯片交期拉长至 26.6 天,封装交期增至 50 周以上。根据 Susquehanna Financial Group, 3 月全球半导体交货时间增加 2 天至 26.6 天。大多数芯片的交期均有所增加,包括电源管理、微控制器、模拟芯片和内存芯片。俄乌冲突、疫情以及日本地震对一季度产生短期影响,但也可能对严重全年的供给。英国芯片设计公司 Sondrel 就芯片封装中的问题发出警告,其透露封装交期已由之前的 8 周左右增加到 50 周或更长。

▲MCU 和模拟芯片交期及价格趋势

5、销售端:模拟与 MCU 紧缺依旧,疫情反复加剧供需矛盾

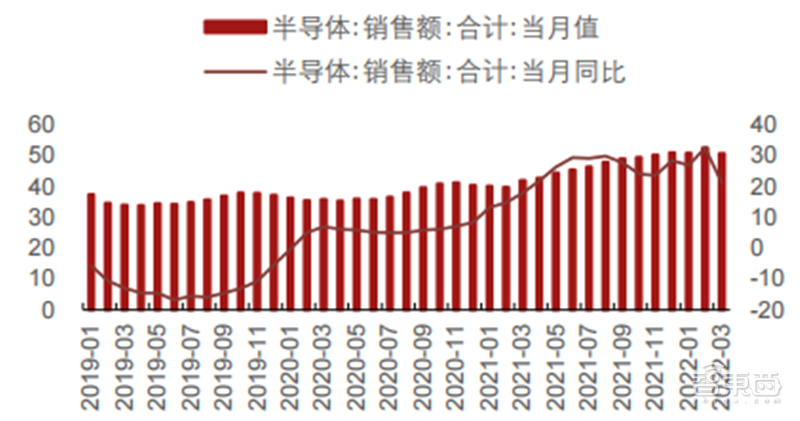

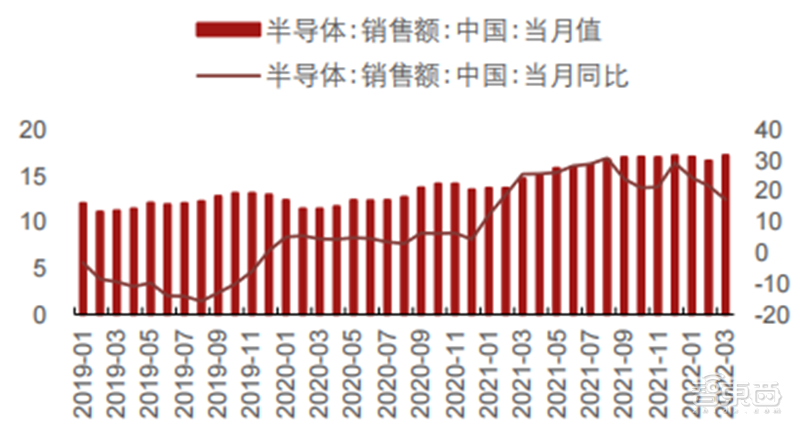

3 月全球半导体销售额增速开始放缓,中国半导体销售额增速继续放缓。从全球半导体销售额来看,3 月全球半导体销售额达到 506 亿美元,同比+20.1%,环比-3.6%,中国半导体销售额达到 172 亿美元,同比+17.3%,环比+3.6%。2022 年第一季度,全球半导体销售保持强劲,与去年第一季度相比,所有主要区域市场和产品类别都有所增长。

▲全球半导体销售额(十亿美元)(3 月)

▲中国半导体销售额(十亿美元)(3 月)

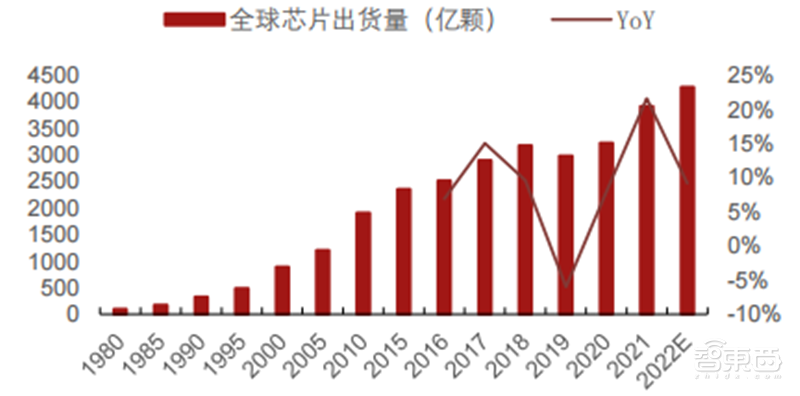

行业动态方面,IC Insights 预测今年全球 IC 单位出货量将增长 9.2%至 4277 亿颗。在 2021 年经济复苏期间经历了 22%的大幅增长之后,今年出货量预计将增长 9.2%。在世界半导体贸易统计(WSTS)组织定义的 33 个主要 IC产品类别中,预计有 30 种将在 2022 年实现正向增长,预计 3 种种类(SRAM、DSP 和门阵列)的单位出货量将下降。预计今年 12 个产品领域的总 IC 单元增长率将达到或超过 9.2%。同时 ICInsights 预测,从 2021 年到 2026 年,IC 单元的复合年增长率为 7%。

▲全球芯片出货量及其增速(亿颗)

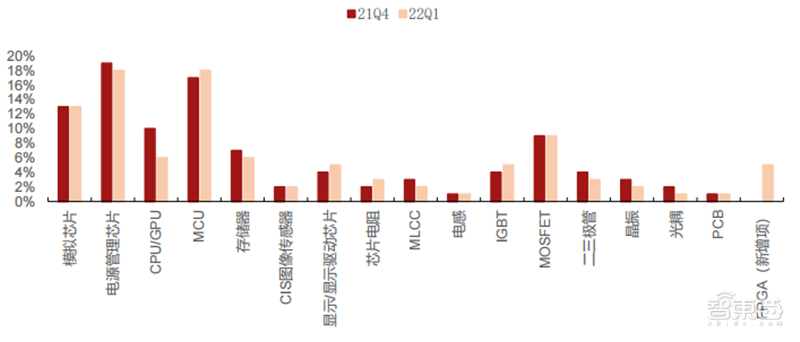

分品类看,模拟类芯片与 MCU 依旧保持高紧缺度,CPU/GPU 紧缺程度明显下降。根据国际电子商情调查数据,22Q1 整体的缺货结构与 21Q4 类似,模拟芯片、电源管理芯片、MCU 依旧保持较高的紧缺度,分别有 13%、18%、 18%的企业认为这三类芯片最为紧缺,其余元器件品类的紧缺度依次是:MOSFET(9%)、CPU/GPU(6%)、存储器(6%)、FPGA(5%)、IGBT(5%)旺所致。

▲22Q1 与 21Q4 产业“缺货”紧缺度对比

但在疫情冲击下,半导体销售渠道有所阻滞,进一步恶化供需矛盾。例如,汽车芯片大厂安森美发函表示其中国的全球配送中心被迫关闭。函件强调,安森美位于上海的全球配送中心被迫关闭,业务开展和交付收到影响,且尚未收到任何关于可能解除封闭的进展通知。尽管该公司通过其他地点的配送中心和生产基地来缓解影响,但预计这些情况将持续影响安森美的生产和发货,存在无法满足所有客户需求的可能性。

近期下游需求结构分化,智能手机、笔电等消费电子的相关需求减弱,换机周期延长,汽车、服务器、工业市场依旧保持强劲。但短期的疫情扰动尤其是上海地区的封控措施,对行业需求、供给、销售等环节均造成一定冲击,后续复工复产情况有待进一步确定,预计影响不会长期持续。从长期来看,各产业链整体库存逐季提升且处于高位,国内外晶圆产能也在 22H2 陆续开出,供需关系亦将得到缓解,但未来产能仍旧偏紧。

二、产业链跟踪,设计环节景气分化

1、设计/IDM:设计环节增长显著,同比高增

3 月,台股 IC 设计厂商营收合计为 1160 亿新台币,同比+32%,环比 27.8%。台股 IC 设计企业同比增速在 2 月下降后 3 月有所上行,总体趋于稳定,设计环节景气持续。

从中国台湾设计企业主要个股看,联发科 3 月营收为 592 亿新台币,同比+47%,环比+47.8%;瑞昱 3 月营收为 104 亿新台币,同比+30%,环比+15%。台股各设计公司 3 月份营收同比表现分化,环比总体在 2 月的负增长后趋于改善,部分 IC 设计企业如谱瑞环比有所下滑。

同时,根据国内半导体设计公司 21 年年度报告与 22 年一季报数据,22Q1 大部分设计公司营业与净利润环比有所下降,行业景气进一步分化,设计行业整体营收同环比分别为-10%、15%,净利润同环比分别为-15%、35%。

处理器:AIoT 需求回落,22Q1 业绩承压。2021 年以来,瑞芯微、全志科技等 SoC 赛道公司表现较好,主要因为下游应用驱动,如疫情催化的在线教育、在线办公等拉动平板电脑的需求,扫地机器人、智能家电、智能手表等智能硬件产品升级迭代需求亦驱动 SoC 芯片需求。从瑞芯微、全志科技等公司的毛利率趋势可以看出芯片涨价驱动业绩增长有限,主要系下游 SoC 芯片量的增长带来的业绩增长。以智能座舱为代表的汽车智能化浪潮提升了对高算力 SoC 需求,当前车载娱乐系统智能化需要SoC 主控芯片控制包括仪表盘、中控娱乐屏、车载空调等。

当前处理器市场需要重点关注行业格局变化。受缺芯浪潮的影响,MCU 供需严重失衡,价格涨幅较大。目前 MCU 缺货呈现结构性变化,消费类 MCU 随着产能释放紧张程度有所缓解,当前车规级 MCU仍呈现紧张态势,车规级芯片大厂意法半导体等产能受疫情冲击严重,当前产能正在逐渐恢复,但是由于车规级芯片验证周期长,供给端弹性弱,所以其产能缓解慢。根据 IC Insights 报告,在供应情况逐渐好转、经济逐渐复苏的2021 年,汽车 MCU 销售额有望实现 23%的年增长率,创下 76 亿美元的新高,随后 2022 年将增长 14%,2023 年增长 16%。凌通 3 月营收为 3.67 亿新台币,同比+29%,环比+15.8%。

存储:DRAM 价格下滑延续,NAND 价格逐渐企稳。4 月 DRAM 现货价格下滑持续,NAND 价格趋稳。自 2021 年 11 月,DRAM 价格持续走高,其中 DRAM:DDR4 8G(1G*8) eTT 涨幅明显,有 21 年 11 月的 2.24 美元涨至 22 年 2 月的 2.99 美元。3 月开始各类 DRAM 的现货平均价均有所回落,4 月 DRAM 现货价格下滑持续,DRAM:DDR4 16G (2G*8) 2666 Mbps 价格环比-6.7%、DRAM:DDR4 16G (2G*8) eTT 环比-13.3%、DRAM:DDR4 8G (1G*8) 2666 Mbps 环比-7.5%、DRAM:DDR48G ( 1G*8) eTT 环比 -13.4% 、DRAM:DDR3 4Gb 512Mx8 1600MHz 环 比 -7.3%。NAND 方 面,NANDFlash:64Gb 8Gx8 ML 现货平均价与上月持平,NAND Flash:32Gb 4Gx8 MLC 环比+0.9%。

3 月 DRAM 合约价格走势分化,NAND 依旧保持平稳。DDR4/4GB/256Mx16 合约均价为 2.40 美元,较上月-3.2%,价格有所回落;DRAM:DDR3/4GB/256Mx16 合约均价为 2.72 美元,较上月+4.6%。DRAM 3 月合约均价整体表现分化。NAND Flash:128Gb 16Gx8 MLC、NAND Flash:32Gb 4Gx8 MLC、NAND Flash:64Gb 8Gx8 MLC 合约均价分别为 4.81、3.00、3.44 美元,均与 1 月、2 月持平。

模拟:22Q1 模拟需求淡季不淡,盈利能力呈现分化,关注产品结构调整。模拟芯片的应用领域相对比较分散,包括通信、工业、汽车、消费、PC 等众多领域,考虑到国内模拟芯片企业规模都较小,并且在各自应用领域都比较聚焦,当然不同应用领域的成长也略有差异从而导致了各模拟芯片企业的成长性差异,通过板块景气度跟踪,我们建议关注电源管理、家电领域模拟芯片国产替代机会,驱动 IC 方面,台股 Q4指引边际趋弱,缺货导致价格上行带来的盈利能力改善,家电领域模拟芯片企业主要关注国产替代成长性。

A 股模拟厂商整体营收保持稳步增长态势,各厂商盈利能力分化程度较大,整体净利润环比存在一定下滑,国内 A股模拟公司 22Q1 营收环比+3%,同比+28%,呈现淡季不淡现象,净利润环比-20%,同比+ 21%,部分公司的盈利能力环比仍然保持增长态势,主要是产能紧张情况下产品结构调整的结果。

射频:短期受智能手机景气度影响,长期行业地位依然稳固。Android智能手机出货量疲软,射频前端公司短期业绩增速承压。由于下游手机行业需求疲软,短期景气度趋弱,射频行业公司普遍面临压力, 长期来看,海外 5G 渗透率依然有较大的提升空间,国内厂商的技术实力、产品品类不断增长,坚定看好行业龙头在国产替代浪潮中的产品线拓展能力和成长空间,建议关注相关公司新产品进展。

CIS:公司业绩短期承压,关注汽车领域拓展进程。手机、PC 等消费电子终端出货量疲软,CIS 公司短期业绩承压。智能手机依然是 CIS 最主要的下游,智能手机短期需求不振对 CIS 公司业绩影响较大。从长期看,智能汽车望成为 CIS 行业下一增长点,汽车智能化驱动车载 CIS量价齐升,未来几年行业成长性有望延续,Frost&Sullivan 预测 2019-2024 年全球汽车 CIS 出货量将从 3.3 亿颗增长到 6.9 亿颗,CAGR+15.9%;全球汽车 CIS 市场规模将从 16.5 亿美元增长到 33.7 亿美元,CAGR+15.4%。同时在全球产能紧缺趋势下,2022-2023 年国内 CIS 龙头韦尔股份有望取代海外龙头份额。

功率半导体:台系厂商 3 月增速分化,关注电动车/新能源等需求带动的成长机遇。台股月度数据方面,3 月,富鼎实现单月营收 4.0 亿新台币,同比+5.49%,茂达实现单月营收 6.77 亿新台币,同比+32.88%。台系厂商 3 月增速分化预示产品结构景气度分化,关注电动车/新能源等需求带动的成长机遇。

2、代工:台积电业绩表现仍然强劲,指引 HPC 和汽车业务强劲增长

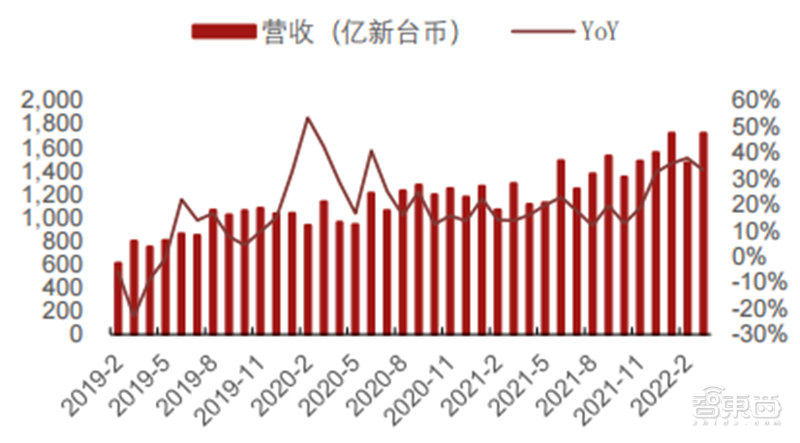

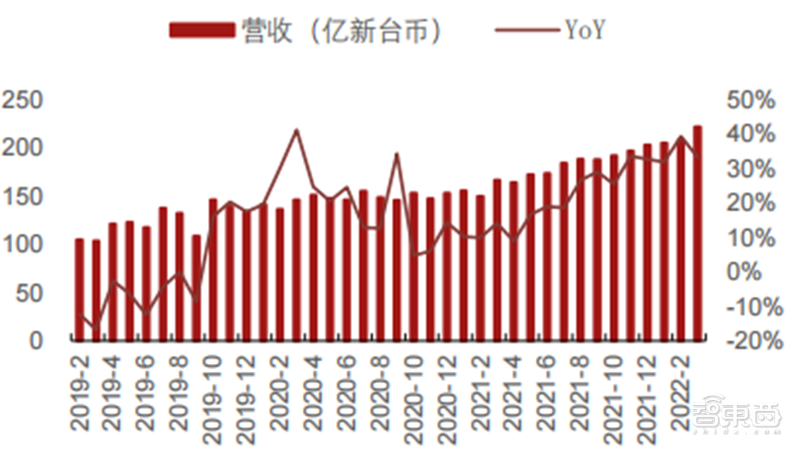

尽管下游消费电子表现相对较弱,但 IoT、汽车、HPC 等需求带来结构性需求增长。从台股主要代工厂月度数据看,台积电 3 月营收 1720 亿新台币,同比+33%,环比+17%。联电 3 月合并营收 208.10 亿新台币,同比+33%,环比+6%。

▲台积电月度营收及增速(亿新台币)(3 月)

▲联电月度营收及增速(亿新台币)(3 月)

世界先进自 2020 年初以来,月度收入增速一直保持在较高水平,主要原因是世界先进只有 8 寸晶圆厂,并且下游应用产品主要是驱动芯片和电源管理芯片,而 2021 年年初以来,驱动芯片和电源管理芯片为代表的 8 寸晶圆产能紧张、代工涨价,世界先进最为受益。世界先进 3 月营收 50.7 亿新台币,同比+41.4%,环比+19.4%。

化合物半导体代工方面,伴随功率景气度调整而表现略有分化。砷化镓晶圆代工厂稳懋 3 月实现营收 18.5 亿新台币,同比-7.1%,环比+3.2%;6 寸砷化镓晶圆代工厂宏捷科技 3 月实现营收 1.8 亿新台币,同比-50.86%,环比+0.19%。

台积电于 4 月 14 日发布 2022 年第一季度财报,2022 年 Q1 营收 4910.8 亿新台币(175.7 亿美元),环比+12.1%/同比+35.5%,超过此前指引上限(166-172 亿美元),营收环比保持增长主要系 HPC 和汽车业务强劲增长,而 PC、智能手机、IoT 等表现相对较弱。公司预计长期毛利率达到 53%及以上,ROE 可达 25%及以上。公司预计未来营收增速高于代工行业整体增速(20%),未来营收增长主要由智能手机、HPC、IoT 和汽车四个平台产生,其中 HPC和汽车业务增长最为强劲,HPC 业务将贡献公司主要收入,但部分增速被智能手机需求下滑抵消。

3、封测:3 月营收增速改善,Q1 盈利能力下降

封测行业与半导体行业景气周期相关度高,封测板块有望受益于此轮上行周期,业绩主要驱动力来自两方面,一方面是产能利用率提升以及产能扩张即量增,另一方面是封测涨价带动盈利能力改善。从台股高频数据看,台股 IC 封测企业 3 月月度营收同比+16%,环比+15.6%。

海外个股方面,全球最大规模封测业企业日月光 3 月营收 198 亿新台币,同比+13%,公司需求端持续保持强劲,供不应求维持,日月光订单已延伸至 2022 年,长约已签订至 2023 年,增长态势有望继续保持;捷敏 3 月营收 4.07亿新台币,同比+9%,营收同比增速有所下滑。

同时,根据国内半导体封测公司 21 年年度报告与 22 年一季报数据,除和林微纳外,22Q1 封测公司营业收入环比均有所下滑,行业营收环比下降 15%;盈利方面,净利润环比实现正向增长的厂商仅有长电科技与兴森科技,环比增速分别为 2%、64%,其余厂商盈利能力均有所下降,行业整体净利润环比下降 23%。

4、设备和材料:22Q1 设备端受季节性和疫情影响收入确认,材料端盈利能力强化

受到下游需求结构性下滑以及疫情影响物流等,国内设备公司 22Q1 季度营收大多环比下滑,中国台湾硅片厂商营收同比增速明显放缓。

半导体材料中市场规模较大的是硅片,硅片企业月度数据方面,受到下游需求结构性下滑影响,营收同比增速放缓: 3 月环球晶圆实现营收 57.3 亿新台币,同比+1%;中美晶实现营收 66.9 亿新台币,同比+8%;台胜科实现营收 13亿新台币,同比+34%;合晶实现营收 10.3 亿新台币,同比+27%。

国内主流设备公司均发布 22Q1 一季报,季节性因素+疫情下物流延误影响短期收入。①北方华创:22Q1 实现营收21.6 亿元,同比+50%/环比-39%,实现扣非归母净利润 1.55 亿元,同比+382%/环比-45%;②中微公司:22Q1 实现营收 9.49 亿元,同比+57%/环比-8%,实现扣非归母净利润 1.86 亿元,同比+1578%/环比+16.9%;③盛美上海:22Q1 实现收入 3.54 亿元,同比+29%/环比-34%,扣非归母净利润 2360 万元,同比-25%/环比-76%;④芯源微:22Q1 收入 1.84 亿元,同比+62%/环比-35%,归母净利润 0.32 亿元,同比+398%/环比+33%。

从数据来看,设备端一季度环比下滑同比增长,材料端盈利能力进一步强化。22Q1 设备公司整体营业环比-24%,同比+51%,净利润环比-43%,同比+22%,盈利普遍存在较大降幅;材料方面,龙头中环股份同环比均实现正向增长,成为行业增加的主要推动,其他厂商表现则有所分化。

5、EDA/IP:半导体“咽喉”产业,静待花开

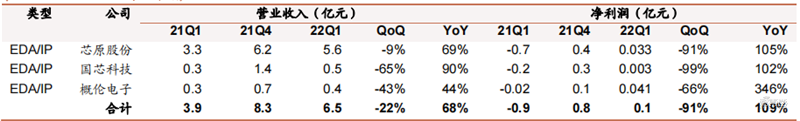

EDA 行业是集成电路产业的基石,我国 EDA 领域的自主可控是大势所趋,未来 EDA 的国产替代是一个重要的趋势,建议关注 EDA 上市公司概伦电子和拟上市公司华大九天、广立微等。同时根据概伦电子发布 22 年一季报数据,公 司 22Q1 营收为 0.39 亿元,同比+44.0%,营收增长再次提速;归母净利 0.05 亿元,同比实现扭亏。

根据国内 EDA/IP 公司 21 年年度报告与 22 年一季报数据,行业内公司 22Q1 同比均实现正向增长,环比存在一定降幅。目前我国 EDA/IP 公司规模较小,各公司仍处于成长期,经营尚未稳定。考虑到 EDA 行业全球的寡头垄断格局以及其对整个半导体产业的重要支撑作用,我们认为自主可控的动力将倒逼国产 EDA 迅速发展,实现国内半导体的产业链安全。

▲EDA/IP 公司经营情况

行业动态方面,行业巨头新思科技被指向中芯国际提供芯片技术,遭美商务部调查。据彭博社援引知情人士爆料称,EDA 大厂新思科技(Synopsys)正接受美国商务部调查,因为其涉嫌将关键技术转让给被美国制裁的中国企业。报道称,目前该调查尚未公开,但调查人员正在调查有关新思科技与中国的关联企业合作,因为存在新思科技向海思半导体提供芯片设计所需的技术支持,以便提供给中芯国际生产的指控。我们认为 1)美国商务部对国内半导体产业的制裁力度已经渗透至 EDA 环节,EDA 关系到半导体全产业链全环节,至关重要的卡脖子环节,也是美国对国内半导体制裁的重要的工具。2)各环节 EDA 工具国内的进展不一,关系到制造端的 EDA 工具仍然是突破的重点和难点,海外龙头新思科技、Cadence、Mentor 在这块布局深入,进入壁垒高,而该工具有关系到生产良率,是国产制造类 EDA 替代海外工具动态博弈的过程。3)关注具有自主知识产权并且产品经受国内外市场考验的 EDA 企业概伦电子、华大九天(拟上市)、广立微(拟上市)等。

智东西认为,近期下游需求结构分化,智能手机、笔电等消费电子的相关需求减弱,换机周期延长,汽车、服务器、工业市场依旧相对强劲,同时短期的疫情扰动尤其是上海地区的封控措施,对行业需求、供给、销售等环节均造成一定冲击。但是,随着复工复产的进行,半导体行业相信会很快回暖。

自 智东西

更多阅读: