据SlashGear报道,在美国,任何通过汽车经销商购买过新车或二手车的人都知道,虽然寻找汽车和找到最适合自己的汽车通常很有趣,但大多数人害怕财务办公室。在财务办公室,购车者经常被要求增加各种辅助性的担保和服务,这可能会使人们每月为新车支付的价格大幅上涨。

SlashGear称,任何一个卖过车的人都可能熟悉在财务办公室发生的叫做 “holding points”的策略。例如,当某人的信用评分符合1.9%的利率时,就会出现“holding points”现象。然而,许多经销商和银行允许财务办公室在该利率上增加百分点,也就是”holding points”一词的由来。如果买家同意,买家的利率可能大大高于他们的信用资格。因此,人们的努力工作和良好的信用使他们获得1.9%的利率,而不是最终支付3.9%、4.9%,甚至更多,这取决于经销商和州。这笔额外的钱通常归经销商所有。

大多数经销商不会表示他们正在对买家做这些,而且这是一种常见的做法。然而,《消费者报告》的人们在过去一年里调查了汽车贷款,并证实许多汽车买家为他们的贷款支付了大量的费用。也许调查发现的最令人不安的事情是,在某些情况下,信用良好、有资格获得优惠利率的消费者被放入次级贷款。

调查中给出的一个例子是,一位马里兰州的居民两年前以19%的利率购买了一辆2018年的丰田凯美瑞,尽管他的信用很好。当然,在这样的情况下,许多人会把责任归咎于买方,因为他同意了如此高的利率,而且在购车前没有了解购车过程和他们的信用。相比之下,调查发现,在类似的交易中,具有类似信用评分的买家得到的利率约为4.5%。这意味着,尽管买家的信用良好,但在第一例中却多付了14.5%的利息。

尽管用如此高的利率来打击一个有资格获得优质贷款的人可能是罕见的,但在年利率上增加几个百分点的过程肯定不是这样。在一些经销商那里,“holding points”是一种极其普遍的做法,在他们认为可以做到的每一笔交易中都会发生。

通常情况下,打击这样的事情的最好方法是了解买家自己的信用评分,以及利率可能是多少。Credit Karma以及银行和信用卡通过其应用程序和网站提供的许多信用评分并不是基于汽车贷款人通常使用的评分类型。买家可以通过直接使用信用评分机构的服务来了解自己的评分。

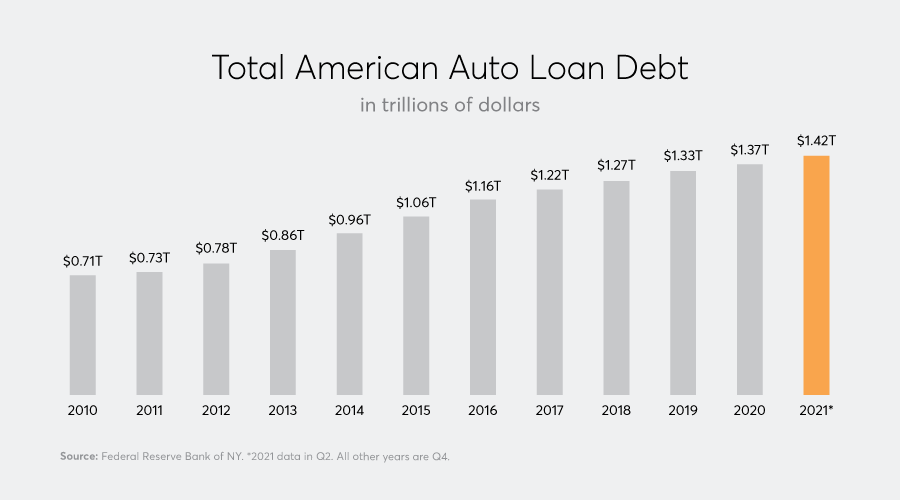

调查中另一个有趣的事实是,与十年前相比,平均每月的汽车付款已经上升了很多。今天,买家平均每月支付近600美元,与10年前相比,增加了25%。尽管平均贷款期限已大大延长,但平均月付款仍增加了25%。

大多数汽车制造商的贷款机构将为汽车提供长达84个月的贷款,许多人通常选择72个月的贷款。对于那些计划在贷款偿还期结束后仍保留其汽车的人来说,如此长的贷款期限可能不是问题。然而,对于许多只打算保留汽车几年的买家来说,较长的贷款期限意味着支付更多的利息,当他们准备换车时,会有更多的负资产。

自 cnbeta

更多阅读: