Strategy Analytics针对中国、英国和美国开展了一项新的智能手机消费者调研,甄别出驱动消费者换机行为的关键因素。该报告探讨影响消费者在何时以及如何更换智能手机的驱动因素和障碍

1. 执行摘要

Strategy Analytics为探索影响智能手机换机的驱动因素和障碍,对中国、英国和美国的消费者进行了调研。我们的咨询团队提供了对各个国家的进一步分析。

- 智能手机每年全球出货量超过 13亿部,是消费电子产品市场的最大商机;在成熟市场,95%的销量来自换机,在发展中市场该比率则为 87%。

- 该研究甄别出消费者换机的动力 /驱动因素和障碍的五种不同模式。这五种模式 (也即 “细分市场”)在每个国家都有不同的比例。

- 虽然细分群是由态度和行为变量定义的,但在换机行为 (换机的周期长度)、支付的价格 (ASP)、厂商相对实力和一系列其他变量方面存在显著差异。

该报告探讨了智能手机厂商在改善与智能手机用户的关系方面面临的挑战。一般来说,由于现有的手机能够继续充分满足其需求,现有的智能手机用户通常需要被说服才会购买新设备。

消费者通常强烈认同他们当前设备的性能和可靠性。

- 五个细分群中只有两个在积极寻求包括 5G在内的高级功能。这些通常是重视新产品功能的消费者。

- 其他三个细分群的换机需求则着重品牌、智能手机的实用性,以及平衡 /实用的解决方案。这些消费者对价格敏感,且倾向于坚持使用现有手机,直到性能显著下降才考虑换机。

- 换机周期在高、低人群之间的差异为 12个月。

该报告探讨了有必要开发针对如何影响消费者选择和决策优先因素的洞察,以作为整体营销战略的一部分,来提升业绩。此外,该报告还研究了中国和美国的独特属性,及其战略启示。

2. 研究换机决定

自苹果 iPhone问世以来,智能手机已经成为有史以来最成功的消费电子产品。全球每年售出 13亿部智能手机,15 岁以上的成年人中,每年平均每 5 名就有 1 人购买智能手机。

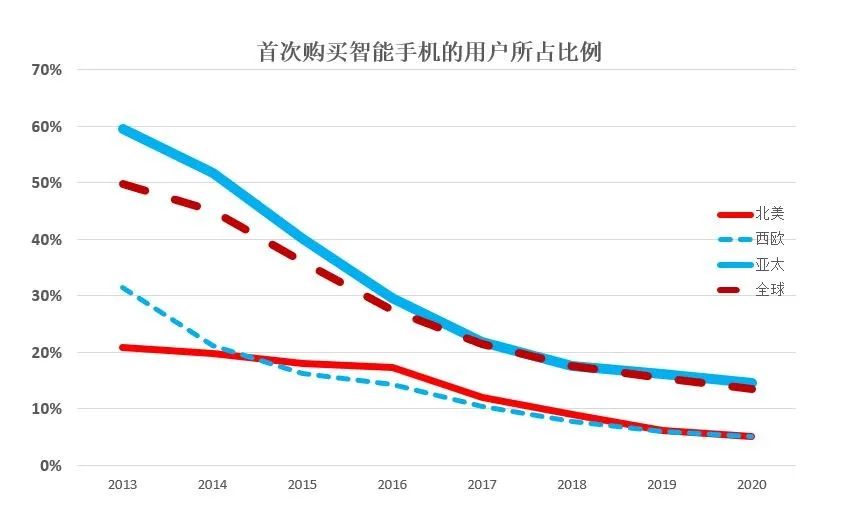

产品的采用并不是问题。智能手机随着价格的降低和服务覆盖范围的扩大而不断增长,全球市场已经相当成熟。厂商的市场表现取决于是否能够成为用户换机时的选择。目前,成熟市场售出的智能手机中,首次购机用户所占比例不到 5%,全球范围内不到 13%。

换机市场的竞争极具挑战性。从 2007年到 2013年,是北美、西欧、日本、韩国和中国的市场增长阶段,竞争主要集中在物理功能和系统性能上,是关于智能手机产品差异化的价值主张。新产品提供了更好的屏幕、电池寿命、性能、摄像头和界面体验。竞争的差异化在于提供更高质量的工程解决方案,全是围绕产品展开。

消费者热情地接受了智能手机,并沉迷于使用它们。在过去的五年里,竞争发生了变化:

- 电池续航时间更长,智能手机质量变得更加可靠,由于时间造成的性能退化已经稳步延长。

- 手机的实用功能和体验越来越集中在应用程序上,而不是设备或平台性能。脸书、Instagram、Snapchat和抖音在用户的上一部智能手机上运行良好,在他们下一部手机上也会表现一致。

- 现在的市场竞争是关于更换现有设备的驱动因素和障碍,是关于时机和为一个成熟体验付费的意愿,而非最初的产品采用问题。

在这个新的市场成熟阶段,竞争已经加剧并演变:

- 当现有的手机性能良好,消费者不太可能因为新推出的产品性能有所改进而更换新手机

- 考虑到主要产品和手机厂商之间的相似性,消费者可以在不同品牌的产品选项中,以较低成本满足其功能需求。

- 仅仅基于产品的竞争可能会在换机市场带来收益递减。针对消费者换机决策的竞争,市场营销必须基于消费者的动机和障碍模式。

智能手机厂商面临的挑战是,如何在消费者做出换机决定的过程中满足不同细分群的需求和期望。

- 换机决策的驱动因素更少涉及产品规格,而更多涉及管理消费者的期望和态度。

- 市场表现的一个关键因素是利用营销提高消费者将其现有设备替换为特定品牌产品的能力。

- 同样,另一个关键因素是能够理解哪些营销元素可能会影响并缩短消费者细分市场的平均换机时间。

- 对于营销元素,Strategy Analytics指的是通过促销创造的符合消费者期望和需求的信息、图像和感知。

最终,挑战在于,相对于诱导消费者购机决定的成本而言,了解如何影响消费者的换机决定。

3. 换机行为的关键模式

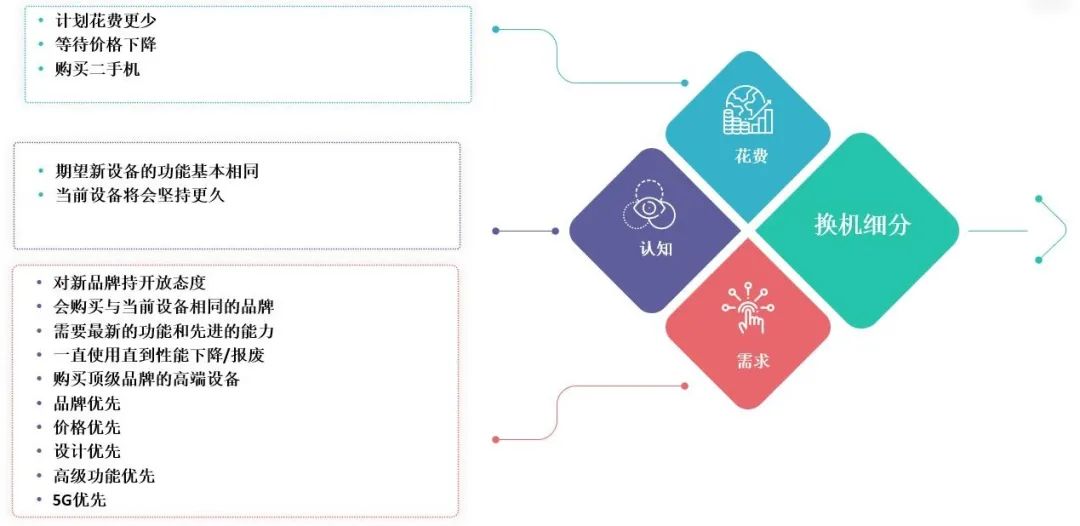

智能手机用户对于他们当前和未来的设备有着广泛的体验、需求、偏好和期望。自从智能手机推出以来,许多消费者已经拥有了三部或更多的智能手机。他们关于更换现有设备的时机和性质的决定主要有:

- 认知和期望 – 他们当前的设备可能使用多长时间?与当前设备相比,他们的下一款设备有多相似?他们做出换机决定的方式是什么?

- 经济性–鉴于设备性能及其要求的预期改善,他们的支付意愿如何?

- 需求 – 与在当前设备上完成的任务相比,他们希望在未来的设备上执行哪些活动?这些需求正在如何变化?他们对设备的感知需求是什么?

Strategy Analytics对中国、美国和英国的近 5000名消费者进行的调研表明,智能手机更换决策有五种主要的行为 /态度模式。

这五个人群模式是基于针对智能手机拥有和更换的相关事项的态度和行为陈述而定义的,并通过潜在分类混合建模方法识别各组的潜在特征。这些模式提供了对智能手机更换行为的洞察。每个细分市场都可视为一个消费者画像,可为该细分市场制定营销策略提供支持。

3.1 品牌热爱者 (占比 12%)

这个人群最关注的就是品牌。他们似乎对当前设备的质量和功能很满意,对新功能不是特别感兴趣。他们相信他们现有的设备将比以前的设备使用更久。到最终需要换机时,他们将更换同一品牌的产品。

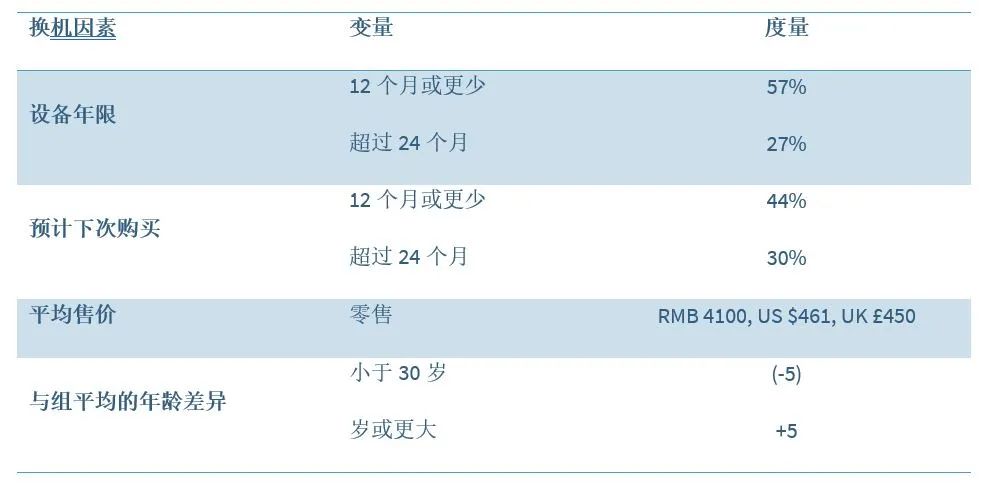

3.2 渴求地位者 (占比 23%)

渴求地位者群体与他们的智能手机关系矛盾。一方面,他们喜欢顶级品牌的高端设备;另一方面,他们计划在下一款设备上花更少的钱,并会考虑购买 “二手” 产品 (这是唯一觉得这一概念有吸引力的群体)。经济压力的影响显然在这个最年轻的消费者群体中发挥作用,但他们 “需要”5G等高端设备提供的高级特性及功能。

3.3 价值最大化者 (占比 25%)

价值最大化者对智能手机的拥有采取了一种平衡、实用的方式。他们相信,下一款手机的特性和功能将与现有手机基本相同。作为有经验的买家,他们欣赏良好的设计和先进的功能,但也知道如果他们等下去,旗舰机型的价格会下降。他们也认为没有理由更换运行良好的现有设备。

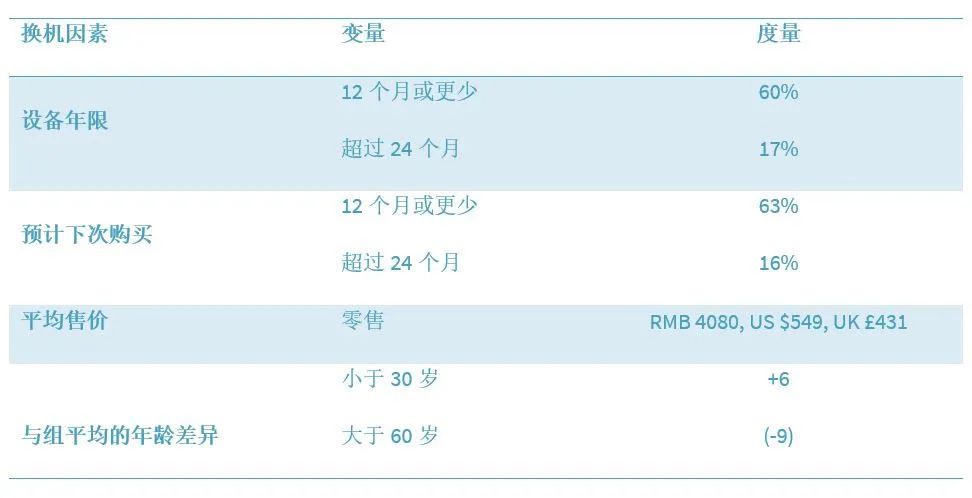

3.4 科技发烧友 (占比 24%)

对于智能手机厂商的产品开发人员来说,科技发烧友细分市场是他们的最佳选择。这一群体首先要求他们的智能手机具有最新的技术,并追求和期待先于他人获得最新设备。作为典型的早期用户,虽然他们更喜欢高端品牌,但如果手机厂商的价值主张将他们带到了科技前沿,他们会尝试新品牌。他们需要卓越的设计、先进的技术和 5G。

3.5 低价实用者 (占比 16%)

对于低价实用者群体来说,智能手机是一种提供实用功能的设备。这组消费者平均年龄最高,他们在任何设备上都只寻求最基本的功能。当现有设备无法工作时,他们会选择最便宜的新机。他们确实表现出了一定的品牌忠诚度,并认为他们当前拥有的品牌在下次购买时也会有可靠的表现。他们的经验是,每次购买的新机提供足够多的功能,同时可靠性不断提升,价格不断下降。

4. 换机指标

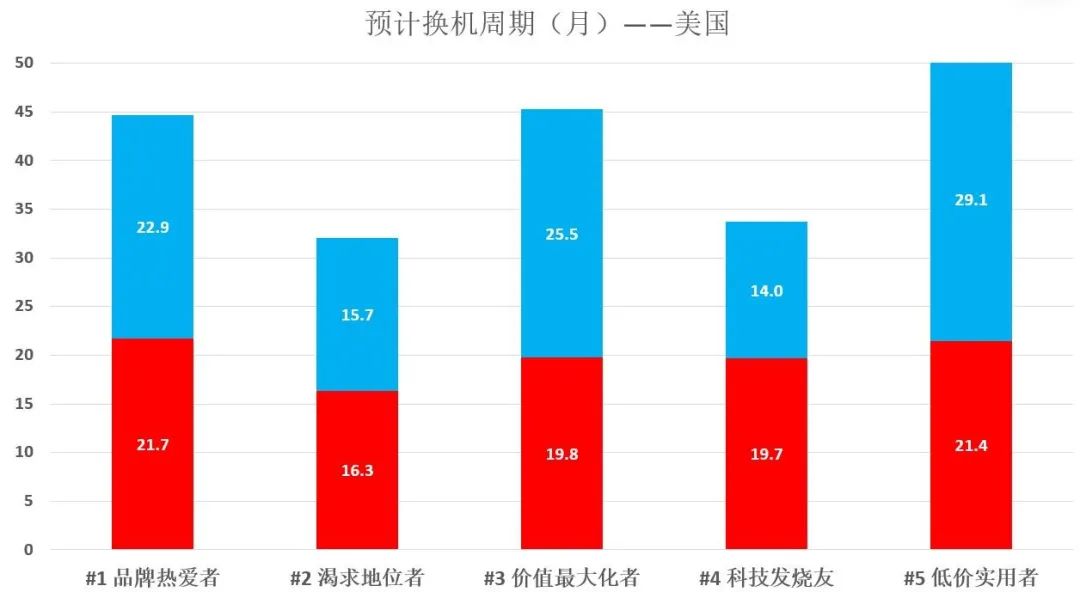

可进行营销操作的细分市场的一个标志是,当做分析时,这些群体显示出关键行为的显著差异。这项研究的关键行为是智能手机的更换周期。在下面的图表中,对研究涉及的三个国家的不同细分群的换机周期进行了分析。

该指标的定义如下:更换周期 =当前设备的平均拥有时间 +预计购买更换设备的时间美国–平均换机周期为41个月

- 细分群体#2和#4 平均 32-33个月

- 细分群体#1和#3 平均 45个月

- 细分群体#5 预计超过 50个月

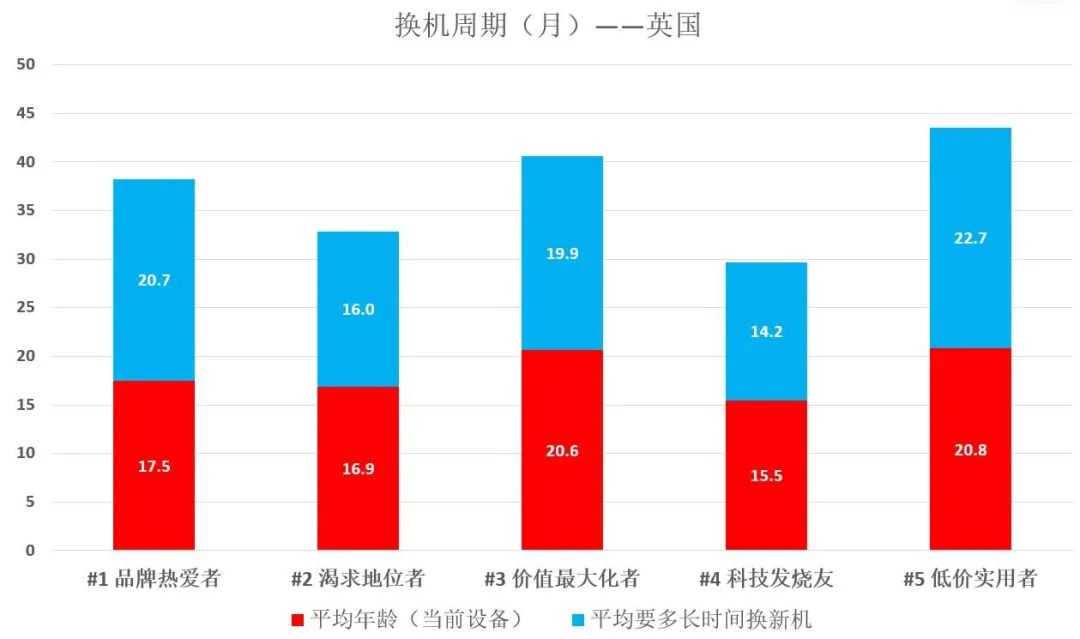

英国–平均换机周期为38个月

- 细分群体#2和#4 平均 30-33个月

- 细分群体#1和#3 平均 38-40个月

- 细分群体#5 预计 44个月

- 现有设备持有 19个月,并将在未来 19个月内换机

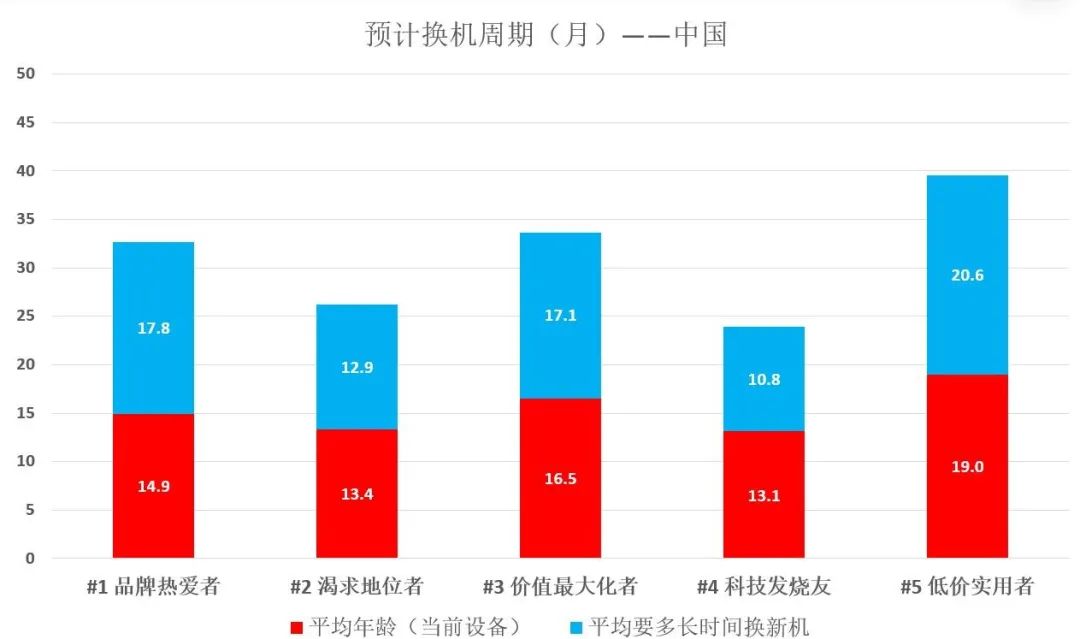

中国–平均换机周期为28个月

- 细分群体#2和#4 平均 24-26个月

- 细分群体#1 和#3 平均 32-34个月

- 细分群体#5 预计 40个月

- 现有设备持有 14个月,并将在 14个月内换机

5. 竞争表现

实施这类细分的一个关键原因是制定战略,从而提高市场份额和业绩。

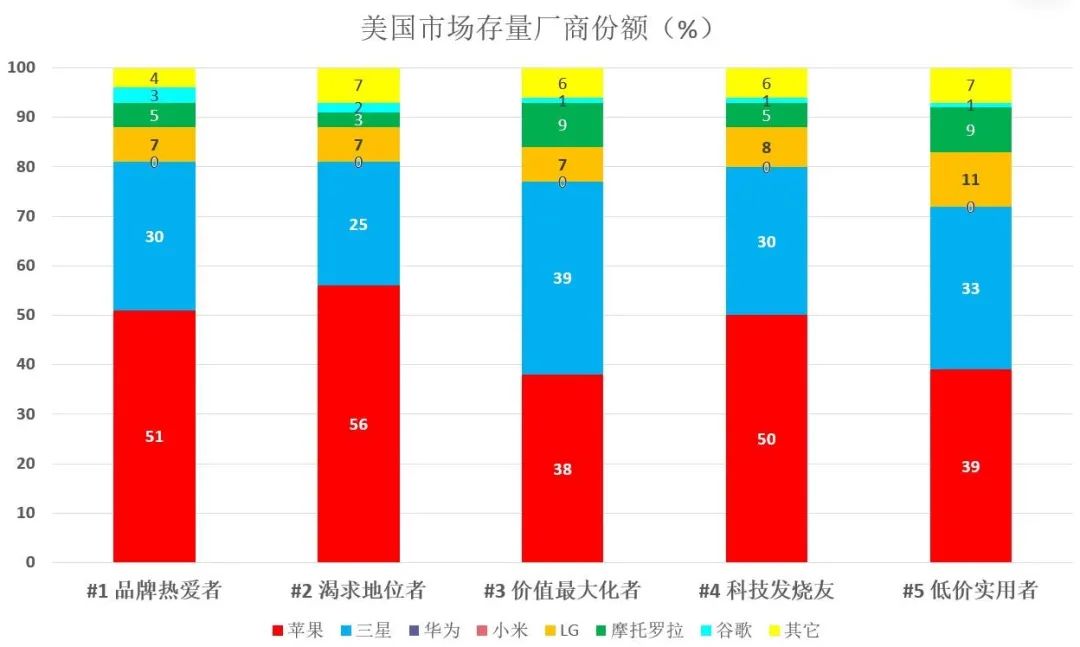

首先来看美国市场,苹果和三星的主导地位是相当明显的。值得注意的是,这些数字代表的是市场存量份额,而不是当前出货量份额。还应该指出的是,这项研究的目的不是准确地衡量特定的市场份额,而是衡量供应商的相对分布。一些初步的观察包括:

- 苹果对那些为品牌而购买的人 (#1)、渴望地位的更年轻的人 (#2)以及将苹果视为技术领袖的人 (#4)更具有吸引力。细分群体#2和#4具有更短的换机周期。苹果还有一个优势,那就是被视为美国本土品牌。

- 三星在细分群体#3(价值最大化者)和#5(低价实用者)中有较强的吸引力。除了更低的平均购机价格,这些细分群体的换机周期更长。

- 从定位的角度来看,在美国市场,相对而言,苹果被认为是技术领导者,在年轻人中有地位和优势,而三星则被定位为年长消费者均衡、实用的选择。

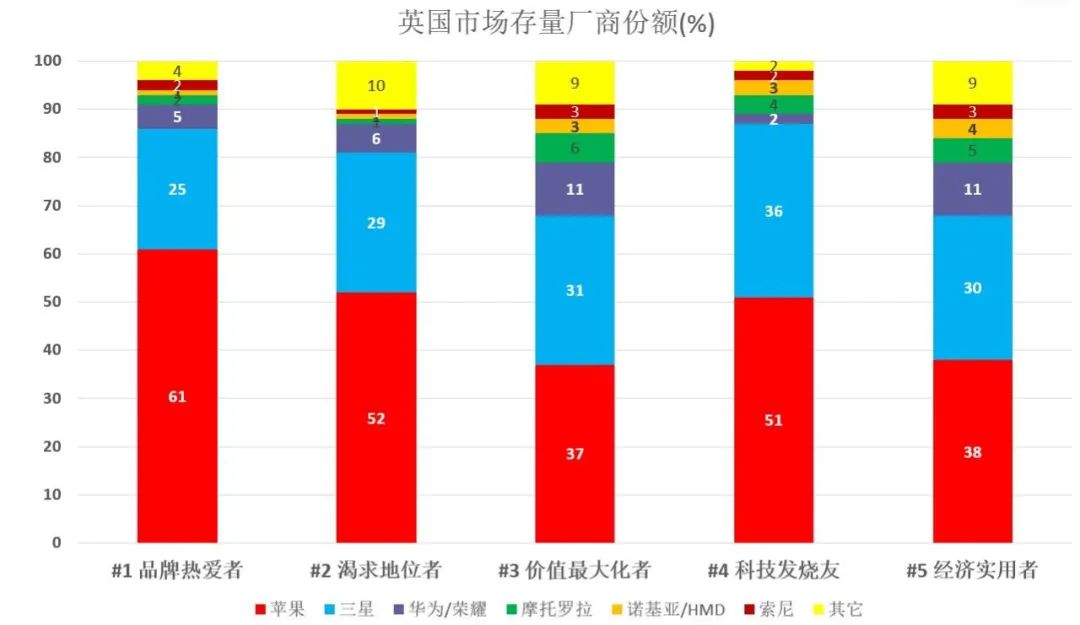

英国显示出许多与美国相同的相对定位:

- 在科技发烧友群体中,三星似乎比苹果拥有更好的相对优势。

- 在品牌热爱者#1中,苹果占比 61%。

- 华为 /荣耀在英国市场竞争中排名第三,在#3和#5细分群体中具有相对优势,定位为实用、均衡的选择。

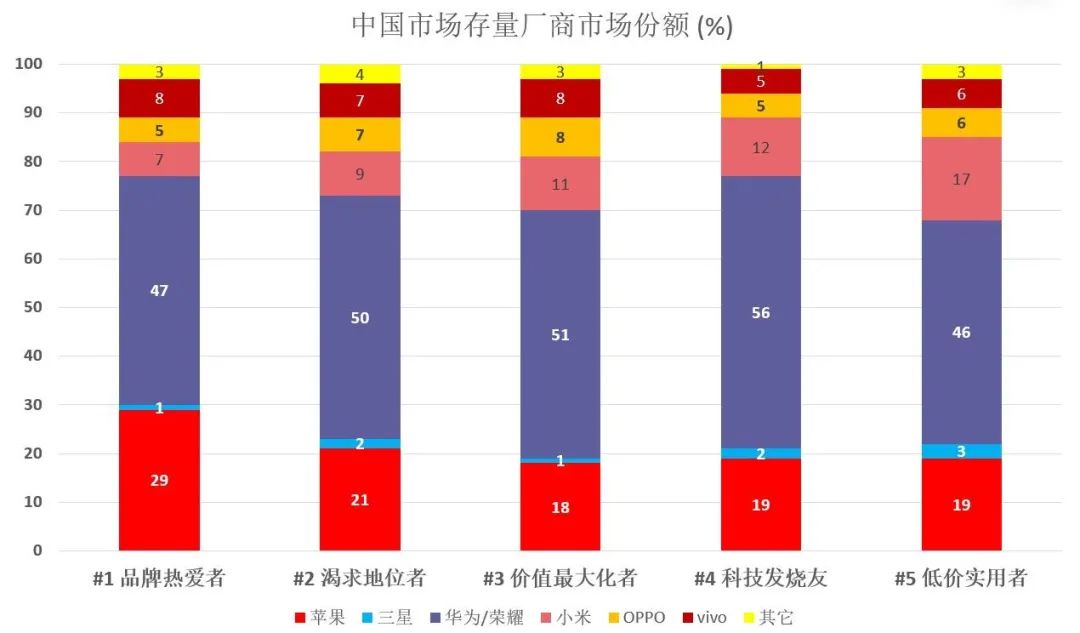

在中国市场,华为以平均50%份额主导了所有细分群体存量市场,并显示出主场优势。

- 苹果继续在 “品牌热爱者”(#1)和 “渴求地位者”(#2)群体中展现相对优势。

- 华为在科技发烧友群体中拥有相对优势,占比 56%。

- 小米在用户群#3和#5的定位相对较好,在这两个细分群体中,小米被认为是一个实用、均衡的选择。在#4群体中,作为技术领导者,小米也处于不错的位置。

- OPPO和 vivo是价值最大化者 (#3)中作为一个均衡、实用的选择显示出实力。

6. 战略启示

通过行为 /态度细分,我们能够对三个国家的智能手机市场进行高度的观察。虽然智能手机这样复杂设备的固有特性始终需要不断关注技术、功能和产品性能的提升,但面向消费者的营销将继续成为成功的关键。通过营销,我们描述了一个过程,该过程通常专注于通过传递营销信息,将品牌的吸引力与消费者感知到的需求和期望区分开来,从而创建品牌认知。

通过改善品牌资产和定位来提高绩效,从而在日益大路货化的手机业务中,获得更高的市场份额、更短的更换周期和更高的平均售价是非常具有挑战性的。尤其是对于安卓生态系统的市场玩家来说,竞争是激烈的,竞争优势往往是短暂的。

Strategy Analytics经常听到智能手机厂商提到,他们将特定年龄群体作为聚焦的一种方法。这种方法很少有效,因为人口统计变量几乎不产生差异化的消费者响应。尤其是在研究换机等复杂行为时,研究表明,年龄和其他人口统计变量是较差的预测指标。

虽然本报告关注如何基于消费者行为进行市场细分,并分析了各个细分人群不同的换机行为,但它仅提供了制定战略所需的第一级信息。

更多阅读: