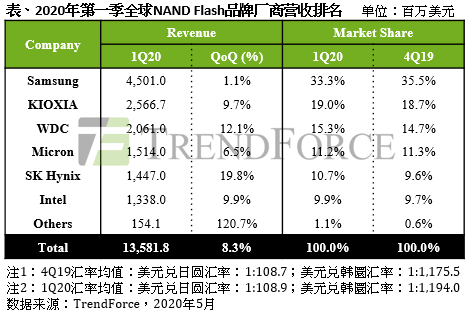

根据集邦咨询半导体研究中心(DRAMeXchange)调查,2020年第一季NAND Flash(闪存)位元出货量较前一季大致持平,加上平均销售单价上涨,带动整体产业营收季成长8.3%,达136亿美元。

延续去年第四季开始的数据中心强劲采购力道,第一季Enterprise SSD仍是供不应求。此外,自年初起,各供应商当时的库存水位多已恢复至正常,也带动主要产品合约价呈现上涨。随后在农历春节期间爆发新冠肺炎疫情,根据集邦咨询当时的调查,服务器供应链的恢复状况优于笔记本电脑及智能手机,也因此对于数据中心需求影响有限。笔电及手机品牌厂生产排程及物料则受到零组件供应链及物流链断链影响,于三月后始陆续恢复生产。

展望第二季,远程服务、串流等应用持续带动数据中心需求,而笔电亦因突增的远程办公、教学需求,使得企业采购及政府标案大幅增加。因此,第二季NAND Flash市场需求的重心仍在平板、笔电及Enterprise SSD,由于整体备货需求强劲,NAND Flash合约价也因市场持续缺货而维持上涨。集邦咨询预估,在价量齐涨的帮助之下,产业营收将继续成长。

三星电子(Samsung)

尽管疫情爆发初期,三星因ODM复工递延而影响到Client SSD出货,加上智能手机亦进入淡季,但在数据中心需求持续挹注下,三星位元出货仅较前季下跌约3%,平均销售单价则上涨约4%。第一季NAND Flash营收达到45.01亿美元,较前季持平。

在制程方面,Samsung持续提升92层产品占比,并预计今年导入128层产品至各类应用,以维持成本竞争力,并回应市场对高容量产品的需求。

SK海力士(SK Hynix)

SK海力士的NAND Flash销售虽然一向以移动设备市场为重,然随着数据中心需求畅旺,第一季Enterprise SSD出货量翻倍,推升位元出货量季成长达12%。同时,藉由产品比重的改变,平均销售单价增加7%。第一季NAND Flash营收来到14.47亿美元,较上季大幅增加19.8%,数个季度以来的亏损情况有所改善。

SK海力士今年规划将着重在制程的提升,除了继续提升96层产品的占比外,预计第二季将正式量产128层产品。

铠侠(Kioxia)

来自数据中心及笔电端SSD的强劲拉货力道,带动铠侠第一季位元出货成长约3%。平均销售单价也因市场供需在第一季仍显紧张,加上产品结构调整得宜而季增约6%。第一季营收较上季增长9.7%,来到25.67亿美元。

铠侠今年的SSD出货比重预计将显著增长,除了服务器和笔电,今年底将上市的新一代游戏机转采SSD也将是主要动能。在制程规划上,今年预计主要以96层支应上述SSD需求。

西数(Western Digital)

受惠于数据中心强劲需求,西数第一季位元出货季增约7%;平均销售单价则因整体NAND Flash供不应求而上涨约5%。第一季NAND Flash营收达20.61亿美元,季增12.1%。

在产品规划方面,针对今年需求最畅旺的Client及Enterprise SSD产品,西数的重心将放在提升96层产品的销售比重。

美光(Micron)

美光同样受惠于数据中心需求,整体SSD营收季增近20%,也因此减少对通路的Wafer销售比重,以改善获利能力。虽然位元出货量小幅衰退,但平均销售单价上涨约10%,第一季NAND Flash营收达15.14亿美元,季增6.47%。

以产品组合来看,美光持续扩展SSD布局,自去年下半年起已积极与PC OEM进行导入Client SSD产品。除此之外,美光目标于下半年量产128层替代匣极(Replacement Gate)产品。

英特尔(Intel)

英特尔长期耕耘Enterprise SSD市场,近期数据中心强势需求使得订单应接不暇;加上销售产品结构调整,平均销售单价在第一季大涨20%。然而,在产能并未增加,且几无剩余库存支应客户加单的情况下,位元出货量仍较前一季减少近10%。第一季NAND Flash营收为13.38亿美元,季成长9.9%。

就产品与层数规划来看,英特尔销售重点仍为Enterprise SSD,今年主要目标是协助客户转进96层,并预计年底前开始提供144层产品进行测试,预计2021年放量。另外,QLC产品出货占比在第一季已超过5%,今年将继续积极推广。

更多阅读: