2015年7月,股市震荡不已,受IPO暂缓的影响,企业和机构寻找其他退出途径,纷纷将目光移向并购,股市低迷之际,并购却是加快了步伐,如火如荼地进行着。其中互联网仍是并购的重点行业,与互联网相结合已然成为企业拓宽市场,进军新领域的热门路径之一。而化工行业未来利润增长空间巨大,因一起大型跨国并购案例,在披露金额方面更是一枝独秀。

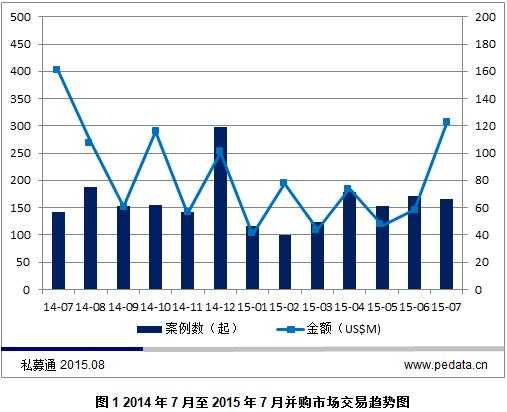

2015年7月中国并购市场共完成165起并购交易,其中披露金额的有140起,交易总金额约为121.90亿美元,平均每起案例资金规模约0.87亿美元。与上月相比,2015年7月中国市场并购交易案例数下降3.5%,总金额却是大幅增加,上升了107.5%,超过了2014年底并购热潮时期的上涨幅度,成为近一年中增幅最大的一个月。

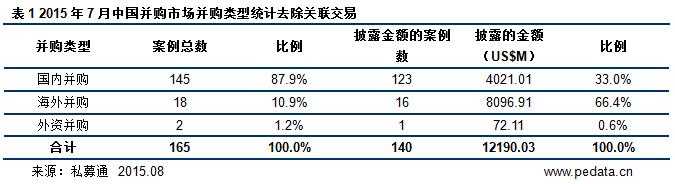

具体来看,2015年7月中国并购市场共完成165起并购交易,其中国内并购145起,占并购案例总数的87.9%,披露金额的案例123起,披露金额是40.21亿美元,占总金额的33.0%;海外并购18起,个数占比10.9%,披露金额的案例16起,披露金额是80.97美元,占总金额的66.4%;外资并购2起,占并购案例总数的1.2%,披露金额是7211.00万美元,占总金额的0.6%。7月22日,北京创锐文化传媒有限公司(聚美优品)2.5亿美元(15.5亿人民币)战略投资宝宝树(北京)信息技术有限公司。聚美优品是一家化妆品限时特卖商城,其前身为团美网,由陈欧、戴雨森等创立于2010年3月。2010年9月,团美网正式全面启用聚美优品新品牌,并且启用全新顶级域名,2014年5月聚美优品在纽交所正式挂牌上市。宝宝树是一家母婴平台,当前其DAU(每日活跃用户)超在千万级别。公司网站BabyTree.com及移动客户端“宝宝树孕育”和“宝宝树时光”,覆盖了中国超过80%的孕期及孩子在0-6岁的家庭用户。自去年年底起,聚美优品转型跨境电商,并将母婴领域作为扩充品类的重点方向。此次并购宝宝树,是聚美优品完成跨境转型后的第一个大并购,促进其电商业务的发展,扩大用户规模、抢占市场份额,加速产业布局。

7月化工行业与互联网行业表现抢眼

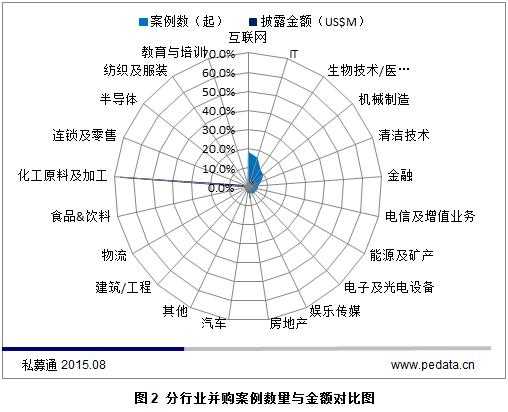

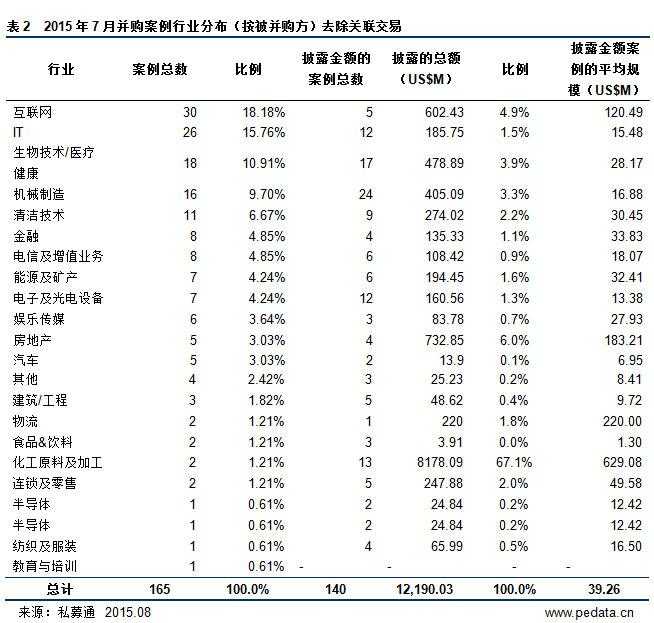

从披露的行业数量上来看,2015年7月完成的案例主要分布在互联网、IT、生物技术/医疗健康、机械制造、清洁技术、金融、电信及增值业务、能源及矿产等21个一级行业。从并购案例数量上看,互联网位居第一,完成30起案例,占案例总数的18.2%;IT位居第二,完成26起案例,占案例总数的15.8%;生物技术/医疗健康行业排在第三,完成18起案例,占案例总数的10.9%。互联网行业目前一直是各大投资机构和上市公司看好的行业,7月的并购市场印证了这点。

从披露的并购案例总金额来看,化工原料及加工行业披露总金额位居第一,披露金额的案例有13起,交易总金额为81.78亿美元,占披露案例总金额的67.1%。不得不提的是中国化工集团公司以71亿欧元(78.6亿美元)收购倍耐力26.2%的股份,自2012年中海油收购尼克森之后,该交易是央企最大的海外收购。中化集团主业分布在能源、农业、化工、地产、金融五大领域。执行该交易的中国化工橡胶公司是国内最大的工程机械轮胎制造商,拥有”风神”、”黄海”、”双喜”等多个轮胎及橡胶制品品牌。而倍耐力是全球第5大轮胎制造商,拥有140多年的研发制造历史,销售额超过60亿欧元,在意大利米兰上市。倍耐力在全球高端市场排名第一,是F1赛车的独家供应商,其生产的倍耐力轮胎一直都是奥迪、宾利、法拉利等汽车品牌指定的原厂配套胎。该收购事项的达成,一方面是双方各取所需,优势互补。对于中国化工来说,收购倍耐力后可以借倍耐力的技术提高产品的质量,增强品牌效应,增强国际竞争力;倍耐力方面,该合作将为其工业用胎领域带来巨大的机会,有利于市场的开拓。另一方面,中国化工集团公司此次收购看中的是该行业未来上涨的盈利空间。由于受原油等能源价格下跌的影响,化工行业的制造成本随之下降,生产轮胎的成本降低,而且汽车行业存在着巨大的市场,未来新能源汽车的研发生产以及受大家追捧的充电桩的应用,将会带动化工行业的发展,特别是为轮胎生产商带来不菲的利润,所以中国化工的此次并购立足长远,谋求的是未来的巨大增长价值。

位居第二的是房地产行业,披露金额案例有4起,披露金额是7.33亿美元,占披露案例总金额的6.0%。云南城投置业股份有限公司(下称“公司”)以669,193,647.91元收购北京创意港商务服务有限公司(下称“创意港商务”)持有的北京房开创意港投资有限公司(下称“房开创意港公司”)65%的股权。云南城投置业股份有限公司是经云南省城市建设投资有限公司收购重组云南红河光明股份有限公司后,于2007年11月30日在上海证券交易所复牌上市的国有控股上市公司。公司主要从事房地产开发与经营、商品房销售、房屋租赁、基础设施建设投资、土地开发。标的方北京房开创意港投资有限公司成立于2014年01月21日,由北京创意港商务服务有限公司、北京房开鼎盛投资有限公司等四方共同出资设立,主要开发位于房山高教园区3号东侧地块,用地性质为商业金融。此次收购的主要目的是房山项目,该项目将成为云南城投置业股份有限公司在一线重点城市控股操盘运营的第一个项目,属于北京市两大高教园区之一的房山区高教园区,具有一定的发展潜力。

互联网行业的案例总金额则排在第三位,披露金额案例有5起,披露金额是6.02亿美元,占披露案例总金额的4.9%。典型案例是大连万达集团股份有限公司成功受让同程网络科技股份有限公司,作价35.80亿元人民币。大连万达集团成立于1988年,已发展成为以商业地产、高级酒店、文化产业、连锁百货为四大支柱产业的大型企业集团。万达集团在全国四十多个城市投资项目,已在全国开业19个万达广场,6家五星级酒店,持有的收租物业面积达到300万平方米。同程网络科技股份有限公司2014年服务人次约3000万,增长100%。万达集团投资后将与同程旅游进行全面战略合作,万达旅游产业将借助同程旅游,打通线上渠道获取客源,通过投资同程旅游,万达旅游产业将形成线上平台、线下渠道和大型旅游目的地三位一体的格局。同程旅游将获得旅游目的地资源,扩大交易量,实现双赢。

从并购案例平均金额来看,化工原料及加工行业位居第一,平均每起金额是6.29亿美元,物流则排在第二,平均每起金额是2.20亿美元,房地产则排在第三,平均每起金额是1.83亿美元。

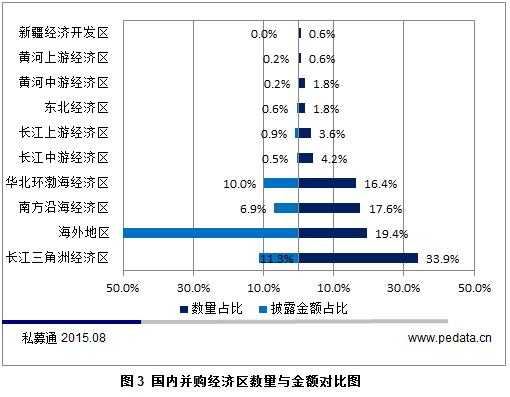

7月并购交易集中于长江三角洲经济区和海外地区

从披露的案例数量看,长江三角洲经济区排第一,完成56起案例,占案例总数的33.9%,海外地区位居第二,完成32起案例,占案例总数的19.4%,南方沿海经济区排在第三,完成29起案例,占案例总数的17.6%。

从披露的案例金额来看,海外地区排在第一,披露的金额是84.69亿美元,占披露案例总金额的69.5%,长江三角洲经济区排在第二,披露金额是13.78亿美元,占披露案例总金额11.3%,华北环渤海经济区排在第三,披露金额是12.18亿美元,占披露案例总金的10.0%。

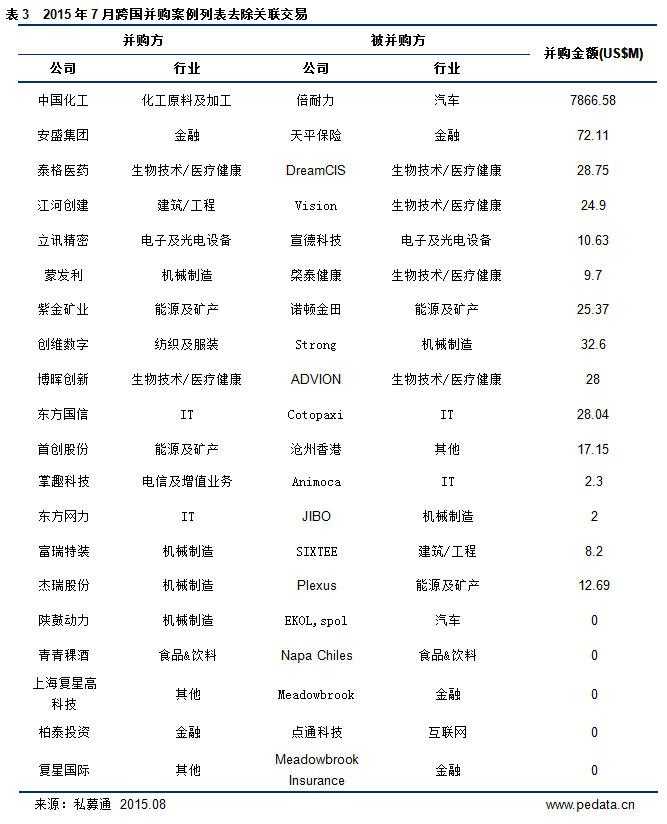

跨国并购20起案例安盛集团收购天平保险布局中国财险市场

根据私募通统计,2015年7月共完成了20起跨国并购,其中海外并购18起,披露金额是80.97亿美元;外资并购2起,披露金额是7211万美元。安盛集团收购天平保险7.57%股权,交易金额7211万美元,是7月披露金额最大的外资并购案例。天平保险是2004年12月经中国保险监督管理委员会批准设立的全国性金融机构,是中国第一家专业汽车保险公司,主要经营机动车交通事故责任强制保险和机动车商业保险,同时还经营企业财产险、家财险、货运险、责任险、短期意外险和健康险等业务。法国安盛为全球最大的保险集团之一,业务主要集中在欧洲、北美和亚太地区。法国安盛一直热衷于通过并购来迅速占领市场,近二三十年来,其在全球市场进行了多次并购交易。此次收购是法国安盛集团最终达到控制天平保险50%的股权,布局中国财险市场的重要棋子。

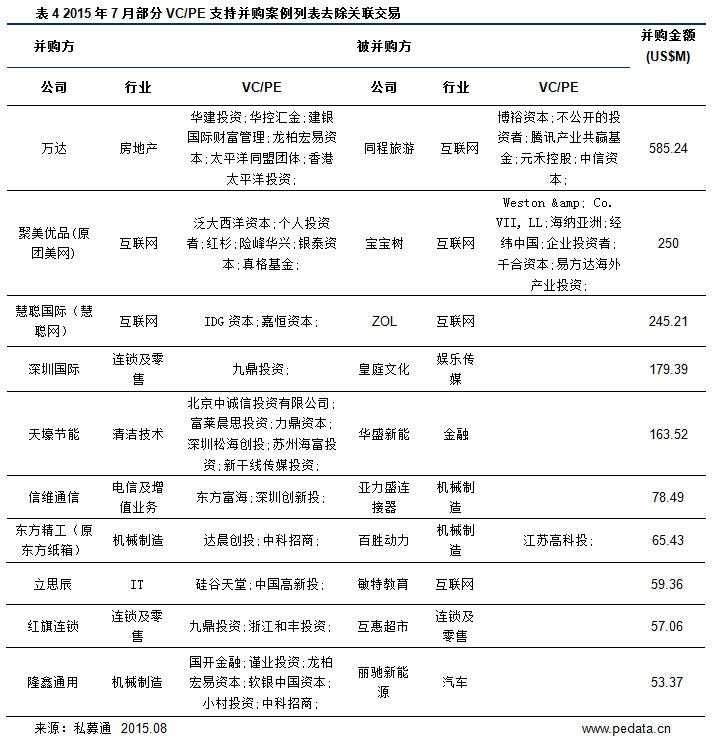

VC/PE支持并购案例82起慧聪网收购中关村在线建立更为垂直的纵深电商平台

7月有VC/PE支持的并购案例共有87起,涉及互联网、IT、机械制造、娱乐传媒、清洁技术、房地产及生物技术医疗健康等多个行业。7月3日,慧聪国际(慧聪网)以15亿元人民币收购中关村在线(ZOL)100.0%股权,慧聪网成立于1992年,是国内领先的内贸B2B电子商务运营商之一,目前提供B2B内贸综合电子商务平台服务,B2B商业地产服务,B2B互联网金融服务,B2B防伪认证等服务,为中小企业提供全面的商业解决方案。中关村在线致力于销售促进型IT专业媒体的建设。在互联网IT产品与渠道商情、市场动态、技术应用、消费调研、电子商务的应用与服务等方面,ZOL始终保持着业界的领先地位。作为中国B2B电子商务平台代表的慧聪网坚持看好中国B2B电子商务的发展前景,通过此次并购,慧聪网将借助中关村在线的技术优势,建立更为垂直的电商纵深平台。

更多阅读: