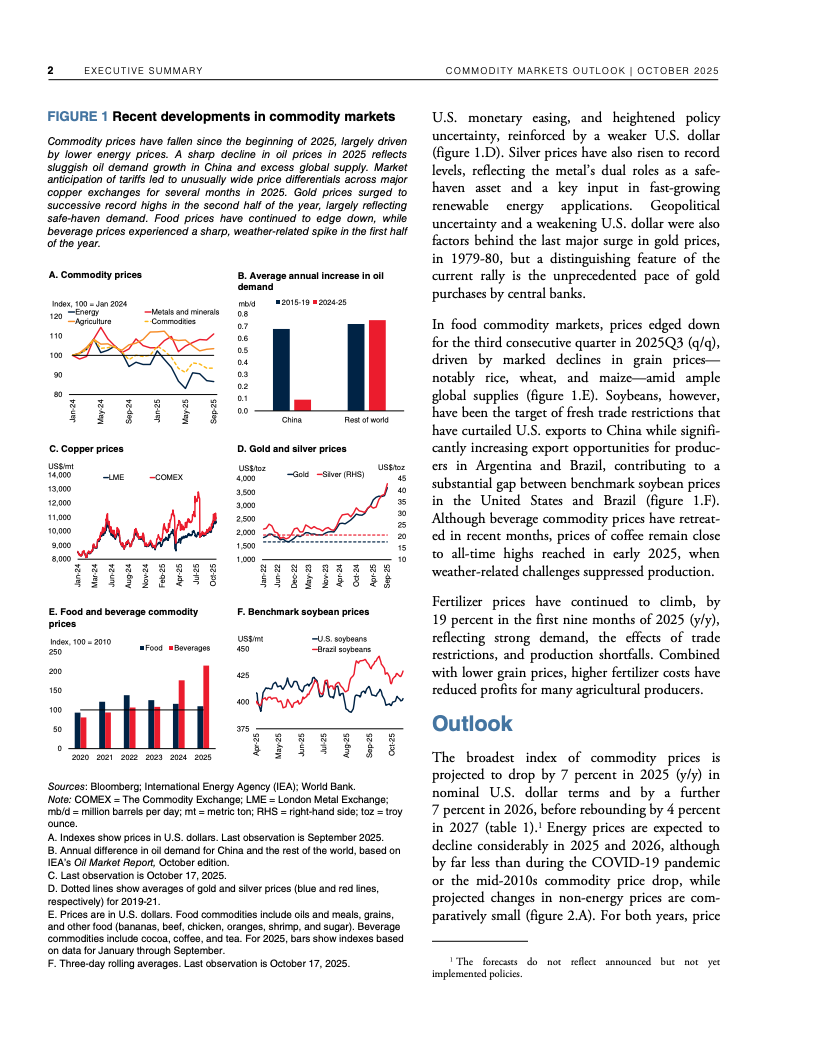

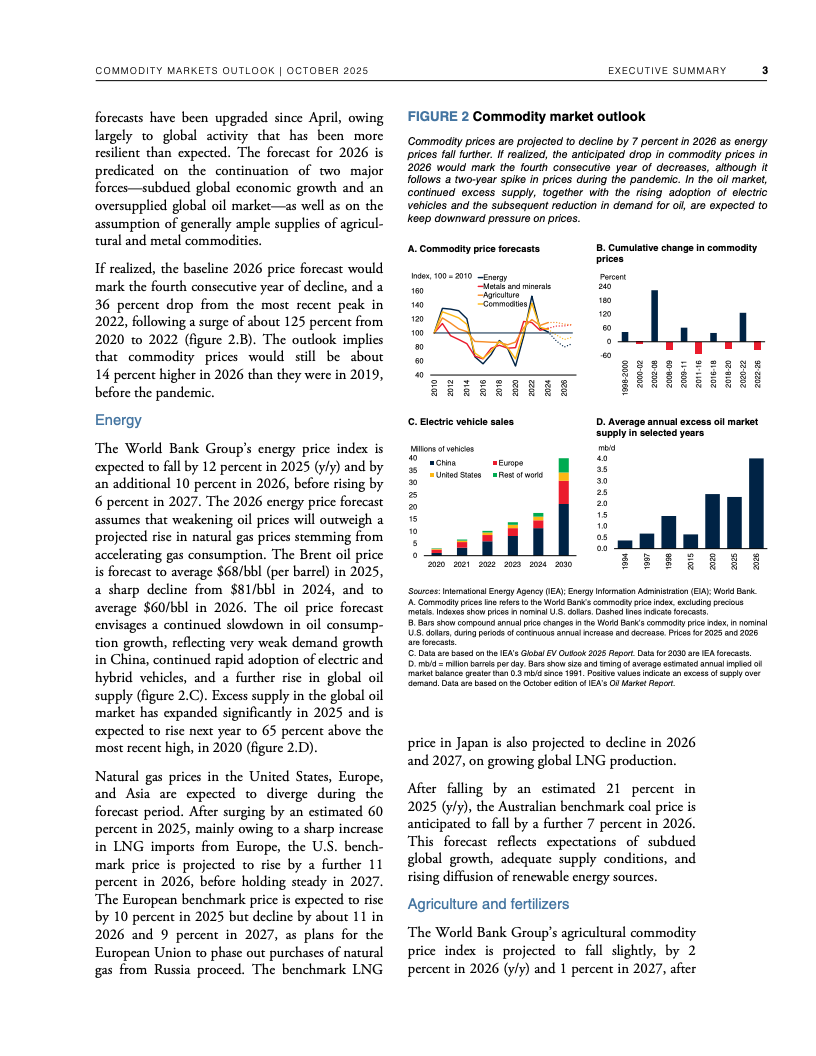

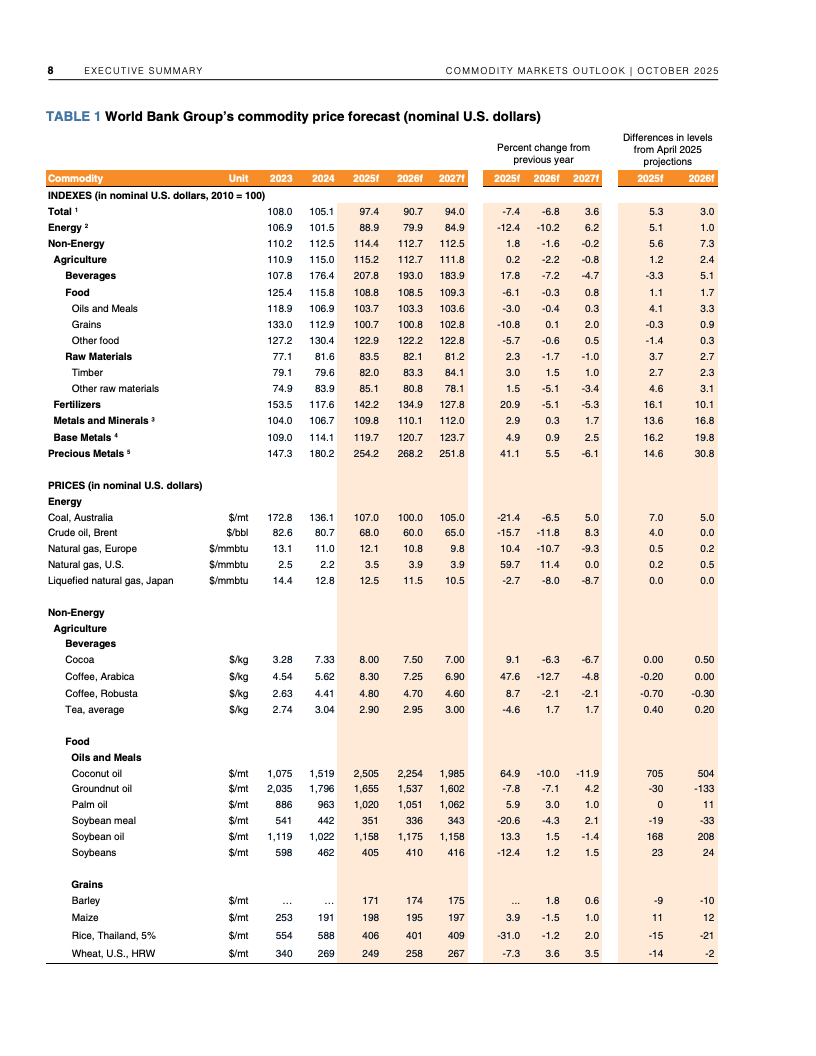

世行预计大宗商品综合价格2025年再降约7%,2026年再降7%,为自2023年来第四年下行,较2022年峰值累计回落36%,但仍较2019年高约14%。

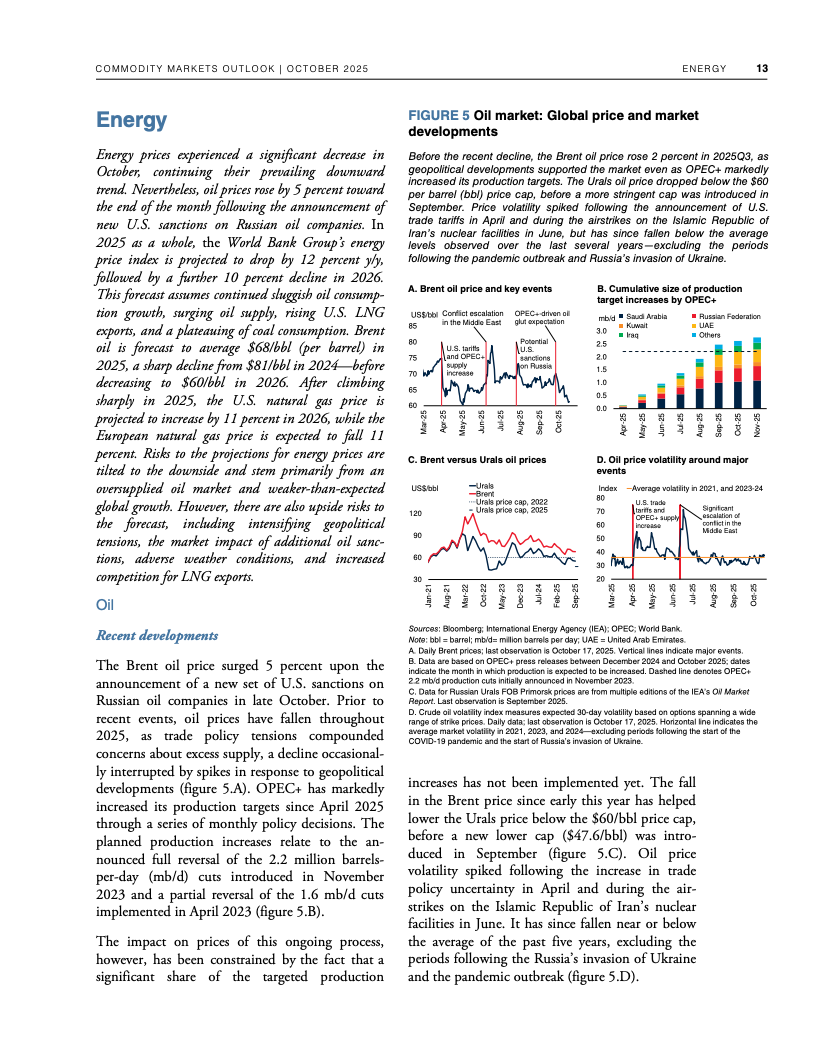

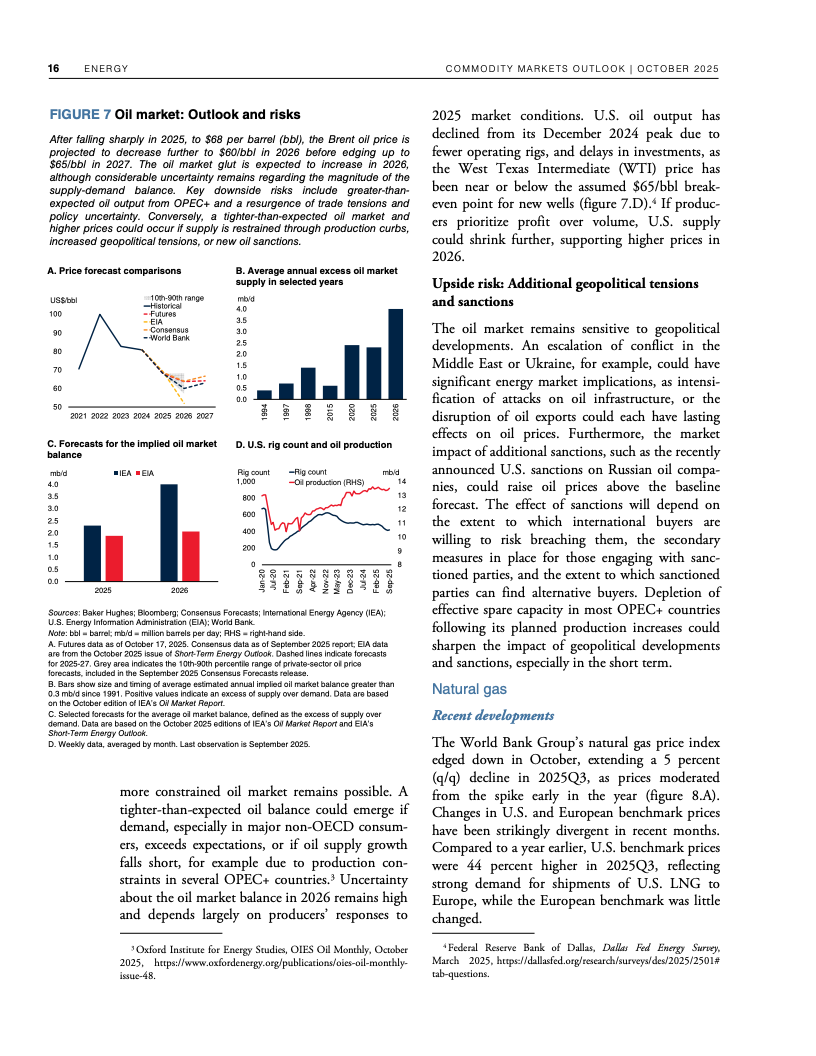

能源指数2025年降12%、2026年再降10%;布伦特均价2025年68美元/桶、2026年60、2027年回至65,主因全球供给扩张与需求增长放缓。

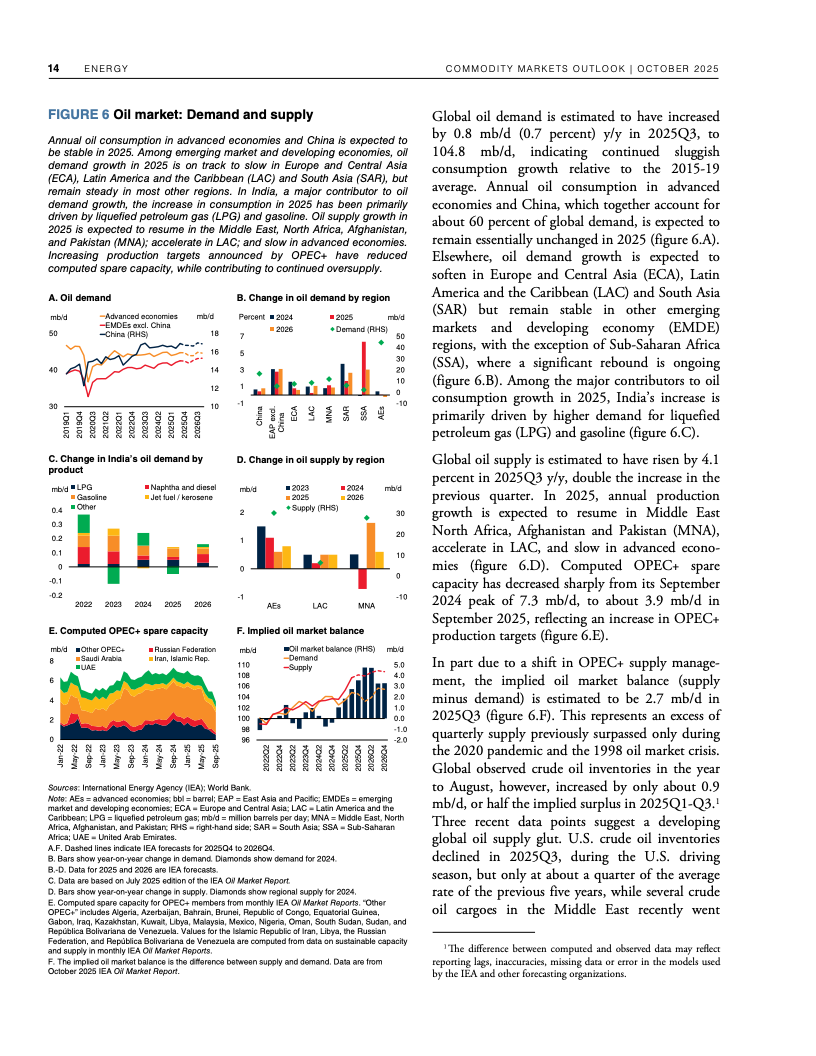

油市供大于求加剧,IEA估2025年年均过剩2.3百万桶/日,2026年达4.0百万;OPEC增产与非OPEC供给叠加,电动车渗透压制需求。

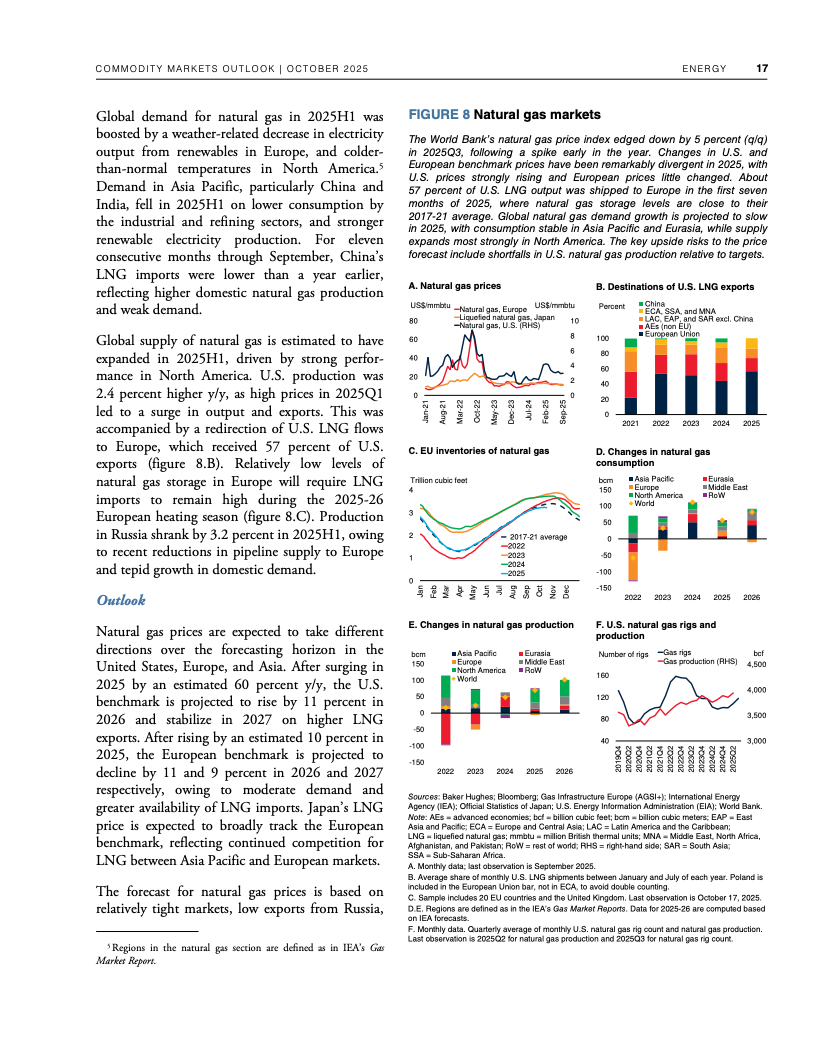

天然气价格分化:美国基准价2025年料涨约60%,2026年再涨11%;欧洲2025年涨10%后,2026年降约11%,日本LNG亦在2026-27年走弱。

动力煤澳指2025年跌约21%,2026年再跌7%;可再生能源扩张与温和增长抑制需求,但极端天气与数据中心用电可能阶段性托底。

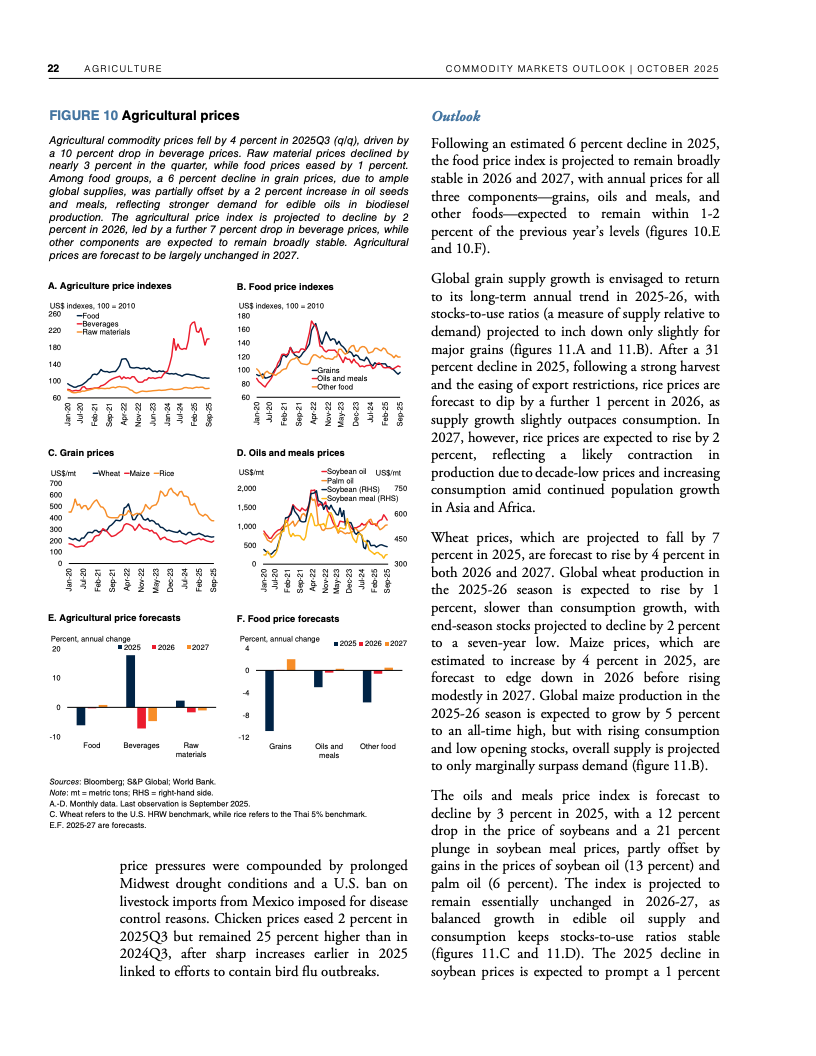

农产品整体平稳偏软:2026年农业指数降2%、2027年降1%;粮食价格随供应充裕回落,大豆受贸易限制2025年走低、随后趋稳。

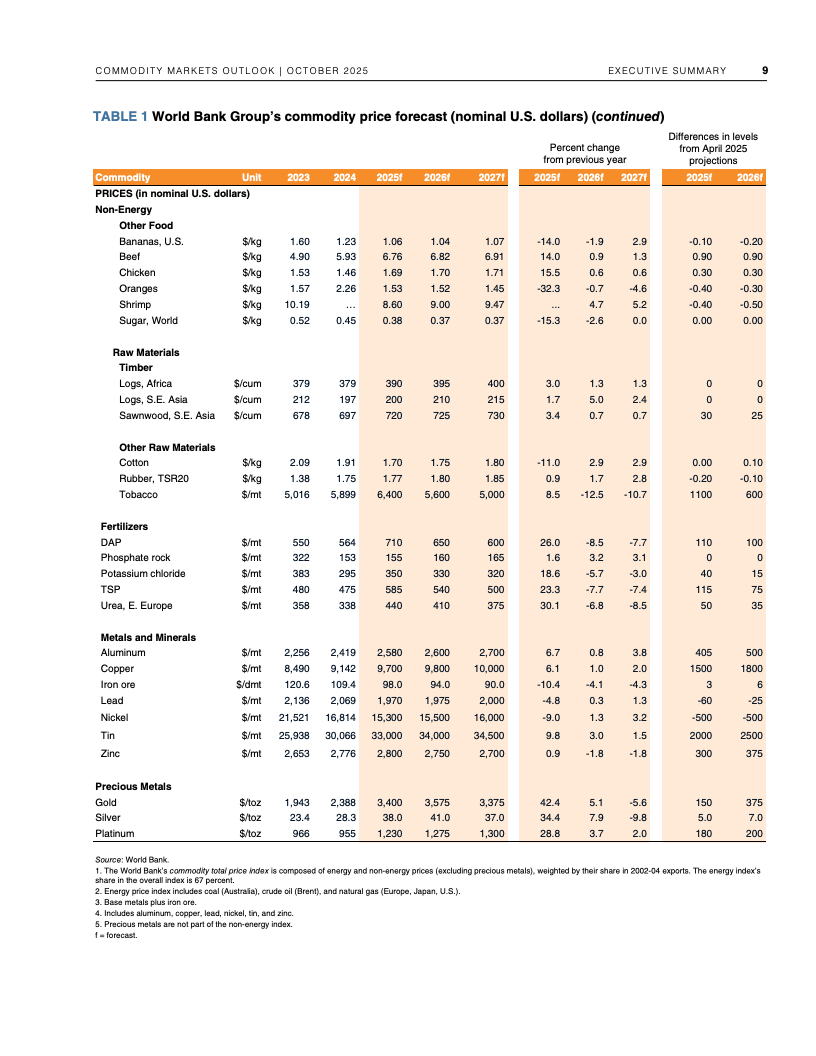

肥料2025年涨约21%,2026年回落5%但仍高位;化肥涨、粮价跌压缩农户利润,或促使2025-26年施肥率下调,潜在拖累单产。

金银领涨贵金属:2025年贵金属指数或升约41%,2026年再涨6%;金价2026年较2015-19年均值高约180%,央行购金与政策不确定性支撑。

基本金属2026年基本持平、2027年涨2%;铜与锡在新能源与数据中心拉动下创纪录高位,而铁矿石在地产弱势下续降并低于2019年。

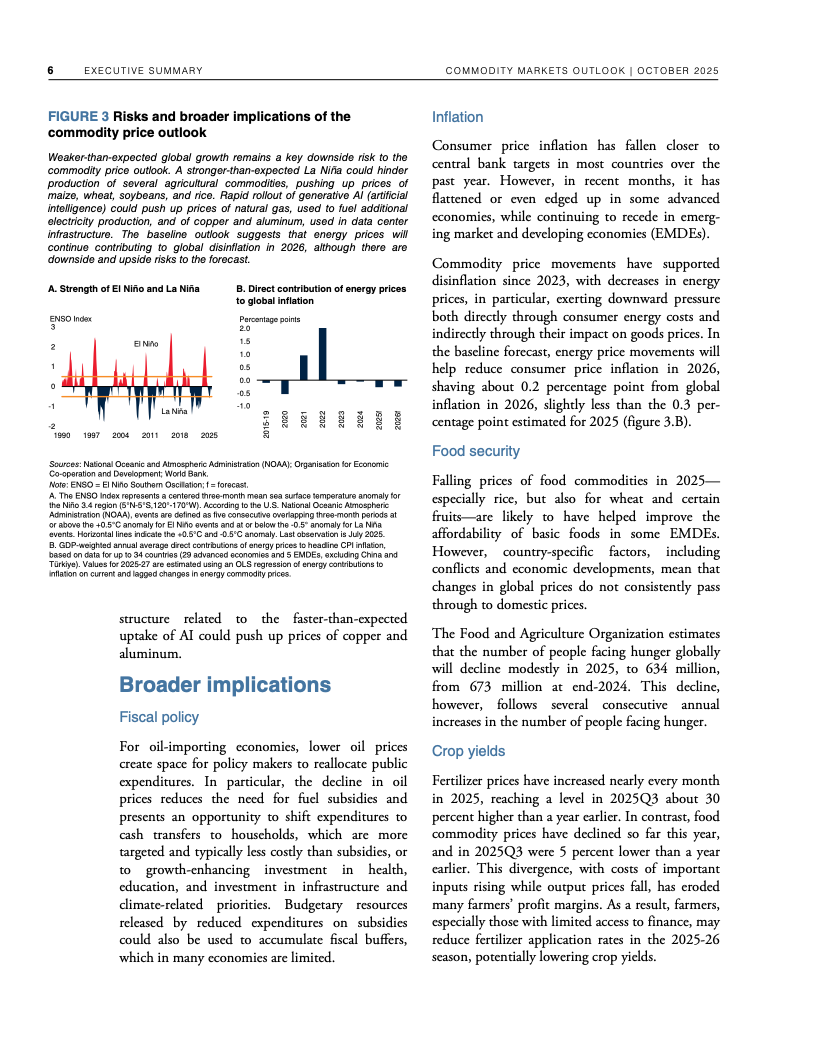

风险偏下:全球增长不及预期、油市进一步过剩;上行风险包括地缘升级、追加制裁、贸易限制、强拉尼娜及AI数据中心加速扩张。

趋势洞察:若油气与煤价续缓解输入型通胀,同时贵金属与关键金属受去风险化与数智化周期支撑,资产配置将呈防御与绿色转型双主线;建议关注2026年能源通缩对通胀与政策利率的滞后影响,以及铜、锡与天然气在数据中心周期中的贝塔放大。

文档链接将分享到199IT知识星球,扫描下面二维码即可查阅!

更多阅读: