近来半导体行情走势杂音频传,看衰看涨齐飞。其中,知名分析机构Future Horizons创始人兼CEO Malcolm Penn已将他对2022年半导体成长预测降至个位数,并警告2023年恐出现两位数的下滑,及预计全年将崩盘大跌约22%。此前,《经济学人》杂志则以“芯片制造商在经历了涡轮增压式的荣景,是否会陷入超大规模的萧条?”为题撰文,称芯片的“供不应求”已经反转为“供应过剩”。

花旗集团分析师Christopher Danely则称,市场正面临至少十年甚至是近20年来以来最严重的半导体衰退,预期每家公司和每个终端市场都会经历一次调整。

值得注意,调研机构通常对市场行情的预测每个季度会有所不同或调整变化。但在5月、7月和8月的公开发言中,Malcolm Penn一直坚称2023年芯片市场将下滑22%。

对于这一跌幅比例,集微咨询研究总监赵翼表示,明年芯片市场下降幅度并不会这么大,其中主要看存储器的情况。而近年来存储器价格对于全球半导体市场规模的波动性影响已经明显下降。

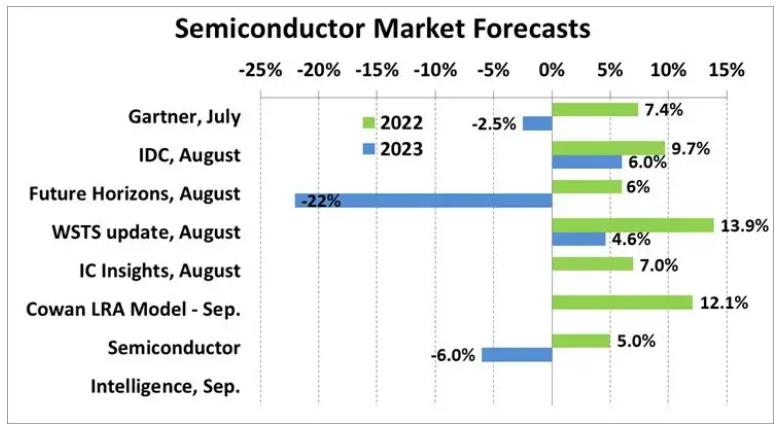

另外,世界半导体贸易统计组织(WSTS)和调研机构IDC也分别从产业调研走势角度预测,2023年芯片市场将呈现个位数增长,即分别为4.6%和6%。

显而易见,由于新冠疫情、局部冲突、地缘博弈、经济下行和产业“内卷”等因素,全球半导体行业已经到了复杂多变的拐点时空,而这时某种程度上“信心或许比黄金重要”。

因此,在推动全球半导体、科技乃至社会经济发展过程中,尽管市场出现疲软,但大肆鼓吹行业下行的焦虑或许不宜被大肆渲染,而需更务实求真、携手共进及攻坚克难的内核传达,以及更长远和深入的审慎看待行业发展。

全球主要半导体厂商业绩喜忧参半

诚然,在经历疫情红利期后,当前全球半导体市场逐步进入结构性调整的下星期。

花旗集团警告称,随着经济衰退风险的增加,半导体股票将走向长期低迷。这一悲观预测是在半导体行业的英伟达和美光科技等主要公司在对收入前景发出警告以及股价暴跌之后做出的。

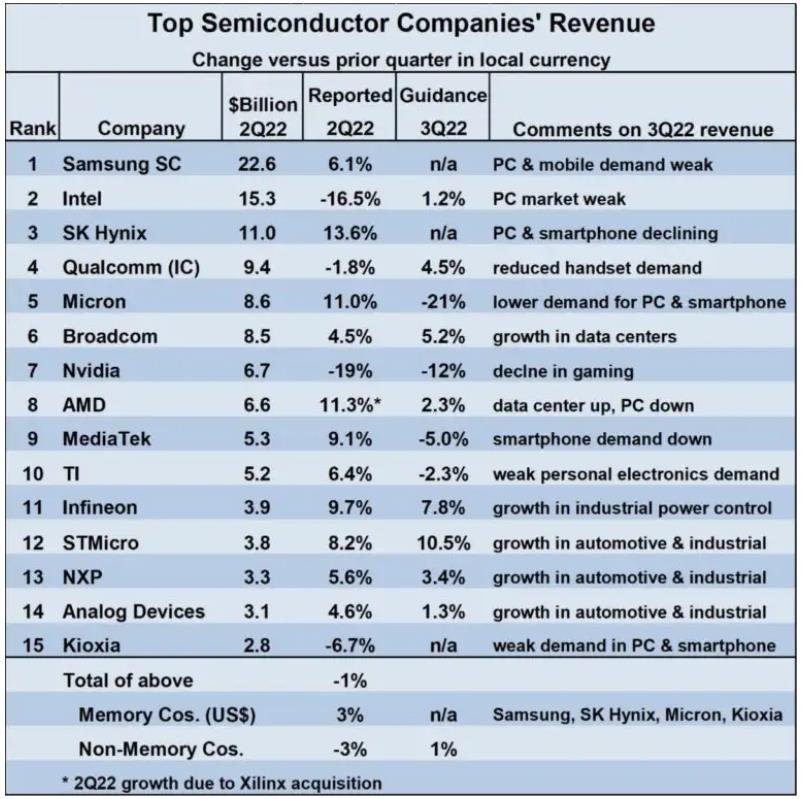

具体来看,根据WSTS的数据,2022年第二季度,全球前15家半导体供应商的业绩喜忧参半。

图源:semiwiki

其中,2022年第二季度SK海力士和美光科技分别以13.6%和11.0%的收入增长领先。得益于收购Xilinx,AMD的收入增长了11.3%。表现最差的英伟达由于游戏业务疲软而下跌19%,英特尔由于PC市场疲软而下跌16.5%。

半导体行业分析机构Semiconductor Intelligence(SI)表示,2022年第三季度的主要半导体企业前景也喜忧参半。其中,最强劲的增长来自主要提供模拟IC和分立器件的公司。意法半导体的预期最高,其2022年第三季度的收入有望环比增长10.5%。这得益于强劲的整体需求,尤其是在汽车和工业领域。

此外,英飞凌科技、恩智浦半导体和ADI公司也将得益于汽车和/或工业领域,预计2022年第三季度的收入增长;智能手机市场的疲软,可能会导致联发科2022年第三季度收入下降的主要因素;由于游戏业务持续疲软,英伟达预计下降12%。

Semiconductor Intelligence认为,2022年第三季度收入降幅最大的将来自内存公司,其中美光的跌幅将达21%。虽然三星没有提供具体的营收,但三星半导体业务负责人Kye Hyun Kyung博士表示,2022年下半年“看起来很糟糕”。

对于各主要半导体企业后续经营走势,集微咨询研究总监赵翼概述道,受通货膨胀以及乌克兰危机造成的能源和食品价格上涨影响,2023年的全球经济增速将比今年放缓。但中国市场相信在疫情逐步得到控制的情况下,消费需求的潜力将被进一步挖掘。

“智能手机、PC等终端消费电子产品2023年不会比2022年有大幅增长,会比较平稳。苹果公司iPhone14销售不及预期,很多相关半导体公司2022年还比较平稳,但是2023年可能会出现较大幅度下滑。”

赵翼进一步补充称,“受需求不景气、中美贸易摩擦影响,CPU、GPU等公司2023年营收也将较为平稳或下滑。另外,汽车半导体公司2022年还是保持着较高速增长,但2023年增速可能会放缓。”

另一方面,需要注意的是,尽管很多分析师将行业低迷归咎于个人电脑和智能手机销售因经济衰退而大幅降温,但他们指出汽车和工业部门持续强劲是乐观的理由。然而,花旗集团分析师Christopher Danely认为这些强劲行业已显示出未来疲弱的迹象。

由此,分析师观点的迥异,也为相关调研机构的对芯片市场行情数据预测的大不相同埋下了伏笔。

各机构预测芯片市场行情“看跌”居多

虽然“2023年芯片市场将崩盘大跌22%”的论调和数据存在危言耸听之嫌,但综合来看各机构对明年芯片市场“看跌”居多。当然,其中也不乏预测为正增长的分析机构。

作为Future Horizons的创始人兼CEO,Malcolm Penn一直在警告第17个市场衰退期的到来,甚至宣称其是唯一一位警告行业衰退即将来临的分析师。

他在一次网络会议上指出,“在经济、单位需求、资本支出和平均售价(ASP)四大方面,每一个警告灯现在都在闪烁红色。”前景很少比这更糟,尤其是在全球经济同时走向衰退和通货膨胀的情况下。

Malcolm Penn称,”崩盘”稍微提前到来,这导致了增长预期的下调。在2022年1月,他预测芯片市场将增长4%到14%,最有可能是10%。如今,Penn认为2022年的增长率在2%到6%之间,其中最可能的数字是中间值。

简而言之,他已将对全球芯片市场的看法降至2022年增长4%,随后在2023年收缩22%。

不过,赵翼表示,“我不认为下降幅度会这么大,这主要其实看存储器的情况。2019年全球半导体市场规模下降了12%,其中一个很重要的原因就是存储器价格的下跌。”

“早在2002年之后,全球半导体市场没有遭遇过两位数的下跌。2018年存储器价格是一个高点,当时其占全球半导体市场规模比例达到了34%,而近两年存储器全球半导体市场规模约为26-28%。存储器价格对于全球半导体市场规模的波动性影响已经明显下降。”

基于此,赵翼认为,2023年全球半导体市场规模将在-5%到+3%范围内,但倾向于-5%之内的小幅下跌。其中,存储器、微处理器、逻辑器件会有较大幅度下降,分立器件、传感器、模拟芯片、光电器件会比较稳定。

与之类似,调研机构Gartner的预测中表示,预计2022年全球半导体收入将增长7.4%,低于其上一季度预测的2022年增长13.6%。

Gartner研究业务副总裁Richard Gordon称,“尽管芯片短缺正在缓解,但全球半导体市场正在进入一个疲软期,这将持续到2023年,届时半导体收入预计将下降2.5%。”

总体上,由于预计全年经济状况将恶化,2022年全球半导体收入已从上一季度的预测减少 367亿美元至6392亿美元。对于明年,Gartner预计芯片收入将收缩至6231亿美元。

此外,Semiconductor Intelligence预测称,2022年的半导体增长为5%,比2021年的26%增长减速21个点,这在最近公开的预测中是最低的。

Semiconductor Intelligence进一步指出,从2022年第一季度到2023年第一季度,半导体市场可能会出现至少连续五次季度环比下降。如果全球经济的疲软程度不超过当前预期,那么半导体市场应该会在2023年下半年出现温和复苏。然而,季度趋势将推动市场负增长,预计2023年下降6.0%。

与之不同,部分调研机构则预测明年的芯片市场仍将正向增长。

图源:evertiq

图源:evertiq

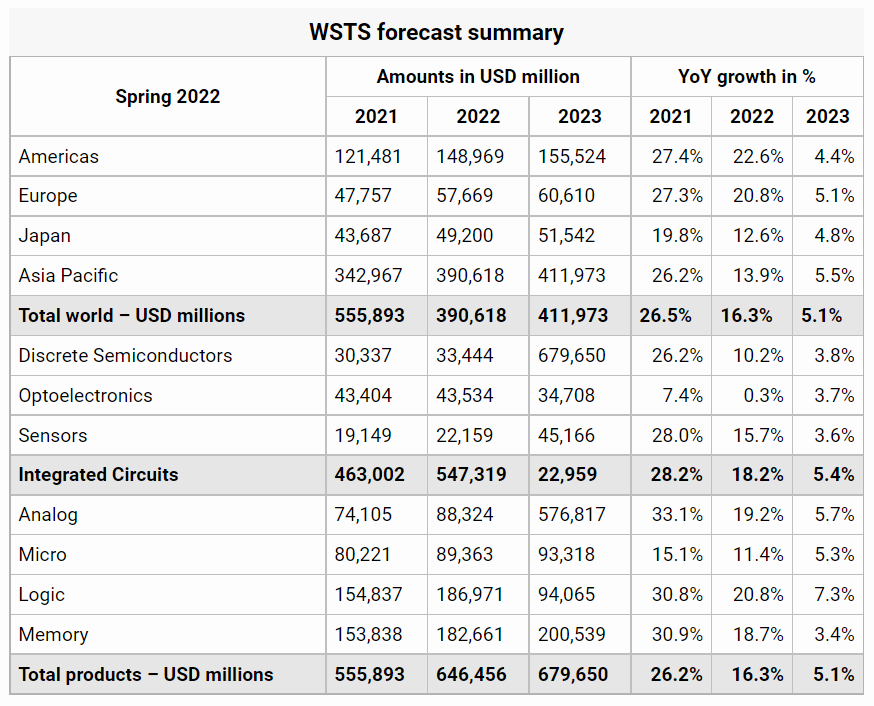

例如WSTS预计,芯片需求将再次连续强劲,继2021年26.2%的强劲增长后,2022年全球半导体市场将再次实现两位数的增长,预测值为增长13.9%至6330亿美元。

WSTS指出,大多数主要类别在2022年预计将出现两位数的同比增长,其中逻辑类增长24.1%,模拟类增长21.9%,传感器增长16.6%。光电产品仍然是预测中最弱的类别,预计将同比大致持平(+0.2%)。

“到2023年,在几乎所有类别的中个位数增长的推动下,全球半导体市场预计将增长4.6%至 6620亿美元。预计所有地区都将在2023年实现增长。” WSTS表示。

多重宏微观因素影响市场行情走势

对于2023年芯片市场的行情走势,各机构的预测可谓喜忧参半。

图源:semiwiki

简单概括:Semiconductor Intelligence预测下降6.0%;Future Horizons预测大幅下降22%;Gartner预测小幅下降2.5%。

不过,IDC和WSTS预计2023年芯片市场将持续增长,但增速低于2022年。其中IDC预计增速为6.0%,而WSTS最新的预计增速为4.6%。

在调研预测数据大不相同背后,各机构也均给出了部分相关原因。

其中,在预测2023年增长为负的机构方面,Semiconductor Intelligence表示,除了消费电子市场疲软,全球经济前景是另一个导致半导体市场放缓的重要因素。

IMF等金融机构最近对2022年全球GDP增长的预测是在2.7%到3.2%之间。与2021年的增长相比,下降(或减速)的百分点在2.9点至3.3点之间。

基于此,Semiconductor Intelligence的预测模型显示,GDP增长减速3个百分点将导致半导体市场增长减速16个百分点。预计2023年全球GDP将出现0.3至1.0点的持续增长减速。

然而,全球经济衰退已然是一种较大可能性。彭博社的调查数据显示,未来12个月内美国经济衰退的概率为48%,欧元区为80%。

另外,Malcolm Penn表示,几个季度以来,芯片单位出货量的增长超过了长期平均水平,这意味着客户一直在重复订购,并将部件托付给库存。随着客户开始削减订单,平均销售价格也随之下降。

因此,逻辑、微芯片和模拟器件的平均售价在2022年第三季度下降只是时间问题。

在资本支出方面,Malcolm Penn指出,这几年来其一直处于历史高位——占销售额23%,而长期平均水平约为销售额的13%。他强调,这些支出中的大部分将在不需要时创造产能。综合来看,这些因素导致了增长预期的下调。

当然,由于芯片作为嵌入消费终端的商品,消费者对电子消费品的态度也至关重要。

Richard Gordon表示,“通货膨胀、税收和利率的上升,加上能源和燃料成本的提高,正在给消费者的可支配收入带来压力。这正在影响个人电脑和智能手机等电子产品的支出。”

不过,疫情或将在2023年继续为半导体行业带来“红利”。

毕马威的调研表示,大约56%的半导体行业主要厂商预计,芯片短缺将持续到2023年。而由于这种预期或将推高电子产品的价格,95%的受访者表示,相信他们公司的收入将在未来一年增长。

此外,WSTS预计,2022年支撑此前快速增长的运算用逻辑芯片和存储器都将减速。但2023年逻辑芯片和存储器仍将以中个位数增长,从而推动整个市场保持正向增长。

而IDC则预预测称,继2021年增长6%之后,智能手机出货量预计将在2022年下降7%。但2023 年将恢复到5%的增长率。PC在2021年增长15%,预计2022年和2023年分别下降13%和3%。总体上,这将推动行业在2023年继续保持增长。

“未来十年半导体市场总值将超万亿美元”

对于未来行业的发展走势,Richard Gordon表示,”虽然消费领域将放缓,但由于持续的云基础设施投资,来自数据中心市场的半导体收入将保持较长时间的弹性,2022年将增长20%。”

“此外,随着向电动汽车和自动驾驶汽车的过渡,每辆车的半导体含量将增加,汽车电子领域将在未来三年内继续实现两位数的增长,”Gordon指出,“预计每辆车的半导体含量将从 2022年的712美元增加到2025年的931美元。”

不过,花旗集团分析师Christopher Danely并没有看到同样的积极因素,且认为这些强劲行业已显示出未来疲弱的迹象。

“我们还看到汽车和工业终端市场出现调整的初步迹象,鉴于经济衰退和库存增加,我们继续认为半导体行业正进入十年来最严重的低迷期,” Christopher Danely称,美光科技和ADI公司的高管最近几周都披露了来自汽车和工业部门的订单被取消。

此外,Christopher Danely还表示, “我们预计会有更多公司宣布来自汽车/工业终端市场的订单取消,因为产能增加而需求减弱。”这将导致芯片股进一步下跌。

“我们仍然相信,每个企业/终端市场都会修正,我们预计SOX(费城半导体指数)指数将触及新低,再跌25%。” Christopher Danely强调。

今年以来,SOX指数下跌了32%。如果保持不变,这将是该指数自2008年以来的最大跌幅。当时该指数下跌了48%。

整体来看,半导体市场在2023年走向跌势不可避免。

摩根士丹利表示,除了RF半导体、驱动IC、PC半导体导体外,以往为市场认为需求相较稳健的云端半导体目前也出现潜在修正的风险,半导体市况仍低迷,预期下行期会较过往略久,研判应会在明年上半年落底,而部分半导体股最快可在今年第4季领先见底。

但见底之后何时反弹?对此,日本半导体专家汤之上隆曾撰文表示,2020年至2022年全球半导体市场的快速增长是由于“新冠中的特殊需求”。这只是过去多次重复的“硅周期”现象之一。因此,半导体市场可能会在2023年陷入衰退,但在2024-2025年之后可能会恢复正增长。

“然而,从2000年以来的硅周期来看,半导体衰退的持续时间从未超过一年。因此,半导体市场势必在不远的将来恢复正向增长。” 汤之上隆写道。

值得一提,2022年7月12-14日在美国举行的SEMICON West市场研讨会上,IDC分析师Mario Morales以《年中总结:我们是否来到了硅周期的顶峰?我们该何去何从?》为题进行了演讲。

Mario Morales预测,世界半导体市场在今后10年内将翻一番,总市值超过1万亿美元。

自 集微网

更多阅读: