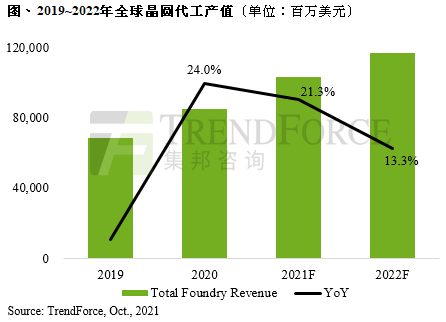

根据TrendForce集邦咨询表示,在全球电子产品供应链出现芯片荒的同时,晶圆代工产能供不应求衍生的各项涨价效应,推升前十大晶圆代工业者产值在2020及2021年连续两年皆出现超越20%的年增率,突破千亿美元大关。展望2022年,在台积电为首的涨价潮带动下,预期明年晶圆代工产值将达1,176.9亿美元,年增13.3%。

芯片荒驱动,晶圆代工厂新产能将陆续于2022下半年开出

TrendForce集邦咨询表示,2021年前十大晶圆代工业者资本支出超越500亿美元,年增43%;2022年在新建厂房完工、设备陆续交货移入的带动下,资本支出预估将维持在500~600亿美元高档,年增幅度约15%,且在台积电正式宣布日本新厂的推升下,整体年增率将再次上修,预估2022年全球晶圆代工厂8吋产能年均新增约6%,12吋的年均新增约14%。

由于8吋晶圆制造设备价格与12吋相当,但晶圆平均销售单价却相对较低,扩产较难达到成本效益,因此扩产幅度相当有限;12吋方面,从制程来看,12吋新增产能当中,超过50%为现今最为短缺的成熟制程(1Xnm及以上),且相较于2021年新增产能多半来自于如华虹无锡(Hua Hong Wuxi)及合肥晶合(Nexchip),2022年新增产能主要来自台积电及联电,扩产制程集中于现阶段极其短缺的40nm及28nm节点,预期芯片荒将稍有缓解。

缺货潮现趋缓,然长短料问题仍将持续冲击部分终端应用

从应用别来看,由于消费型电子终端产品如笔电、汽车、以及多数物联网家电等,目前呈现短缺的外围零部件多半以28nm(含)以上成熟制程制造,在2022下半年新增产能陆续开出的前提下,供货上可望稍获纾解;然而,在40nm及28nm产能紧缺出现缓解迹象的同时,8吋产能以及1Xnm制程的紧缺仍然是2022年不容忽视的重点。

从8吋供给端来看,在产能增幅有限的情况下,5G手机及电动车渗透率持续提升,大幅带动PMIC相关需求倍增,该需求持续侵蚀8吋晶圆产能,使得≦0.18㎛制程订单已满载至2022年底,短期内未见舒缓现象。至于1Xnm制程,在半导体制程进入FinFET晶体管架构后,研发及扩产成本相当高昂,因此该制程供应商数量也逐渐收敛,目前仅有台积电、三星、及格芯拥有该制程技术,而上述三者,除格芯计划小量扩产外,其余两者在明年皆无明显的1Xnm扩产计划。

从需求端来看,目前以1Xnm制程节点制造的主要产品包含与手机相关的4G SoC、5G RF Transceiver、Wi-Fi SoC、以及TV SoC、Wi-Fi router、FPGA/ASIC等,在5G手机渗透率持续提升的趋势下,5G RF Transceiver将大量消耗1Xnm制程产能,恐怕造成其他产品投片受到排挤;此外,采用1Xnm制程Wi-Fi SoC的部分智能手机以及Wi-Fi router需求亦是逐年提升,在没有晶圆代工厂积极扩张1Xnm产能的2022年,目前已相当紧张的1Xnm相关零部件供货恐怕将持续受到限制。

综合上述,TrendForce集邦咨询认为,在历经连续两年的芯片荒后,各大晶圆代工厂宣布扩建的产能将陆续在2022年开出,且新增产能集中在40nm及28nm制程,预计现阶段极为紧张的芯片供应将稍为缓解。然而,由于新增产能贡献产出的时间点落在2022下半年,届时正值传统旺季,在供应链积极为年底节庆备货的前提下,产能纾解的现象恐怕不甚明显。此外,虽然部分40/28nm制程零部件可稍获舒缓,但现阶段极为短缺的8吋0.1X㎛及12吋1Xnm制程,在有限的增产幅度限制下,恐怕仍然是半导体供应链瓶颈。因此,整体来说,2022年晶圆代工产能将仍然处于略为紧张的市况,虽部分零部件可望纾解,但长短料问题仍将持续冲击部分终端产品。

更多阅读: