埃森哲(Accenture)的一份新报告显示,虽然大多数银行、保险公司和投资公司计划在2021年底逐步取消伦敦银行间同业拆借利率(LIBOR),但只有不到一半的受访者(47%)相信到完成过渡时他们才能拥有这样的能力。

LIBOR是全球主要银行相互借贷的平均利率,与大约400万亿美元的金融工具挂钩,包括信贷违约掉期、证券、学生贷款和抵押贷款。

埃森哲对全球127家金融服务机构和50家公司的调查发现,84%的机构已经制定了LIBOR过渡计划。但是,4/10的受访者(41%)承认缺乏跨业务的统一方法;只有1/5的受访者(20%)认为已经为过渡做好了准备;只有少数机构(18%)将他们的LIBOR过渡计划描述为“成熟的”。

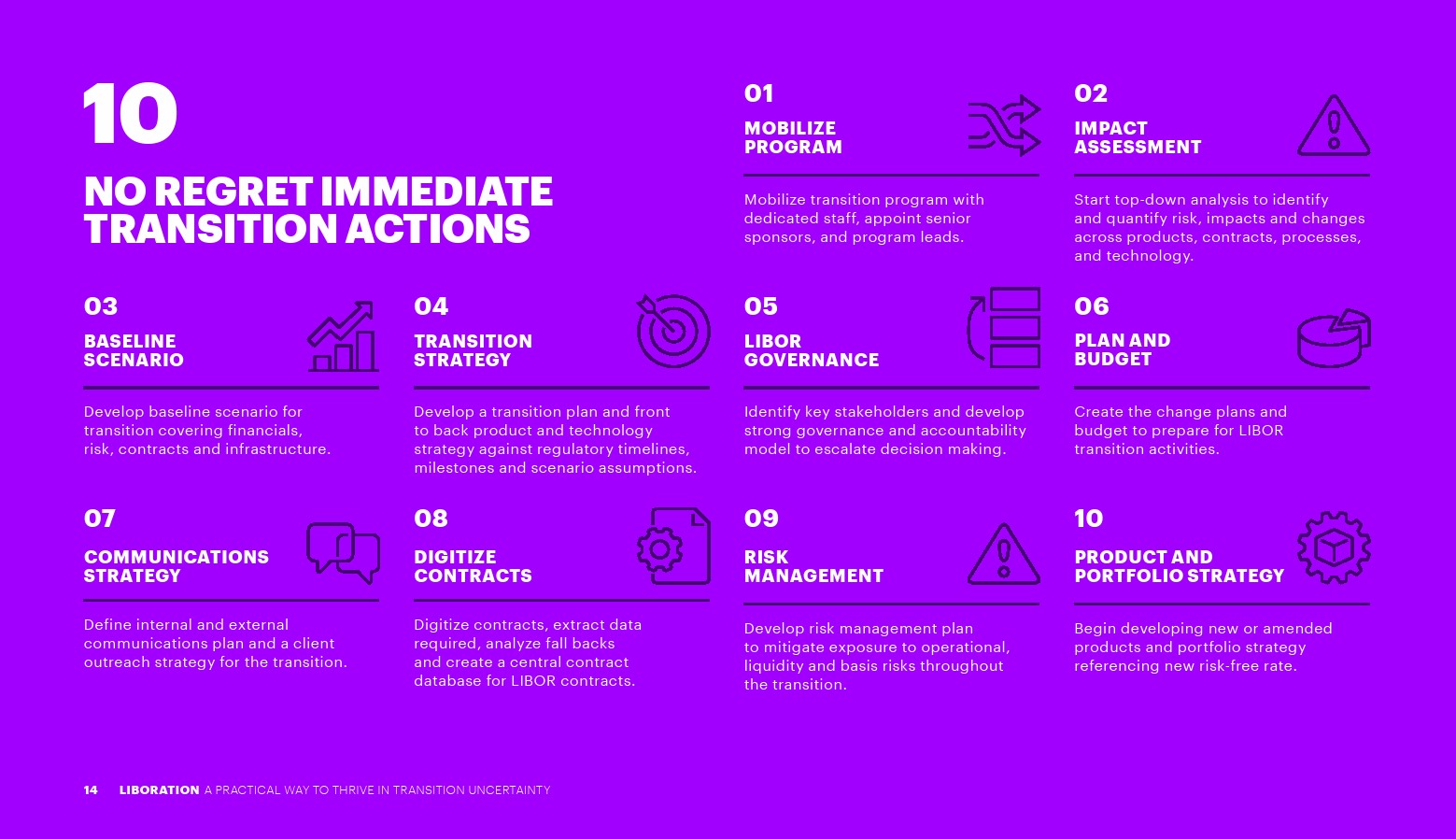

缺乏对支出优先顺序的详细规划以及整个企业的统一规划方法是阻碍过渡的主要原因。例如,近1/4的受访者(23%)计划在未来三年内将资金分配给产品设计,只有17%的受访者计划将资金分配给运营和风险模型,这些领域在过渡期间可能会起到重要作用。

此外,报告还指出,金融服务组织内部的具体职能似乎没有为过渡做好充分准备。只有15%的受访者表示他们的法律团队已准备好处理大量的合同补救和交易重组活动,只有14%的受访者相信自己的风险管理团队对过渡活动及其对风险管理的影响有详细的了解。此外,企业还缺少跨地域的一致性。近一半的受访者(47%)承认自己对理解不同司法管辖区的监管规定没有信心。

尽管监管机构敦促企业迅速摆脱LIBOR,但受访者认为2021年的最后期限可能是灵活的。例如,1/4的受访者(23%)预测LIBOR将在2021年后逐渐停止,一半的受访者(51%)预计监管机构会在不确定性的情况下为他们的组织提供救济。

具有“成熟”过渡计划的机构看到了收入机会。大多数受访企业都在采取谨慎的过渡方法,但具有“成熟”计划的公司可能更具有战略优势。超过9/10的公司(94%)将LIBOR转型视为战略机遇;91%的公司认为转型产生的增量收入可以在未来三年抵消补救成本。

PDF版本将分享到199IT交流群,支持我们发展可加入!

更多阅读: