Display Supply Chain Consultants (DSCC) 近期发布最新报告 Quarterly Display Capex and Equipment Service. 也是全球唯一追踪以及预测显示设备市场的报告。

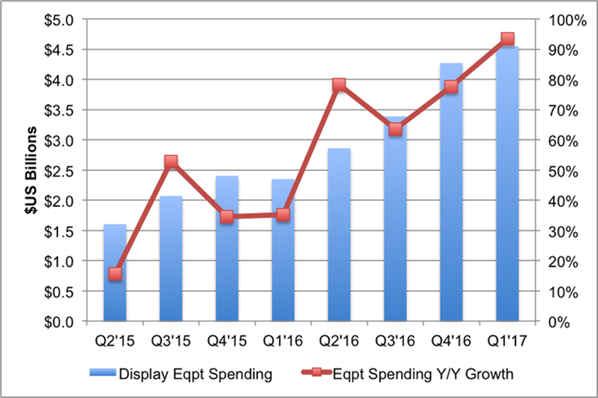

如图1所示,2017年第一季度随着显示市场资本支出季度增长8%,年度增长106%的趋势下,设备市场季度增长6%,年度增长93%,达45亿美金规模。DSCC 首席执行官Ross Young说道:“显示设备市场史无前例的增长,是由于两个主要的投资周期同时发生。

第一个周期来源于OLED在智能手机应用替代LCD的市场,这个周期预计将会持续到下个5年间,主要供给智能手机市场以及等同于2-5倍LCD工厂成本的资本密集型柔性显示OLED工厂。OLED投资将一直会持续,不仅仅是因为OLED显示画质,能够减轻重量以及缩小厚度等优点,同时也是由于能够实现柔性显示,可弯曲可折叠产品的形态,这些产品能够给OLED面板厂商以及手机品牌厂商带来较高的利润和营收,也是较难替代的市场。

第二个周期来源于60寸与大尺寸4K TV面板供给紧张,未来数年将至少有五座10.5代线产生来解决产品价格以及成本问题。这些世代线投资较高,驱动了显示设备市场到达高点”

Figure 1: Quarterly Display Equipment Revenues and Growth

Source: DSCC’s Quarterly Display Capex and Equipment Service

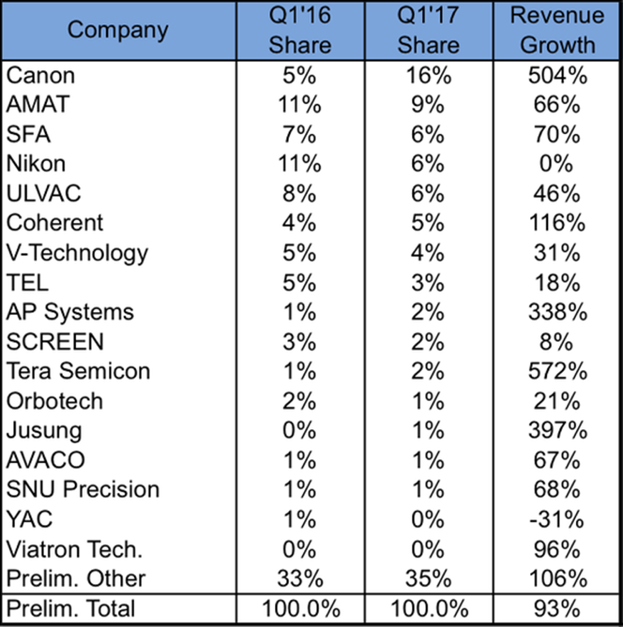

如图2所示,Canon在2017年第一季度以16%的份额成为领先设备厂商,年度增长超过500%,在光刻与蒸镀设备类别中占比超过50%的份额。Cannon自2014年第三季度起第一次销售曝光机数量超过Nikon,他的子公司Tokki在OLED蒸镀市场占据主导地位。AMAT由于在CVD和柔性显示OLED无机PECVD封装领域的优势位居第二。

SFA在自动化设备以及其他设备出给三星显著的出货量因此位居第三。总的来说,10家公司的增长率表现平均高于50%,而前六家增长率平均高达90%。一般来说,设备厂商由于OLED特别是柔性OLED市场的增长,他们的成长会更加快。这些公司包括做高分子涂层的Toray Engineering,做高分子固化的Tera Semicon 与 Viatron ,激光制程的AP Systems,以及做封装的AMAT,Jusung与Kateeva等。

Figure 2: Q1’17 Display Equipment Supplier Revenue Share and Growth

Source: DSCC’s Quarterly Display Capex and Equipment Service

由于韩国与中国的一些设备厂商也在竞争份额,所以其它类别的份额也会增长的很快。同时由于柔性显示OLED制程中协作的额外步骤,自动化设备增长也是非常快的,因此后续我们将会添加进入更多的韩国与中国厂商在自动化设备分类。

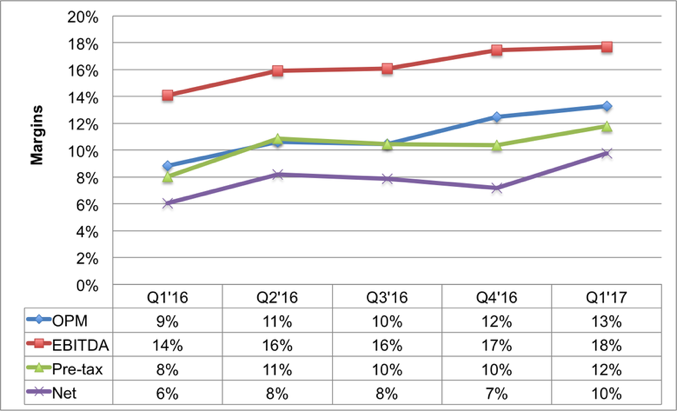

设备厂商财务数据整合如图3所示,营业利润达到了13%,净利润高达10%。

Figure 3: Q1’16 – Q1’17 Margins for Display Equipment Suppliers

Source: DSCC’s Quarterly Display Capex and Equipment Service

Ross Young认为设备资本扩张强势增长将贯穿整个2017.此外,由于LG和三星将从2019年拉进一些OLED订单到2018,显示设备营收在2018年也将继续增长。

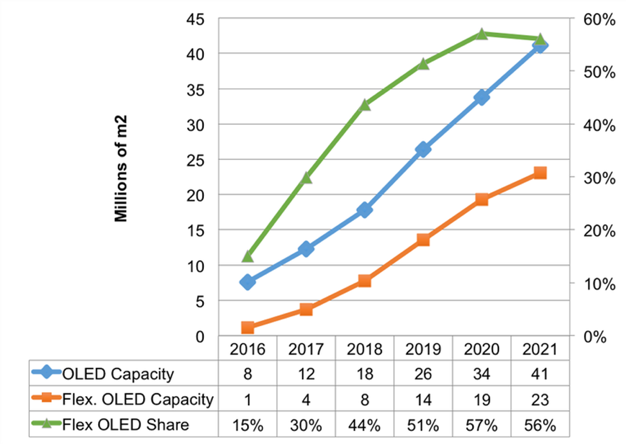

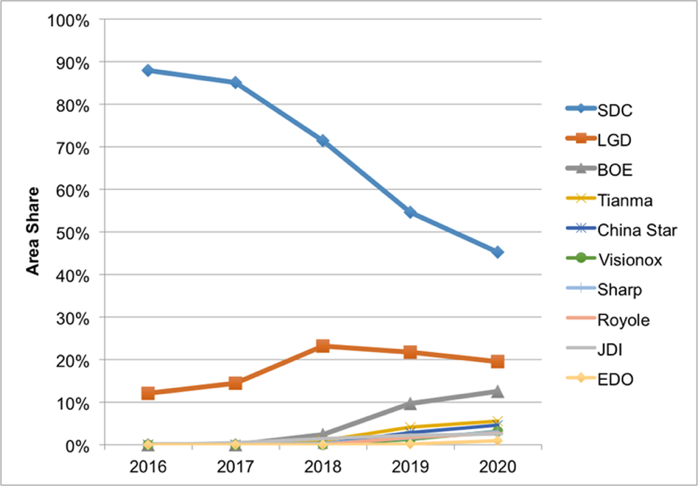

DSCC’s Display Capex and Equipment Service 报告通过累积式数据在产房设备的规划,按照不同的公司,技术,区域,基板尺寸等检视工厂产能。如图4所示,OLED投入产能年复增长率预计为40%,达到4千1百万平方米,柔性显示OLED投入产能年复增长率为82%,达2千3百万平方米,占OLED 56% 产能份额。柔性显示OLED投入产能预计将在2019年赶超LTPS LCD的投入产能。以OLED产能来看,三星首当其冲,但是由于LG着重在TV,将消耗较大面积,LG有可能在2021年追上三星,依赖于10.5代OLED工厂上线的确切时间。然而,以柔性显示OLED产能看,三星并不希望很快陷入,在2021年仅占据40%份额,BOE紧随LG位居第三,如图5所示。

Figure 4: OLED vs. Flexible OLED Capacity

ource: DSCC’s Quarterly Display Capex and Equipment Service

Figure 5: Flexible OLED Capacity by Supplier

Source: DSCC’s Quarterly Display Capex and Equipment Service

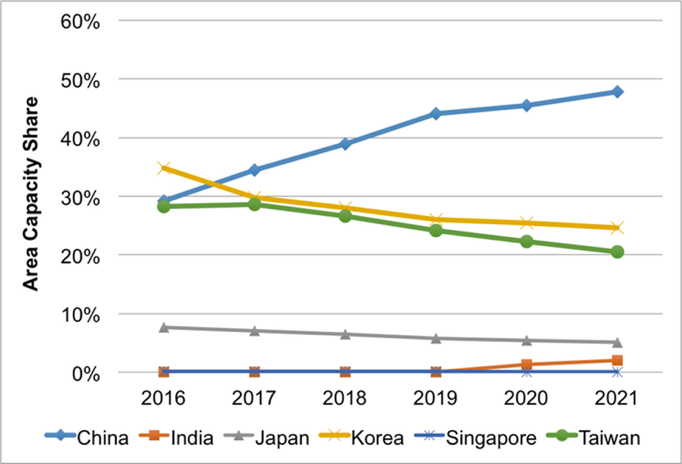

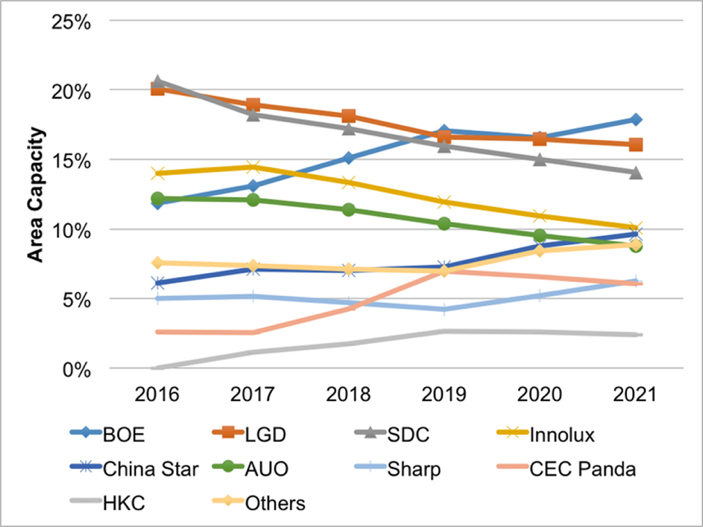

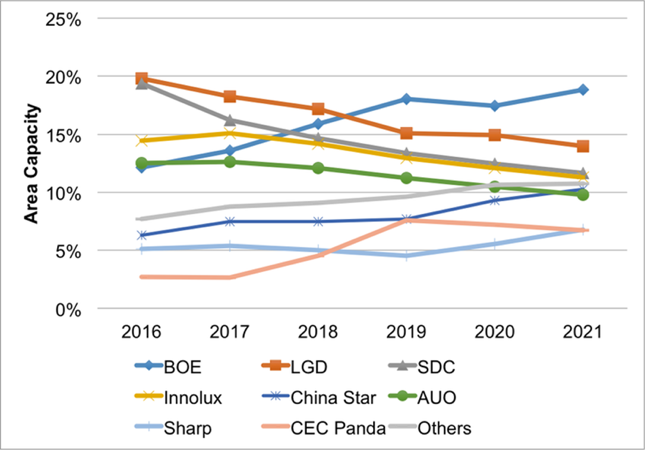

以所有显示产能来看,假设到2021年间没有任何工厂关闭,LCD产能预计年复增长率在6.6%,按区域来看,如图6所示,中国将从2017年位居领先位置并在2021年达到近一半全部显示产能。以厂商来看,LCD与OLED产能一起,BOE将从2019年起位居领先位置,但与与LG之间的差距非常小,如图7所示。然而如果我们只看LCD产能如图8所示,BOE在2021年的优势将扩展到5%的空间。

Figure 6: Display Capacity by Region

Source: DSCC’s Quarterly Display Capex and Equipment Service

Figure 7: LCD and OLED Input Capacity by Supplier

Source: DSCC’s Quarterly Display Capex and Equipment Service

Figure 8: LCD Input Capacity by Supplier

Source: DSCC’s Quarterly Display Capex and Equipment Service

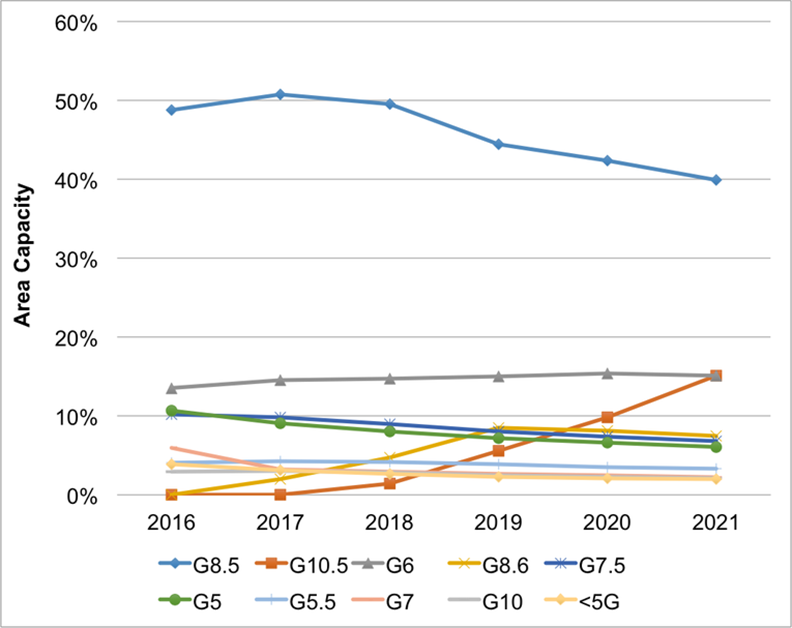

如图9所示,8.5代线长期占据主导市场,然而,10.5代线增长迅速预计在2021年赶超六代线,占15%份额,六代线从2017-2021年间稳定在15%市占率左右,五代线以下的世代线将掉至2%并且有较多将会关闭。

Figure 9: Area Capacity by Glass Size

Source: DSCC’s Quarterly Display Capex and Equipment Service

DSCC最新的设备资本支出报告针对各种假设条件做出切合目前实际情况分析,如有多少六代线OLED手机工厂是必须的,多少10.5代线工厂能够满足60寸以上的需求等等。同时还提供了设备厂商设计规格,市场份额按设备类别以及分析面板厂商和设备厂商的财务表现。

更多阅读: