PE巨头凯雷(CARL)投资集团(下文统称为“凯雷”)目前正在进行IPO路演,该公司计划在IPO中发行3050万股股票,发行价区间为23-25美元,拟融资约7.32亿美元,估值73亿美元,JP摩根、花旗及瑞士信贷将作为其联合承销商,上市地点为纳斯达克全球精选市场。

i美股以凯雷路演PPT为主,对其做一概述,以帮助投资者对这家公司作整体了解。

路演PPT分为五部分:

1)董事会主席Daniel A. D’Aniello阐述凯雷目前发展概况

2)联合CEO Bill Conway讲述凯雷25年投资经验

3)联合CEO David Rubenstein汇总凯雷募集资金情

4)CFO Adena Friedman介绍凯雷运营模式

5)COO Glenn Youngkin展示凯雷未来增长前景

一、凯雷发展概况——多元化、多产品全球平台

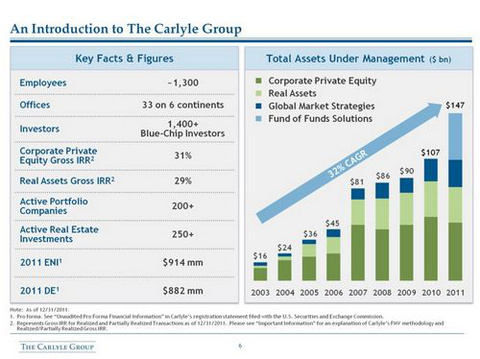

1、核心数据(截止2011年12月31日):

1)员工总数近1300 、 在全球6大洲拥有 33个办事处、有超过1400名投资者;

2)2011年企业私募股权投资业务的毛内部收益率(Gross IRR)为31%;实物资产投资业务的毛内部收益率为29%;

3)所投资公司超过200家,房地产投资项目超过250家;

4)2011年经济净收益(Economic net income)为9.14亿美元,可支配收益为8.82亿美元;

5)旗下管理总资产由2003年的160亿美元增加至2011年的1470亿美元,年复合增长率为32%。

2、全球最大的另类资产管理公司之一

凯雷旗下运营四个部门,分别为:企业私募股权,实物资产,全球战略性金融投资和母基金解决方案。

1)企业私募股权部门:拥有26支基金,管理资产规模550亿美元(新兴市场为100亿美元),其中需要收取基金管理费的资产规模为380亿美元,可用资本(available capital)为130亿美元;

2)实物资产部门:拥有17支基金(包括11支房地产和基础设施基金,及6支能源基金),管理资产规模310亿美元(新兴市场为10亿美元),其中需要收取管理费的资产规模为 220亿美元;

3)母基金解决方案:管理资产规模为410亿美元,拥有超过625项基金投资,这些基金由超过285位一般合伙人管理,投资公司数量超过4500家;

4)全球市场战略部门:拥有46支基金,管理资产规模为240亿美元,为全球第二大结构信贷(担保信贷凭证CLO)公司。

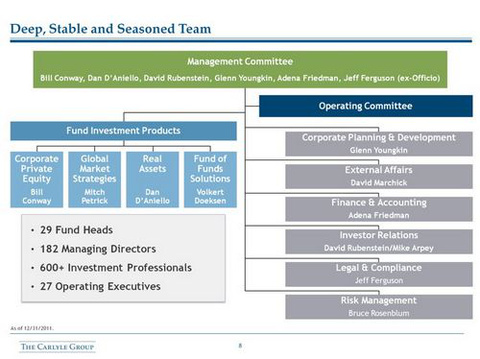

3、管理团队

凯雷集团管理委员会成员包括:董事长及创始人Daniel A. D’Aniello 、 联合CEO Bill Conway 和David Rubenstein、CFO Adena Friedman、COO Glenn Youngkin及当然委员(co-officio)Jeff Ferguson。【笔者注:当然委员是指不需要经过选举,因拥有专业技能或者根据上级主管建议而当选的委员】

目前,凯雷集团基金投资产品中拥有29位负责人,182位管理董事,超过600位投资专家和27位运营高官。

二、凯雷25年投资经验

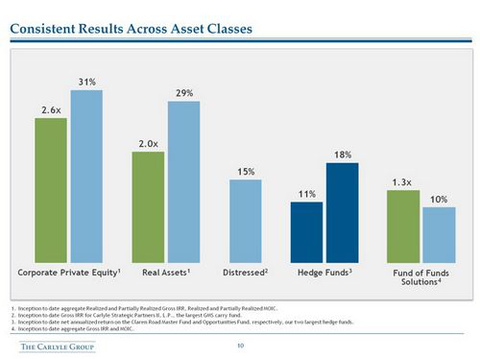

1、 2011年 各部门业绩(截止2011年12月31日):

1)凯雷集团旗下企业私募股权部门已实现或部分实现的投入资本倍数(Multiple of invested capital ,“MOIC”) 为2.6, 毛内部收益率为31%;实物资产部门的投入资本倍数为2,毛内部收益率为29%;【笔者注:投入资本倍数=在扣除管理费、费用以及利息之前的所有已实现投资收益/累计投入资本, Multiple of invested capital represents total fair value, before management fees,

expenses and carried interest, divided by cumulative invested capital)

2)不良资产的毛内部收益率为15% (此业务由凯雷旗下Carlyle Strategic Partners运营);

3)对冲基金部门,Claren Road Mater Fund和Claren Road Opportunities Fund的净年化收益率分别为11%和18%;

4)母基金解决方案的投入资本倍数为1.3,毛内部收益率为10%。

查看原图

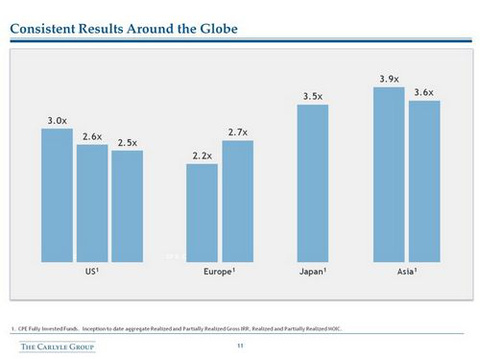

2、凯雷区域投资收益情况

截至2011年12月31日,凯雷在美国境内的三只基金CPII、CPIII和CPIV的投入资本倍数分别为3、2.6和2.5; 在欧洲的两只基金CEP I 和CEP II的投入资本倍数分别为2.2和2.7;在日本的CJP I基金的投入资本倍数为3.5;在亚洲的两支基金CAP I 和CAP II的投入资本倍数分别为3.9和3.6.【笔者注:以上数据在计算投入资本倍数时,投资收益只考虑已实现和部分实现的投资收益,不包含未实现的投资收益】

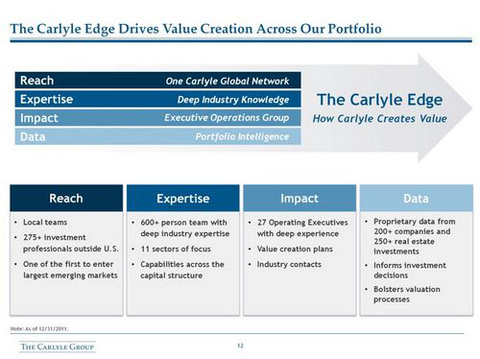

3、凯雷价值创造的核心要素

凯雷创造价值的核心四要素:凯雷全球网络、行业专家、执行团队及数据库:

1)全球网络:本土团队+投资专家。在美国本土之外,凯雷拥有超过275位投资专家。

2)行业专家:拥有超过600位行业专家团队,涉及11个领域;

3)运营执行:27位运营高官,负责制定价值创造计划和签署产业合同;

4)数据库:拥有来自超过200家公司和超过250项房地产投资项目的专有数据。

查看原图

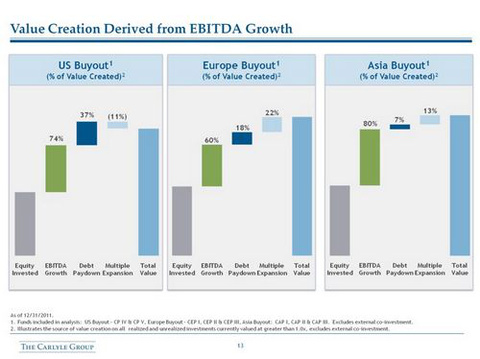

4、EBITDA增长助推投资价值创造

查看原图

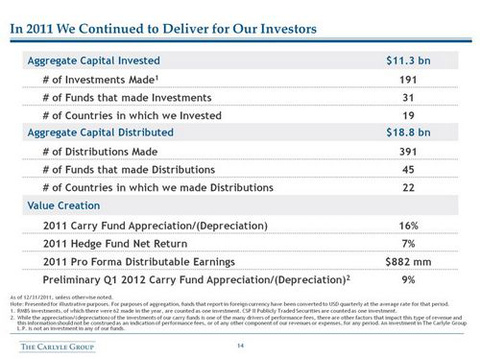

5、资本投入、退出以及价值创造情况

1)资本投入:2011年凯雷在全球19个国家里完成191起资本投资项目,涉及31支基金,投资总额113亿美元。

2)资本退出:2011年,凯雷在全球22个国家中完成391起资本退出项目,涉及45支基金,退出资本总额188亿美元。

3)价值创造:2011年Carry Fund资产增值率为16%,对冲基金净收益率为7%,预估可支配收益为8.82亿美元。2012年第一季度 Carry Fund资产增值率为9%。

三、凯雷募集资金能力

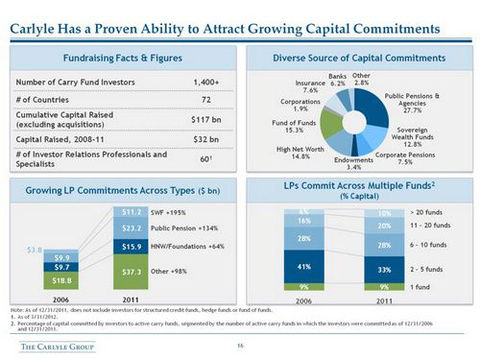

1、募集资金现状、来源以及资金承诺:

1)募集资金现状:截止2011年12月31日,凯雷Carry Fund累计募集资金总额(剔除收购交易)1170亿美元、2008年-2011年期间共募集资金320亿美元,拥有60位投资者关系专家;

2)募集资金来源:凯雷旗下基金的资金来源比较分散,其中公共养老金和机构为其最大资金来源(占比27.7%),其次为母基金(占比15.3%),高净值投资者(14.8%),主权财富基金(12.8%)、保险(7.6%)、公司年金(7.5%)、银行(6.2%)、捐助基金(Endowments,3.4%)和其他(2.8%);

3)LP承诺资金增长:2006年-2011年期间,财富基金LP承诺资金总额增长195%,公共养老金LP承诺资金总额增长134%,高净值投资者LP承诺资金总额增加64%;

4)多个基金投资承诺:2006年,在所有已承诺投资的投资者中,由6%的投资者承诺投资超过20支凯雷基金,2011年这一数字增加至11%。承诺投资11-20支基金的投资者占比也由2006年的16%增加至2011年的20%。

查看原图

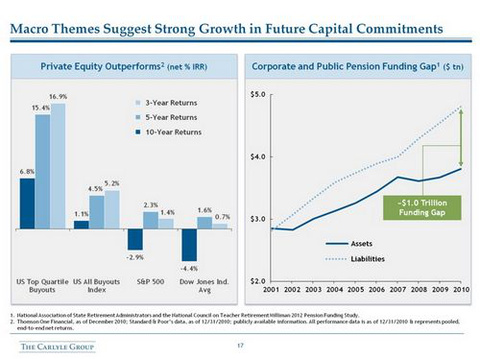

2、私募股权投资收益率跑赢大盘

查看原图

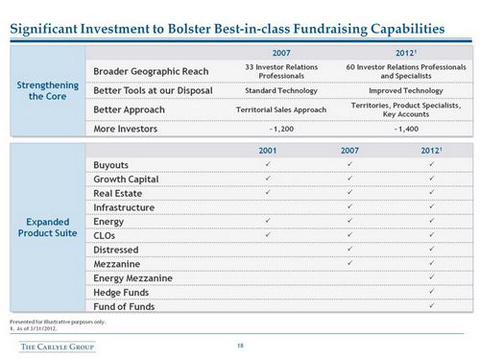

3、在提高募集资金能力方面的重要投资

2007年-2012年第一季度(截止3月31日)期间,凯雷加强了区域市场扩张、改善了投资工具和投资渠道,增加了投资产品组合、吸引更多的投资者。

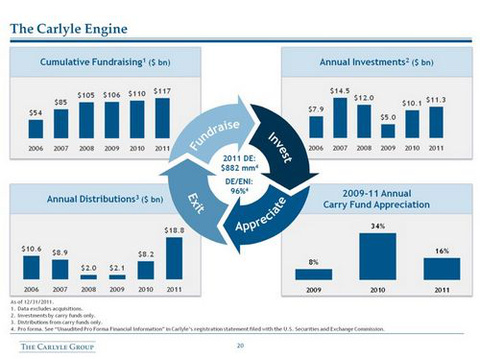

1、凯雷引擎

1)累计募集资金:2008年凯雷累计募集资金总额超过1000亿美元,截止2011年12月31日,这一数字已达到1170亿美元 ;

2)Carry Fund年度投资额:2006年-2011年分别为79亿美元、145亿美元、120亿美元、50亿美元、101亿美元和113亿美元;

3)Carry Fund年度退出资本额:2006年-2011年分别为106亿美元、89亿美元、20亿美元、21亿美元、82亿美元和188亿美元;

4)Carry Fund年度资产增值率:2009年-2011年分别为8%、34%和16%。

查看原图

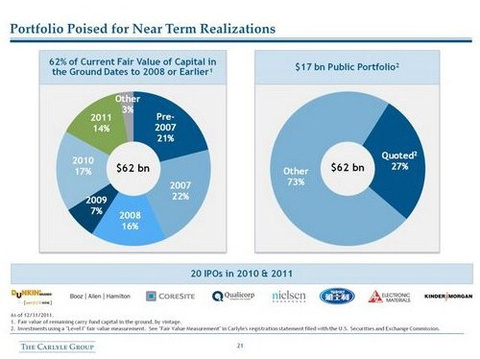

2、拟短期内要实现的投资

截至2011年12月31日,凯雷集团Carry Fund 累计投入资金620亿美元(2008年以及之前的投资总额占到62%),其中上市投资资产占到27%,合计170亿美元。2010年和2011年,凯雷所投资企业中共完成了20起IPO,其中包括雅士利,尼尔森和博思艾伦等公司。

查看原图

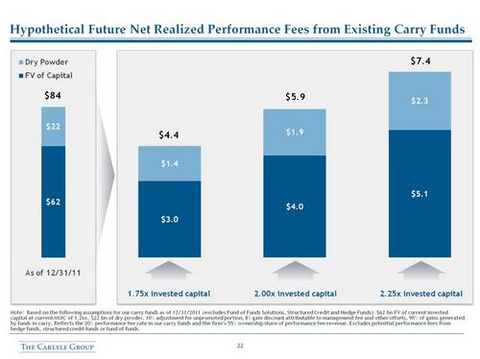

3、凯雷集团预期实现业绩报酬费用净值

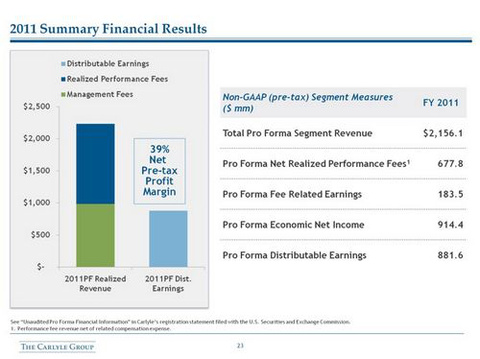

4、2011年财务概况(预估):

2011年凯雷已实现营收(realized revenue)为22.9亿美元,其中已实现业绩报酬费用为13.25亿美元,管理费用9.622亿美元,可分配收益的税前净利润率为39%。【笔者注:2011年凯雷未实现业绩报酬费用为-1.261亿美元)

按非GAAP计算,各部门总营收为21.56亿美元,净业绩报酬费用为6.78亿美元,经济净收益为9.14亿美元,可分配净利润为8.82亿美元;与费用相关收益为1.84亿美元;

查看原图

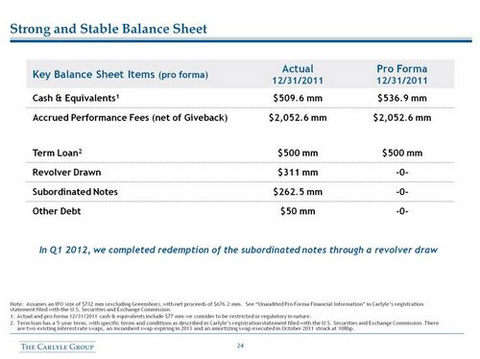

5、强劲、稳定的资产负债表

截止2011年12月31日,实际和预估现金和现金等值物分别为5.096亿美元和5.369亿美元;2011年实际和预估应计业绩报酬费用同为20.526亿美元;实际和预估定期贷款同为5亿美元;实际循环贷款为3.11亿美元;实际次级债券为2.625亿美元;其他实际债务为5000万美元。

查看原图

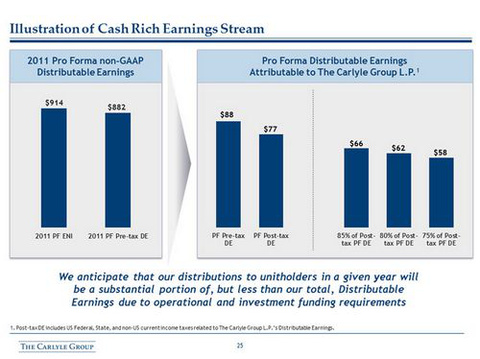

6、充裕的现金流(预估)

按非GAAP计算,2011年该公司经济净收益为9.14亿美元,税前可支配收益为8.82亿美元;

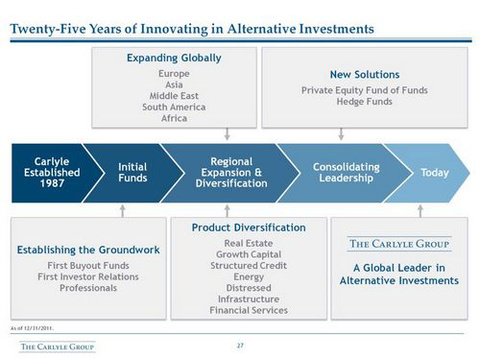

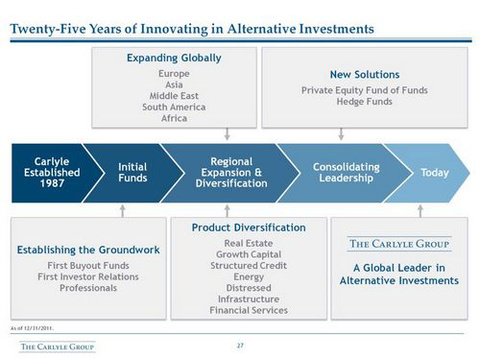

1、凯雷25年的发展历程

凯雷集团创建于1987年,起初主要以私人股权投资为主营业务,并于1990年建立了第一支美国收购基金(Buyout fund),1994年凯雷聘任了第一位投资者关系专业人员。从1997年起,凯雷开始了市场扩张,先后进入欧洲、亚洲、中东和南美市场,在这些地区建立了该集团的办事处和基金。同时,凯雷进行多元化产品(基金)发展,先后建立了房地产基金、风险投资基金,可再生能源基金以及全球基础设施基金等,并通过建立母基金解决方案巩固了其在PE市场中的地位。目前凯雷集团已发展成为一家全球领先的另类资产管理公司。

查看原图

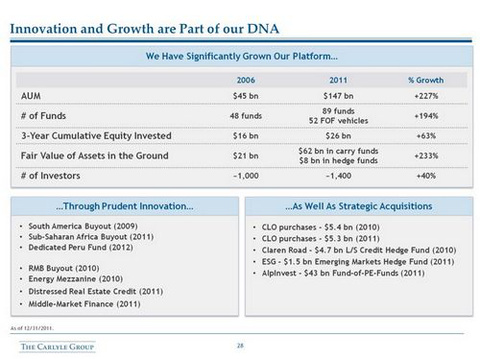

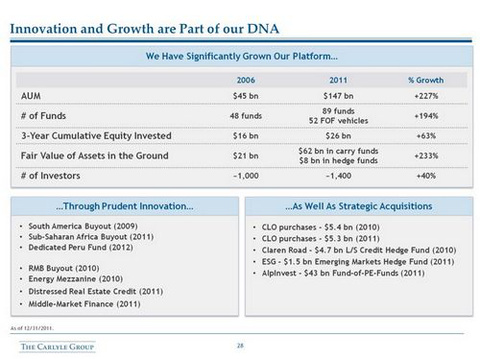

2、凯雷DNA——创新和增长

2006年-2010年,凯雷管理资产总额增长了227%,目前已达到1470亿美元;旗下管理基金总数增加194%,目前拥有89支基金和52个母基金工具(FOF Vehicles);三年累计股权投资总额增长63%;投资者数量增加40%,目前为1400左右。

查看原图

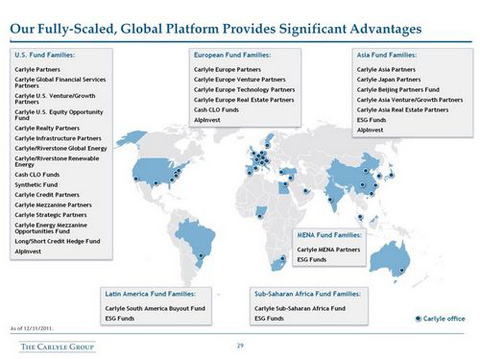

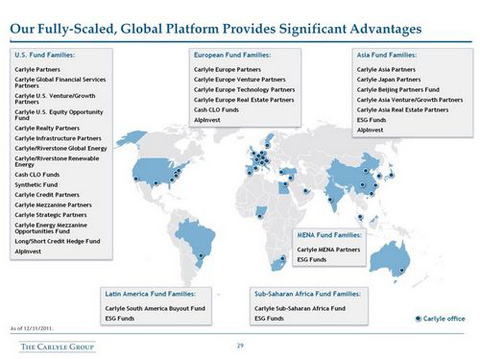

2、凯雷旗下基金的全球分布情况

五、未来增长前景

1、凯雷25年的发展历程

凯雷集团创建于1987年,起初主要以私人股权投资为主营业务,并于1990年建立了第一支美国收购基金(Buyout fund),1994年凯雷聘任了第一位投资者关系专业人员。从1997年起,凯雷开始了市场扩张,先后进入欧洲、亚洲、中东和南美市场,在这些地区建立了该集团的办事处和基金。同时,凯雷进行多元化产品(基金)发展,先后建立了房地产基金、风险投资基金,可再生能源基金以及全球基础设施基金等,并通过建立母基金解决方案巩固了其在PE市场中的地位。目前凯雷集团已发展成为一家全球领先的另类资产管理公司。

查看原图

2、凯雷DNA——创新和增长

2006年-2010年,凯雷管理资产总额增长了227%,目前已达到1470亿美元;旗下管理基金总数增加194%,目前拥有89支基金和52个母基金工具(FOF Vehicles);三年累计股权投资总额增长63%;投资者数量增加40%,目前为1400左右。

查看原图

2、凯雷旗下基金的全球分布情况

更多阅读: