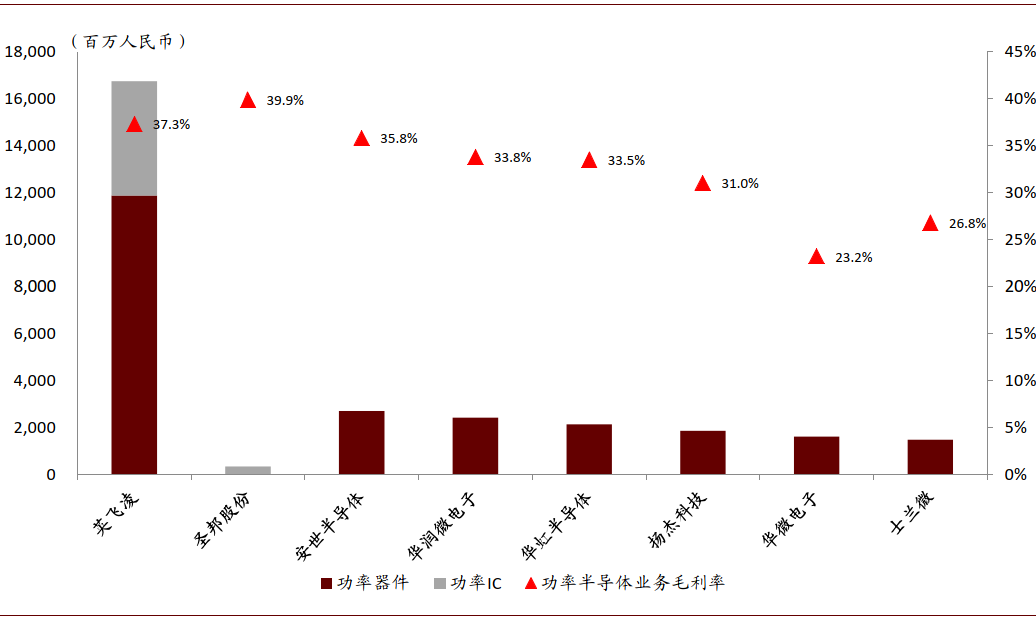

资料来源:公司财报,公司招股书,中金公司研究部

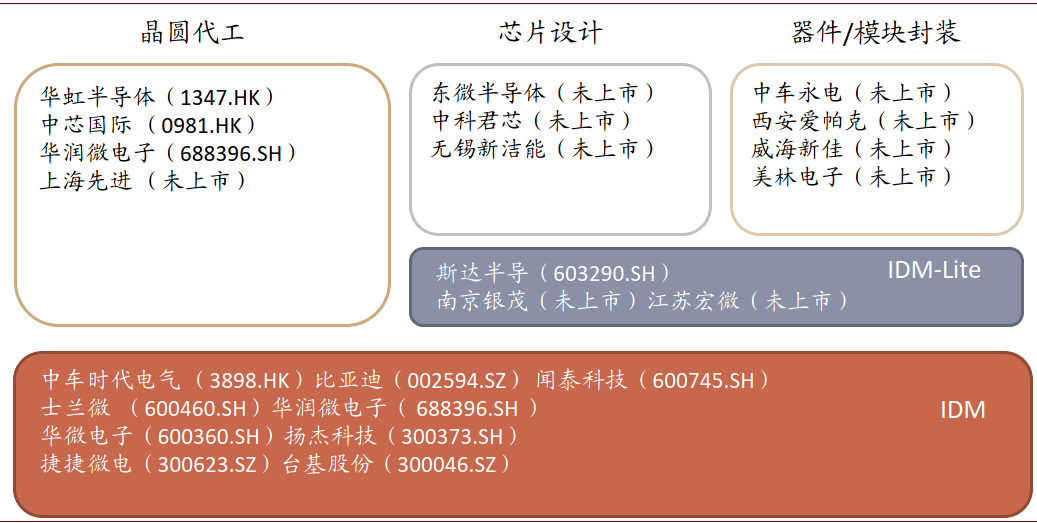

图表: 中国功率半导体产业链

资料来源:各公司官网,中金公司研究部,注:中科君芯已于2019年收购中芯国际所持有的LFoundry的70%股权,未来有望转型为IDM企业

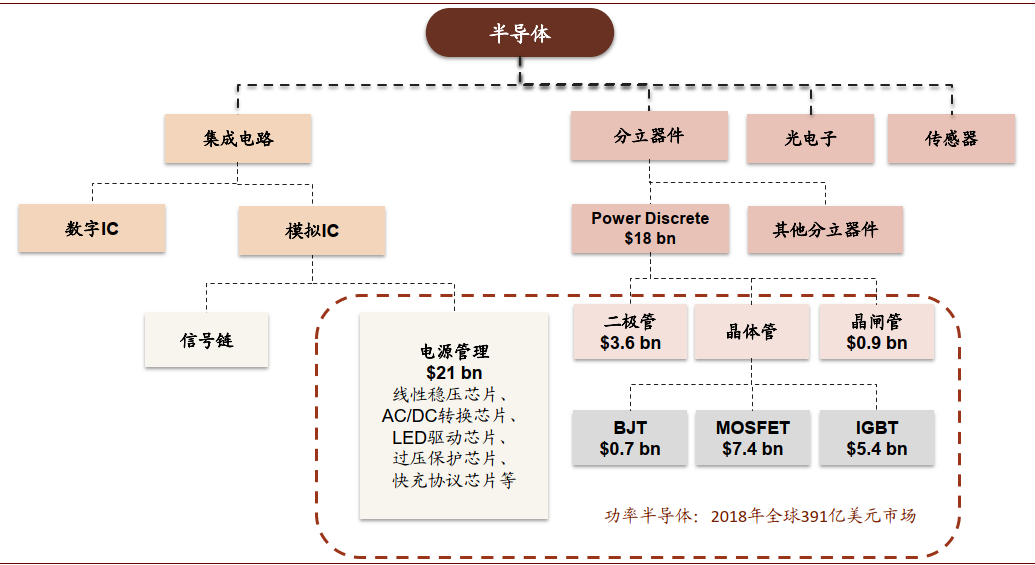

图表: 功率半导体的主要分类

资料来源:WSTS,iHS,中金公司研究部

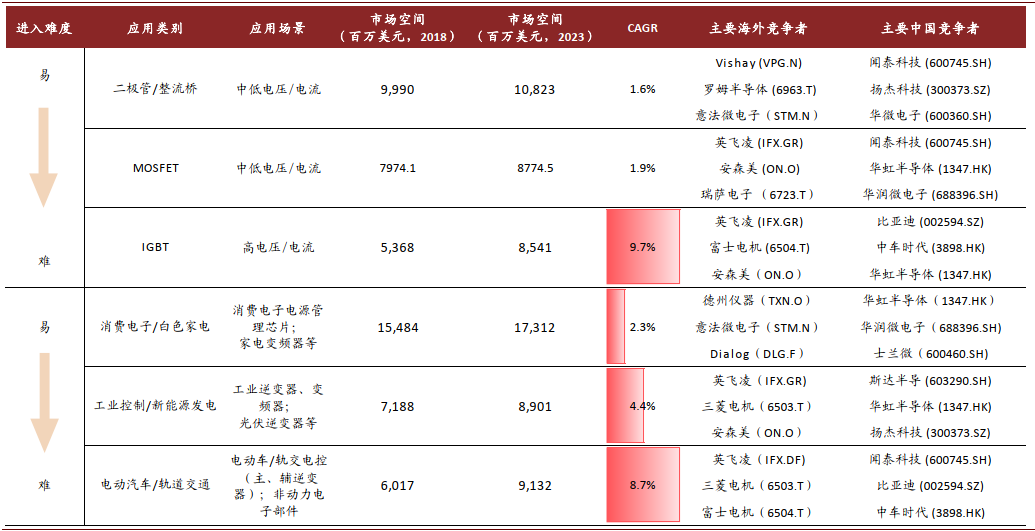

图表: 功率半导体市场空间及主要竞争者(按器件/按应用)

资料来源:iHS,中金公司研究部,注:1) MOSFET市场规模中包含模组数据,因此2018年市场规模与图1有出入;2)此表中消费电子/白色家电领域功率半导体市场空间包含功率IC,其余应用统计数据不包含功率IC

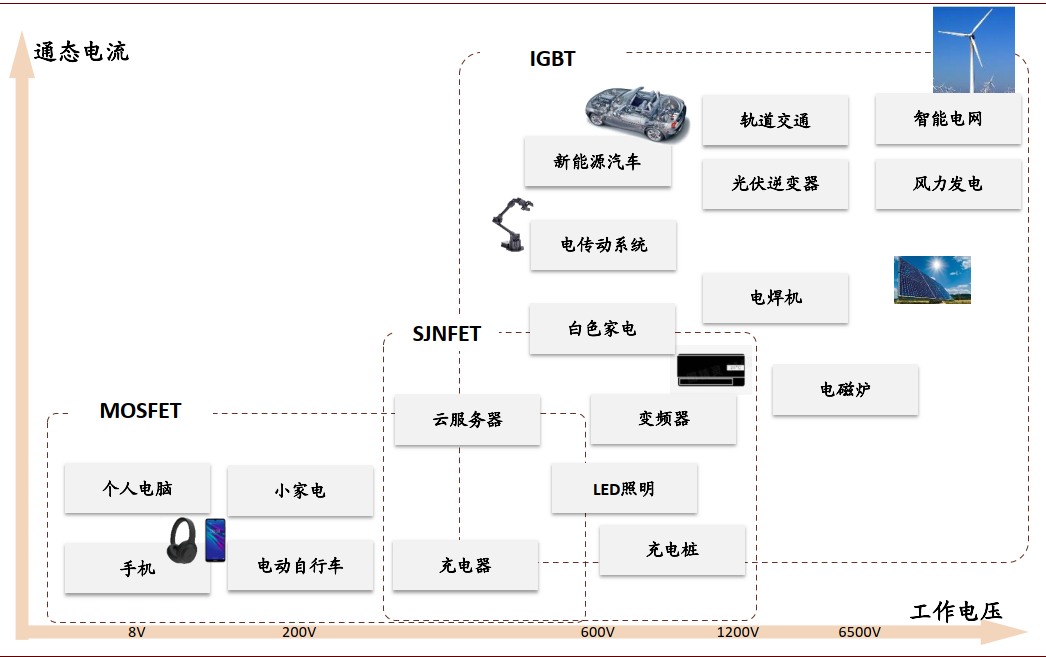

图表: 不同功率器件的适用场景

资料来源:华虹宏力,中金公司研究部

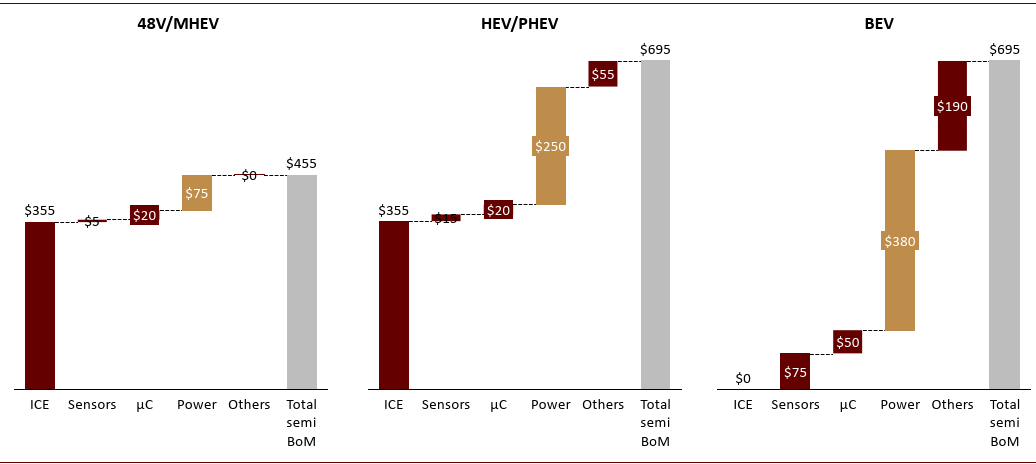

在新基建以及进口替代推动下,我们预计2025年中国通信基站用电源类功率半导体市场将达到126亿元,工业/新能源用IGBT市场将达到102亿元。工业产品技术壁垒较高,进口替代需求强,为华虹、斯达、华润微等技术能力较强的公司提供了较大的发展机会;车用功率半导体是技术壁垒最高的板块,在汽车电动化的推动下,Strategy Analytics预计单车用功率半导体价值量相比燃油车提升5倍以上。但目前除中车时代等极少数企业的产品外,大部分公司产品仍未能批量用于整车,仅可用于充电桩等周边设施。建议投资者持续关注中国厂商在头部车企供应链的切入情况。

图表: 功率半导体进口替代路径

资料来源:中金公司研究部

图表: 电动化程度对汽车半导体用量的影响

资料来源:Strategy Analytics,中金公司研究部

更多阅读: