报告全文:

如果要用一个词来描述化妆品行业,我们想会是“细分”,远超其它行业的高度细分、动态细分。这一点看看你的梳妆台就一目了然。细分造就了化妆品行业无与伦比的长尾——小品牌、新品牌、创业者总有机会。切入的秘诀始终是小众、灵活、反应快;但切入容易,做大困难。绝大多数的品牌塑造,目的是在消费者端建立认知,减少即时购买的决策成本。可管理的是品牌知名度,而品牌忠诚度难以奢望。

1. 人均消费尚低,中国化妆品市场增长潜力巨大

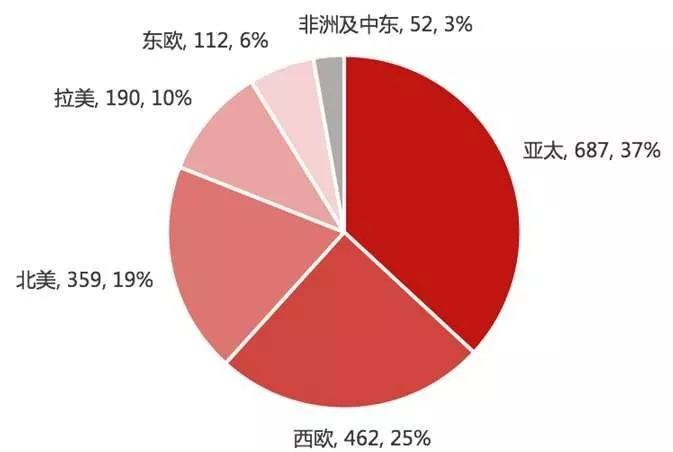

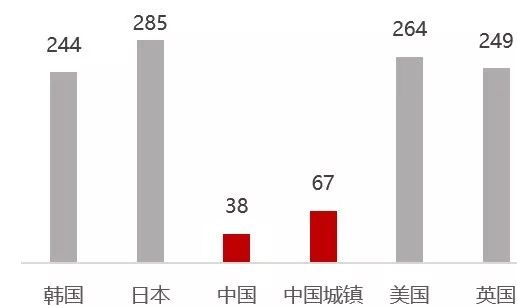

中国是全球第二大化妆品市场。Euromonitor 数据显示,2017 年中国化妆品市场规模 3,616 亿元,2008-2017 年市场复合增速为 9%,远超同期全球市场 2% 的增速。然而,当前中国人均化妆品消费额为 38美元,远远落后日韩英美人均 240 美元以上的消费额,中国化妆品市场规模仍具备较大增长潜力。

图:2008-2017 年中国化妆品市场规模和增速

Source:Euromonitor

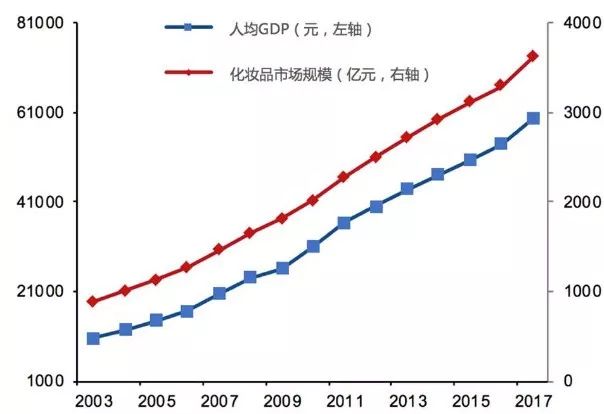

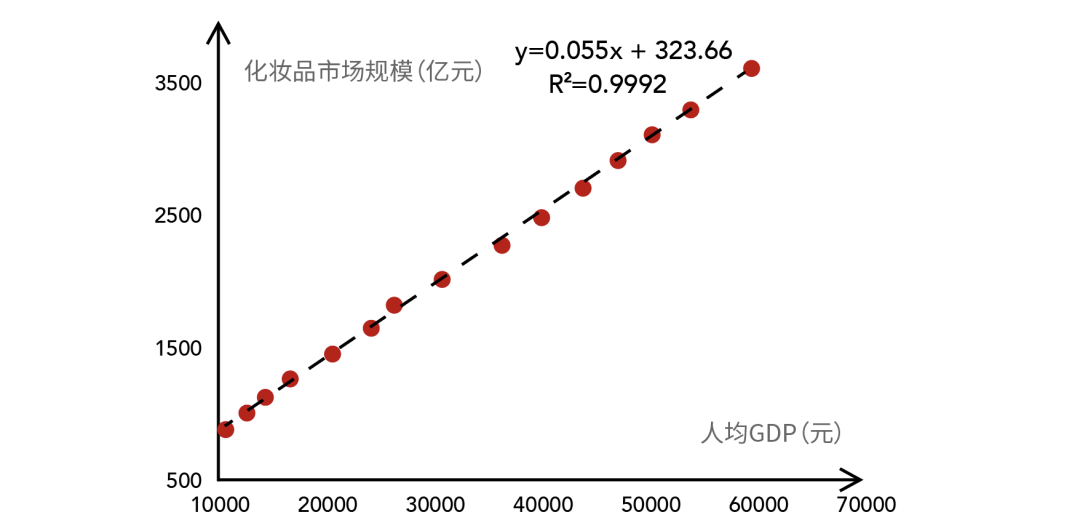

2. 收入增长是基础驱动力

收入增长是驱动化妆品行业快速成长和消费升级的基础动力,中国化妆品市场总体消费规模与人均 GDP 呈现出极强的线性相关关系。随着女性消费能力增长,消费意愿增强,加上政策积极扶持化妆品消费,降低化妆品消费税、进口关税,带动了化妆品行业及市场规模的成长。

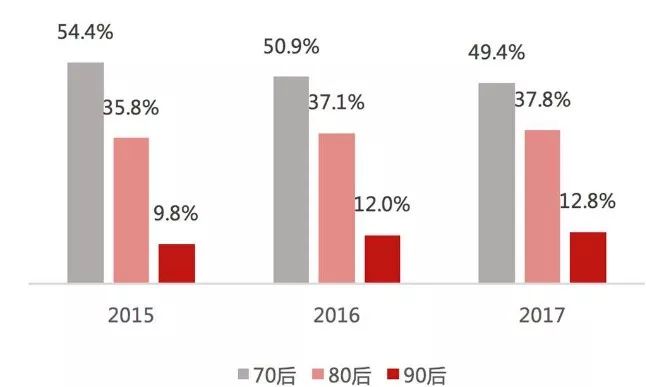

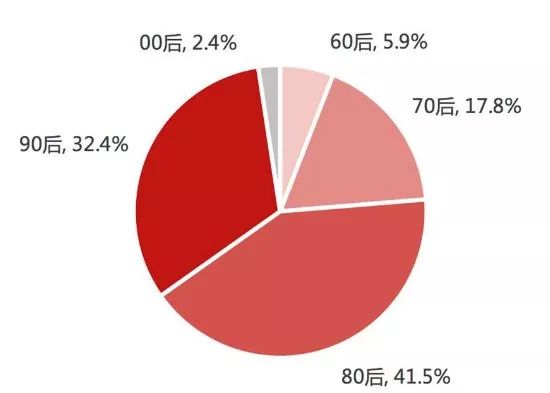

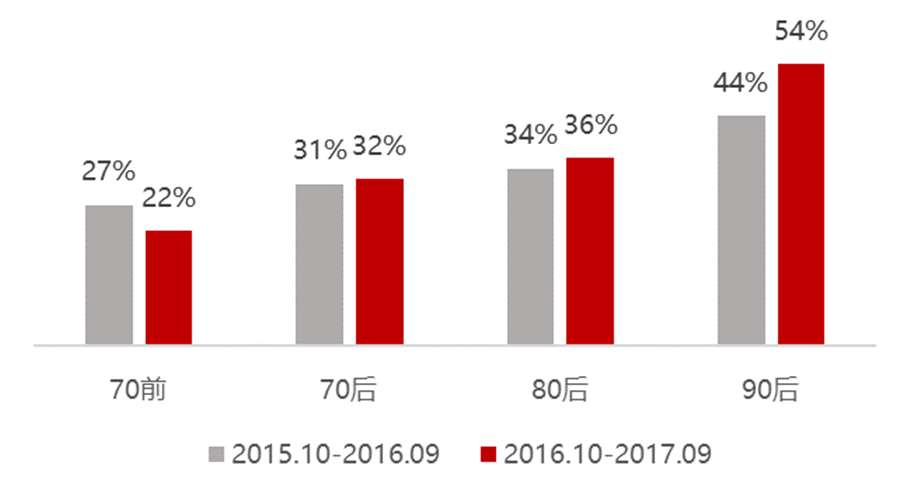

3. 代际切换推动市场变革升级

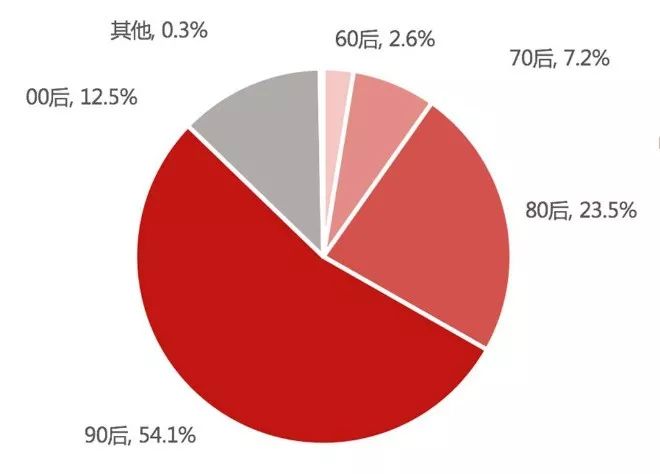

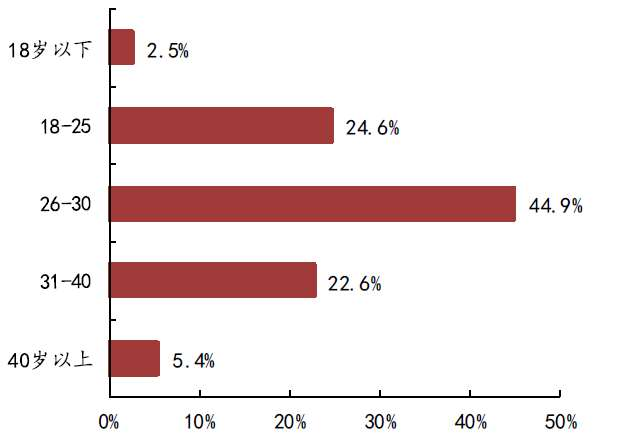

此外,化妆品消费渐趋年轻化,出现明显的代际切换,年轻消费者带动市场变动的同时,驱动市场进一步发展 。据估计,当前超过7成线上化妆品市场由 80/90 后撑起,主流目标消费者正快速从 70 后向 80/90 后转移。

化妆品代际差异的主要来源于消费觉醒的年龄段,初次消费的品牌,消费的理念和意愿的差异。

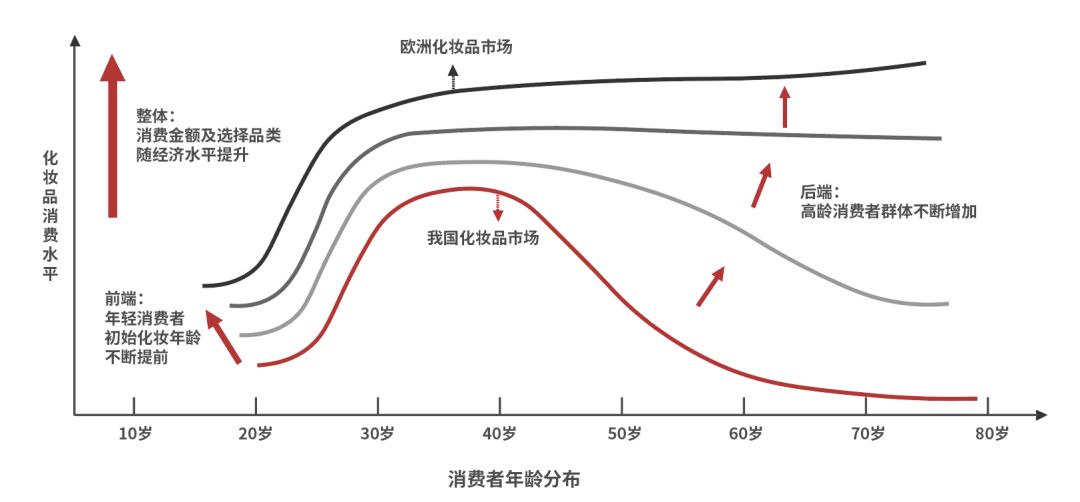

Source:国盛证券(注:55岁为女性退休年龄)

中国化妆品的人群消费结构呈座钟曲线,与欧美的对数曲线有显著不同。欧美女性随着年龄增大,化妆品支出增加。在中国,化妆品消费以年轻消费者为主,其消费意识和付费意愿更强, 支出上较年长者更多。

未来,随着消费者的年龄增长和化妆品消费意识的普及,中国将向欧洲曲线靠拢,但变化将以 10 年为维度。鉴于多数VC/PE的投资周期,研究重点可以放在借力 80/90 后的品牌和模式上。

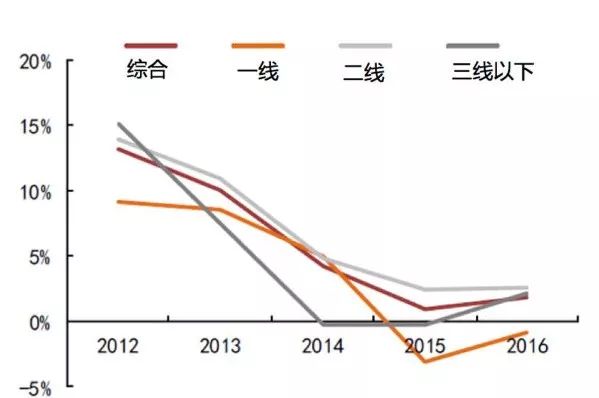

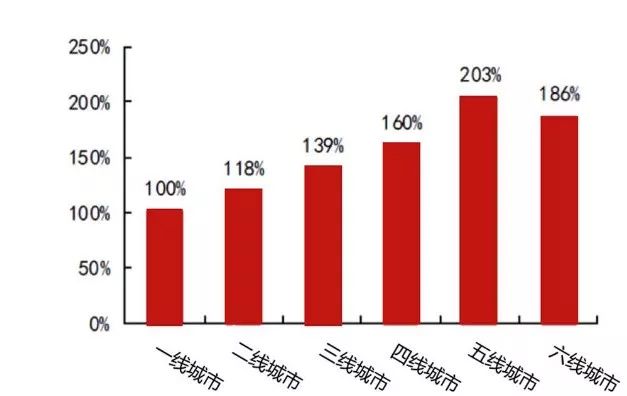

4. 低线城市化妆品消费力处于释放期

当前化妆品市场增速主要由二、三线及以下低线城市贡献。据京东消费研究所等数据显示,三、四线以下的低线城市消费额增长指数显著高于一、二线城市,2016 年三、四、五线城市这一增长指数分别为 139%、160%与 203%,远高于一线城市的 100 %与二线城市的 118%,叠加低线城市物流服务覆盖逐步完善,供应能力加强,目前低线城市化妆品消费力正处于释放期。

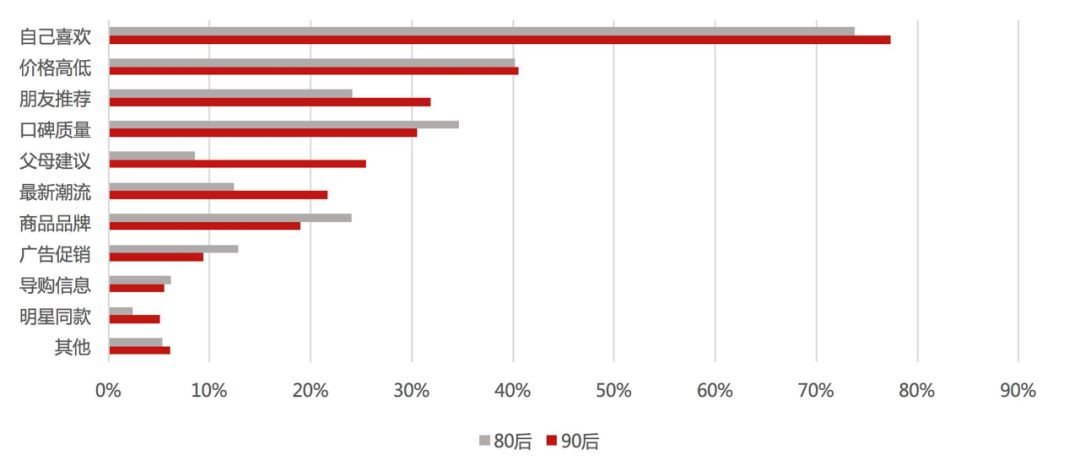

1. 口碑?质量?年轻人更要自己喜欢

年轻的化妆品消费者更加自我,更看重自身喜好以及品牌调性的匹配度。单一品牌被迫缩窄定位,更细分自己的客群,以便形成匹配,而新品牌也发现了更多的成长空间,从而在客观上导致了品牌集中度的分散。相比 80/90 后选择品牌时更偏向于“自己喜欢”、“朋友推荐”、“最新潮流”等因素,单纯的商品品牌和口碑质量已不再那么重要。

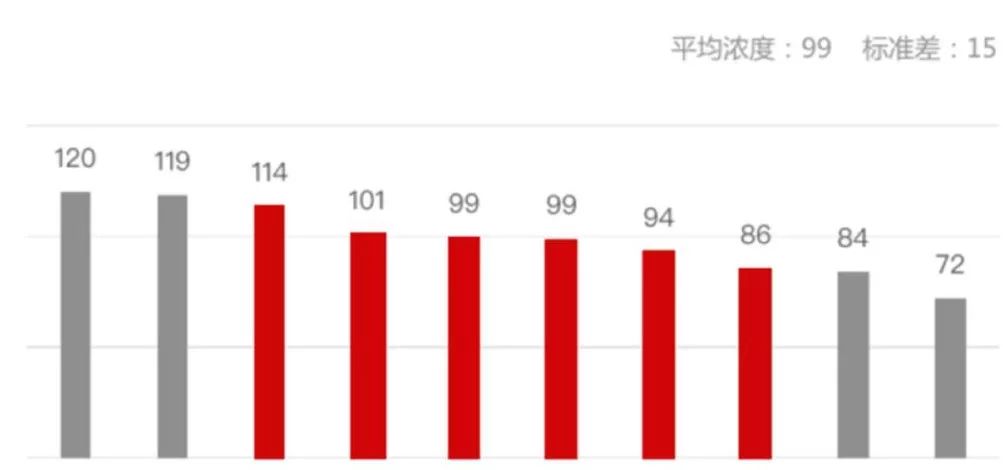

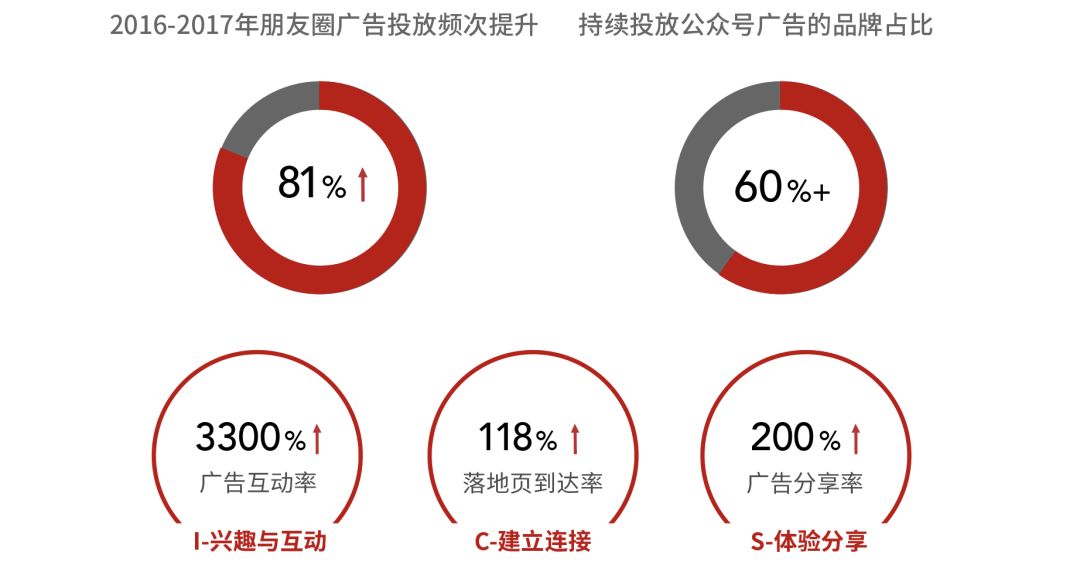

我们认为化妆品品牌的忠诚度天生不高,化妆品企业挣的不是消费者复购的钱,而是像游戏公司一样在洗用户。低品牌忠诚度也进一步驱动了品牌分散化,给了新品牌更多出头机会。根据腾讯社交大数据,在微信投放Top10的美妆品牌中,有6个品牌兴趣浓度在均值的 1 个标准差范围内,差异度较小。

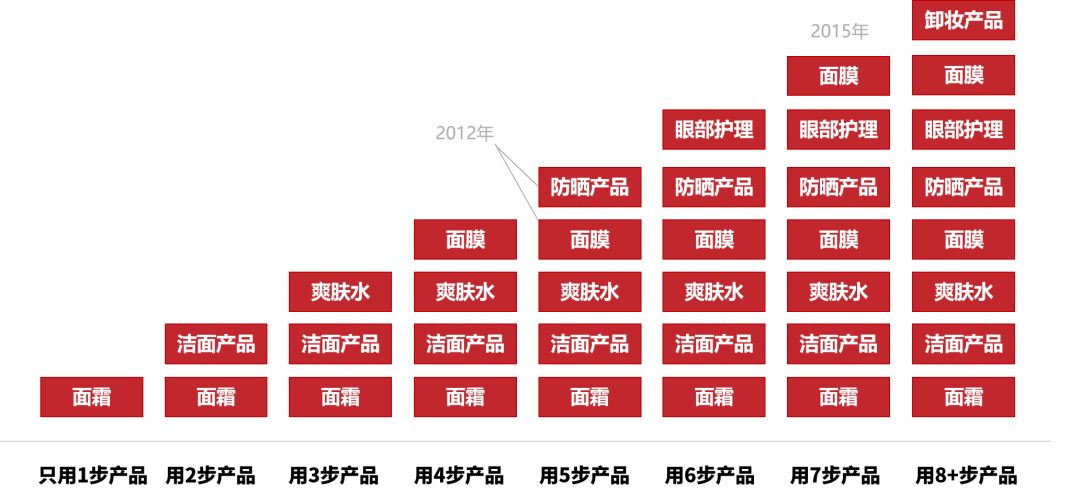

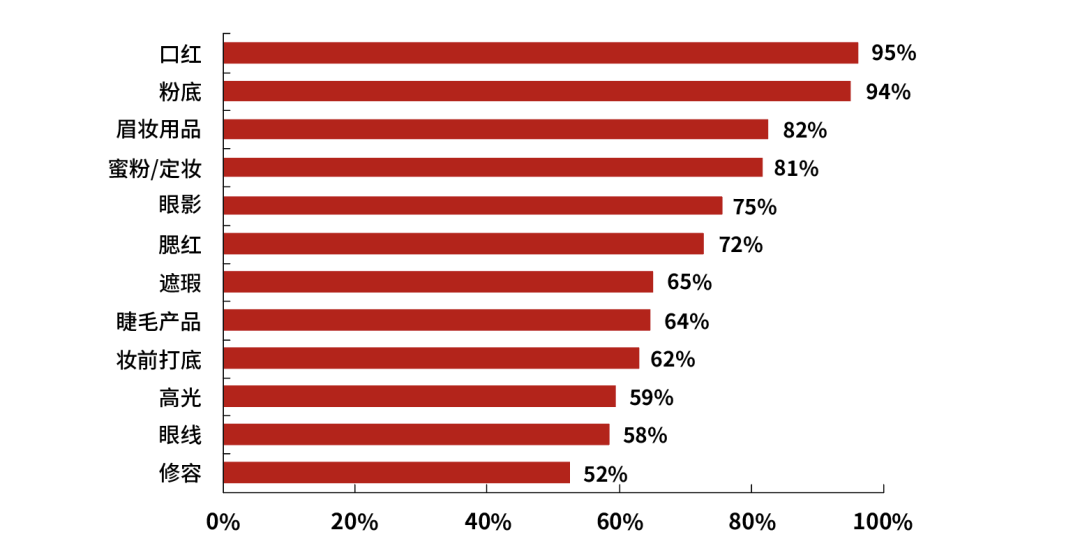

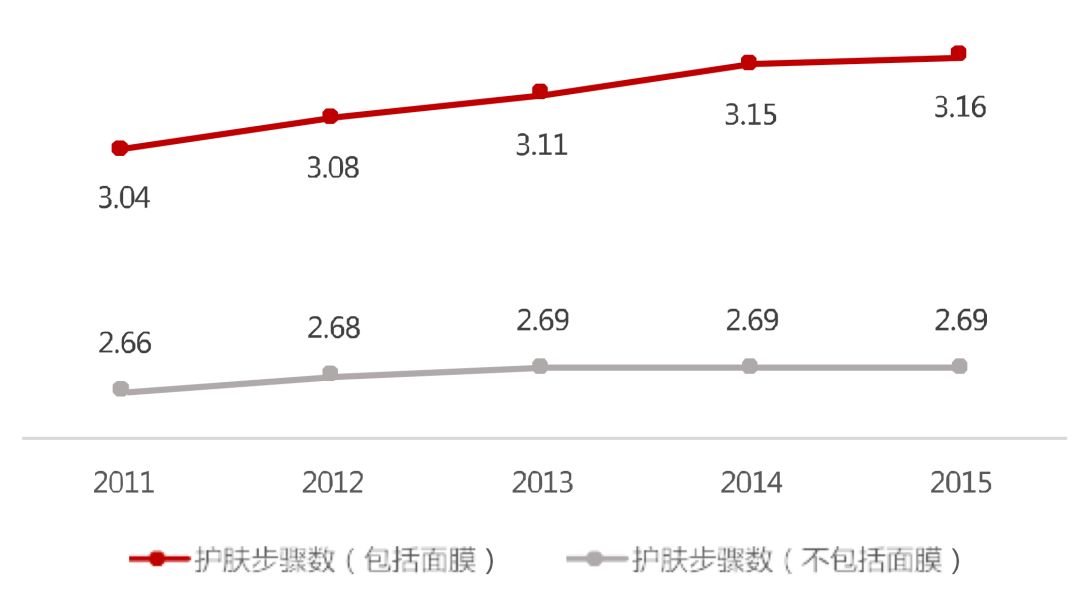

2. 品类扩张永不停止,“成分党”大行其道

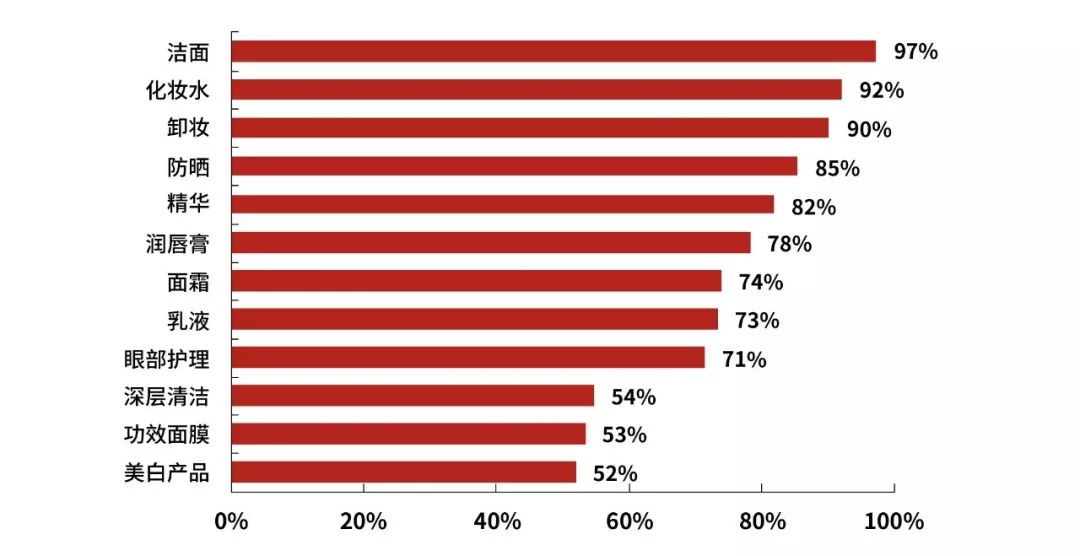

早期消费者只要一步化妆,现在已经推进到八步以上,日益复杂的化妆需求推进了产品品类的日益复杂化,也使得消费者需求日益细分。

消费者不再仅仅以品牌作为购买决策指标,反而更关注美妆作用的原理,“成分党”大行其道,美妆博主中以成分分析见长者的比例也大幅增长。

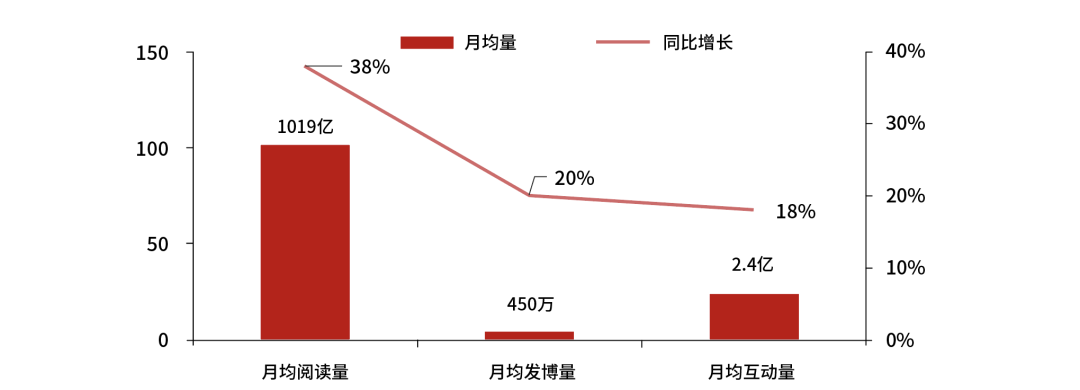

3.新媒体:牢牢圈住年轻消费群体

年轻消费者的习惯偏好提升了新媒体渠道的重要性,化妆品企业的传统投放模式面临改革。线上关注化妆品人群逐渐年轻化,微博中关注化妆品的用户超过三分之二是90/00后。

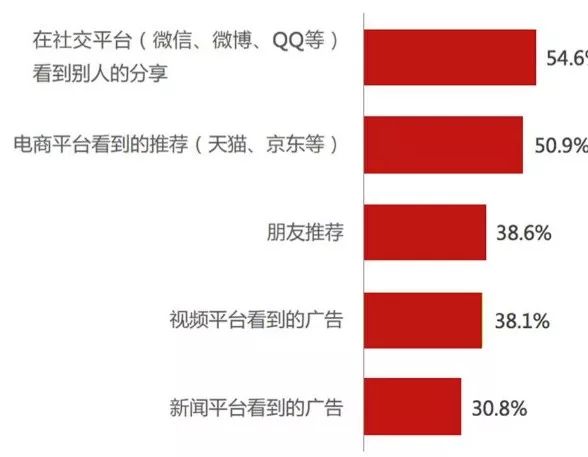

90后消费者主要通过社交平台和电商平台推荐来了解新产品、新品牌,线上营销(社交平台等)对于化妆品新生代消费人群有着得天独厚的载体优势。

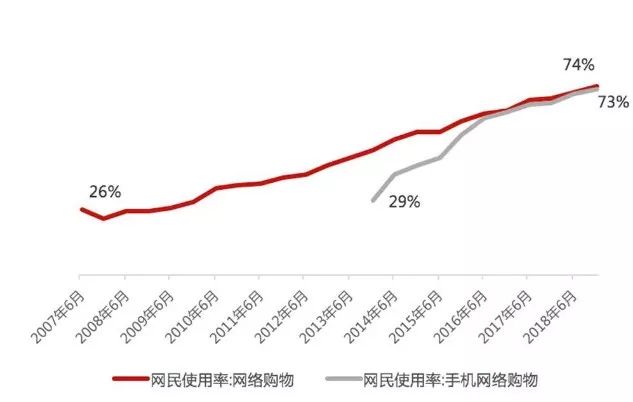

80/90后的成长伴随着互联网的高速发展,在这一群体进入消费成长期时,电商渠道也开始了蓬勃发展。2009 年到2017年淘宝年均增速 47.37%,正是 85、90 后走入社会,独立生活的时期。

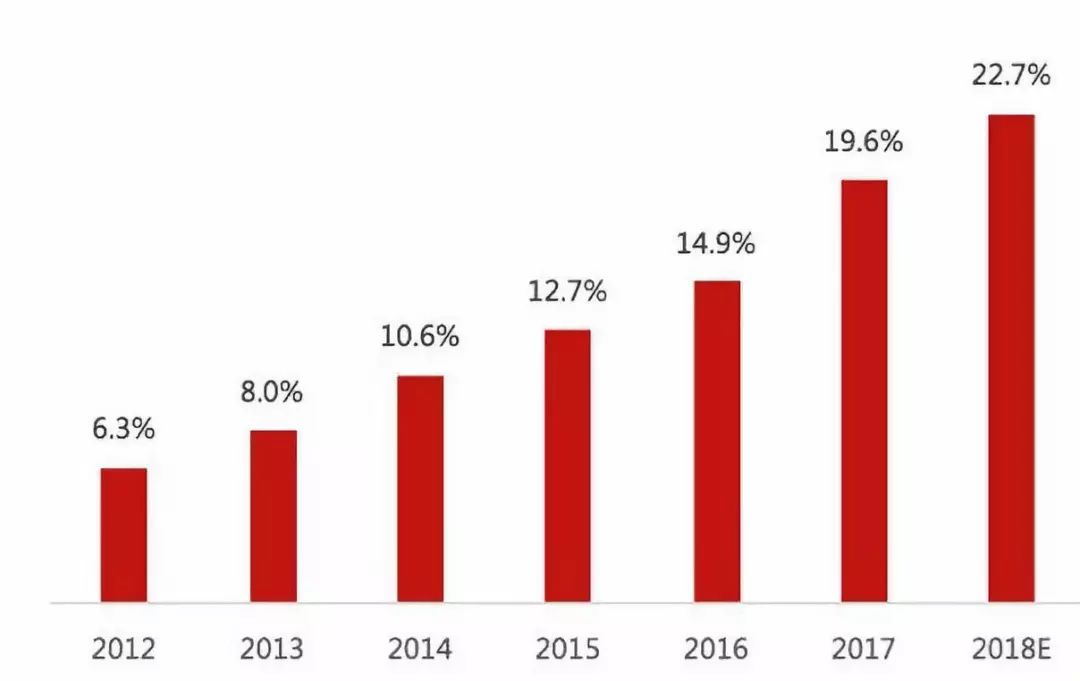

同时,电商渠道的快速发展,相应物流配送、电商平台对商家的规范化的推进、信用机制逐步完善,线上购物更加便利,更多消费群体也开始“触网”购物。网购市场已达社零总额20%以上,网购普及率达到了2/3,化妆品企业的电商销售额占比也逐年提高,众多化妆品企业纷纷推出线上渠道拓展销售。

图:网购市场规模占社零总额%

Source:艾瑞

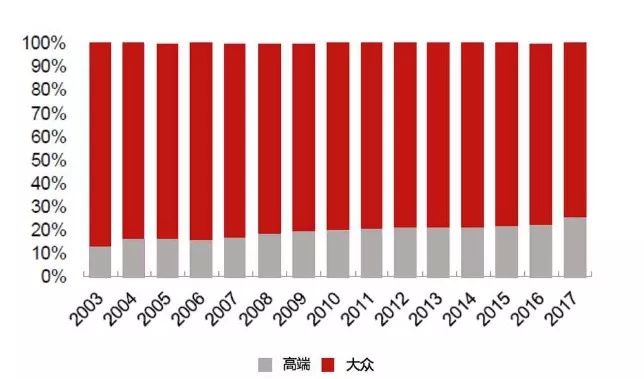

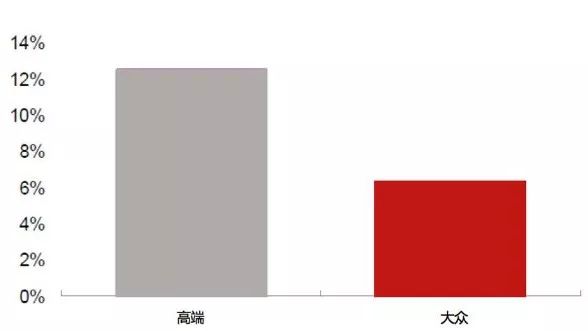

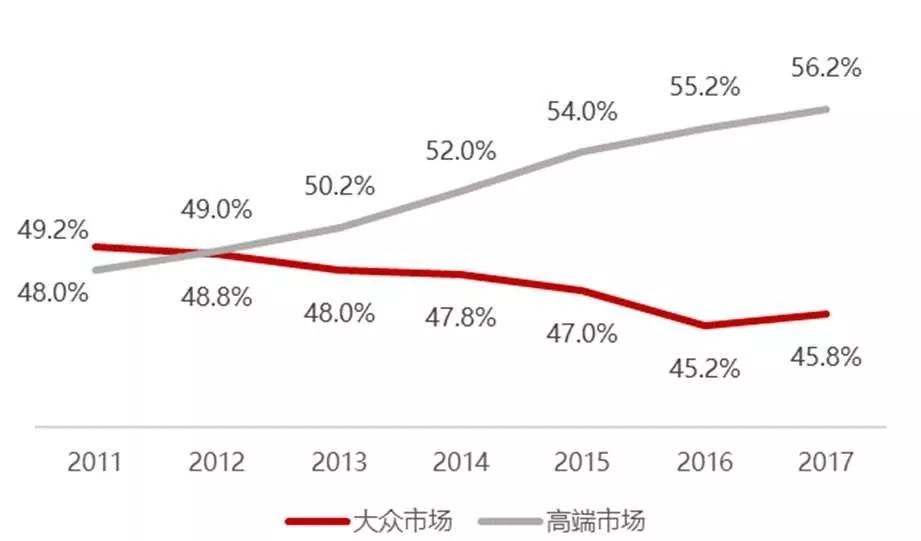

按照定位划分市场,我们以500 元为线,500元以下归为大众市场,500元以上归为高端市场。从2003-2007年的数据来看,大众产品占据主要市场份额,虽然近年高端产品增速较高,但长期来看,大众单品仍将占据绝对主流。

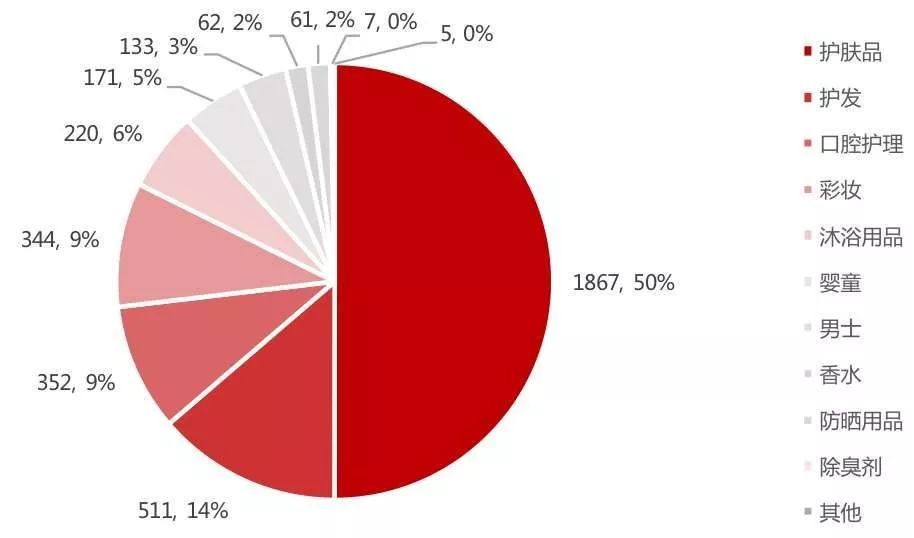

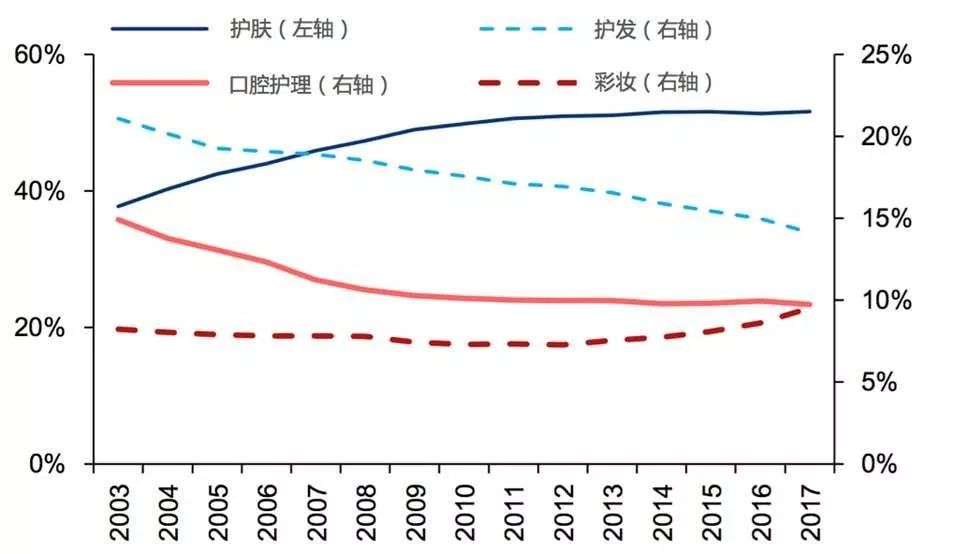

按品类划分,化妆品五大类目中,我们将护发、沐浴、护齿(口腔)归为个人护理类,护肤和彩妆归为美妆。2003-2017年数据显示,美妆市场份额大,增长快,而个人护理类市场格局渐趋稳定。大众+美妆细分拥有核心增长的市场机会,不容忽视。

图:2003-2017 年主要品类占比变化

Source:Euromonitor,光大证券

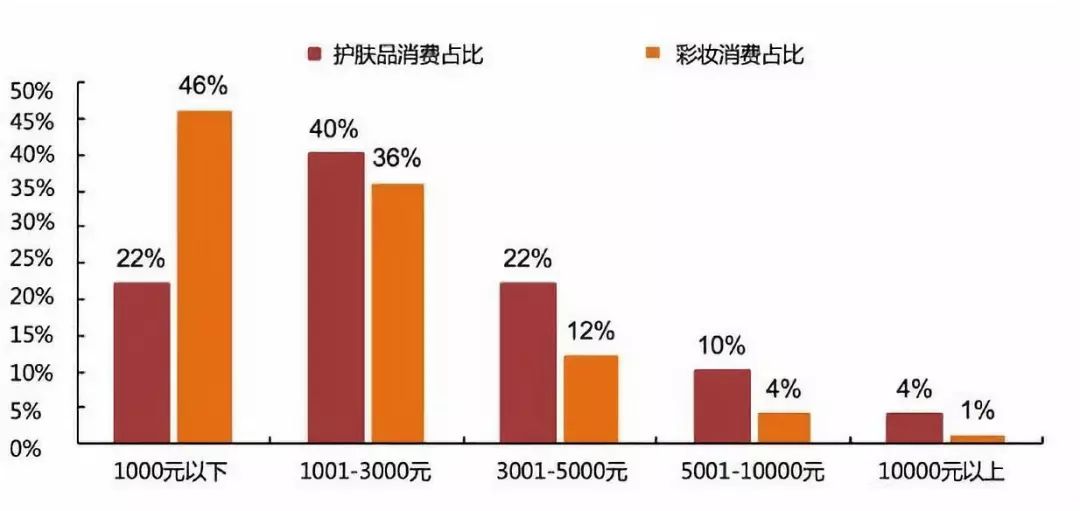

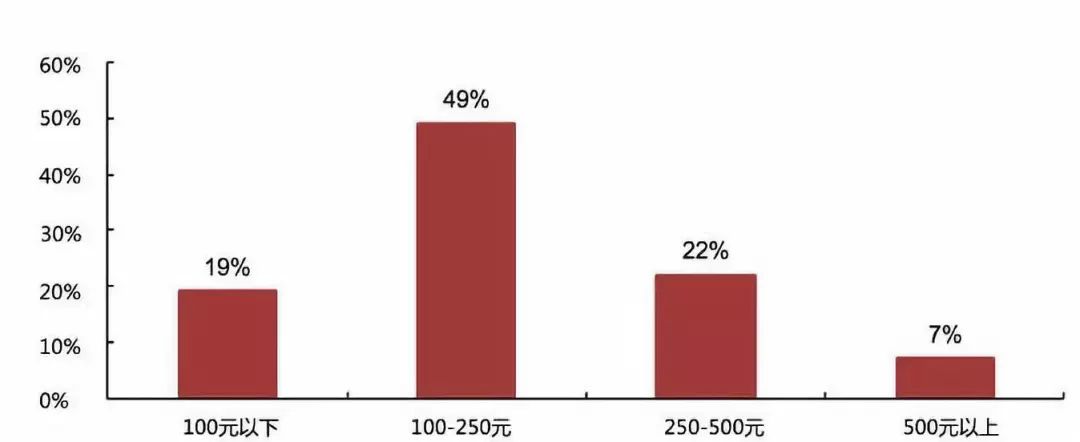

微博数据中心数据显示,62%化妆品购买者的护肤品年消费额和 82%购买者彩妆年消费额均在 3000 元以下,可见定价仍然是定位的首要因素。化妆品单支大众定位价格在 500 元以下,250 元是核心价格段。

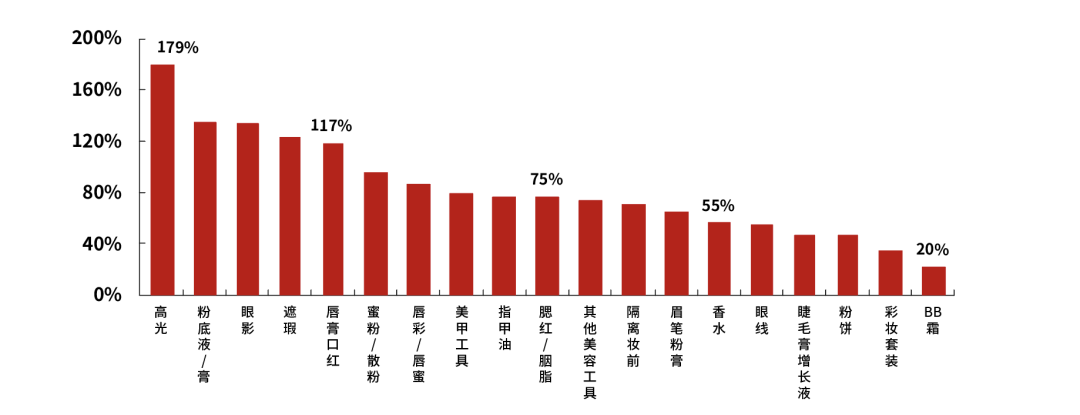

化妆品品类细分罕见地细致,每个小类均有约 1-10 亿甚至 50 亿左右的规模,细分品类市场空间依然不小。此外,护肤产品与彩妆产品渗透率均有巨大提升空间,细分品类的增速年度差异大,需要密切关注。

化妆品品类增速也高低不一,年度差异也较大,可以用数据化的方式密切关注。淘宝的类目小二的主要功能之一就是实时监控,并根据变化提前组织活动/促销/新概念宣传等。

面对如此高度的细分市场,单一品牌难以在每个类目都有强力单品,全覆盖难以成功,打造爆款乃至经典款是成功的不二选择。同时,产品创新、品类创新、概念创新都是新兴企业打造爆款的核心方式,现象级爆款产品气垫 BB 霜的创新推出是行业的代表性案例。

从单品看,爆款是启动阶段的必需,如何沉淀成经典款是困扰创业者的问题。不仅是市场领导者,后起之秀们也都秉持爆款策略,打造自己的明星单款。

从化妆品集团看,多品牌(>20)矩阵是做大做强的必由之路。欧莱雅旗下拥有多达近 50 个品牌(巴黎欧莱雅、兰蔻、卡诗、欧碧泉、薇姿、科颜氏、理肤泉、美宝莲等); 雅诗兰黛旗下也拥有多达 29 个品牌(雅诗兰黛、倩碧、Tom Ford、La Mer、DKNY 等等)。

中国头部化妆品集团单一或二品牌销量占比偏高,长期成长可能有天花板:珀莱雅 2016 年主品牌珀莱雅贡献收入 88%;御泥坊 2017 年主品牌御泥坊贡献收入 70%;百雀羚集团主品牌百雀羚 2016 年销售额 138 亿, 其余品牌如三生花、气韵、海之谜等几乎无知名度;上海上美主要依赖韩束、一叶子两大主品牌;伽蓝集团主要依赖自然堂、美素两大主品牌。

据 CBN Data,全球各大化妆品牌共有约 3,500-4,000 个,除去 CR10 集团拥有的品牌(占市场 38.5%), 剩余 3,000+品牌在竞争全球 61.5%的份额,长尾效应显著,备受90 后消费者青睐的小而美品牌更是趁势崛起。

除了高度细分和集中度下降,美妆产品消费者尝鲜思维、品牌低转换/尝试成本都为小品牌和国产品牌提供了崛起的机会。

在大众 vs.高端,美妆 vs.个护共四个组合市场中,大众+美妆市场集中度下降尤为明显,CR5/CR10 分别由 2008 年的 36.1%/49.7%下降到 2017 年的 30.2%/44.9%,CR20 由 2014 年的 61.7%下降到 2017 年的 59.8%。

相较于需要品牌积累的高端市场,大众市场中,国产品牌集团和小品牌集团的明显崛起。

高端市场的国际知名化妆品企业依托强势的品牌地位及强大的资金实力,主要占据了中国一线城市的高端化妆品市场,在出境游和海淘兴起的今天,这一品牌势能得到了进一步的加强。

绝大多数国产品牌在崛起时,为了避免在一线城市和国际品牌竞争,依托性价比优势及对中国消费者消费习惯的深入理解和快速反应,选择了渠道领先、抢先下沉三四线市场,靠运营能力增强抢占了一部分国际品牌市场份额。但这也间接导致产品和品牌定位过低。

1. 渠道结构的改变,带来了弯道超车的机会

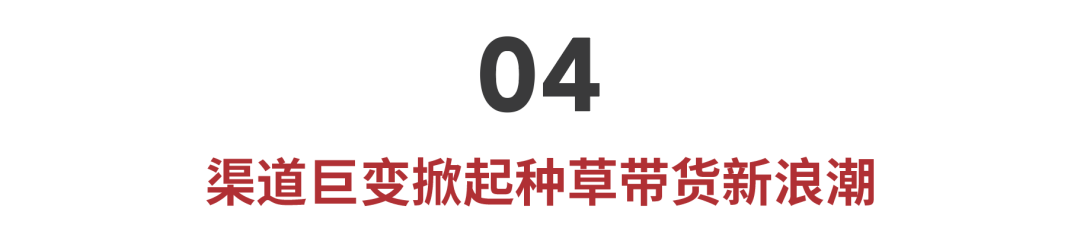

化妆品主要销售渠道(按市场份额)是超市及大卖场、电商、美妆专卖店(CS)、百货商店及单品牌门店。

在外资品牌进入以前,中国化妆品市场主要以传统知名国货品牌为主,产品品类较为单一,多为满足基础保湿需求的润肤乳、护手霜等。

90年代外资品牌进入中国市场,迅速抢占了一线市场的百货商场,形成了早期繁荣。原有本土化妆品品牌被逼退到大卖场、超市渠道,以低价行销。

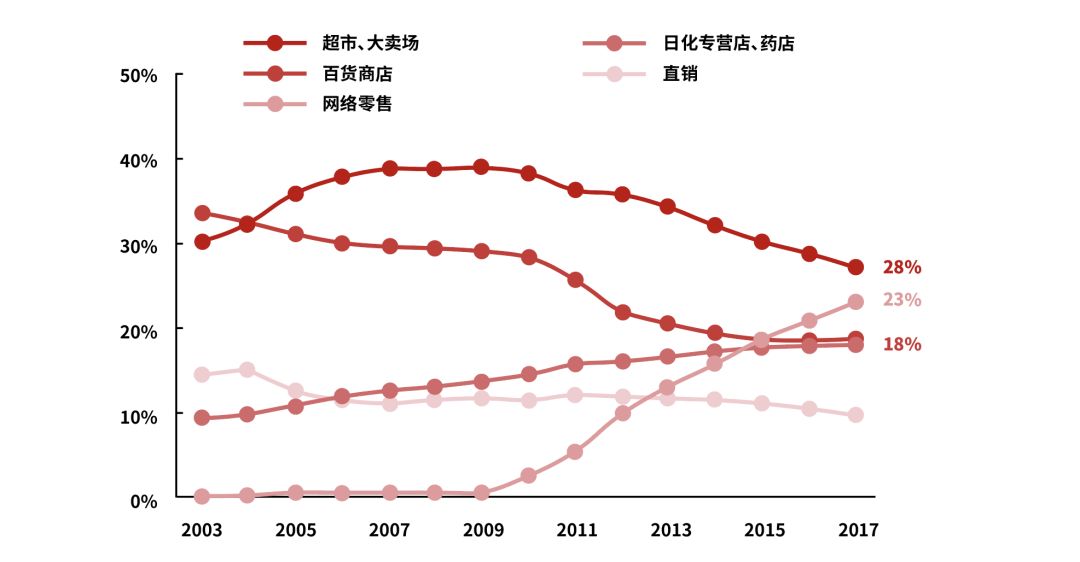

2000-2010 年,化妆品专营店(CS 店)兴起,造就了一批国内品牌的成功。2015 年中国 CS 店达到 17 万家。

电商的崛起,带来了第二波机会。随着2010 年电商崛起,CS 店进入了停滞期,借此而起的本土品牌也发展缓慢。从2009 年淘宝开始双十一活动,线上渠道开始井喷,化妆品触网。化妆品线上渠道销售规模于2009年开始高速增长,至2017 年线上渠道销售额为839 亿元,占整体化妆品销售额的23.2%,成为化妆品第二大销售渠道。

电商的新兴消费方式,叠加80、90后对线上消费的热情与其尚未能完全形成的高档产品消费能力。同时高档化妆品基于维护其他渠道发展、品牌形象等多重考虑没有及时开拓线上渠道,价格相对平价的本土品牌迎来了第二波机会。

本土品牌针对市场需求变化作出快速反应,较早运用新型营销手段、成本较低的电商渠道红利实现了快速发展。

此外,借助电商红利崛起的很多是淘品牌,但进入 2017 年后,淘宝流量增长停滞,红利不再,淘品牌也纷纷进入困顿期。

2017 年以来淘宝流量增长停滞,淘内流量红利不再,社交电商意外崛起。随着消费需求更复杂、更细分,消费者更愿意尝试也更挑剔,大家纷纷将目标转向微店、云集、环球捕手等社交电商以及以微博、小红书为代表的淘外流量,讨论如何提高 ROI。

2. 品牌传播新守则:小红书种草,KOL带货

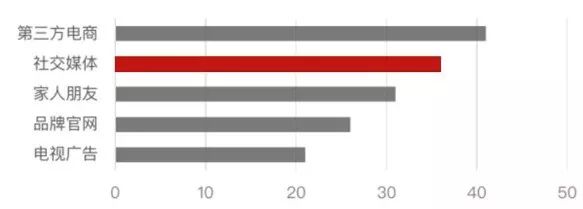

(1) 种草经济兴起,社交媒体是核心信息来源,KOL 是新生代化妆品传播的关键因素

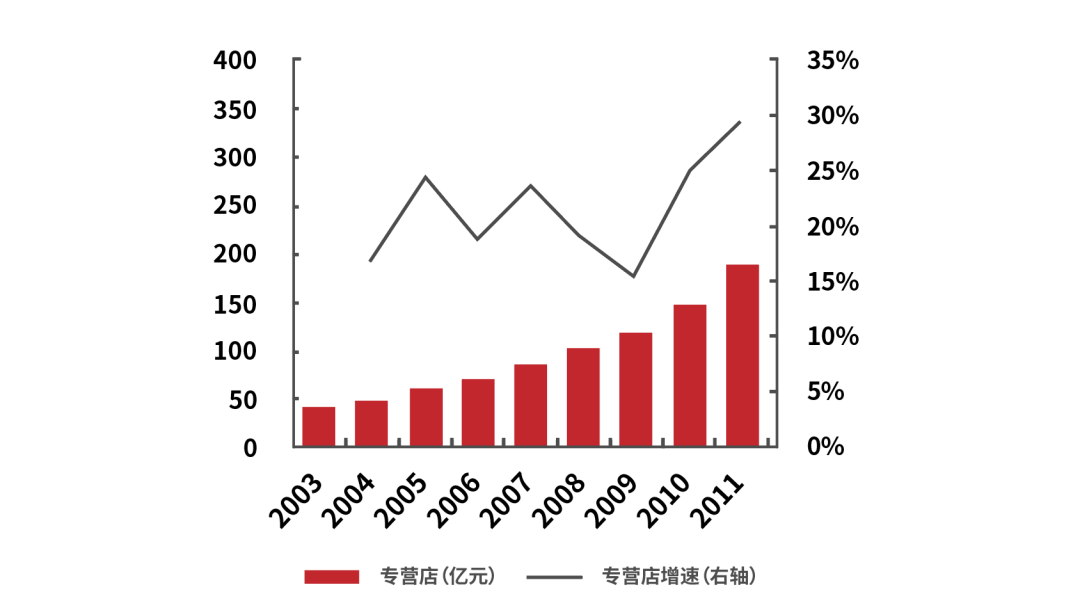

社交媒体已成为用户获取美妆信息的重要来源。美妆的三大社交媒体是微博、微信和小红书。小红书和淘宝在内容上已成功打通,商家在编辑某个商品介绍时,可选择引用小红书相关“笔记”。小红书惯以闺蜜口吻讲实际体验,评论看起来更具真实性,更能激发消费者的购物欲望。微信美妆类公众号深度影响美妆目标人群,美妆人群在微信阅读相关内容的兴趣最高。

图:主要美妆社交平台引流情况对比

Source:平台官网,华泰证券

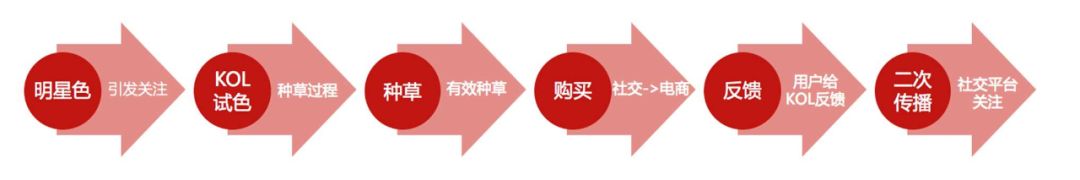

(2) KOL:新的带货之王

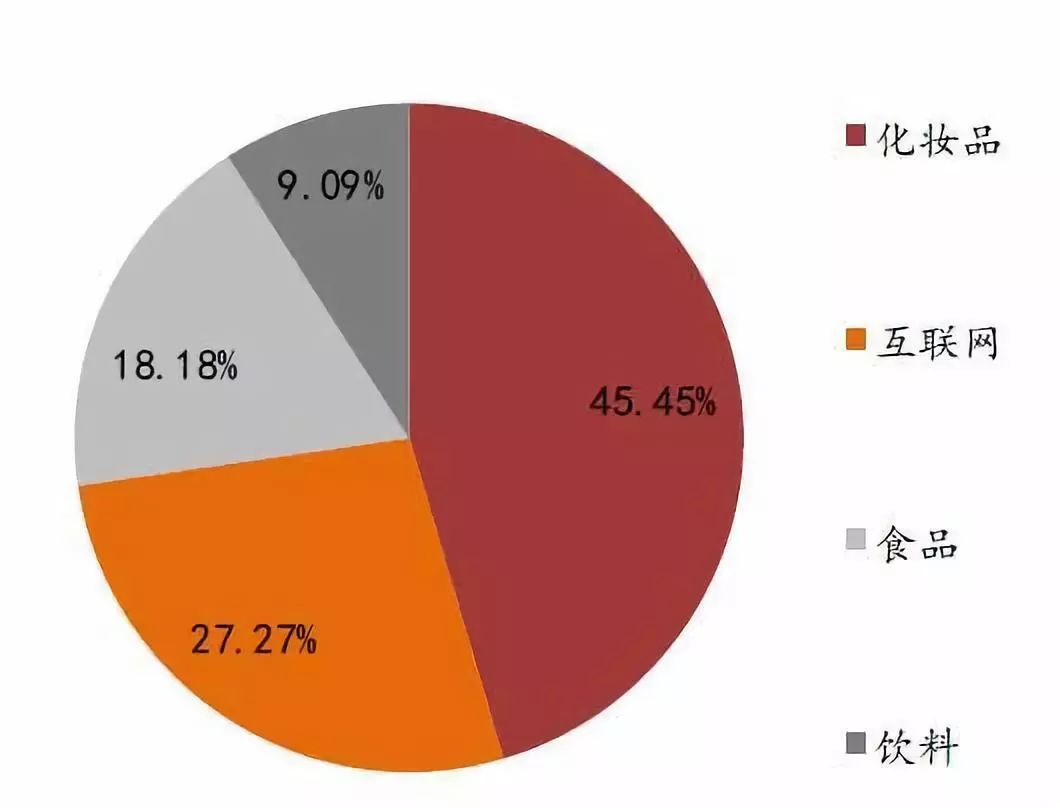

KOL 是新生代化妆品传播的关键因素。KOL 包括明星、网红、社会名人或公众人物,社交媒体上的时尚美妆类 KOL 数量在不断增加。根据CBN Data,18 年时尚美妆KOL人数提升了23%。KOL 输出也愈加多元化,涵盖图文、短视频、直播、问答、知识付费等多种形式,同时也在逐渐开始树立个性化“人设”,形成各具特色的带货风格,对于潜在客群匹配日益精准化,影响力不断提升。KOL 的带货方式从种草、推荐、评价向电商导购延伸,形成完整营销闭环,广告投放彰显价值。

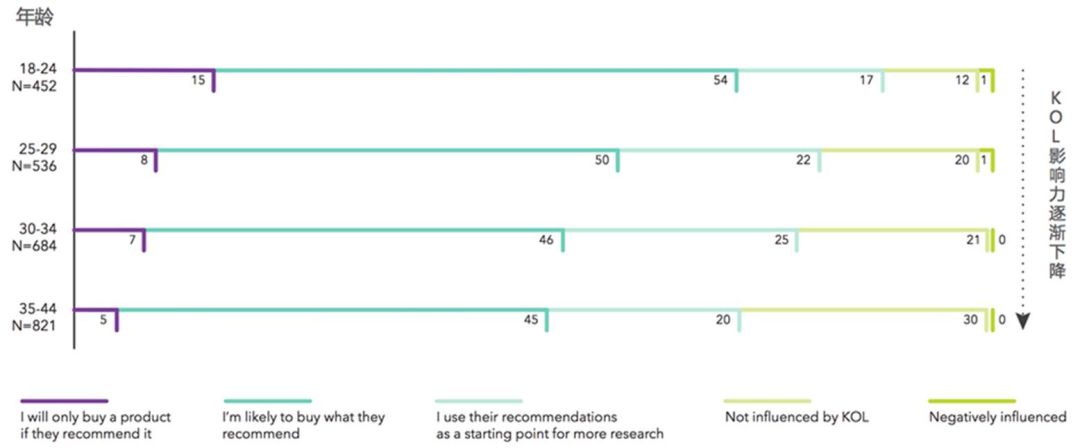

大部分用户在购买化妆品前会参考 KOL 推荐,甚至直接根据 KOL 推荐购买产品,年龄越小,越容易受 KOL 影响。

(3) 花样营销新手段,成为新兴品牌 “逆袭”的重要方式

在电视综艺、网络综艺、网剧、短视频遍地开花的大背景下,新兴品牌选择在热门剧、综艺、短视频中进行植入或冠名,提高产品在消费者视野的曝光度与话题。

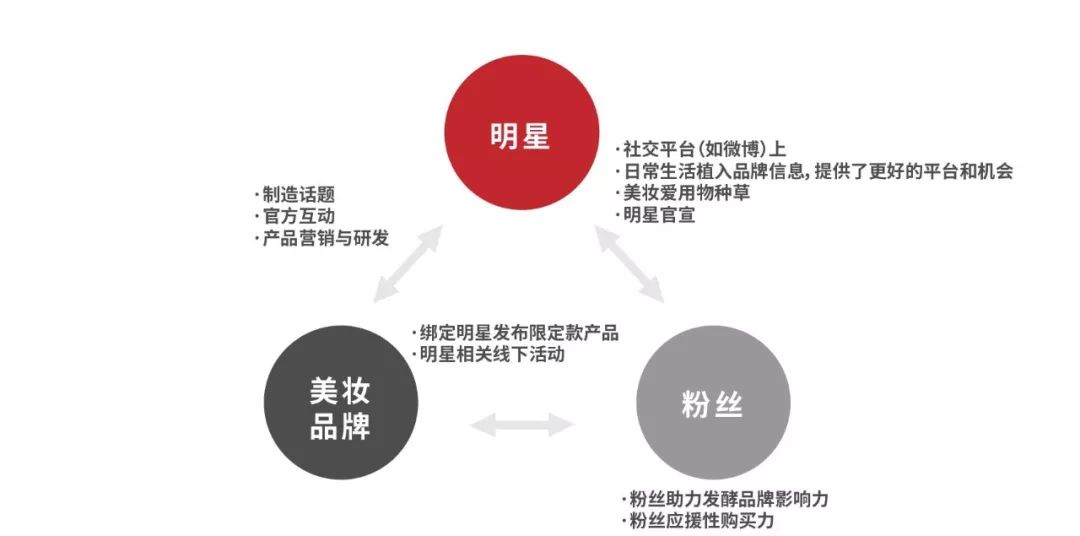

过往的明星代言主要以明星通过广告等方式向消费者传递品牌概念为主,形式较为单一。伴随社交平台的兴起以及粉丝活动的多元化,除单纯的代言外,品牌借助明星营销的方式也在逐渐升级,可通过制造话题、微博账号互动、绑定明星发布限量款产品、参与相关线下活动等激发粉丝购买力。

图:明星代言 2.0

Source:CBNData

紧抓小鲜肉,男明星日益受宠,目标瞄准 90/00 后。且明星代言仍以国际大牌为主,新兴品牌因为成本原因,仍然涉及较少。

Source:有米

此外,民族文化、“国妆”曾经催生了一批品牌的成功,但在消费者个性独立、“成分党”大行其道、中草药备受质疑、监管不允许强调治疗功能的今天,再使用这一定位,很难形成差异化或激起消费者认同。

线下渠道尽管增长缓慢、支出不菲,仍然得到了越来越多的重视,特别是原有的线上品牌,纷纷加强此项支出。究其原因,线下渠道已经成为品牌露出和试用尝鲜的标配,对于品牌塑造具有不可替代的作用。

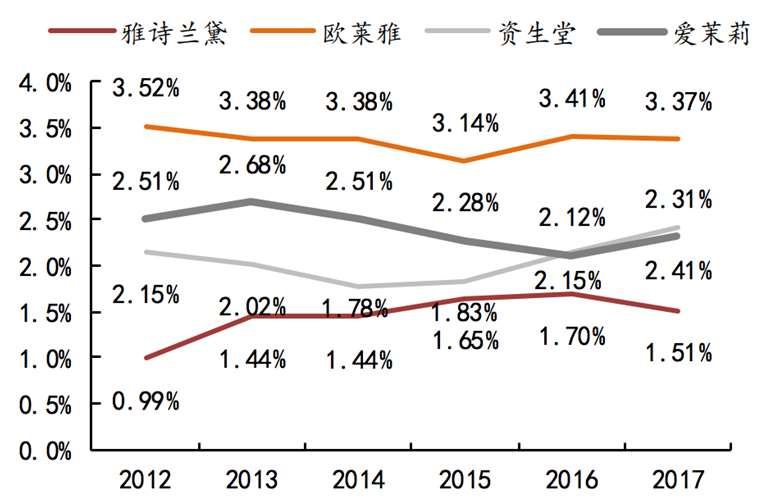

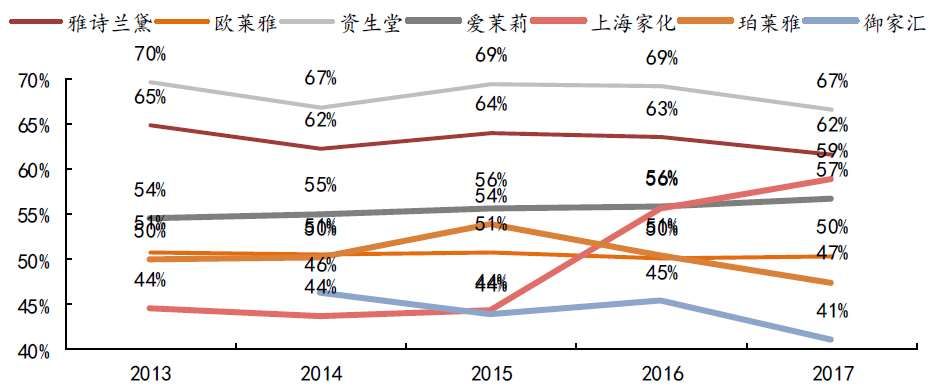

3.研发费用低,营销是核心能力

化妆品集团的研发费用通常很低,真正的技术意义上的创新可能3-4 年全球才出现一个,我们通常见到的创新大多是产品配方的升级换代、包装形式的改良、以及概念塑造的更新。

图:化妆品公司研发费用占比及变化

Source:Bloomberg、Wind、财通证券

图:化妆品公司的销售和管理费用

Source:Bloomberg、Wind、财通证券

更多阅读: