退市一词,对于A股市场来说,像是一位“熟悉的陌生人”,尽管熟悉但并不常见。

先来看一组数据:

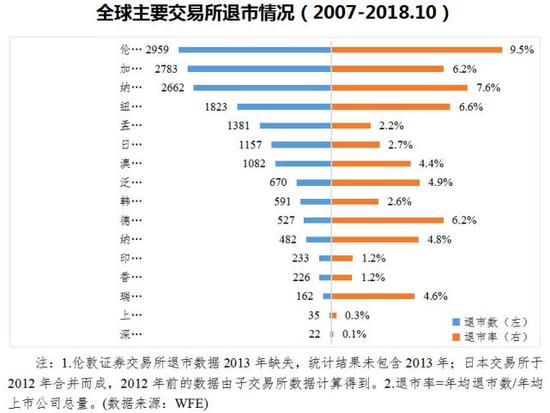

WFE数据显示,2007年至2018年10月期间,全球的上市公司退市数量累计值达到21280家,超过IPO数量累计值16299家。

接着看全球最大股票市场——美股市场:

WRDS数据显示,1980年至2017年期间,美股市场仍上市和已退市的公司数合计达到26505家,扣除6898家存续状态不明的公司,仍处于上市状态的公司5424家,占比28%;已退市公司14183家,占比72%。

再来看全球各资本市场退市率:

成熟资本市场的退市公司数量和退市率普遍高于新兴市场,伦交所、加拿大TMX集团和纳斯达克的退市公司数量累计值均超过2500家,伦交所、纳斯达克(美国)的退市率分别达到9.5%、7.6%,远超其他交易所。

而上交所和深交所退市率仅0.3%和0.1%。

退市制度是资本市场健康发展的基础性制度之一,在成熟资本市场,上市公司退市已成为一种常态化现象。11月5日,宣布将在上交所设立科创板并视点注册制。政策细则正待出台,市场对此寄予厚望。接近监管人士透露,科创板退市制度建设应借鉴国际成熟市场经验,一是要设立多维度的强制退市标准,二是要设立严格的退市程序,三是要健全投资者保护制度。

全球上市公司退市数量远超上市数量

WFE数据显示,2007年至2018年10月,全球退市公司数量累计达到21280家,全球IPO数量累计达到16299家,退市规模大于IPO规模。

从年度分布来看,除2015年之外,其余年份中每年的IPO数量少于退市数量。2015年,当年全球发行市场升温,而退市规模降至样本期内最低,当年的IPO数量略微反超退市数量,但仅比退市数量多出51家。退市数量的整体波动性小于IPO数量,相对发行市场规模的变动而言,全球退市规模相对更为稳定。

从退市数量来看,伦交所的退市公司数达到2959家,高居榜首。此外,加拿大TMX集团、纳斯达克(美国)的退市数量均在2500家之上;纽约证券交易所、孟买证券交易所、日本交易所和澳大利亚证券交易所的退市数量也超过1000家;泛欧等交易所的退市规模较小,均不足1000家。

从退市率来看,伦交所的退市率高达9.5%,远超其他交易所。纳斯达克(美国)、纽交所、加拿大TMX集团和德交所的退市率均在6%之上。泛欧交易所、纳斯达克(北欧)、瑞士交易所和澳大利亚证券交易所的退市率在4%至5%之间。其他交易所的退市率均不到4%。

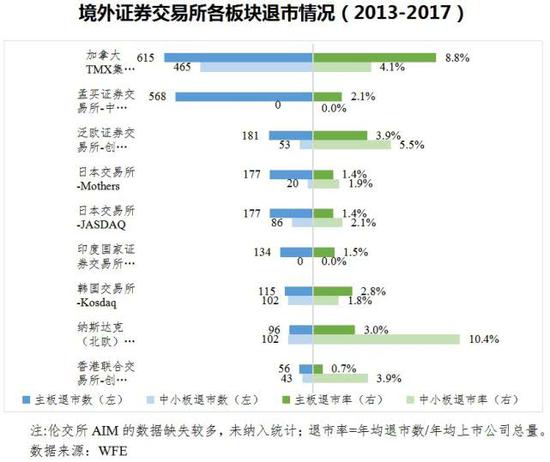

从交易所各板块的退市情况来看,在披露各板块退市情况的8家交易所中,成熟市场主板的退市数量和退市率普遍高于新兴市场;加拿大TMX集团中小板TSX的退市数量远超其他交易所;对比两个板块的退市情况,纳斯达克(北欧)、泛欧创业板、港交所创业板、日本JASDAQ和MOTHERS的退市率高于各自主板。

美股市场超过七成公司退市

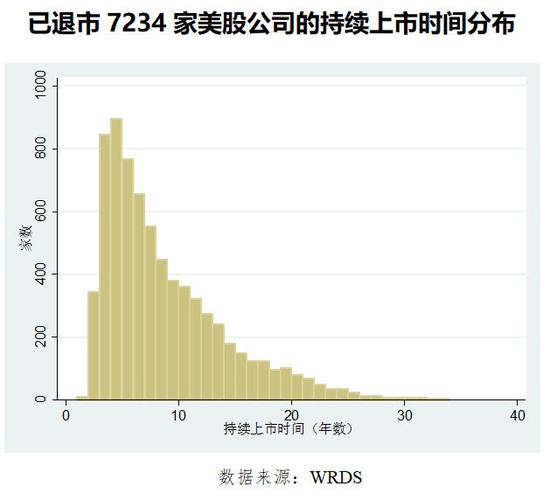

WRDS数据显示,1980年至2017年期间,仍上市和已退市的公司数合计达到26505家。扣除6898家存续状态不明的公司,最终纳入整体分析的上市公司合计19607家。其中,目前仍处于上市状态的公司5424家,占比28%;已退市公司14183家,占比72%。

退市样本中,可获取上市时间的有7234家公司,占退市公司总量的约51%。数据显示,在上述7234家公司中,多达2862家公司是在上市五年之内退市的,占所有退市公司数量的39.6%。其中,上市后第三、第四年退市的公司最多,每年超过800家。

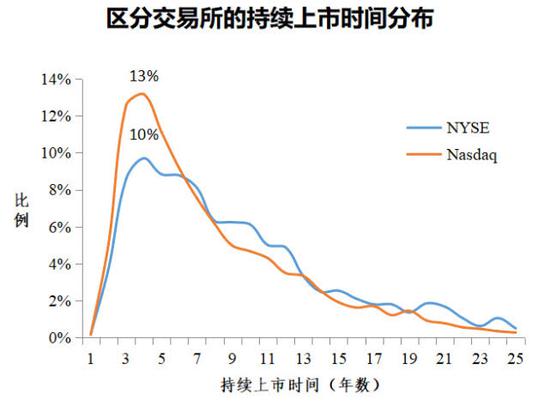

上市之后就迅速退市的情况并不仅仅在科技创新企业集中的纳斯达克市场出现。在纽交所这种面向较为成熟企业的市场里,情况也基本类似。数据显示,两个交易所退市高峰都是上市之后的第四年:纳斯达克有13%的退市公司是在上市后第四年退市的,纽交所的对应数据为10%。

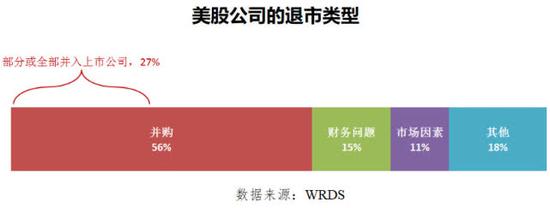

从退市原因来看,并购、财务问题及股价过低成为退市三把斧。数据显示,退市公司中有56%是因为被并购而退市的,因为财务问题退市的占比15%,由股价过低导致退市的占比9%。

各大市场退市标准各有不同

对比纽约证券交易所、纳斯达克和香港联合交易所的退市机制,可以发现许多共同点。在退市制度方面,三家交易所设立的退市标准均包括定量标准与定性标准,而且,纽交所与纳斯达克的定量标准分为股东数量、“市值+营业收入”等多套标准,这赋予了交易所较大的裁量权和灵活性,多角度地保证上市公司质量与维护投资者权益。

此外,三家交易所退市流程清晰完善,且给予上市公司申诉权利,而且配套的投资者保护制度完备成熟。美国和香港地区均设有严密的法律法规体系、系统的投资者保护机构体系,而且,美国的集体诉讼制度和香港地区的准司法保护也强有力地维护了投资者权益。

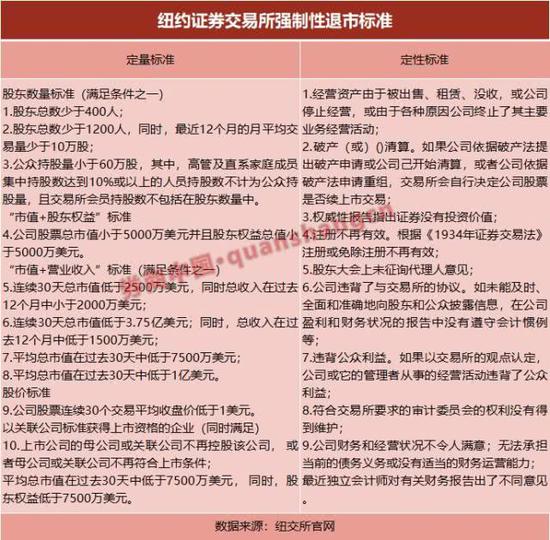

1、纽约证券交易所

纽交所的退市标准在自愿退市标准方面的规定较少,主要集中在强制退市方面。强制退市标准分为交易类指标、持续经营能力指标和合规性指标三类。具体是指:

一是是否拥有活跃的交易,这类指标要求上市公司的股票交易必须满足一定的流动性标准,指标主要包括股东数量、公众持股量、交易量、市值、股价等。

二是是否具备持续经营能力,这类指标要求上市公司应具备持续经营能力,指标主要包括主营活动是否停止、是否有破产清算、无法偿还债务、没有财务运营能力等问题。

三是是否满足合规性要求,这类指标要求上市公司应当遵守公司治理、信息披露等方面的要求,指标主要包括是否未按时披露年报、是否违反上市协议、是否违反公众利益、是否召开审计委员会、是否被出具非标审计意见等。

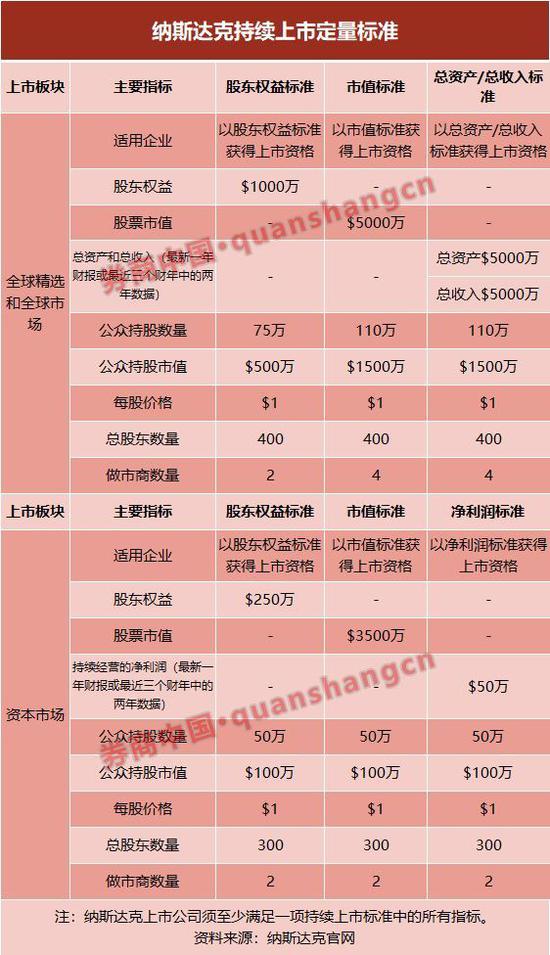

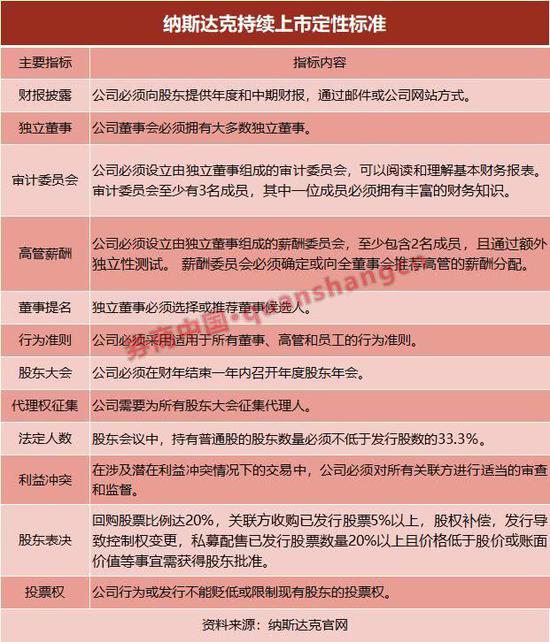

2、纳斯达克

纳斯达克股票市场是纳斯达克在美国最大的上市场所,内部设有全球精选市场(NASDAQ GS)、全球市场(NASDAQ GM)和资本市场(NASDAQ CM)三个市场板块。全球精选市场的上市标准最高,主要吸引大型优质企业类上市资源;全球市场属于中间层次,主要服务中型企业;资本市场是纳斯达克建立初期最早设立的市场层次,上市标准最低,主要服务小微型企业。

根据不同市场特点,纳斯达克分别制定了不同的持续上市标准:

一是交易类指标,包括公众持股数量、持股市值、做市商数量等;

二是持续经营指标,包括收入、资产规模、股东权益等;

三是合规性指标,包括信息披露、独立董事、审计委员会等要求。

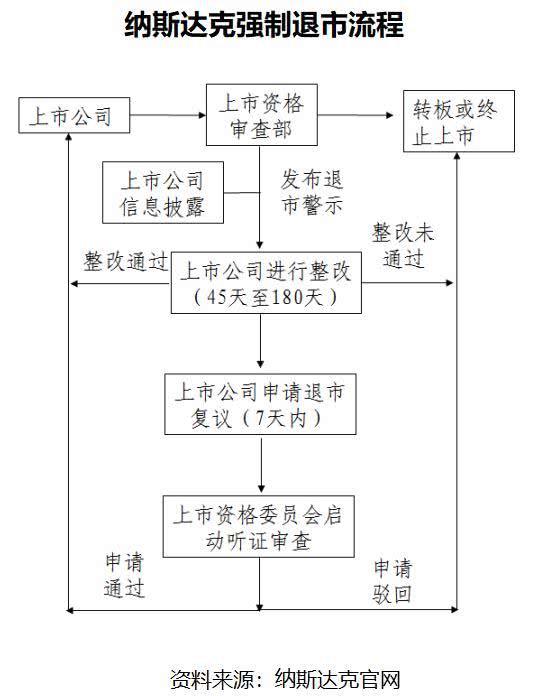

其中,前两类为定量指标,后一类为定性指标,主要从公司内部治理进行规定。当上市公司未满足持续上市条件,即触发退市。但纳斯达克在执行退市制度上并非一成不变,在2001年、2008年等市场大跌形势下,纳斯达克曾暂停执行最低市值和最低报价指标。

从以往的经验来看,公司退市过程均较为顺畅。一方面,纽交所通过新闻稿与网站等形式高效地与市场保持沟通,投资者不会被非官方消息所误导。另一方面,美国市场投资者以机构为主,投资理念较为成熟,能够理性地看到触及退市风险的公司的估值通常会持续下行,市场炒作不多。在这两方面因素的影响下,市场对公司被强制退市比较易于接受,利益相关方抵制退市的动机也不大,退市机制运行相对顺畅。

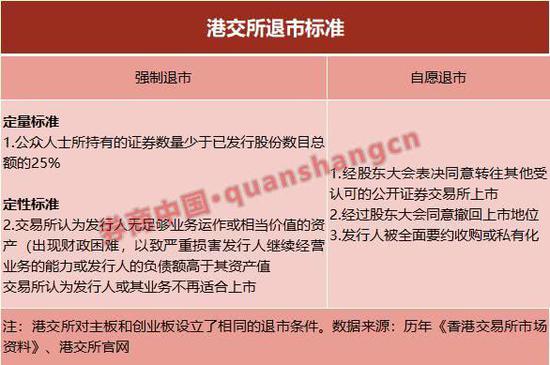

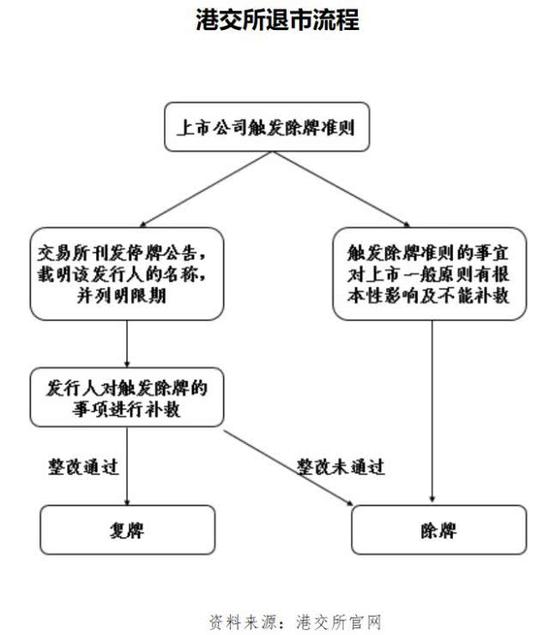

3、香港联合交易所

港交所根据退市意愿不同,可以分为强制退市和自愿退市两种情况。

强制退市有三条:

公众人士所持有的证券数量少于已发行股份数目总额的25% ;

交易所认为发行人无足够业务运作或相当价值的资产(出现财政困难,以致严重损害发行人继续经营业务的能力或发行人的负债额高于其资产值;

交易所认为发行人或其业务不再适合上市。

自愿退市也有三条:

经股东大会表决同意转往其他受认可的公开证券交易所上市;

经过股东大会同意撤回上市地位;

发行人被全面要约收购或私有化。

科创板退市制度建设三大猜想

退市制度是资本市场健康发展的基础性制度之一。在成熟资本市场,上市公司退市已成为一种常态化现象,而且,各市场的交易所在决定上市公司退市方面具有较大裁量权和灵活性,退市标准并不局限于上市公司是否违反了持续上市规则。

接近监管人士透露,科创板退市制度建设应借鉴国际成熟市场经验,从以下三个角度进行制度建设:

1、设立多维度的退市标准

科创板应设立多维度、全方位的强制退市标准:

一是要完善持续性经营指标,目前,A股现有的强制退市标准注重“净利润是否连续三年亏损”这一指标,这与当前IPO上市标准中强调净利润等会计指标是一致的,随着科创板上市标准的多元化,也应从“市值+营业收入”、“市值+营业收入+经营性现金流”、持续性净利润等方面设立与上市标准匹配的退市标准。

二是完善流动性指标,对于交易不活跃的上市公司给出退市警告,对投资者及时给出风险提示。

三是完善合规性指标,除重大违法行为外,对于一些违法违规经营行为,也应对相关上市公司及时按照退市标准强制退市。

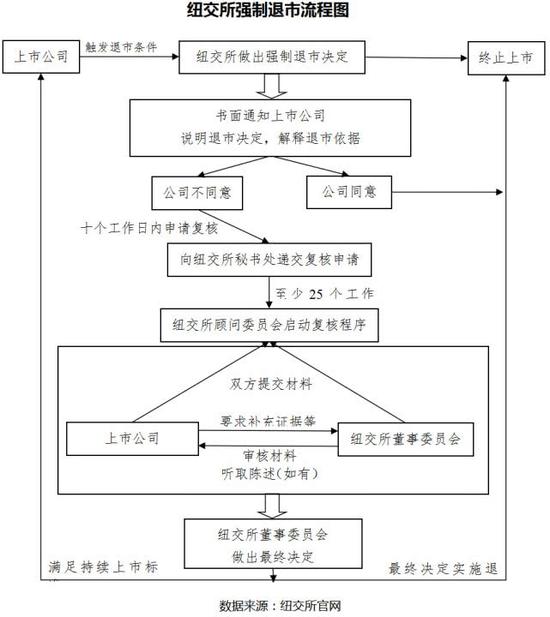

2、设立严格的退市程序

科创板应设立严谨规范的退市决策程序和退市实施程序:

一是要设置退市委员会决策机制,对上市公司行为是否严重影响上市地位、是否应当对其实施重大违法退市进行审议,做出独立的专业判断并形成审核意见。明确相关审议决定,如审议期限、做出退市决定等环节的期限。

二是要给予当事人合理的救济途径和救济手段,主要是即将退市的上市公司申请听证、书面陈述和申辩、要求复核等权利,维护其正当的程序保障权利,保障当事人的基本权利。

三是要明确退市过程中的重要相关环节,即停牌、退市风险警示、暂停上市和终止上市等。

3、健全投资者保护制度

应加强科创板公司退市过程中的投资者保护力度:

一是要设置周密有效的投资者保护机制。构建体系化的中小投资者损害赔偿救济制度与赔偿基金,当出现退市事件时,在保障范围内给予其投资者一定的补偿,以减少投资者因此受到的经济损失。

二是完善配套法律制度,如果投资者对已有措施仍不满意,也可寻求法律保护来维护自己的权益。长远来看,将扰乱市场秩序、业绩指标持续恶化的公司清出市场,净化市场环境,健全市场优胜劣汰机制,促使公司规范经营,真正提升上市公司质量,才是维护投资者权益的治本之策。

文章来源:券商中国

更多阅读: