自四月初以来政策层面就稳增长出台了一系列政策措施,最近的努力是5月30日的定向降准加大力度。但是稳增长的政策效果如何?未来是否会进一步演变为全面降准类的政策宽松?

我会通过10张图,来给大家介绍一下我对近期货币政策的看法。

这是第一张图。图中画了社会融资总量中表内信贷和表外融资的同比多增状况。

从去年6月钱荒之后,表外融资(浅色线)从之前的快速增长变成了大幅收缩。同期,表内信贷也基本处在零增长状况(今年的增量与去年同期基本一样)。

这样一来,社会融资总量的增长就大幅减慢。

第二张图是表外融资变化的分解。

图中可以看出,委托信托贷款从去年钱荒以来增速持续下滑。今年以来,一直处在同比少增的状况,且增速还在持续下降。

这样,虽然票据和债券融资增速有所恢复,表外融资整体仍明显收缩。

需要澄清一点的是,表外融资并不像有人想像的那样是金融自体循环的产物。它事实上是投放给实体经济流动性的一部分。

表外融资很大程度上是金融机构规避信贷管制的产物。通过表外融资,资金也能流向那些收到政策约束,但又需要资金的企业去。

表外融资的收缩,带来的全社会资金面的趋紧。而且这种趋紧是信贷的定向宽松所不能对冲的。

这一点对民营企业尤其如此。因为它们大多不在定向宽松的受益者之列。

第三张,投资增速与投资到位资金增速。

社会融资增速的放缓已经带来了实体经济融资瓶颈的明显收紧。图中深色线是固定资产投资同比增速。浅色线是固定资产投资到位资金同比增速。

今年3、4两月,固定资产到位资金同比增速大幅下滑。目前增速比同期投资增速低了超过5个百分点。到位资金趋紧,可以想见,投资增速一定不会好。所以今年前几个月投资增速持续下滑。

第四张,地产投资和地产投资到位资金增速。

资金瓶颈在地产行业表现尤为突出。近两个月地产投资到位资金增速已经负增长,大幅低于地产投资增长。这样的情况下,地产投资未来的前景相当堪忧。由于稳增长必须稳投资。所以可以说目前货币政策成为了稳增长的最大障碍。

下面我再从利率的角度分析货币政策对实体经济的影响。

这第五张图中的浅色线是10年期国债收益率的走势。一般认为,利率应该和实体经济相匹配。因为利率最终来自实体经济运用资金所得到的回报率。

为了刻画这一点,在这种图中我还画上了用实体经济状况拟合出来的10年期国债收益率拟合值。

解释变量用了工业增加值,CPI,7天回购。

可以看见,从去年6月钱荒至今,10年期国债收益率长期处在远远高于实体经济对应水平的高位。这么高的利率水平对实体经济的紧缩效应是非常明显的。地产的走弱很大程度上就是因为这个原因。

应该说,央行已经开始着手降低利率水平。

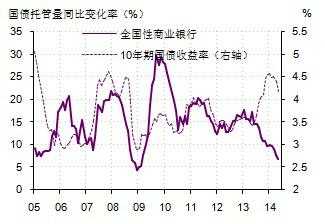

这张图画的是全国性商业银行(就是大银行)国债持有量的同比增速(深色线)。数据来自中债登。浅色线是10年期国债收益率。

仔细看这两根线,可以发现过去10年中,凡是国债收益率高的时候,大银行的国债持有增长都是加速的。这时因为大银行是债券的配置户。债券收益率越高,它们越有动力持有。

只有过去3个季度是例外——收益率很高,但国债持有量增长持续明显放缓。显然,尽管收益率不错,大银行也没有配置的意愿。

这并不是因为它们没钱。

这张图是大银行通过回购借出的短期资金。数据同样来自中债登。可以看到,最近,大银行拆出的短期资金量已经回到了历史高位。

怎么解释这个现象?

这是因为从去年钱荒至今,央行多次出其不意打乱了市场预期。出于预防性的动机,金融机构大量增加了短期流动性头寸,而不敢将太多资金放到长期资产上面(例如长期债券)。

这样一来,短期利率虽然低,长期利率却仍然很高。

而长期利率才是决定实体经济融资成本的。也就影响流动性你投放的关键因素。

因此,为了稳增长、必须稳投资。而为了稳投资,需要稳投资到位资金。为了稳到位资金,需要放松货币政策。而货币政策需要放松的,是长期利率。

因此,现在的关键是打通短期利率到长期利率的传导。

通过公开市场操作是做不到这一点的。只有对资金面的预期稳定下来了,金融机构才敢更多配置长期资产,才能有效降低长期利率。

这需要一个强有力的政策信号。降准或是降息都可以。但考虑到存贷款利率已经很大程度上放开。降准效果不如降息。因此,我认为现在需要降准。

但央行显然不愿意释放这种全面放松的信号。因此降准可能需要等到经济进一步恶化后才能推出。

上周国务院扩大定向降准的政策实际上给了央行一个台阶。只要把标准放得宽松一些,给所有银行都降准也符合会有精神。

如果央行就坡下驴,释放流动性来稳定经济增长,那么全面降准就不会出来。

但如果央行还是像现在这样扭扭捏捏,投资到位资金的情况不能明显改善,3个月内全面降准的概率就会很大。

可以看到,我前面的逻辑全部都建立在政府要稳增长的前提之上。那么这个前提是否成立呢?请看我的第9张图。

解释一下,PMI凡是低于50,就表示在收缩。

从这张图可以看到,凡是GDP增速低于8%的时候,雇员指数都在50以下的收缩区间。这意味着GDP不到8%,就业市场就面临潜在压力。而目前,雇员分项指数处在深度收缩区间。

如果经济增速进一步下滑,潜在压力就可能爆发成显性失业,影响社会稳定。而且这个过程可能以突变的形式发生。也就是说,要没有失业,可能就没有失业。但一旦有失业,就是大规模的失业。这是领导不能接受的。

央行维持偏紧货币政策的一个出发点是调结构。但结果与这个初衷南辕北辙。

这张图里的深色线是城投债发行量,浅色线是产业债(其中有部分是民营企业发的债券)发行量。

从去年钱荒以来,城投债的发行量大幅超越了产业债。而就在产业债中,民企债的占比也在下降。可以说,债券发行中的国进民退非常明显。这只是金融市场的一个缩影。民营企业在各个融资渠道都受到明显挤压。

原因在于,民营企业距离政府较远,享受到的政府的扶持较少。因此对高利率、紧货币的承受力更差。所以,紧货币中受害最严重的是民企。可以说,货币政策正在逐步扼杀中国经济最有活力的部分,让经济结构进一步恶化。这将在长期贻害不浅。

所以,我认为全面放松货币政策势在必行。但考虑到央行的所谓市场化导向,实体的货币政策放松会扭扭捏捏。

编者按,文章作者徐高为光大证券首席经济学家。

更多阅读: