2023 年是中国财富管理充满机遇与挑战的一年,这一年里,财富管理行业的市场规模 仍保持高速增长的趋势,但也面临着宏观经济和资本市场波动导致的业绩压力,以及中国财 富管理客户的需求持续多样化、复杂化的新要求。2023 年底至 2024 年初的股票市场暴跌对 财富管理行业造成较大冲击,再一次引发了市场的不信任感,不利于行业长期高质量发展。度过危机并抓住机遇需要各类财富管理产品为客户带来切实的收益,这要求财富管理机构和 资产管理机构以客户利益为中心,深入挖掘客户风险状况和理财需求,精准匹配产品特征, 同时在投资交易中更稳健高效。为实现上述目标,加快推进财富管理行业数字化、精准化、 智能化,利用前沿科技赋能行业发展,成为各类财富管理机构在未来一段时间内的核心要务。

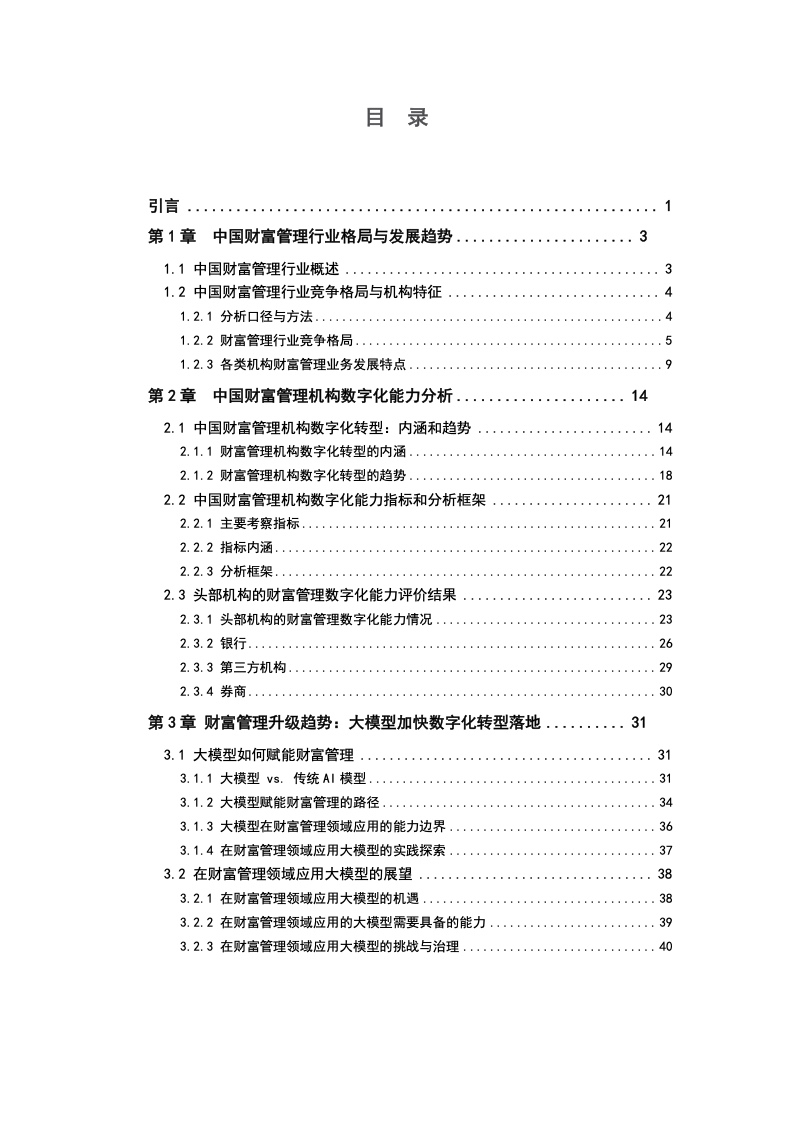

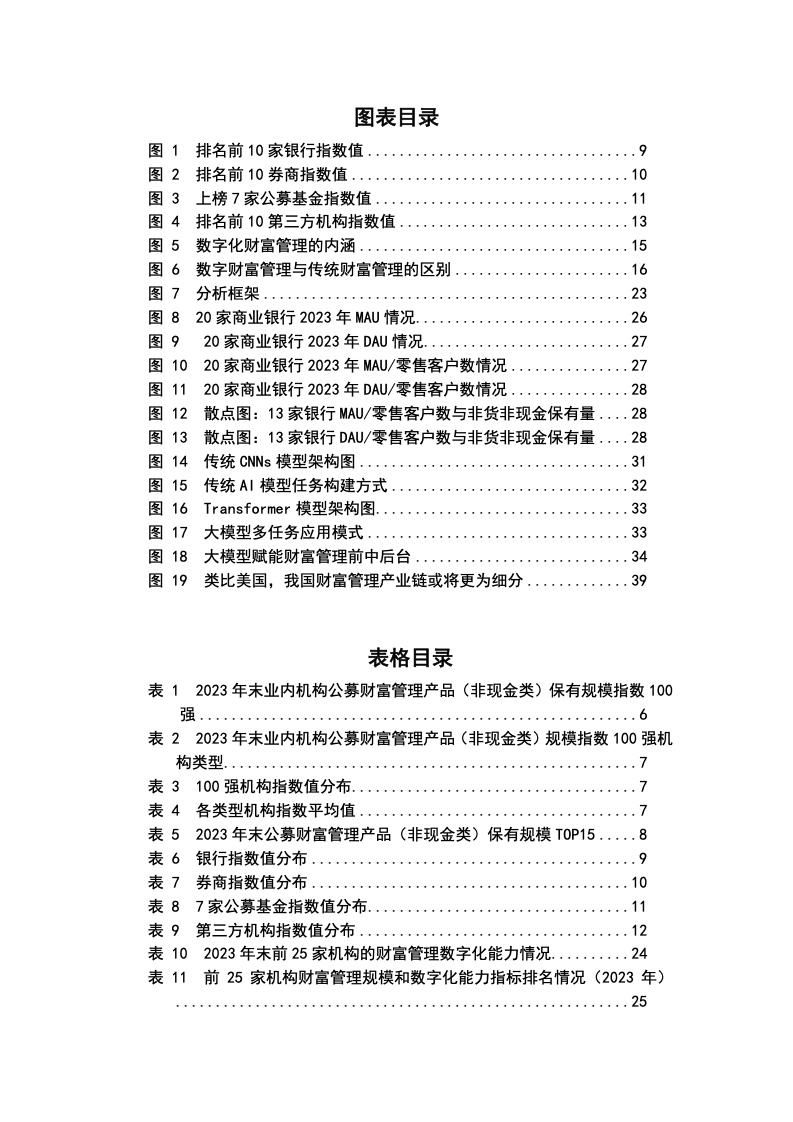

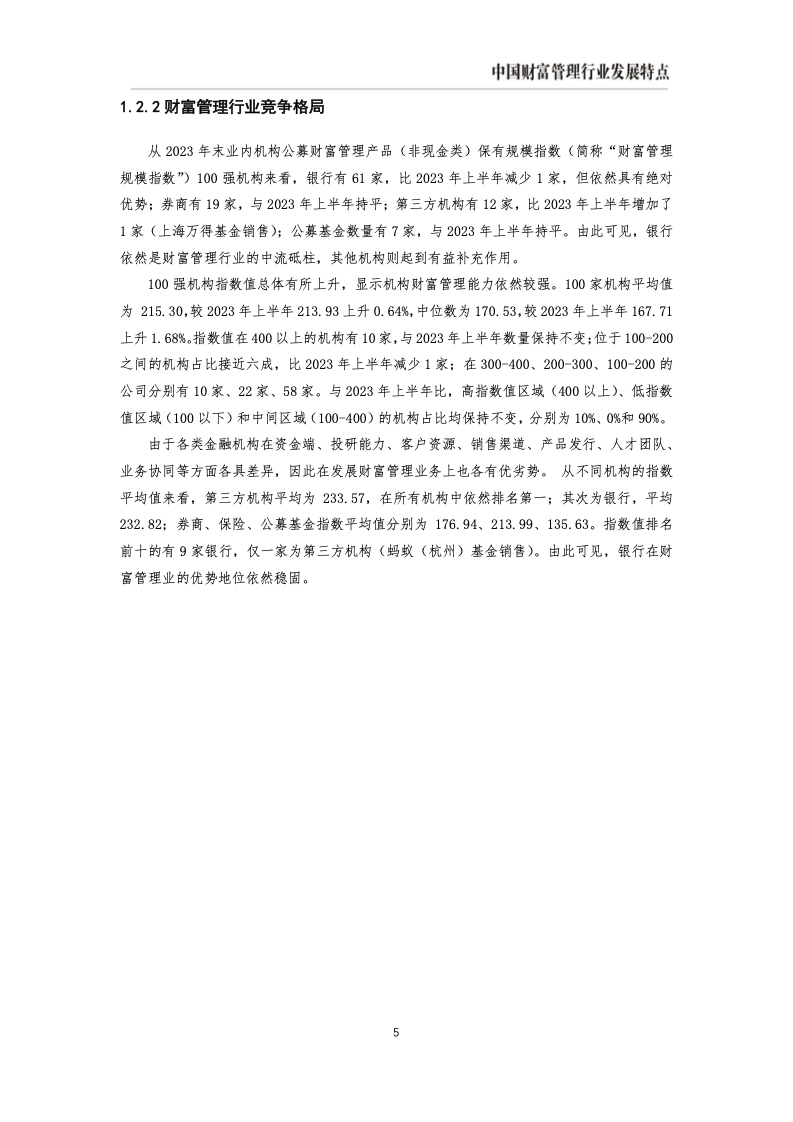

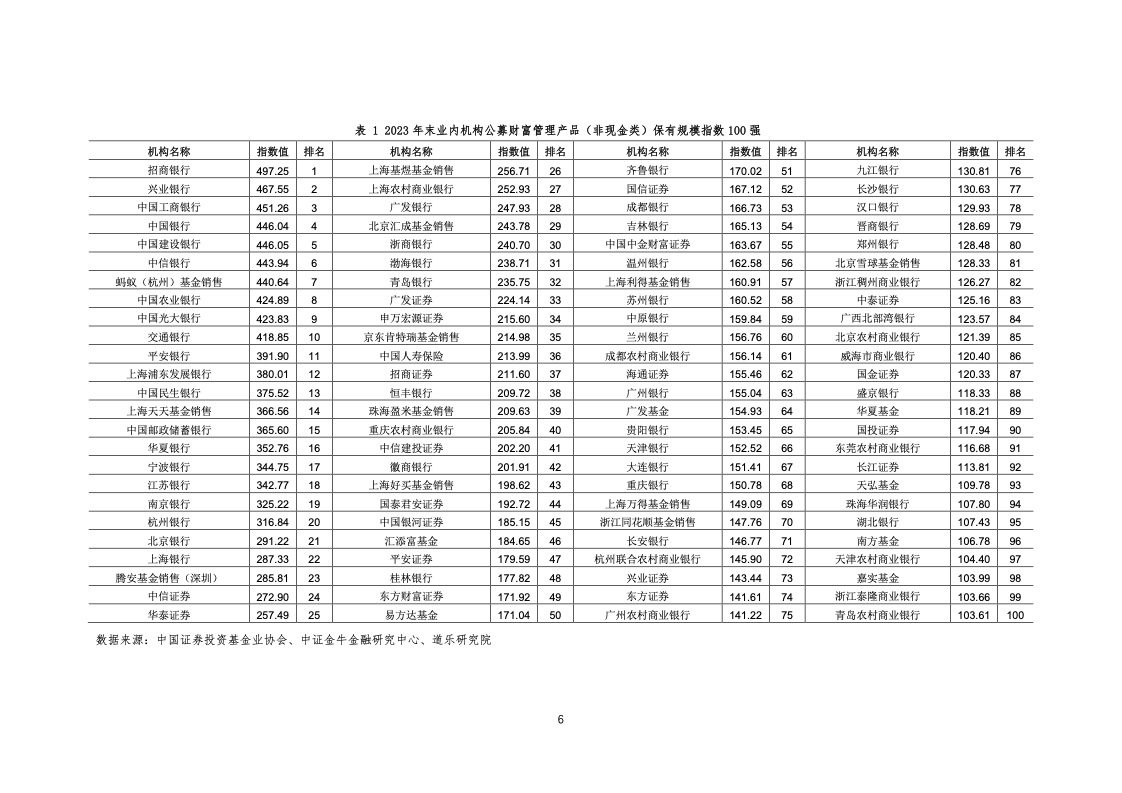

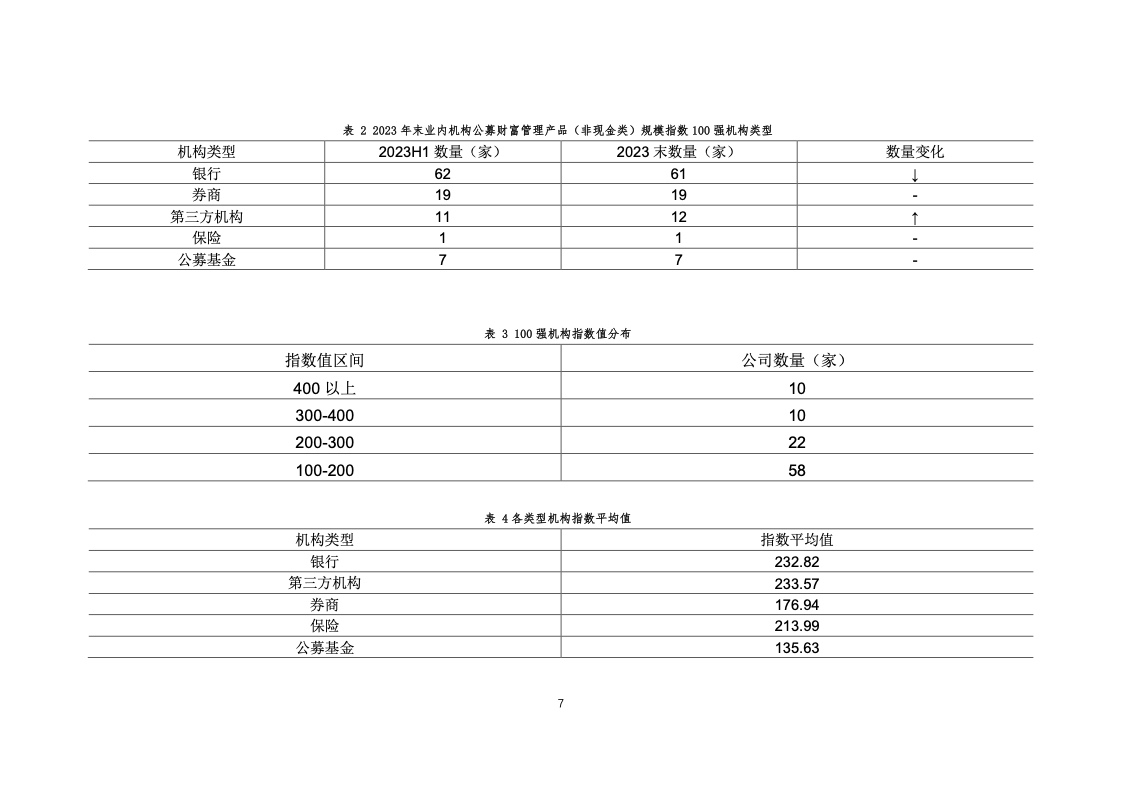

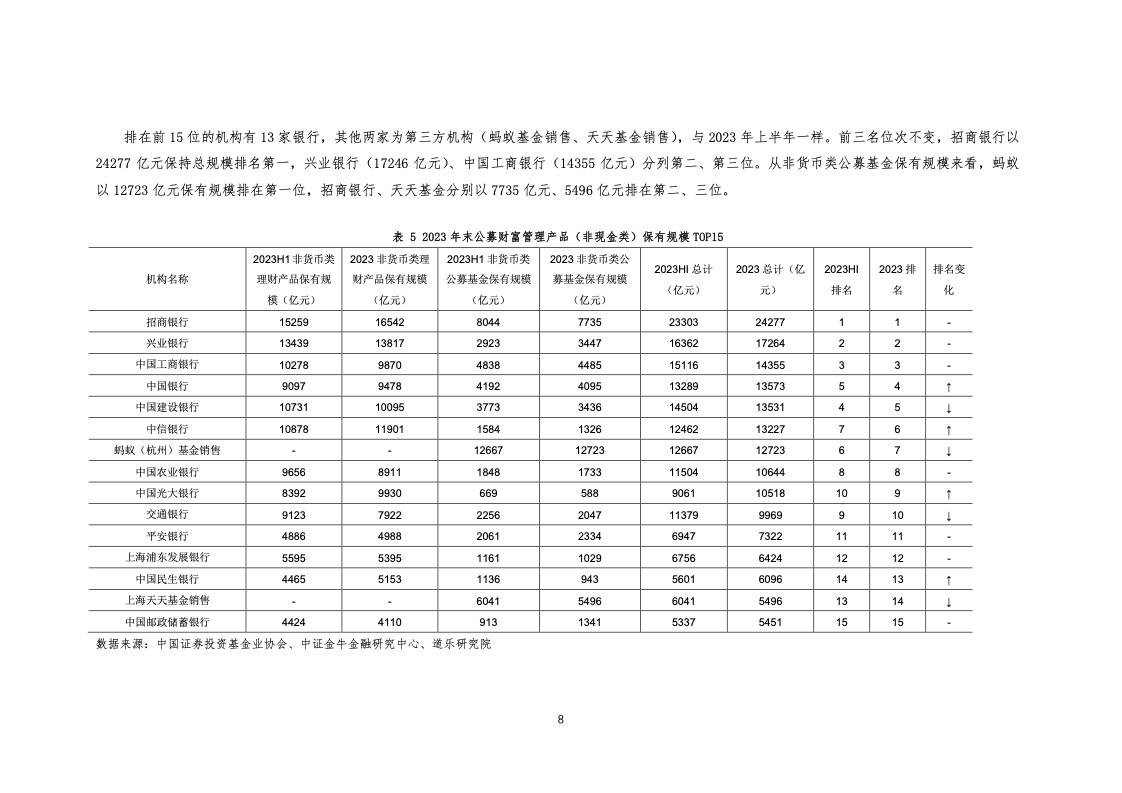

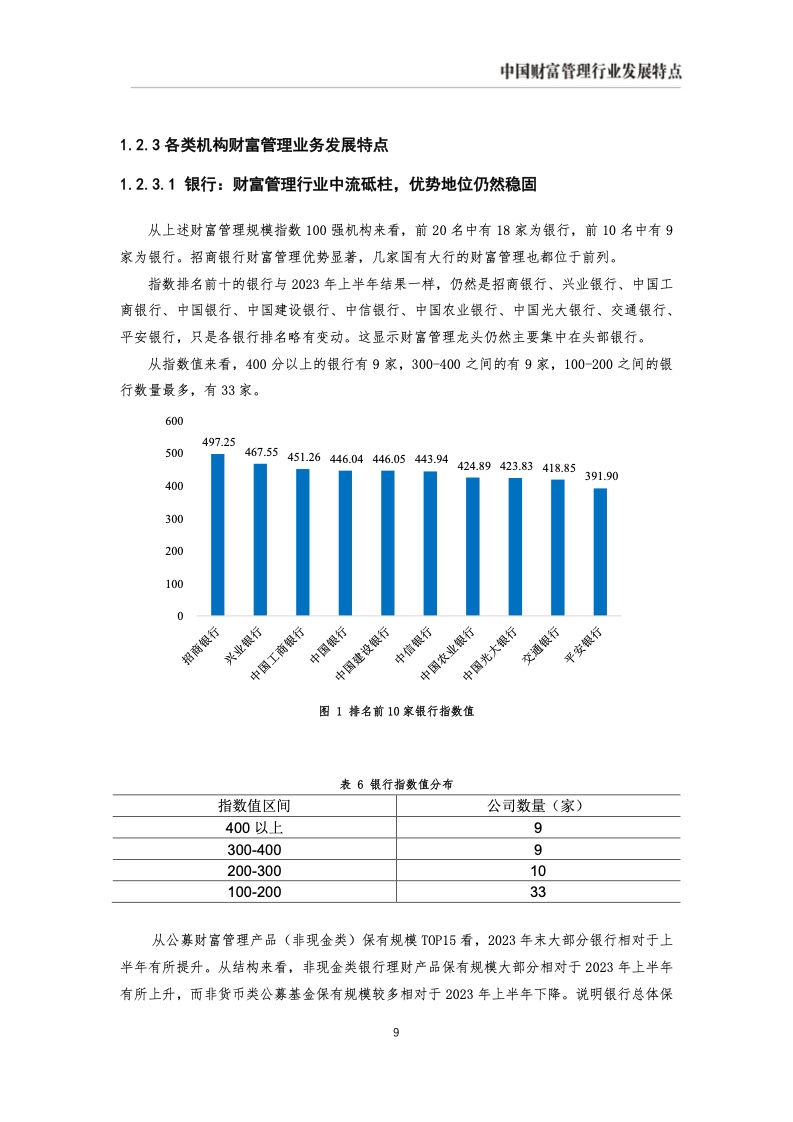

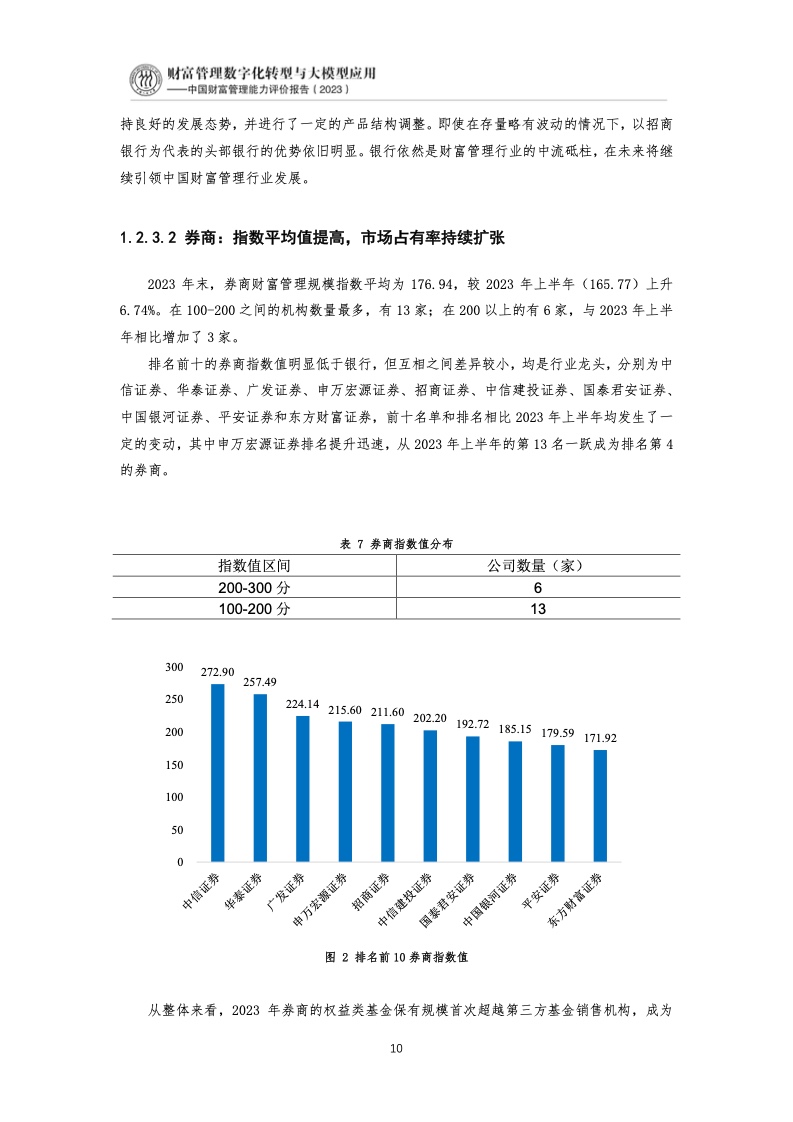

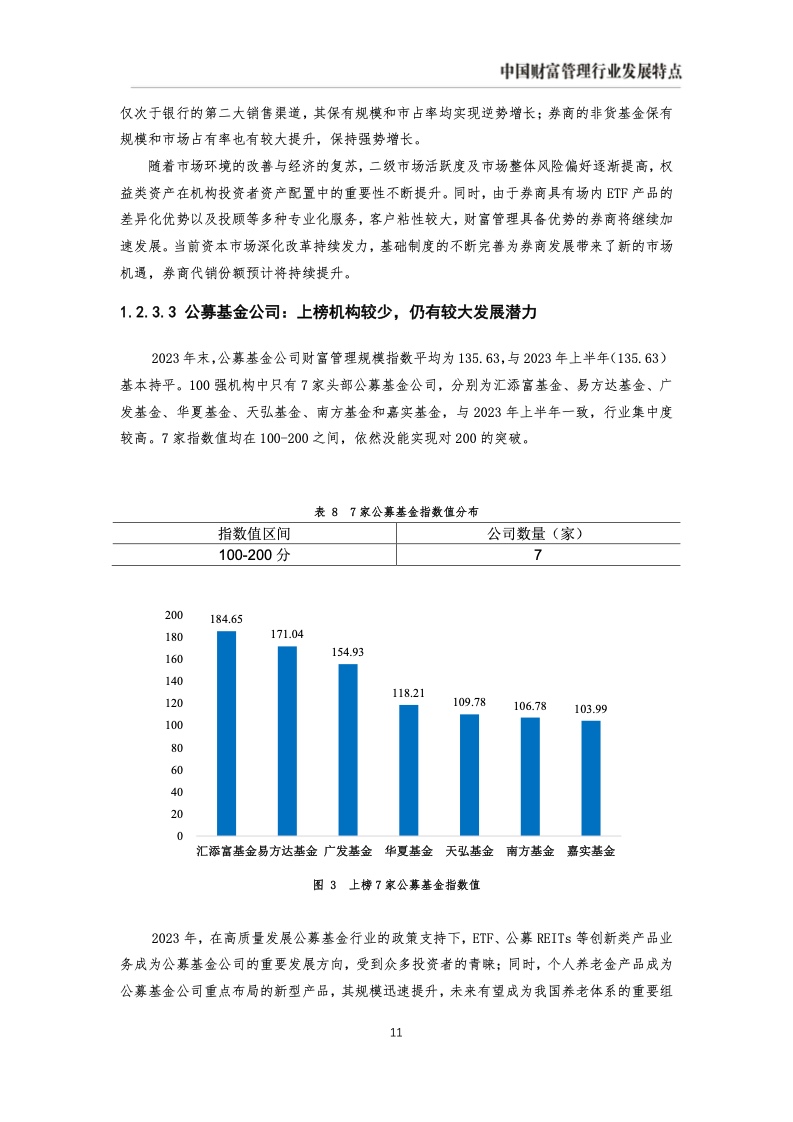

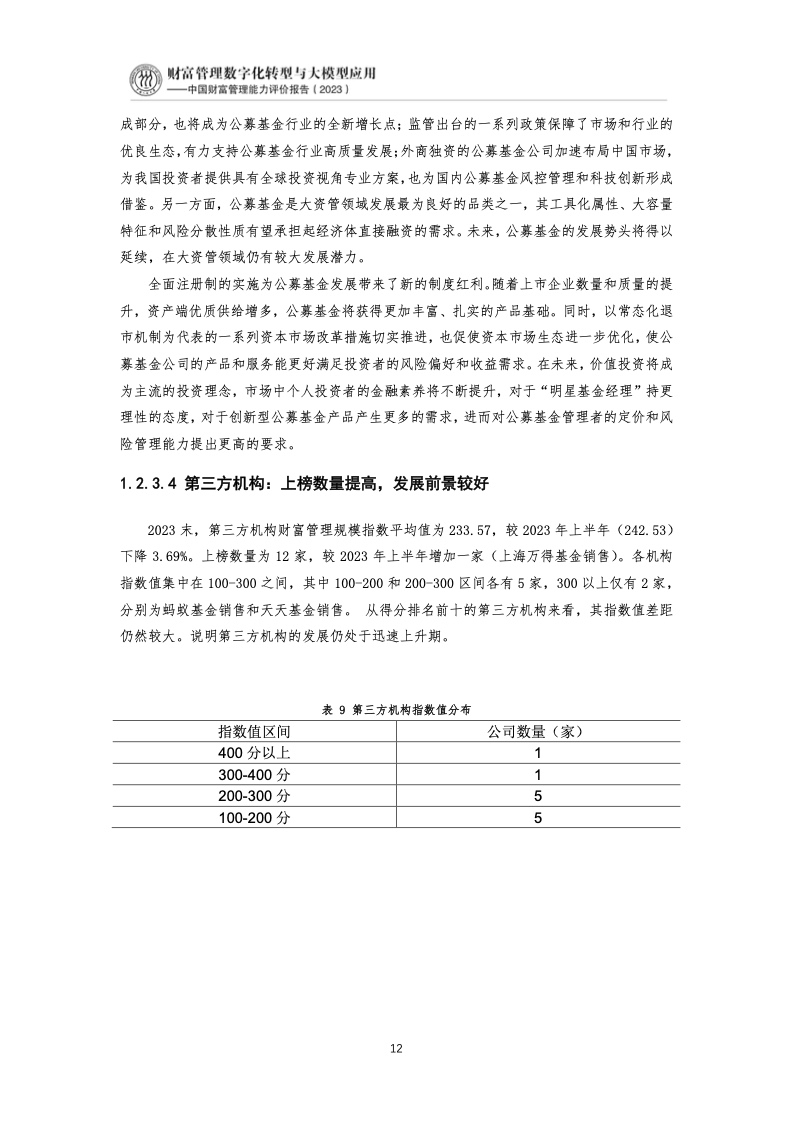

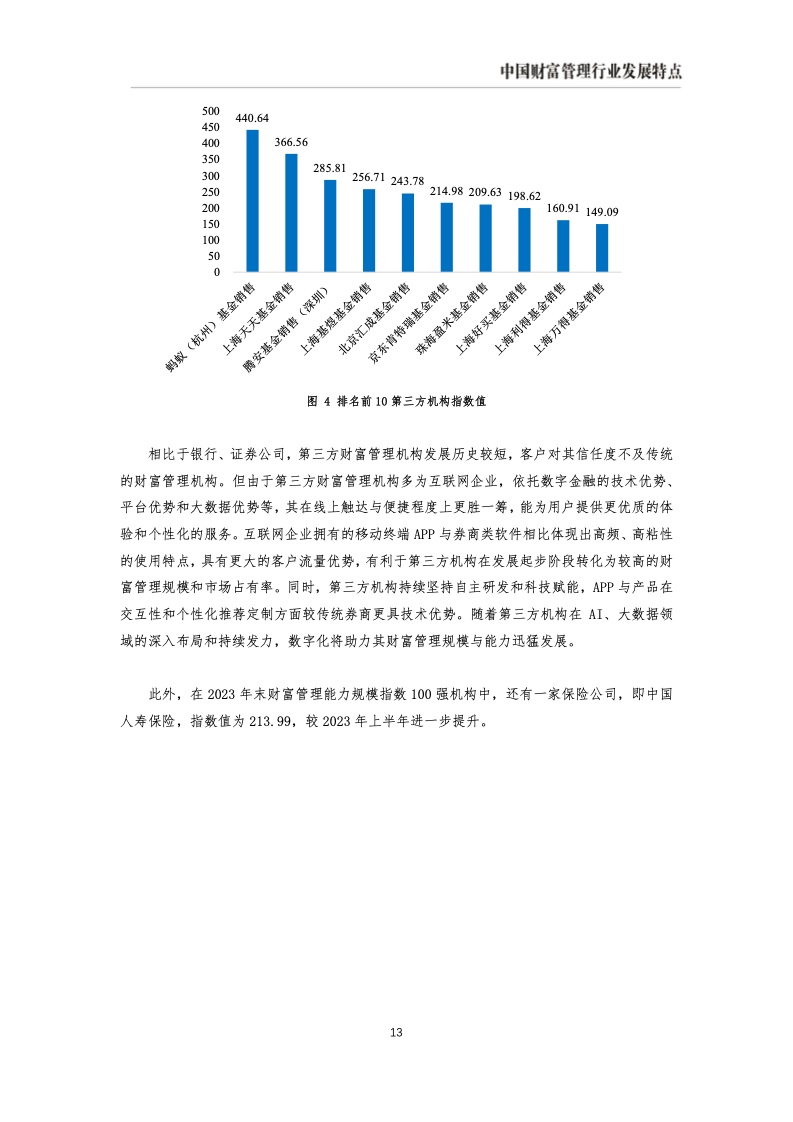

本报告主要由三部分内容组成。第一部分基于 2023 年第四季度数据,对中国不同类型 机构的公募财富管理产品(非现金类)保有规模(简称“财富管理规模”)指数进行分析。结果表明:第一,银行优势地位仍然稳固。在 100 强机构中有 61 家银行,且指数平均值持 续上升;前 20 名中有 18 家银行,前 10 名中有 9 家银行。尤其以招商银行为代表的头部机 构的优势显著。第二,券商市场占有率持续扩张。2023 年券商的权益类基金保有规模首次 超越第三方基金销售机构,成为仅次于银行的第二大销售渠道,其保有规模和市占率均实现 逆势增长;券商的非货基金保有规模和市场占有率也有较大提升,保持强势增长。由于券商 具有场内 ETF 产品的差异化优势以及投顾等多种专业化服务,使得客户粘性进一步增强,财 富管理具备优势的券商将加速发展。第三,公募基金公司财富管理服务仍有较大的发展潜力。和银行、券商相比,公募基金公司上榜数量较少(只有 7 家,均为头部机构),行业集中度 较高。第四,第三方机构依托互联网发展迅速,上榜数量较 2023 年上半年增加一家,指数 平均值较 2023 年上半年下降,但仍位列各类型机构均值的第一位。从上榜第三方机构前十 家来看,其指数值差距较大。第三方财富管理机构多为互联网企业,其依托技术能力,在专 业服务便捷性、普惠性和交互体验性方面具有较强竞争优势,同时具有更大的客户底盘优势。

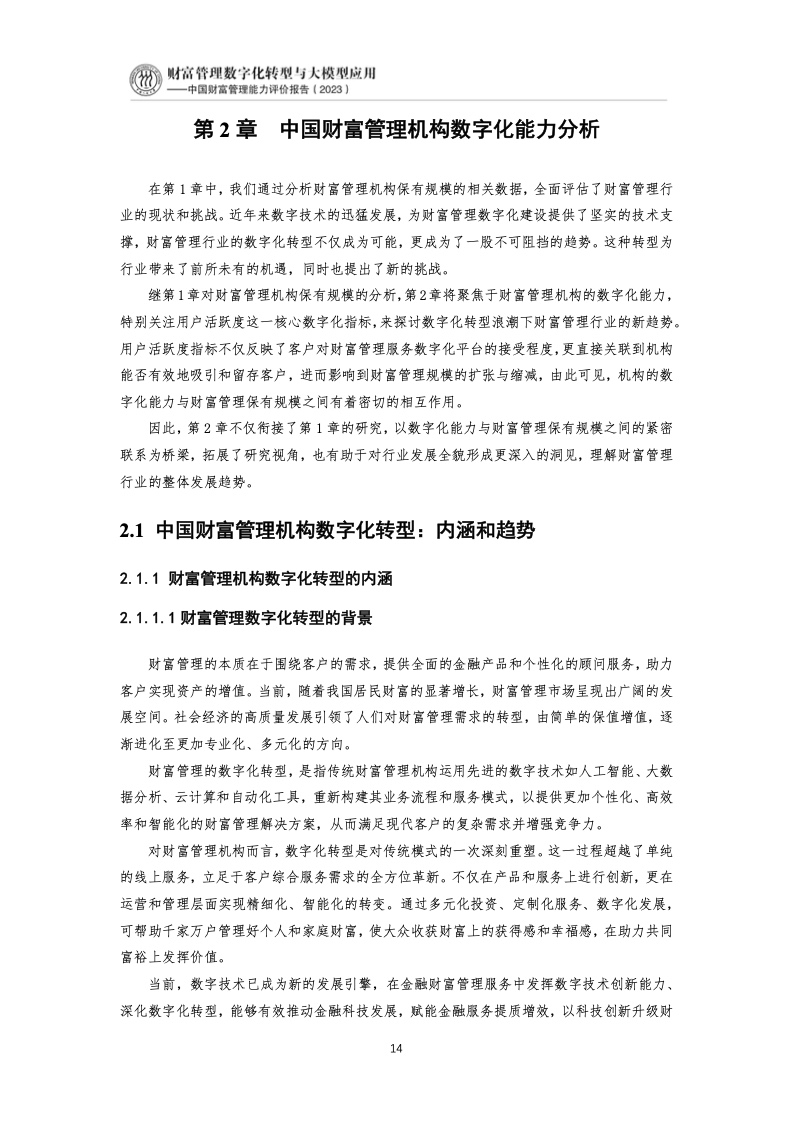

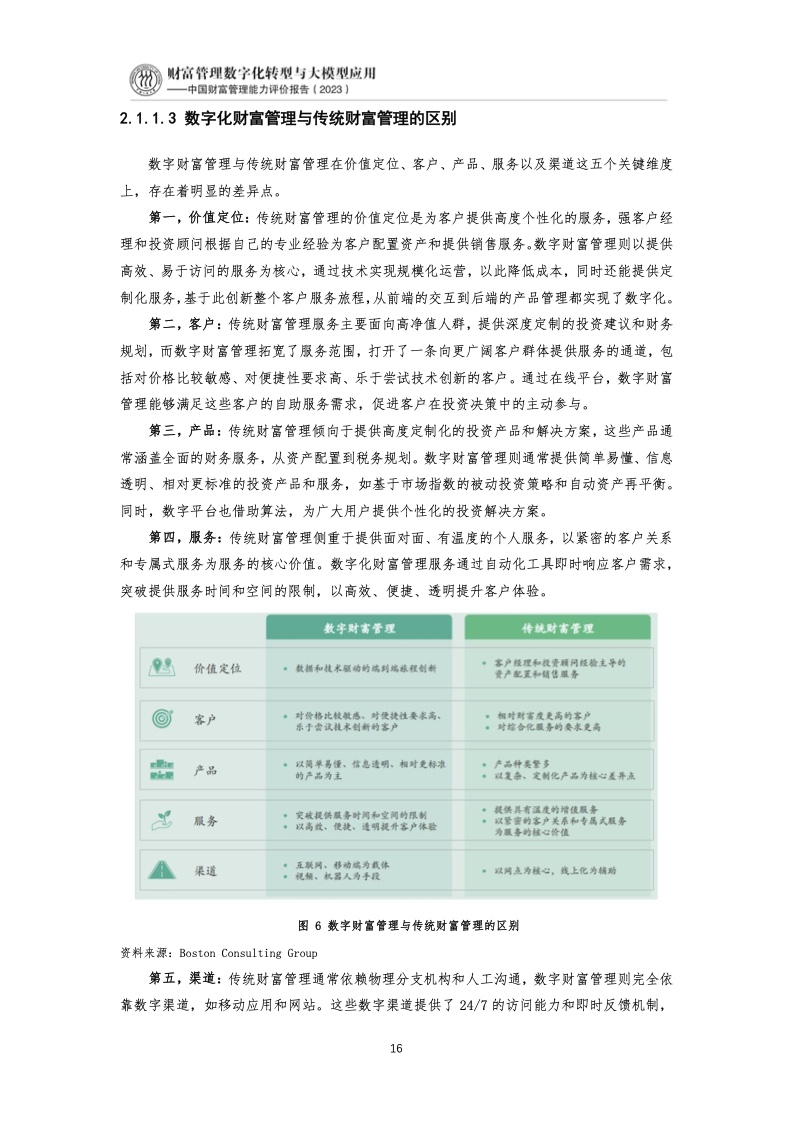

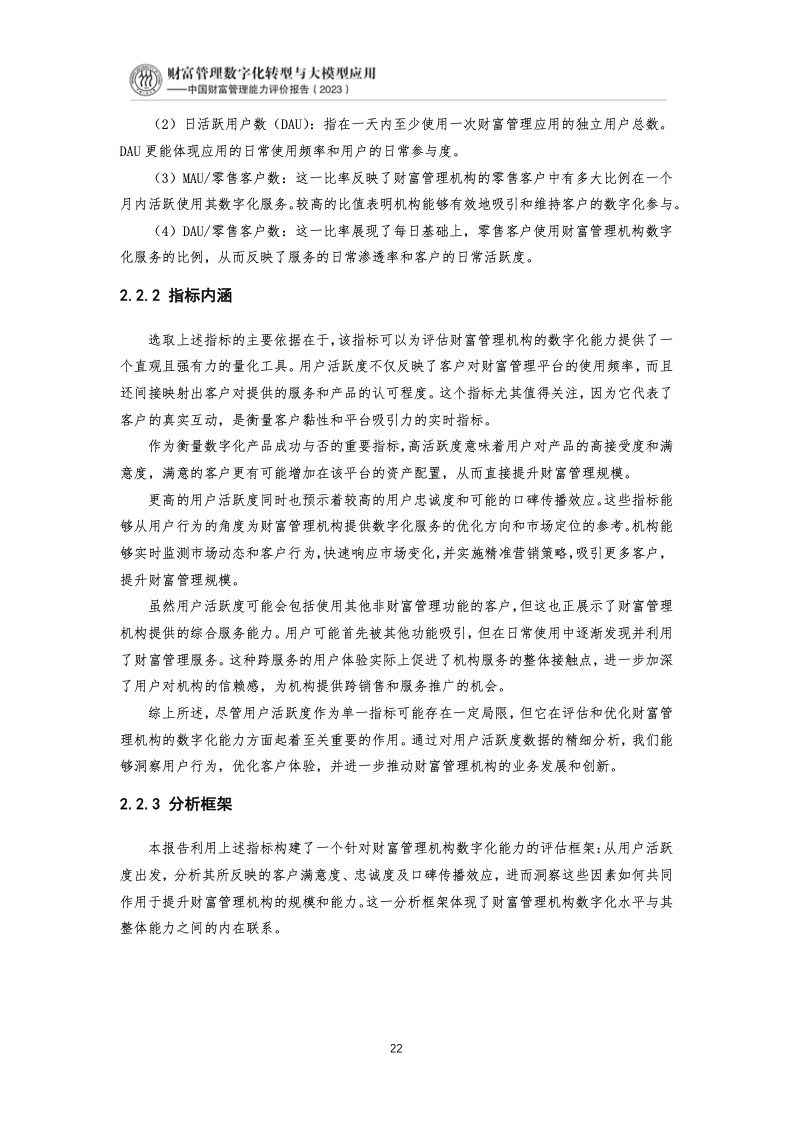

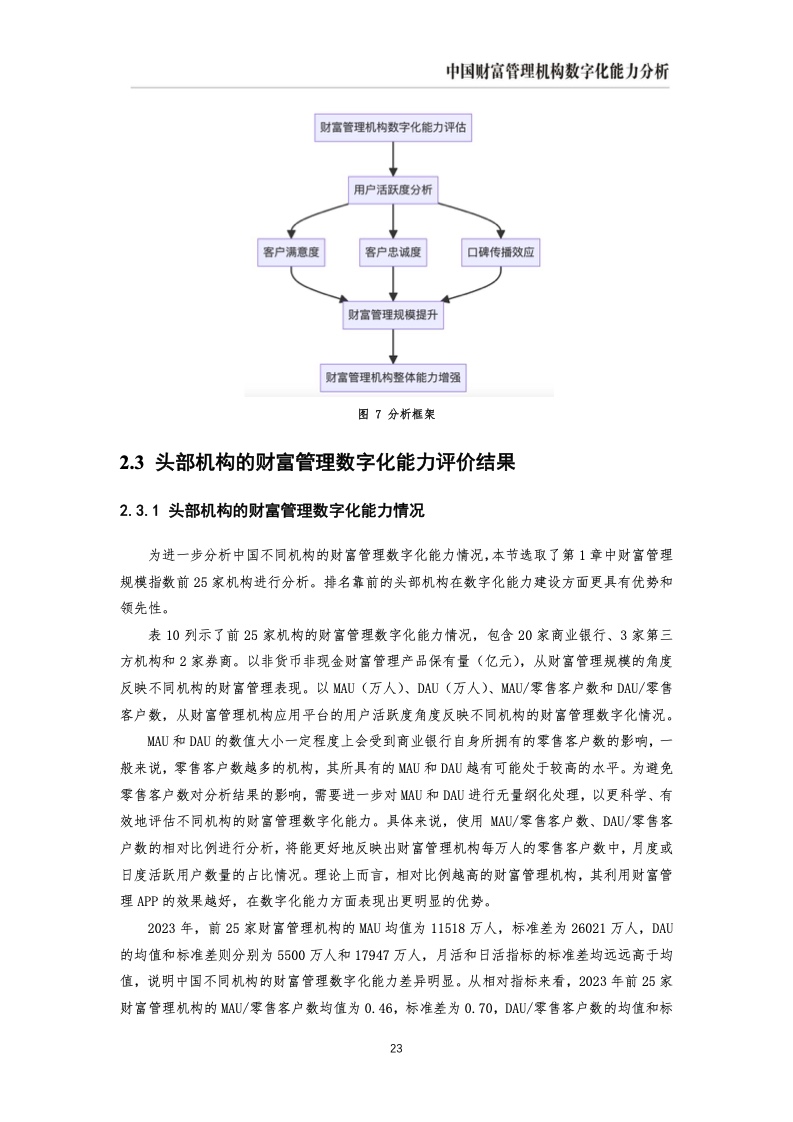

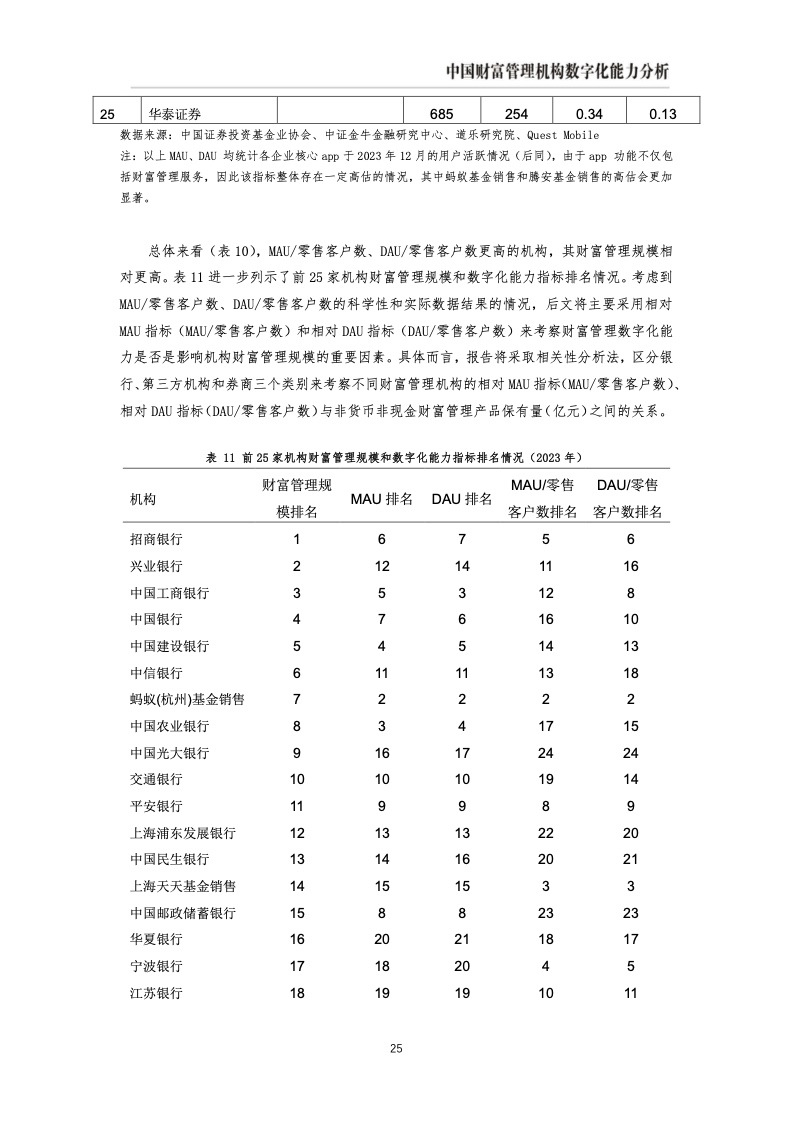

第二部分着眼于财富管理行业数字化的现状和趋势,提出中国财富管理机构数字化能 力指标,并对业内各类型头部机构的数字化能力建设进行深入分析。对财富管理机构而言, 数字化转型重塑了行业传统的经营运作模式。这一过程从满足客户综合需求出发,不仅在产 品和服务上实现创新,更推动机构在运营和管理层面的重构,使其财富管理能力有条件发生 质的飞跃。目前部分头部机构的数字化转型已初显优势,线上触达和个性化自助定制服务将 大量多层次线上客户流量有效转化为存量。具体我们将基于财富管理机构 APP 用户的月活跃 程度(MAU)和日活跃程度(DAU)指标来评估财富管理机构数字化转型程度和数字化服务能 力,并构建核心分析评价体系。我们发现,财富管理机构的相对 MAU 指标(MAU/零售客户数)、 相对 DAU 指标(DAU/零售客户数)与非货币非现金财富管理产品保有量(亿元)之间均具有明显的正向相关关系,财富管理机构的数字化能力是其财富管理规模和综合能力的重要影响 因素。具有更高用户活跃度水平的财富管理机构,往往具有更高的财富管理规模,在财富管 理领域处于靠前地位。

第三部分将聚焦大模型赋能财富管理,详细介绍大模型在财富管理行业中的应用场景 和使用案例,并对未来大模型持续推动财富管理行业高质量发展的前景与挑战进行展望。未 来 AI 大模型将广泛应用于财富管理行业,为中国财富管理行业数字化转型提速增效。与传 统 AI 模型不同,大模型算法的出现使得低成本高个性化的模型训练和“千人千面”的客户 服务成为可能。在大模型的赋能下,财富管理行业前中后台的运作机制将会发生重大转变。前台方面,大模型在智能营销、智能服务、智能运营等环节展现出更为显著的优势。中台方 面,大模型通过对海量数据进行采集、计算、储存、加工和统一后,储存标准数据,形成大 数据资产层,并基于数据资产进行二次加工,产出智力资本。大模型让来自于业务的数据反 哺业务,并不断循环迭代,在客户画像、智能投研、智能投顾、智能风控等领域为客户提供 高效服务。后台方面,大模型出色的代码生成能力能够帮助财富管理机构减少系统开发和对 接成本,加速大模型和现有业务的融合。

大模型在财富管理领域的应用和推广,将有效推动我国财富管理行业的高质量发展,使 我们对于行业的未来充满期待。然而,当前在财富管理领域应用大模型或在数据质量、风险 合规、用户行为等领域仍然面临相关挑战。为此,监管部门和金融机构均应采取应对策略, 使得大模型能够更加有效地服务财富管理行业。例如,在数据质量方面,通过添加数据标记、 清洗和转换数据、数据缩减、增加数据多样性、持续监测和维护数据等方式对数据质量进行 严格把控,共同打造行业数据集;在风险合规方面,引入警戒牌机制、缓冲区机制、车道线 机制等,明确监管责任主体,建立一体化实施的大模型安全防控体系;在用户行为方面,积 极投入垂直大模型预训练和应用层微调,打造算法逻辑各异的模型,建立起丰富的财富管理 模型生态。

文档链接将分享到199IT知识星球,扫描下面二维码即可查阅!

更多阅读: