7 月是新能源车市场季节性走弱,国内零售环比 6 月小幅下降,出口仍保持强势增长。消费升级换购插混增长迅猛,因此 7 月新能源车市场的换购较强,拉动插混的强势增长。1-7 月新能源乘用车实现 42% 的较强正增长,这也是超越预期的良好表现。

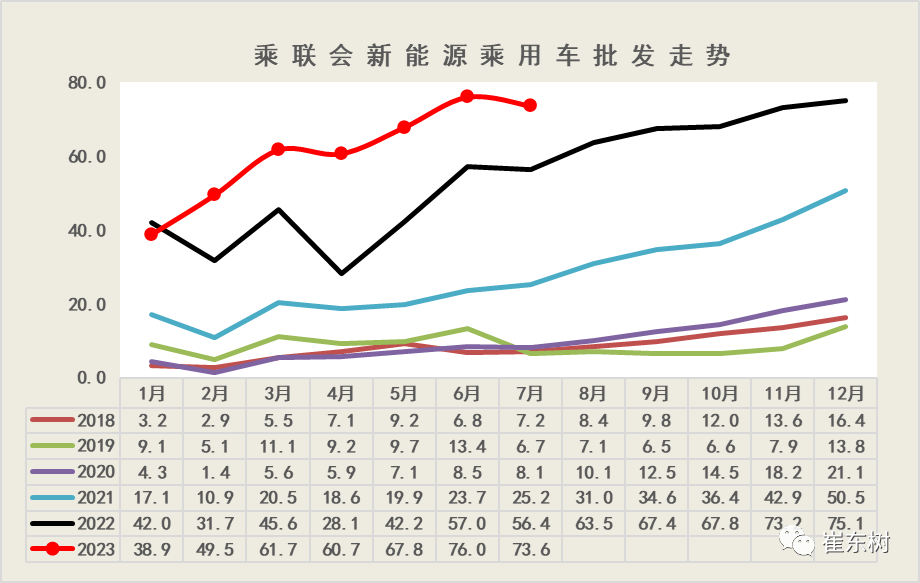

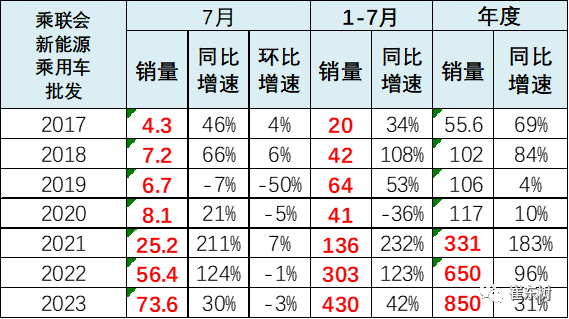

7 月新能源车批发很强

7 月新能源乘用车批发销量达到 74 万辆,同比增长 30%,环比下降 3%。

1-7 月新能源乘用车批发销量达到 430 万辆,同比增长 42%。今年以来由于锂和镍等原材料回落导致动力电池价格有下降的趋势,有利于企业年初减产、去历史库存,实现新品较强增量。

1-7 月的中国销量较强,体现新能源需求较好,未来仍有上升潜力。

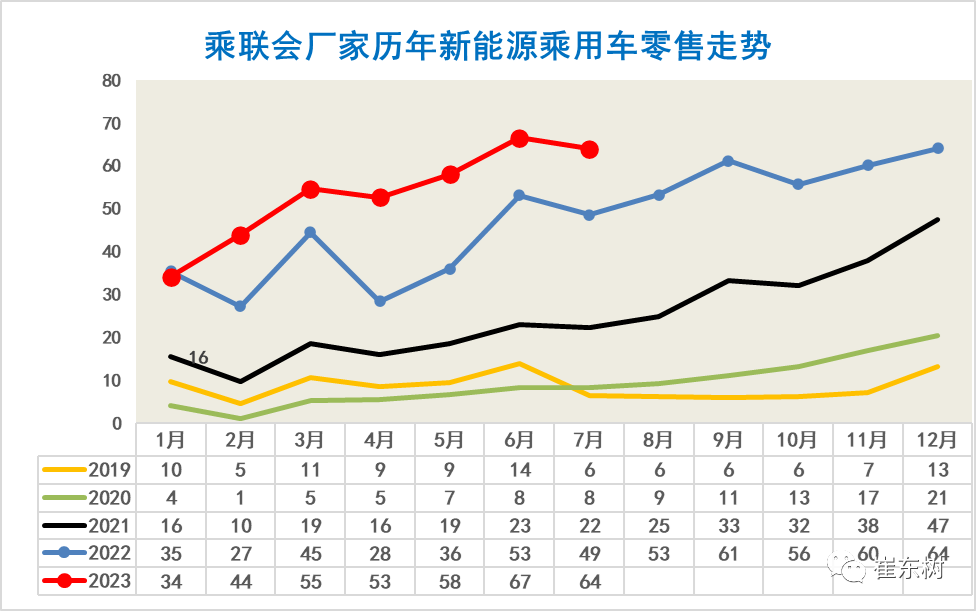

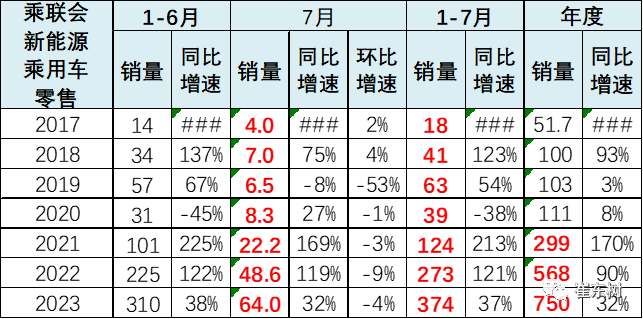

7 月新能源车零售增速强

7 月新能源车市场零售 64 万辆,同比增长 32%,环比下降 4%。

今年以来累计零售 374 万辆,同比增长 37%。7 月的新能源车的走势相对较强,燃油车促销潮带来的抑制效应不强。

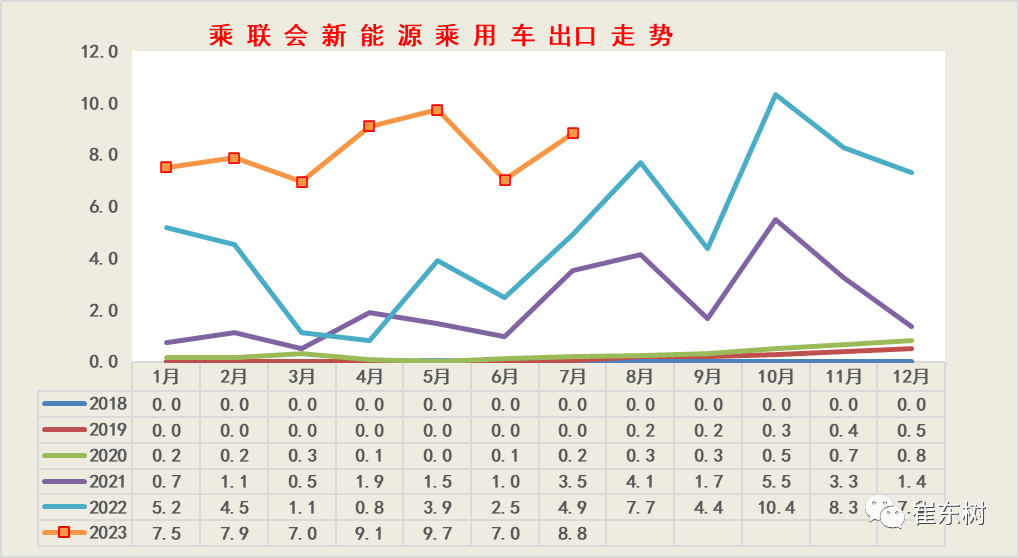

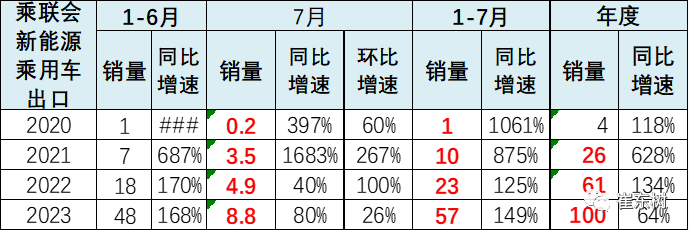

7 月新能源车出口增速强

7 月新能源乘用车出口 8.8 万辆,这在特斯拉季度末出口偏低的情况下是很不错的。中国制造新能源产品品牌越来越多地走出国门,由于海外认可度持续提升以及服务网络的完善,主要面向发达国家市场,因此市场前景向好。

1-7 月累计出口 57 万台,同比增 1.5 倍。从自主出口的海外市场零售数据监控看,上汽等自主品牌在欧洲表现较强。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。7 月的低基数对出口促进加大,未来几个月全年新能源汽车出口预计仍较高增长。

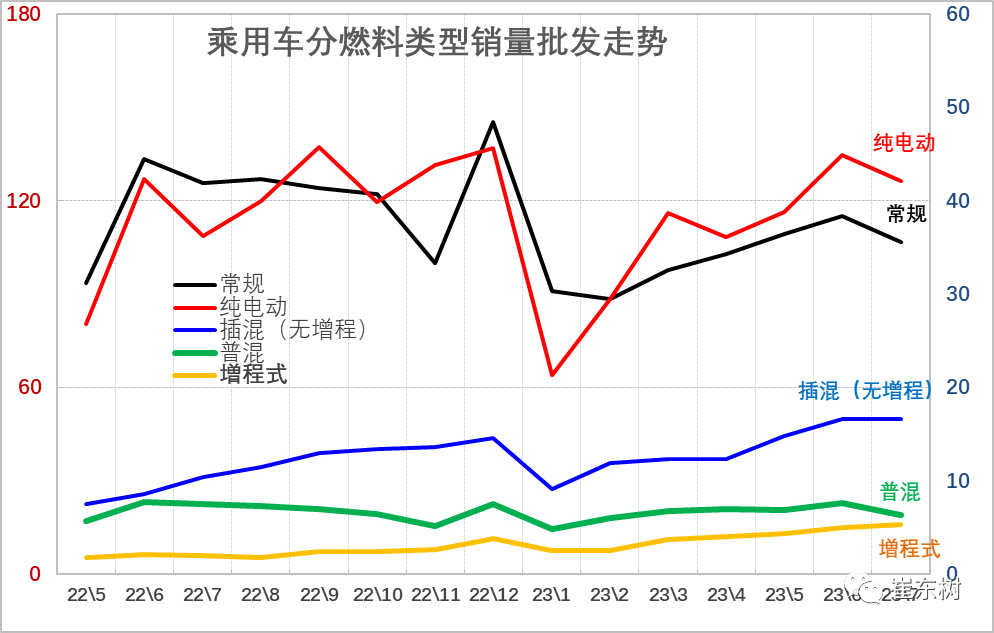

传统车与新能源车形成反差

此图是 1:3 的比例,可清晰看到传统车与新能源车形成反差,新能源大幅向上,传统车回升缓慢。纯电动与传统车走势相对分化。插混和混动的走势也是较强的。7 月的燃油车走势较强,高于 3 月销量。7 月的插混新能源持续大幅走强。増程表现也很强。

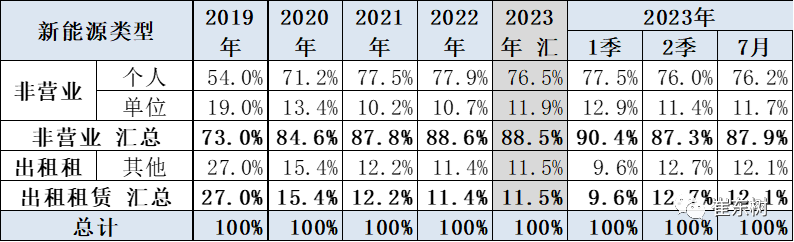

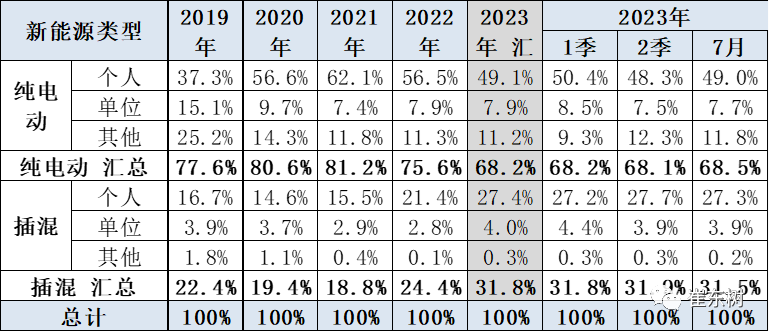

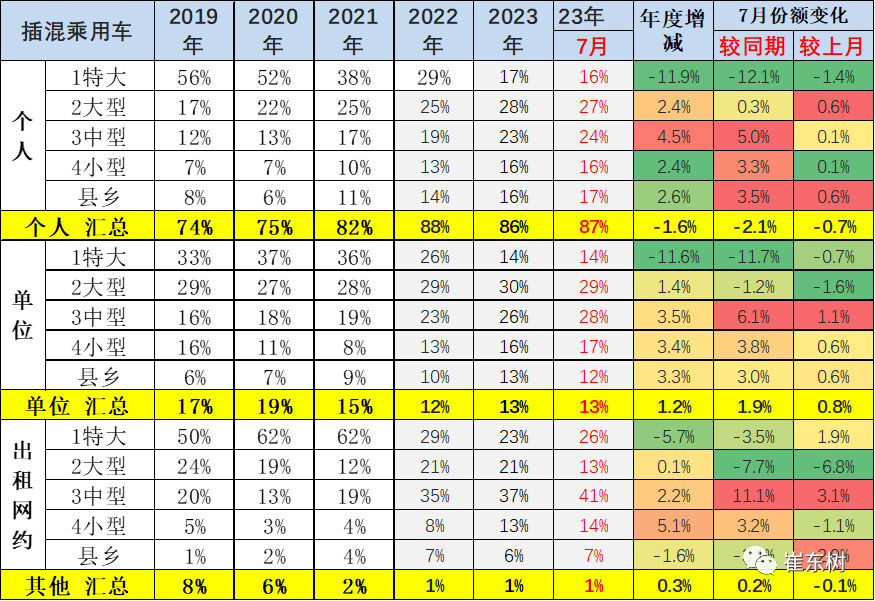

新能源乘用车用途特征

2018-2019 年新能源乘用车的出租租赁类占比逐步提升,随后 2020 年开始的纯电动出租租赁的占比持续下降。今年的市场需求逐步走稳,纯电动 2023 年 7 月出租租赁的占比在 12.1%,较年初稍有提升。

近期插混的私人市场占比也是持续提升,出租租赁的插混需求持续下降,纯电动仍是出租最佳选择。7 月的纯电动出租租赁比例保持近期高点。

区域市场的表现在逐步改善

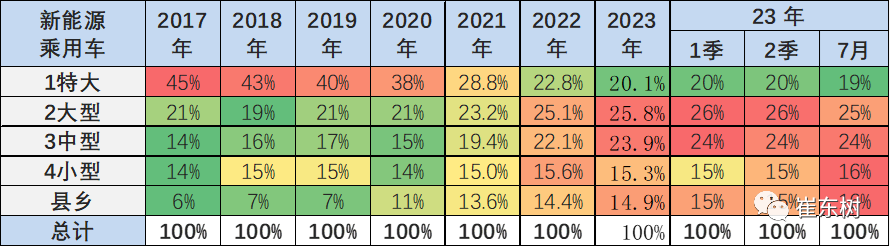

新能源乘用车前几年主要在限购特大城市需求较强,近期持续下行。2023 年新能源乘用车在特大城市占到总销量 20%,较 2022 年下降 3 个百分点,这也是说明限购城市的新能源车市场销量逐步增速放缓,基础的人口规模对需求有约束。由于人口基数大、公共交通差,近期的大中型城市市场需求旺盛,县乡市场新能源逐步启动。

不考虑特大城市限购的特色因素,车市的增长主要是中型城市和县乡。

相对燃油车逐步向低县级市场延伸,新能源车的步伐更快,尤其是非限购的大型城市的新能源车销量占比已经达到较高份额。县乡市场的插混车型也是逐步扩展,未来潜力较大。

新能源城市市场的表现在逐步改善

7 月的新能源车增长主力是前期受抑制的疫情重灾区,限购的上海、深圳等限购表现较差。7 月的新能源车增长主力还有武汉和重庆、郑州等非限购核心大城市。下滑的是嘉兴和潮州等市场区域。

2023 年新能源车相对于 2022 年同期仍是大幅增长,上海、广州、郑州、成都、杭州等增长都相对较为迅猛,形成增量的核心推动力量。

成都市场也是新能源车呈现高增长的一个特色环境,高颜值、低使用成本的产品在西南地区有较大潜力。芜湖、佛山等表现相对较差,没有增量贡献。

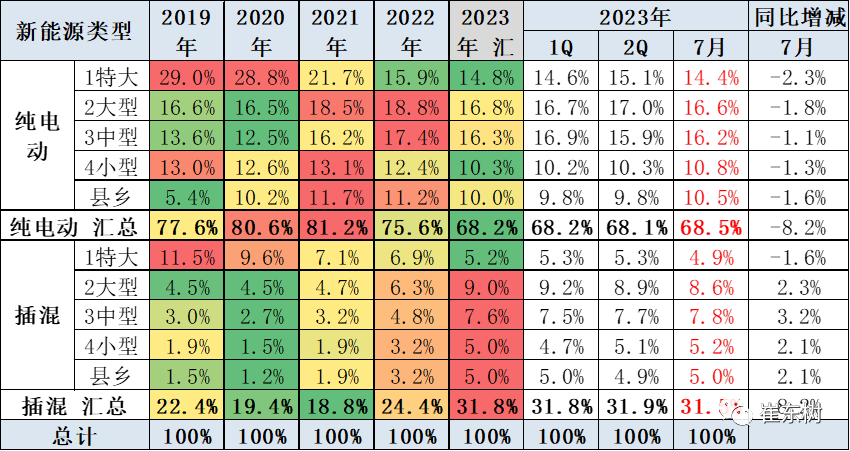

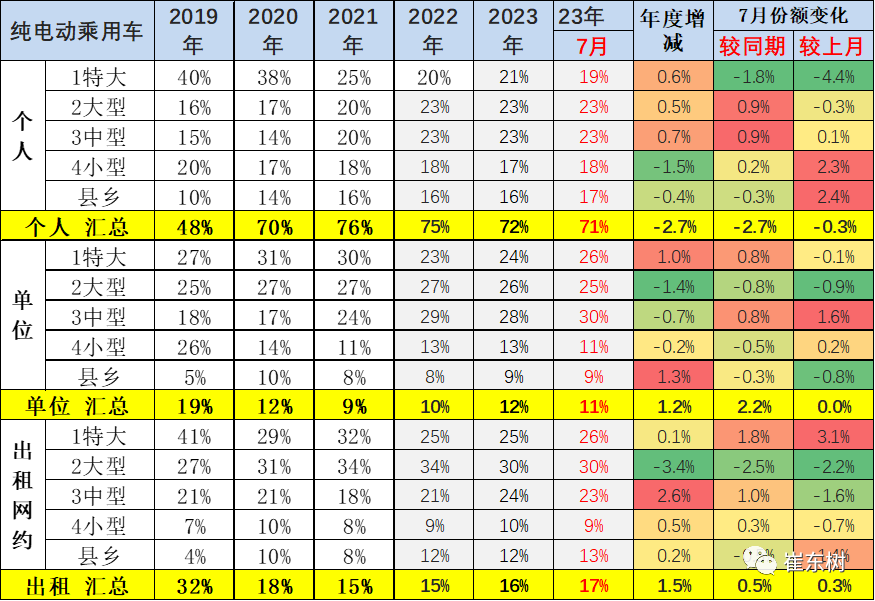

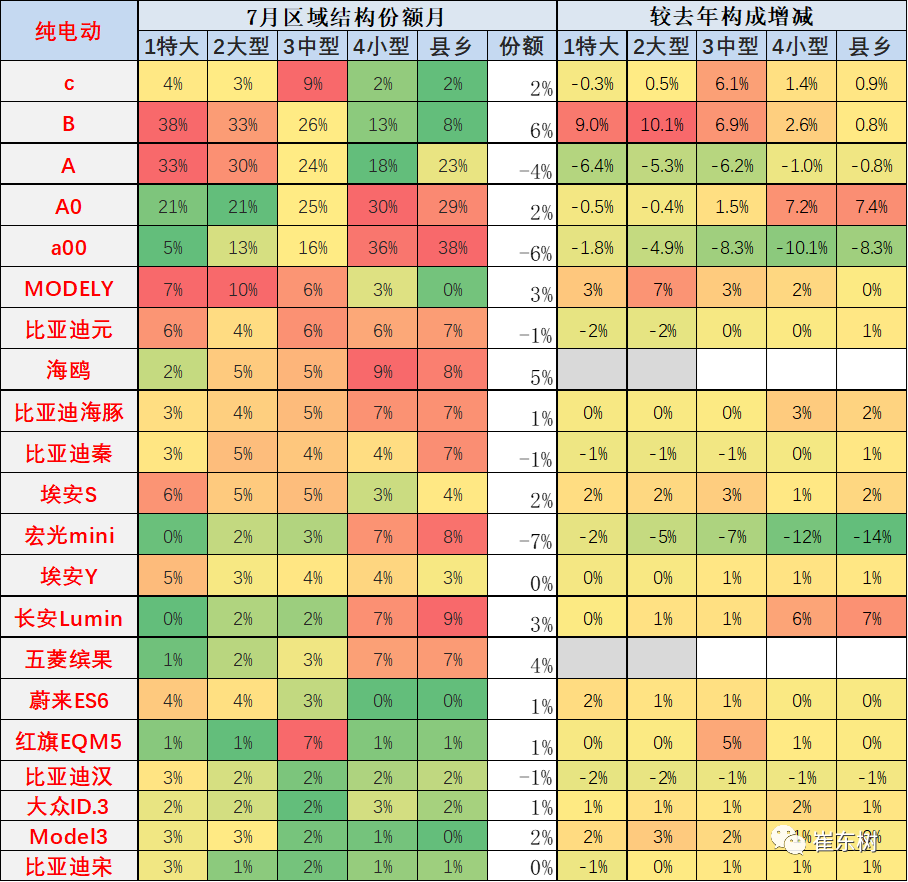

纯电动车的区域需求差异

纯电动私人家用市场的逐步启动推动行业发展。今年限购大城市需求虽然很强,但占比逐步下降,大中型限行城市市场占比持续回升,小城市和县乡市场私人消费市场回升较慢。

纯电动车的租赁市场目前表现逐步的回暖,2019 年出租租赁占纯电动车销量处于峰值,随后 2020 年出租租赁的占比下降,2021-2022 年表现下降到 15% 左右水平,但 2023 年 7 月回升到 17%,其中限购城市和大型城市的占比提升迅猛。

近期限购城市和中型城市的出租租赁车占比上升,中型城市的私人市场仍是快速上升。今年非限购大城市的出租市场规模较大。

从主力车型的表现来看,也是体现了主力车型在大中城市的表现改善,尤其是 7 月以比亚迪为代表的增量,相比较同期的份额增量是中型市场增长 1-2 个百分点。从特斯拉来看, 7 月份较同期的的主力区域更延伸到中小城市市场,特大型城市的纯电动市场增长相对较好。

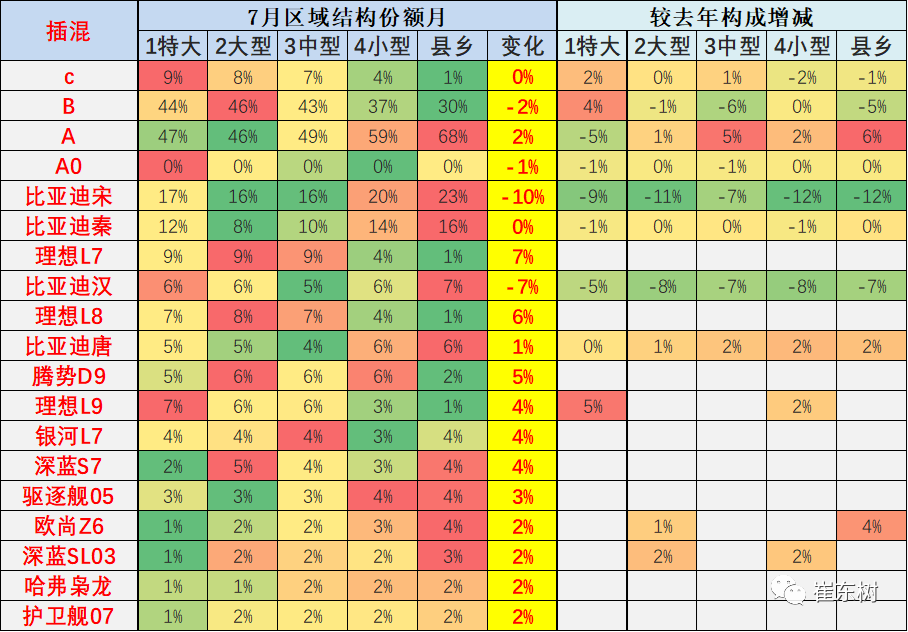

插混乘用车的区域需求

插混车型的私人消费市场增量潜力较大,中小城市市场均有较好需求。

插电混动车型的单位用车和出租占比持续萎缩。插混出租租赁车型主要的需求在特大城市和大型城市市场,今年的特大型城市插混出租大幅萎缩。

近几年非限购城市的插电混动车占比逐步提升,比亚迪和理想相对较强。理想 L7 在 7 月表现很强,超越部分老牌明星车型。

7 月插混走强,大中型非限购城市仍是插混主力,限购城市需求占比下降,县乡市场的插混形成较好的推动。

比亚迪汉等限购城市依赖度下降,秦宋等低价插混在中小城市的表现较强。

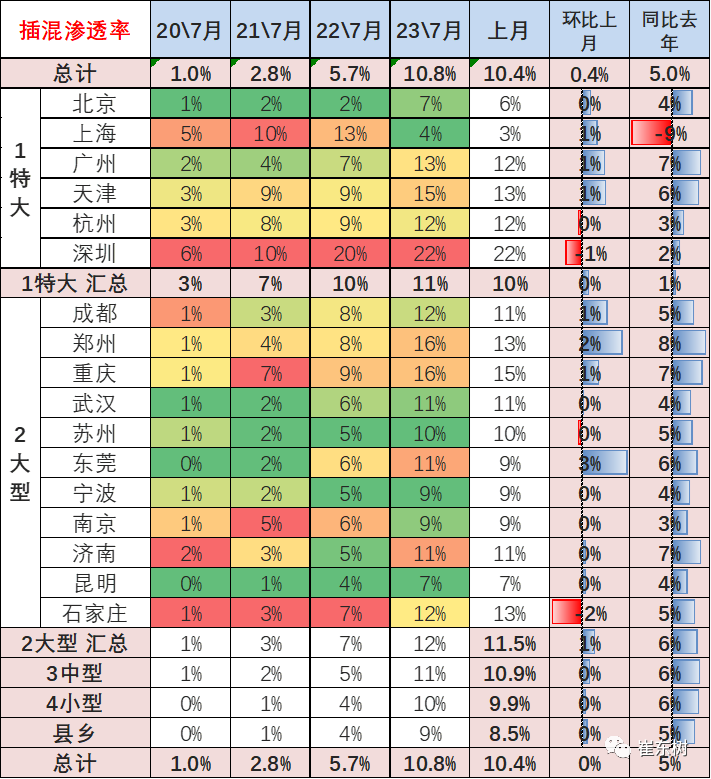

纯电乘用车的区域渗透率 – 7 月

目前看限购城市的纯电动车占比大幅提升,从 2020 年 7 月的 10% 上升到 2023 年的 32%。

而非限购城市中的大型城市、中型城市和小型城市的新能源车的纯电动车的销量占比基本相同,2019 年和 2020 年都在偏低的水平,今年中等城市的 7 月上升到 23%,县乡市场的渗透率提升表现也是较强。

插混在全国各地市场渗透率都持续增长,尤其在特大型城市,今年 7 月插混车市场占比达到 11%;在中小城市市场的插混市场的占比也呈现持续提升的特征,各类城市间的插混渗透率差距相对缩小。

上海由于插混牌照政策的拉动,7 月插混占比 4%,回落较大。深圳与杭州的插混市场在 7 月也环比下降较大。

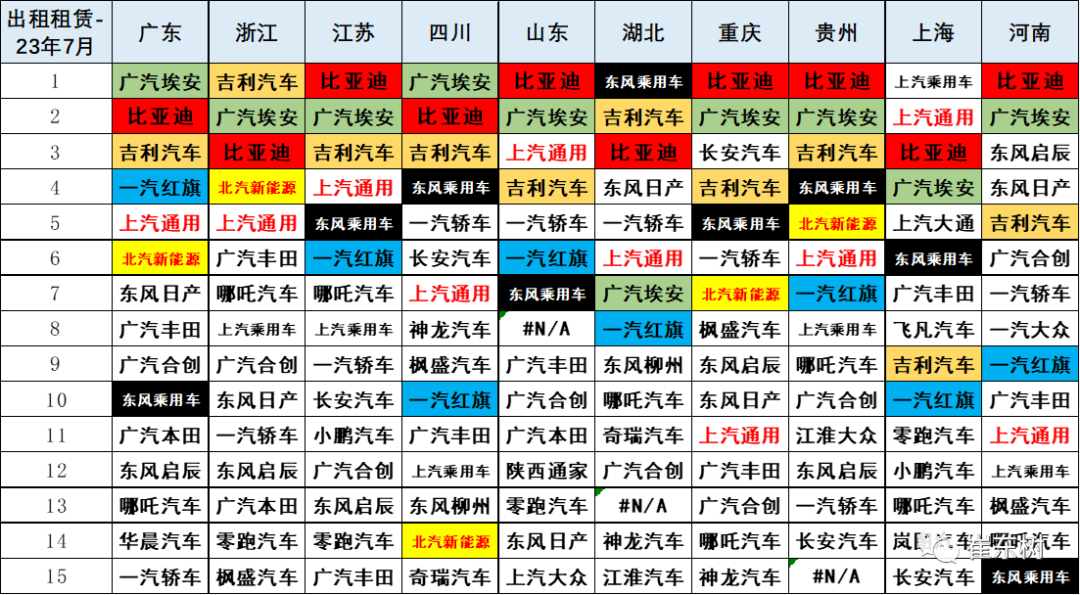

月各区域市场的企业差异化很强

各地出租市场的表现相对差异化较大。今年 7 月表现较强的出租市场是广东、浙江、江苏等。其中各个厂家在各地的出租市场表现也是差异较大,有些地区的本地产品在本地出租市场的占有率并不一定很高。

私人纯电动市场的特色相对鲜明,高端化趋势极其明显。比亚迪表现优秀,广东、江苏、浙江等发达地区基本都是第一。

造车新势力的蔚来汽车、小鹏汽车的表现都是很不错的,而传统造车企业在私人电动车市场表现也较突出。

私人插混市场的比亚迪和理想汽车表现较强,尤其是比亚迪的主力城市全面领先,理想汽车全面位居第二。长安、长城也是走势较强。

由于比亚迪之外的插混市场主要是増程式,合资车企的私人插混表现相对偏弱。

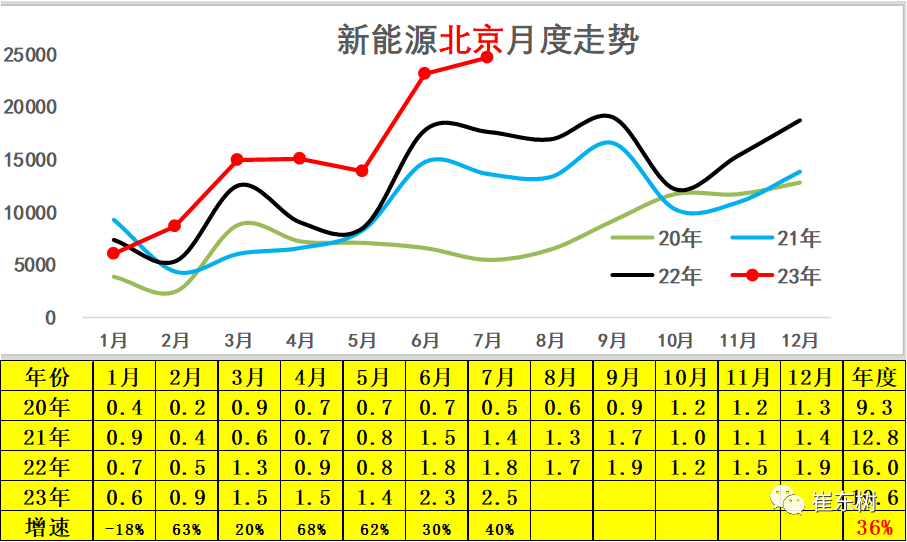

北京市场走势

北京市场 2022 年新能源车市场走势相对较平稳,2023 年 7 月销量达到 2.5 万台,大幅高于去年同期,牌照指标充分消化。2023 年的累计销量同比增长 36% 的表现较好。

2018 年新能源车指标相对紧张以来,2022 年北京新能源车市场跟全国走势有反差,目前增速偏低,部分 2018 年购车的用户应该换车了,但市场总量仍不高,这是指标发放节奏带来的消费受抑制的影响效果。

去年 6-9 月的北京新能源销量较好,考虑在缺乏指标的情况下,而且特斯拉供车较少,北京 7 月的表现也是算较强了。北京的新能源车档次总体务实,这也是家用需求较好的体现。

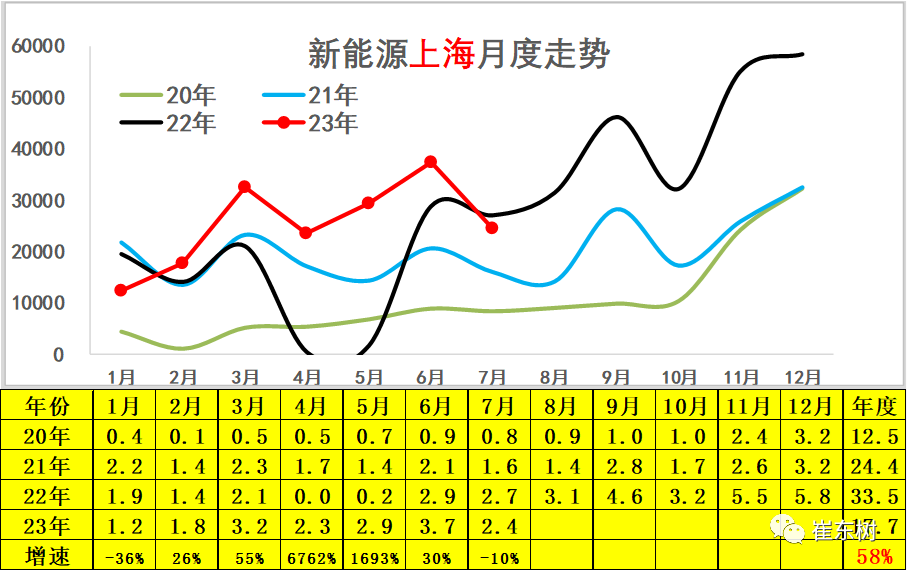

上海新能源市场走势

上海市场的新政策走势与北京市场明显反差,2019 年至今走势极度平稳。2020 年 7 月份开始出现年末抢购行情,今年的 7 月销量下降较大,上海新能源车呈现持续增长特征。

2023 年 7 月份上海的新能源车市场销量达到 2.4 万台,相对去年 7 月的 2.7 万下降 10%,去年的上海新能源车遭遇疫情的损失目前已经明显恢复,抢牌照行情结束的影响不大。

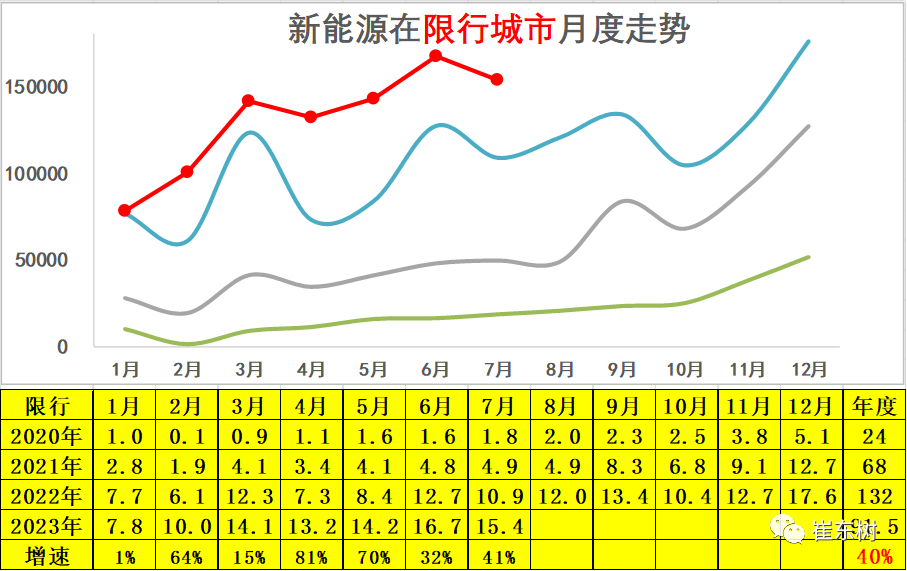

限行城市的新能源乘用车市场走势

新能源车在限行城市的表现相对较强,2023 年 7 月份达到 15.4 万台水平,同比增长速度达到 41% 的较好水平。

2022 年累计的新能源车的销量达到 132 万的水平,同比增长 94%,远高于我们总体的车市增长,也高于我们总体新能源车的平均增长速度,体现了限行城市购买新能源车的热情相对较高。

不限购不限行地区的新能源乘用车市场走势

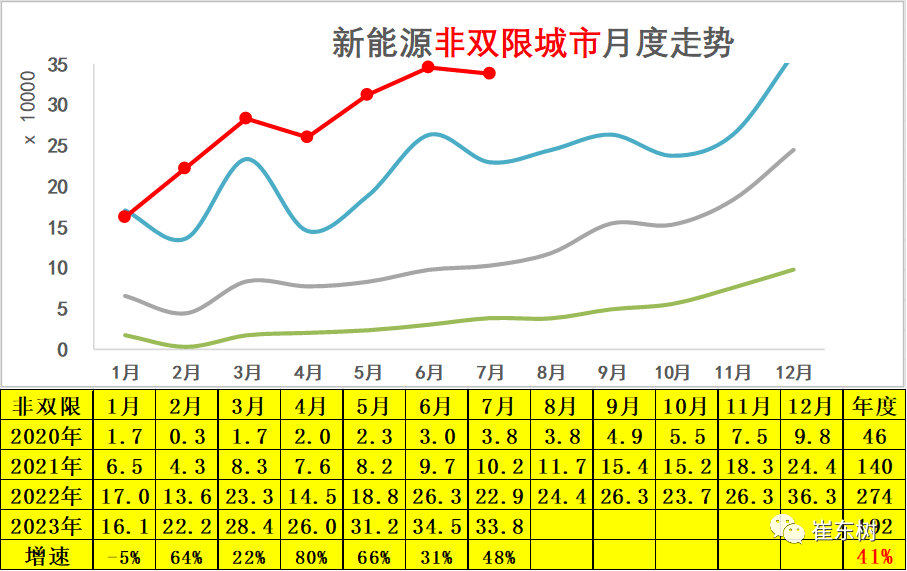

非双限城市也就是说我们燃油车不限购、不限行的地区。由于传统车不限购、不限行,这些城市的新能源车需求是真正市场需求。目前来看非双限城市也是相对增长极其迅猛的,这类城市在全国的区域相对较广,新能源车销量目前也呈现一个相对较高的水平。

2022 年非双限城市累计达到 274 万台水平,同比增长 96%,呈现了强势增长特征。2023 年新能源车在非双限城市的表现极其优秀,7 月份销售 33.8 万台的增速 48%。

前期担心的政策影响不大的非限购非限行城市成为销量和增量主力,全国各类地区对新能源车都有强势需求增长的特征。叠加限行城市的需求,2023 年的区域市场需求保持强势增长。

更多阅读: