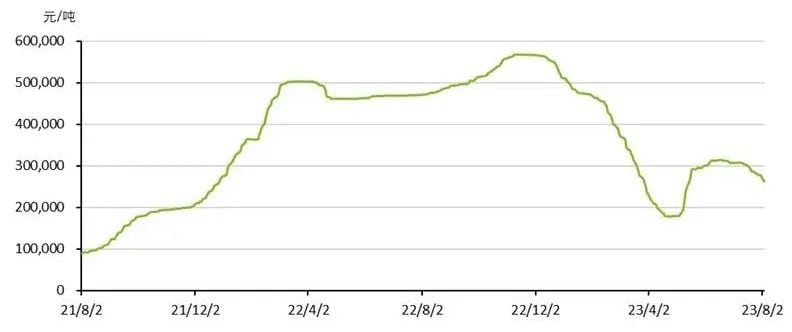

锂盐产品是锂电产业核心原材料,上游来自于锂矿资源开采加工的锂精矿;下游应用主要集中在锂电池正极材料,其中磷酸铁锂、三元材料是锂盐产品最主要的下游产品;工业级锂盐产品则主要应用于传统陶瓷、玻璃等行业。锂盐产品作为锂电产品的核心原材料,随着新能源汽车、动力电池、大型储能设施的高速发展,其市场需求量大增。受新能源行业供需影响,锂精矿以及锂盐产品价格近两年来波动剧烈。其中,近三年国内99.5%碳酸锂价格走势如下所示:

碳酸锂产品价格:碳酸锂产品99.5%国产

资料来源: Wind数据库

- 2021年以来,在新能源汽车市场的带动下,锂等新能源金属价格出现较大幅度上涨。上海钢联数据显示,碳酸锂价格在2021年涨幅超过4倍,从年初的5.7万元/吨涨至年末的30.25万元/吨。

- 2022年涨势延续,甚至在2022年11月中旬,电池级碳酸锂价格涨至60万元/吨。

- 而到2023年,随着新能源汽车等产品销量增速减缓,碳酸锂价格出现断崖式下跌,低位时降至18万元/吨。

震荡行情不但对锂电企业产生不利影响,也同样影响着产业链上下游企业的盈利水平。由于锂盐产品价格持续上涨以及价格传导不畅,电池商和下游车企生产成本大涨,引发了锂原矿、锂精矿、锂盐产品、锂电池以及新能源汽车产业链不同环节之间毛利留存的博弈。为了应对锂盐产品价格波动对于产业链的冲击,目前中国企业和交易市场的主动调节方式包括:

- 通过期货交易市场调节:广州期货交易所在2023年7月21日推出碳酸锂期货及期权产品。通过套期保值、库存管理等方式平抑现货价格的波动,形成稳定可控的原材料价格体系,有利于新能源产业的长期健康发展。产业链上的相关企业可以通过期货市场进行碳酸锂的采购和销售计划,优化库存控制,减少库存风险和资金占用,从而提高整个产业链的运作效率。另外,国内碳酸锂交易市场过往以松散型贸易为主,价格存在不公开、不透明的情况。引入期货和期权将有利于形成权威、统一、连续、透明的期货价格,提升锂市场价格透明度,并进一步利用期现联动机制稳定市场价格体系。

- 通过在供应链上游海外锂矿的持续布局来稳定原材料采购价格:世界锂资源分布不均衡,主要集中于南美洲的玻利维亚、阿根廷、智利、非洲以及美国、澳大利亚等国。随着中澳关系趋于紧张以及澳洲加强锂资源管控,地缘政治对于锂矿投资的影响不断加大,非洲凭借资源优势和良好的投资环境对中国锂产业的吸引力不断增强。根据美国地质调查局(USGS)数据,非洲锂资源主要分布在刚果(金)、马里、津巴布韦、加纳和纳米比亚五个国家。以目前投资热门目的地津巴布韦为例,中国企业近三年已在津投资多个锂矿,分别为:

- 2021年,华友钴业以4.4亿美元收购阿卡迪亚锂矿项目

- 2022年,中矿资源以1.8亿美元收购比基塔锂矿项目

- 2022年,盛新锂能投资7650万美元控股萨比星锂钽矿项目

- 2022年3月,天华超净以1200万英镑认购Premier13.38%的股份,认购成功后,天华超净将获得目前处于可研阶段的Zulu锂钽项目50%锂辉石承购权。

未来锂金属及锂盐产品价格仍继续受新能源汽车需求以及锂矿产能爬升的双重影响。2023 年全球锂供应增长主要来自以下区域:

- 澳洲锂矿产能的新投、扩建和产能爬坡;

- 智利和阿根廷的盐湖扩产项目

- 非洲锂矿项目如津巴布韦锂矿项目陆续达产;

- 中国青海盐湖和宜春云母矿项目。

面对未来需求和供给双向变化的不确定性,德勤建议锂盐上下游企业可以考虑通过期权和期货产品进行价格波动规避,在锂盐产品和锂精矿价格下行期间内也可以考虑通过境外优质上游资产的收购或承购协议锁定资源。对于海外矿山特别是近期比较热门的新能源金属矿山的并购,由于受地缘政治变化、当地采矿业政策稳定性、民族保护主义、财税和法律风险和买卖双方博弈等多种因素的影响,德勤也建议企业方引入专业机构为大额资金海外收购活动保驾护航并提前做好税务架构设置,为未来资金回流博取更多的稳定性和利润空间。

更多阅读: