报告下载:添加199IT官方微信【i199it】,回复关键词【2018中国并购指数数据】即可!

2018年11月,浙江省并购联合会、白沙泉并购金融研究院和浙江大学互联网金融研究院(浙大AIF)司南研究室共同推出“白沙泉中国并购指数”(Baishaquan China M&A Index,BMI),以科学反映中国并购活跃情况,实时观测并购市场发展。

本数据简报依托BMI,简要勾勒2018年中国上市企业相关并购图景,核心观点如下:

◆ 商业服务仍为主力:商务服务业在并购市场上备受资本青睐,成为并购方主力行业,其2018年BMI行业周排名在52周中有51周位居榜首,批发业、资本市场服务业、科技推广和应用服务业、软件和信息技术服务业紧随其后,分列2~5位。

◆ 三足鼎立,头部集中:京津冀、长三角、粤港澳等地区是并购最为活跃,BMI省份排名前三甲广东省、北京市和浙江省的并购事件与金额占全国并购事件与金额总量的10%以上,BMI前10省份并购数量与金额约占全国七成,并购市场地区集中度高。

◆ 浙里探花,杭城亮眼:2018年,浙江省并购活跃度位居全国第三,并购交易较2017年量价齐升,软件和信息技术服务业的整合、重工业整合与制造能力的升级成为2018年推动浙江并购市场发展的主要动力。值得一提的是,杭州共有23周进入BMI城市排名前五,展现出巨大潜力。

◆ 新兴力量多点开花:在BMI新锐指数周排名中,25个省份均曾位居榜首,全国各地并购力量争相迸发。

图1 2010~2018年BMI主指数波动情况

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

◆ BMI行业指数:商务服务业稳居榜首

2018年商务服务业、批发业、资本市场服务三大行业并购活跃度最高,在BMI行业周排名中,商务服务业全年52周有51周居于榜首,批发业则有48周均进入前三。此外,科技推广和应用服务业以及软件和信息技术服务业表现同样不俗,BMI行业排名均有10周进入前三,紧随资本市场服务行业(18周)。

表1 2018年BMI行业并购指数排名

注:本表排名通过对2018年52周BMI行业并购指数排名加权平均得到,并购方视角。

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

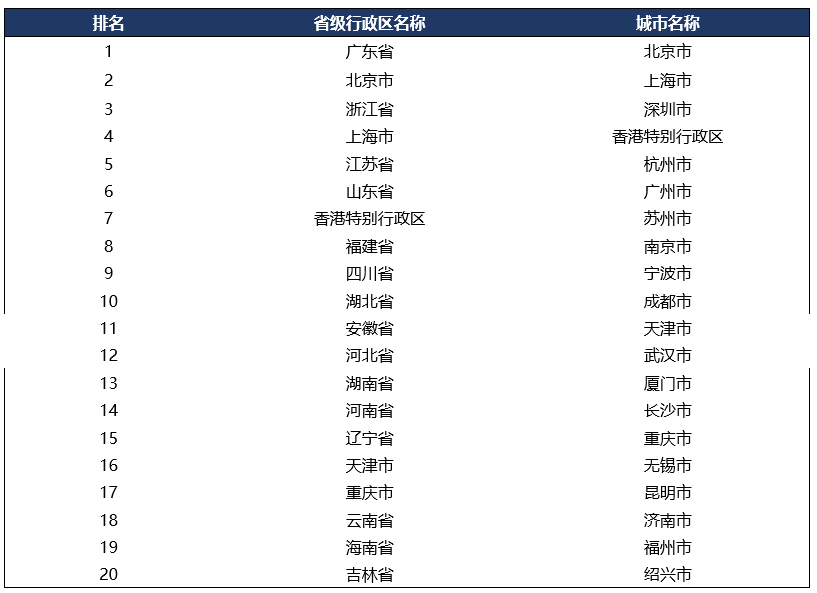

◆ BMI地区指数:以一线省市为引领

2018年,并购最为活跃的地区为广东省,BMI周排名居于榜首超过半年(31周),北京、浙江、上海、江苏则分列2~5名,这些地区资本充足、市场完善、企业众多,几乎长期包揽BMI地区排名前五,并购市场长期处于活跃状态。就城市而言,北京、上海、深圳作为一线城市,并购活跃性长期居于国内前三,香港则是中国企业进行跨境并购的首选之地。此外,杭州并购活跃性表现突出,BMI城市排名中有23周进入前五,展现了该地区并购市场的巨大潜力。

表2 2018年BMI地区并购指数排名

注:本表排名通过对2018年52周BMI省份并购指数、城市并购指数排名加权平均得到,并购方视角。

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

◆ 新锐指数排名波动较大,并购新兴力量多点开花

作为BMI的补充指数,新锐指数以每周BMI指数的增长情况捕捉各行业或地区的并购新兴力量。2018年,新锐指数总体波动性较大:行业周排名中,共有35个行业曾位于榜首,其中仓储、新闻出版、教育等行业均有出现;地区周排名中,25个省份均曾位居榜首,宁夏、青海、台湾、广西、贵州、黑龙江、辽宁等地区均至少3次登顶地区新锐指数排名首位。新锐指数排名情况多有波动,既是弱活跃市场本身特性所限,也在一定程度上反映了中国并购新兴力量多点开花的积极局面。

从新发起并购数量看,2014~2017年与中国上市企业相关的新发起并购连连攀升,从3040起上升至6733起,2018年则首次出现6.7%的降幅,但较2014年仍然增长了106.7%,达6283起;从新发起并购金额看,2014年起经过三年高速增长后,2017年出现下降,并在2018年保持稳定,总金额达18360亿元,比2014年增长一倍有余,比2016年的巅峰时期下降12.4%。

图2 2014~2018年中国上市企业相关并购次数和金额(新发起)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

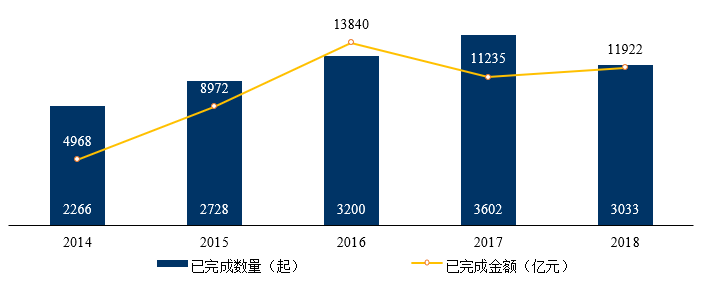

从已完成并购数量看,2014~2017年呈现持续上涨态势,2018年,已完成并购达3033起,相比2017年下降15.8%,但较2014年增长33.8%;从已完成并购金额看,自2014年起经过三年高速增长,在2016年达到巅峰并回落,2018年基本保持稳定,达11922亿元,比2016年巅峰时期下降13.9%,但仍比2014年上涨1.4倍。

图3 2014~2018年中国上市企业相关并购次数和金额(已完成)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

就成功并购而言,2018年中国上市企业相关并购的平均完成时间[2]有所加长,2016年并购市场最为活跃时并购平均时长为134天,2018年并购平均时长增长至177天,为近五年之最。总体来看,相关企业完成并购的时间多为4~6个月,近九成并购事件均在一年内完成。

图4 2014~2018年中国上市企业相关并购平均完成时长和一年内完成率

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

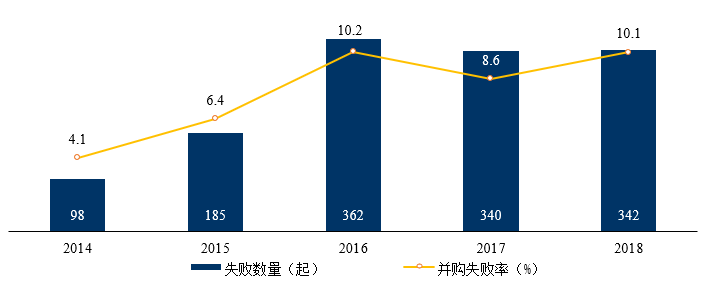

就失败并购而言,受宏观经济增速放缓、资本市场审核趋严等因素影响,近三年并购失败率较高,2018年失败并购342起,失败率较2017年上升1.5%,达10.1%。

图5 2014~2018年中国上市企业相关并购失败案例数和失败率

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

◆ 商务服务业成为最活跃并购方行业,并购金额是批发业两倍有余

2018年,商务服务业在并购市场上备受资本青睐,成为并购方主力行业,BMI行业并购指数长期位列第一,远超其他行业。具体而言,该行业在2018年发起和完成并购分别达1472和617起,涉及金额分别为4218.58和2773.76亿元,占全年并购总金额的22.98%和23.27%,是第二名批发业的两倍有余。此外,2018年BMI行业指数TOP10新发起并购数与金额分别占全年新发起总量的 66.99%和64.70%,完成并购数和金额分别占全年已完成总量的64.23%和61.85%,行业集中度较高。

表3 2018年BMI行业并购指数TOP10新发起和已完成情况(起,亿元,并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

◆ 广东、北京、浙江三地并购最为活跃,市场集中度高

2018年,广东省BMI省份并购指数位列全国第一,发起和完成并购分别达971和481起,金额达2993.27和2245.01亿元,虽比2017年有所下降,但得益于其全国领先的经济总量、良好的区位环境及全国性的资本交易所等积极优势,该地区并购交易的热度依旧很高。此外,2018年,BMI省份并购指数前三甲广东省、北京市和浙江省的并购事件与金额占全国并购事件与金额总量的10%以上,BMI省份并购指数 TOP10的并购事件发起数和金额分别占全国75.5%和70.0%,完成数和金额占比分别为76.4%和77.4%,并购市场地区集中度很高。

表4 2018年BMI省份并购指数TOP10新发起和已完成情况(起,亿元,并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

从新发起并购看,量降价升,在并购数量较上年减少26起(688起)的同时,交易总额增长29.3%至1966.4亿元,平均交易金额增长34.2%至2.86亿元。世纪华通收购盛跃、中远海运收购东方海外等大额交易的频频出现是浙江交易总额与均价接连攀升的重要原因,并购市场头部效应延续。

图6 2014~2018年浙江上市企业相关并购次数和金额(新发起,并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

从已完成并购看,2018年已完成并购交易数量(338起)较2017年小幅下降16.5%,同时平均并购金额及并购交易总额(1194.7亿元)大幅上升。此外,2018年已完成并购事件平均并购时长达173.3天,较上年增长31.8%,在一定程度上反映出在宏观经济下行之时完成并购交易变得更为困难。

图7 2014~2018浙江上市企业相关并购次数和金额(已完成,并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

从失败并购看,2018年浙江省有39起上市企业相关并购交易失败,占总完成交易数量的10.3%,为5年来高点。

图8 2014~2018年浙江上市企业相关并购失败案例数和失败率(并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

◆ 制造业升级助推浙江并购市场发展,软件和信息技术服务业表现亮眼

2018年,浙江省商务服务业、通用设备制造业蝉联并购热点行业,汽车制造业在并购市场表现抢眼,增长迅速。以发起金额排序,商务服务业以513.51亿元的并购交易总额位居榜首,汽车制造业、通用设备制造业、软件和信息技术服务业分列其后,分别以331.02亿元、196.36亿元、140.2亿元位居第二至四位,四大行业新发起并购交易总额共占全部行业并购交易总额的60.1%。随着“中国制造2025浙江行动”的开展,软件和信息技术服务业的整合、重工业整合与制造能力的升级为2018年浙江并购市场提供了重要推动力。

表5 2018年浙江省并购TOP10行业新发起和已完成情况(起,亿元,并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

◆ 杭越甬包揽省内七成并购交易,区域并购金融高地逐渐形成

2018年,杭州、绍兴、宁波分列新发起并购总金额的前3位,杭州、宁波、温州分列已完成并购总金额的前3位。依托于新金融产业及软件和信息技术服务产业的崛起,以及白沙泉并购金融街区等集聚区的建设,杭州在并购市场中表现不俗,其新发起并购交易总额占全省总额的60.1%,已经展露出成为区域金融中心和并购金融高地的实力。

表6 2018浙江省并购地区排名及新发起和已完成情况(起,亿元,并购方视角)

数据来源:白沙泉并购金融研究院、浙大AIF司南研究室、摩西信息科技、同花顺

[1] 本报告中,新发起并购=当年发起且当年完成并购+当年发起且进行中并购+当年发起且失败并购;已完成并购=当年发起且当年完成并购+年前发起且当年完成并购;进行中并购=当年发起且进行中并购+年前发起且进行中并购。

[2] 即从并购公告发起到公告完成的时间间隔。

报告下载:添加199IT官方微信【i199it】,回复关键词【2018中国并购指数数据】即可!

更多阅读: