报告下载:添加199IT官方微信【i199it】,回复关键词【贝莱德2017年Q2全球投资展望】即可

全球增长前景逐渐好转,利好趋势有望继续升温。贝莱德宏观GPS指标-结合传统经济指标与大数据讯号(如互联网搜索)-显示未来数月G7集团增长前景有望好转。详情见“终见回升”图表中贝莱德GPS指标(绿线)与市场普遍预测(蓝线)的差距。

自我们发布2017年环球投资展望报告至今市场情况有何转变?全球各国相继踏入再通胀周期:年内,美国以外经济体对G7集团GPS指标升势的贡献与美国几乎相同。由此可见,全球经济不再单靠美国推动,这与2016年情况截然不同。中国GPS指标也正逐步上升。但同时我们中的一部分分析师认为,中国已经重新回到政府周而复始的采用先刺激信贷,继而收紧货币政策的模式中,收紧货币政策的阶段。融资市场可能因而承受短暂波动。

目前已有许多迹象显示再通胀趋势蔓延至全球各地,这其中包括通胀预期升温、核心通胀率和薪资水平触底反弹,以及经济活动指标和企业盈利预测同步上升。我们的主要观点如下:

- 投资主题:我们认为再通胀交易(超配周期股)仍会主导市场,尤其是美国以外的市场。根据我们的分析,全球债券收益率将进一步上扬,但上升空间相对有限:美联储倾向于循序渐进地进行加息,而人口老龄化等结构性因素将可能持续拖累全球市场投资回报。我们认为,在此形势下,投资者应多配置多因子策略资产及另类资产以分散投资风险,而不仅局限于投资更广泛的股票和债券资产。

- 风险:市场信心指标的快速升温可能无法真正转换成实际硬指标(如企业投资)上升。美国方面,从对经济增长的影响来看,美国总统特朗普所提倡的政策可能弊(保护主义)大于利(放松监管及减税)。若市场对于美联储加息步伐预期加快,势必导致市场陷入动荡。我们看到欧洲市场的上行风险,但我们认为市场所忧虑的民粹主义党派在欧洲多国大选中胜出的概率不高。

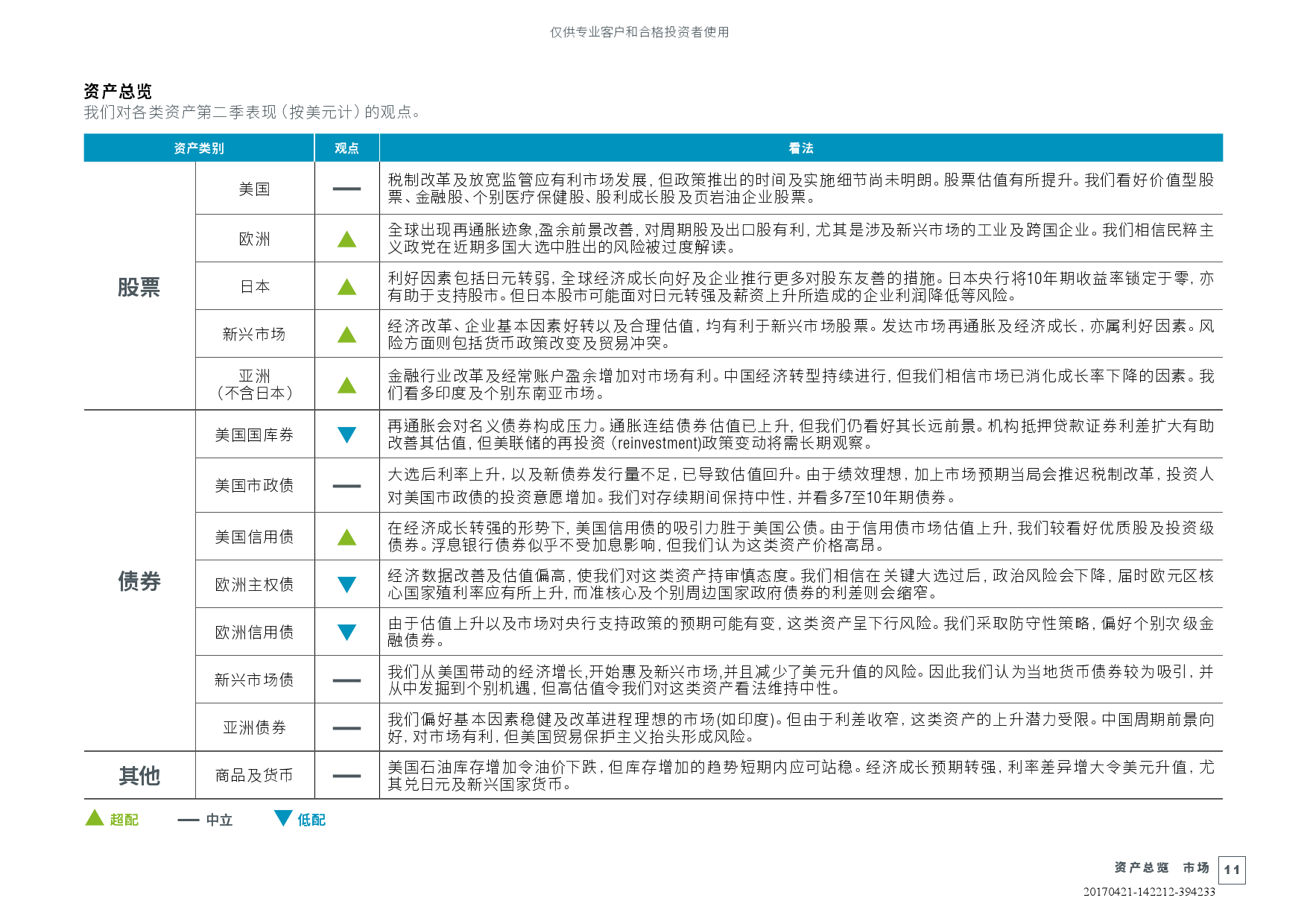

- 市场观点:我们认为股票比固定收益更具吸引力,而相比政府债券更看好部分信贷资产。在全球增长预期升温的形势下,我们偏好欧洲和日本股票。我们认为,收益率走高可使金融股等价值型股票从中受益。我们对美股持中性看法,因市场估值昂贵,并认为投资者对于税务改革及放松监管的期望过高也存在隐患。鉴于印度等国在推行改革上取得进展,且考虑到投资者对短期内中国经济增长风险过虑,我们看好新兴市场股票。固定收益方面,我们看好优质企业债券及部分新兴市场债券。

报告下载:添加199IT官方微信【i199it】,回复关键词【贝莱德2017年Q2全球投资展望】即可

更多阅读: