报告下载:添加199IT官方微信【i199it】,回复关键词【2020年春季全球资产配置投资策略】即可

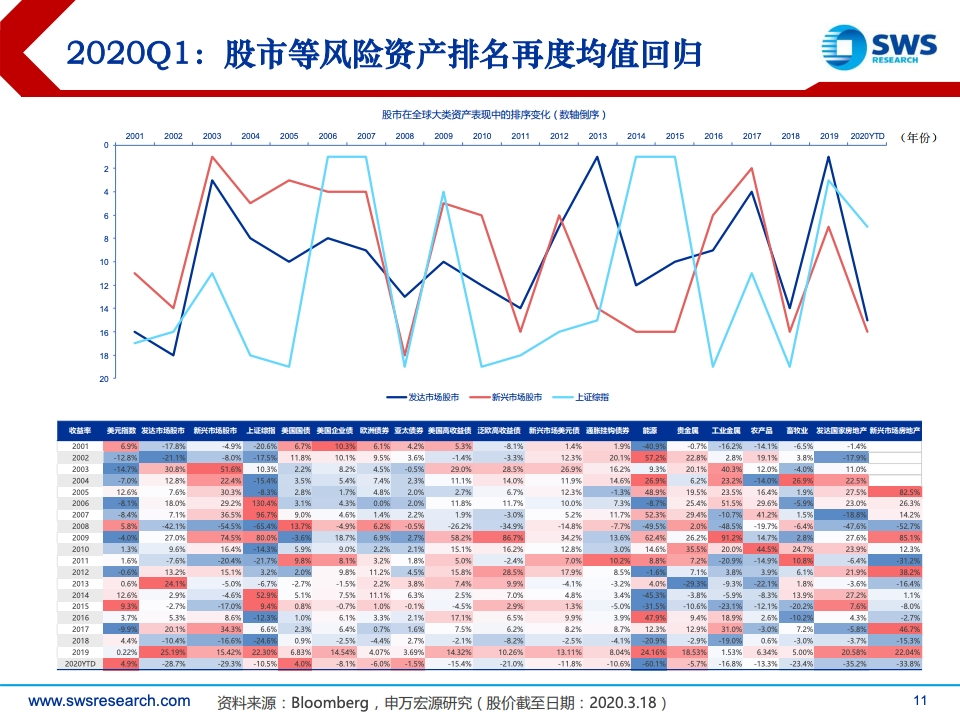

2020Q1在新冠肺炎疫情冲击下,全球资产价格巨震。各类资产波动性回升至历史高位,大类资产风险调整后收益高位回落,资产配置的均值回归规律最终发挥作用。我们在2020年度全球资产配置报告《水落,实出》中关于大类资产风险调整后收益将均值回归,建议低配美股;超配美债、黄金的判断得到验证。

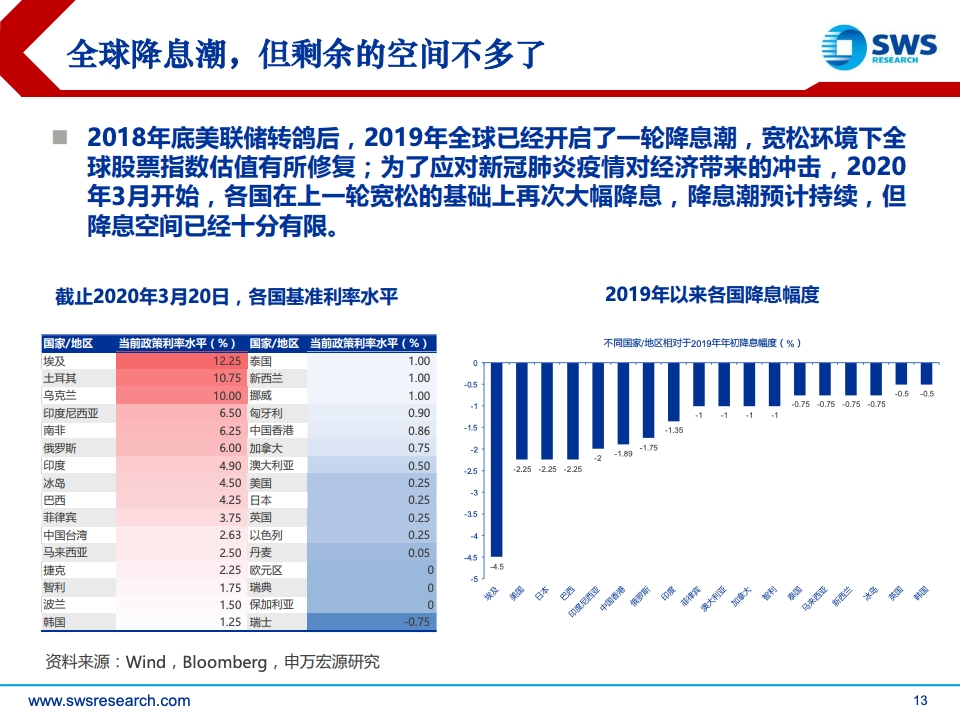

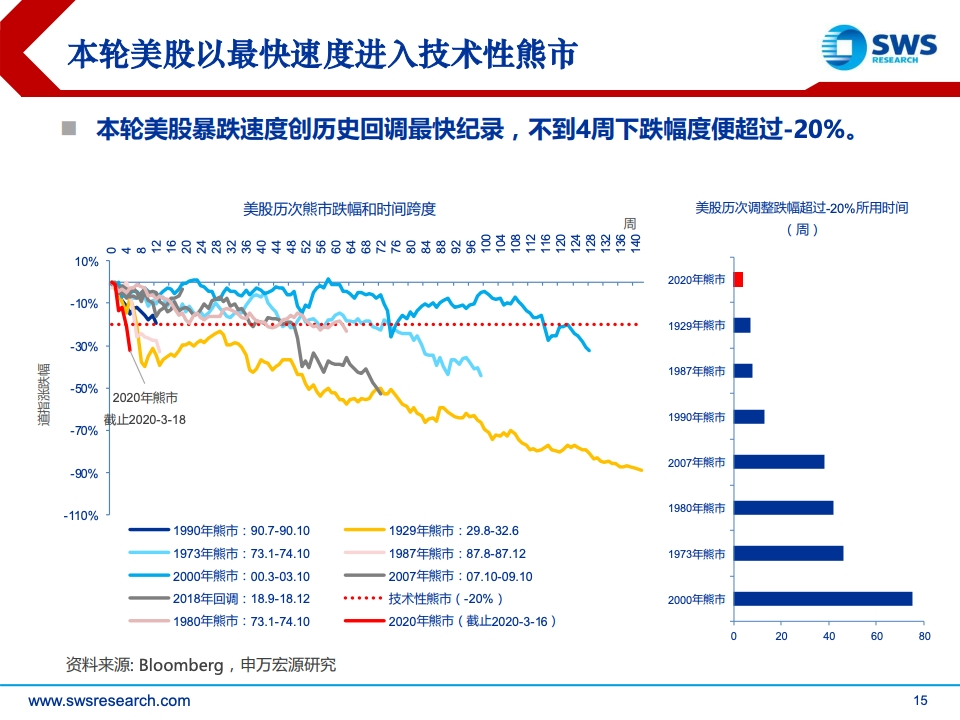

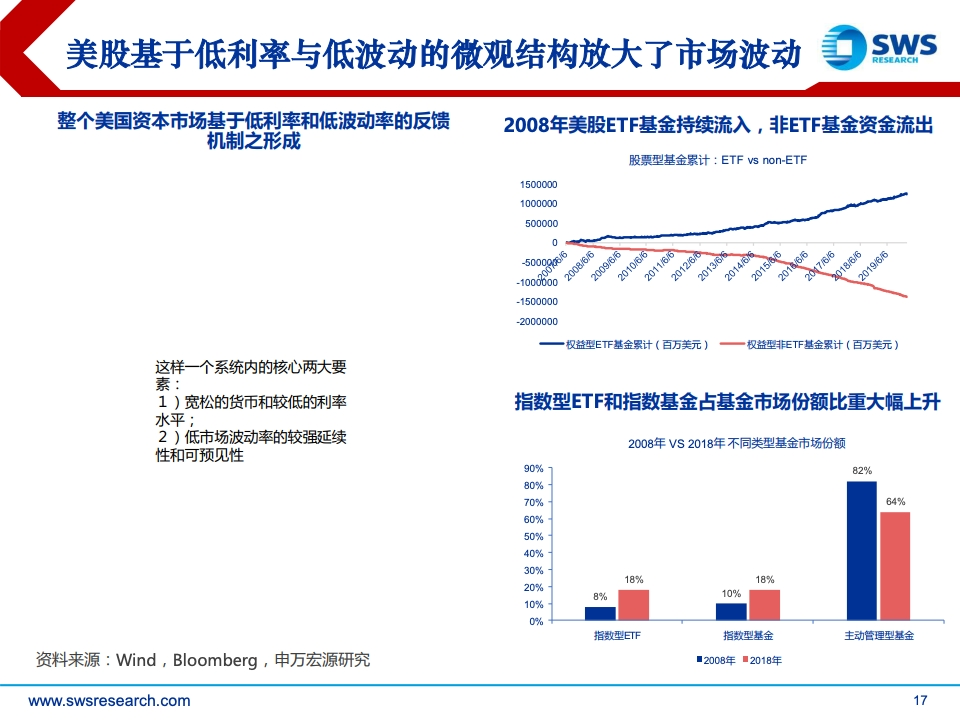

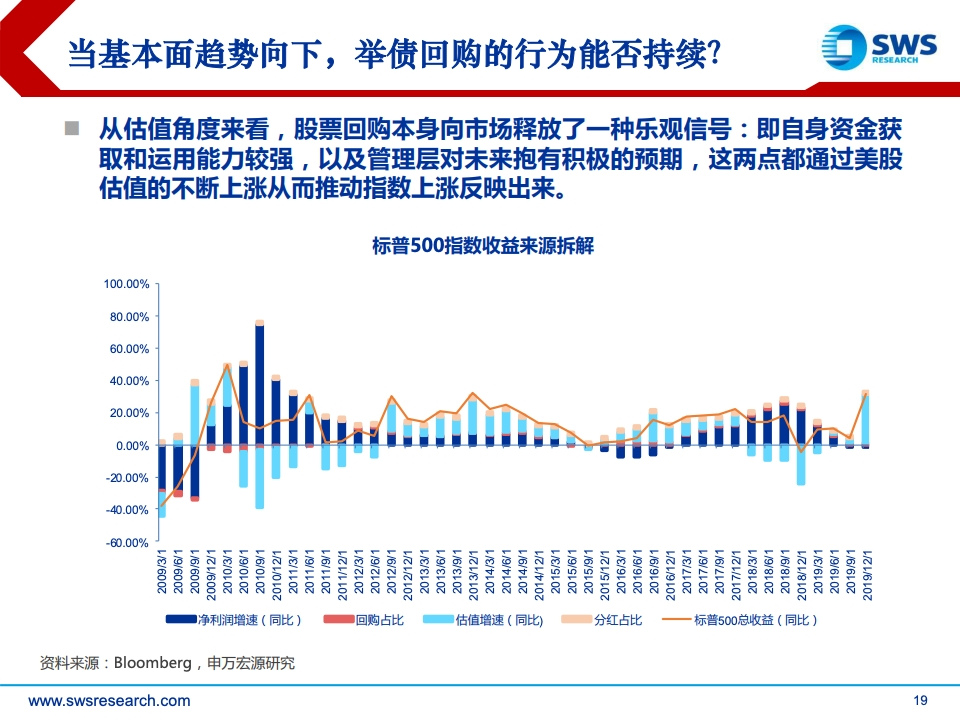

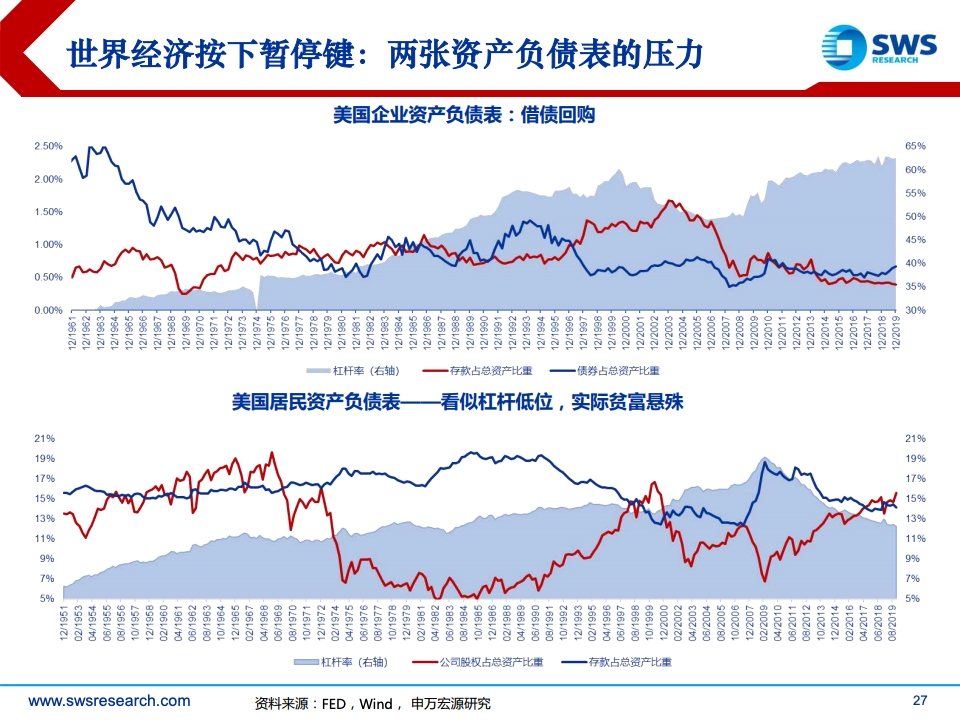

COVID-19疫情给全球经济按下暂停键,美联储货币宽松无效背后是全球高杠杆的积重难返,疫情本身只是去杠杆的催化剂。2008年金融危机后作为全球经济龙头的美国也缺乏新增长点。货币宽松环境下,美国居民依靠消费信贷扩张支撑需求,部分企业依靠举债回购维持盈利增长,政府、企业与消费杠杆均处于历史高位。美股经历10年杠杆牛市,既是企业借债回购、分红的结果,也是一系列基于美股低波动的资金结构(被动基金、ETF、风险平价基金等)助推的结果,在上涨阶段自我强化,在下跌阶段放大波动。

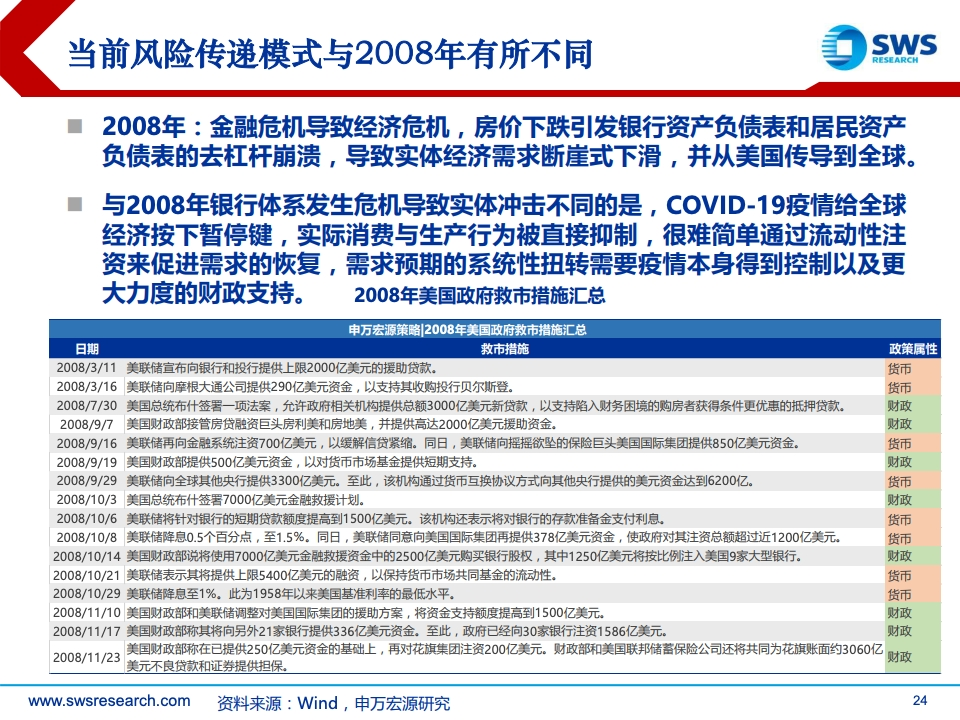

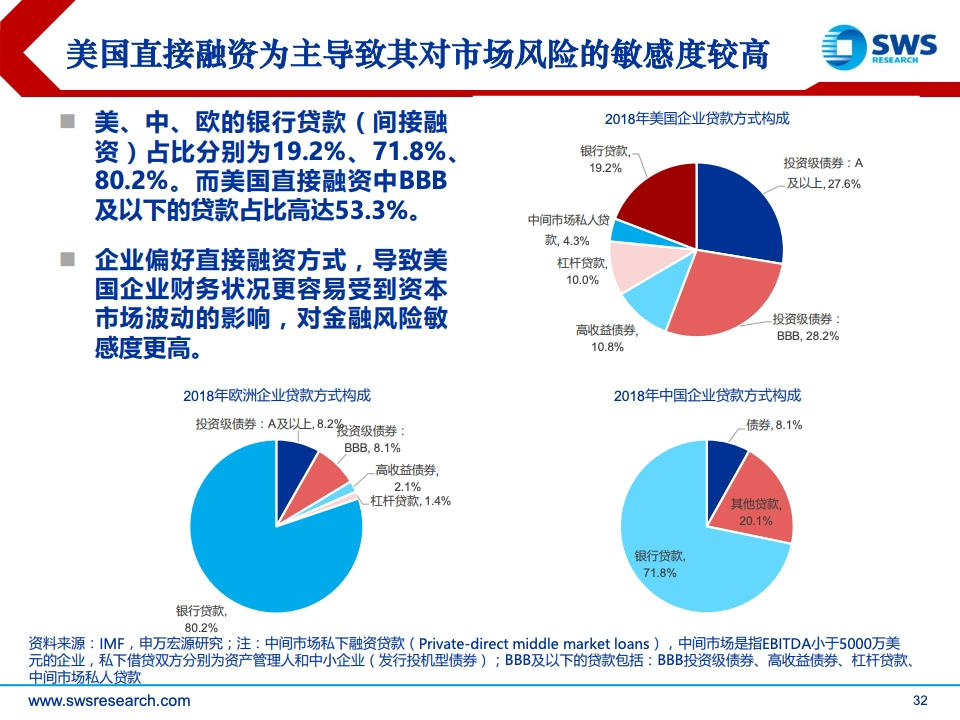

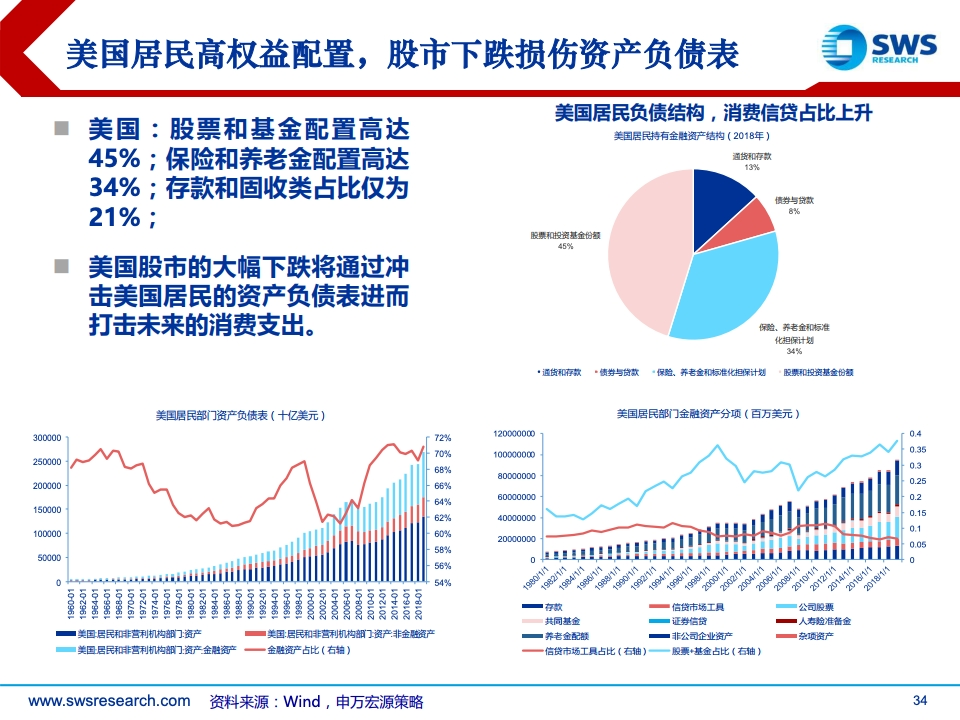

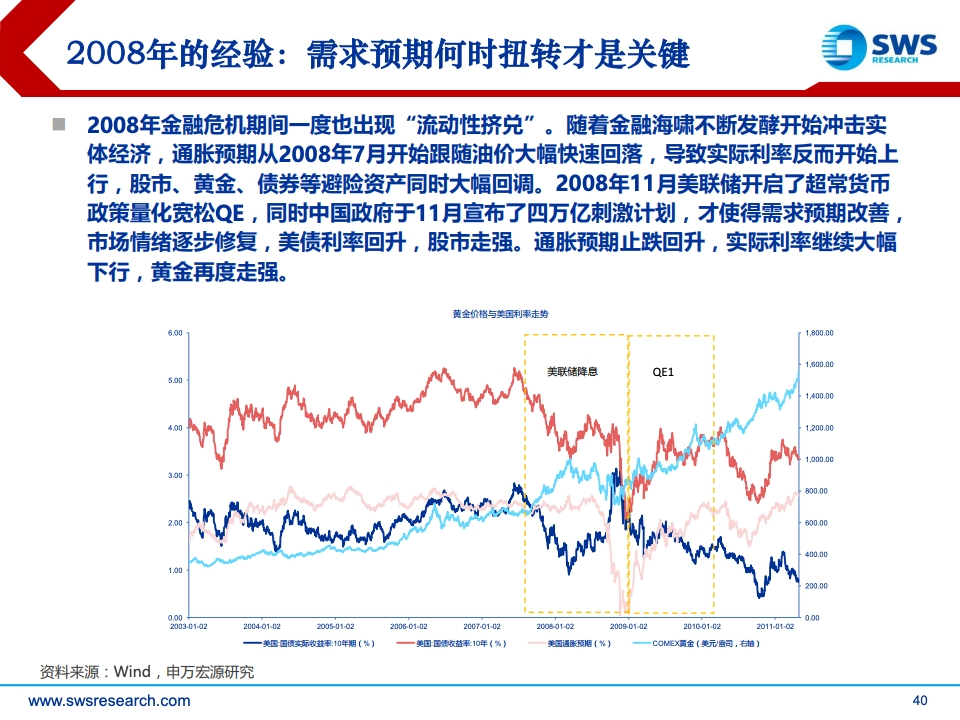

往后看,金融市场大幅波动可能给实体经济带来反身性影响,在新冠肺炎疫情得到有效控制之前,美国实体经济仍有进一步去杠杆的风险。与2008年银行体系发生危机导致实体冲击不同的是,COVID-19疫情给全球经济按下暂停键,实际消费与生产行为被直接抑制,很难简单通过流动性注资来促进需求的恢复,需求预期的系统性扭转需要疫情本身得到控制以及更大力度的财政支持。在各类资产价格大幅波动的情况下,更依赖于直接融资(特别是债券融资)的美国企业和以股权配置为主的美国居民资产负债表压力不容忽视。

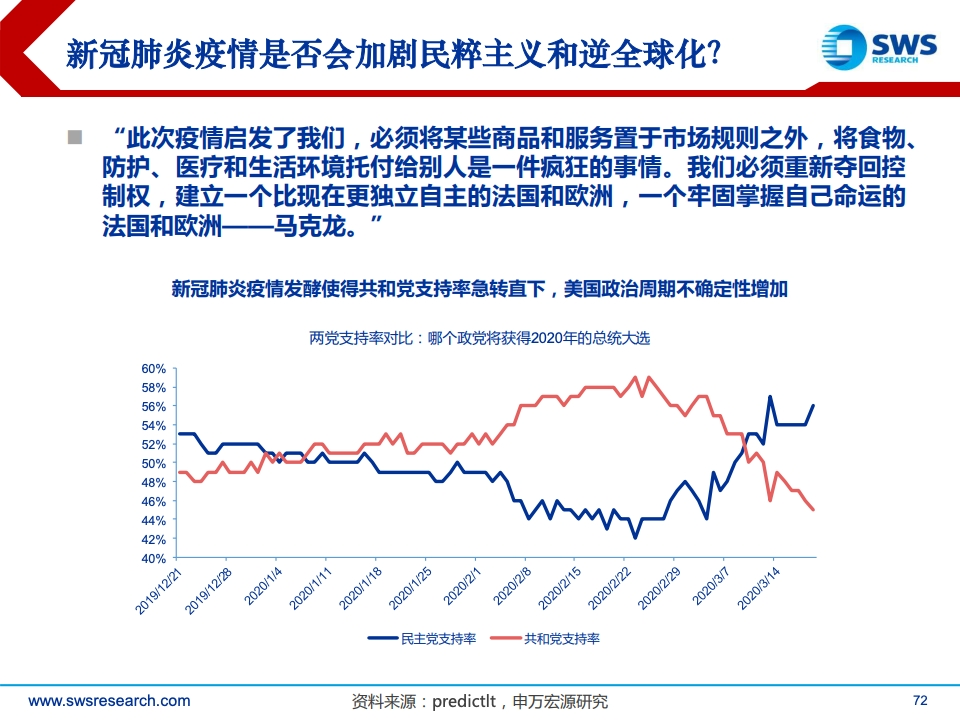

“美元荒”凸显了维持美元信用的特里芬两难,无限制QE下美元中长期面临内在贬值压力。2008年金融危机后,全球配置型资金不断增持美元资产,当美股美债为首的美元资产出现巨幅调整,美元流动性紧张导致市场波动进一步加剧。美联储开启无限量QE,短期虽有助于缓解市场流动性矛盾,但一定程度上损坏了美元信用。从这个角度看”美元荒“是暂时的,但美元内在价值的下降可能是长期的。在新冠肺炎疫情冲击与逆全球化加速背景下,美国政府将不得不通过持续宽松与大量的财政刺激支撑美国内在需求,美元中长期面临内在贬值压力。

报告下载:添加199IT官方微信【i199it】,回复关键词【2020年春季全球资产配置投资策略】即可

更多阅读: